いかがわしいものだって話もあるけど、不動産投資って実際のところどうなんだろう?

素朴な疑問を持ってあなたは今、情報収集をされているのもかもしれません。

あるいは職場にかかってきた強引な営業に疑いを持って、検索窓を開いているのではないでしょうか。

不動産投資の世界に29年間、身を置いてきた私たちが断言します。

やり方を間違えれば、不動産投資は危ない。何も調べず安易に始めると、不動産投資は失敗する。これはリアルな話です。

一方で恥ずかしながら、そういった不都合な真実を隠して良いことばかりをお客様に伝えて、半ば騙すような営業を行う不動産会社や営業マンがこの業界に存在するのも事実です。

そういった負の部分が目立ってしまっていますが、投資という観点でフラットに見れば、やり方さえ根本的に間違えなければ、他の投資にはない特長を生かして、将来に向けて堅実に資産を形成できる有効な手法です。

実際、国税庁統計年報によれば日本には300万人以上の大家さん、つまり不動産投資家がいます。あなたが知らないだけで、あなたの知っている人も不動産投資を行っている可能性は高いのです。

私たち日本財託は、約7,000人の投資家の資産形成をサポートする賃貸管理会社です。不動産を購入したその後の運用を任される立場ですので「売って終わり」ではありません。

だからこそ、良いことだけをお伝えするのではなく、失敗例やリスクを踏まえて、初心者が失敗しない不動産投資の具体的な始め方までをご紹介できます。

是非この記事で、不動産投資のリアルな実態を掴んだうえで、資産形成を始めるステップへと進んでいただければ幸いです。

不動産投資体験談

目次

1.ニュースや失敗談が裏付ける不動産投資の落とし穴

『営業マンのトークに騙されて契約してしまった』『多額の借金を抱えてしまい破産寸前』

不動産投資にまつわる事件やネガティブなニュースは跡を絶ちません。

不動産投資はやり方を間違えたり、付き合う会社を誤ると、失敗する可能性が高くなるのは事実です。

ここでは最近報道されたニュースやデータから、不動産投資を取り巻く世界を見ていきたいと思います。

実際にどんな落とし穴があるのか、包み隠さずにお伝えします。

1-1.ニュースから:サブリース契約が引き起こしたトラブル

アパートの建売販売と賃貸事業を行う大手不動産会社が100人以上の不動産オーナーから訴訟を起こされる事態となっています。オーナーたちが怒る理由とは?

参考記事:レオパレス21に集団訴訟相次ぐ 銀行と不動産業者が結託、裏で手数料も

1-1-1. 10年固定だったはずだったのに…保証家賃が強制打ち切り!

全国各地100人以上にのぼるオーナーたちは、この不動産会社を通じて建設したアパートから収益を得ていました。不動産会社はアパートの管理運営も担い、オーナーに代わり入居者を募ってお部屋を賃貸します。オーナーは35年にわたり不動産会社から保証家賃を得るという契約でした。

ところが、この保証家賃に問題が発生しました。この会社の経営難を理由として、10年間は一定額に据え置くとされていた保証額が、10年を待たずして減額されてしまったのです。当然、不動産から得られる収益は減ってしまいます。

その後、会社の業績が回復しても、保証家賃の額が戻ることはありませんでした。やむなく減額を受け入れていたオーナーたちは、当初約束していた額を補償するよう、訴訟を起こしたのです。

1-1-2. 一筋縄ではいかない!サブリース契約の罠

一方的にこの不動産会社が悪いようにも思えるかもしれませんが、事態はそこまでオーナーたちに有利というわけではありません。そこには家賃保証のために結ばれた「サブリース契約」独特の事情があります。

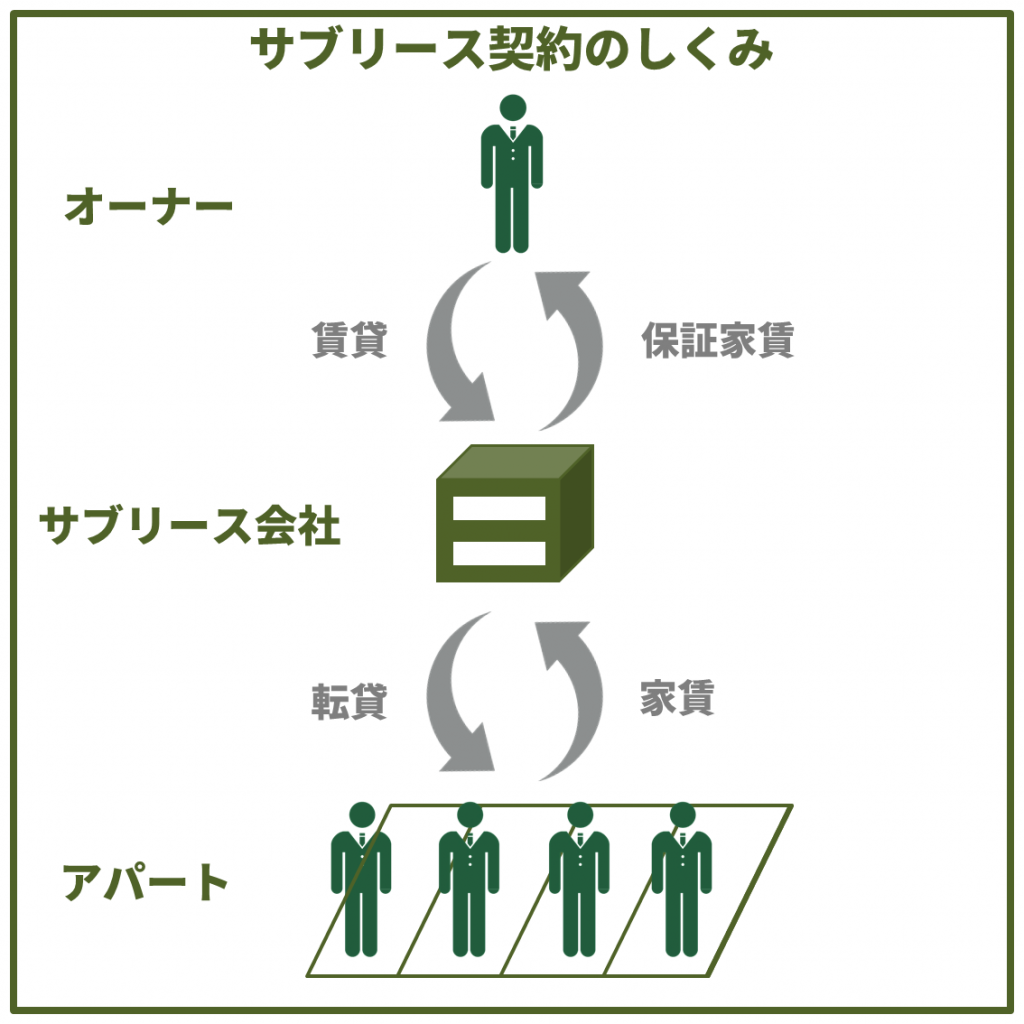

サブリース契約とは、オーナーと入居者の間に不動産会社が入り、賃貸物件を“また貸し”する仕組みです。

賃貸契約は、借地借家法という法律に基づいています。この法律は貸す側が強い立場にあるということを前提に、借主を保護するために定められています。

そして法律によれば、借主には「周りの物件の家賃に比べて、我が家の家賃は不当に高すぎるから下げてくれ」と貸主に求める権利があるのです。

サブリース契約の場合、貸主であるアパートオーナーにとって、直接の借主は一括借り上げをするサブリース会社になります。今回のケースではこの不動産会社です。

実は、サブリース会社にも法に基づく家賃の減額請求を認める判決が、2003年に最高裁で出ています。家賃保証の契約書で「10年間賃料は不変」としても、借主に不利だと判断されれば、この文言は無効とされる可能性があるのです。

賃料が周辺家賃相場と照らして適切であればなおのこと、現状の支払い額は妥当と判断されるかもしれません。

サブリース契約には、オーナーからの解約がしにくいなど、他にも落とし穴があります。サブリース契約の問題点については、『トラブル続出!?サブリース契約を結ぶ前に確認しておくべきこと』に詳しくまとめていますので宜しければご覧ください。

1-1-3. 相続増税とサブリースがもたらすアパート乱立

問題が起きている一方で、不動産投資においてサブリース契約を結ぶケースは跡を絶ちません。その理由は、不動産投資の大きなリスクの一つである「空室リスク」を抑えることができるからです。

アベノミクス以降の低金利の後押しを受けて、大手ハウスメーカーは『35年一括借り上げで安心』といったサブリース契約をウリに、アパート建築を拡販していきました。

それに拍車をかけたのが、2015年の相続税制改正です。課税対象から控除される基礎控除額が40%も引き下げられ、より高額な相続税が発生する人が増えました。

相続税を減らすための手段として注目が集まったのが、アパート建築です。

所有する土地の上に賃貸用アパートを建てると、相続税評価額を引き下げることができ、結果として相続税を削減することができます。

この相続税の圧縮効果を狙って、2015年以降、アパートが次々に建てられていったのです。不動産への金融機関の新規融資額はどんどん膨らみ、2016年にはバブル期の額を突破しました。

サブリース契約による家賃保証があるため、人口が減少して賃貸の需要が乏しい地方郊外にもアパートが乱立する事態が発生しています。

賃貸の需要が無ければ、家賃を下げるしかありません。この不動産会社とオーナー間のトラブルも、本質的にはエリアの賃貸需要に見合わない当初の家賃設定が背景にあります。

今後数年のうちに、サブリースの“魔法”が解けて空室だらけの不動産が地方郊外で次々に明るみになる可能性が高いでしょう。こういったエリアで不動産投資を行うのは大変危険です。

1-2.ニュースから:シェアハウスを巡る問題

女性向けシェアハウスを運営していたある不動産会社が倒産。ほとんど住人のいない物件と億単位の負債を抱えて途方にくれるサラリーマンたちが陥った罠とは?

参考記事:「かぼちゃの馬車」終焉で自己破産者続出か

1-2-1.高年収サラリーマンがシェアハウスのオーナーになった仕組み

アベノミクス以降、金融緩和によって空前の低金利となり、また金融機関の姿勢も変わって、不動産投資を始めようとするサラリーマンへの融資もそれ以前より活発になりました。

この不動産会社も、こういった背景を受けて、主に年収1000万円を超えるサラリーマン向けにシェアハウス経営をあっせんしていた1社です。

オーナーが借り入れで資金を調達し、この会社のあっせんにより都内を中心にシェアハウスを建設。その管理運用もこの会社が行い、オーナーはサブリース契約により保証家賃を受け取るという仕組みです。「30年間定額家賃保証」がうたい文句でした。

『地方から夢を追って上京する若い女性をサポートするシェアハウス』といった社会貢献的なコンセプトも人気を呼び込んだのか、事業は急拡大し、一時期は845棟で約12,000室と、都内におけるシェアハウスの半数近くをこの会社の運営するシリーズが占めていたようです。

1-2-2.まさかの空室率60%!

ところが2017年秋、この不動産会社は一方的な通告で、オーナーへの保証家賃の送金をストップしました。家賃収入からローンを返済していたオーナーにとっては、まさに寝耳に水の事態です。

その後、この会社は破産手続きを開始しました。

ふたを開けてみると、この会社が管理運営するシェアハウスの空室率は60%近くでした。およそ3分の2の部屋には、入居者が住んでいなかったのです。物件によっても差があり、入居者が一人も住んでいなかったという物件すらありました。

1億円、2億円といった単位で負債を抱えつつも、返済に行き詰ったオーナーが続出しました。その数は700人にも及び、なかには大手上場企業のいわゆるエリートサラリーマンや、弁護士、医師といった専門職の方も多くいました。

1-2-3.賃貸ビジネスとして成立しえない不動産

結論としてはこの会社があっせんしたシェアハウスは賃貸ビジネスとして成立しえない不動産だったと言って差し支えないでしょう。

これは、実際に問題となっているシェアハウスとして建設されたある1棟の設計図面です。

シェアハウスとうたっているのに、共用のリビングすらありません。廊下も狭く、キッチンやシャワー室も1フロアに1、2か所しかないのです。

唯一のプライベート空間である個室については、7平米から10平米程度しかありません。四畳半くらいの大きさで、一般的なワンルームと比べても半分程度の広さ。快適な住環境とは言い難い状況です。

いかに立地が良かったとしても、これでは住人はすぐに引っ越してしまいます。

ちなみに練馬区に所在するこちらの物件で1部屋の家賃は、光熱費込で月66,000円でした。このエリアで同じくらいの家賃で探せば、20平米を超えるワンルームマンションが山のように出てきます。

たしかに若い世代を中心に、住人との交流が持てるシェアハウスでの暮らしは以前よりも好意的に捉えられていますが、実際に自分自身が住むとなると話は別のようです。

2017年に日本法規情報株式会社が行ったアンケート調査では、実に84%の人が「シェアハウスに住みたくない」と回答しています。住人とのトラブルやプライベート空間の少なさ、他人と暮らすことが怖いなどが主な理由です。

急激な勢いで建設されたこの会社のシェアハウスのシリーズは、都内のシェアハウス戸数の実に半数を占めていました。ただでさえ、賃貸需要が限られるシェアハウスが供給過剰となってしまえば、空室は拡大する一方です。

1-2-4.“資産水増し”で身の丈を大幅に超えたローンを抱える

このトラブルでは、もうひとつの大きな問題が取りざたされています。銀行から融資を受ける際、資産状況を確認する書類のほとんどが改ざんされていたという件です。銀行預金残高の桁が1桁2桁増やされているといった具合です。この改ざんについては様々な論点がありますが、誰が改ざんを主導していたのかという議論については、今後の真相解明を期待する段階ですので置いておきます。

しかし、この改ざんによってサラリーマン投資家の多くは、多額のローンを組んで物件を購入しています。しかも本来の資産状況では借りられないはずの額で、身の丈を大幅に超えた借り入れです。

しかも、この会社の物件購入では、そのほとんどでスルガ銀行からの融資を利用していました。スルガ銀行の不動産投資向けローンは、他の銀行と比べて融資を得やすい反面、金利が高めに設定されていたのです。

高い金利で数千万円から1億円のローンを抱えるわけですから、返済負担は大きく、リスクは高くなります。

今回のように保証家賃がストップするような事態ではもちろんのこと、空室の長期化や滞納、家賃の下落、さらに金利の上昇などがあれば、不動産投資のローン返済は途端に苦しくなります。

借金のリスクに対応するためには、ローンを早く返済するしかありません。

しかし、1億円を超えるような多額の借金に対しては、たとえ給料から100万円、200万円と繰り上げ返済できたとしても、焼け石に水ですよね。

1-3.ネットから:客を恫喝する悪質営業マンの実態

あー!やんのか!なああ!!!

無理やり自宅に上がりこみ、テーブルに腰かけて顔を近づけ、サラリーマン男性を恫喝して契約を強要する不動産営業マンの様子が、昨年インターネット上で話題となりました。

しばしば話題にのぼる不動産“悪質営業”の実態とは?

参考記事:投資用マンションの押し売り営業マンが恫喝・強要とあまりにメチャクチャで炎上!販売価格は相場の3倍

1-3-1.脅してでも契約を取る!悪質な不動産営業の一部始終

昨年インターネットで話題にのぼった動画。

以前、ニュース番組で放映された映像のようですが、投資用マンションの営業マンが、住居不法侵入や恫喝といった犯罪行為を幾つも行いながら、契約をさせている様子が映されていました。

自宅に無理やり押し掛けてきたにも関わらず、

こんなに説明させて買わないって、あんた失礼だろっ!

挙句、客である男性を大きな声で恫喝するなど、どう見ても悪質な営業手法です。

その風体と態度から「ツーブロックゴリラ」だと揶揄されたこの営業マンほどではないせよ、悪質なマンション投資勧誘を受けたという声は、残念ながらしばしば耳にします。

特に大企業にお勤めの方は、マンション投資を勧める不動産会社からの営業が掛かってくることも、実際に多いと思います。

不動産の営業マンは、売った分だけ自分の給与に反映される歩合制を取られていることがほとんどです。また、以前よりは減ったと言われるものの、ノルマもきつく「売ってナンボ、売らない奴は人でなし」といった不動産会社は今も珍しくはありません。

・名簿会社から上場企業勤務者のリストを購入し、上から下までとにかく電話

・手を受話器にガムテープでぐるぐる巻きにされ、アポイントが取れるまで立ったまま電話をかけ続ける

・ある会社の社用携帯の番号を入手したら、下4桁を1つずつ変えて、電話し続ける

・毎日のように会社の通用口で帰りを待ち伏せし、喫茶店で契約に至るまで拘束する

同じ業界に所属する者としては恥ずかしい話ですが、こういった強引な営業や勧誘は、ウソのようなホントの話なのです。

1-3-2.電話営業しないと売れない不動産が良い物件なわけがない

こういった強引あるいは、悪質な営業を行ってくる不動産会社を相手にする必要はありません。このような営業マンが真の儲け話を持ってくることは100%無いと言ってもよいでしょう。

なぜなら、本当にオイシイ不動産はやみくもに電話営業をしなくとも売れるからです。不動産は相対取引が原則ですから、良い物件ほど市場に出回らない性質があります。

だからこそ、もし不動産投資を検討するのであれば、まずは信頼できる不動産会社かどうかを見極めることが大切です。加えて、しっかりと話を聞いたうえで提案をもらえるコンサルタントをパートナーに選ぶことです。

1-4.建設費は高騰中!Hさんのケースで学ぶ高額な新築マンション購入後の未来

低金利を受けて買いたい人が増えたことで、不動産価格は高止まり傾向です。

その価格を底上げしているのは、オリンピックに向けた建設需要もあります。建築資材や人材確保のためのコストが高騰し、同じ品質のマンションを建てるにも、数年前と比べて原価が上がっているのです。

特に、新築マンションは建築原価に加え、ディベロッパーの広告宣伝費や利益が上乗せされやすい傾向にあり、価格が高くなっています。東京都心の立地によっては、ワンルームでも4,000万円以上する物件すらあります。

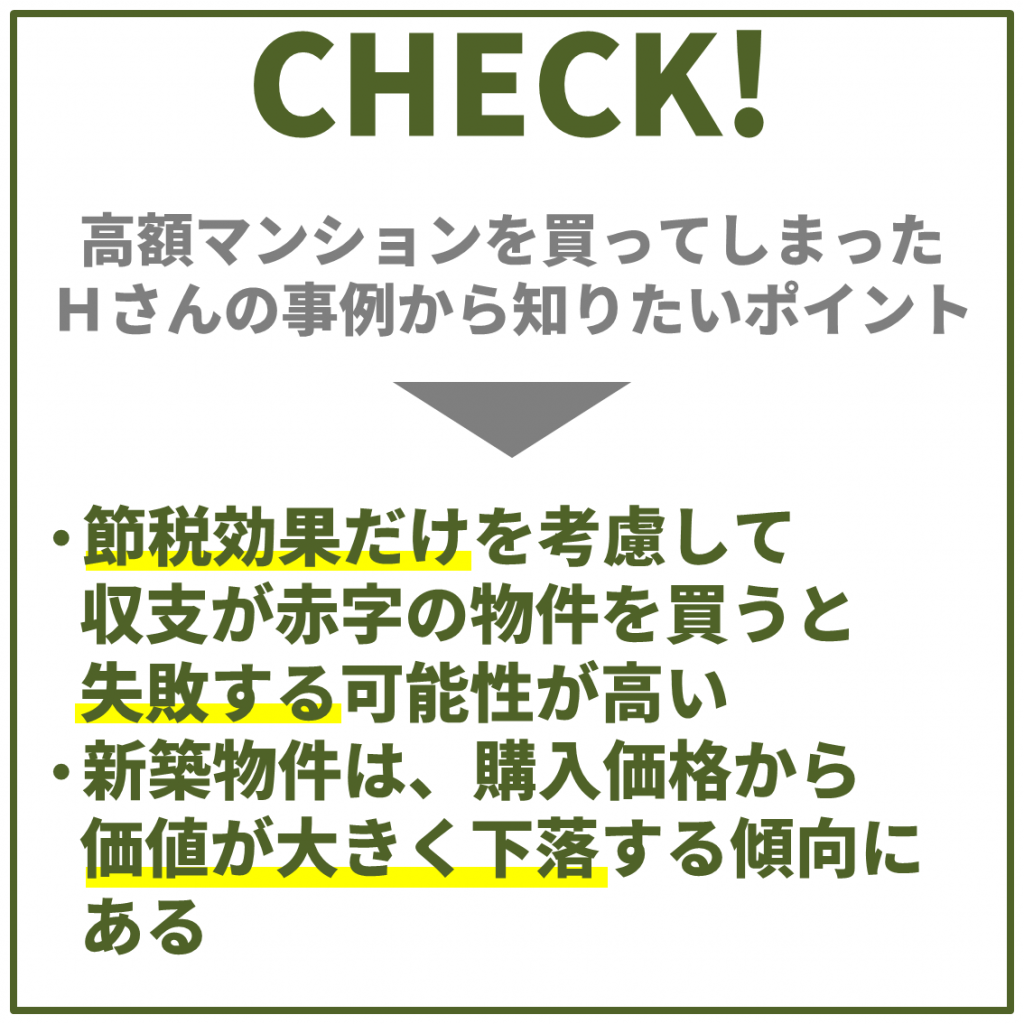

しかし、このような高額物件を安易に購入してしまうと、数年後に思わぬつまづきをすることになるかもしれません。Hさんの事例をご紹介します。

しかし、最近では所得税の節税効果がなくなり、毎月の収支は赤字が続いています。毎月の負担に耐え切れなくなり、売却価格を査定してもらいましたが、査定価格は購入価格から400万円もダウン。これでは、売却したとしてもローンを完済することはできません。Hさんは売却をあきらめて、繰り上げ返済を行い、ローン負担を軽減し、毎月の収支が黒字になるよう努めています。

1-5.利回りは低下傾向! Fさんのケースで学ぶ”高利回り狙い”の危うさ

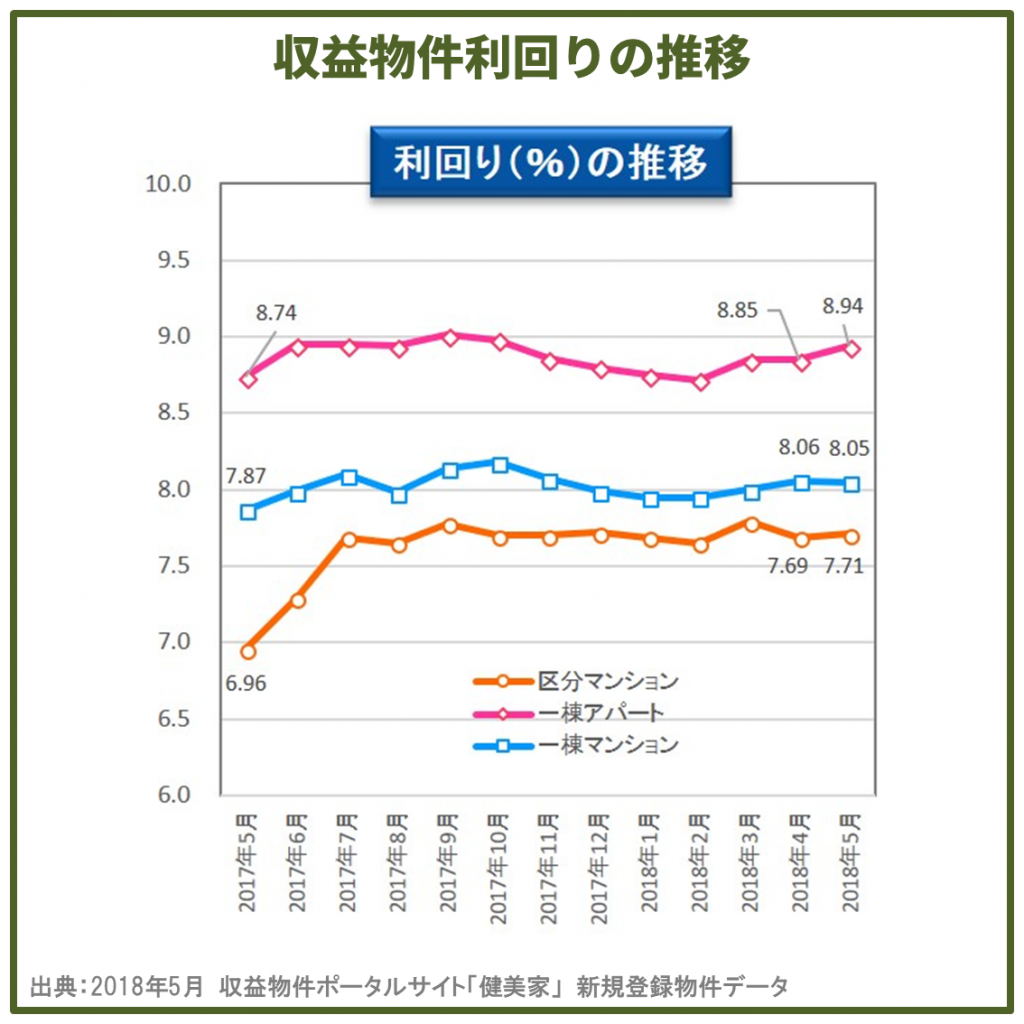

上昇する価格に反比例して、低下するのは利回りです。2018年に入り利回り低下は一息ついた段階ではありますが、収益不動産ポータルサイト楽待のデータによると、2013年5月時点で平均11.08%だった一棟アパートの表面利回りは、2018年5月には8.94%まで下がっています。

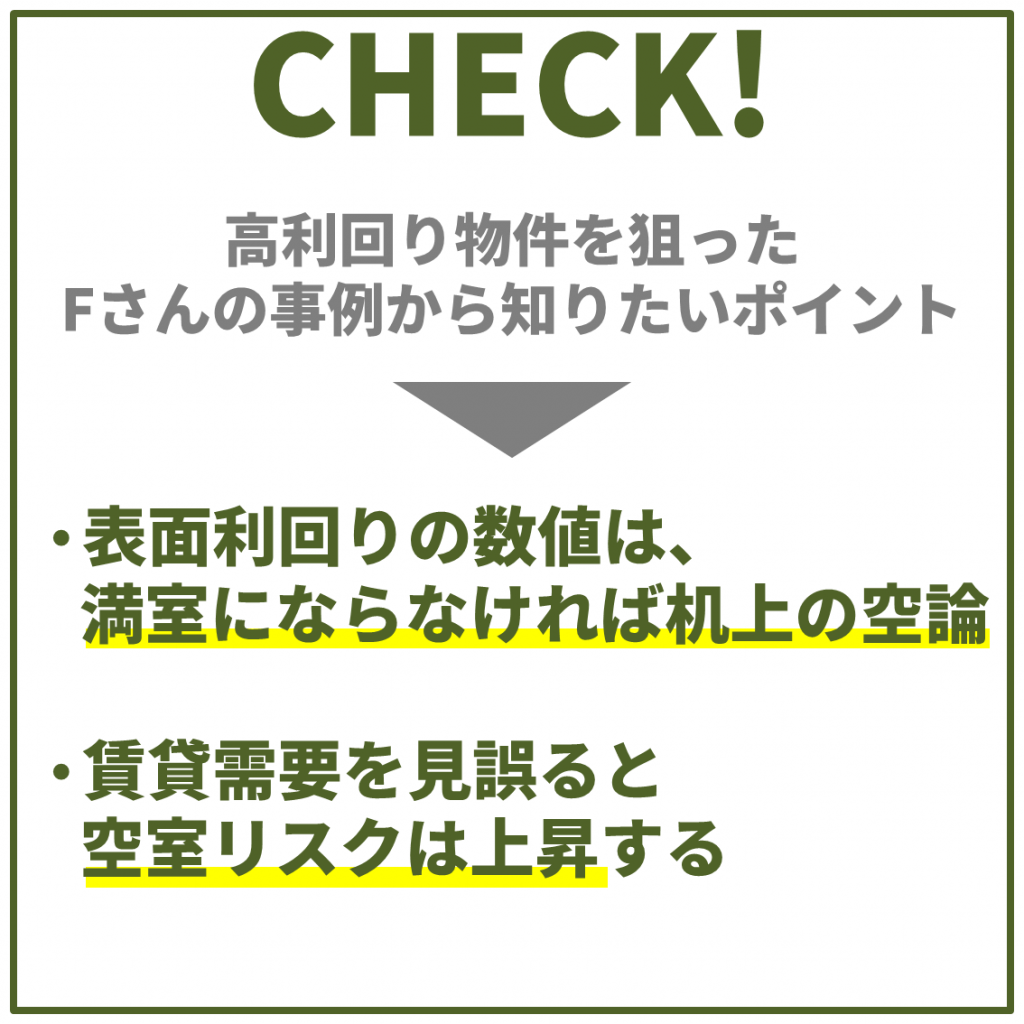

だからといって、少しでも高利回りの物件を狙って購入すると、リスクが潜んでいる可能性があるのです。Fさんの事例で見ていきましょう。

ところが所有戸数のおよそ半分の15戸はもう半年以上も空室が続いています。アパートは駅から遠いものの、近隣にある工場の工員需要をも見込んでいました。ところが、生産ラインの縮小によって工員はここ数年で一気に減少。同時に空室も大量に発生し、空室も常態化。しかも空室期間も長期化しています。いまのところ、満室になるあてはありません。

1-6.うまくいっていたはずなのに!不動産投資が”黒字破たん”に陥る理由

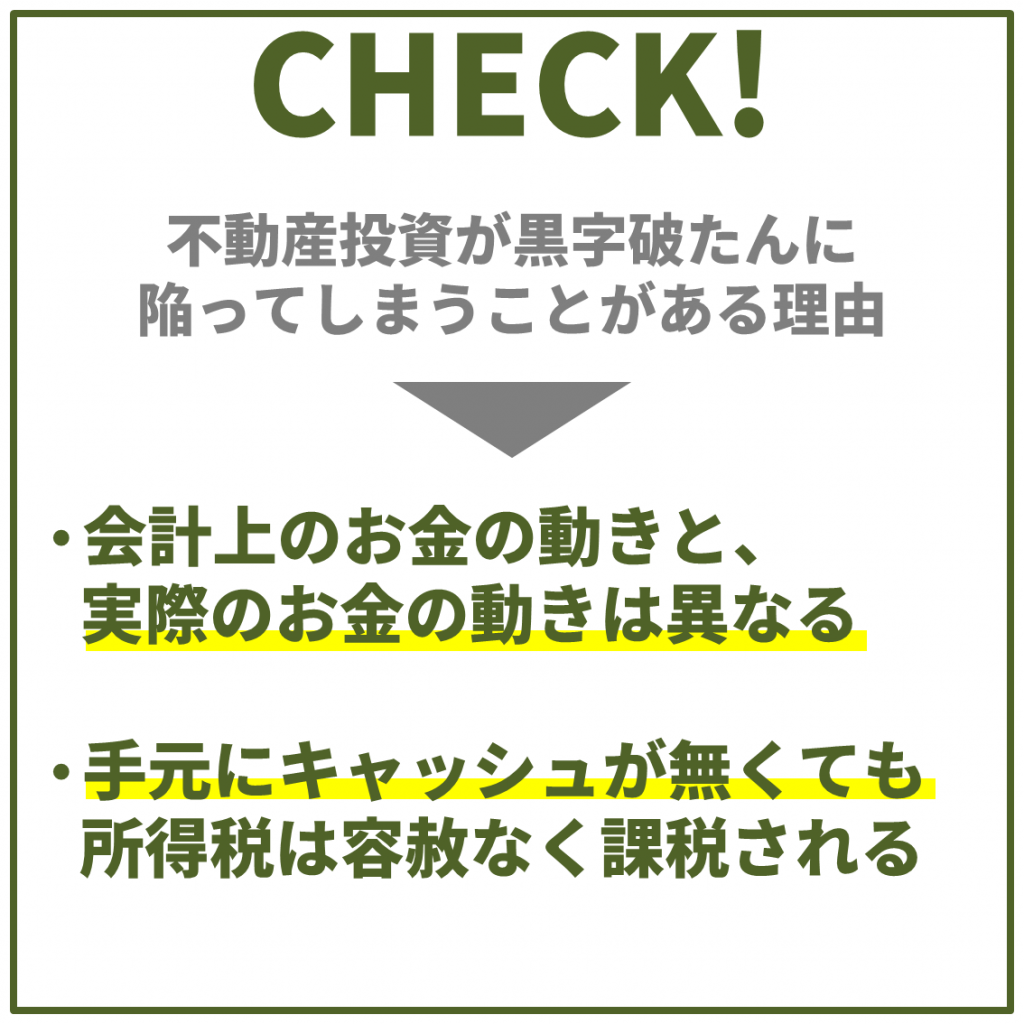

家賃収入と返済額の月々の収支がプラスで回っているなら、その不動産投資は合格点のように思えます。ところが、会計上は黒字であるにも関わらず、不動産投資が立ち行かずに破たんしてしまうこともあり得るのです。

多くの方にとって赤字による破たんはイメージしやすいと思います。たとえば、

- 借入額が多すぎる場合

- ローンの金利が高すぎる場合

- 家賃収入(保証家賃含む)が減った場合

などです。

家賃収入がローンの返済額を下回り、月々の収支が赤字を続ければ、いずれ手元の資金は無くなり、返済が滞ってしまいます。

もう一つは、目に見えないところで進行している可能性がある黒字破たんです。家賃収入と返済額の月々の収支が黒字であっても、不動産投資が立ち行かなくなることがあります。

たとえば、

- 修繕や事故対応など、急な出費で手元資金がショートする

- 建物部分の減価償却期間が終了し、税金が増える

- デッドクロスが発生する

などです。

これは、会計上のお金の動きと、実際のお金の動きが異なることが原因です。そのため、会計上は黒字が出るものの、資金繰りが行き詰るという現象が発生することがあります。たとえば、手元にお金が残っていないに関わらず、黒字分の税金を支払わなければならない、といった具合です。

金融機関の融資担当者によれば、投資用ローンが返せなくなる人の割合は、500人に1人くらいです。確率論でいえば、不動産投資が破産まで至る可能性は少ないとも捉えられます。

ただ、実際のところは失敗を認識した段階で破産に至らないよう、自己資金を追加で投入したり、親族からお金を工面するなどして、立て直しを図るケースが多いと推測されます。

不動産投資における最悪の“失敗”はたしかに自己破産ですが、そこまで至らなくても失敗はあります。

たとえば、投資した元本が全額回収できないことも失敗と言えますし、赤字の補てんを最初から織り込んでいたとしても、想定より額が大きくなってしまったらそれも失敗でしょう。設備の交換や災害の発生などによる不意の出費で“こんなはずじゃなかった”となるのもまた失敗です。

不動産投資に関わる人の年収や属性、資産規模や価値観は様々です。1,000万円を失っても「想定の範囲内」かもしれないし、50万円を失っても「失敗」かもしれないのです。

他人のリアルな話、失敗した話を詳しく聞きたいという心は、まだ始めたことがない人にとって当然ですが、語る人によって“失敗”の大きさや定義は異なることも理解しておきましょう。

2. サラリーマンの資産形成と不動産投資の相性

ここまでご紹介してきたトラブルや失敗などを踏まえても、不動産投資に乗り出すサラリーマンが今増えているのはなぜでしょうか。

それは根本的にサラリーマンの資産形成と不動産投資の相性が良いからです。

ここからは、サラリーマンと不動産投資の関係に迫っていきます。

2-1.こんなサラリーマンは不動産投資を始めてはダメ!

相性が良いとは述べましたが、もしサラリーマンであるあなたが次のような条件にあてはまったり、考え方を持っているのであれば、不動産投資を始めるのはやめるべきです。

これらは不動産投資で失敗する人の特徴でもあります。いざ始めたとしても、失敗する可能性が高くなったり、果ては家族や友人に迷惑をかけることにもつながりかねません。

こんなサラリーマンは不動産投資を始めてはダメ!NGリスト

-

自己資金を出さずに、資産をつくろうとする人

-

とても返済できないのに、身の丈を超えた多額の借金をする人

-

「純資産」に注目せず、目先の「資産」「家賃収入」ばかりを気にする人

-

賃貸需要を考えずに不動産を選んでしまう人

-

計画的に繰り上げ返済を行わない人

-

長期的な視点ではなく、短期的な視点で資産形成を考えている人

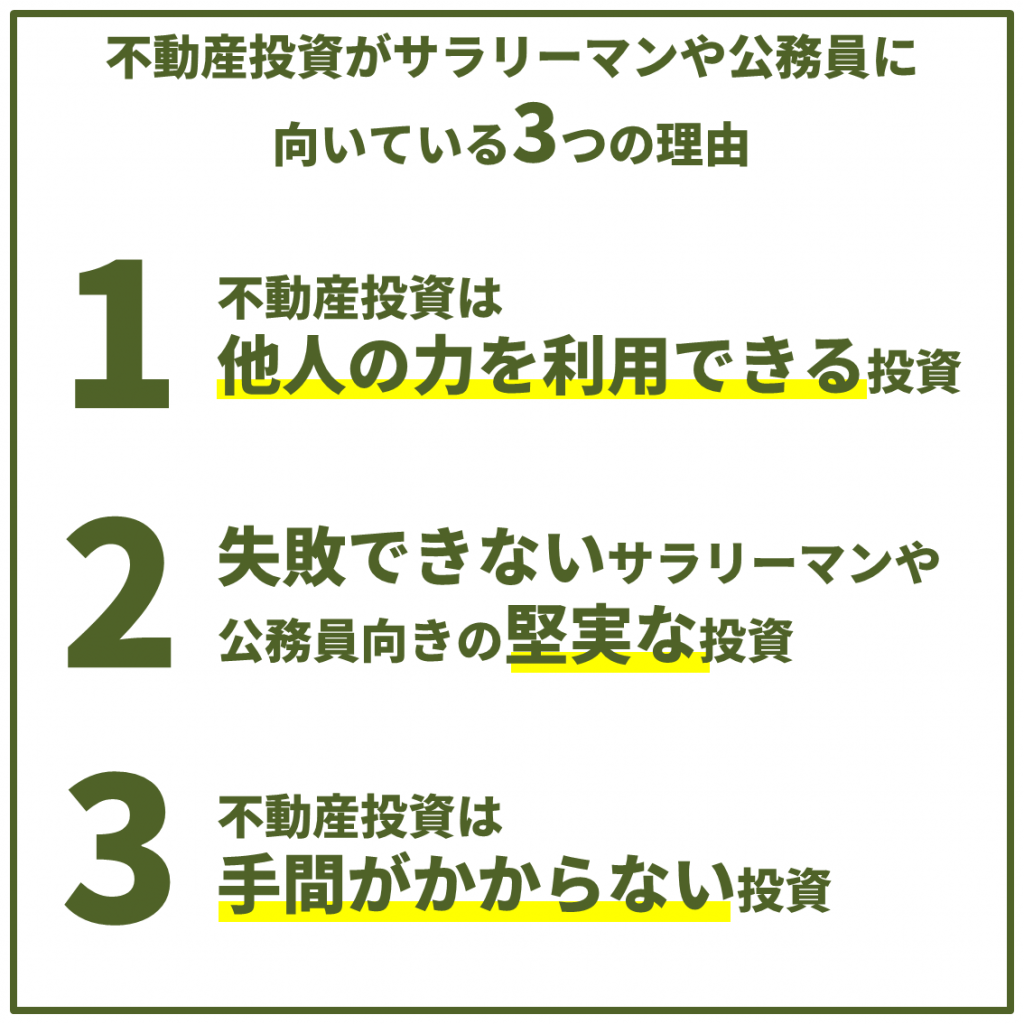

2-2.不動産投資が堅実なサラリーマンや公務員に向いている3つの理由

もし上記のNGリストに当てはまらず、あなたが計画的に資産運用を行いたい堅実なサラリーマンなのであれば、不動産投資は有力な選択肢です。それには3つの理由があります。

2−2−1. 理由1:不動産投資は他人の力を利用できる投資

不動産投資がほかの投資と大きく異なることは、他人の力を利用できるということです。サラリーマンとしてコツコツ働いてきた時間を、金融機関に対する信用力という形で生かすことができます。

具体的には、不動産を担保に入れてローンを組んでお金を借り、不動産投資を始めることができます。年収の5倍~10倍といった額を借りることも可能です。

ローンの返済は、入居者という他人が払ってくれた家賃から進めることができます。そして不動産の管理も、賃貸管理会社という他人に任せることができます。

あなたは不動産オーナーとして、初めに仕組みを作るだけ。今自分が持っている資金が少なくても、他人の力を借りて資産形成をスタートできるのです。

2−2−2. 理由2:失敗できないサラリーマンや公務員向きの堅実な投資

低金利政策で、銀行預金の金利は軒並み0.001%、預けていても増えません。こういった低金利・運用難の時代に不動産投資は安定的な収益をもたらします。

本業が忙しいサラリーマンには、資産運用で失敗している時間がありません。たしかに株式投資や、FX、仮想通貨で資産を数倍にできるかもしれませんが、市場の動き次第であっという間に数分の1にもなってしまいます。それを取り戻すには手間や時間がかかります。かといって、機会を逃さないために取引マーケットに張り付き、一喜一憂している時間もありませんよね。

2−2−3. 理由3:不動産投資は手間がかからない投資

不動産投資は始めてさえしまえば、運用中に手間がかからない投資です。株価やビットコイン価格のように、家賃収入は分単位、秒単位で変動するようなことはありません。

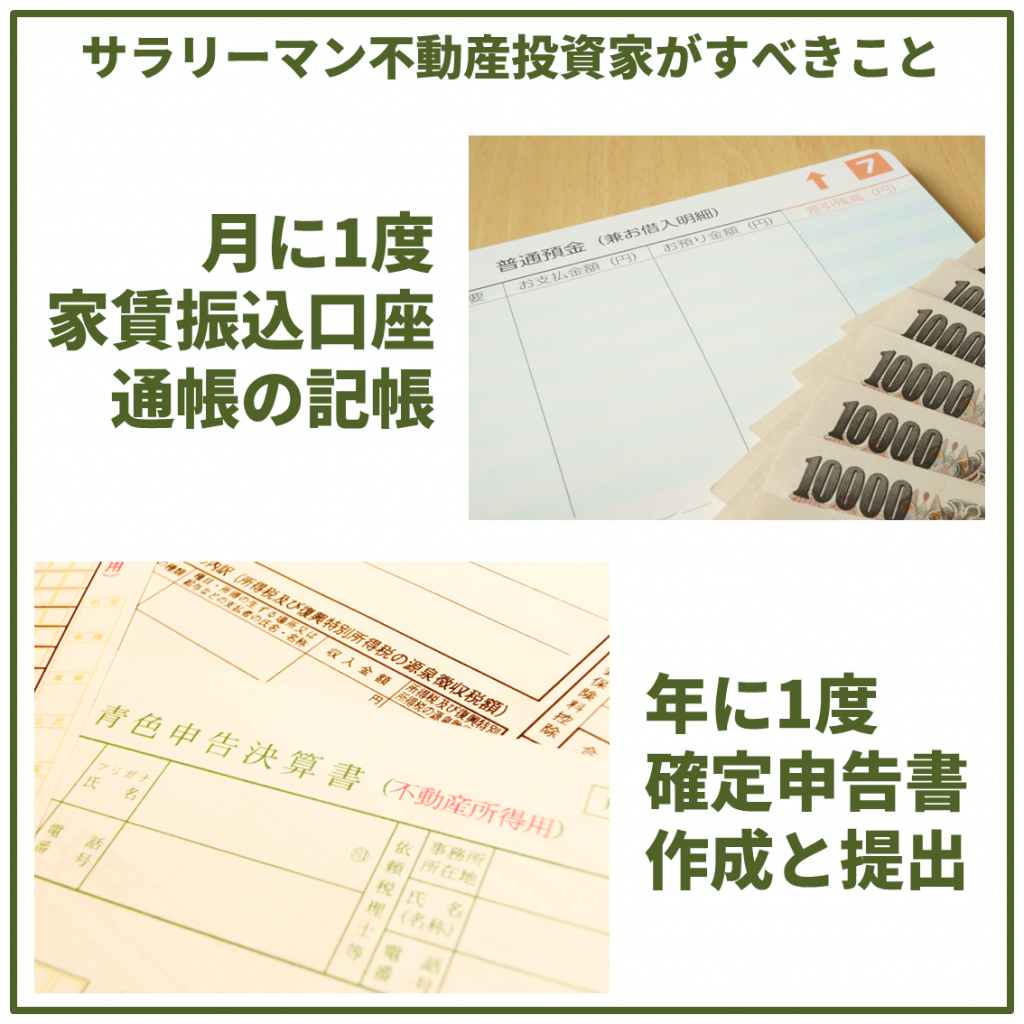

管理運営は賃貸管理会社に任せることで、半ば全自動で行うことができます。収入を得るために特別なスキルは全く必要ありません。オーナーとしてやることは、月に一度の通帳記帳と確定申告くらいです。

2-3.不動産投資は枯れた投資手法|リスクやコストは予測可能

不動産投資の仕組みはシンプルです。

不動産を購入し、その部屋を賃貸に出して、家賃として収入を毎月受け取ること

ただこれだけです。

この仕組み自体は、遠い昔、江戸時代から行われてきたやり方です。故に不動産投資は「枯れた投資手法」とさえ言われることがあります。大きな失敗をしないための道筋が確立されているのです。

投資という以上、リスクもあり、コストもありますが、あらかじめある程度は予測して備えることができるのが不動産投資です。

たとえば、設備交換の頻度です。エアコンや給湯器といった10万円程度がかかるものは、12年~13年に1回くらい。それを見越して余剰資金を確保しておけば、いざという時に困ることはありませんよね。

不動産投資のリスクやコストについては、この後の章でも詳しくご紹介します。

2-4.不動産投資は副業には当たらない

堅実派のあなただからこそ、もしかすると「不動産投資は会社の副業規定に抵触するのではないか?」という不安を持たれるかもしれません。

結論からいえば、不動産投資は副業には当たりません。民間企業に勤務するサラリーマンはもちろん、公官庁にお勤めの公務員の方でも不動産投資をすることができます。

サラリーマンの副業規定と不動産投資について気になる方は『家賃収入は原則副業ではない!堂々と不動産投資を始めて収益を上げる』をご覧ください。

公務員の不動産投資について気になる方は『不動産投資を始める公務員が知るべき3つの注意点』をご覧ください。

3. 完全網羅!不動産投資の8大リスク一覧と対応策

1章でご紹介したニュースや事例を通じて、不動産投資には様々なリスクがあることは感じていただけたと思います。詐欺まがいの説明や脅迫行為など販売会社や営業マンに由来するトラブルを除いて、不動産投資そのものに存在するリスクを体系立てると、おおよそ8つに分類が可能です。

あらかじめリスクと対応策を知っておけば、始めた後で“こんなはずじゃなかった”を防げます。また、良いことしか言わない悪質な営業に対する防衛策にもなるでしょう。

なお、不動産投資のリスクと対策についてより詳しく確認したい方は『不動産投資の8大リスクと解決法』をチェックしてみましょう。

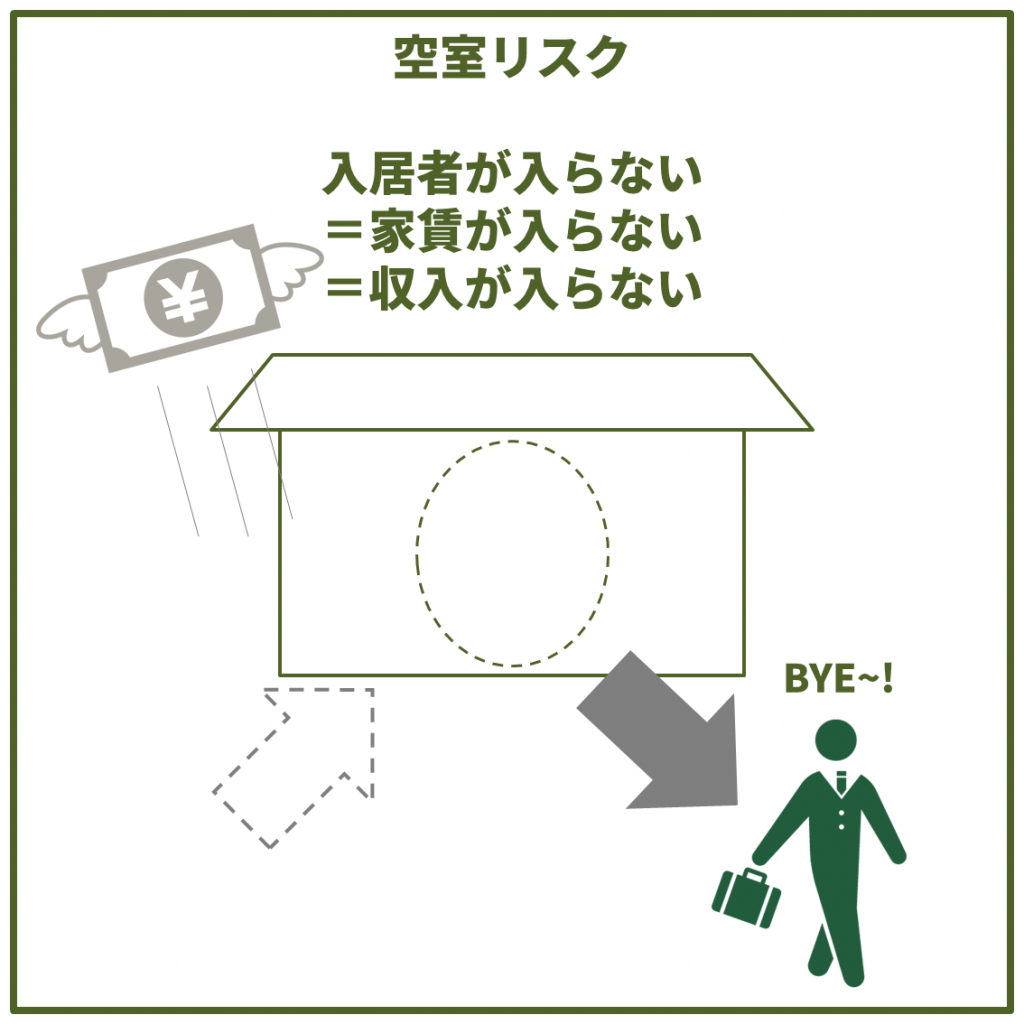

3-1. 家賃が入らない!空室リスク

空室リスクに備えるためには賃貸需要のある立地で不動産投資を行うことです。

いまは入居者が順調に住み続けていたとしても、将来人口の減少していくようなエリアの場合、潜在的な空室リスクは高いといえます。一度、物件を購入してしまうと、容易には物件を組み替えることはできません。

長期に渡って安定収入を得るためには不動産投資を始める段階で、賃貸需要を見極めておきましょう。

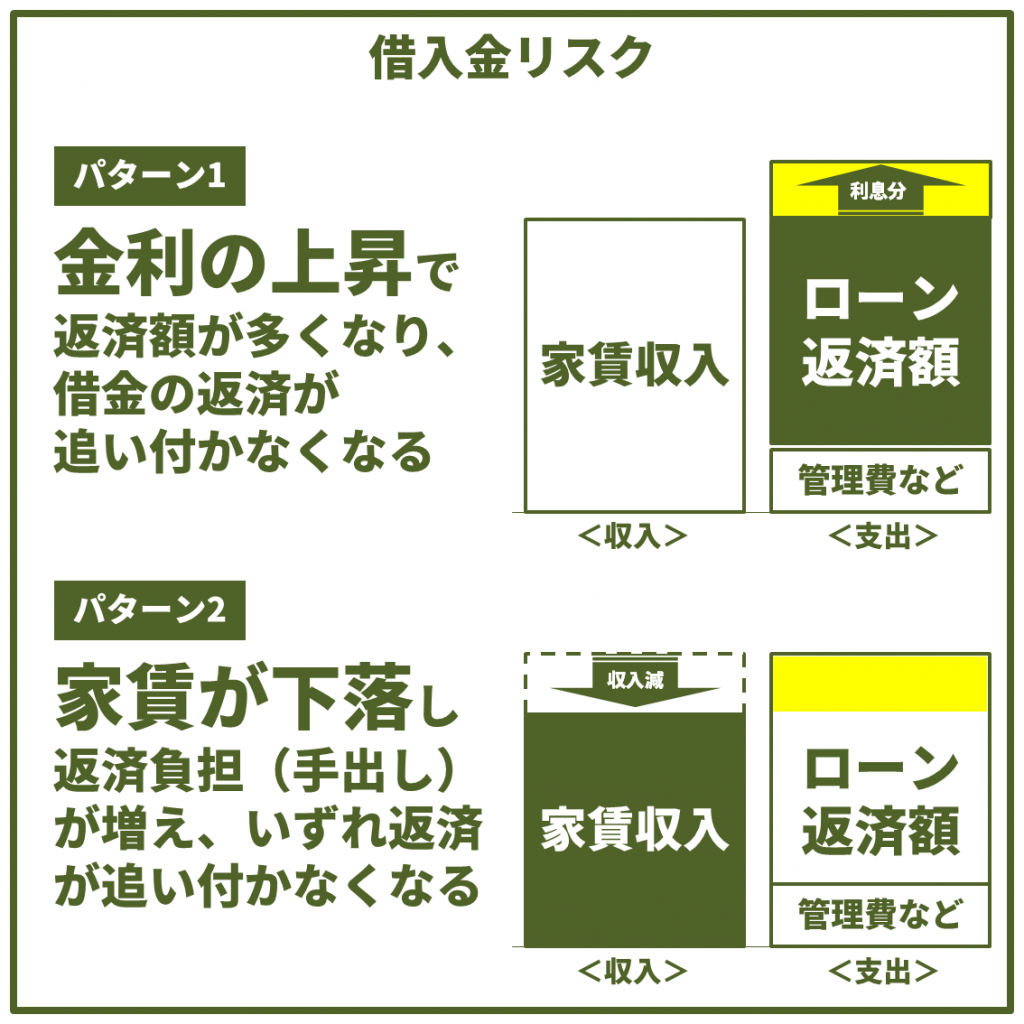

3-2. 返済が追い付かない!借入金リスク

不動産投資の最大のリスクが借金です。空室や滞納があったとしても、ローンがなければ毎月の返済負担はないので、不動産経営を左右するほどのことにはなりません。

ローンを組んで不動産投資を行う場合は、資産に占めるローンの割合を意識し、積極的に繰り上げ返済をすすめていきましょう。

3-3. 家賃を払ってくれない!滞納リスク

滞納は初期対応が遅れれば遅れるほど、回収が困難になります。そのためいかに初動を迅速に行うかが滞納家賃の回収のポイントです。

なお、一般的には管理業務を賃貸管理会社に委託するケースが多いため、管理代行契約の際に滞納保証がついているかどうか確認しておきましょう。また、保証契約については、滞納の発生月から保証されるのか、家賃の満額が保証されるのか、保証期間はいつまでなのか、契約内容について確認しておくことが欠かせません。

3-4. 売るに売れない!売却価格下落リスク

物件価格が下がることは避けられません。ただし、価格の下落率は全国どのエリアでも均一ではありません。人口が多く、利便性の高い大都市圏ほど価格下落はゆるやかになります。

3-5. 収益性が低下!家賃下落リスク

家賃も物件価格と同様に築年数の経過によってゆるやかに下落していきます。築年数が新しい物件が同じエリアに増えれば競争も激しくなります。家賃下落に備えるにも、やはり同様に賃貸需要のある立地を選ぶことが大切になります。

3-6. じわじわと収支を圧迫!ランニングコスト上昇リスク

経年によって建物や設備の維持管理にかかるコストは上昇します。それに応じて、分譲マンションにおける修繕積立金の分担額は上がる可能性があります。修繕積立金については、国土交通省が目安金額を出していますが、これとかい離している場合はそれを見込んで収支計画を立てることが重要です。

また、一棟物件の場合、修繕のための費用は全てを自身で賄わなければいけませんので、さらに資金計画には要注意です。

原状回復工事に費用かかりすぎる場合は、思い切ってリノベーションを行い、価値向上を図るのも手段の一つです。

3-7. 地震・雷・火事・豪雨?災害リスク

地震リスクに備えるためには、新耐震基準の鉄筋コンクリート造の物件を選ぶことです。旧耐震基準の物件の場合、東日本大震災や熊本地震のような大きな地震が起きたときに甚大な損害を被ることになりかねません。

また、木造アパートの場合、一部屋の火災がアパート全体にまで被害を及ぼしてしまいますが、鉄筋コンクリート造の物件の場合、延焼被害は1部屋だけでとどまることがほとんどです。さらにいえば、建物の立地も住宅密集地は避け、緊急車両が通れるだけの車幅が確保できる道路沿いであることが望ましい条件でしょう。

とはいえ、どんなに気を付けようとも天災は、起こるときは起こります。不意に多額の負担を強いられないよう、損害保険や地震保険で備えておくべきです。

3-8. 入金遅れはシグナルかも!賃貸管理会社倒産リスク

賃貸管理会社が倒産してしまうと、家賃や敷金を取り戻すことは大変困難です。毎月の家賃の入金日に入金がない、担当者がコロコロ変わる、連絡が取りづらいなどが続く場合、会社経営にシグナルが出ている状況です。早めの管理会社の変更を検討しましょう。

4. 諸刃の剣!ローンの正しく賢い使い方

不動産投資の特長は、他人の力を使って資産形成をできることです。特に金融機関からローンという形で融資を受けられることはメリットです。しかし、忘れてはならないのは、不動産投資最大のリスクもローン=借金ということ。扱い方を誤れば、あなたを破産の道へと導きかねない諸刃の剣でもあります。

この章では、不動産投資を始めるにあたって理解が欠かせないローンの正しく賢い使い方についてみていきましょう。

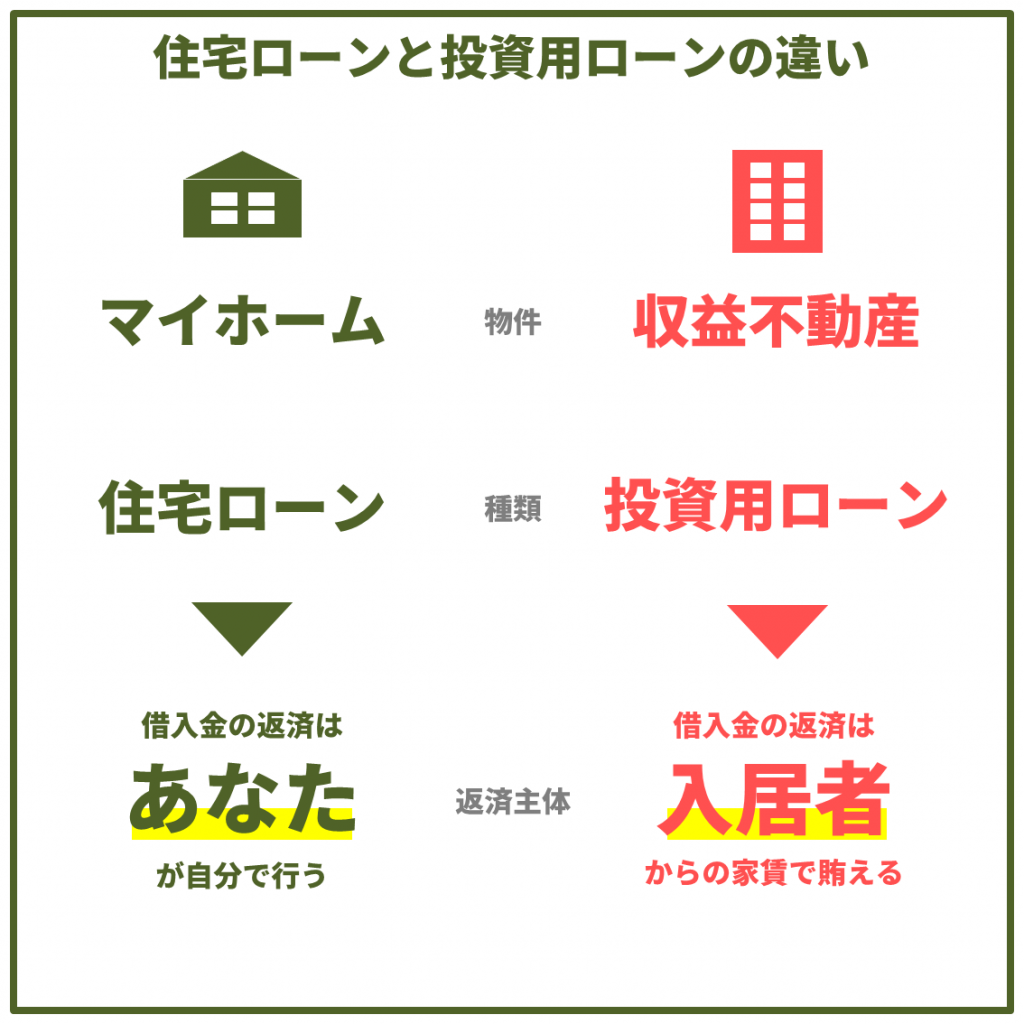

4-1.住宅ローンと投資用ローンの2つの大きな違い

多くの人になじみのある不動産の購入シーンは、自宅の購入でしょう。

自宅を買う際に、全額を現金で支払う人はほとんどいません。住宅ローンを組んで、銀行からお金を借りるはずです。

不動産投資における物件の購入も仕組みは同じです。投資用ローンという形で不動産を担保に入れて、銀行から借り入れをします。

30年、35年といった長期間で返済をしていくのも、基本的には同じです。

また、団体信用生命保険が付きます。ローンの契約者であるあなたが返済中に亡くなってしまったり、高度障害状態になってしまったりした際、ローンの残額を肩代わりしてもらえる保険です。

住宅ローンと投資用ローンの違いの一つは、誰が住むのか、という前提です。

住宅ローンは購入した本人が住むことが前提です。その分、金利は低くなっています。自分の住まいですから、その分返済もしっかり行うだろうという考え方です。

投資用ローンは、他人を住まわせて家賃収入を得ることを前提としています。その分、銀行にとって返済が滞るリスクも高いと捉えているため、金利は住宅ローンよりも高めに設定されています。

もう一つの大きな違いは、誰のお金で返済を行うのか、です。

住宅ローンは当然、自身の給料から返済を賄わなければなりません。

一方で投資用ローンは、借り方次第ではあなたのお金を使う必要がありません。入居者が毎月の家賃という形で代わりにローンを返済してくれます。利息も元本も、全て家賃から賄うことは可能です。

もちろん、入居者が住んでいない時には自身のお金を使う必要がありますが、初めから終わりまでずっと一人の力で返済を続けなければならない住宅ローンより、はるかに負担は少ないでしょう。

4-2. 私でも借りられるの?不動産投資用ローンの現状

サラリーマンであれば基本的には不動産投資用ローンを組むことができます。ただし、属性と呼ばれるいくつかの条件を満たす必要があります。金融機関によっても異なりますが、おおよそ以下のような条件です。

・上場企業またはそれに準ずる規模の企業に勤務中

・勤続年数 3年以上

・年収400万円以上

その他、すでに住宅や車のローンを組んでいるような場合は、借りられる額に制限が加わる可能性があります。詳しい融資基準について知りたい方は『不動産投資で有利に融資を受けたいあなたが揃えておくべき12の条件』をご覧ください。

なお、投資用ローンの金利は住宅ローンより高めに設定されています。2018年6月現在では、1%台後半から~2%程度が目安となります。

4-3. 目からウロコのローンの資産拡大効果

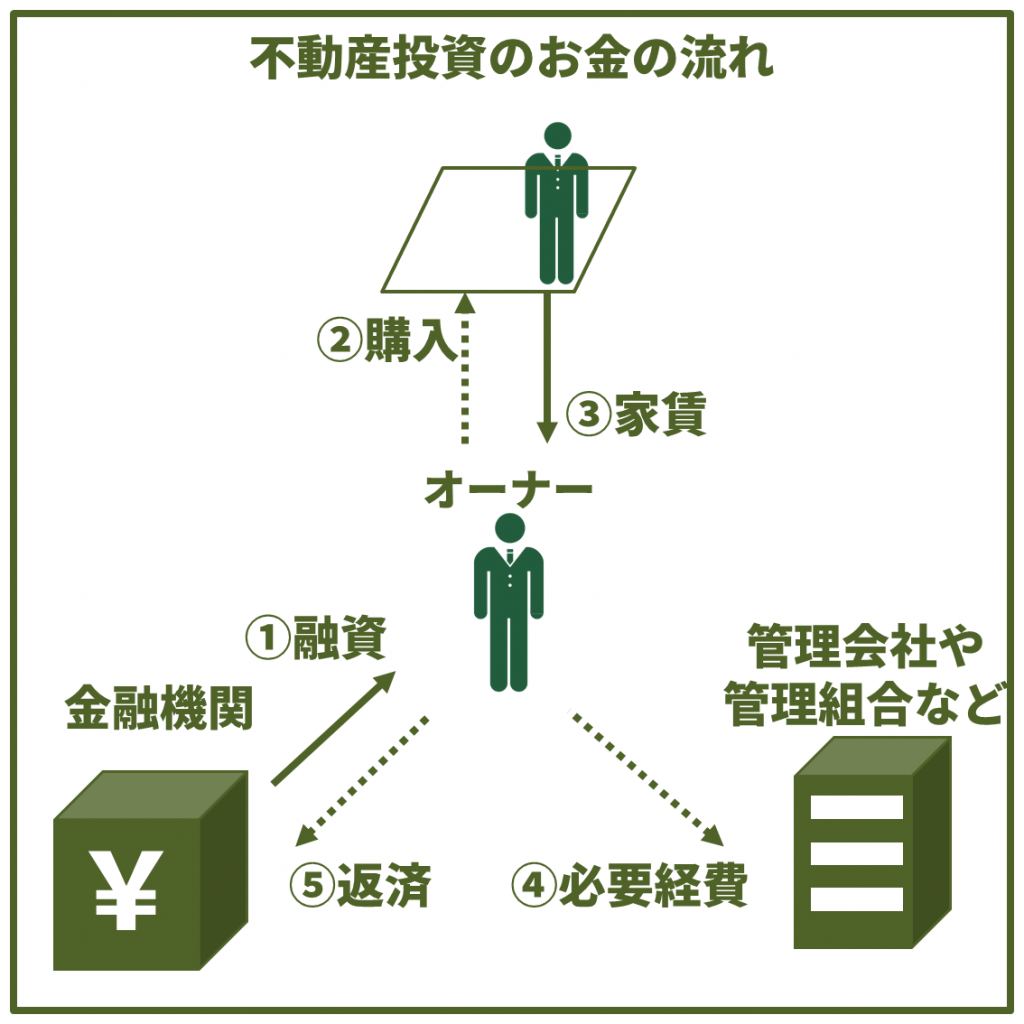

入居者からの入った家賃で、銀行への返済と管理に必要な費用を賄い、手残りを得る。このサイクルが毎月繰り返されていくのが、不動産投資の基本的なしくみです。

リスクがありながらもローンを使う最大のメリットは資産形成のスピードを飛躍的に上げることができる点です。少ない自己資金からでもレバレッジ(てこ)の効果を働かせることによって、効率的に資産を増やせます。

不動産投資は、言ってみれば収益を生み出す自分の分身を作るようなものです。

入居者からの家賃収入は毎月毎月ローンの返済という形で活躍します。ローンの元本返済が進んで借金が減った分、純資産が増えていきます。あなたが何もしなくても、半ば自動的に資産形成は進んでいくのです。

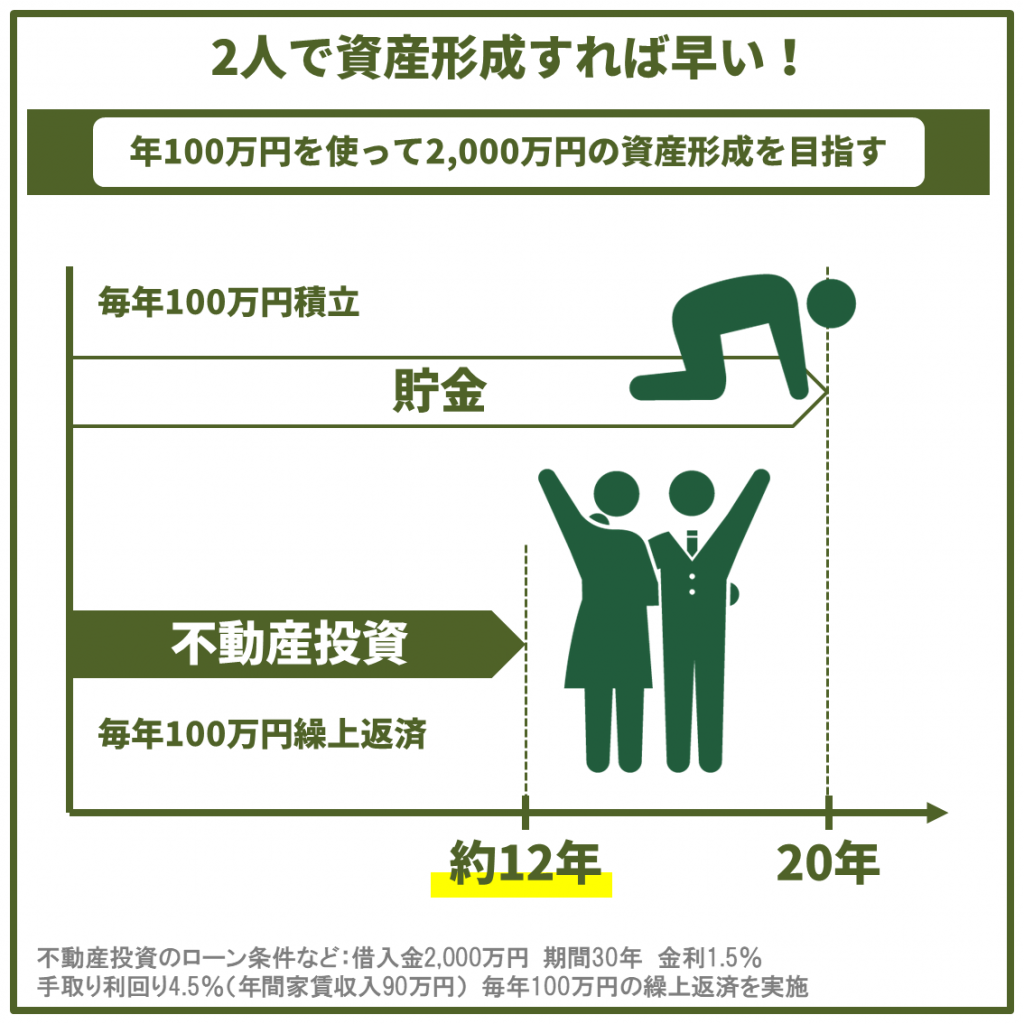

ここにあなたのお金も繰り上げ返済という形で加えることで、スピードが加速します。1人で資産を作るより、2人で行ったほうがスピードが上がるのは当然ですよね。

たとえば毎年100万円を自由に使えるとします。100万円を毎年積み立てていけば20年後には2,000万円の資産となります。一方、2,000万円でローン購入したマンションであれば、およそ12年でローンを完済して自分のものにできるのです。同じ資産を作るのでも、およそ2倍の速度です。※借入条件などによっても異なります

4-4. ローン購入の注意点:条件はどこの会社から買うかによっても変わる

ローン購入できるかどうかは、最終的には金融機関次第です。金融機関によっても融資の基準は異なりますし、融資姿勢は支店によっても違いはあります。また、担当者の裁量による部分も多いのが実状です。

また、どの不動産会社を通じて物件を購入するかによっても、融資条件が異なる場合があります。

不動産会社から購入したり、あっせんを受ける物件には、不動産会社と提携している金融機関による独自のローンが使用できる可能性があります。

たとえば、表向きには不動産投資への融資を行っていなくても、特定の不動産会社を通じた場合はローンを利用できるといったケースです。同じ金融機関のローンであっても、審査基準や金利に優遇措置があるということもあります。

サラリーマンの初めての不動産投資という点では、金融機関を探したり赴く手間や時間を考えると、提携ローンを使うことが最良の選択肢でしょう。まずは自身に有利な提携ローンが使用できないか、不動産会社に相談してみることをお勧めします。

5. 投資物件選びは投資法選び!収益不動産の種類と特長

不動産投資とひとくちに言っても、購入する不動産の選び方によって投資方法は大きく異なってきます。収益不動産の種類を整理し、特徴を理解しておきましょう。

5-1. ざっくり押さえる!収益不動産のタイプ

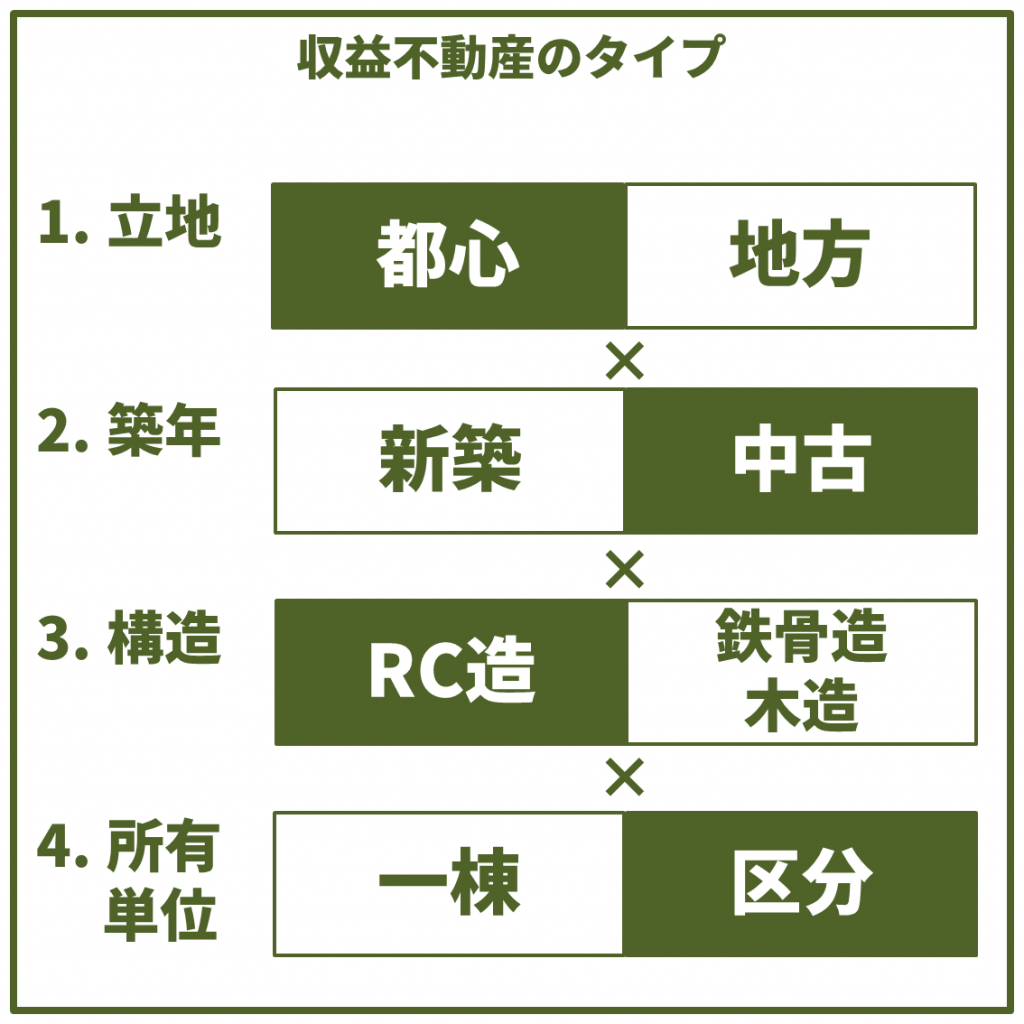

不動産には、一つとして同じものはありません。とはいえ、不動産投資という観点から種類を分けることは可能です。切り口は大きく4つです。立地、築年、構造、そして所有単位です。

これらを組み合わせてカテゴライズします。たとえば「地方」の「中古」で「木造」の「一棟」といった具合です。

5-2. 不動産は1にも2にも立地

様々な要素があるなかで、何を差し置いても考慮すべきは立地です。ほかの要素は後からでも変える余地がありますが、“不動”産たる所以である所在地だけは購入後に変えることが不可能だからです。立地を間違えれば、高い確率で不動産投資は失敗します。

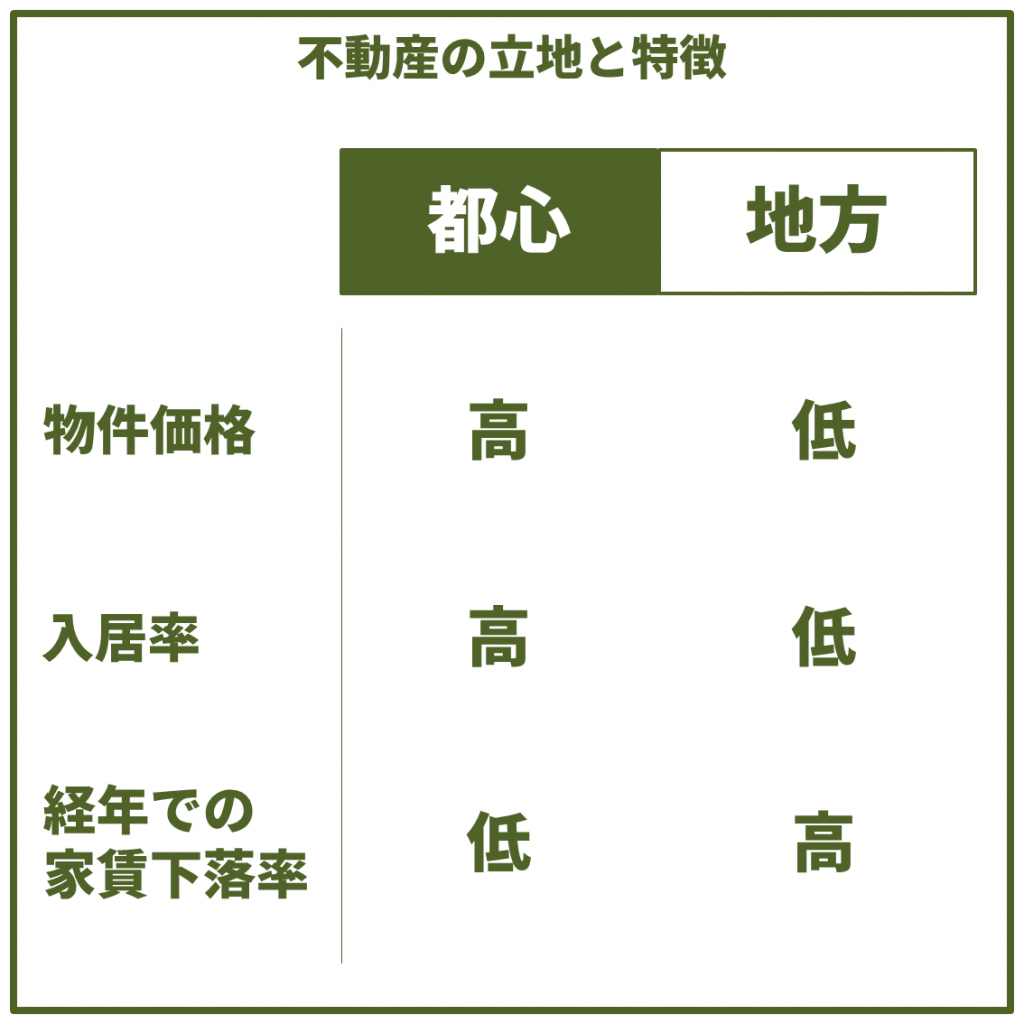

物件選びの着眼点として「都心 か 地方 か」はよく議論の対象となります。

不動産投資は、言い換えれば賃貸ビジネスです。住む人がいなければ、不動産はただの箱となり、収益を生み出しません。賃貸の需要が見込まれる場所、すなわち人口が集まっていたり、その中でも利便性が高い場所を狙うのが鉄則です。

たとえば東京都心は、企業や大学といった高い賃貸需要を生み出す要素が幾つも存在し、交通利便性も高いので、立地としては抜群です。

地方郊外でも付近に工場があるなど、賃貸需要が局地的に高いエリアはあります。しかし、1章の失敗事例で触れたように工場が移転したり、人員が縮小されたりすると、たちまち誰も住まない不動産となってしまうリスクもあります。

5-3. 古いからむしろ良いこともある

自身で住むならという視点で、やはり新築が良いと考える人は少なくないと思います。たしかに設計から携われれば、あなたのこだわりまで反映した思い通りの物件に仕上げることは可能です。

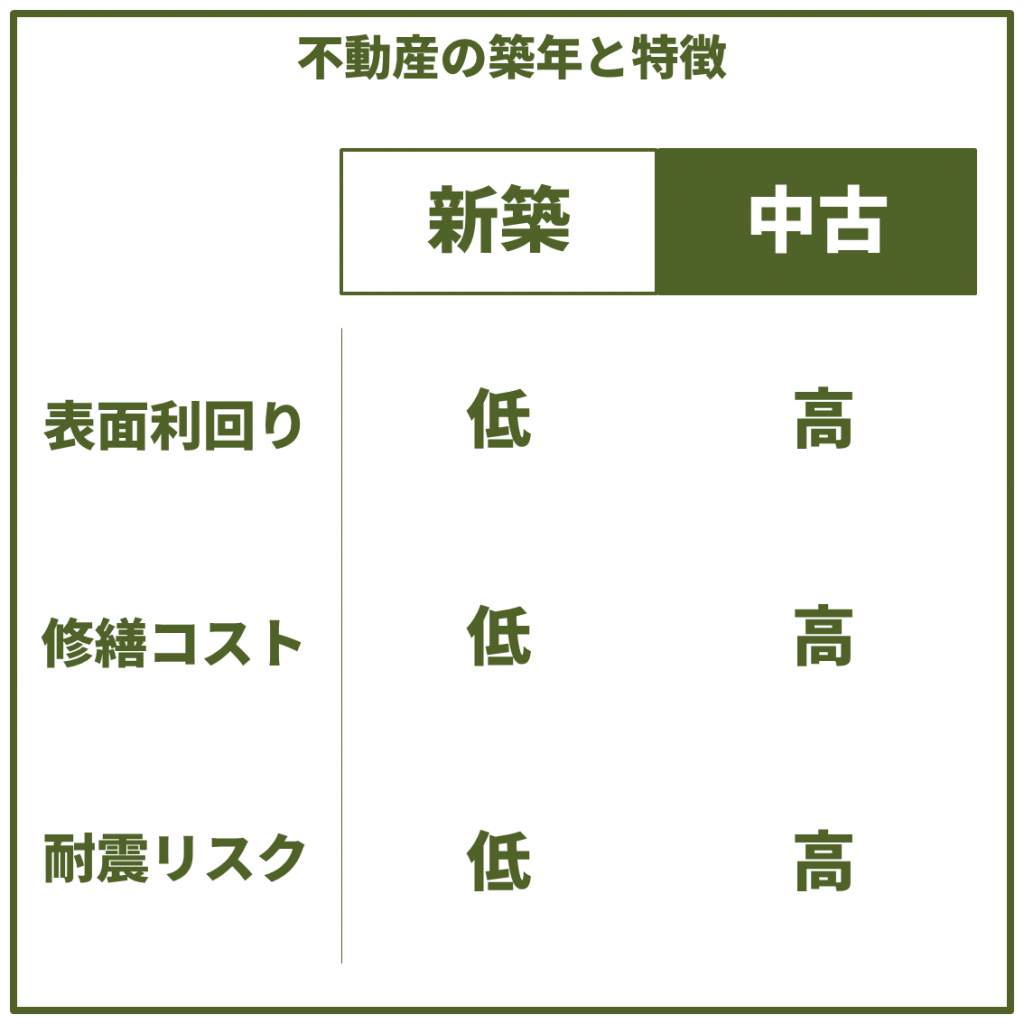

ただ、投資効率の観点では不動産投資においては中古のほうが有利なことが多いでしょう。不動産は基本的に築年が経つほど、価格が下がります。新築不動産は登記が入った瞬間に中古となり、2割~3割価格が下落してしまいます。一方、家賃水準はどうかというと新築と築年数の浅い物件で、価格ほどの差はありません。利回りも中古のほうが概して高くなります。

もちろん中古といっても古すぎると、耐震性に問題があったり、修繕に多額の費用がかかったりすることもあるので、注意が必要です。新築物件のこれからを予測することはできませんが、中古物件であれば現況はもちろん、これまでの管理状況を調べることもできます。

5-4. 耐久性ならRC造、安価な木造

建物の躯体(建物を支える基本的な構造)が、何でできているかによって区別します。

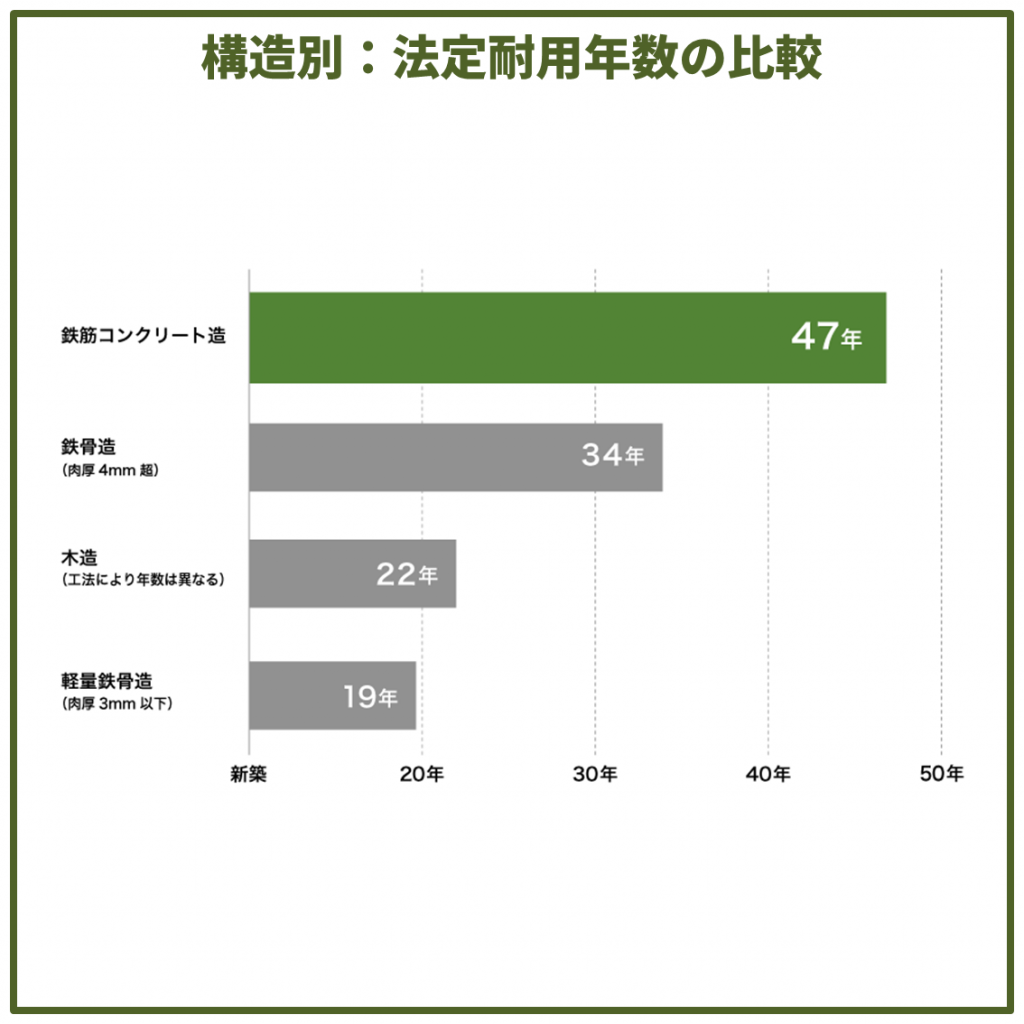

大きく分けると、木造、鉄骨造、鉄筋コンクリート造(RC造)の3種類です。20年、30年という長い期間に建物は老朽化していくことは避けられませんが、耐久性ではRC造が一番優れています。

法律で定められた耐用年数も、RC造が最長です。

一方で、建築にかかる原価も耐久性に比例するので、木造は比較的安く、RC造は高くなります。

5-5. 家賃収入も価格もビッグな1棟、手頃な区分

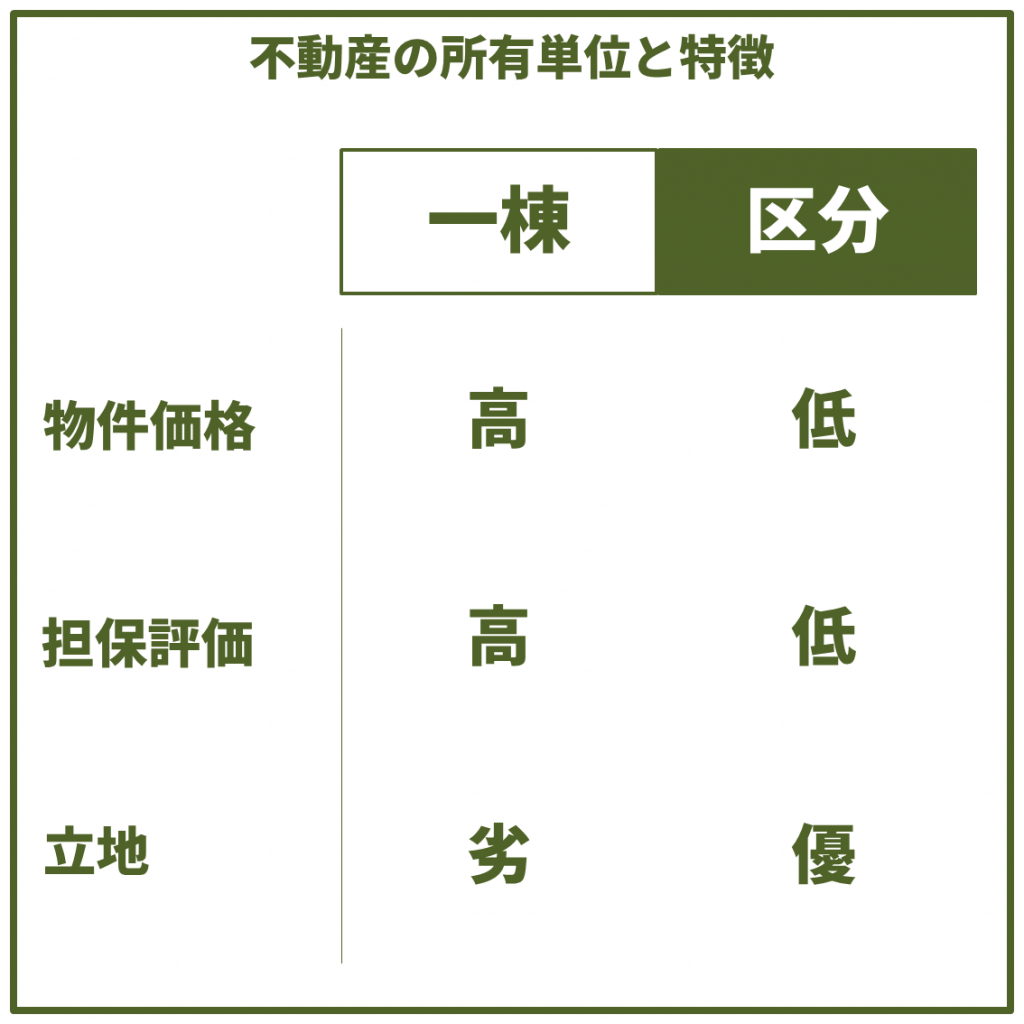

建物すべてを1人のオーナーが所有する形式を1棟所有といいます。戸建やアパート、小さめのマンションは1棟物件として売買されます。土地と建物の権利は分かれているので、別々に取引されることもあります。借地に、別のオーナーがアパートを建てるということもありえます。スケールメリットでより多くの家賃収入を得られる反面、価格は1億円を超えるものも珍しくはありません。

一方、分譲マンションの1室だけを所有する形式を区分所有といいます。区分所有者は敷地権という権利を持ち、マンションの建つ土地の一部を持分として所有していることになります。敷地権だけを切り離して売買することはできず、建物の権利と土地の権利は常に一体です。切り売りされているので、価格は1棟まるごとを所有するよりずっと手頃です。

5-6. 幾ら儲かる?収益不動産の相場と利回り

不動産の価格はこれら4つの切り口はもちろん、経済環境や周辺相場の動き、地域の特徴や、その土地や建物固有の特徴まで、さまざまな要素をもとに決まります。その不動産から期待される家賃収入の総額を価格で割ることで、表面利回りを算出することができます。

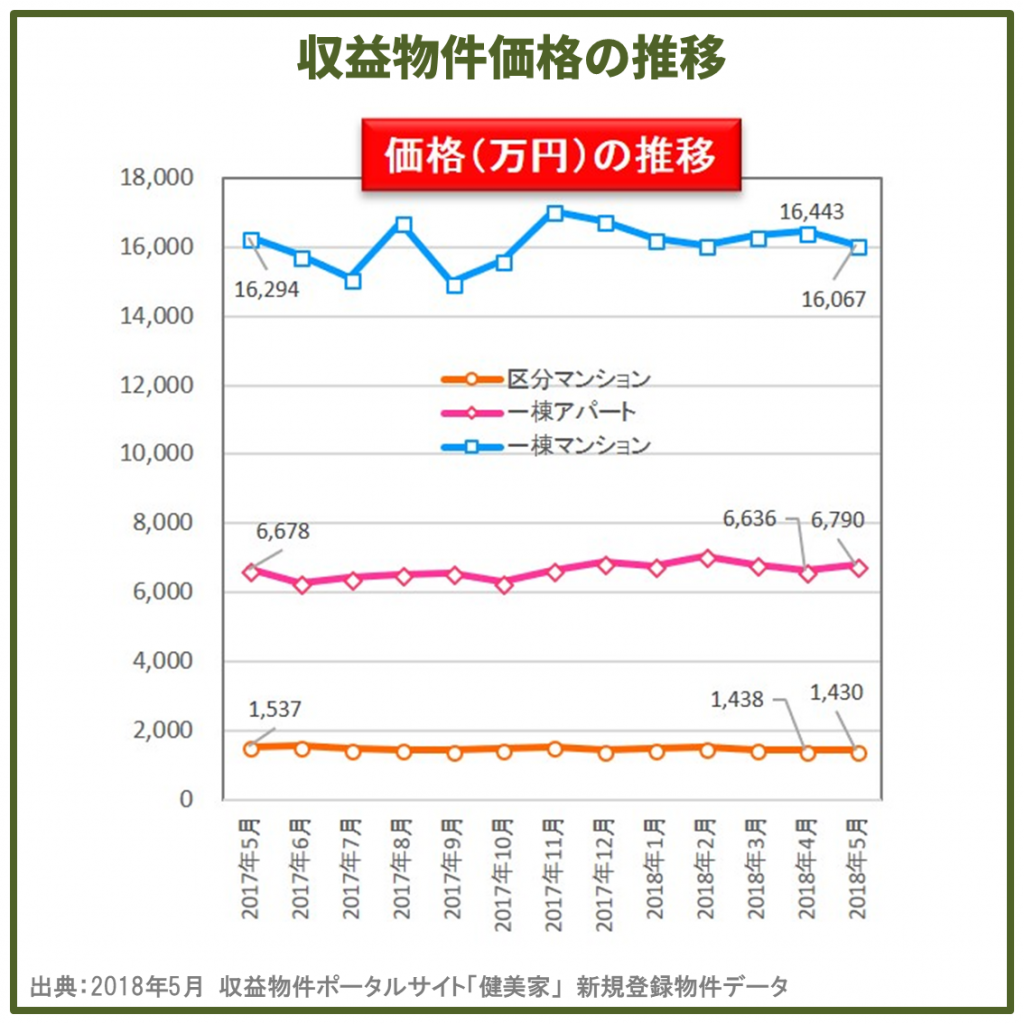

収益物件ポータルサイトの健美家によれば、全国の区分マンション、一棟アパート、一棟マンションの価格と表面利回りは以下のようになっています。(2018年5月データ)

収益物件をマッチングするというサイトの性質上、新築物件は基本的に含まれていません。また、数値は全国平均になりますので、地域によっても価格は異なります。

たとえば、都心に立地する不動産の場合、区分マンションであれば2,000万円を超えるものも多くあります。また、一棟アパートでも1億円以上することがほとんどです。その分、表面利回りは低くなります。

対照的に、地方都市の区分マンションには数百万円から購入できるものもあります。一棟アパートでも2,000万円台で売られている物件は珍しくありません。表面利回りも高めです。

なお、利回りの種類や詳しい計算方法について知りたい方は『利回りとは!国債、株式、不動産 商品ごとにわかりやすく解説』をご参考にしてください。

6. 始めた後が肝要!不動産投資の運用とコスト

不動産投資は、不動産を購入したらそれで終わりではありません。その後、常に入居者が入り、家賃収入を得られるように管理運用をする必要があります。とはいっても、あなたが全てを行う必要はありません。

この章では、不動産投資を始めた後の生活を少しイメージしていただければと思います。

6-1. 購入後にすべきことは年に一度の確定申告だけ!

『何をすればよいですか?』

不動産を購入して不動産投資を始め、しばらく経ったオーナーから、当社のコンサルタントがよく受ける質問です。

答えは「何もする必要はありません」です。

賃貸管理会社に日常の運用管理を任せてさえしまえば、不動産投資に関して普段あなたの時間を使う必要は全くと言っていいほどありません。

ただし、不動産所得がある人は確定申告を行う義務があります。年に一度、2月から3月にかけては年間の送金明細書を確認しつつ、確定申告書類を作成することになりますが、これにも大きな手間はかかりません。専門家である税理士に作成を依頼することも可能です。

その他に強いて言うなら、お金の出入りを意識しておくことくらいです。たとえば、家賃収入が振り込まれる預金口座の銀行通帳の記帳を行い、管理を任せている賃貸管理会社がしっかり期日通りに家賃を振り込んできているかどうかを確認しましょう。

6-2. タイミングごとに理解しよう!不動産投資にかかる費用と税金

不動産投資のしくみを維持するためには様々な費用も発生します。どのような物件を購入するかによってもその額は変わりますが、必要コストのほとんどは事前に予測することが可能です。タイミングごとに、支払いが生じる費用と項目をざっくり把握しておきましょう。

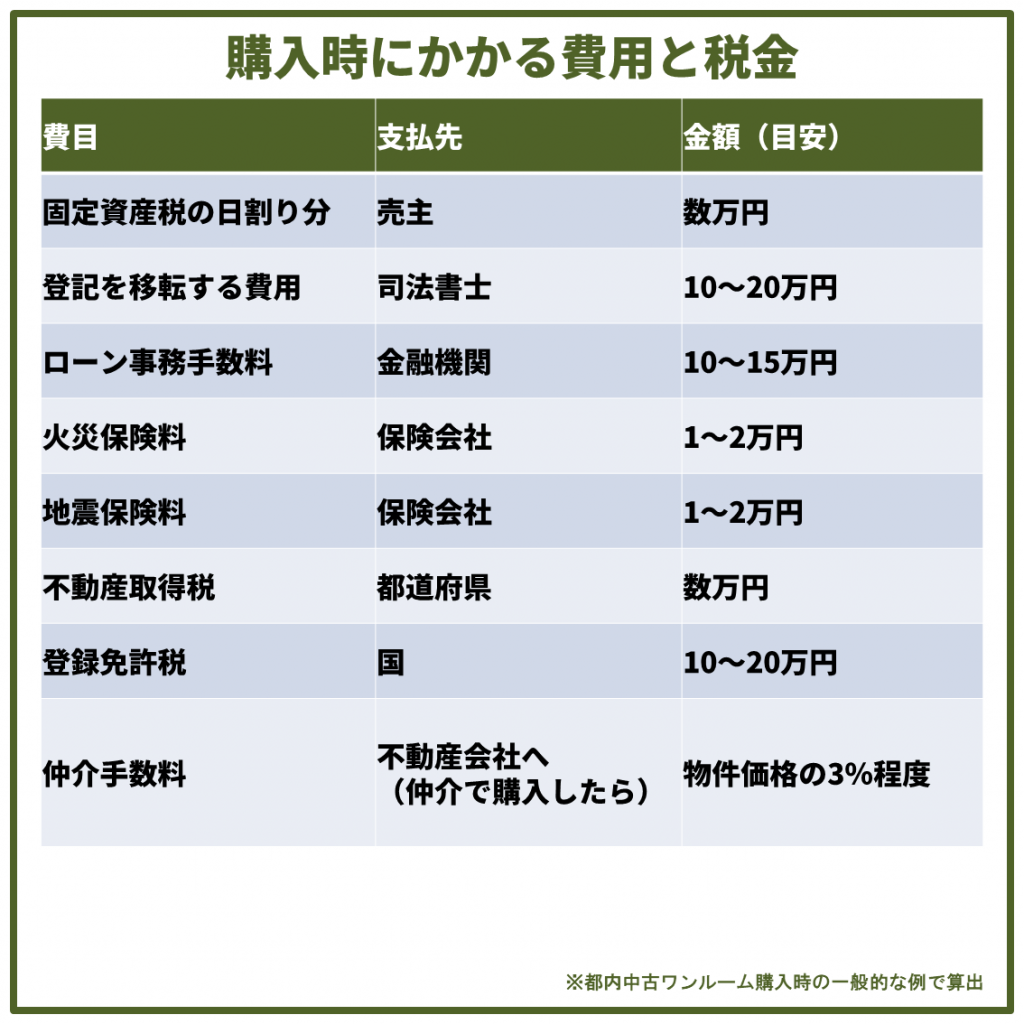

6-2-1. 初期費用の準備を!物件購入時にかかる費用と税金一覧

いわゆる初期費用です。不動産自体の購入代金以外にも、権利を移転したり、ローンを組むために幾つかの費用がかかります。たとえば2,000万円の都内区分マンション購入の場合、おおよそ50万円~70万円くらいが合計金額の目安です。

特に物件価格によって変動する仲介手数料は大きな金額になりがちですので、しっかり資金計画を立てておく必要があります。

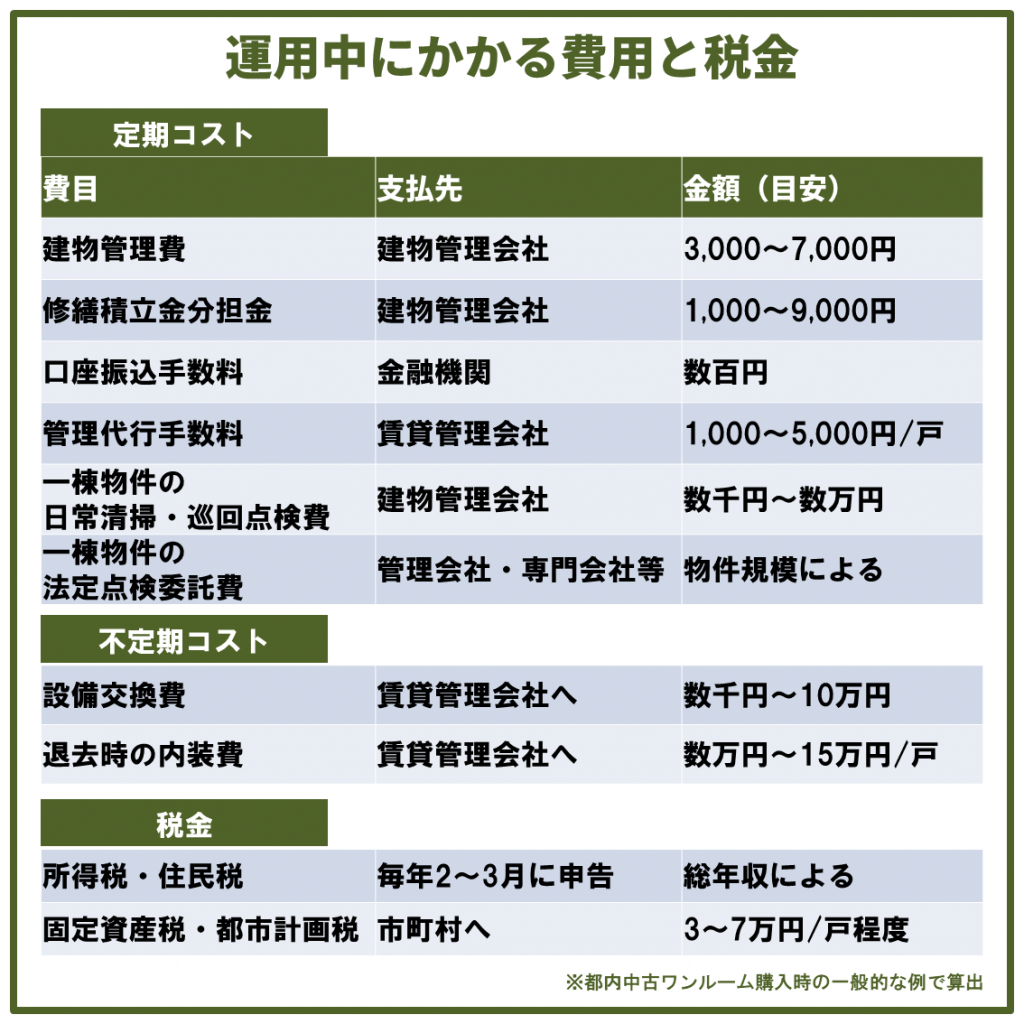

6-2-2. ランニングコストが不動産投資の成否を分ける!運用中の費用と税金一覧

運用中の費用や税金は、基本的には不動産からの家賃収入で賄うことができます。とはいえ、不動産投資の運用は20年、30年という長い期間にわたります。運用中の経費の管理が成否を分けることにつながりますので、しっかり把握しておきましょう。

大きな金額となるのは、不定期なコストです。不定期といっても、発生するタイミングはおおよそ予測可能です。計画的に資金を確保しておきましょう。以下、主な設備の目安です。

・エアコン・給湯器の交換 : 10年に1回

・コンロや換気扇の交換 : 10年に1回

・原状回復の内装工事 : 3年に1回

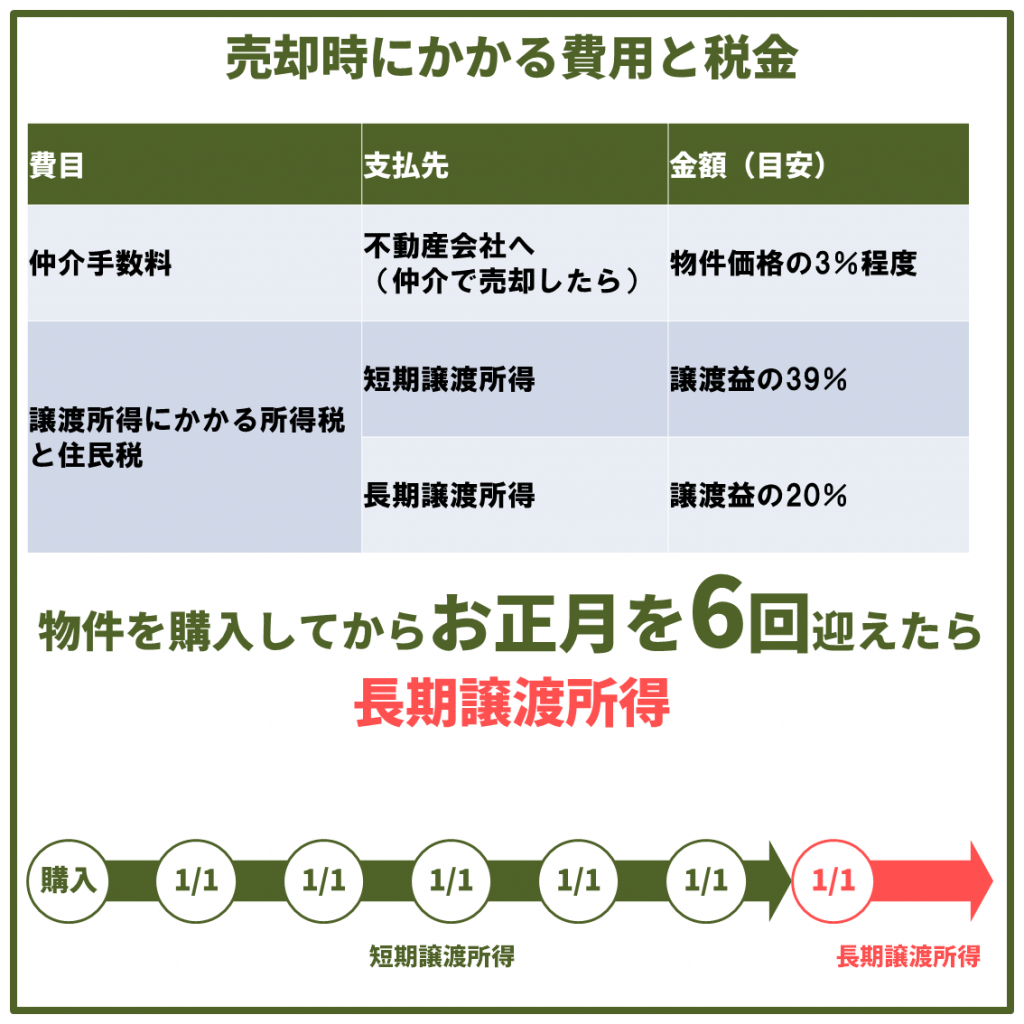

6-2-3. 税率に注意!売却時の費用と税金

不動産投資は所有し続けるなかで長期安定的に家賃収入を得ることが目的ですが、何らかの事情で不動産を売却する必要が出ることもあるでしょう。不動産は売却時の税金に要注意です。短期間で購入から売却をするときは、課税される税率が高くなります。

6-2-4. 不動産投資による節税は副次的なもの

不動産営業マンのセールストークの一つとして「節税になります」という文句があります。

たしかに不動産投資で費用が膨らみ赤字が発生すれば、確定申告で自身の給与所得などとマイナス分を相殺する損益通算を行うことで、所得税の節税効果を得ることができます。特に新築物件の場合、現金持ち出しの発生しない減価償却という費用が大きくなるため、マイナス収支を大きくしやすいのです。

とはいえ、本来収益をもたらすための投資で赤字を出すために、多額の資金を投じたり、ましてや借金を抱えることは本末転倒です。あくまでも節税効果は副次的なものと捉え、収支がプラスとなる健全な形で運用を行いましょう。

6-3. 運用を左右する管理実務と管理会社

動産投資を始めたあとの管理には、お部屋や入居者に関わるソフト面の管理である「賃貸管理」、そして建物そのもの、ハード面の管理である「建物管理」があります。それぞれの実務は管理会社に任せることになりますが、どのような役割を担ってもらうのかを押さえておきましょう。

6-3-1. マルチタスクが求められる賃貸管理の実務

賃貸管理会社は、大家業としての実務を代行し、毎月確実に家賃が入るよう環境づくりを行います。区分所有マンションの場合、部屋ごとに管理を行う賃貸管理会社は異なることがほとんどです。

賃貸管理会社は下記のような実務を担います。

・家賃集金業務

お部屋に住む入居者から毎月確実に家賃を集金します。

・滞納家賃督促業務

家賃を滞納している入居者にコンタクトを取り、未納分の家賃を回収します。司法書士や弁護士といった専門家と連携を取りながら進めていく必要があります。

・入居者募集業務

退去が発生したら、新しい入居者を募集する活動を行います。賃貸仲介を行う不動産会社とのやり取りが求められます。

・内装工事手配業務

次の入居者が気持ちよく住めるよう、お部屋の壁紙やフローリングを元通りきれいにリフォームする工事を手配します。

・設備故障の修理・交換業務

お部屋に備え付けられている設備が故障したら修理したり、新品交換します

・入居者トラブル・クレーム対応

騒音、隣人トラブル、漏水などお困りごとやクレームに対応し、問題を解決して1日でも長くお部屋に住んでもらえる環境を維持します。

6-3-2. 建築の専門知識も大切!建物管理の実務

建物管理会社は、長期間にわたり資産価値を保てるよう、建物の維持管理を担います。1棟の建物につき1社が担当する形となります。分譲マンションの場合、区分所有者の団体であるマンション管理組合が建物管理会社との窓口となります。

建物管理会社は下記のような実務を担います。

・日常清掃業務

エントランスや廊下などの共用部をきれいに保ちます。

・エレベーターや浄化水槽などの設備の保守点検

入居者の生活に欠かせないインフラ設備を定期的に保守点検し、安全に利用できる状態を維持します。

・修繕工事の実施・手配

経年によって劣化する設備の修繕を手配します。

・大規模修繕工事計画の立案

15年~20年に一度必要な外壁や屋上防水、給排水管などの修繕工事の計画を立て、実施します。

・管理組合の運営

マンション管理組合の総会や理事会運営のサポートを行います。

賃貸管理会社が倒産してしまった場合、集金した家賃や預けていた敷金が回収できなくなります。

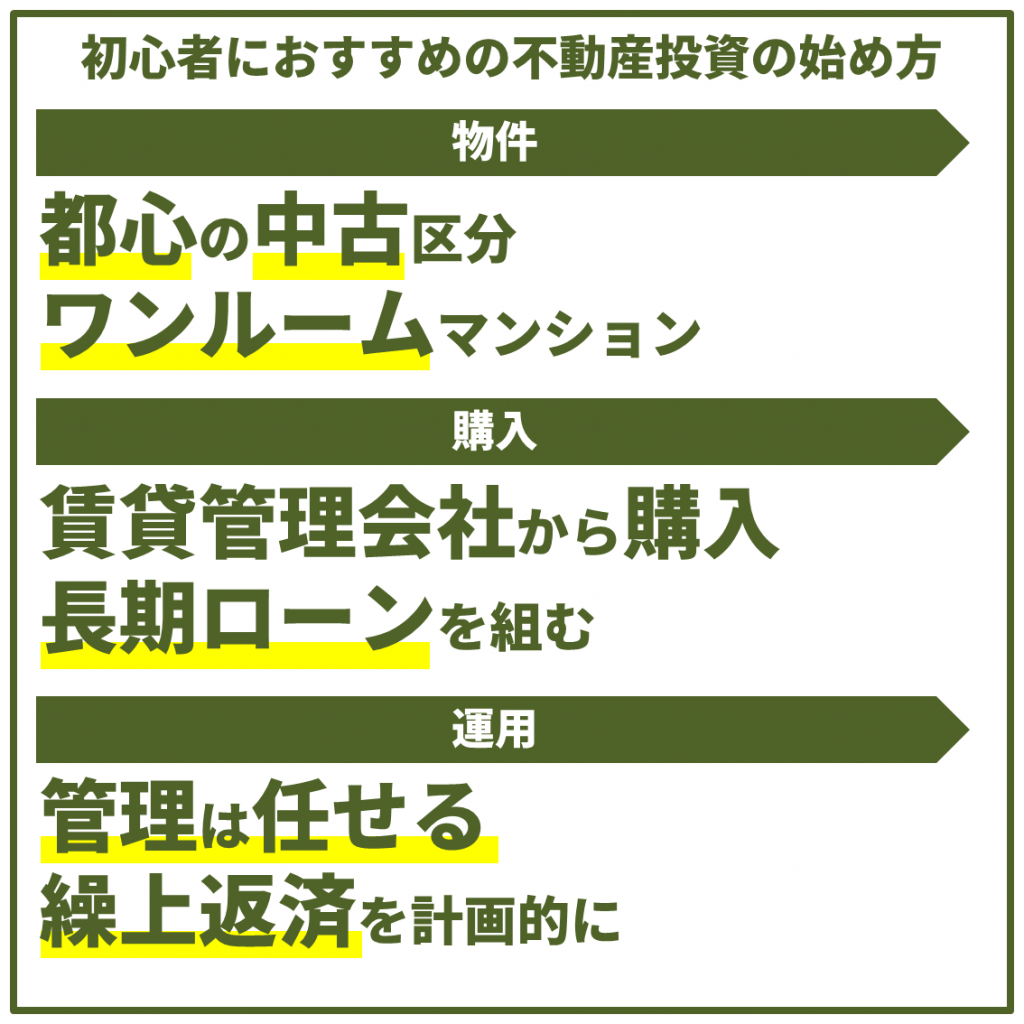

7. 初心者におすすめの不動産投資の始め方

不動産投資にはたくさんの種類がありますが、そのなかには多額の自己資金が必要だったり、専門的な知識や手間を要したりと、ある程度の資産規模や実績を要するやり方も多くあります。

そこでこの章では、これから不動産投資を始める初心者におすすめの不動産投資の始め方と運用の仕方をご紹介します。取り立ててビジネスセンスもない普通のサラリーマンがゼロから始めて実践でき、30年後も確実な収益を得ることが可能な不動産投資の方法です。

7-1. 立地は賃貸需要が安定している都心

不動産投資で要となる物件選びで外せない条件の1つは、都心の物件を選ぶということです。

不動産投資は賃貸の需要が伴わなければ成立しません。都心には、賃貸需要を生み出す要素が幾つも存在し、重なりあっています。

全国から人が流入して人口は増加し続けていますし、その流入のほとんどを占めるのが賃貸物件に住む10代後半から20代の若者層です。大学も郊外にあったキャンパスを都心回帰させ、学生を集めています。上場企業の半数以上、外資企業の4分の3が東京に本社を置き、雇用を生み出しています。世界一と言われる鉄道網をはじめとした交通インフラの利便性も高い都市です。

たしかに表面的な利回りだけで比較すると、地方・郊外の物件のほうが、都心に立地した物件より高くなる傾向にあります。しかし、賃貸需要を生み出す大学や工場がひとたび撤退してしまったら、周囲のアパートに入居する人口は激減し、不動産投資は成り立たなくなってしまうのです。

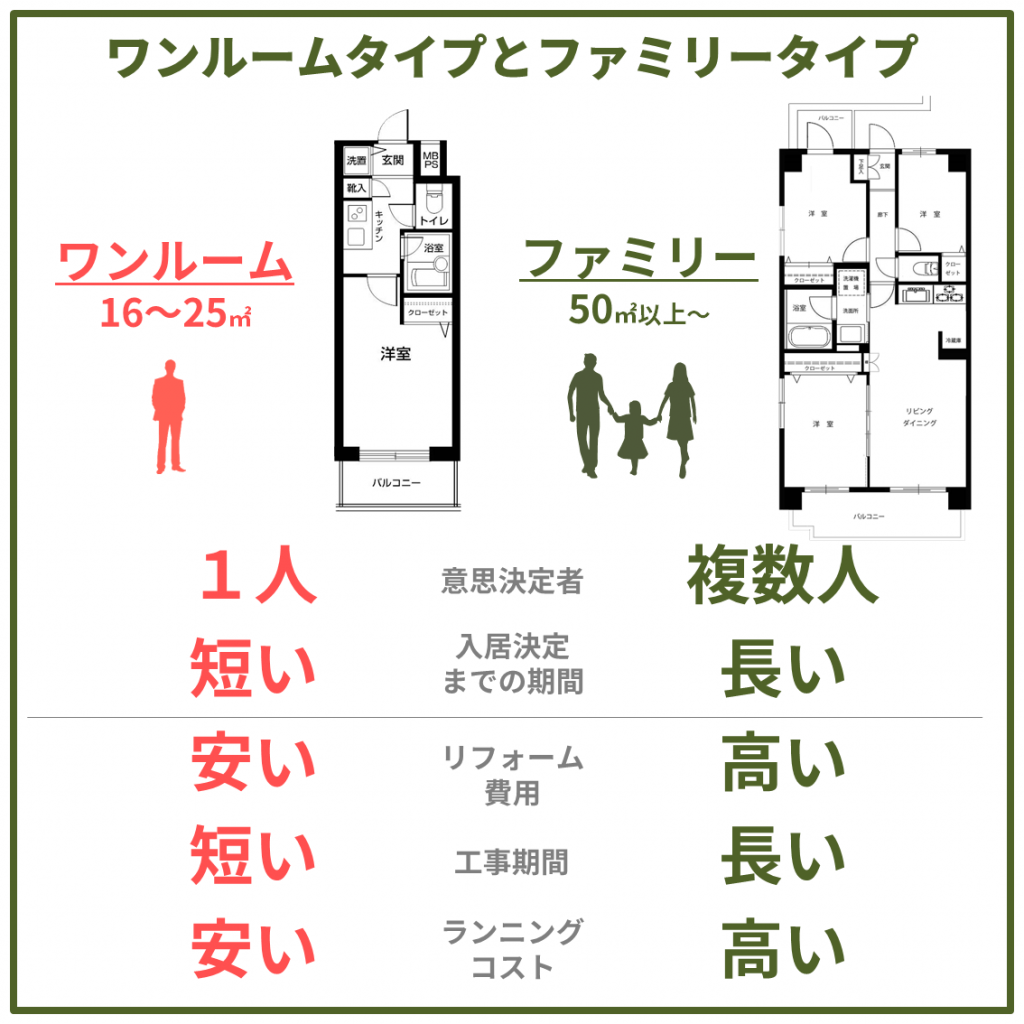

7-2. リスクを抑えるなら最小額で始められる区分ワンルーム

また、一棟丸ごとを購入するのではなく、区分所有の物件を選ぶべきです。たとえば6戸のアパートを所有していたとしても、その地域にひとたび大地震が起これば全てが倒壊してしまう恐れもあります。リスク分散という考え方があります。たとえば同じ6戸を所有するのであれば、区分所有のワンルームマンションを購入しましょう。

収益不動産のなかでも最も小さいレベルの金額から始められるワンルームを、立地や築年数を分散して所有することで、大きな失敗をするリスクを抑えることができます。

もう一つ、ワンルームを選ぶ理由はファミリータイプの部屋と比べて、空室期間やランニングコストが抑えられることです。内装リフォーム工事の費用は、部屋面積に比例します。また、ワンルームの場合、入居にあたっての意思決定者はほとんどの場合、一人です。ところが、ファミリータイプの場合は、複数名の意思決定者がいるため、決断に時間がかかり、その分空室期間が長くなる傾向にあります。

7-3. 長く持つ新耐震中古RC造を選ぶ

物件選び最後のポイントは、新耐震基準に対応した中古のRC造の物件を選ぶことです。

前述の通り、投資効率や価格の手頃さの観点から、初めての物件としては中古を買うのがおすすめです。

都心の区分ワンルームであれば、立地の良い新築物件の相場は3,000万円~4,000万円くらいです。中古であれば、同じような立地でも1,000万円~2,300万円程度と1,000万円近く低い価格で手に入れることができます。

管理状態も中古であれば調べることができます。物件のカルテと言える「重要事項調査報告書」で、現在の修繕積立金の総額や過去の工事履歴、今後の修繕計画や金融機関からの借入状況などを事前にチェックできます。

不動産投資は長期間にわたるので、建物の耐久性も大切です。より堅牢なRC造またはSRC造のなかから、1981年の建築基準法の耐震基準改定以降に建設されて地震に強い「新耐震基準」のマンションを選びましょう。

7-4. 実績のある賃貸管理会社から購入して管理を任せる

投資する物件の条件は出揃いましたが、では初心者は物件をどのように探せばよいのでしょうか。

おすすめは、物件の管理を行っている賃貸管理会社で物件を紹介してもらうことです。販売するだけの会社と違い、自社で入居者の募集や入居者対応を常に行っているので、住む人から選ばれる物件の目利き力があります。そもそも販売した物件をそのまま管理するわけですから、いい加減な物件はお客様にも紹介できませんよね。

販売実績が多くあれば、その分、提携ローンの種類も豊富に揃っています。また、自社で買い取った物件を販売しているので仲介手数料もかかりません。

パートナーとする賃貸管理会社選びで欠かせないポイントは、空室を解消する実力です。1日でも早く空室を解消すれば、それだけ不動産投資から得られる家賃収入は増えます。入居率や平均空室期間を公表している場合は、確認してみましょう。

賃貸管理会社の選び方については『賃貸管理会社ランキングだけではわからない管理力の見分け方』も参考にしてください。

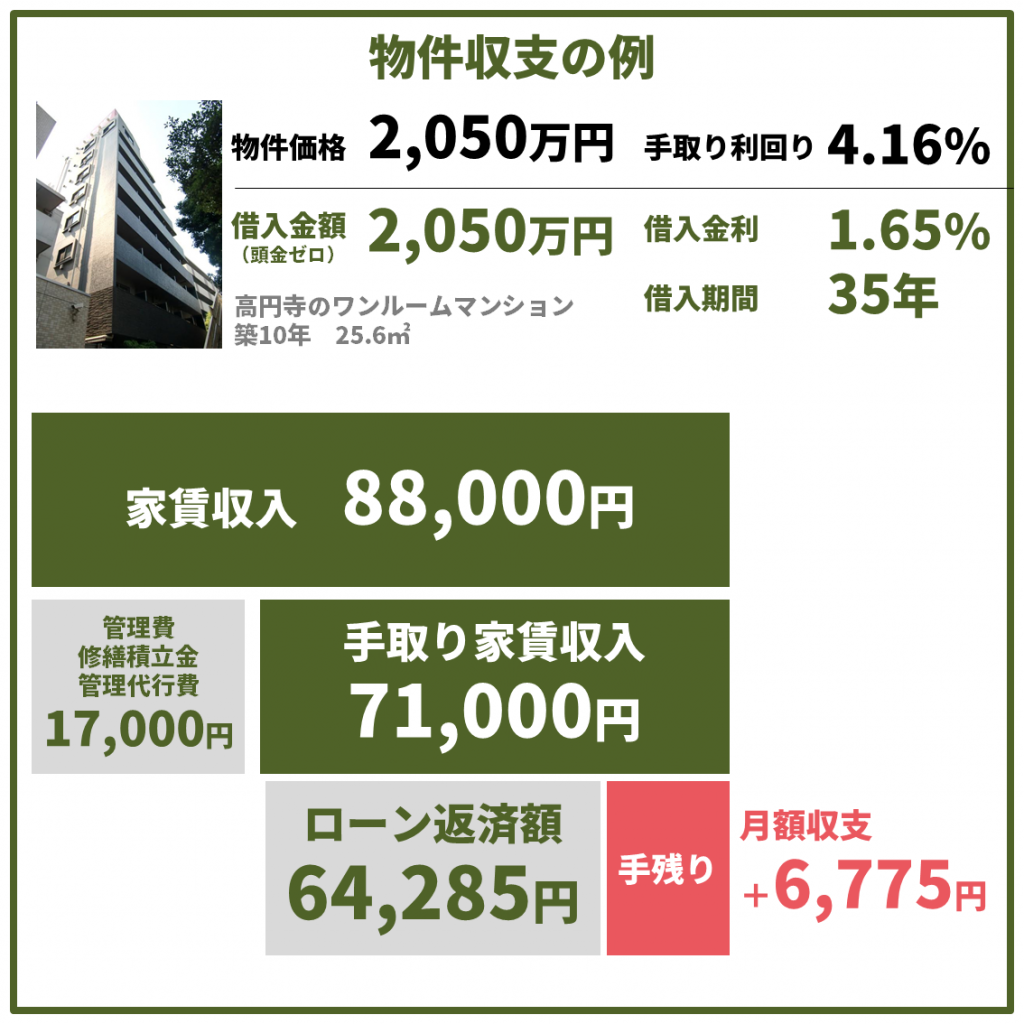

7-5. 長期間ローンでプラス収支にして繰り上げ返済を進める

物件の築年数やあなたの年齢にもよりますが、都心の区分ワンルームマンション購入には1%後半~2%程度の金利で、30年、35年といった長期間のローンを組むことが可能です。適用できる物件が限られますが、金融機関によっては最長で45年で組めるローンも登場しました。

長期でローンを組むメリットは、月々の支払額を抑えることで、キャッシュフローをプラスで回すことができるという点です。具体的には、毎月の家賃収入から管理に要する費用や修繕積立金を差し引いた手取り家賃から、毎月のローン返済額を支払ってもなお手残りがある状態にできます。ローンを組んでも収支がマイナスになるようなやり方は初心者にはおすすめできません。

もちろんこの状態で順調に返済が進んで35年が経てばローンは完済しますが、その間は家賃収入を丸ごと得ることはできません。何よりも、借金を抱えているうちはずっとリスクを負っています。金利は変動ですので、金利上昇のリスクもあります。

リスクを抑えつつ、資産形成を加速できる方法としておすすめしているのが、積極的な繰り上げ返済です。月々の収支のプラス分や自己資金を投じて、ローンを先回りして返してしまいます。4章でも触れたように、繰り上げ返済は全て元本返済に充当されるので、加速度的に資産形成が進みます。

詳細はここでは触れませんが、総資産に占める借入の割合が4割を切ったなら、借金のリスクについてはひとまず安全圏に入ったと言えるでしょう。

7-6. 家賃収入だけで資産を増やしていく考え方

計画的な繰り上げ返済を進めていけば、早い段階で複数戸の区分ワンルームマンションを持つこともできます。2戸のローンのないマンションを作ることができれば、あとは自分のお金を一切使わずに家賃収入だけで効率的に資産を増やせる方法もあります。

初心者がゼロからした不動産投資で、最終的には月に20万円、30万円といったまとまった額の家賃収入を得ることは決して夢ではありません。

具体的なやり方については『サラリーマンが不動産投資で毎月38万円の不労所得を得る超実践的手法』をご覧ください。

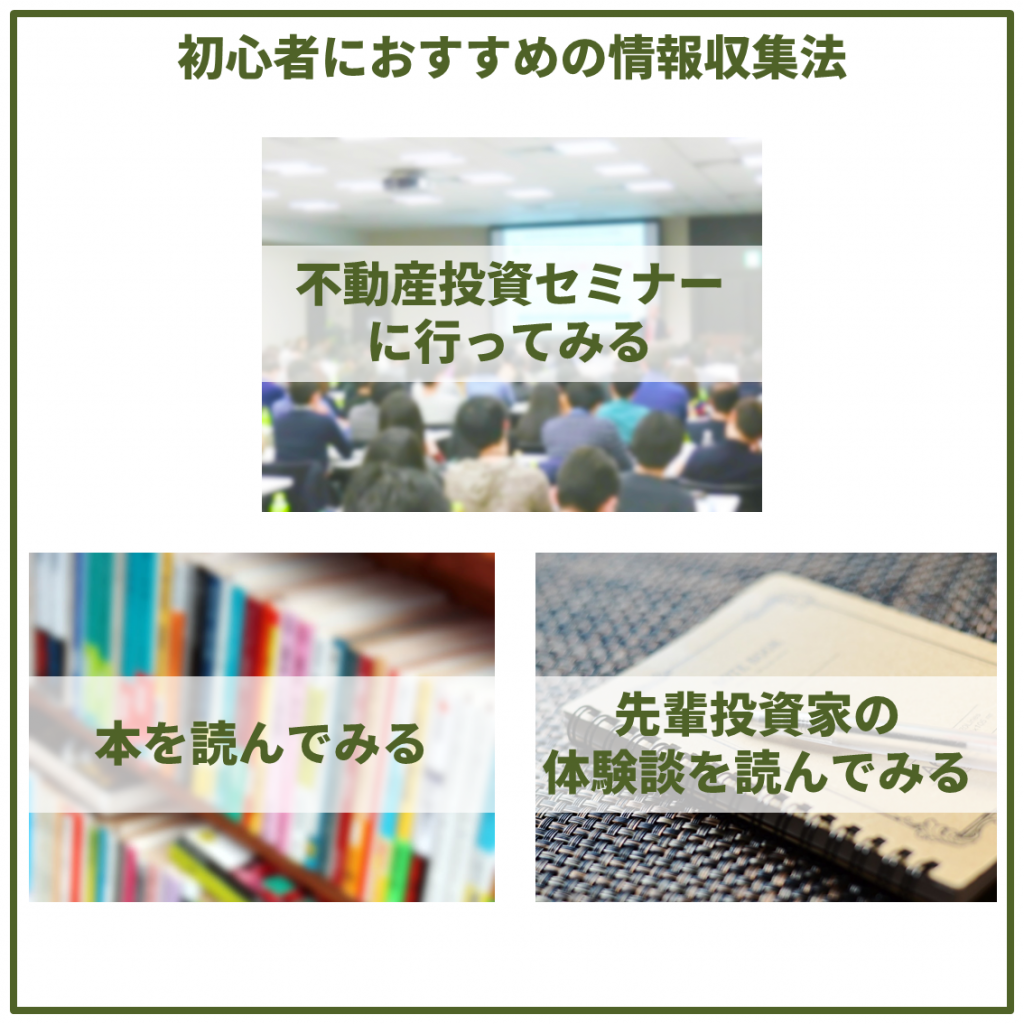

8. もっと勉強したい!という初心者におすすめの情報収集法

不動産投資に特別なスキルや才能は必要ありません。とはいえ、いざ始めるとなれば1,000万円単位の大きなお金が動く投資ですので、自身で納得がいくまで情報収集をして判断したいと考えるのは当然ですよね。不動産投資に関する情報は世の中にあふれていますが、プロや経験者向けのものから、素人を騙そうという悪質な会社のものまで、玉石混交です。

ここでは、そんな中でも初心者におすすめの情報収集法をご紹介します。

8-1. 座学でじっくり!セミナーに行ってみる

全国各地で毎日のように不動産投資に関するセミナーが開催されています。しかもほとんどのセミナーが参加費無料です。これらのセミナーに行ってみることは、最適な情報収集法の一つです。

不動産投資そのものについて理解を深めるのはもちろん、現場の肌感覚でその主催会社やコンサルタントの雰囲気を掴めるという点でも、足を運ぶだけの価値があります。

『不動産投資で成功するノウハウが身につく不動産投資セミナーの選び方』を参考に、参加するセミナーを選んでみましょう。

8-2. 自宅でじっくり!本を読んでみる

セミナーに行く時間が無ければ、書籍を読んで理解を深めるのも一つの手段です。

書店に行けば、不動産投資について書かれた本は山のように積んであります。残念ながら、初心者のあなたにとって参考になる本はほんの一握りです。なかには、不動産投資のセオリーから大きく外れるような「一部の成功者の体験談」について誇張して書かれた本もありますので要注意です。

宜しければ『《5冊厳選》不動産投資を始めるあなたが絶対読んでおくべき本』を参考にしながら、本で学びを深めてください。

8-3. 実践者の声!先輩不動産投資家の体験談を読んでみる

日本に不動産投資家は現在300万人ほどいると言われています。少なくない人数がすでに投資を始めているわけですから、先輩たちの成功と失敗に学ぶのも有効な勉強法です。

7章でご紹介した方法でゼロから不動産投資を始めた20代から50代までの先輩不動産投資家の体験談をまとめていますので、是非目を通してみてください。

また、著名な個人の投資家については『国内トップクラス! 実力派の不動産投資家15名を一挙公開』を参考にしてみてください。

8-4. 営業マンからの強引な営業への対応法

同業界の話で恥ずかしいことですが、不動産投資の営業には、強引で悪質なものも少なくありません。

1日に何度も電話してきたり、契約を急かしたり、中にはデート商法で契約を取り付けようとする営業マンもいます。

気になる方は、まず『不動産投資の危険な営業から身を守るために知っておきたい5つの手口』を読んでみてください。

そして強引な営業を受けても、意思を明確にして拒否するなど、毅然と対応することが大切です。

同じ不動産業界にいるからこそ断言します。迷惑な電話営業をかけてくるような会社から、不動産投資について情報収集をする必要はまったくありません。

9. 不動産投資の良さを知る人が語るリアル

不動産投資のリアルを一番よく知っているのは、すでに不動産投資を実践して、そのリアルと向き合っている先輩投資家たちです。彼らもはじめは「初心者」として、1戸から恐る恐る不動産投資を始めています。始める前と、始めた後に感じることは、どのように違うのでしょうか。意識調査結果から見ていきましょう。

不動産投資に関する意識調査

調査対象:日本財託に不動産の管理を委託している個人投資家

実施日:2017年5月20日(土)

調査手法:当社主催のオーナー交流会でアンケート用紙を配布(無記名)

有効回答数:106名

9-1. 先輩投資家たちは「あと10年早く始めておけばよかった」と思っている!

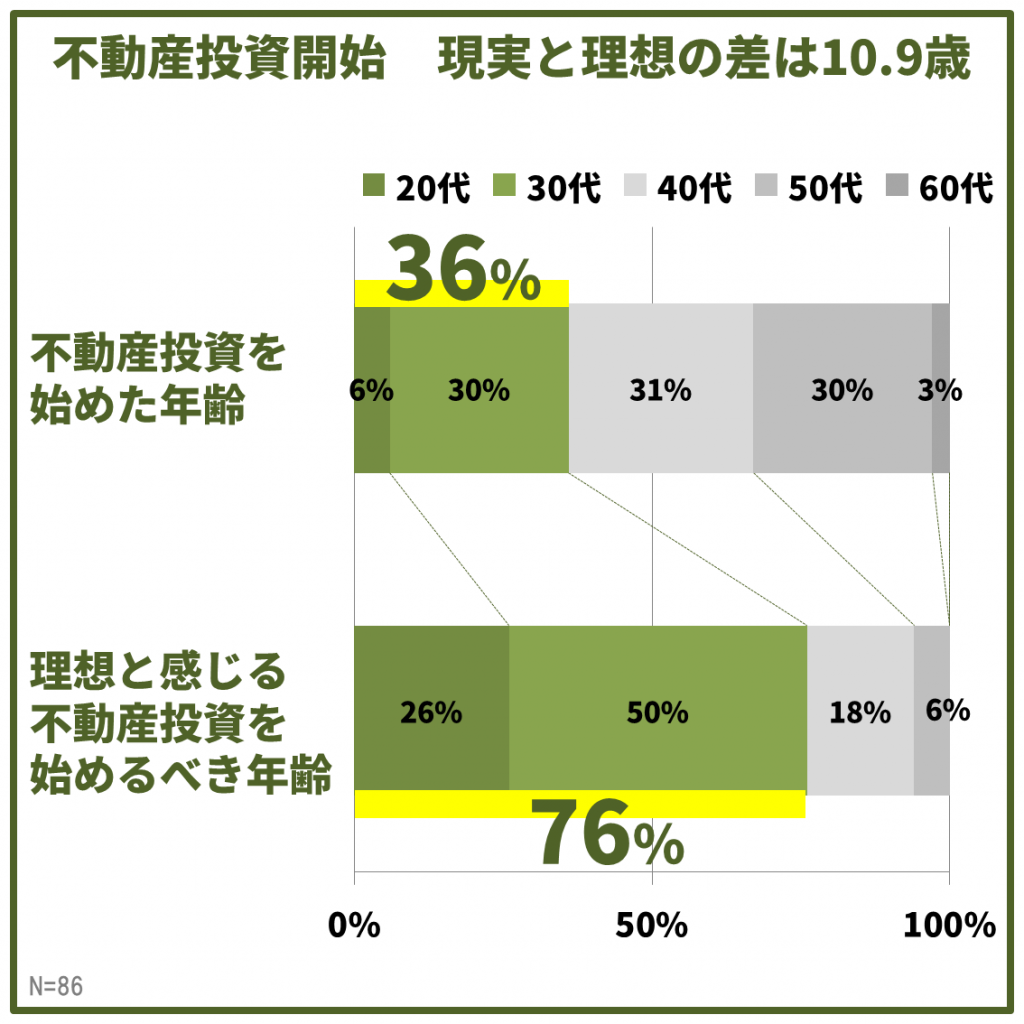

調査ではすでに投資実践中の不動産投資家に、【実際に不動産投資を始めた年齢】と、【理想と感じる不動産投資を始めるべき年齢】を尋ねました。

【不動産投資を始めた年齢】は平均43.5歳でした。一方、【理想と感じる不動産投資を始めるべき年齢】は平均32.6歳で、平均でみる現実と理想の差は10.9歳にのぼりました。

特に20代~30代までに始めるのが理想と考えている不動産投資家は76%、4人に3人に達しています。

不動産による資産形成には時間がかかります。不動産を所有して家賃収入を手にし始めたからこそ、早期に不動産投資を開始する利点に気づく不動産投資家が多いことがうかがえます。

不動産投資を始めるのが早ければ早いほど、以下のようなメリットを得られます。

・長期のローンを組むことが可能

・定年までにより多くの物件を買い進めて資産形成できる

・より長い期間、家賃収入を得ることが可能

・レバレッジの効果をより活用できる

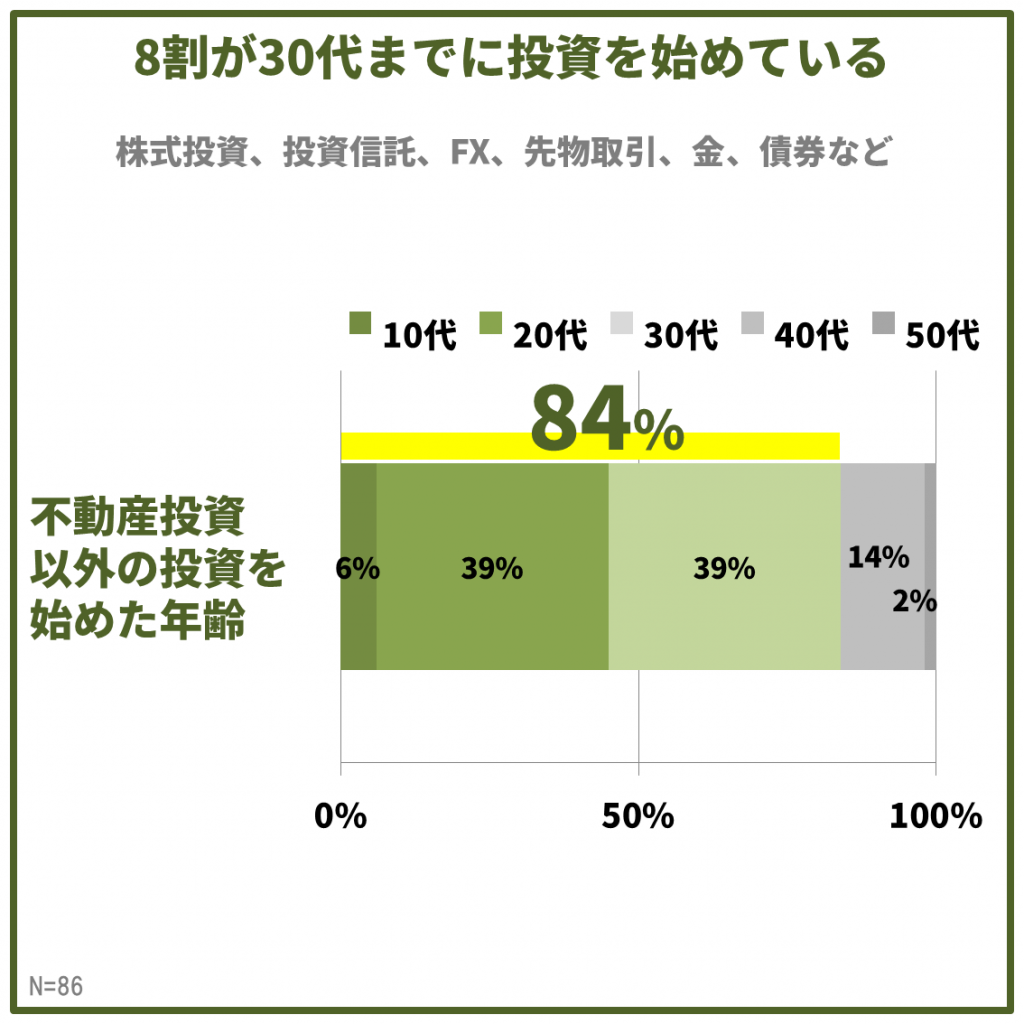

9-2. 不動産投資以外の投資はもっと早くから始めていた!

不動産投資以外の投資開始年齢を尋ねたところ、84%の投資家が30代までに何らかの投資を始めていることがわかりました。

金融商品による投資を20代、30代のうちに始めているにも関わらず、より早く取り組むことでメリットを得られる不動産投資を始めるまでの、時間差があったのです。

「もっと早く始めておきたかった」と悔やむ声の裏付けとも言えます。

先入観を取り払って、不動産投資という投資手段があることを早い段階から認識しておくだけでも、資産形成を進める意識は変わるかもしれません。

まとめ

世間のイメージに違わず、不動産投資に負の側面もあります。初心者が嵌ると危ない落とし穴もたくさんあります。

それが不動産投資のリアルです。

一方で、普通のサラリーマンでも、他の投資にはない特長を生かし、将来に向けて堅実に資産を形成できる有効な手法です。勇気を出して踏み出した先輩たちは「もっと早く、10年前に始めておけば良かった」と語ります。

それもまた不動産投資の実態です。

是非この記事をここまでご覧いただいたあなたには、ニュースや巷の噂、知人や家族が持つイメージなどに惑わされることなく、冷静に不動産投資のことを捉えて、資産形成を始めるステップへと進んでいただければ大変嬉しく思います。

コメント