投資信託を始めるとお小遣いがもらえるってホント!?

投資信託は、発生した利益を投資家に“分配”する「分配金」という仕組みがあります。選ぶファンド(商品)によっては、もらえなかったり、毎月もらえたりと様々です。たくさんもらえるほうがいいじゃないか!とお思いの方、実はそうではないケースも多くあるのです。

本記事では、投資信託における分配金とは何かを知り、有効活用する方法を学んでいきます。はたして分配金が多ければ良いのか?分配金が多いことが資産形成にプラスに働かないのであれば、どのように投資信託を選べばよいのでしょうか?この記事では分配金について分かりやすく解説しながら、資産形成に役立つ投資信託の選び方、分配金との付き合い方についてお伝えしてきます。

不動産投資体験談

目次

1章 分配金とは何か

1−1 概要

分配金とは、運用会社が投資信託を運用するにあたり発生した利益を、投資家に“分配”する報酬のことを指します。基本的に、決算時に支払われることが多く、その回数は投資信託によって様々です。1年に1回のところもあれば、毎月決算があり、「毎月分配型投資信託」と呼ばれる商品も注目を集めています。また、分配金が“支払われない”投資信託も存在しています。

発生した分配金は、証券会社によっては「分配金受け取りコース」「再投資コース」といったように、分配金をどのように運用するかを決めることができるものもあります。また、受け取りの場合、勝手に口座に振り込まれるわけではなく、受け取るタイミングは自分で決めることができます。

※分配金の確認の方法は、「モーニングスター」のサイトが便利です。

(以下、画像参照:モーニングスター)

▼1年に1回の分配金の例。毎年6月に1口あたり30円〜60円の分配金が支払われています。その年の運用成績によって分配金が変わっていきます。

▼毎月分配型投資信託の例。毎月分配金が支払われ、更にその額が変動しているのが分かります。運用成績によって、分配金が変わっていきます。以下の例では、2013年1月に60円だったものが、2017年1月には210円の支払いに変わっています。

▼分配金が支払われない商品も。決算は12月ですが、いずれの年も分配金を支払われた実績はありません。

なぜ分配金の支払いが商品によって違うのでしょうか?もらえるお金は多い方がいいじゃないか!とお思いの方は多くいらっしゃるかと思います。しかし、分配金の仕組みを知ると、分配金が多い方が“よいわけではない”ことを知ることができます。

1−2 分配金の仕組み

分配金は、運用会社が株や債券を運用するにあたって得た収益の成績や、今後の運用計画によって、どれくらい支払うかを決めることができます。分配金が支払われる回数や金額が、投資信託によって異なっているのはそのためです。

分配金の仕組みを理解するにはまず、投資信託の利益の取り方を理解する必要があります。

<利益の取扱>

1 利益を出して、再投資(分配なし)

利益が出てもそのまま再投資に回すため、分配金は発生しません。

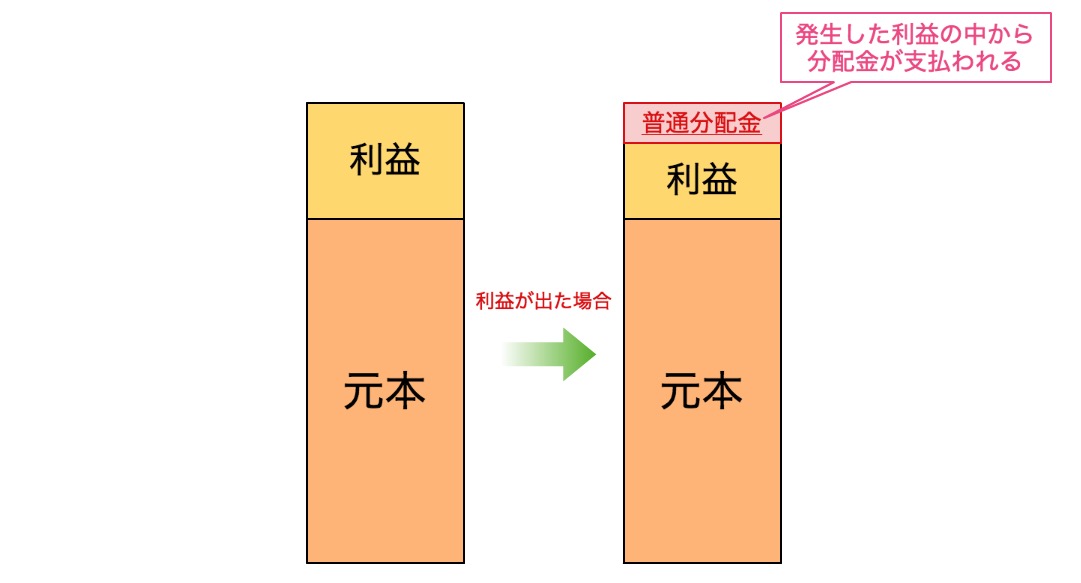

2 利益を出して分配(正しい分配)普通分配

利益が出た分から分配される、通常の分配金の形です。

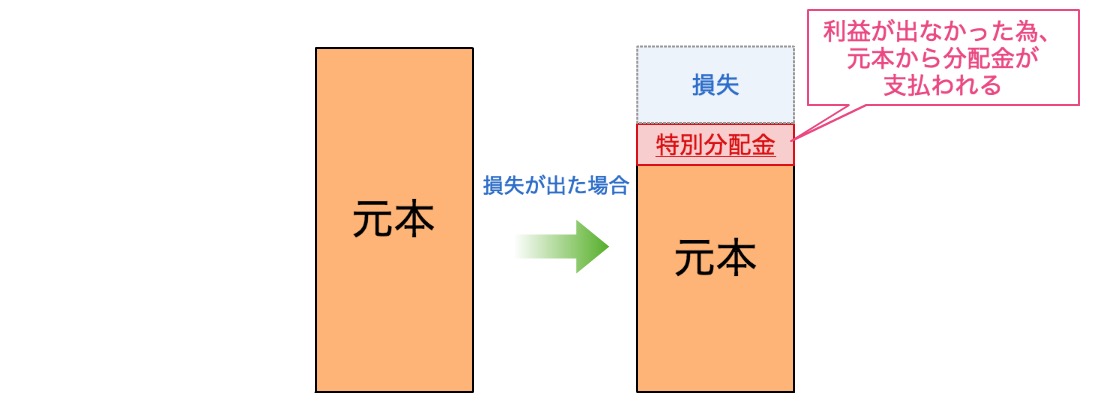

3 利益がでなくても分配(タコ足配当)特別分配 ※後述

損失が出た場合でも支払われる分配金のことです。毎月分配型がこの形にあてはまります。

補足:タコ足配当とは、タコが自分の足を食べることに似ていることから付けられた名前です。

分配金は上記のように、利益から支払われるものや、出なくても支払われるものがあります。いずれにしても、その投資信託の総資産から支払うことと同義となります。

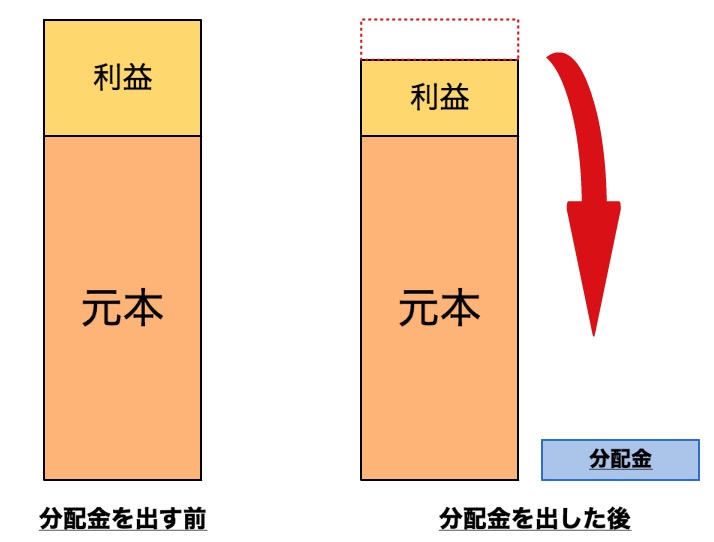

分配金が支払われると、基準価額が下がるという現象が起きますので、その投資信託の価値が下がるということと同義になります。

短期的な売買益を求める場合、基準価額の下落は“損”となる場合が出てきますので注意が必要です。

例

<分配金支払い前>

総資産額10億円 保有口数10万口 = 基準価額 1万円

↓

<1口あたりの分配金100円支払い後>

分配金1000万円分支払い ⇒ 総資産額9億9千万円 保有口数10万口 = 9万9千円

※基準価額とは

投資信託の1口または1万口あたりの値段のこと。投資信託が保有する株式や債券の総資産額から運用コストを差し引き、更に、保有している総口数で割ったもの。ただし、基準価額が高いか低いかだけでは良し悪しを比べることができません。良し悪しを比べる際は※騰落率で判断することが重要です。

※騰落率(とうらくりつ)とは

基準価格が、ある期間でどれくらい上昇したか?下落したか?を表すもの。1万円の運用商品が11000円になった時の騰落率は+10%となります。

2章 分配金多いvs分配金少ない

分配金が多い、少ない(無い)双方にメリット・デメリットが存在します。それぞれ詳しく見ていきましょう。

2−1 多いことのメリット・デメリット

<メリット>

もっとも大きなメリットは、目に見える利益がたくさん手元に入ってくるという点です。毎月分配型であれば、運用の成果である収益をこまめに受け取ることができ、安定した収入につながります。また、その収入を中長期的に受け取れていれば、急に基準価額が下落した際でも、結果利益となったり、損失を抑えられる可能性があります。

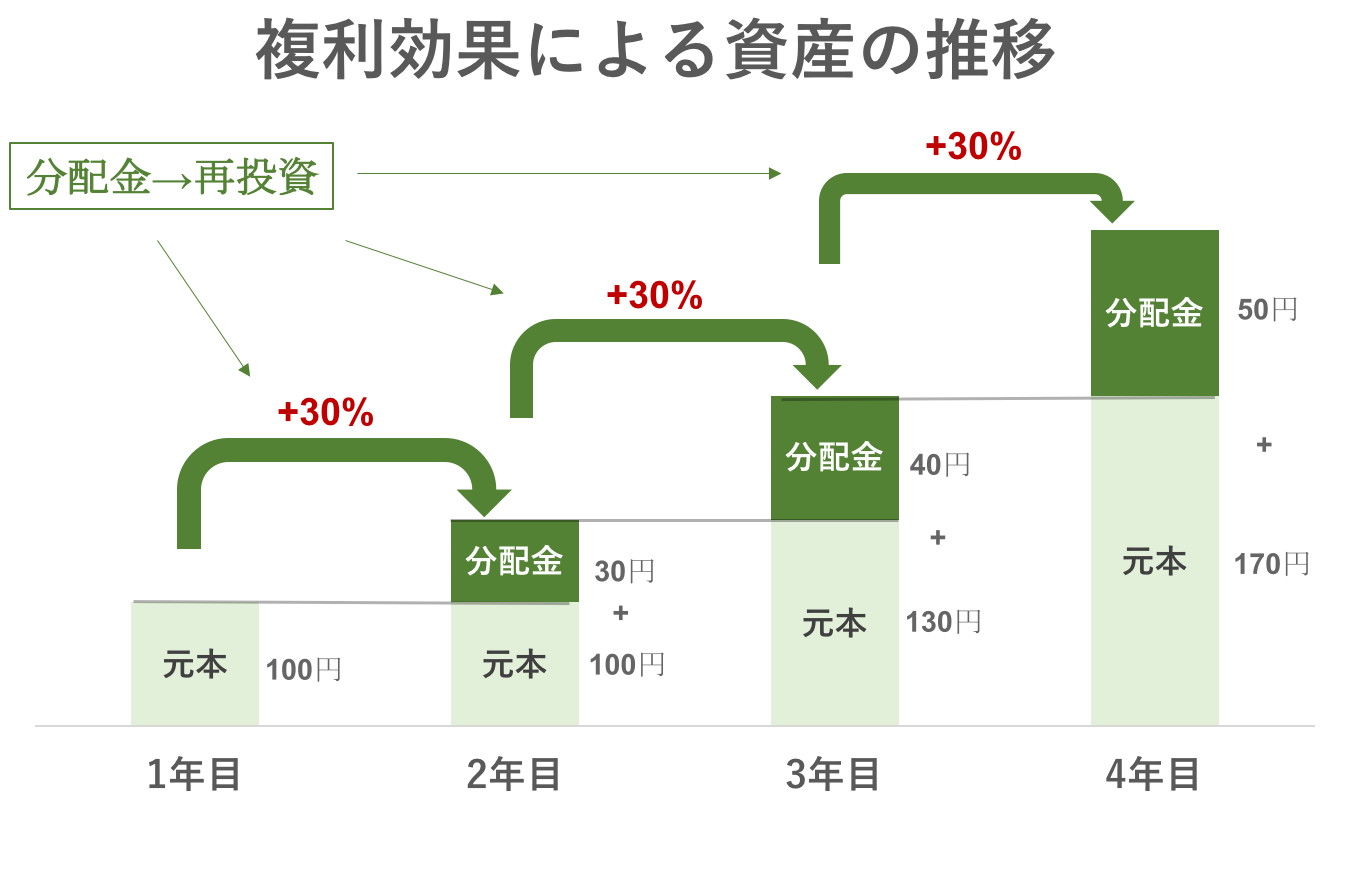

※複利効果とは

複利とは利息計算手法のひとつで、元本と利息の合計額に対して次の利息が計算される方法。時間が経過すればするほど利益も大きくなっていくのが特徴。

※分配金利回りが高い投資信託のランキングはモーニングスターで確認することができます。

<デメリット>

分配金をたくさん受け取るということは、投資信託の運用資金が減っていくということと同義です。そのため、分配金が少ない投資信託に比べて基準価額の伸びが緩やかになり、利益が薄くなる場合があります。

また、受け取った分配金をどう使うかによって、将来的な資産の増え方が変わってきてしまいます。(分配金の有効な活用方法は後述)

2016年10月01日〜2017年09月30日の分配金最高値は4100円

JASDAQオープンにおいて、2017年9月19日の決算にて、分配金が4100円支払われました。その結果、基準価額が急落しているのがグラフから見て取れます。

※黄色の折れ線グラフが急落している箇所が、分配金を支払われたタイミングです。

※分配金欲しさに購入を進めると、結果損をする可能性があります。(分配金の利益 ー 基準価額の下落金額 がマイナスとなった場合)

2−2 少ないことのメリット・デメリット

<メリット>

分配金が少ないということは、投資信託の運用資金が減りにくいということです。つまり、運用資金に余裕ができ、運用を円滑に進められる可能性が高く、基準価額の成長が見込めます。また、運用で発生した利益を再投資にまわす為、複利効果が得られます。

<デメリット>

運用成績が悪く、基準価額が購入時よりも下がってしまった場合、損益、または利益が薄くなる場合があります。また、実際に手元に入ってくるお金が少なく、魅力的に見えないと思われる方もいるため、購入のモチベーションが下がりやすいことも挙げられます。

3章 分配金とうまく付き合う方法

分配金が多い、少ない、どちらが良いとは、個人の運用方針によるところが大きいので一概に言えませんが、10年20年と長期的な運用、積立を検討している場合、分配金が少ない(無い)商品をオススメいたします。なぜなら“複利効果”を得ることで、資産の拡大を図ることができるからです。

3−1 分配金はそのまま複利運用へ

分配金はそのまま運用資金に回すことで“複利”を得ることができます。

上図のように、時間が経過すればするほど利益も大きくなっていくのが特徴です。

投資信託を購入している側にとっては、分配金をそのまま運用資金に回すことで、次の分配金が増え、資産が増えていくことになります。

また、投資信託を運用する側としても、分配金の無い(少ない)商品は、発生した利益を、複利効果を利用して総資産額を増やしていきます。そのため、安定して運用を進めやすいことがメリットとなります。

長期的な運用をご検討でしたら、分配金は受け取らず、複利効果を最大限活用して資産形成を進めていきましょう。

3−2 税金計算と確定申告

分配金の税金計算をするにあたって、先に知っておかなくてはいけないのが、

・普通分配金 (課税対象)

・特別分配金 (非課税)

という2種類の分配金の違いです。

大きな違いは、分配金がどこから支払われるか?になります。

<普通分配金>

分配金は発生した「利益」から支払われ、課税対象(20.315%)となります。

<特別分配金>

分配金は投資家の投資資金(つまり元本)から支払われ、非課税となります。毎月分配型投資信託の場合、損失となった場合も分配金が支払われる為、その原資は元本からとなります。つまり、投資資金を取り崩して支払われることになる為、非課税になる、という仕組みです。

確定申告に関しては、課税対象である普通分配金であっても基本不要です。上述している通り20.315%(所得税15.315%、地方税5%)が課税され、源泉徴収されることになります。

また、NISA口座で資産運用すると毎年120万円の投資枠で得た利益が非課税になり、5年間それが適用されます。NISAの運用方法、メリットに関しては以下の記事を参考ください。

⇒ 投資初心者必見!NISAではじめる賢い投資信託の運用方法

分配金は受け取る際に税金がかかります。つまり、受け取る度に税金が引かれることになります。分配金を再投資して最大限複利効果を得たい場合は、受け取らずにそのまま再投資にまわすか、分配金が発生しない商品を選ぶことがポイントとなります。

まとめ

分配金は投資信託を行なう上で、嬉しくもあり、また、取扱いに注意すべきものです。分配金の仕組みと投資信託の関係を理解し、賢く運用していくことで、あなたの資産形成は更に効率よく進んでいくことでしょう。

投資信託を進めていく上では、目先の利益にとらわれず、長期的な目で見ることが成功の近道となります。複利効果を最大限活かして運用を続けていきましょう。

コメント