資産を守りたい人は分散投資。資産を作りたい人は集中投資。

これが投資の原則です。

そもそも分散投資とは、投資金額、投資対象、投資するタイミング、エリアを分散することで、投資リスクを軽減する運用ノウハウです。

卵をひとつのカゴで入れてしまうと、カゴを落とした時にすべて割れてしまいます。投資対象も同じです。例えば、株式投資で一つの銘柄に集中投資をしてしまうと、株価が急落したときに大損してしまいます。

分散投資の最大のメリットがリスク分散効果です。

ただ、投資資金が少ない人が分散投資を行ったとしても『資産家』になることはありません。リスクの少なさは、リターンの少なさでもあるのです。

分散投資を行えばリスクは防げるが、リターンは小さい。

集中投資を行えばリターンは大きいが、リスクも大きい。

それぞれ一長一短があります。

この記事では、まずは冒頭にお伝えした分散投資と集中投資の違いを明らかにすることで、分散投資の本質に迫ります。

そのうえで、分散投資の基本的な実践方法をお伝えし、年齢や資産背景ごとに分散投資と集中投資のいずれかを選ぶべきか、その考え方までお伝えしていきます。

資産運用を成功させるには、『投資対象』を決めることも重要ですが、『投資手法』を決めることも重要です。

この記事では分散投資の基本的な実践方法をお伝えしたうえで、資産を有効に増やしていくための投資手法についてお伝えしていきます。

不動産投資体験談

目次

1. 投資の本質論 分散投資と集中投資の使い分け

分散投資について掘り下げる前に、分散投資と集中投資のそれぞれの活用方法をまず理解しておきましょう。

1-1 富を守る分散投資

分散投資はリスクを低減できる分、リターンも少なくなります。

そのため、少額の投資資金で分散投資をしても、大きな利益は期待できません。

ただ、少ないリターンであっても、次の2点を実践することができれば、比較的大きな資産を作ることが可能です。

1. 投資から得られる利益を再投資すること(複利効果)

2. 長い投資期間を設けられること

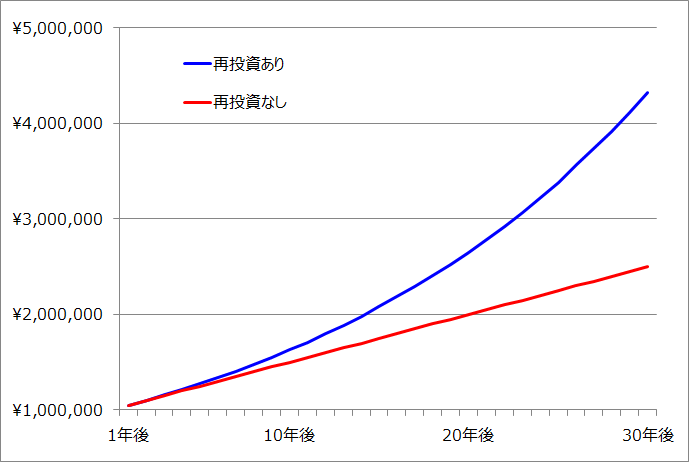

たとえば、利回り5%の投資案件に100万円の投資資金で30年投資したケースで考えてみましょう。

再投資をした場合と再投資をしない場合では、30年後には約1.7倍も資産拡大に差が生じます。

分散投資をおすすめできる人

・すでに資産を築いており、増やすよりも減らさないことを重視したいひと

・投資で得られた利益を再投資できるひと(利益を生活費や遊興費にまわさない!)

・長期の投資期間が取れる若い人

1-2 富を作る集中投資

集中投資はリスクが高まりますが、その分高いリターンを期待することができます。

そのため、投資資金が限られている方であっても、リターンの見込める投資対象に集中することで高いリターンを得ることも可能です。

ただし、投資対象の運用成果によっては投下資金がなくなってしまうような、高リスクの投資商品もあるので、その損失が負担にならないだけの給与収入があると安心です。

集中投資をお勧めできるひと

・限られた投資資金を最大限活用したいひと

・比較的、短期間で多額の資産をつくりたいひと

・高年収で投資の損失を給与収入で挽回可能なひと

投資を集中させるとはどの程度か:

投資可能な資金は次の算式から計算できます。

すべての金融資産 - 余裕資金 = 投資可能資金

この投資可能資金のうち、およそ7割以上を特定の投資対象に集中するとなれば、それは集中投資いえるでしょう。なお、余裕資金を持たずに、すべての資産を投資に充当することは、リスクが高すぎるのでおすすめできません。

金融資産:

現金や預金・貯金、株式、投資信託など

余裕資金:

リストラやケガ・病気による長期離脱によって継続収入の途絶えた場合に、次の継続収入が入るまで、同水準の生活を送れるだけの資金。

たとえば、リストラにあって再就職するまでの期間を3か月と定めるとするのであれば、3か月分の生活費が余裕資金の目安となります。

厚生労働省の調査によれば、転職活動を始めてから直前の勤め先を離職するまでの期間は早ければ3か月以内、長くても半年以内であるとことがわかります。(3か月未満が27.2%、「転職活動期間なし」が25.8%、1ヶ月未満が19.3%、3ヶ月以上6ヶ月未満が14.8%。)

つまり、余裕資金として半年分の生活費があれば、安心できることがわかります。

2.分散投資の3つの方法≪商品≫≪時間≫≪エリア≫

ここからは分散投資の3つのリスク分散法についてお伝えします。

分散投資は投資対象を分散するだけではありません。投資をするタイミング≪時間≫や投資エリアを分散することでもリスクを低減することが可能です。

商品、時間、エリアの3つの分散手法について確認していきましょう。

2-1 商品を分散する

もっとも一般的な分散投資の手法が投資商品を分散することです。投資商品には株式や投資信託への投資のほかにも、債券投資や現物不動産、金など様々な投資先があります。

そして、同一の投資商品のなかでも、さらに商品を分散して投資をしていくことでリスクの低減を図ることが可能です。

投資商品を分散する

大分類:株式 投資信託 債券投資 現物不動産 金

小分類:株式投資:A銘柄、B銘柄、C銘柄・・・

細分化していくことでリスクの低減が図れる

2-2 時間を分散する

投資するタイミングを分散することでもリスクをコントロールすることが可能です。

たとえば、100万円の自己資金を一度に全額投資をするのではなく、10万円ずつ小分けにして毎月投資をすることで、平均取得価格を標準化することが期待できます。

また、長期にわって投資をし続ける長期投資を行うことで、おのずと時間を分散することになるのでより高い効果を期待することができます。

時間の分散効果を狙うなら『ドルコスト平均法』がおすすめ

時間の分散効果を狙った投資手法に『ドルコスト平均法』があります。

ドルコスト平均法とは、一定の投資額を決めておき、その投資額の範囲内で定期的に投資を続けていくという手法です。

投資額は常に一定金額になるので、価格が安い時には多く購入でき、価格が高い時には購入数が少なくなることになります。

これによって、毎月おなじ数量を購入する場合と比較して、「金額」を固定して購入した場合のほうが、平均購入価格を引き下げることが可能です。

たとえばA株式に毎月10,000円投資をした場合、毎月10,000口購入する場合で、購入口数と平均購入単価を比較してみましょう。

すると、毎月一定額を購入するドルコスト平均法が一口当たりの購入単価は11円安くなり、購入口数は36口多くなります。

注意点:似て非なる「ナンピン買い」に要注意

ドルコスト平均法と似た投資手法に「ナンピン買い」があります。

よく誤解される方もいらっしゃいますので、両社の違いを詳しく知りたい方は読み進めてください。分散投資のみを知りたい方は読み飛ばしていただいても構いません。

・ナンピン買いは「下がった時に買う」、ドルコスト平均法は「下がった時も、上がった時も買う」

ナンピン買いは株価が下がったときに、損失を取り戻すことを目的にして購入します。

100万円の株式(1株10万円の株式を10株所有)が、80万円に目減りしたケースで考えます。(1株8万円に下落)。

その後の値上がりを期待して追加で5株を1株8万円(40万円分)で購入。

仮に株価が1株9万円に上昇すると、トータルでの資産額は135万円(15株×9万円)になります。

購入しなければ、損失は10万円でした。

しかし、追加購入した株価が値上がりしたことで、5万円の利益(1株あたり利益1万円)を生み出してくれましたので、損失を5万円にまで圧縮することができました。

・ナンピン買いは「短期」視点、ドルコスト平均法は「長期」視点

ナンピン買いの目的は損失の回避です。そのため、長期で買い続けるということはなく、損失回避ができた時、もしくは株価の上昇が見込まれないと判断されたときには購入は行われません。

・ナンピン買いは「数量」で購入する、ドルコスト平均法は「定額」で購入する

ナンピン買いは株数を指定して購入することになりますが、ドルコスト平均法はあくまでも購入金額は固定して買い進めていきます。

一時の損失回避を狙ってナンピン買いを行うことは、さらに損失を拡大させていく可能性が大いにあります。ナンピン買いは一般投資家にはおすすめできない投資手法です。

2-3 エリアを分散する

投資対象となるエリアを分散することでもリスクを軽減することが可能です。

株式投資であれば、国内に限定せずに、海外にも分散して投資をする。

不動産であれば東京だけでなく日本の主要都市、また海外にも目を向けて投資するなど、投資エリアを分けることでリスクを分散するものです。

特に海外に投資をすることは外貨建てで投資をすることにもなるので、為替リスクを負うことにもなりますが、一方で為替差益(リターン)を享受できるチャンスもあります。

資産拡大を狙うのであれば『海外』にも目を向けること

資産の拡大を狙うのであれば、国内だけに投資をしていては難しいでしょう。

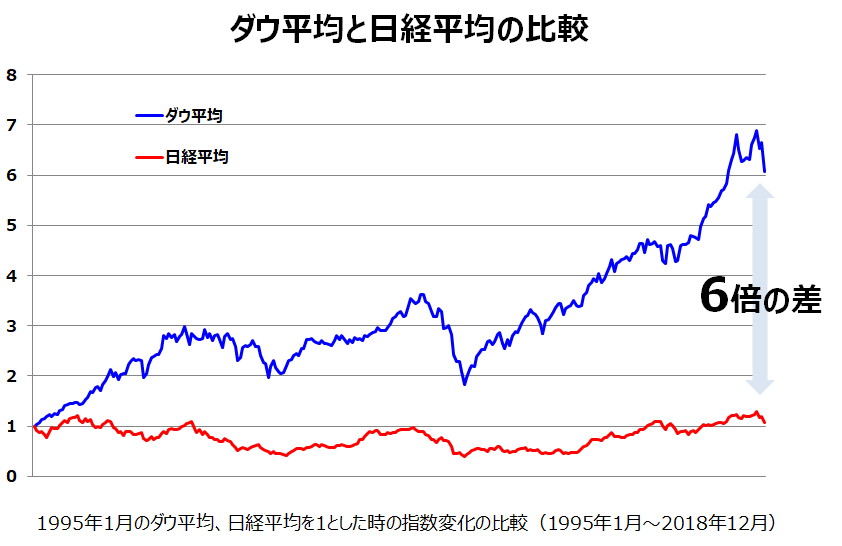

世界全体のマーケット、アメリカ、日本、それぞれのマーケットの成長率を比べてみると一目瞭然です。

たとえば、日経平均とダウ平均に連動する投資商品に1995年から投資をした場合、およそ20年で6倍以上も資産額に差がつくことになります。

継続して成長しているマーケットで勝つことは、成長が鈍化しているマーケットで勝つことよりも容易です。国内だけではなく、海外にも目を向けて投資を検討してみましょう。

3. 代表的な分散投資の商品≪分散投資の実践編≫

ここからは投資初心者でも手軽に分散投資を行うことができる商品を紹介していきます。

3-1 投資信託・ETF

株式投資が自分自身で銘柄を選択して利益をあげますが、投資信託は資産運用のプロが投資家から集めた資金をもとに、複数の株式、債券等に分散投資を行い運用を行います。利益が出た場合は、投資金額に応じて利益が分配されます。

資産運用の初心者にとっては株式の銘柄を選択する必要はないので、知識がなくても手軽にはじめられます。

投資信託の種類

投資信託には投資スタイルによって「アクティブファンド」と「インデックスファンド」に大別されます。

アクティブファンド

日経平均株価やTOPIXなどの基準値を上回る投資成績を目指すファンドのことです。

ただし、運用担当者の能力に依存するところが大きく、必ずしも基準値を上回る成績を出せるとは限らない。さらに、手数料もインデックスファンドに比べて高額。 アクティブファンド

日経平均株価とは

東証一部に上場している大手企業のうち、代表的な225銘柄の株価の平均値。なお、225銘柄は定期的に入れ替えが行われます。

TOPIX(東証株価指数)とは

東証一部に上場している全銘柄の株価を指数化したもの。具体的には、東証一部に上場しているすべての銘柄の合計時価総額を、基準時点(1968年1月4日)の時価総額で割って計算する。

インデックスファンド

日経平均株価やTOPIXなどの基準値と連動するように運用するファンドのこと。

たとえば、日経平均株価が2%上昇するなら、おなじようにインデックス型投資信託も2%上昇することになる。

3-2 累投(るいとう)

「株式累積投資」をるいとうと呼び、特定の株式銘柄を選んで、毎月一定額の積み立て投資を行うことが可能です。

また、知名度の高い人気企業の株式の場合、株価が高く、購入最低株式数である1単元も100株以上と定められているケースがあり、購入するにはまとまった金額が必要です。

(例)トヨタ自動車 1単元(100株) 株価6,079円 単元あたり金額607,900円

※2018年12月25日時点

これがるいとうを利用していれば、1万円から購入をはじめることができ、購入株式数が1単元に至った場合には、株主優待を受けることも可能です。

2-3 保険

生命保険のなかには将来の年金を目的とした保険商品もあります。

保険金の運用先が国内株式、国内債券、海外株式、海外債券といったように分散して投資が行われている商品もあり、保険を通じて分散投資が可能です。

4.富を守る「分散投資」 富を築く「集中投資」

分散投資はリスクを抑えられますが、リターンは限定的です。一方、集中投資はリスクは高くなりますが、大きなリターンも期待できます。

ここからは、この格言をもとに分散投資と集中投資、それぞれの投資手法を適用すべきシチュエーションやケースをより具体的に明らかにしていきます。

4-1 資産家、退職金を受け取ったサラリーマンは分散投資が鉄則

分散投資が向いている方は次の2つが考えられます。

・すでに一定の財産を築いている方

・退職金を受け取ったサラリーマン

それぞれについて説明しましょう。

・資産家は財産を増やすのではなく、守りを意識すべき

すでに十分な財産を築いている方にとっては、リスクを取って資産を大きく増やすメリットよりも、リスクを取った結果、資産を失うデメリットのほうが大きくなります。

資産家がすべきことは、すでにある財産を確保しながら、ゆるやかに財産を増やしていく姿勢です。不必要なリスクをとって集中投資をする必要はありません。

・退職金を受け取ったサラリーマン

定年退職をして退職金を受け取ったサラリーマンにとっては、退職金を減らさないことを大前提に資産を運用すべきです。

まとまったお金が入ってきたからと言って、運用に関する知識が不十分なまま、株式投資をスタートすると大抵の場合、良くない結果に終わります。

しかも、長期間の運用であれば失った資産を運用で取り戻すことも可能ですが、残された時間が少ないのであれば、運用で取り戻すことは難しいでしょう。

リスクを抑えて、資産を守る視点が大切です。

4-2 20代、30代のサラリーマンは集中投資で富を築ける

定年退職までに20年、30年と余裕がある若いサラリーマンであれば、リスクを取って集中投資をすることもおすすめです。

たとえ、運用に失敗して一時的に投資資金を減らしてしまったとしても、若い方であれば挽回する時間が残されています。

また、100万円ほどの自己資金があるのであれば、都心部のワンルームに集中投資をして資産を形成することもおすすめです。

都心部のワンルーム投資をおすすめする理由

・100万円の自己資金があればローンを利用できる。投資資金が大きくなるので同じ利回りの投資商品でもリターンが大きくなる。

・ローン返済は家賃収入を充てることができ、他人の力を借りて資産を形成できる。さらに、投資にまわす資金を繰り上げ返済にあてれば、資産形成は加速する。

・都心部の収益不動産の場合、賃貸需要が安定しており空室リスクが少ない。

・1棟アパートマンションと異なり中古ワンルームの価格帯が手ごろ1,200万円~2,700万円

都心部のワンルームマンション投資については「サラリーマンが不動産投資で毎月38万円の不労所得を得る超実践的手法」で詳しく解説しています。

また、そのほかの集中投資先として株式投資もあります。株式に投資をする際には長期かつインデックス投資がおすすめです。

その際は、成長が鈍化している日本のマーケット全体に重点を置くのではなく、成長が続いているアメリカや世界市場などを重視することを検討しましょう。

まとめ

分散投資と集中投資は一長一短があります。

それぞれの特徴を見極めてあなたにあった投資を選びましょう。

『富を守る分散投資、富を作る集中投資』

コメント