『不動産投資はリスクが大きい!危ない!怪しい!やめとけ!』

そんな声が気になる方へ、伝えたいことがあります。

不動産投資は、リスクが見通せる投資、

そして、リスクをコントロールしながら始められる投資です。

リスクが無い投資はありません。投資をする以上、リスクとの付き合いは必ずあります。

だからこそ、不確実な未来をどのくらい予測して備えられるか、が大切です。

不動産投資において、あらかたのリスクは予測が立てられます。

先人達が失敗したり、くぐり抜けてきた実績をもとに、どのように対処すれば良いのか、ノウハウも蓄積されています。

また、一投資家の立場であっても、リスクをコントロールできる範囲が多いのが特徴です。

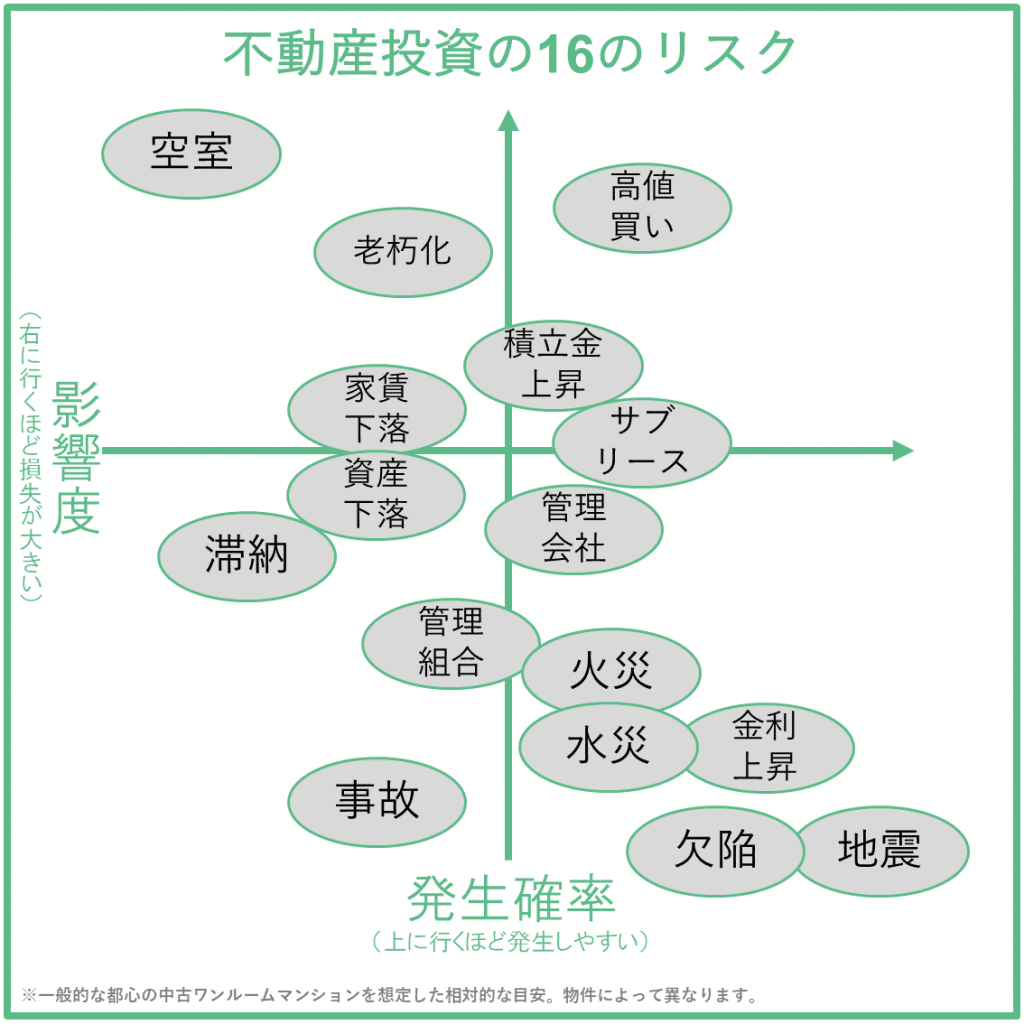

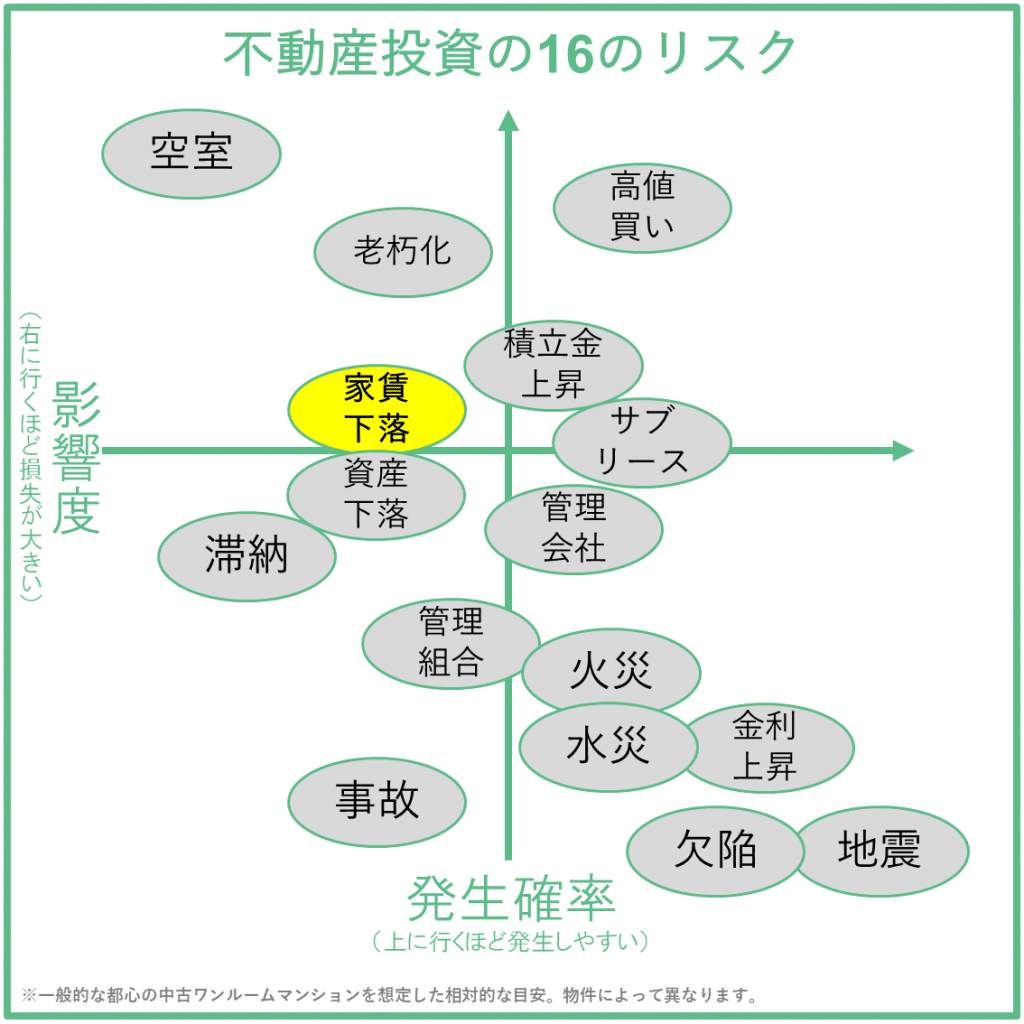

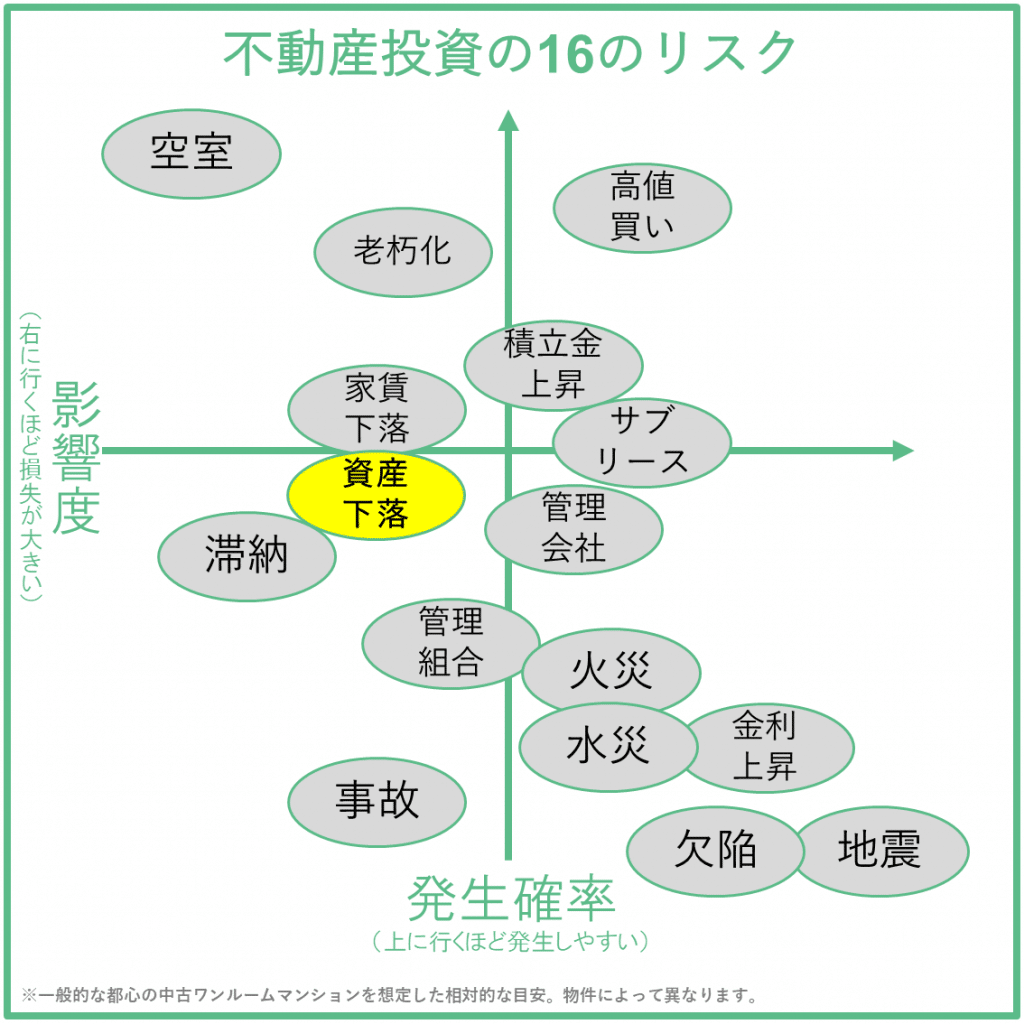

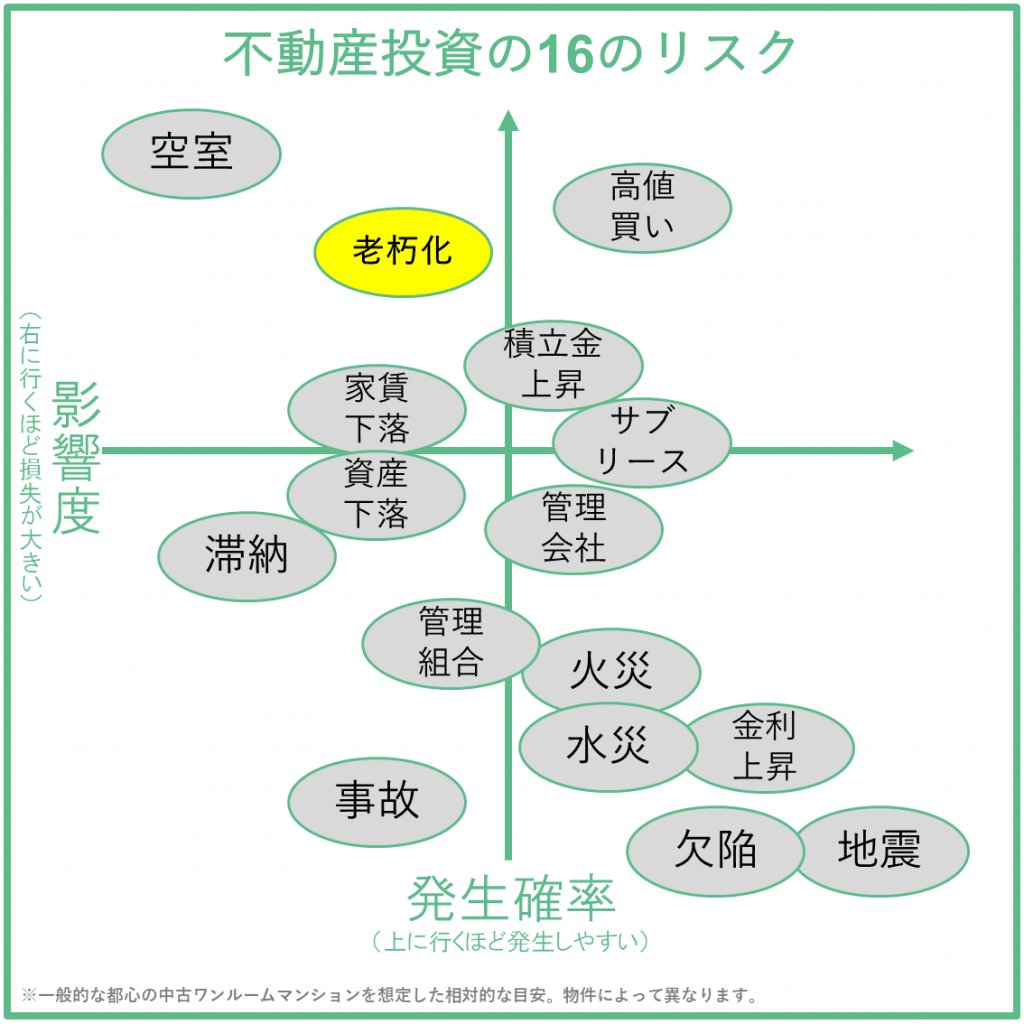

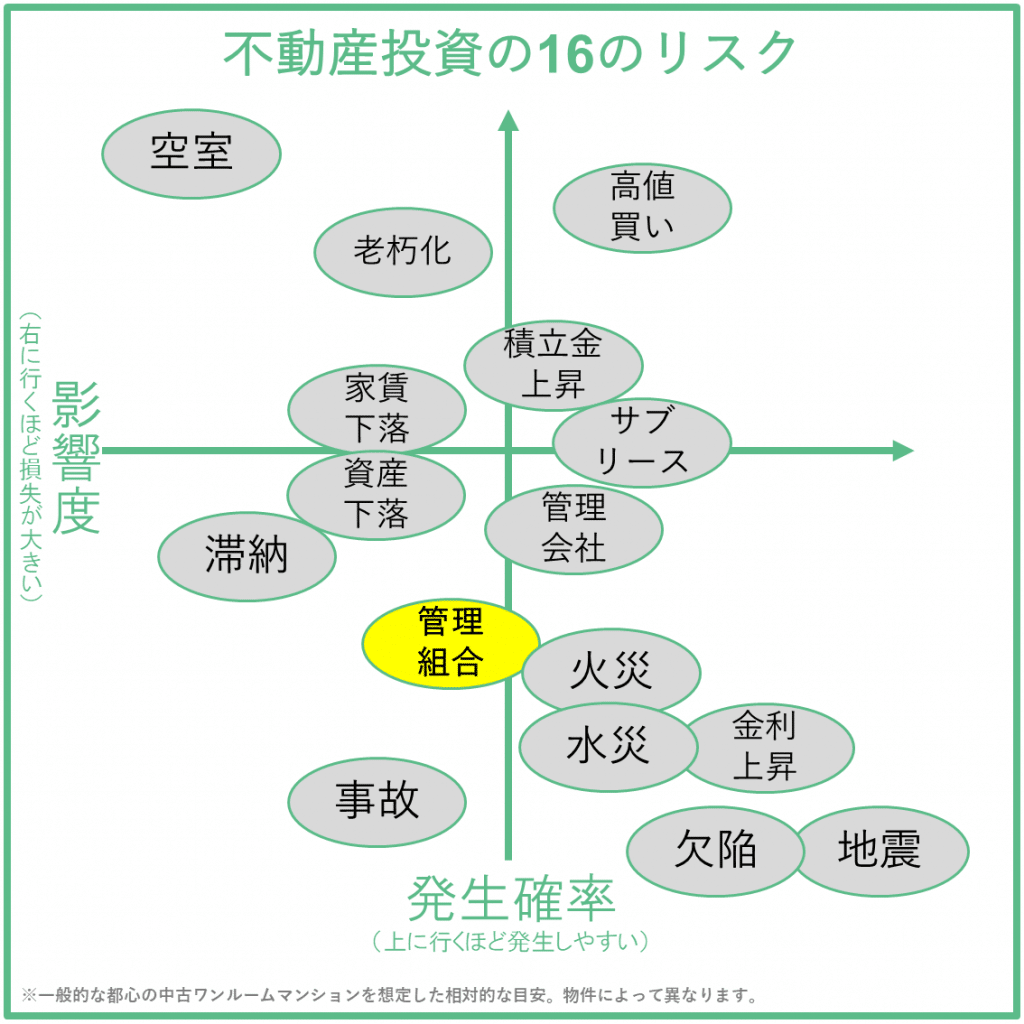

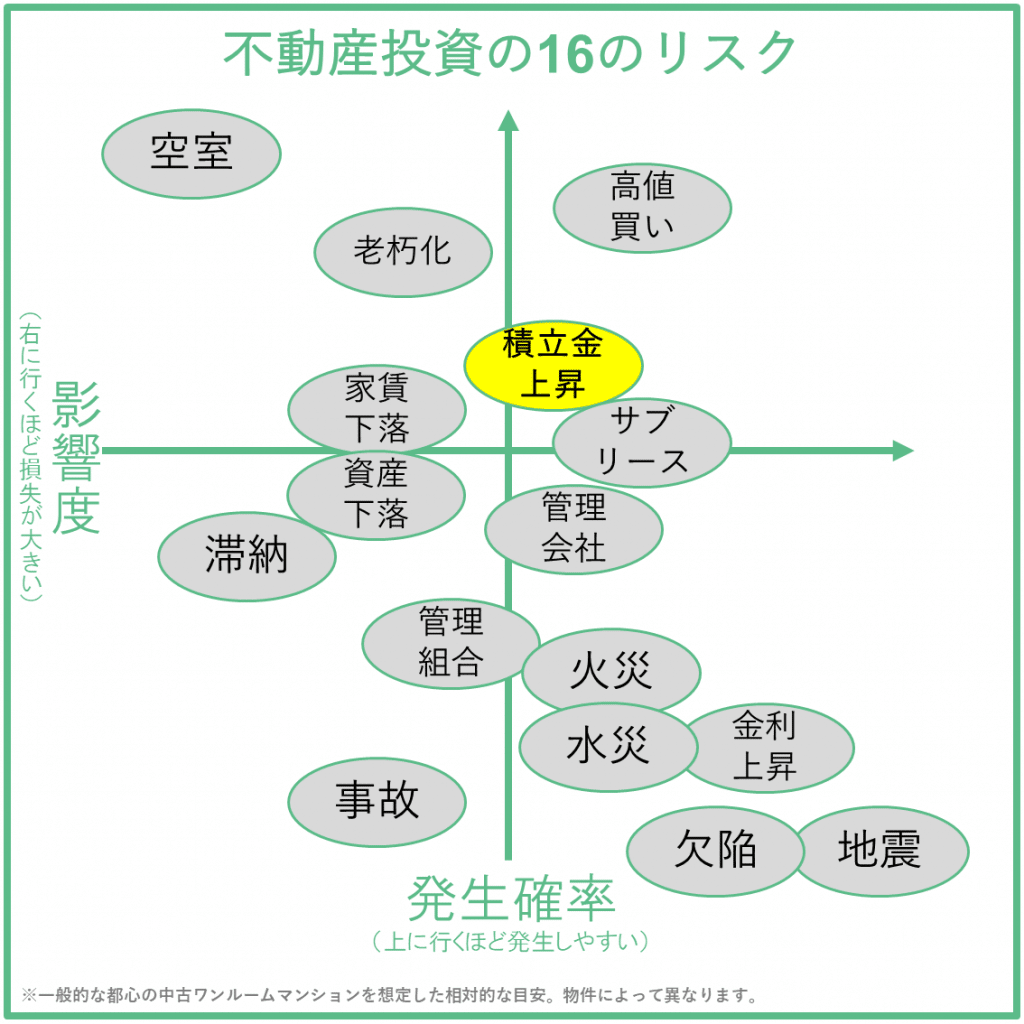

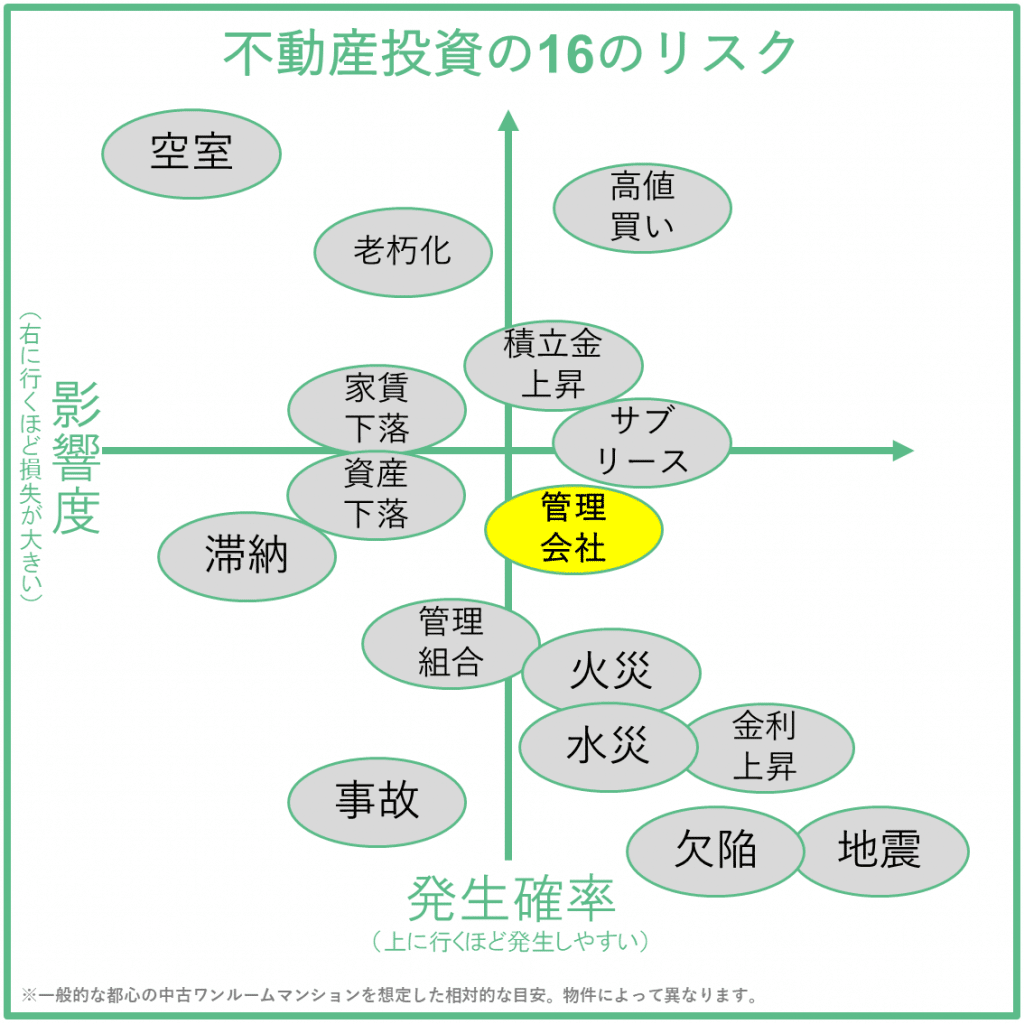

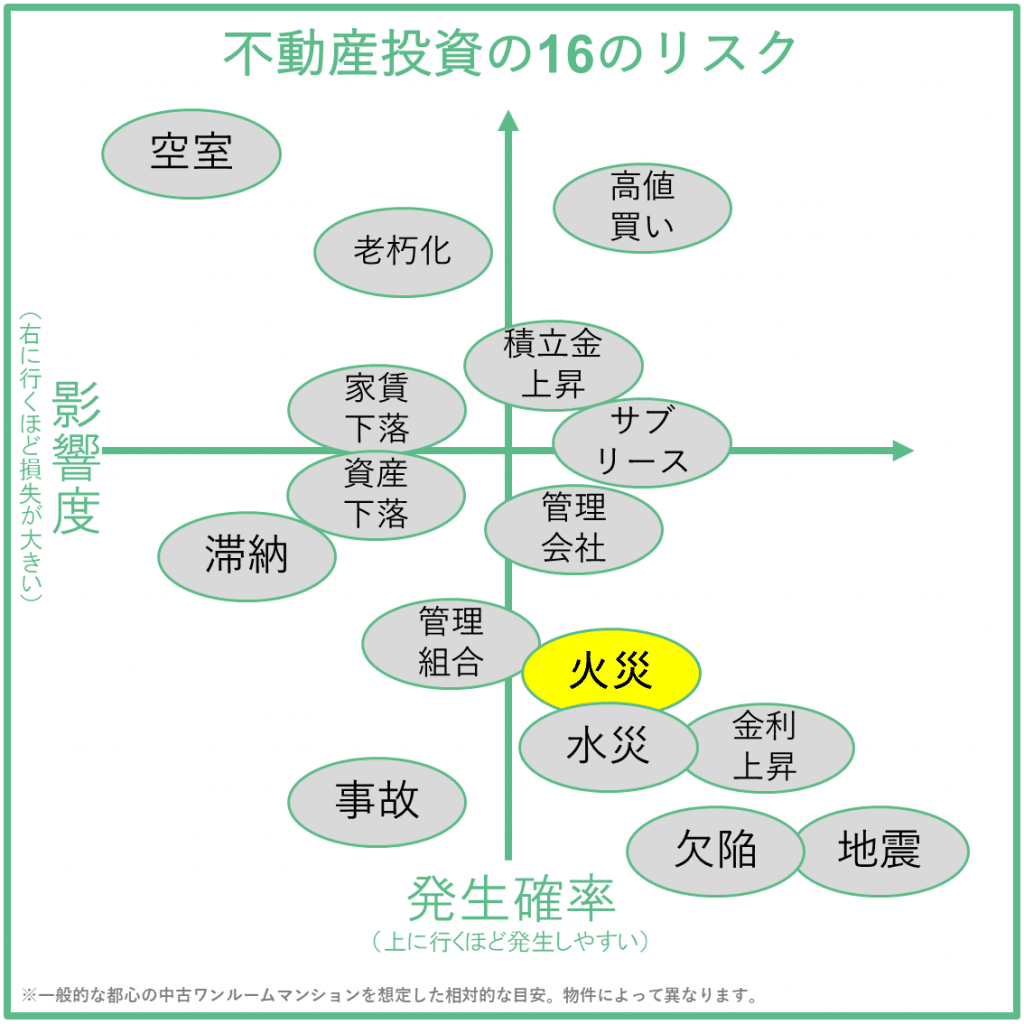

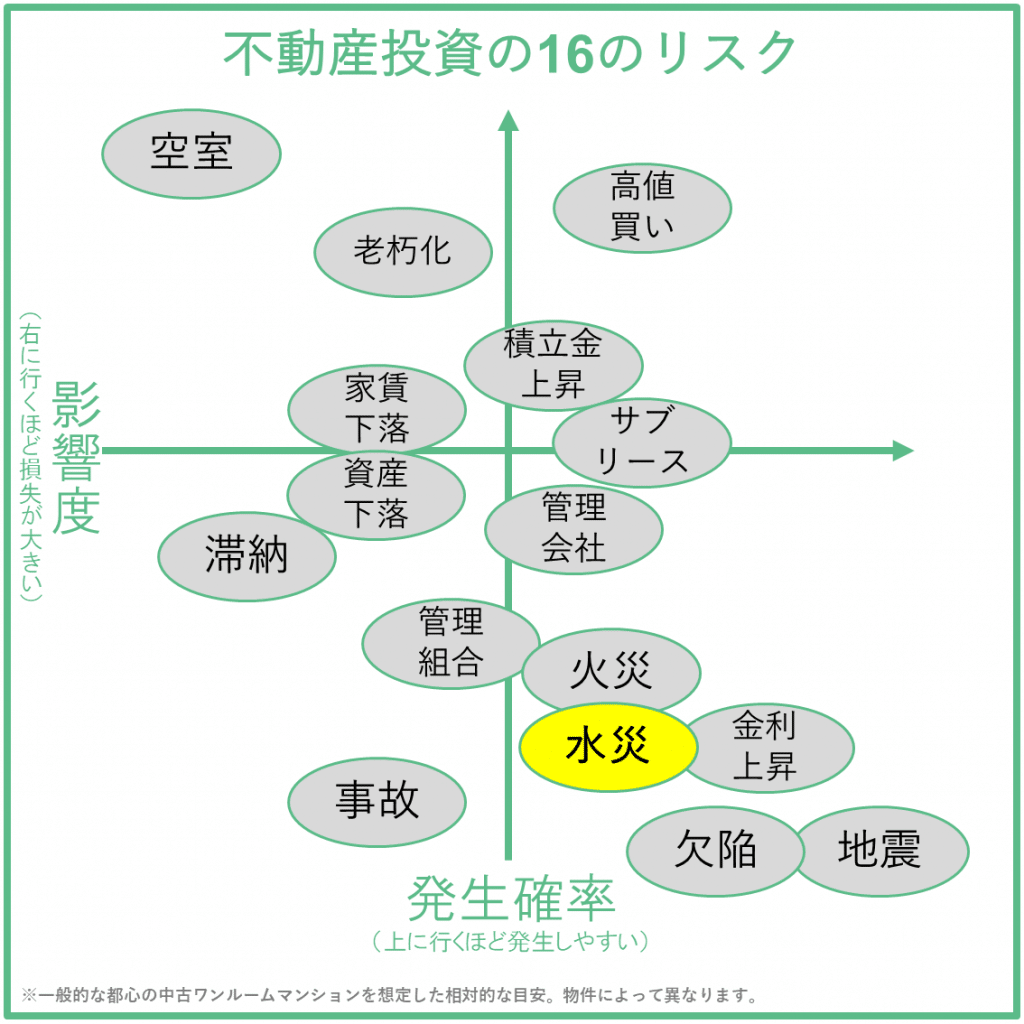

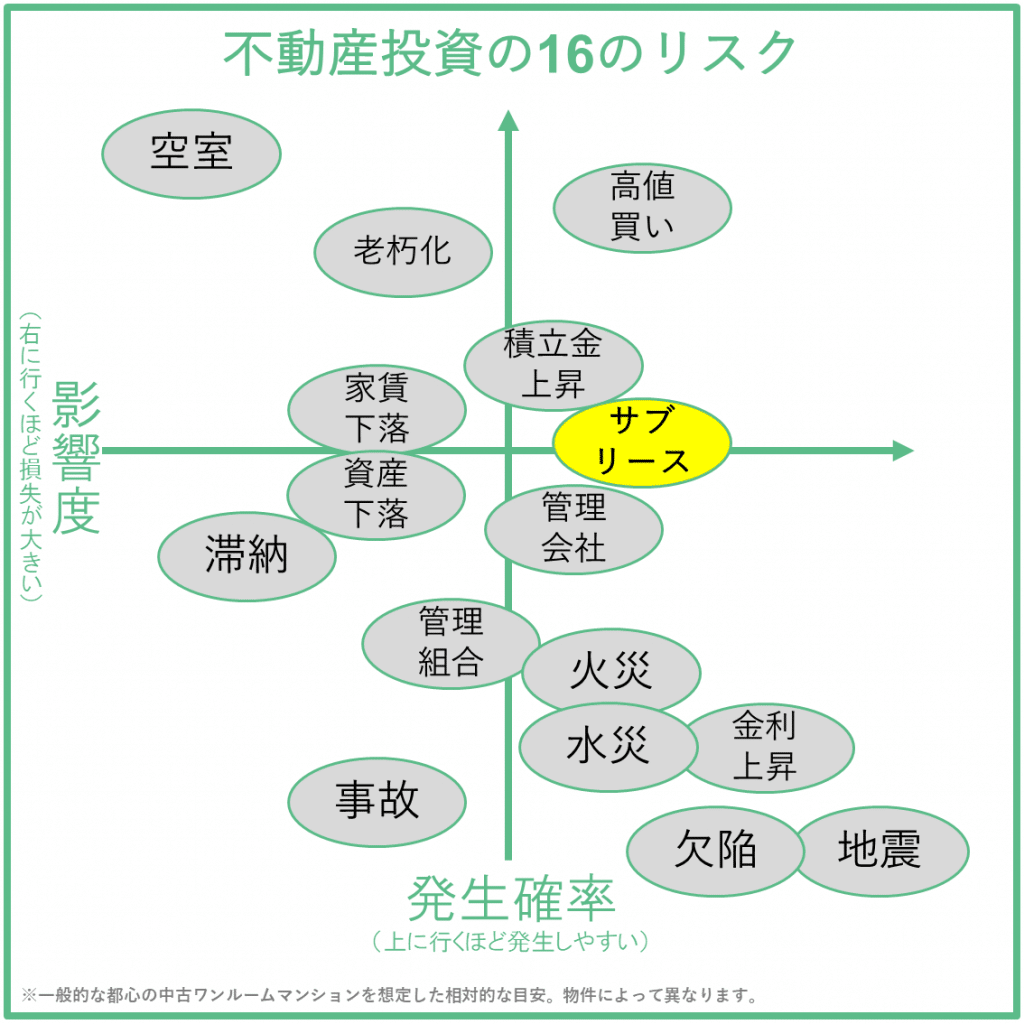

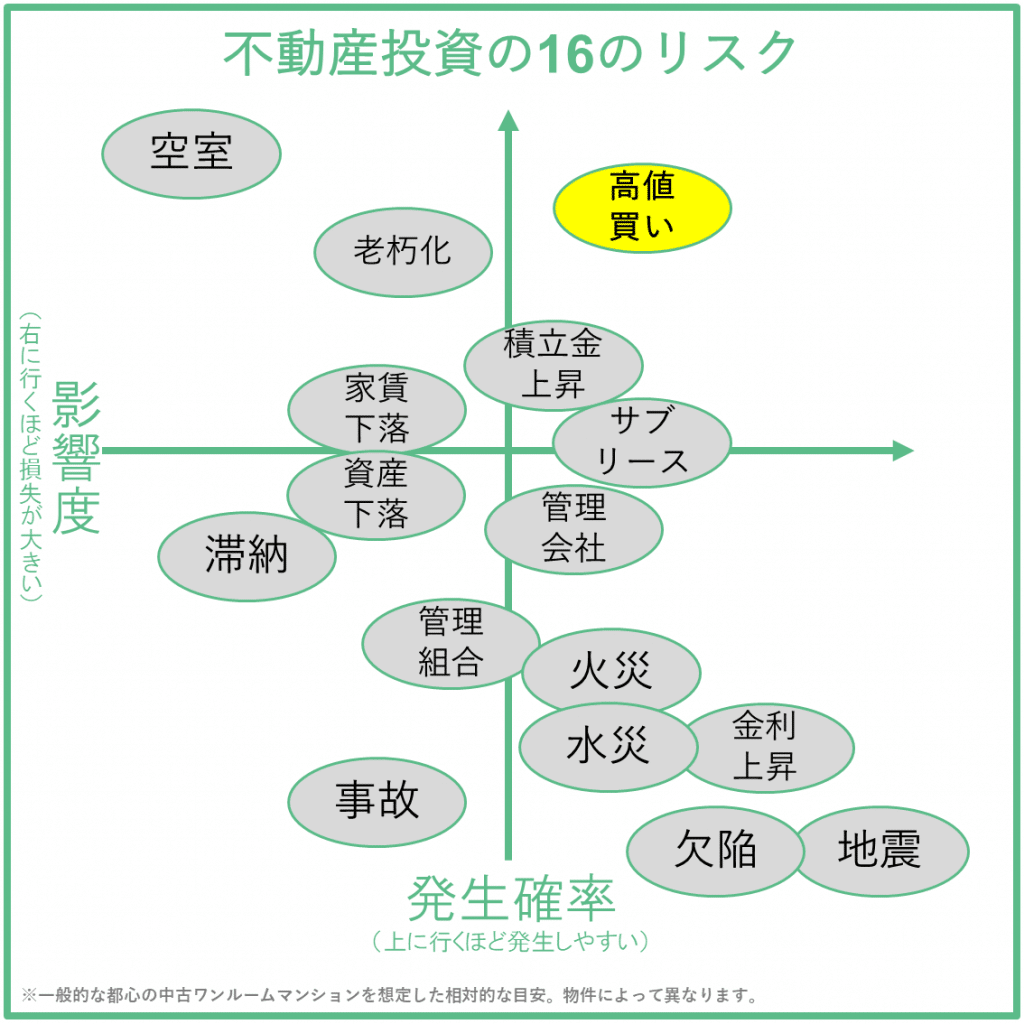

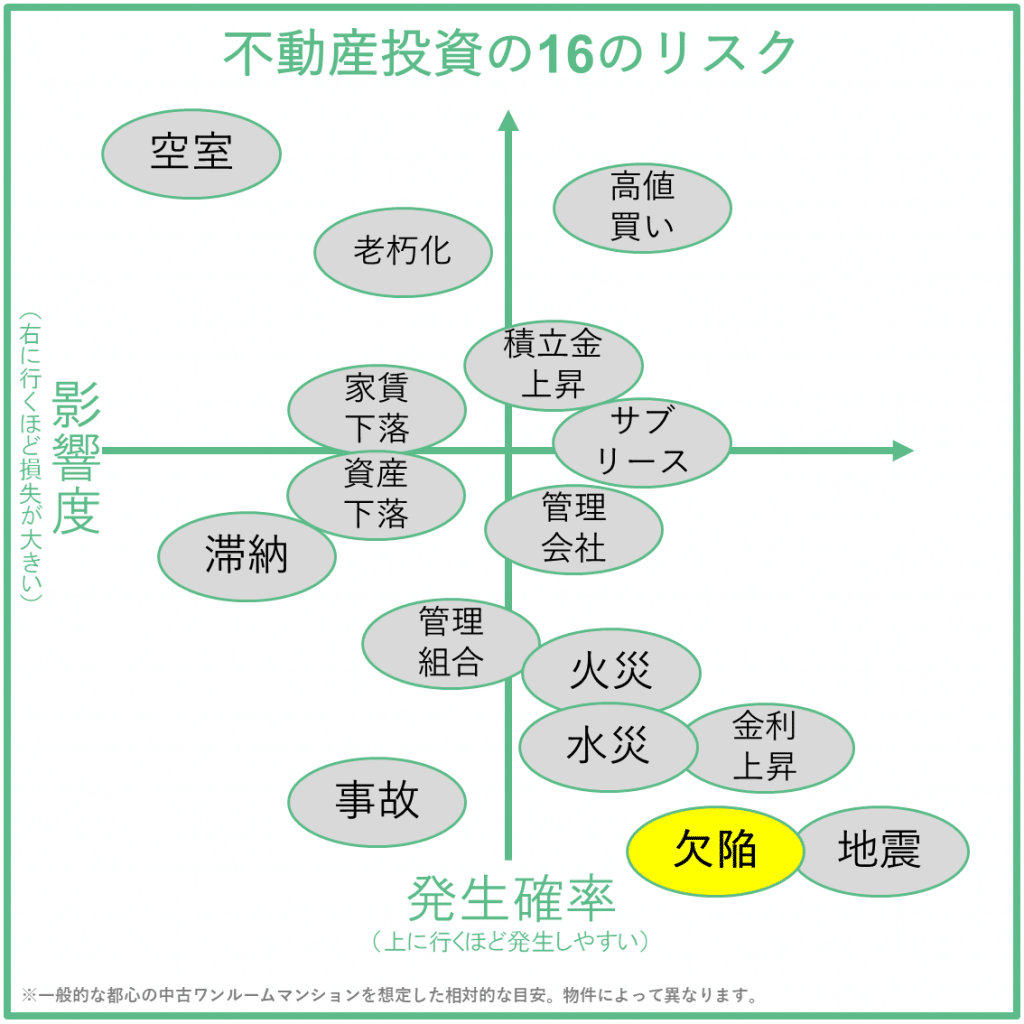

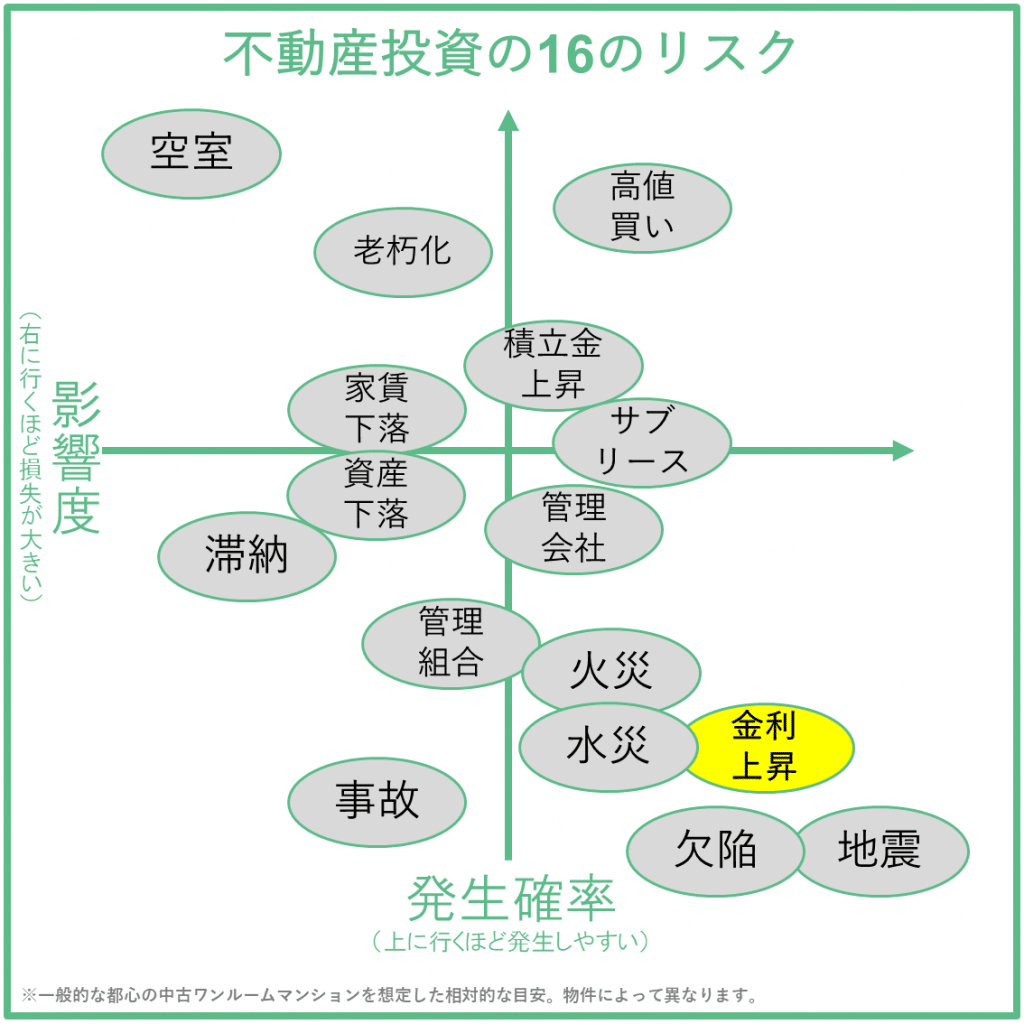

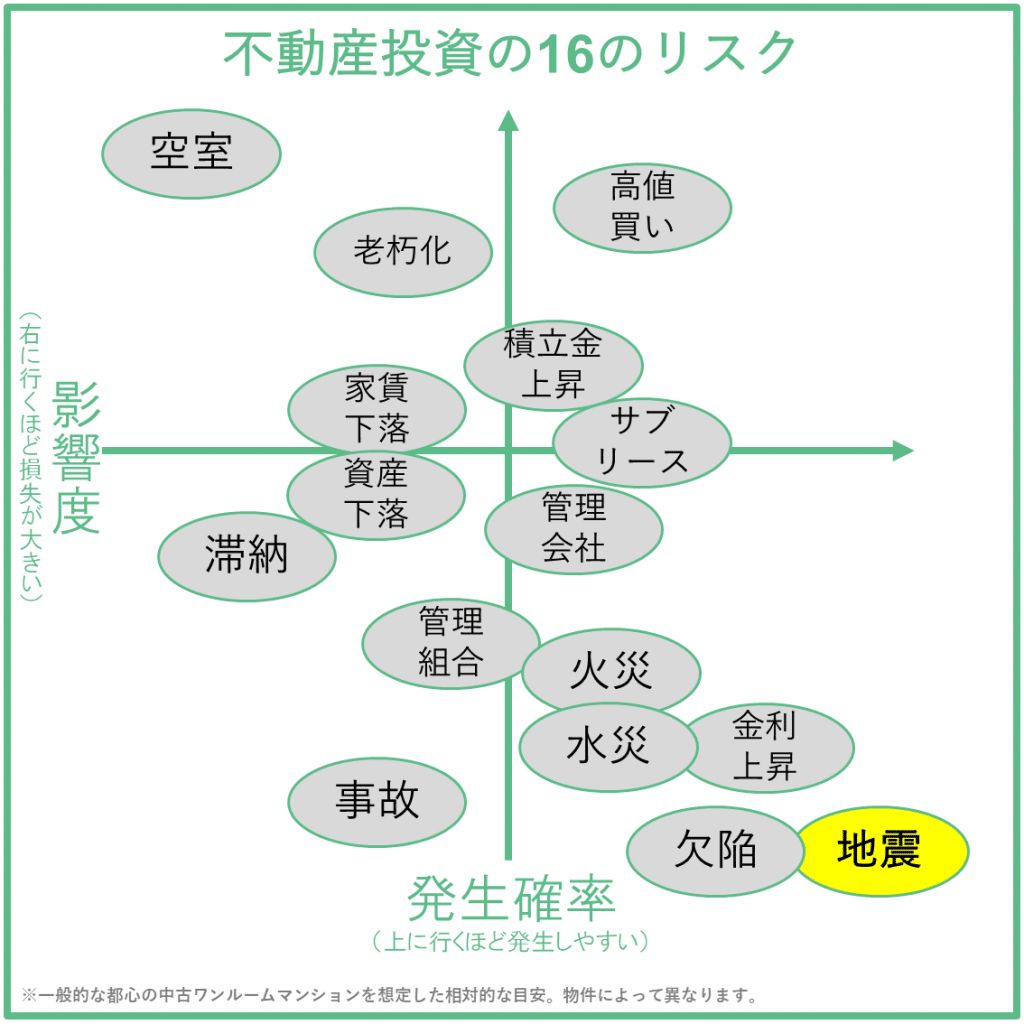

そこで今回は、不動産投資の代表的な16のリスクと、それぞれに対する防衛策を一挙にご紹介します。それぞれの発生頻度や起こった時の影響度は異なりますが、なるべく多く事前に知っておくに越したことはありません。

またその前提として、リスクに対する基本的な捉え方もお伝えします。

不動産投資体験談

目次

- 1. リスクのマトリクス付!不動産投資16のリスクと防衛策

- リスクその1|空室リスク|影響度:低 発生確率:高

- リスクその2|家賃滞納リスク|影響度:低 発生確率:中

- リスクその3|事故物件リスク|影響度:中 発生確率:低

- リスクその4|家賃下落リスク|影響度:中 発生確率:中

- リスクその5|資産価値下落リスク|影響度:中 発生確率:中

- リスクその6|老朽化リスク|影響度:中 発生確率:高

- リスクその7|管理組合不全リスク|影響度:中 発生確率:低

- リスクその8|修繕積立金上昇リスク|影響度:中 発生確率:高

- リスクその9|賃貸管理会社倒産リスク|影響度:中 発生確率:中

- リスクその10|火災リスク|影響度:中 発生確率:低

- リスクその11|水災リスク|影響度:中 発生確率:低

- リスクその12|サブリースリスク|影響度;高 発生確率:中

- リスクその13|高値買いリスク|影響度:高 発生確率:高

- リスクその14|欠陥物件リスク|影響度:高 発生確率:低

- リスクその15|金利上昇リスク|影響度:高 発生確率:低

- リスクその16|地震リスク|影響度:高 発生確率:低

- 2. 最大のリスクヘッジは信頼できる賃貸管理会社に任せること

- 3. リスクを因数分解すれば過度に恐れることはない

- まとめ

1. リスクのマトリクス付!不動産投資16のリスクと防衛策

不動産投資の主なリスクを16にまとめました。

ただし、不動産投資といっても様々な種類がありますし、個々の物件によってもリスクはバラバラです。

リスクを正しく知るには、因数分解が不可欠です。

ここではまず、

- 影響度

- 発生確率

この2つの要素にリスクを分解して整理します。

また今回は便宜上、初心者の不動産投資で一般的な、都心の中古ワンルームマンションを想定して、影響度の小さい順(金銭的損失が少ないと想定される順)にご紹介します。

発生確率と影響度のマトリクスを参照しながら、備え方についても併せて見ていきましょう。

リスクその1|空室リスク|影響度:低 発生確率:高

いくら利回りが高い物件であっても、住む人がいなければ収益は生み出しません。家賃収入が入ってこなければ利回りは机上の空論です。

ただ、10年、20年といった長期間にわたり行う不動産投資において、空室がゼロで運用できることは考えにくいでしょう。

空室リスクへの防衛策

対策の着眼点は、空室を避けることではなく、必ずやってくる前提で空室の期間をいかに短縮できるかにあります。ポイントは次の3つです。

空室リスク対策 3つのポイント

- 賃貸需要の高い立地の物件を購入する

- 部屋のグレードに適切な家賃設定をする

- 入居者募集力の高い会社に賃貸募集を任せる

なかでも大切なのは、1番目の「立地」です。都心の中古ワンルームマンションであれば、この3つを満たしうるので、影響度は比較的低く抑えられるはずです。

リスクその2|家賃滞納リスク|影響度:低 発生確率:中

日本賃貸住宅管理協会のレポートでは、月初時点での家賃滞納率は4.5%、2ヶ月以上の家賃滞納率は0.9%(いずれも首都圏・2019年上期)と報告されています。30年スパンでみれば2度3度は経験しうる発生確率です。

家賃滞納は時間が経てば経つほど回収が困難になります。また、空室なら次の人を募集すれば済みますが、滞納の場合その入居者をすぐに追い出すこともできませんので、影響度は空室リスクを上回ると考えられます。

家賃滞納リスクへの防衛策

時間がかかる督促や交渉などを投資家が自ら行うのには限界があります。早期に滞納トラブル解決のノウハウを持つ専門家に任せることが大切です。また、2020年4月に施行される改正民法の影響もあり、滞納家賃の肩代わりをしてくれる家賃保証会社の利用が進んでいます。

家賃滞納リスク対策 4つのポイント

- 入居契約時に家賃保証会社の利用を必須にする

- 入居審査で将来的に滞納を起こしそうな入居者を入れない

- 滞納保証サービスがある会社に賃貸管理を任せる

- いざという時は専門家に一任する

リスクその3|事故物件リスク|影響度:中 発生確率:低

実は事故物件の定義に明確なものはありません。

ただ、最近は事故物件の専門サイト「大島てる」によって、事故物件であることが知られてしまうケースも増えていることから、掲載基準である『殺人事件・自殺・火災による死亡事故等の嫌悪すべき歴史的事実があった土地・建物』が実質的な定義と言えるでしょう。

賃貸物件の場合、自殺や事件性のあるものについては「心理的瑕疵(負担)」があるとして契約時に告知義務があります。ちなみに自然死(病死など)であれば原則として告知義務はありません。

お部屋の原状回復や特殊清掃の費用は、場合によっては100万円単位のお金がかかる可能性があります。

なお、入居者の自殺に起因するならば、遺族に対して損害賠償請求を起こすこともできます。

また、事故物件に対して次の入居者を募集する際の家賃は、相場から1割~2割程度安く設定するのが一般的で、当社の実績でも同様です。

事故物件リスクへの防衛策

滞納のように入居審査でリスクヘッジをするのも難しいのが実状でしょう。オーナーが加入できる孤独死・自殺・殺人などに対応した保険が選択肢になりえますが、当然保険料がかかります。

都内で22,000戸以上を管理している当社でも、事故物件が発生するのは年に1件あるかないか。まさに「万が一」の確率といえますから、これにどの程度備えるかは検討の余地があるでしょう。

事故物件リスク対策 3つのポイント

- 自殺や孤独死に対応した少額短期保険に加入する

- 損害賠償時に困らないよう、連帯保証人または緊急連絡先と入居審査時にしっかり連絡確認する

- 告知義務がある2~3年は相場から家賃が2割下がる場合を想定して余剰資金を確保する

リスクその4|家賃下落リスク|影響度:中 発生確率:中

築年数が経過し、建物と部屋の老朽化が進めば家賃も下落していく可能性が高くなります。家賃水準は立地に応じた相場と部屋自体の魅力によって決まります。

特に立地による影響は大きく、特に駅からの徒歩分数が延びるほど家賃下落リスクは高まります。

また、同じ中古ワンルームマンションであっても築年数が浅いほど、経年による家賃下落率が大きく、築年を経るほど小さくなっていきます。東京都心の物件であれば、築20~25年程度で家賃はほぼ下げ止まります。

家賃下落リスクへの防衛策

まずは賃貸需要が将来にわたって見込まれる立地で勝負するのが一番です。また、ある程度築年が経過した物件を最初から購入すれば、購入後の家賃収入の変動を最小限に抑えられます。再投資を行い、相場平均以上にお部屋の魅力を高めることも効果があります。設備交換やリノベーションです。

家賃下落リスク対策 3つのポイント

- 賃貸需要が将来にわたり見込まれる物件を購入する

具体的には

- 東京23区に立地

- 駅徒歩10分以内

- ターミナル駅までの利便性が良い

- 鉄筋コンクリート造の分譲マンション

- オートロック付き

- バス・トイレが別

といった条件をクリアする物件

- 家賃下落率が低下してきた築20年以上の物件を購入する

- 設備交換やリノベーションを行い、お部屋の付加価値を高める

リスクその5|資産価値下落リスク|影響度:中 発生確率:中

家賃と同様に、築年数の経過と共に物件価格は下落していく傾向があります。とはいえ、その中でも資産価値が維持されやすい物件を選ぶことで、資産価値の下落を抑えることができます。

資産価値下落リスクへの防衛策

端的には、家賃が下がりにくい物件=資産価値が下がりにくい物件です。

投資用物件の価格は主として、そこから得られる収益から割り戻して計算される収益還元価格が基準となります。得られる収益とはすなわち家賃収入です。

ただし不動産の取引価格は景気動向や金利の上下など外部環境にも影響を受けます。

都心3区、都心5区といった23区の中でも極めてネームバリューがある立地ほど、景気動向に左右されやすい面があるのも事実です。

資産価値下落リスク対策 3つのポイント

- 賃貸需要が将来にわたり見込まれる物件を購入する

- 景気動向に左右されやすい“ブランド立地”は購入しない

- 設備交換やリノベーションを行い、お部屋の付加価値を高める

リスクその6|老朽化リスク|影響度:中 発生確率:高

設備や建物自体の老朽化は、避けては通れません。たとえばエアコンや給湯器は10年~15年に1回程度は交換が必要になります。マンションの建物自体も15年~20年に大規模修繕工事を行わなければ、経年以上に劣化が進んで資産価値が下がってしまいます。

こういった“必要経費”以上に、あるいは突発的に、修繕などで費用が発生する可能性が、老朽化リスクです。

老朽化リスクへの防衛策

多くの老朽化による突発的な出費は、定期的に必要なメンテナンスを怠ったことに端を発するものがほとんどです。まずは想定通りに大規模修繕工事や設備交換が行えるよう、管理組合運営への参画や、余剰資金の確保を行いましょう。

築年が経過したマンションでありがちなトラブルは、給排水管の劣化による漏水事故です。配管の場所により専有部分としてオーナーの修繕負担になるのか、共用部として管理組合の負担になるのかは異なりますが、いずれにしろ発生するまでは分からないのが現実です。

こういったリスクに備えるには施設賠償責任の保障が付いた住宅保険などに加入し、保険でカバーするのが有効でしょう。

老朽化リスク対策 4つのポイント

-

必然的に発生する設備交換などの出費に対して予算を確保しておく

-

建物部分の修繕が計画通り行われるよう管理組合運営に目を配り、参画する

-

適切な住宅保険(施設賠償責任保険など)に加入する

-

突発的な修繕に対応できる余剰金を手元に確保しておく

リスクその7|管理組合不全リスク|影響度:中 発生確率:低

同じマンションを所有するオーナーが組織するのが、マンションの管理組合です。管理組合が主体となり、建物管理会社を活用して日常の清掃や管理を行い、資産価値を維持するのが基本的な考え方です。

しかし、投資用の住戸が多いマンションは、マンション自体の管理運営に対して関心が乏しいオーナーが多いこともしばしば。オーナーが居住していないどころか、購入してから一度も現地に行ったことが無いという人もいます。

このような管理組合運営への無関心によって発生するのが管理組合不全リスクです。

たとえば、管理組合の理事になる人がいない、総会を開いても出席者がいない、建物管理会社をうまく活用できていない、といった問題が生まれます。特に、管理者管理方式(第三者管理方式)という方法で管理されている場合は、実質的に建物管理会社のみが管理運営を行いオーナー側は放置、という可能性もありますから注意が必要です。

管理組合不全リスクへの防衛策

他人任せにせず、自分から積極的にマンション管理組合の運営に参画することが、一番の防衛策になりうるでしょう。ポイントは3つです。

管理組合不全リスク対策 3つのポイント

- 管理組合総会の開催に合わせて送付されてくる資料の内容をチェックする

- 管理組合総会に出席する

- 管理組合の理事になる

稀ではありますが、管理組合のお金を使いこんだり、自身の息のかかった業者に工事発注をかけてバックマージンをもらうといった理事もいたりします。少なくとも総会資料のお金周りの項目は目を通すようにしましょう。

リスクその8|修繕積立金上昇リスク|影響度:中 発生確率:高

修繕積立金はマンションの資産価値を維持、保全するための管理組合の“貯金”です。15~20年に一度必要な大規模な修繕工事に備えて、所有者が共同で積み立てます。

この金額は、それぞれのマンションの修繕計画に応じて決まりますが、築年が経過するにつれて、修繕が必要なことも増えることから、金額が高くなる傾向があります。

新築分譲時はほとんどの場合、販売促進のため修繕積立金の分担額が抑えられています。

新築マンションや築年数が15年未満のマンションを購入する場合、将来的な値上がりは必然的なものとして備えておかなければいけません。当然、不動産投資における経費が上昇するので、返済計画にも影響を及ぼします。

修繕積立金上昇リスクへの防衛策

修繕積立金については、国土交通省により目安額が示されています。

まずはこの目安に足りているか、不足しているか、を調べてみることがスタート地点になります。

投資用のマンションであれば、平米あたり200円~250円程度で設定されていれば、合格ラインと言えるでしょう。

専有床面積あたりの修繕積立金の額(15階未満のマンション)

| 建築延床面積 | 平均値 | 事例の 3 分の 2 が包含される幅 |

| 5,000平米未満 | 218円/平米・月 | 165円~250円/平米・月 |

| 5,000~10,000平米 | 202円/平米・月 | 140円~265円/平米・月 |

| 10,000平米以上 | 178円/平米・月 | 135円~220円/平米・月 |

※国土交通省資料より

不足している場合は、将来的な上昇に備えておく必要があります。または管理組合としての収入を増やすことで修繕積立金や管理費に充当するアイディアもあります。たとえば、駐車場のコインパーキング化、自動販売機の設置、携帯電話のアンテナ設置などが挙げられます。

修繕積立金上昇リスク対策 4つのポイント

- 修繕積立金分担金の設定額や積立額が適切な物件を購入する

- 現状不足している部分は値上がりすると見込んで、自身で余剰資金を確保しておく

- 管理組合総会の資料で、修繕積立金の使途や値上げ提案などに注意する

- 管理組合運営に積極的に参加し、管理組合としての収入を増やす施策を実行する

リスクその9|賃貸管理会社倒産リスク|影響度:中 発生確率:中

家賃集金や管理をオーナーに代わって行う賃貸管理会社が倒産することは、実はそこまで珍しくありません。当社にも年に一度や二度は必ず、管理会社の倒産や清算に伴う管理替えのご相談がやってきます。

入居者が払った家賃をオーナーが受け取れない、預かった敷金を持ったまま逃げられてしまう。こういった金銭面のデメリットだけでなく、今まで任せていた実務的な面でも負担がのしかかってきてしまいます。

賃貸管理会社倒産リスクへの防衛策

端的に、倒産しない会社を選ぶのが最大のリスク対応策になります。

購入して以来特段の理由もなくそのまま任せているような会社であれば、早いうちに見直しを始めたほうが良いでしょう。

倒産には兆候のサインがあります。それは「家賃の入金の遅れ」です。

一度でも家賃入金が遅れるようなことがあれば、すぐにでも管理変更を検討すべきです。

賃貸管理会社は、管理戸数が多いほど収益が安定するビジネスモデルです。具体的には次のようなポイントを確認しながら、倒産リスクの低い賃貸管理会社を見極めましょう。

賃貸管理会社倒産リスク対策 3つのポイント

- 管理戸数が10,000戸以上ある、または管理戸数が年々順調に伸びている

- 賃貸住宅管理業登録制度に登録している

- 公表されているこれまでの管理実績や業歴がある

リスクその10|火災リスク|影響度:中 発生確率:低

火災リスクの発生確率は文字通り、“万が一”程度。その影響度は、建物構造により異なります。

鉄筋コンクリート造のマンションは燃えにくく、万が一火災が発生しても他の部屋に延焼することは稀です。また、金銭面は火災保険に加入しておけば十分にカバーできます。

よって、素早くリカバリーを行い、お部屋を貸せる状態に戻すことが大切なポイントです。

火災リスクへの防衛策

3つのポイントを押さえましょう。

一つ目は、そもそも延焼リスクが低い物件を選ぶこと。二つ目は、エリアとしての火災リスクが高い地域を避けること。そして、火災保険を活用しながら迅速にお部屋を復旧できる対応力のある賃貸管理会社に任せることです。

火災リスク対策 3つのポイント

- 鉄筋コンクリート造のマンションを選ぶ

- 木造密集地域や緊急車両の通れないほど路地が狭いエリアに建つ物件を避ける

- 火災対応の実績がある賃貸管理会社に管理を任せる

- 火災保険の請求に精通している

- 迅速な復旧工事手配ができる

- 火災対応に精通するスタッフがいる

リスクその11|水災リスク|影響度:中 発生確率:低

2019年は台風による河川の氾濫も大きなニュースとなり、当社の管理物件でも2部屋の床上浸水の被害がありました。

1階にある物件は特に浸水被害を受ける可能性がありますし、上階の物件でも大雨による漏水や風雨による破損といった事態が考えられます。入居者が暮らせない状態になり、退去してしまえば、家賃収入が入らなくなることもありえます。

水災リスクへの防衛策

万が一、被害を受けたとしても、火災保険に水災の特約を付けておくことで、ほとんどの場合費用面の負担はカバーすることができます。

また、浸水可能性はほとんどの自治体で「洪水ハザードマップ」といった形で公表されています。

インターネット上で閲覧できますので、購入を検討する物件が浸水可能性の高いエリアにあるのか、調べてみましょう。明らかにリスクが高いのであれば、買わないという選択も可能ですし、リスクがあることを承知して買うのと買わないのでは、大きな差があります。

水災リスク対策 3つのポイント

- 火災保険に水災特約を付帯する

- 1階の物件を買わない

- ハザードマップを確認して浸水可能性があるエリアの物件購入を避ける

リスクその12|サブリースリスク|影響度;高 発生確率:中

投資用不動産の販売で「サブリースによる家賃保証」を安心材料として謳われることが多くあります。

一見良いことずくめに見えるサブリース契約には、実は多くの注意点があります。たとえば、保証料は見直しされる可能性があり、当初予定していた収入を得られないこともあります。解約しようにも、高額な解約手数料が設定されていて外しにくいことも少なくありません。

サブリースリスクへの防衛策

そもそも賃貸需要が安定した都心の物件であれば、高い手数料を払ってサブリース契約を付ける必要はありません。逆に、サブリース契約を付けなければ安定経営が見込めないような立地で、不動産投資を行うのもお勧めできません。

とはいえ、現在所有していたり、購入予定の物件がサブリース契約を必須としているような場合は、以下のポイントを参考にしてください。

サブリースリスク対策 3つのポイント

- 資金計画にサブリース解約や保証家賃見直しによる家賃下落の可能性を織り込んでおく

- 解約条件に注意しながらサブリースを外す

- サブリースがなければ賃貸経営が成立しないような物件を買わない

リスクその13|高値買いリスク|影響度:高 発生確率:高

不動産投資の利回りは基本的に買った時点で決まります。相場よりも大幅に高値で買ってしまうと、投資効率は悪くなり、売却する際にも同じ価格で売れずに売却損が発生してしまう可能性が高まります。

残念ながら、投資家の無知を狙って、巨額の利幅を載せて相場からかけ離れた高額な物件を売りつけるような会社もあるので注意が必要です。

高値買いリスクへの防衛策

有効な方法の一つは、新築を買わないことです。市場価格で決まる中古物件に対して、新築物件は分譲主が価格を決めます。ここには新築プレミアと呼ばれ、相場にプラスして2~3割の価格が載ってくることがほとんどです。つまり、買った瞬間にその分を損してしまう確率があります。

加えて、自分自身の相場観を養うことも大切です。複数の会社から情報を得て、エリアや物件の種別に応じた相場の感覚を掴みましょう。相場観が分からないような状態で物件を買うのは危険すぎます。

高値買いリスク 3つのポイント

- 新築を買わない

- 相場観が分からない物件を買わない

- 複数の会社から販売情報を入手して比較検討を行う

リスクその14|欠陥物件リスク|影響度:高 発生確率:低

『マンションが傾いてきて、調べてみたら杭の本数が足りなかった』

そんなニュースも時々耳にしますが、建設時からの構造上の問題や雨漏り、傾き、耐震強度の不足など、物件の物理的な欠陥のリスクは存在します。

欠陥物件リスクへの防衛策

何よりも物件購入時点で気を付けて、欠陥物件を掴まないようにすることが大切です。このリスクは頻繁に起こるものではありませんが、4つのポイントを押さえつつ物件選びをすると良いでしょう。

欠陥物件リスク対策 4つのポイント

- (専有部分)現地が見られる場合は、現地の管理状況を確認する

- (共用部分)重要事項調査報告書で、修繕の履歴や、今後の修繕工事の予定について確認する

- (共用部分)外観から管理状況を確認する

- 万が一の際に保障などにも対応しうる大手の会社が建築したマンションを選ぶ

建設時における欠陥は、新築直後は現れないことが多いです。その点でも、おおむね築10年を超え、これまでの管理状況が良好な不動産を購入することで、一定程度リスクは抑えられると考えられます。

リスクその15|金利上昇リスク|影響度:高 発生確率:低

不動産投資で一番恐れるべきリスクは空室ではなく、借金です。空室や滞納があっても、借入の返済が滞らなければ不動産投資は成立します。

ところが、家賃収入がそのままでも返済額自体が上昇することがあります。金利が上がった時です。多くの不動産投資ローンは変動金利で設定されています。世の中全体の金利動向によっては、借りた当初よりも返済額が増える可能性はあるのです。

金利上昇リスクへの防衛策

そもそも借りすぎないことが、一番の防衛策です。

とはいえ、不動産投資で資産を効率的に拡大させるためには借入の活用は不可欠です。借りることを前提として金利上昇に備えるには、以下のポイントを押さえておきましょう。

金利上昇リスク対策 3つのポイント

- なるべく低い金利で借りる

- 頭金(自己資金)を多めに入れ、フルローンやオーバーローンを避ける

- 積極的に繰上返済を行い、元本返済を前倒して借金の総額を減らす

金利上昇のリスクとうまく付き合いつつ、資産を効率的に増やすための方法はこちらの記事もご覧ください。

『サラリーマンが不動産投資で毎月38万円の不労所得を得る超実践的手法』

リスクその16|地震リスク|影響度:高 発生確率:低

生活を脅かすような巨大地震は何十年~何百年に一度という単位でやってくるものですから、不動産投資で遭遇する確率は低いといえます。しかし、もし被害を受けるようなことがあれば、不動産投資に与える影響は大きなものになると想定されます。

生活が成り立たなくなったり、物理的に危険な状態となったら、家賃収入は入らないことになりますし、そこから立て直しを図るのは容易なことではありません。

地震リスクへの防衛策

日本で不動産投資をする上では、地震自体を避けることは不可能ですから、地震に強い物件選びや立地選びで、万が一の際のダメージを最小限にすることが大切です。

地震リスク対策 3つのポイント

- 1981年(昭和56年)以降に建築確認を受けた新耐震基準の物件を選ぶ

- 地震で揺れにくい立地の物件を選ぶ

- 地震保険に加入する

2. 最大のリスクヘッジは信頼できる賃貸管理会社に任せること

不動産投資のリスクに備えるのに、最も効果が高い方法があります。

それは、信頼できる賃貸管理会社に管理を任せることです。

実績のある賃貸管理会社であれば、不動産投資で起こりうるトラブルや事故、事件に向き合い、解決してきた事例があります。

あなた自身が不動産投資の初心者ならば、尚更、賃貸管理会社選びには注意を払うべきです。

これまでの何百万人という先輩投資家が直面してきたリスクに対しての備え方や、リスクが発生した際の対応方法といったノウハウが蓄積されている会社に任せられれば安心です。

賃貸管理会社の選び方や見極め方についてはこちらの記事を是非参考にしてみてください。

【2019年最新版】賃貸管理会社ランキングだけではわからない管理力の見分け方

3. リスクを因数分解すれば過度に恐れることはない

リスクは、危険 と同意語ではありません。

一般的にはリスクという言葉は「危険」と置き換えられがちです。

しかし結論からいえば、リスクの正体は「不確実な未来に想定される好ましくないこと」です。

人間は生き物ですから、防衛本能があります。

自身がよく分からないものに対しては不安や恐怖を抱き、否定的・悲観的になりがちです。

実際のリスク(影響度)の大きさに対して、過度に大きく捉えてしまい、判断にネガティブな影響を与えてしまいます。

リスクに対する認識と実際のギャップを埋めるのは「正しく知ること」しかありません。

リスクを正しく知るには、先に述べた

- 影響度

- 発生確率

の2つの軸で因数分解をして評価することが不可欠です。

よく『リスクが大きい』『リスクが高い』という言い回しをしますが、ここには2つの要素が混同されています。

発生確率が高いが与える悪影響が小さいものから、発生確率が極めて稀だが重大な影響を及ぼすものまで、全てがおしなべてリスクと呼ばれているからです。

一つひとつを分解していけば、それほど恐れるものではないものもあるはずです。

たとえば100万年に一度くらいしか起こらないと見込まれる大災害を想定して、不動産を買わない、という選択をするのは、あまり合理的ではありませんよね。

因数分解してリスクを客観的に評価できたなら、後はそれぞれの要素の高さ・大きさに応じた対策をするだけです。

もちろん、リスクにいくら備えても「100%大丈夫!」となることはありませんから、自身が不確実な未来に対して確信を持てるところまで、備えをすれば十分でしょう。

まとめ

不動産投資の代表的な16のリスクと、それぞれに対する防衛策、そしてリスクに対する基本的な捉え方をお伝えしました。

恐れすぎず、軽く見ずに、適切にリスクと向き合いながら、不動産投資を検討していきましょう。

コメント