不動産収入があるひとの頭を悩ますのが毎年の確定申告ですよね。

不動産収入の計算はどのようにすればいいのか、確定申告書の必要書類は何が必要なのか、年に1度のことなので、確定申告に慣れた方でもひと苦労です。

そこで、この記事では不動産収入がある人の確定申告を5つのステップにまとめました。

必要書類からどのような経費を計上できるのか、納税や税金還付のやり方、不動産収入があるかたの確定申告の方法を簡単、わかりやすくまとめました。ブックマークをして不動産収入の確定申告に役立ててください。

不動産投資体験談

目次

1.確定申告のタイムスケジュール

確定申告とは

1年間(1月1日から12月31日)に得られた収入から収入を得るために必要な支出を差し引いた金額にかかる税金を自ら計算して、税務署に申告・納税、または税金の還付(原戻し)を受けること。

確定申告書の提出期間は、2月上旬から3月中旬です。

2019年(令和元年)分の確定申告書提出は2020年2月17日(月)から4月16日(木)までが期限です。

※コロナウイルス感染拡大に伴う措置で1か月延長となりました。

なお、納付期限までに税金を納めなかった場合は、延滞税がかかります。延滞税は、納付すべき税額に対して以下の税率で計算されます。

法定納期限の翌日から2月を経過する日まで

原則として年「7.3%」

平成26年1月1日以後の期間は、年「7.3%」と「特定基準割合(注)+1%」のいずれか低い割合。

※平成29年1月1日から平成29年12月31日までの期間:年2.7%

納期限の翌日から2月を経過した日以後

原則として年「14.6%」

平成26年1月1日以後の期間は、年「14.6%」と「特定基準割合+7.3%」のいずれか低い割合。

※平成29年1月1日から平成29年12月31日までの期間:9.0%

2.確定申告の2つの種類 青色申告と白色申告の違いと申請方法

確定申告には、青色申告と白色申告の2つのやり方があります。不動産収入の確定申告を行う前に、それぞれの特徴を把握しておきましょう。申告方法の違いによって、受けられる節税メリットも異なります。

2-1 青色申告と白色申告の税務メリットの比較

青色申告のほう税務上のメリットが大きいので、白色申告ではなく青色申告を行いましょう。なお、青色申告も白色申告も、確定申告書を作成する手間はほとんどかわりません。

青色申告のメリット

- 利益から一定額を差し引いて不動産所得を圧縮できる(不動産投資の規模により10万円または65万円のいずれかになる)

- 家族に給料を支払える

- 赤字を3年間繰り越せる

- 赤字を翌年度以降に繰り越すことで、翌年発生する黒字を圧縮でき、その分節税につながります。

2-2 青色申告の申請方法

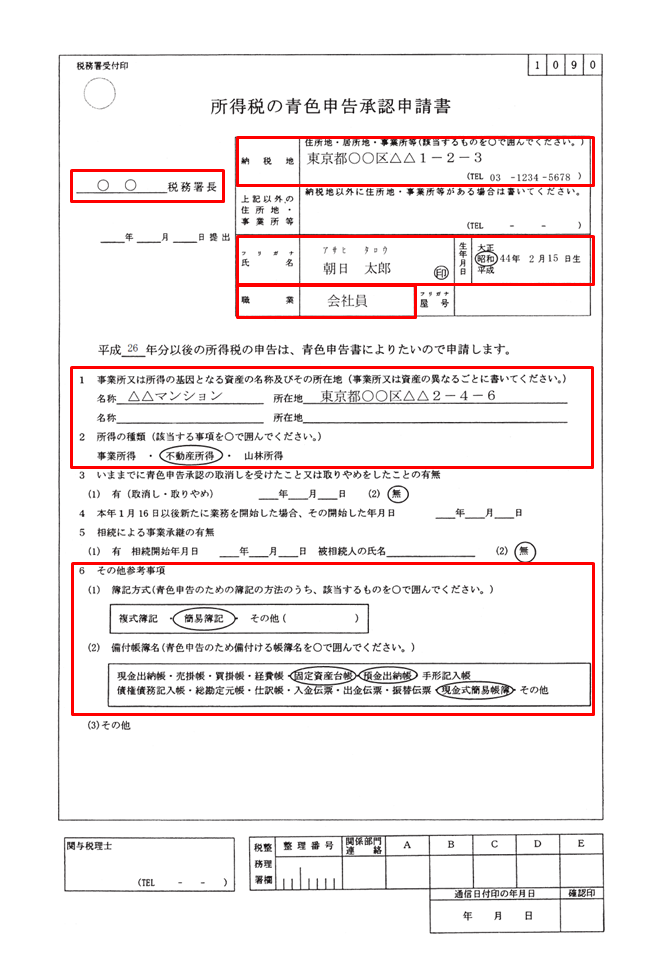

青色申告を行うには指定の税務署に対して、必要な手続きを行う必要があります。ここで、青色申告を行うために必要な書類の書き方と手続きをまとめました。

【申請書の記入】

所得税の青色申告承認申請書:申請書のダウンロードはこちらから

申請書の書き方:

【提出期限】

青色申告を申請するには、原則として青色申告する年の3月15日迄が期限です。

なお、1月16日以後に不動産投資を始めた場合には、投資用不動産を購入時から2カ月以内に提出しましょう。

(例)

投資用不動産の購入:1月10日 → 提出期限:3月15日迄

投資用不動産の購入:4月1日→提出期限:5月31日迄(事業開始から2カ月以内)

【提出先】

記入した申請書はお住いの地域の税務署に提出します。

申請書を提出する税務署は国税局のホームページから確認できます。

3.不動産収入のある方の確定申告の方法 5ステップ

ここからは確定申告書の作成方法について必要書類を集めるところから、5つのステップにわけて図表を交えて解説していきます。

STEP1. 必要書類を集める

確定申告書と青色申告決算書は「確定申告書等作成コーナー」から作成が可能です。

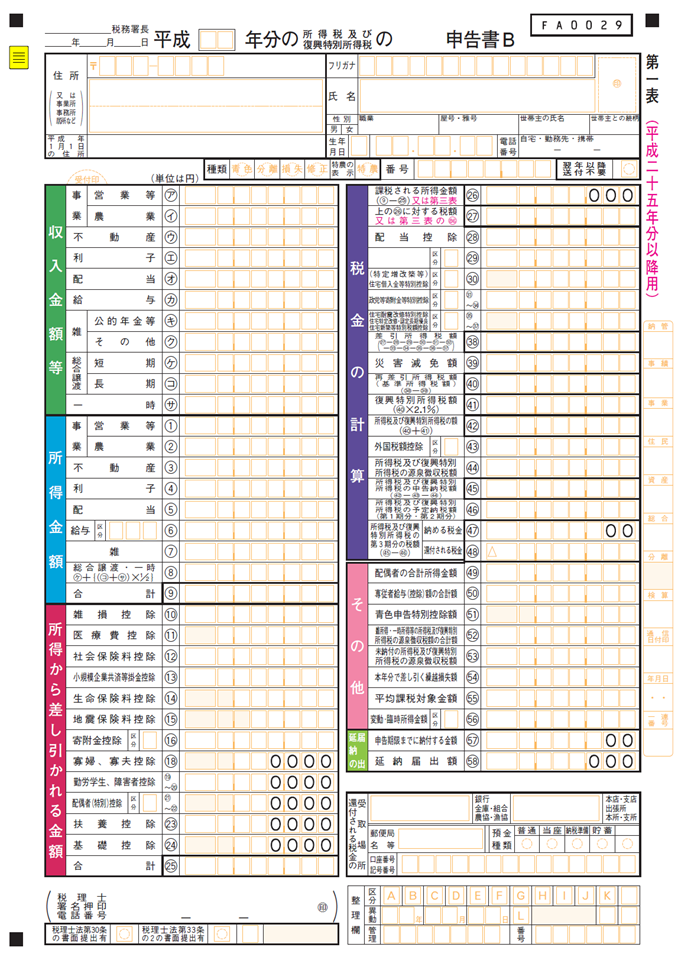

①確定申告書

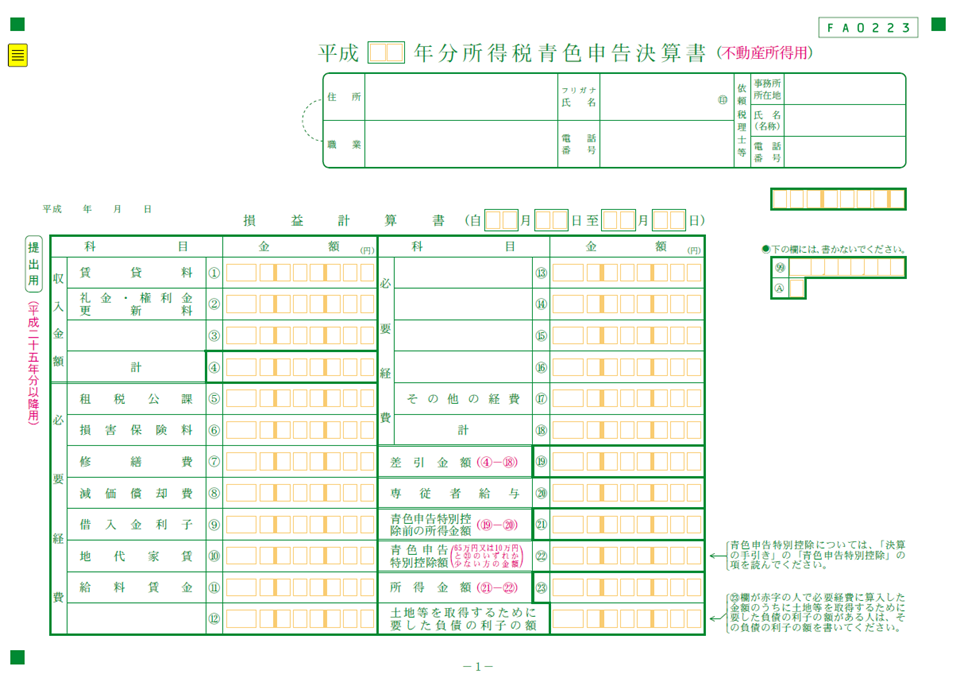

所得税青色申告決算書(不動産所得用)

②源泉徴収票・・・取得先:勤務先

③投資用不動産の売買契約書・・・取得先:不動産会社

④売渡精算書(不動産購入時にかかった費用の明細書)・・・取得先:不動産会社

⑤譲渡対価証明書(不動産価格のうち、マンションの土地と建物の按分割合を示す書類)・・・取得先:不動産会社

⑥建物管理会社に支払う管理費・修繕積立金額が分かる書類(通帳等)

⑦修繕費・内装工事費の領収書・・・取得先:不動産会社

⑧家賃明細書(家賃の入金履歴がわかる書類)・・・取得先:不動産会社

⑨賃貸借契約書・・・取得先:不動産会社

⑩投資用ローンの返済予定表・・・取得先:ローン会社

⑪不動産取得税の納付書・・・取得先:各都道府県の自治体

STEP2. 不動産収支内訳書の作成

必要書類をそろえたら、1年間で投資用不動産から得られた利益を計算していきます。この不動産投資から得られた利益がいくらなのかを表す書類が、不動産収支内訳書です。

利益を計算するために、まず収入と費用をわけて集計していきます。

収入を計算する

投資用不動産から得られるおもな収入

家賃収入・礼金収入・その他の収入(空室時の保証家賃など)

(必要な書類)送金明細書

“敷金は収入に含めない”

- 入居時に入居者から預かった敷金は収入として計上してはいけません。経理上、預り金としての取り扱いになるため、お金が入ってきたとしても収入としては記載しません。

費用を記載する

必要な費用はきちんと計上することで利益を削減することができ、結果として税金を圧縮することができます。ここで代表的な費用を10個まとめました。費用の計上漏れがないようにしましょう。

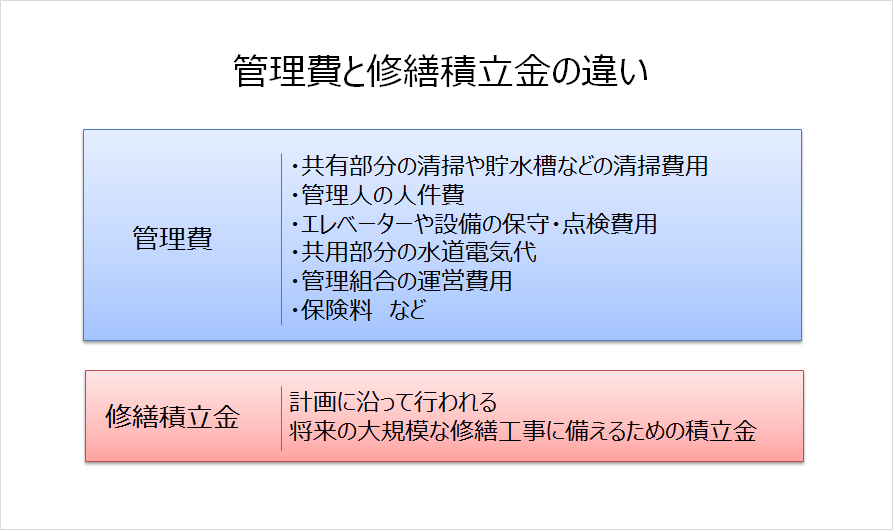

①管理費

(必要な書類)建物管理会社に支払う管理費・修繕積立金額が分かる書類(通帳等)

建物管理会社に対して支払う管理費は費用として計上することができあす。

建物管理会社のおもな業務は次の通りです

- エレベーターや給排水設備、電気設備など建物設備の保守管理業務

- エントランス、廊下など共有部の清掃

- 各種消防設備の法定点検業務

- 管理組合の運営サポート

②修繕積立金

(必要な書類)建物管理会社に支払う管理費・修繕積立金額が分かる書類(通帳等)

将来の大規模修繕に備えて積み立てる修繕積立金も原則として費用となります。

なお、マンションによっては部屋を売却した時に、これまでの積立金をオーナーに返却するケースもあります。この場合の修繕積立金は費用として認められません。規定の有無に関しては、マンションの管理組合の規約を確認しておきましょう。

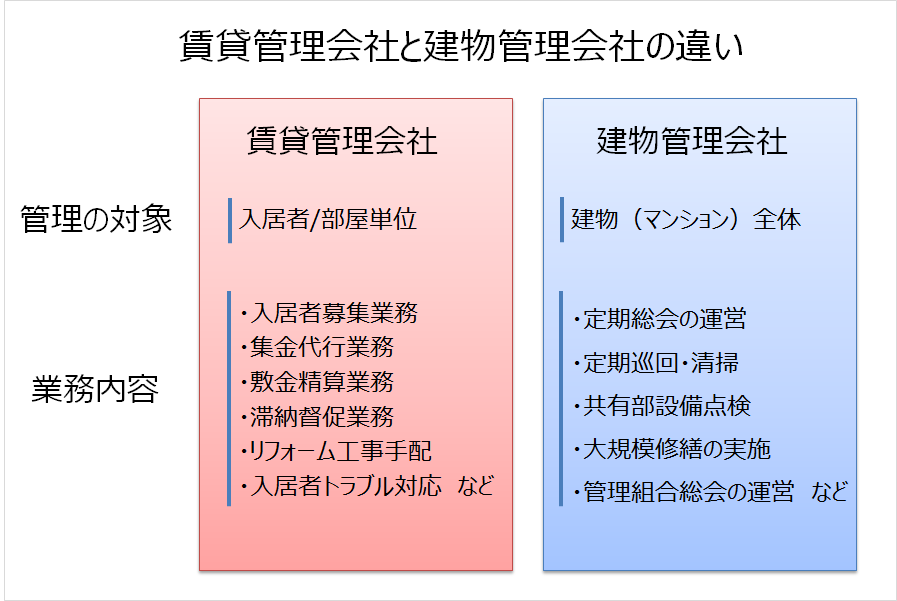

③賃貸管理代行手数料

(必要な書類)家賃明細書(家賃の入金履歴がわかる書類)・・・取得先:不動産会社

入居者が支払う毎月の家賃集金や空室時の入居者募集や内装工事の手配、入居中のトラブル対応などを行う賃貸管理会社への手数料も費用として計上することができます。

賃貸管理会社のおもな業務

- 家賃の集金代行業務

- 入居者募集

- 入居者トラブル・クレームの対応

- 内装工事や修繕工事の手配

- 賃貸借契約、更新契約、保険契約など各種契約業務と期日管理 など

③損害保険料

(必要な書類)売渡精算書(不動産購入時にかかった費用の明細書)・・・取得先:不動産会社

投資用不動産に対する火災保険料や地震保険料も費用にすることができます。

ただし、加入期間中の保険料を購入時に全額前払いしたとしても、費用としてとして計上できるのは、1年分のみです。全期間にかかる保険料を全額費用とすることはできません。

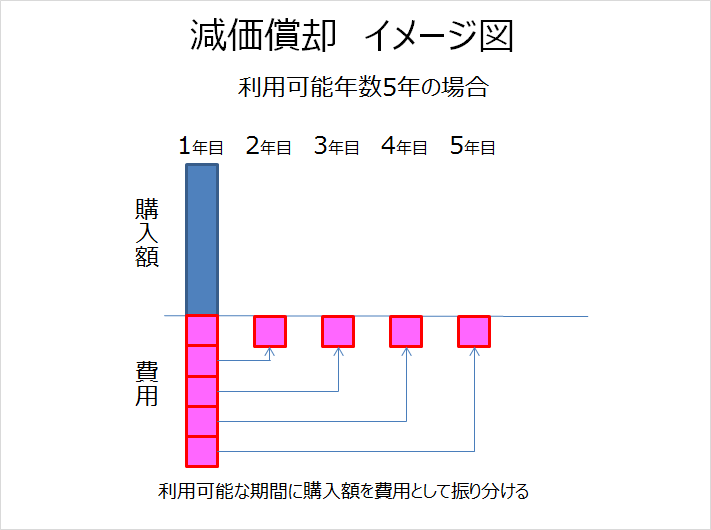

④減価償却費

(必要な書類)譲渡対価証明書など、土地と建物の割合が分かる書類

減価償却費は、不動産の取得にかかった金額を購入した年に一度に費用にするのではなく、利用可能な期間にわけて、費用を計上していくものです

減価償却費の特徴は、実際のお金支出はありませんが、費用として計上できる点です。お金の支出がなく、費用として計上し利益から差し引くことができるので節税効果があります。

減価償却に関する詳しい内容は「とても簡単|マンション減価償却の具体的な計算方法と理論」で確認してください。

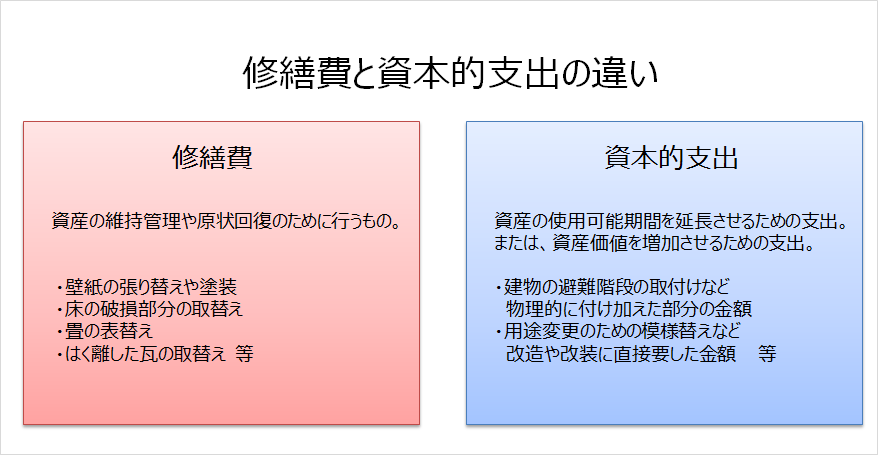

⑤修繕費

(必要な書類)修繕費・内装工事費の領収書…賃貸管理会社

投資用不動産に備え付けられているエアコンや給湯器などの設備修理費用や入居者が退去したあとのリフォーム代金も費用として計上することができます。

なお、修繕費が部屋を元通りにするためかかったものではなく、不動産自体の価値を向上させるようなものであった場合、その支出額はその年の費用ではなく、利用可能な期間に分割して費用として計上します。この時の支出を資本的支出と言います。

修繕費としてその年に費用としてすべて計上するか、資本的支出にするかは次のように判断します。

⑥各種税金

(必要な書類)売渡精算書(不動産売買時の費用明細書)・・・取得先:不動産会社 / 不動産取得税の納付書・・・取得先:各都道府県の自治体

投資用不動産の取得時に必要となる不動産取得税や所有中にかかる固定資産税、また購入に伴う印紙税も費用計上できます。

費用として計上できる税金

- 不動産取得税

- 固定資産税

- 印紙税

- 事業税(不動産投資が事業的規模に相当する場合)

事業的規模に関する詳しい内容は「≪不動産所得の事業的規模≫をフル活用して最もお金を残す方法」を確認しましょう。

費用として計上できない税金

- 所得税

- 住民税

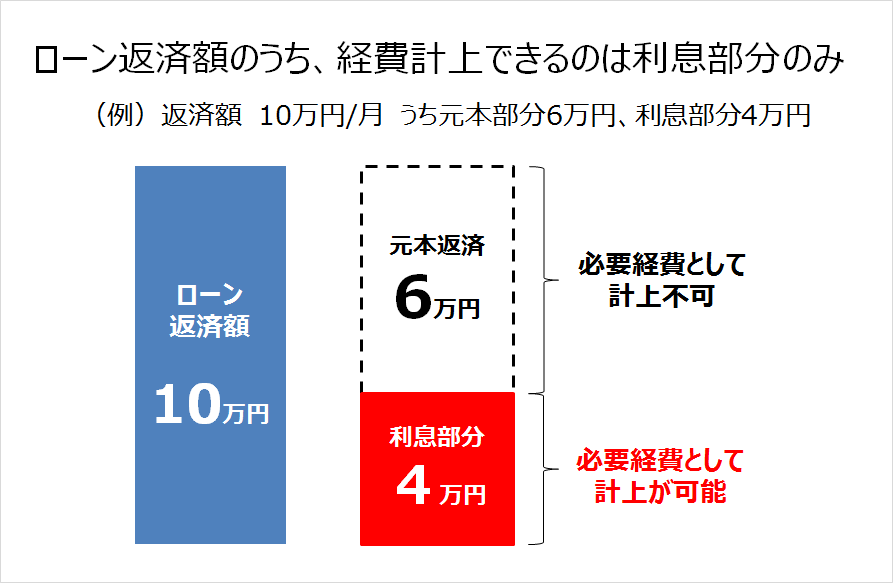

⑦ローン返済額のうち利息部分

投資用ローンの毎月の返済額のすべてが費用として計上できるわけではありません。費用計上できるのは、毎月の返済額のうち、利息相当部分のみとなります。つあり、元本の返済金は費用として計上できません。

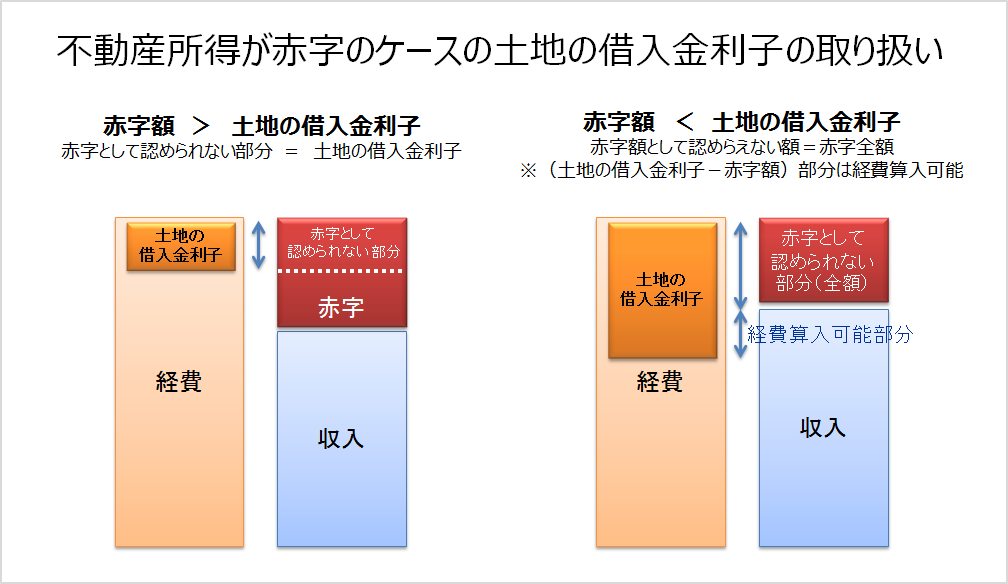

なお、ローン返済額のうち利息部分であっても、不動産収入の金額から費用を差し引いた不動産所得がマイナスの場合には、利息全額を費用計上することはできません。利息のうち、土地に対応する利息部分が費用として計上できません。

⑧ローン保証料

投資用不動産を購入する際に利用したローン保証料も必要経費として計上することができます。

ローン保証料とは

- ローンを支払えなくなった際に、信用保証会に支払いを保証してもらうための費用

なお、金融機関によってとローン保証料を利息に含めていることがあるので、確認してみましょう。

⑨税理士への支払手数料

税理士に支払う確定申告書の作成費用や顧問料も費用として計上することができます。

⑩その他の費用

交通費や新聞図書費、通信費も不動産投資で利益を上げるために必要な支出であれば費用として計上することができます。

・交通費

所有物件の現地確認や管理会社との打ち合わせに要した交通費

・新聞図書費

不動産市況や税金、投資ノウハウなど不動産投資に関する書籍の購入費用

・通信費

管理会社や不動産会社との電話代や書面でのやり取りによる郵便代

ただし、ここで上げた項目を費用として計上できるのは、あくまでも社会通念上認められる範囲内となります。

たとえば、地方から所有する物件を見に行く名目で何度も上京して交通費を計上することはできません。また、個人で利用している携帯料金のすべてを費用として計上することもできません。

不動産所得を計算する

収入と費用をすべて収支計算書に記載すれば、あとは両者の金額をそれぞれ集計して差し引くと不動産所得を算出できます。

なお、最終的な不動産所得が赤字の場合は利息の計上方法で注意が必要です。

不動産所得がマイナスの場合の利子の取り扱い

~土地を取得するために要した負債利子の額~について

収入から費用を差し引いた結果、不動産所得がマイナスになった場合、費用として計上したローン利息のうち、土地取得部分に関する利息の一部が経費として認められません。

収支内訳書では、この項目を「土地を取得するために要した負債の利子額」と表記してあります。

ここで、この土地取得に関する利息の計算方法を確認していきます。

(事例)

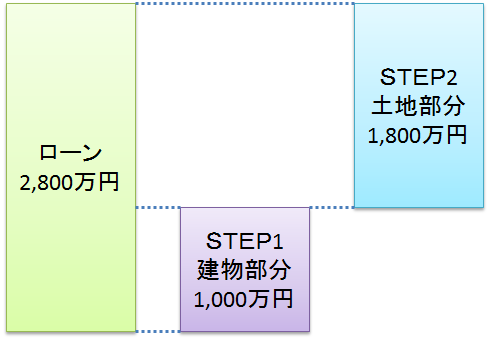

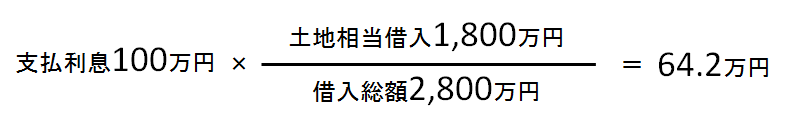

3,000万円の不動産を2,800万円のローンを利用して購入。うち土地が2,000万円、建物が1,000万円の事例。1年間のローンの支払利息は100万円とする。

1. ローンの利用順番 『最初に建物、次に土地』

ローン2,800万円のうち、建物1,000万円が充当されるので、残額の1,800万円分のローンが土地を購入するのに利用したローン金額となる。

2. 土地の取得に要した借入金の利子の額

STEP3. 確定申告書B(第1表、第2表)を作成する

確定申告書Bは勤務先から手に入れた源泉徴収票とさきほど計算した不動産収支内訳書に記載のある不動産所得を転記することで作成します。

確定申告書Bの詳しい作成方法についてはこちらから

STEP4. 確定申告書を税務署に提出する

作成した確定申告書類と源泉徴収票の原本を税務署に提出します。申告書の提出に関しては郵送でも受け付けています。

なお、提出する税務署はお住いの住所によってことなります。

最寄りの税務署の確認はこちらから

STEP5. 納税または税金の還付を受ける

(納付)

確定申告で計算した税額を、銀行や郵便局などの金融機関から納付します。

(注意)

提出期限内に確定申告書を税務署に提出しても、税金が納付されていない場合、延滞税がかかります。申告書の提出と納税は忘れずにセットで行いましょう。

(還付)

確定申告の結果、不動産所得でマイナスになった場合には、その赤字額に応じた税金が指定の口座に振り込まれます。提出してからおよそ1カ月から3カ月後が振込の目安です。

まとめ

ここであげた確定申告のステップを参考に、不動産収入を確定申告してみましょう。

コメント