不動産に投資をして家賃収入を得るといっても、すべての家賃収入が手元に残るわけではありません。あなたもご存じのように、入ってきた家賃収入に応じた税金を支払う必要があります。

では、いったいどれくらいの税金が家賃収入から差し引かれてしまうのでしょうか。せっかく家賃収入が入ってくるといっても、税金で大部分が持っていかれるのであれば、投資の意味もありませんよね。

そこで、この記事では不動産投資で家賃収入を得た場合に、どのぐらいの税金がかかるのか、そもそもどのような税金がかかるのか、税金をおさえるためのポイントなどを確認していきます。出ていく税金の額と種類、そして節税の方法をきちんと押さえておけば、虎の子の家賃収入もしっかりることができるはずです。

不動産投資体験談

目次

1. 家賃収入に対する税金はどれくらいかかるか?

家賃収入に税金がかかるといっても、家賃収入金額に対して税金がかかるわけではありません。家賃収入と税額の計算の元となる不動産所得は異なります。まず、具体的な事例をもとに税金の計算の方法を見ていきましょう。

その後、自身でも税金の目安がわかるよう計算方法について確認いきます。

1-1 家賃収入にかかる税金例

家賃収入に関する税金は、あなた自身の所得税率に応じて計算されます。

(事例1) 所得税率 20% / 不動産所得 100万円の場合

不動産所得 100万円 × 所得税率 20% = 不動産所得にかかる所得税 20万円

(事例2) 所得税率 40% / 不動産所得 200万円の場合

不動産所得 200万円 × 所得税率 40% = 不動産所得にかかる所得税 80万円

1-2 不動産所得の計算方法

ここからは実際に不動産所得に関する税金を計算するために必要な知識について確認していきます。そのためには、まず家賃収入と不動産所得の違いを確認していくことからはじめましょう。

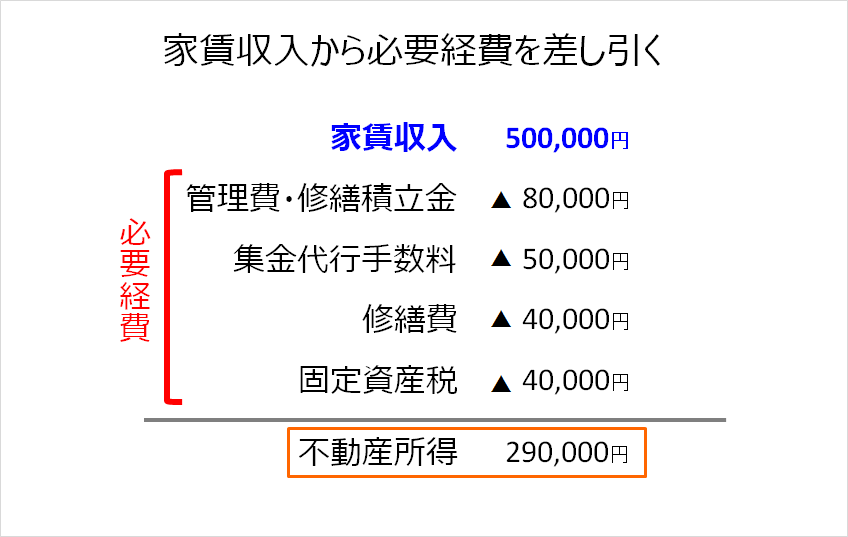

不動産所得の計算方法

収入 - 必要経費 = 不動産所得

※必要経費には管理費や修繕積立金、修繕費用などがあります。

家賃収入にかかる税金は、収入金額から必要経費を差し引いた不動産所得に対して、課税されます。家賃収入金額が大きくても、必要経費が同じように大きければ所得も小さくなり、その分税金の額も小さくなります。

1-3 あなたの所得税率によって家賃収入に対する税額が決まる

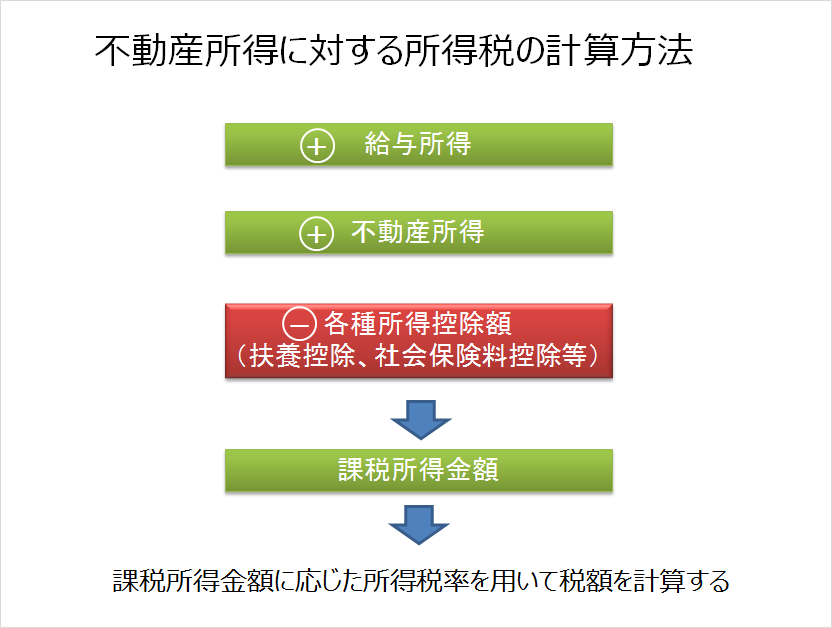

家賃収入にかかる所得税を計算する場合、不動産所得の単独では計算することができません。まずは、不動産所得にかかる所得税率をあきらかにします。

そのためには、まず不動産所得に給与所得を合算します。そこから、各種控除額を差し引いた課税所得額を算出して、この課税所得額に応じた所得税率が適用されて計算されます

1-4 家賃収入に対する所得税の計算 【詳細事例】

では実際に具体的な事例をもとに不動産所得にかかる所得税率を計算してみましょう。

(事例1)

給与所得 600万円 不動産所得150万円のケース

※ 所得控除金額は100万円とする

STEP1. 課税所得金額を求める

給与所得600万円 - 所得控除金額 100万円 + 不動産所得 150万円

課税所得金額 650万円

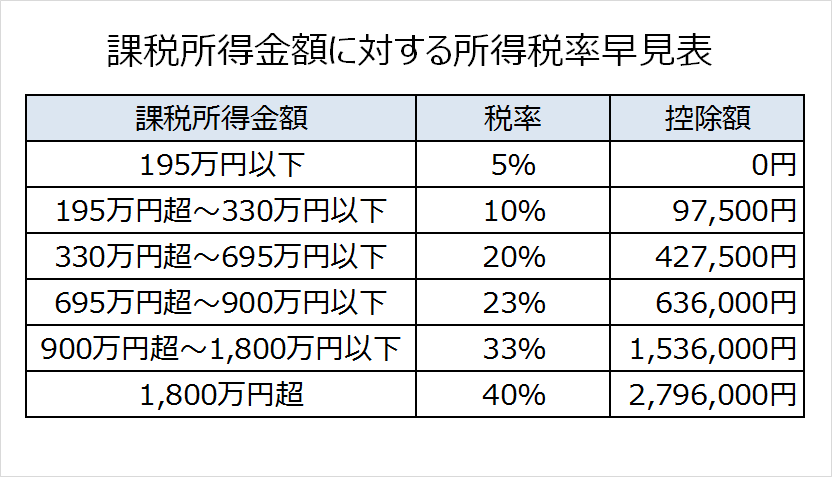

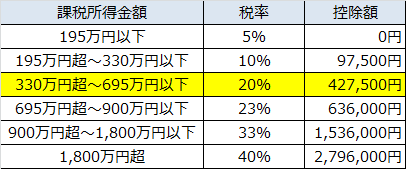

STEP2. 所得税率を求める

課税所得金額 650万円

所得税率(早見表より)20%

STEP3. 不動産所得にかかる所得税額を計算する

不動産所得 150万円 × 所得税率 20%

所得税額(不動産所得) 30万円

※仮に、不動産所得が200万円だった場合、課税所得金額は700万円となる。

695万円を超える5万円部分については、所得税率23%が適用されます。

この場合の不動産所得に関する所得税は次の通りです。

(195万円 × 所得税率 20%) + (5万円 × 所得税率 23%) =40万1,500円

1-3 所得税以外の税金

ここまでは家賃収入にかかる所得税について確認をしてきました。不動産に投資をしている場合、家賃収入関する税金だけではなく、そのほかにもいろいろな税金がかかってきます。

不動産購入時

・不動産取得税

・登録免許税

不動産保有中

・固定資産税

・所得税

・住民税

不動産売却時

・譲渡税(売却益が発生した場合のみ)

1-4 家賃収入と消費税

住まいとしての不動産に対する家賃には消費税はかかりません。一方で、店舗やオフィスなど非居住用の用途として利用される場合、その家賃収入は消費税がかかります。

なお、非居住用の不動産の貸付であっても、前々年の家賃収入(居住用と非居住用含む)の合計金額が1,000万円以下の場合には、消費税を納める必要はありません。

2.不動産投資の節税対策 必要経費の計上

前項で確認したように、家賃収入に対する税金は、収入ではなく必要経費を差し引いた所得に対してかかります。そのため、必要経費を漏れなく計上することで、所得を圧縮することができ、結果として所得税額も節税することができます。

ここで代表的な必要経費を10個にまとめました。

それぞれの詳しい項目については、「≪保存版≫不動産所得で計上できる10個の必要経費」をあわせて確認してください。

管理費

建物管理会社に対して毎月支払う管理費は必要経費になります。

修繕積立金

建物管理会社に対して毎月支払う修繕積立金も必要経費です

賃貸管理代行手数料

入居者からの毎月の家賃の集金や入居者のトラブル対応、空室時の入居者募集など、賃貸管理会社に支払う手数料も必要経費として計上することができます。

損害保険料

投資用不動産にかけた火災保険や地震保険は必要経費として計上することができます。

ただし、必要経費として計上できるのは1年分のみです。全期間の保険料を前払いしている際には、毎年分割して計上します。

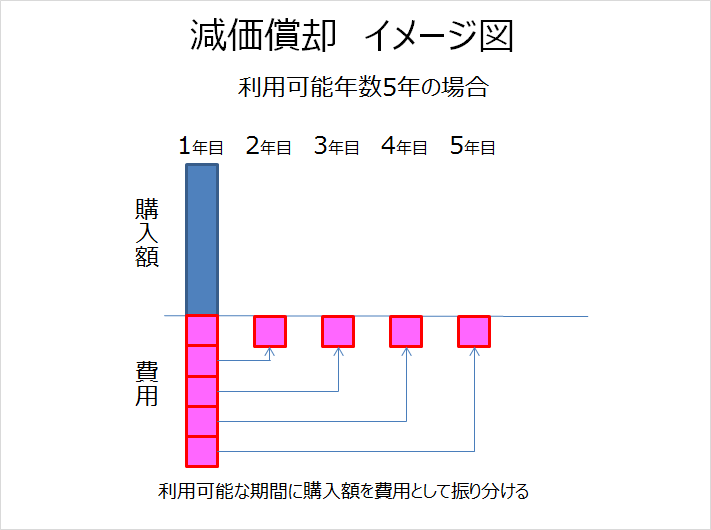

減価償却費

減価償却費とは、不動産の取得費用をその年の経費として一括して計上するのではなく、利用可能な期間にわたって取得費を配分して、各年に費用として計上するものです。

減価償却に関する詳しい内容は「とても簡単|マンション減価償却の具体的な計算方法と理論」で確認してください。

修繕費

内装工事費や給湯器やエアコンなどの設備交換費用も必要経費です。高額な修繕費用の支出があった場合、その年に一括して経費として計上できないこともあります。

各種税金

収益物件の購入に際してかかる不動産取得税や保有することで毎年課税される固定資産税、も必要経費として計上できます。なお、所得税や住民税は経費として計上することはできません。

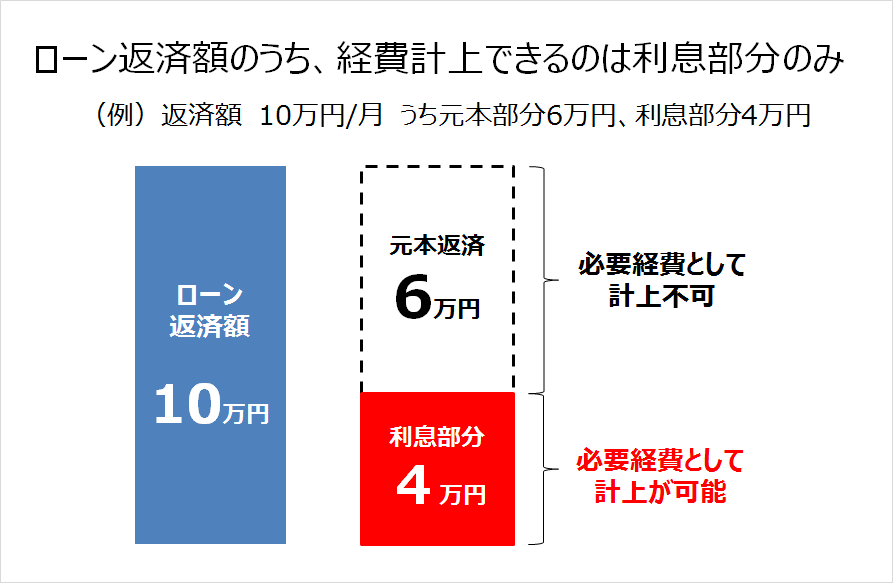

ローン返済額のうち利息部分

収益物件のローン返済額のうち、必要経費として計上できるのは利息部分のみです。返済額のうち元本部分は経費として計上できないので注意が必要です。

ローン保証料

保証人を立てる代わりに金融機関に支払うローン保証料も必要経費として計上可能です。

団体信用生命保険

税理士に支払う手数料

確定申告書の作成の際に税理士に支払って手数料も必要経費です。

その他の必要経費

交通費や新聞図書費、通信費も不動産経営に関するものであれば経費として計上することができます。

3.住宅ローン減税は投資用不動産の購入では使えない

収益物件を購入する際にローンを利用したとしても、マイホームとは異なり住宅ローン減税は使えません。

住宅ローン減税の適用基準は、自分自身が「所有」して、さらに「居住」するためのマイホームを取得することです。

第三者に貸し出して、家賃収入を得る目的で取得する不動産投資では利用できません。

なお、家賃収入を得ながら、住宅ローン減税の適用を受けようとする場合、賃貸併用住宅という選択肢もあります。この場合、自宅部分の面積が50%以上であれば自宅部分に関してのみ、住宅ローン減税の適用を受けることができます

賃貸併用住宅についての詳しい内容は「住宅ローンを利用して賃貸併用住宅を購入する方法」はこちらから確認してください

4.家賃収入を得ている人のための確定申告の方法

家賃収入を得ている人は、その金額に応じた税額をみずから計算して、毎年確定申告をする必要があります。

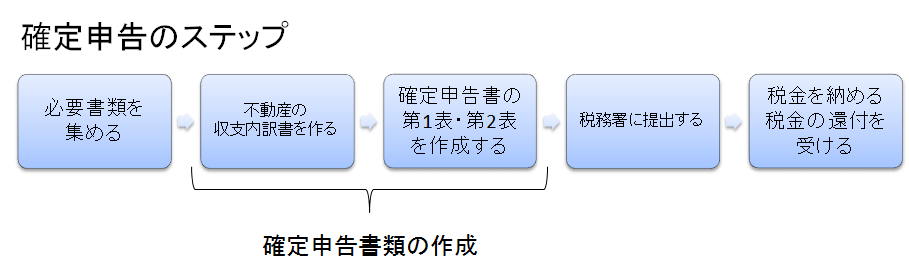

確定申告には必要書類の収集から申告書の提出、納税まで5つのステップがあります。ここでは5つのステップの流れについて確認していきます。

それぞれの詳しいステップについてはこちら「初心者でも安心!家賃収入がある方の確定申告の5ステップ」をご確認ください。

STEP1 必要書類を集める

税務署への提出書類

確定申告書B

所得税青色申告決算書(不動産所得用)

確定申告書を作成するために必要な書類

- 源泉徴収票・・・取得先:勤務先

- 不動産売買契約書・・・取得先:不動産会社

- 売渡精算書(不動産売買時の費用明細書)・・・取得先:不動産会社

- 譲渡対価証明書(マンションの土地と建物の按分割合を示す書類)・・・取得先:不動産会社

- 管理費・修繕積立金が分かる書面(通帳等)

- 家賃送金明細書・・・取得先:不動産会社

- 賃貸借契約書・・・取得先:不動産会社

- 投資用ローンの明細書・・・取得先:ローン会社

- 不動産取得税の納付書・・・取得先:各都道府県の自治体

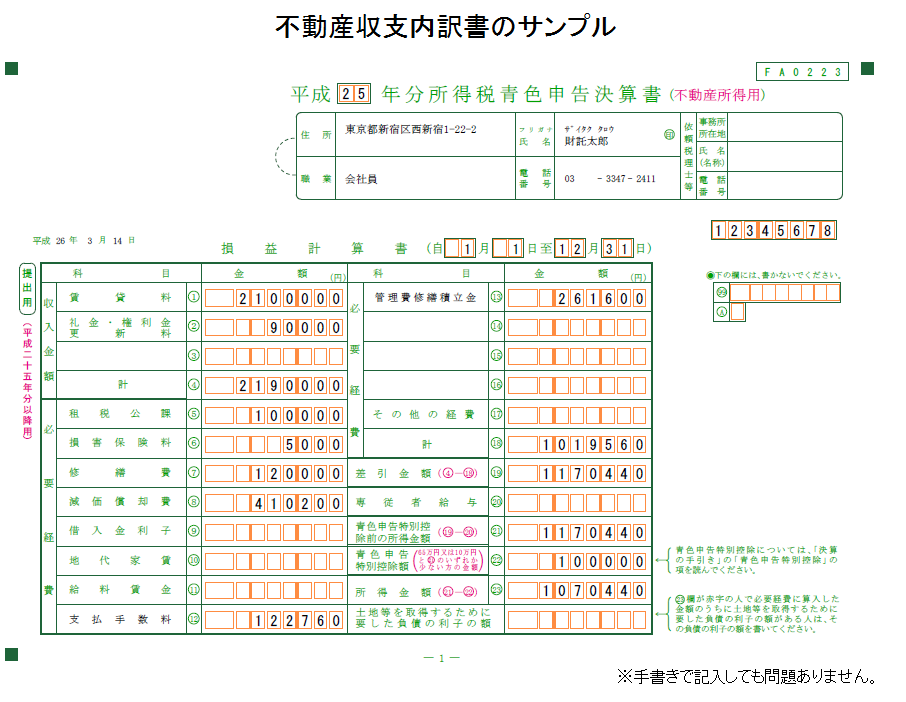

STEP2 不動産の収支内訳書を作成する

不動産の収支を計算する(所得税青色申告決算書(不動産所得用)の記入)

不動産に投資をして家賃収入を得ている場合、1年間の収入と費用を不動産収支内訳書に記載して、利益(所得)を計算します。

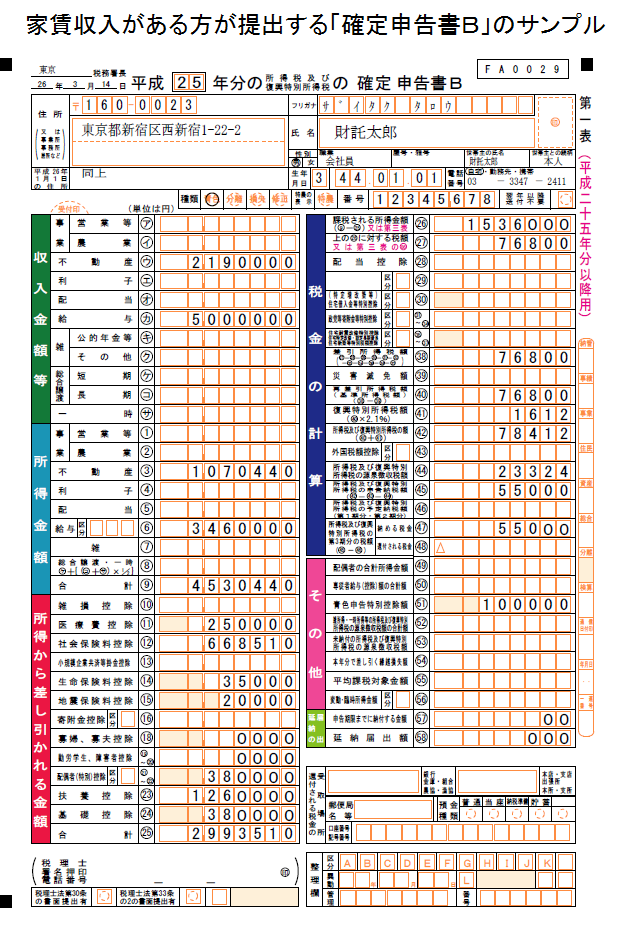

STEP3 確定申告書B(第1表、第2表を作成する)

確定申告書Bの詳しい作成方法はこちら

STEP4 確定申告書を税務署に提出する

確定申告書類と源泉徴収表の原本をお住いの最寄りの税務署へ提出します。

STEP5 納税または税金の還付を受ける

確定申告で計算した税額は銀行や郵便局から納付する。

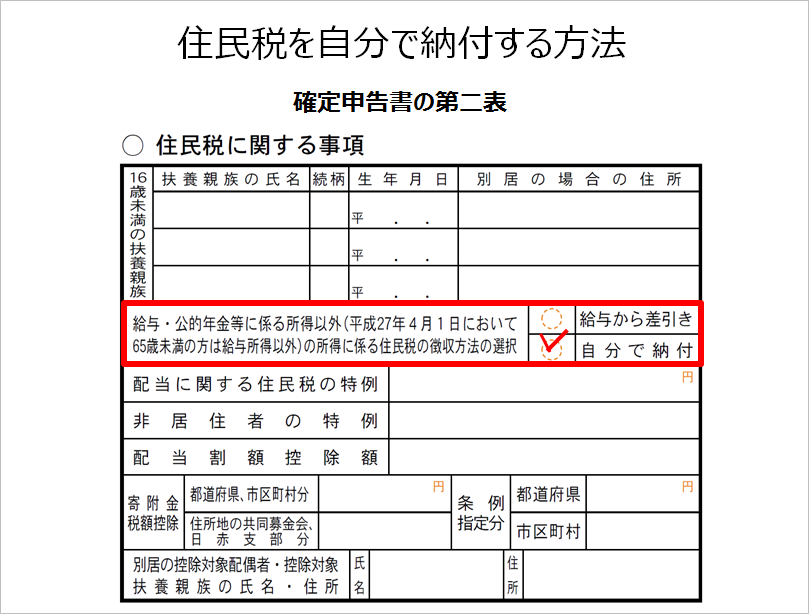

5. 家賃収入が会社にばれない確定申告の方法

家賃収入があることを会社にばれないようにするためには、確定申告の際に住民税の納付をあなた自身で行うよう変更する必要があります。具体的には、確定申告書に記載された住民税の納付方法の2つのチェック欄「特別徴収」「普通徴収」のうち、「普通徴収」の欄にチェックを入れるだけです。

「特別徴収」は住民税の支払いをあなたの代りに会社が行いますが、「普通徴収」にチェックをしておけば、住民税の納付は自分自身で行いますので、会社に副業で収入があがっていることを知られることはありません。

まとめ

家賃収入に対してどれくらいの税金がかかるのか、またその種類まで把握しておけば、投資をしたあとにあわてることもありません。不動産投資に税金は切っても切れない関係です。ぜひ覚えておきましょう。

コメント