え、ローン以外にこんなお金かかるの!?急にこんなに請求されても困るよ。

不動産の取得後に納税通知書が届く「不動産取得税」。

急に多額の請求をされても困ると感じる方も多いのではないでしょうか。

実際にいくらの不動産取得税がかかるのか事前に知りたいものです。

また、できれば、この不動産取得税を低く抑えたいですよね。

実は、事前に不動産取得税額を計算することが可能です。また、税額を軽減する特例がありますので、これをうまく活用することで、不動産取得税を低く抑えることができるんです。

場合によっては、0円になることもあります。

そこで、今回は不動産取得税の計算から不動産取得税を軽減する特例まで、不動産取得税がいくらかかるのかご紹介します。

ぜひ、必要となる不動産取得税を把握していきましょう。

不動産投資体験談

目次

1.不動産取得税とは

不動産取得税は、土地や家屋などの不動産を取得したときに都道府県が課税する地方税です。具体的には、物件や土地の売買、交換、贈与、新築、増築、改築などを行なった時に一度だけ払う税金です(※相続は非課税)。物件を買う場合は「土地」と「建物」それぞれにかかります。

ここで気をつけたいのは、たった一日でもその不動産の所有権を取得した場合は課税対象となることです。これは等価交換など経済的利益が発生しない取得や贈与税が課税されない夫婦間贈与による取得、所有権移転登記を省略した場合の取得なども当てはまります。

つまり、不動産の所有権を取得した事実があれば課税対象となるので、不動産物件を取得する際はどのくらいの金額がかかるか把握しておきましょう。

なぜなら、あとで、多額の請求が来ると大変だからです。

不動産取得税の納付は、不動産の取得後すぐに各都道府県から納税通知書が送られてくる場合もあれば、1年半ほどしてから送られてくる場合もあります。送られてきた納税通知書の納付期限を確認して金融機関で納税をしてください。なお、納付期限は都道府県によって異なりますので、各都道府県の窓口か納税通知書に記載の納付期限を確認するようにしましょう。

2.不動産取得税額はいくらかかるのか?

実際に、不動産取得税の額をシミュレーションすることで不動産の取得後にかかる不動産取得税額を把握することができます。3章・4章でご紹介する「不動産取得税の計算方法」並びに「不動産取得税を軽減する特例」を参考にすることで、自分で計算することができます。

【シミュレーション事例】

2018年2月1日(平成30年)に自分が住むための中古マンションを6,500万円で購入した。建物の固定資産税評価額1,300万円、土地の固定資産税評価額3,500万円であった場合、不動産取得税がいくらになるのかシミュレーションをします(条件:平成17年築、東京都の物件、課税床面積70m2、共有持分土地面積50m2)。

この結果としては、建物が3万円の不動産取得税、土地が0円の不動産取得税となるため、不動産取得税は3万円となります。

《建物の不動産取得税》

計算式 = (1,300万円 - 1,200万円) × 3% = 3万円

《土地の不動産取得税》

計算式 = (3,500万円 × 1/2 × 3%) - 控除額(下記AかBの金額が多い方)

A = 45,000円

B =(3,500万円/50m2)× 1/2 ×(70m2×2)※× 3% = 147万円

※70m2 × 2 = 140m2ゆえに200m2以下のため問題なし

AかBのどちらか多い方が控除額になるので、土地の控除額は147万円となります。

そのため、土地の不動産取得税は、0円となります。

計算式 = (2,500万円 × 1/2 × 3%) - 147万円 = 0円

また、全ての計算はできないですが、不動産取得税額を出すシミュレーションツールもあります。こちらは、東京都主税局の「不動産取得税計算ツール」がお薦めです。こちらもぜひ、ご活用ください。

※下記の場合は、税額の算出ができないため、あらかじめご留意ください。

・新築(新築未使用の家屋の購入を含む。)、増築及び改築による家屋の税額の算出

・共同住宅の取得における、家屋の特例控除額及び土地の減額額の算出

・住宅と非住宅が混在している家屋(併用住宅等)を取得された場合には、正確な計算と、家屋の特例控除額及び土地の減額額の算出ができません。家屋の用途において、非住宅を選択すると、税額の上限が計算されます。

3.不動産取得税の計算方法

不動産取得税額は、土地・建物の固定資産税評価額に税率をかけて計算していきます。具体的な計算式は下記になります。

|

【不動産取得税額の計算式】 |

固定資産税評価額は土地と家屋それぞれ別れますので、この計算式をもう少し正確にすると、「不動産取得税 = 土地の税金 + 家屋の税金」と言えます。

|

※固定資産税評価額とは 【固定資産税評価額を確認する方法】 |

また、不動産取得税には、税額を軽減・控除する特例があります。

この特例をしっかり活用して、不動産取得税減額申告手続きを行いましょう。

具体的な内容は、次章で紹介します。

4.不動産取得税を免税・軽減する特例

不動産取得税には、税額を免税・軽減する特例があります。

これをうまく活用することで、不動産取得税を0円〜数万円程度に抑えることができます。しかし、不動産取得申告の際に不動産取得税減税の手続きをしていないと数十万円になることもありますので、しっかり手続きは行ってください。

それでは、具体的な特例の内容を確認していきましょう。

4-1.不動産取得税の免税(不動産取得税が0円になる)

不動産取得税は固定資産税評価額(課税標準額)が以下の金額未満の場合は課税されません。つまり、免税になります。

・取得した土地の課税標準額が10万円未満の場合

・売買や贈与等により取得した家屋の課税標準額が12万円未満の場合

・建築した家屋の課税標準額が23万円未満の場合(新築・増築・改築)

ただし、以下の場合は、前後の土地又は家屋の取得をあわせて一つの土地の取得又は一戸の家屋の取得とみなされます。そのため、全体の課税標準額を合計した価格によって免税になるかどうかが判断されます。

・10万円未満の土地を取得してから1年以内にその土地に隣接する土地を取得

・家屋の取得後1年以内に増改築を行う

4-2.標準税率の軽減

不動産取得税額の計算に用いられる標準税率(通常4%)が、土地(住宅用・非住宅用とも)・住宅用建物に対して3%に軽減されます。住宅以外の家屋は4%と変わりませんので注意してください。

この標準税率の軽減は、特に不動産取得税減税の手続きは不要です。

※2018年3月31日までに取得した不動産が対象の特例です

|

【計算式】 |

4-3.宅地の課税標準額の軽減

住宅用の土地などの宅地の評価は、固定資産税評価額の2分の1に軽減されます。

この課税標準額の軽減も特に不動産取得税減税の手続きは不要です。

宅地の課税標準額 = 固定資産税評価額 × 1/2

※2018年3月31日までに取得した不動産が対象の特例です

|

【計算式】 |

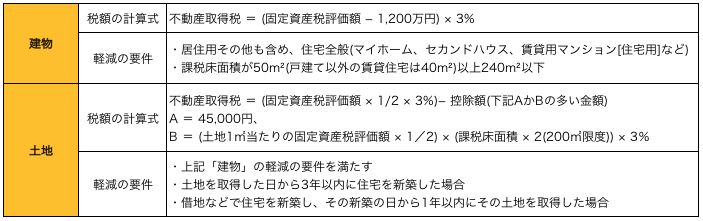

4-4.新築住宅及びその敷地の不動産取得税の軽減

新築住宅(建物)とその敷地(土地)において、下記表の要件を満たすことで不動産取得税を軽減することができます。具体的には、建物の固定資産税評価額から1,200万円を引くことができます。また、土地も下記A,Bのどちらか高い金額が不動産取得税より減額されます。

A:45,000円

B:土地1㎡当たりの固定資産税評価額×課税床面積×2(200㎡限度)×税率3%

この不動産取得税の軽減は、不動産取得税減税の手続きが必要ですので、軽減の要件に当てはまる新築住宅を購入する場合は、必ず手続きをするようにしましょう。

※課税床面積は、固定資産評価証明書で確認することができます。

※2018年3月31日までに取得した不動産が対象の特例です

|

【認定長期優良住宅の場合】 |

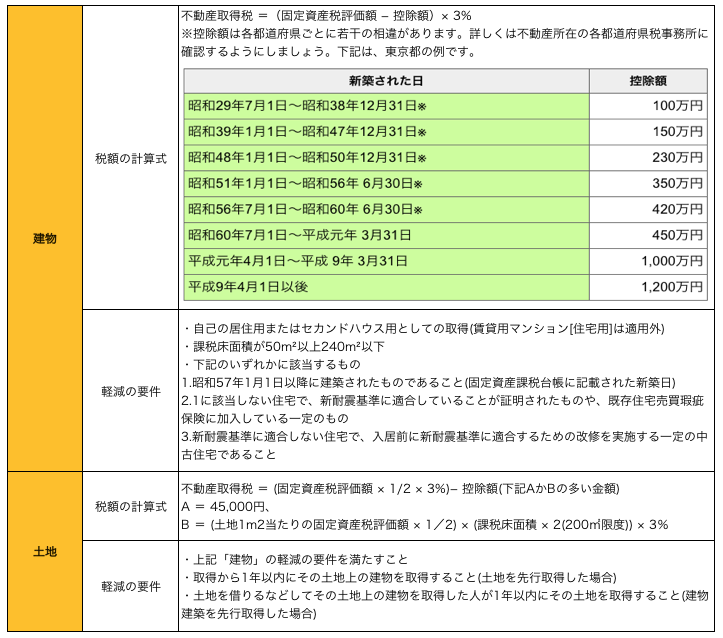

4-5.中古住宅及びその敷地の不動産取得税の軽減

中古住宅(建物)とその敷地(土地)においても、下記表の要件を満たすことで不動産取得税を軽減することができます。具体的には、建物の場合、新築された日ごとの控除額を固定資産税評価額から減額することができます。また、土地は新築の不動産と同様に下記A,Bのどちらか高い金額が不動産取得税より減額されます。

A:45,000円

B:土地1m2当たりの固定資産税評価額×課税床面積×2(200㎡限度)×税率3%

この不動産取得税の軽減も、不動産取得税減税の手続きが必要ですので、軽減の要件に当てはまる新築住宅を購入する場合は、必ず手続きをするようにしましょう。

|

新耐震基準に適合していること証明する方法 1.住宅の所有者が、新耐震基準に適合することとまたは過去に耐震改修を実施して「新耐震基準」に適合させた住宅であることについて、建築士(登録事務所に属する建築士に限る)等に耐震診断を依頼し、建築士等が新耐震基準に適合すると認めた場合には「耐震基準適合証明書」を発行してもらえます。 2.申請者は原則として売主とされます。ただし、何らかの理由により申請者が売主以外の場合は、各税務署に確認が必要になります。つまり売主名義の耐震基準適合証明書が必要になるということです。 3.所有権の移転の日(引渡しの日。例えば所有権移転登記日)までに証明書を取得していることが要件となります。 4.証明書及び住宅性能評価書の有効期間について |

5.まとめ

不動産取得税額を事前に把握することは可能です。

また、不動産取得税を軽減する特例を有効に活用することが重要になります。

まずは、本記事でご紹介した不動産取得税を軽減できる特例を確認し、不動産取得税の計算をしていきましょう。そして、不動産取得申告の際に、不動産取得税減額申告手続きを行うようにしてください。必ず、不動産取得の申告は各都道府県の提出期日を守ってください。

税額を軽減できる特例をしっかり活用して、不動産取得税を抑えてましょう。

コメント