あなたは不動産所得が増えて、不動産投資の規模が大きくなると多くのメリットを受けられることをご存知でしょうか。なんとなく、所有する不動産が増えると様々な特典が受けられると知っていても、明確にどんなメリットがあるかをすべてあげられる人は多くはありません。

どのようなメリットがあるのかを知らなければ、不動産所得が増えて、事業的規模になったとしても、それを最大限に活用することはできません。それでは、とてももったいないですよね。むしろ、デメリットの方が大きくなってしまうことも考えられます。そこで、この記事では、事業的規模のメリットとデメリット、そして判別方法まで初めての方でもわかりやすくお伝えします。それでは、一緒に確認していきましょう。

不動産投資体験談

目次

1. 事業的規模の判別方法

所有する収益不動産の種類が増えて、不動産経営の規模が大きくなると、様々な特典を受けることができます。この特典を受けることのできる不動産経営の規模の基準を『事業的規模と』いいます。

事業的規模になると受けられるメリットとデメリットを確認する前に、まずはなにをもって事業的規模と判定されるのか、その基準を確認していきましょう。

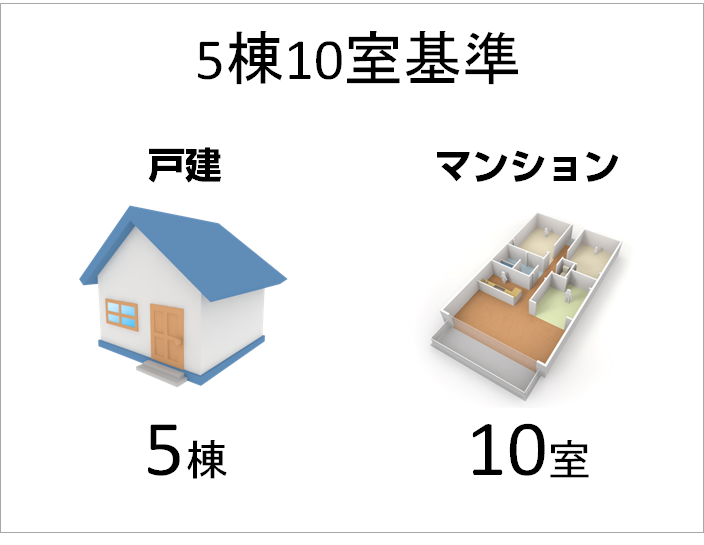

判別の基準は5棟10室

所有する収益不動産が次のいずれかにあてはまった場合に、事業的規模と判定します。

・戸建住宅が5棟以上

・マンションが10室以上

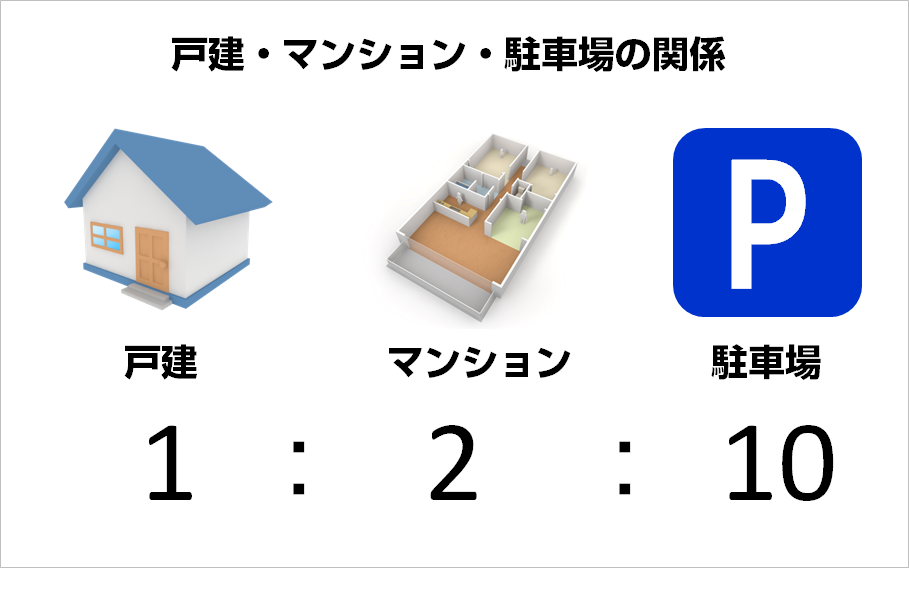

なお、戸建住宅1棟はマンション2室に相当し、駐車場5台でマンション1室に相当します。

(例)戸建2棟、マンション4室、駐車場10台の場合は、≪5棟10室基準≫を満たします。

マンション4室=戸建2棟

駐車場10台=マンション2室=戸建1棟

5棟10室基準は目安として考える

なお、5棟10室基準を満たしていなくても、事業的規模とみなされることがあります。5棟10室基準はあくまでも目安であり、家賃収入の規模によっては事業的規模と認定されることがあります。家賃収入の額が大きくなってきたら最寄りの税務署に相談してみましょう。

2. 不動産所得の事業的規模の4つのメリット

さて、ここからは所有する不動産が増えて事業的規模になった際のメリットについて確認していきましょう。代表的なメリットを4つにまとめました。順番に見ていきましょう。

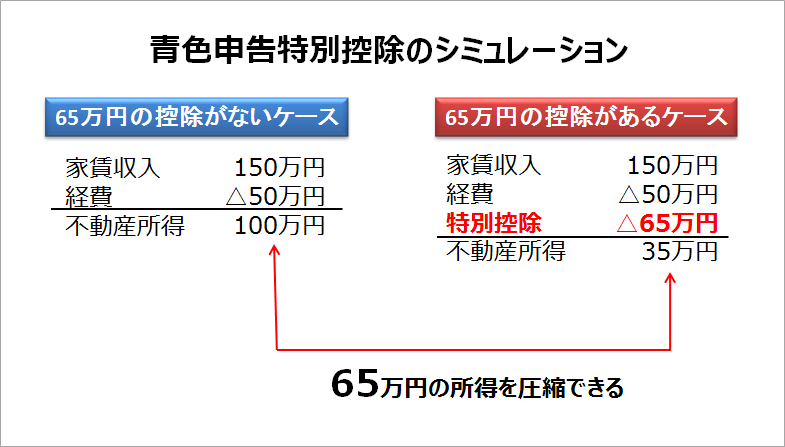

メリット1. 65万円の青色申告特別控除が利用できる

家賃収入から経費を差し引いた不動産所得から、さらに65万円を差し引くことができます。これによって、所得の圧縮ができて結果として税金の節税につながります。

メリット2 妻や子供に給料を支払うことができる

事業的規模になると、妻や子供に対して家賃収入から給料を支払うことができ、さらに給料全額を経費として収入から差し引くことができます。これを青色事業専従者給与の経費算入といいます。

青色事業専従者給与の経費算入の注意点

・生活費は同じ家計から出ていること

この制度は、同じ家計のなかでやりくりしている家族が対象となります。ですから、子どもが独立して別の収入を得ている場合は対象となりません。一方で、進学等で一人暮らしをしており、仕送りをしているようなケースでは対象となります。

・子供に給料を支払う際は15歳以上であること

同じ家計のなかで生活しているといっても15歳未満の子供に対しては、給料を支払うことはできません。

・勤務実態があること

実際に働いていないにも関わらず、妻や子供に対して給料を支払うことはできません。また、給料の額も、仕事の内容や働く時間などに照らし合わせて妥当かどうか判断されます。

・対象となった妻や子は「配偶者控除」や「扶養控除」の対象からはずれる

給料を支払うことになった妻や子には、配偶者控除や扶養控除の対象からはずれてしまいます。そのため、支払う給与はこの控除額以上の金額で設定することが必要です。

※配偶者控除 38万円 / 扶養控除38万円~63万円(対象となる年齢により異なる)

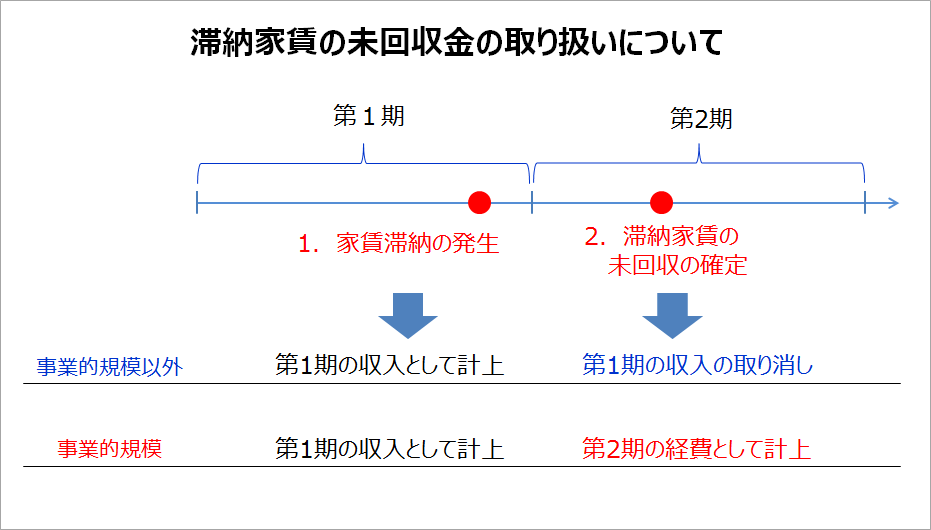

メリット3 回収できなかった家賃も経費計上できる

滞納が何カ月も続いて家賃が回収できなかった場合、事業的規模であれば、その年の経費として計上して、所得から差し引くことができます。

一方で、不動産経営が事業的規模ではない場合には、収入として計上した年の所得から、なかったものとして取り扱われます。

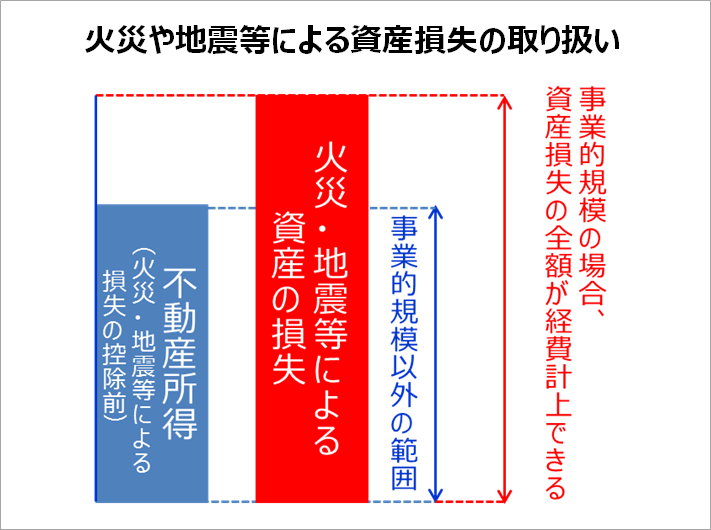

メリット4 火災や地震で発生した損失は全額を経費計上できる

火災や地震で建物に被害が発生した場合、その全額を経費として計上することができます。事業的規模の場合、損失がその年の不動産所得から差し引けない場合には、他の所得の黒字から差し引くことができ、それでも引ききれない分は翌年以後3年間にわたって損失を繰り越すことができます。

事業的規模ではない場合、損失の計上はその年の不動産所得の金額が限度となり、損失の繰り延べはすることができません。

3. 事業的規模のデメリット

事業的規模による不動産投資は、メリットだけではありません。事業的規模にすることによるデメリットもあるので、メリットと合わせてよく理解しておきましょう。

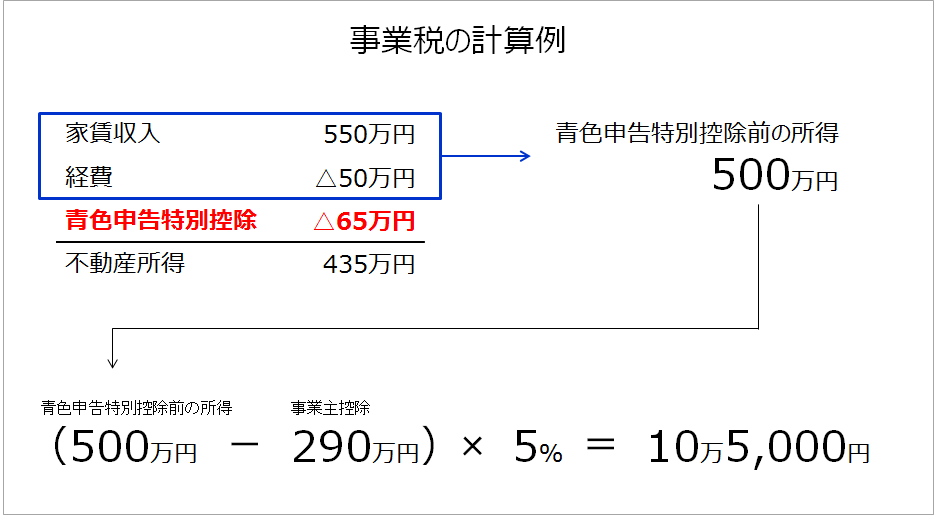

事業税がかかる

事業的規模の不動産投資を行う場合には、各都道府県が課税する事業税の対象となります。

青色申告特別控除額(65万円の控除)を差し引く前の所得から、290万円を差し引いた残額の5%が課税されます。

なお、事業税の課税対象となる不動産投資の規模は、≪5棟10室基準≫に準拠するのではなく、各都道府県で異なるので注意が必要です。

帳簿の作成が必要になる

事業的規模の不動産オーナーで、各種特典を受けるためには家賃収入や経費などを帳簿に記帳することが必要です。さらに、作成した帳簿は原則として7年間の保管義務があります。

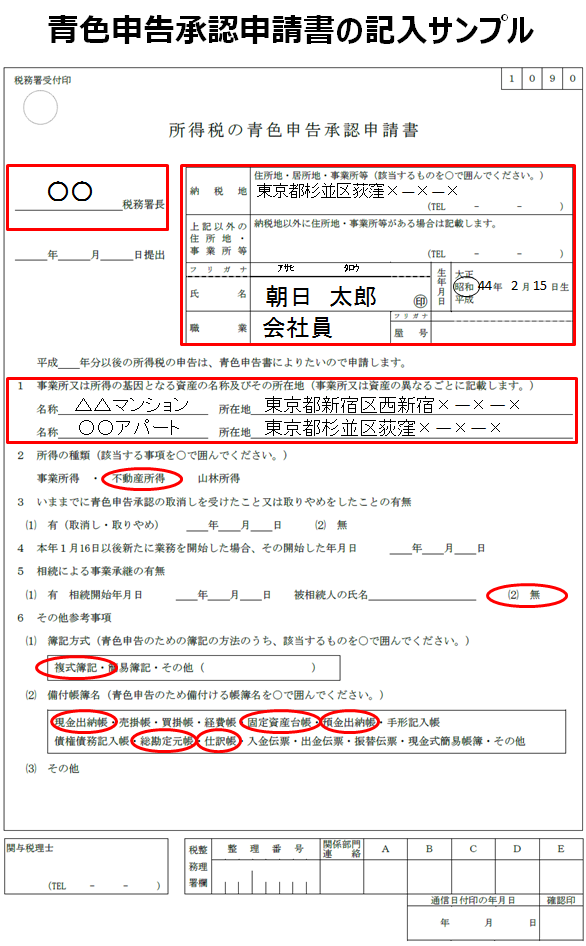

4. 事業的規模への変更手続きの方法

不動産経営の規模が拡大して事業的規模になったからといって、なにもせずに先ほど確認したメリットを受けられるわけではありません。メリットを受けるためには青色申告申請書を税務署に提出する必要があります。

なお、すでに青色申告をしており所有する不動産が増えたことで、事業的規模となった場合には、特別な申請は必要ありません。ただし、青色専従者給与を利用する際には別途申請書の提出が必要です。

青色申告承認申請書のダウンロードはこちらから

青色申告承認申請書のダウンロードはこちらから

【提出期限】

提出期限は原則として青色申告する年の3月15日迄です。

1月16日以後に新たに事業を開始した場合には、投資用不動産を購入時から2カ月以内に提出しましょう。

(例)

1月10日に始めた場合→提出期限は3月15日迄

4月1日に始めた場合→提出期限は5月31日迄(事業開始から2カ月以内)

【提出先】

記入した申請書は最寄りの税務署に提出します。管轄する税務署を確認するにはこちらから

まとめ

不動産所得を得て、より多くのお金を手元に残すためには、事業的規模を目指すことが最初の目標になります。ここで紹介したメリットを受けることができれば、マンション投資の成功も加速していくはずです。

コメント