お金を増やしたいと思っているあなたは「本業以外の手法で稼ぎたい」と思っているのではないでしょうか?

特にサラリーマンは仕事も家庭もあり、これ以上他のことに時間を費やしたくないと思います。

仕事以外でお金を増やすためには「投資をしてお金を増やす」ことが王道です。

しかし、どの投資でもいいわけではありません。重要なのは「お金を増やすための仕組みを作る」ために投資をすることです。

例えば、デイトレードなどでは毎日画面に張り付く時間を確保しなければいけない上に、短期間で大きなリターンを得ようとすると大きなリスクを負うことになり、下手すると短期間で投資資金が0に、最悪の場合はマイナスになることもあります。

ここでは投資資金が0円の人でも3年で投資資金を確保し、長期的に安定した収入を得る手法をご紹介します。投資資金がある方は3年と言わずもっと短期で仕組みを作ることができるので、是非実践してください。

不動産投資体験談

目次

1 お金を増やせる人になるために知っておきたい3つのこと

お金の増やし方を知りたい人は手法を学ぶ前に、これからあげる3つのことを認識する必要があります。

1−1 お金を増やすにはやっぱりお金が必要

「お金はお金のあるところに集まる」と言われるように、やはりお金を増やすためには、ある程度のお金が必要になります。

投資をするにしてもお金がなければ始められません。少額から始められる積立投資なども、数年運用するとなると結局は多額のお金を投資に回すことになります。

更に投資をする場合はいくら高利回りの投資を行っても、元手が少なければ利益も少なくなってしまいます。従って、「お金がないとお金は増やせない」という現実を認識し、まずは投資資金を確保する必要があります。全然資金がないという人のために、2章からは少額投資を利用したお金の貯め方をご説明します。

1−2 短期的に大きな利益を求めてはいけない

お金が欲しいと焦れば焦るほど、短期的に大きな利益を求めてしまいがちですが、投資においてリスクとリターンは反比例するものです。大きな利益(リターン)を求めるほど損する可能性(リスク)も高くなります。

株のデイトレードやFXなど、短期的に大きな利益が得られるのは魅力的ですが、それはギャンブルも同然です。

特に初心者は知識がないため「自分一人で短期的に大きな利益をあげよう」などと考えないよう注意しましょう。今後の生活を考えると「長期的な目線で安全にお金を増やす」ということは、非常に重要なことです。

1−3 労働型からの脱却。お金を増やす仕組みを作る

お金を増やす手段として、自分で働いて稼ぐか、仕組みで稼ぐかの大きく2つに分けられます。

自分で稼ぐことは実行する人の能力、費やす時間など、人によって限りがあるため、多くの人には仕組みで稼ぐことをオススメします。

自分で稼ぐ:本業で成果を上げたり、データ入力などの副業に時間を費やしたり、直接自分で作業をしてお金を稼ぐことです。

仕組みで稼ぐ:投資信託など、プロが資産運用をしてくれるサービスを利用する。もしくは賃貸経営をして家賃収入を得るなど、仕組みを使って自動的に不労収入を得ることです。

2 まずは投資資金100万円確保を目標に行動しよう

投資資金がないとそもそもお金は増やせません。

仮に安定して年利5%で運用できたとしても、元本が10万円と少額であれば、利息は年5000円しかもらえません。そのため、まとまった投資資金を確保した上で、投資を行う必要があります。

まずは100万円を目標額に投資資金を確保しましょう。※投資方法は3章へ

2−1 節約はお金を増やす第一歩

お金を使うという広い観点で見ると「節約も投資の一部」と言えます。

「金持ちほどケチ」とはよく聞きますが、これはお金もちが「何にお金を使うべきか」をしっかりと意識できているからです。逆にお金にルーズな人がお金を増やせないのは納得できますよね。まずは毎月の出費を削減できないか、見直してみましょう。

【大きく節約できる項目】

| 保険料 | 年令に応じた、本当に必要な保険か |

| 携帯・ネットの回線料金 | 安いプラン、格安スマホに変更できないか |

| クレジットカード | 無駄に年会費を支払っているものはないか |

| 車にかけているお金 | 自動車保険、ガソリン代を抑えられないか |

| 交際費・雑費 | 月に1回飲み会を控えたり、毎日コーヒーを1本減らせないか |

| 習い事、ジム等 | 安いプランへの変更。サークル活動などに変更できないか |

| 家賃 | 手取り収入の3割以内に収まっているか |

上記の項目を削減することが一番早く、大きな効果を見込める節約箇所です。特に交際費・雑費は無駄と認識していない無駄遣いが多く発生する部分なので「何にお金を使うべきか」を意識することが大切です。また、食費を削って健康を害し、病院に通ってしまっては元も子もないので、まずは上記の項目に絞って節約しましょう。

細部に渡って見直す場合は「今日から実行!生活費を徹底的に節約したい人のための節約術44選」をご覧ください。

2−2 最長3年で100万円を貯めるプランを決める

投資に回すお金を現在持ち合わせていないという方は、最長3年で100万円を溜めるためのプランを決めましょう。

貯金する際は、毎月、決まった日に、決まった額を普通預金の口座から定期預金の口座に、自動的に振り返られるサービスを利用しましょう。

自分の手で毎月口座を移し変えるのは手間ですし「今月は1万円だけ貯金しておけばいいかな」と甘えがでる可能性もあります。自動積立を利用することで、特に意識していないのに目標としている額が貯まりますし、普通預金の口座よりも若干利率が高いというメリットもあります。貯金が苦手な人は必ず自動積立を利用しましょう。

2−3 10万円以上資金があるなら定期預金を「新規」で!

現時点で10万円以上の投資資金がある方は「新規」で定期預金を行いましょう。

一般的なメガバンク等の定期預金の利率は高くても0.2%程度のものが多いのですが、地方の銀行に目をむければ、新規の方は1年間限定で利率0.5%で定期預金を利用することができます。利率については金利比較ランキングサイトをご参照ください。手続きが面倒な方は、最低でも現在利用中の銀行の定期預金を利用し、貯金を行いましょう。

3 100万円を貯めたら投資でお金を増やそう

投資資金が貯まったらいよいよお金を増やす段階に入ります。

長期的に安定した利益を獲得するための手法としてオススメなのは下記の3点です。

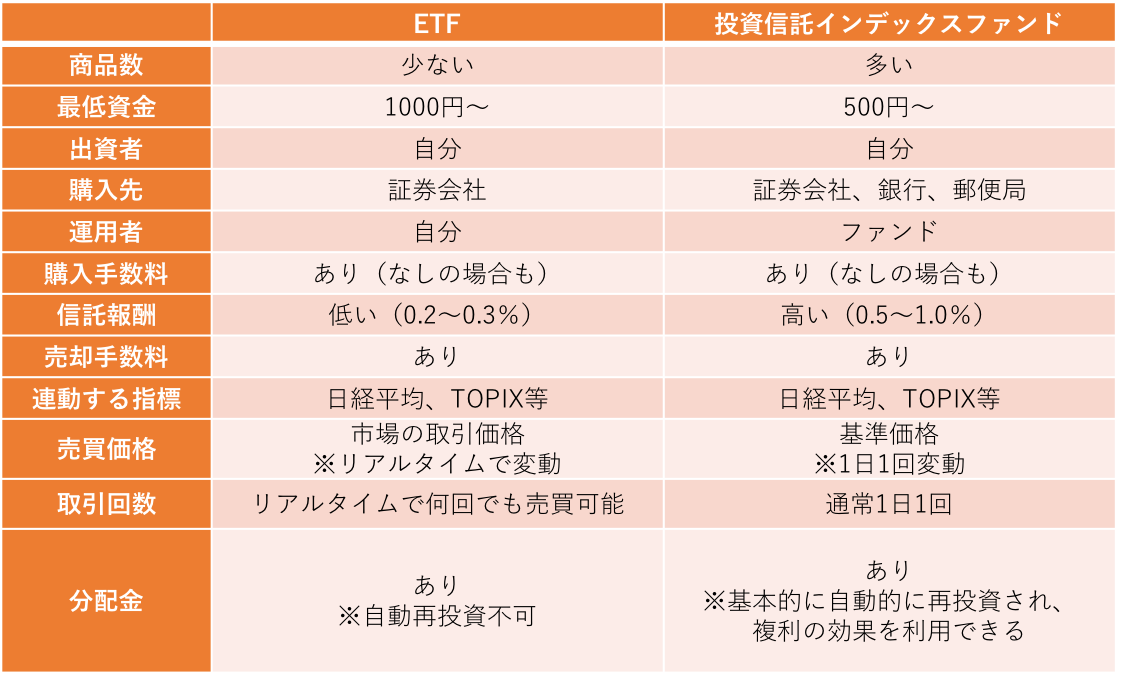

①投資信託・・・投資商品数が非常に多く、複利の効果が活用でき、プロが運用してくれる

②ETF・・・・・投資商品数は少ないが、運用コストが安く自分で自由に売買ができる

③不動産投資・・住宅管理を管理会社に任せられる。家賃収入のため景気変動の影響を受けにくい

単純に毎月積立をするだけなら両手法に共通する商品の場合は運用コストの安いETFがオススメです。

それぞれの手法について詳しく見ていきましょう。

3−1 投資信託:商品の多さ、複利の効果が魅力

個人の資金を投資のプロ集団(ファンド)が運用し、運用結果によって利益が配分される仕組みです。運用先としては日経平均や海外市場、金投資などローリスク・ローリターン、ハイリスク・ハイリターンまで様々な商品があります。

定期的に支給される分配金はそのまま再投資に回すことで、複利の効果を活用でき、資産形成を加速させることもできます。プロが運用するといっても、投資商品の価格も変動しますし、また、毎月ファンドの運用コストがかかるため、投資資金がマイナスになることも勿論あります。

○月々1000円程度から積立投資が可能

○証券会社だけでなく、銀行、郵便局など身近な機関で開始できる

○お金をプロ(ファンド)にあずけて、ほったらかし運用したい人にオススメ

○複利の効果で効率よく資産を増やせる

○ただし毎月運用管理費が発生するため、それを差し引いた利回りを目指す必要あり

3−1−1 初心者はインデックスファンドを選択しよう

投資信託の場合、ファンドによっても運用方針が異なります。大きく分けるとインデックス型とアクティブ型があり、初心者にはリスクと運用手数料の観点から「インデックス型」をオススメします。

インデックス型ファンドは、市場の平均(日経平均、TOPIXなど)を目指して運用するするため、世間の経済状況がよくなれば利益がでますし、悪ければ損失に繋がります。

一方アクティブ型ファンドは、市場平均を上回る成果を目指して運用するため、ファンドの腕次第では大きく利益がでることもありますが、逆に大きな損失を被ることもあります。従ってアクティブ型ファンドの場合は、ファンド選びが非常に重要となり、リスクも高いため初心者には不向きです。

3−2 ETF:商品数は少ないが、低い運用コストが魅力

ETFは投資信託の一種で、インデックス(日経平均、TOPIX)に対して投資する商品です。その点ではインデックスファンドで運用するのと同じですが、ETFの場合はファンドにお金を預けて運用してもらうのではなく、自分で直接売買をするため、運用管理費(信託報酬)は安くなります。

1日1回しか売買できない投資信託に対して、ETFは自分のタイミングで1日に何回でも売買できるため、積極的に運用したいという人にはETFが向いています。

3−3 元金100万円で投資信託・ETFのシミュレーション

ETF、投資信託の各手法で投資資金100万円で運用した場合のシミュレーションです。

20年間の平均利回りが3%だった場合をシミュレーションしています

投資信託は信託報酬1%と高いものを選んでしまうと、20年間の運用結果が良くても手元に残るのはETFよりも低くなってしまします(ここでは購入手数料、売却手数料は除く)。投資信託をする場合は、信託報酬などコスト面も考慮しましょう。

基本的には利回りが低い場合はETFで運用コストを下げることで利益を確保できます。

利回りが4%、5%と高くなる場合は、たとえコストが1%の投資信託でも、複利の効果を活かすことで利益を確保できます。

しかし、利回りは景気によって変わるものなので、投資先市場を見極めることが重要となります。コストと利回りを考慮するとマイナスになりにくいETFがオススメですが、投資商品のバリエーションはETFよりもインデックスファンドの方が多いため、ETFに自分の希望する投資商品がなければ、インデックスファンドを検討しましょう。

4 100万円を元に不動産投資で「家賃収入」を得る

お金を増やす仕組みの代表格とも言えるのが不動産投資による「家賃収入」です。

家賃収入は、収入が景気に左右されにくく、住宅の管理も住宅管理業のプロに任せてしまえば、ほとんど手間なしに収入を得ることができます。

資産形成本の中でも有名な「金持ち父さん、貧乏父さん」でも、収入を生む不動産は資産を築く上で有効な手法であると言われています。また、不動産は多ければ多いほど資産形成が加速するという特性を持っているので、多くの資産家が活用する投資手法の一つとなっています。

不動産投資はローンを活用できることが強みで、自己資金が100万円あれば、購入する物件を担保にすることで銀行から融資を得られ、1000万円程度の物件を購入することができます。仮に利回りが3%だったとしても、1000万円の3%が利益になるので、ETFや投資信託よりも高額な収入を得ることができます。

4−1 老後も収入源(物件)が残り長期間安定した収入が得られる

不動産投資と他の金融商品(投資信託やETF、株など)との大きな違いは、利益を生み出す収入源がモノであるという点です。不動産投資は物件が収入源であるため、家賃収入で得たお金は、ローンの支払いさえ終わっていれば自由に使うことができます。

一方、金融商品(株・投資信託など)の場合は、運用資金がお金を生み出すため、運用資金を生活費に回すと、複利効果も減少してしまいます。

一般的なライフプランとして、老後はお金を貯めるよりも使う方が多くなります。お金は使わなければ意味がありませんが、運用資金を使ってしまうと今後の収入が減るというジレンマが発生します。

不動産投資であればそのようなジレンマを抱えることなく、老後も家賃収入を生活費へ回すことができます。

4-2 特別なノウハウが不要で不労所得も実現できる

どの物件を購入するかは情報収集が必要となりますが、物件購入後の管理はプロの住宅管理会社に任せることで、物件のメンテナンス・入退去手続きなどの手間を省くことができます。自分でやる作業といえば毎年の確定申告くらいなので、不労所得を実現できると言っても過言ではありません。

4-3 ローンを活用することで資産形成を加速できる

購入する物件を担保に入れることで、物件価格の1割り程度の自己資金で開始することができます。そして、1件目のローンが完済したら、再びローンを活用し2件目を購入します。1件目の家賃と2件目の家賃をローンの返済に回せるので、物件が多いほど返済期間が短くなり、資産形成を加速できるのです。

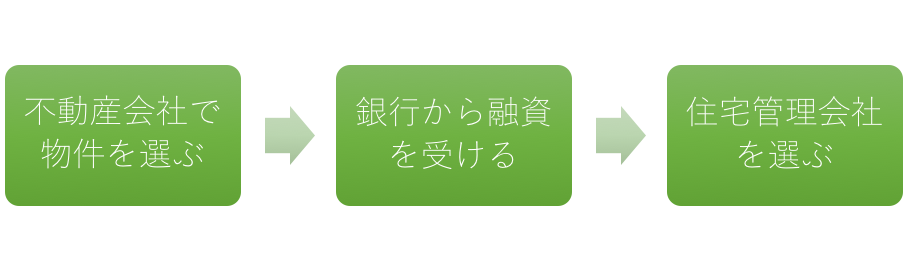

5 不動産投資を始めるまでの流れ

各項目について詳しく見ていきましょう。

5−1 不動産会社へ行き物件を探す

物件の探し方は①自分でインターネットで探す、②不動産会社へ直接行き物件を紹介してもらう、の2通りの方法がありますが、現在の状況であれば、不動産会社に相談して物件を紹介してもらうことがおすすめです。

アベノミクス以来、不動産投資市況は過熱しており、優良な物件はすぐに買い手がつく状態です。多くの不動産会社は優良物件をネットに掲載し買い手を募るのではなく 既存の顧客や直接問い合わせたお客様に対して、優良物件を紹介しています。そのため、優良物件を探すのであれば、直接不動産会社に問い合わせてみましょう。

中古ワンルームマンションを取り扱う代表的な不動産会社は次の通りです。

日本財託

東京23区内の中古ワンルームマン投資に特化。販売実績は業界NO.1。延べ19,000名以上が参加した中古ワンルームマンション投資のセミナーが人気。

リズム

部屋の内容を一新したリノベーション中古ワンルームマンションが特長。リノベーションを施した部屋は入居者からの人気も高い。

5−1−1 物件は都内の中古ワンルームマンションが最適

不動産ならどの物件でもいいわけではありません。オススメなのは都内の中古ワンルームマンションです。

理由としては価格が手頃で空室期間が少ないことが挙げられます。更に東京都の予測によると、単身世帯数は今後も増加傾向にあるため、今後のワンルームマンションの需要は増すことが予測されます。

その上で下記の条件にあったワンルームマンションを探しましょう。

<都内中古ワンルームマンションの条件>

・東京23区内

・最寄り駅から徒歩10分以内

・中古物件

・分譲タイプ

・部屋の広さが最低でも16㎡以上

・管理の行き届いた物件

・新耐震基準の物件(昭和56年移行)

<ワンルームマンション選びの参考記事>

・これだけは知っておきたい!中古ワンルームマンション投資のメリットとリスク

・サラリーマンが不動産投資で毎月38万円の不労所得を得る超実践的手法

・このワンルームマンション投資は失敗する5つの事例

5−2 銀行から融資を受ける

不動産会社から紹介された物件で、上記に示したような投資にふさわしい物件が見つけられたら、いよいよ購入です。購入にあたっては中古ワンルームマンションでも融資を利用することができます。

どの金融機関から借りればいいかわからない人は、不動産会社から紹介を受けることができます。金利や借入期間など借り入れ条件を相談し明確にした上で、金融機関を選びましょう。

融資の効果的な活用方法はこちらの記事を確認しましょう「最高の条件で日本政策金融公庫から融資を受けて不動産投資を始める方法」

5−2−1 融資審査に影響する好条件とは

投資用ローンの利用条件はマイホーム用のローンよりも若干厳しく設定されています。細かい融資条件は金融機関によって様々ですが、ここで代表的な融資条件として以下の条件を備えていると融資が受けやすいと言われます。

・自己資金の割合が大きい

・物件の収益性が高い

・年収500万円以上

・勤続年数3年以上

・原則として上場企業またはそれに準じる規模の企業

・借入金は年収の5倍~8倍まで

※上記の条件に当てはまらない場合でも、頭金を多く入れるなどによって融資を受けられることもあります。実際の融資については不動産会社に相談してみましょう。

5−3 信頼できる賃貸管理会社の選び方

不動産投資にとって、最大のリスクは、入居者が減り、想定していた家賃が入らないという、空室リスクです。

所有者が自ら入居者を募集するのは非効率的なので、賃貸管理会社に入居者募集や物件管理を委託するのが一般的です。

不動産投資初心者ならば、以下の点に注目し賃貸管理会社を選定しましょう。

・入居率が高い管理業者

・入居者募集のノウハウがあるか

・会社の財務状況は安定しているか

・入居者へのフォローは安定しているか

・所有者に対して親身に長期的視点で接してくれるか

・空室リスクへの対策として、自社で入居者募集の広告ツールを保持している

賃貸管理会社の詳しい選び方は「賃貸管理会社ランキングだけではわからない管理力の見分け方」を確認しましょう。

管理会社によっては、たとえ空室でも家主への家賃が保証される「サブリース」というサービスを行っているところもあります。空室リスクを気にすることがないことは夢のような話しですが、サブリースでは契約上のトラブルが相次いでおり、儲かるはずが大損してしまうことも少なくありません。詳しくは「サブリース契約を結ぶ前に必ず確認しておきたい7つのポイント」をご覧ください。

5−4 契約時の注意点

アパート経営の開始時には、管理業者等やローンの契約があります。

契約時に注意しておきたい事柄をまとめました。

①支払う費用は、物件価格+ローンの金利だけでなく、将来必要となる見込みの修繕費等も支払いシミュレーションに含まれているか

②建物管理会社に支払う管理費、修繕積立金や賃貸管理会社への管理委託料を差し引いた管理業者に建物管理や入居者管理を任せる場合のコストをマイナスした実質利回りはメリットのある数字になっているか

③現在の家賃が相場家賃と比べて乖離がないか。現入居者の入居期間が長いほど、相場に比べてたかい家賃で住んでいることが多く、退去後には家賃が大幅に下がることがある不自然に価格が安い物件について、公開されていないようなデメリットは無いか

④購入した物件の家賃下落も考慮して資金計画を立てているかは何年でどこまで売却価格・家賃が下落するか

⑤物件が経年劣化した場合のリフォーム費用を考慮しているかはいくらか

⑥物件の周辺の賃貸需要は将来にわたって安定しているといえるか環境の将来予測

上記については、ある程度は自分で調べることができます。下記に、情報収集に役立つサイトをご紹介します。

・「HOME’S」

事前に家賃相場を知りたい時に活用できます。

・「大島てる」

事故物件公示サイトです。物件を購入する前に、対象物件が事故物件かどうかを調べておく方がいいでしょう。

・「文京区都市計画図検索システム」

物件の周辺地域に今後何が建設される予定か、自治体のサイトで検索できます。(上記は文京区の1例です。)

6 まとめ

お金を増やしたいと思ったらまず気をつけるべきこと、お金を増やす仕組みを作る手法をおさらいしましょう。

<お金を増やす前に抑えるべき3つのこと>

①お金を増やすにはやっぱりお金が必要

②短期的に大きな利益を求めてはいけない

③お金を増やす仕組みを作る

<お金を増やす仕組みづくりのステップ>

①節約・貯金をし、投資資金100万円を確保する

②投資資金100万円を元に資産運用をする

・投資信託

・ETF

・不動産投資(オススメ)

<不動産投資がオススメな理由>

・老後も安定した収入が見込める

・管理をプロに任せることで不労所得が実現できる

・ローンを上手く活用すると資産形成が加速する

コメント