投資信託初心者のあなた、失敗するのは怖いですよね。

投資信託というのは、投資のプロにお金を預け、運用を任せるもので、一見リスクは低そうに見えます。

しかし、そこには投資信託独特の注意点があり、そこに気づかずに失敗したというケースが多く見られます。

その失敗を紐解いていくと、失敗する人にありがちな共通点が見つかります。

1他人任せ

2商品、内容を理解していない

3目先の利益重視

多くの方が、このような状況であったために、結果失敗し、損を出しています。

投資にはもちろんリスクが伴いますが、しっかりと学び、注意点を抑えれば、そのリスクを減らすことができます。

まずはここでたくさんの失敗例から傾向と対策を学び、安全に資産を増やしていけるような投資家を目指しましょう。

不動産投資体験談

目次

1 投資信託の失敗例9選

投資信託初心者が失敗しやすい例や、投資信託ならではの失敗例を集めました。

すでにこのようなケースに遭遇してしまっている方も多いかもしれません。

それだけ、投資信託には危険が潜んでいるということです。

始める前に読んでおき、同じような失敗は回避していきましょう。

1−1 勧められた「おすすめ商品」を買って失敗

〜おすすめ商品とは“誰のため”の商品かを理解しよう〜

投資信託を始めようとする場合、多くの人が銀行や証券会社に相談しに行こうとするのではないでしょうか?

すると、担当者は「初心者の方にこちらの商品がおすすめ〜」などのうたい文句や、「今売れています!」などのパンフレットを持ってくることが多いです。

しかし、このような商品には十分な注意が必要です。

なぜなら、これらは売り手側が“売りたい”商品であることが多いからです。

当然、彼らにも販売ノルマや査定があり、販売するために一生懸命なのです。

手数料が高かったり(販売側にもうけがある)、人気のある(たくさん売れるため利益が出る)商品を強く勧めてくる、というのは、このような裏側の事情があるためです。

心からあなたのためを思って勧めてくれているということは少なく、あくまでも売り手側の都合が優先されたものであることを理解しておきましょう。

教訓:銀行や証券会社の「おすすめ」に惑わされてはいけない!

1−2 ランキング上位商品を買って失敗

〜売れている=もうかる ではない〜

「人気ランキング1位!」

非常に魅力的な響きですが、売れているからと言って、みんながみんな運用に成功しているわけではありません。

特に、1-1の「おすすめ商品」は、銀行・証券会社の担当者が積極的に売るため、また、売りやすい商品のため、人気ランキングや、販売額ランキングの上位に入りやすい構造になっています。

そのためすぐには信用せず、一度疑ってかかり、冷静に見ることが重要です。

ただ、見るたびにランキングが下がっていくような商品には注目することができます。

なぜなら、このような傾向の商品は解約率が高く、「純資産残高」(ファンドの運用総額。運用結果によって増減し、ファンドの人気を示す指標となる)がどんどん少なくなっていると考えることができるからです。

このように、見方によっては役立つこともありますが、基本的にはあくまでも参考程度にとどめ、ランキングに頼るようなことはやめましょう。

教訓:ランキングは過信してはいけない。見るときはあくまでも“参考”に!

1−3 勢いで購入して失敗

〜どこの何に投資をしているのかをきちんと理解することが重要〜

上述している失敗に関しても全て言えることですが、言われるがままに買ったり、誰かをあてにして買ったり、その投資信託商品をよく理解しないまま買って失敗するケースが多々あります。

それらは仕組みが複雑で、巧妙に細工された、わかりにくい商品の場合も。

これらは全て、その場の雰囲気や感情に流され、自分でよく考えず、勢いで購入してしまった結果です。

自分が投資した商品のことや、投資対象の値動き、利益の出る仕組みを理解していなかったために、損が出たときに焦って売却したり、知らないうちにリスクになってしまうのです。

投資信託は、自分で責任を持ち、しっかり理解した上で購入することがとても重要となります。

教訓:投資するファンドや、その商品のことをよく理解しないまま購入するのは絶対にNG!

1−4 手数料を理解せずに買ってしまって失敗

〜手数料を知る、抑えることが失敗のリスクを下げるコツ〜

投資信託を行うにあたって、失敗を回避するために知らなければいけないのが「手数料」です。

ここをしっかり理解しないと、成功する投資家にはなれません。

投資信託の手数料は大きく分けて3つあります。

|

販売手数料 |

銀行の窓口で買う場合、一般的に申込み金額の2〜3%が相場 |

|

信託報酬 |

投資信託を管理・運用してもらうために、保有中ずっと支払い続ける費用。投資信託の種類によって信託報酬は異なるが、年0.5~2.0%程度が一般的。 |

|

信託財産留保額

|

投資信託を解約する際に投資家が支払う費用。投資信託の種類によって金額は異なり、差し引かれないものもある。一般的には0.3%程度。 |

特に、販売手数料と信託報酬は、投資信託の成功/失敗に関わる重要なものです。

運用を始める前に、どれくらいかかるのかをしっかりとチェックしておきましょう。

目先の利益にとらわれて購入したが、結果手数料の方が高く、失敗したケースも多々見られます。

また、売却時にも手数料がかかることがありますので、最後の最後で損を抱えないためにも、購入前にしっかりと把握しておくことが必要です。

これらの手数料は、証券会社や選ぶ投資信託によってかなり大きな差があることもありますので、手数料の安いところを見つけるのも、リスク回避のために重要となります。

購入の際は、複数の商品を見比べて決めるようにしましょう。

教訓:購入する際は、手数料がどれくらいかかるのか?抑えることはできないか?を何度も確認!利益とのバランスはきちんととれているか?は何度も計算!

1−5 定期預金とのセット商品を買って失敗

〜定期預金金利が上がっても、手数料が大きいと意味がない〜

投資信託と一緒に定期預金を申し込むと、“特別金利がつく”という商品は数多くあります。「定期預金」という、誰もが知っているものとセットにすることで、初心者にも分かりやすい商品に見せています。

しかし、前述しているとおり、ここで「手数料」がネックとなってきます。

よくよく計算すると、もらえる利息よりもはるかに手数料が高いケースも。

<例>

「定期預金と投資信託を一緒に申し込むと特別金利がつきます!定期預金金利が※年3%に!」

※定期預金金利は当初半年間のみの適用となります。満期後は通常の店頭金利となります。

という商品があったとします。

ここで、100万円を定期預金に預け、100万円の投資信託(手数料3.24%)を購入する計算をしてみましょう。

【手数料】投資信託を100万円購入した場合

販売手数料(購入金額の3.24%)+信託報酬(年間1〜2%)=1年目の手数料は 約4〜5万円

【定期預金の利息】100万円預けた場合

特別金利(半年間3%)+通常金利(半年間0.03%)— 各種税金(利息の約0.2%)=1年目の利息は 約1万2千円

入ってくる利息より、支払う「手数料」が大きいことが分かります。

もちろん、投資信託の運用がうまくいけば利益がでますが、3〜4万円のマイナスからスタートしなくてはいけないのは、どう考えてもリスクですよね。

目先の小さな金利ではなく、「自分が信じられる投資信託であるか」「手数料のバランスはどうか」「サービス内容はどうなっているか」などの視点から選ぶことが大事です。

教訓:身近な聞き覚えのある商品とセットになっている場合、“わかったフリ”になってしまわないように注意!

1−6 新興国の債権を買って失敗

〜新興国の市場はハイリスクハイリターン〜

新興国債権への投資信託は、利回りが強調されることが多く、とても魅力的に見えることがあります。

しかしながら、その裏にはリスクが潜んでいることを理解しましょう。

新興国:代表格はBRICS(ブラジル・ロシア・インド・中国・南アフリカ)

これらの国は、現在急速な発展を遂げつつあるため、勢いがあり、大きなリターンの収益が期待できます。

また、利回りが高く、毎月受け取れる分配金が多いことがあります。

これだけ見ると、メリットが大きいと感じてしまいがちですが、その分デメリットも含んでいます。

ここで疑問が出てきます。なぜ、まだ発展途中の国なのに、利回りが高いのでしょうか?

その理由は、「信用力」にあります。

信用力(貸したお金を滞りなく返済してくれるかどうかを表す指標)が低いと、誰もお金を貸してくれません。

そこで、金利を他よりも上げますよ、その代わり、お金を貸してくださいという図式になります。

つまり、投資したお金が帰ってこない可能性のある、ハイリスク・ハイリターン商品なのです。

こういった国は、政治や情勢の不安定から、急激な為替の変動や、市場規模の大きな変化が発生することが少なくありません。

また、最悪のケースとしてその国や会社がデフォルト状態に陥ってしまった場合、多額の損失が発生してしまいます。

安心、安全に資産を増やそうと考えている方にとっては、不向きな商品と言えるでしょう。

教訓:ハイリスク・ハイリターンの新興国商材は安全に進めるならNG!

1−7 目先の高配当銘柄を買って失敗

〜毎月分配型の落とし穴〜

「毎月お小遣いがもらえる」毎月分配型の投資信託は、いかにもお得で、魅力がいっぱいに思えます。

毎月分配金がもらえるのは確かに利点ではありますが、毎月分配型の仕組を理解していないと、後々後悔する結果が待っています。

分配金の注意点は3つ

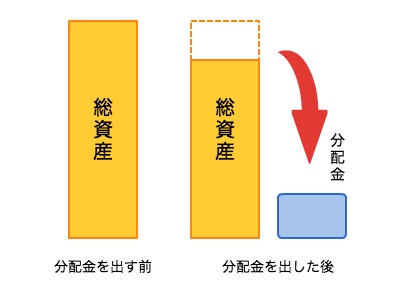

1、分配金は利息のようなものではありません

分配金は、みなさんが投資したお金の中から出されています。

つまり、分配金が出されれば出されるほど、高ければ高いほど、投資した投資信託の資産が減っていくため、基準価額が下がってしまいます。

2、分配金を受け取る際にも税金がかかる

分配金は、受け取る度に税金がかかってしまいます。

実際にはその分の資産が減っていくことになります。

3、分配金は定額ではなく、運用次第で変化していく

最初に提示された分配金は、預金の利息のように定額ではなく、運用次第で変わっていってしまいます。

当初の計算では利益が出ていたはずなのに、蓋を開けてみると分配金が減っていて、想像していた結果にならなくなるという事態が起きる可能性もあります。

効率的に資産を増やしたいとお考えの方には、毎月分散型投資信託は効率が悪くおすすめできない商品です。

教訓:「毎月お小遣いがもらえます」分配金の仕組みを理解して、リスクを回避!

1−8 外国為替商品を買って失敗

〜分配金は高くても、その分リスクが高い〜

毎月分配型とセットにされることが多いのが「通貨選択型」投資信託。

通貨選択型というのは、ある金融商品の購入時に、日本円以外の通貨を選ぶことができる投資信託のことを指します。

通常の投資信託と為替取引が合体したようなイメージですね。

このような形の商品は、高金利と高い分配金が魅力の商品となっているものが多くなっています。

ただ、選べる通貨は上述した新興国のものも多く、これだけでもリスクが大きいことが分かります。

これらの国は為替の変動が大きく、多くの分配金をもらっても、結果損をする可能性が多くあります。

仮に逆に振れ、利益が出たとしても、それは“ラッキー”だったとしか言えません。

また、投資対象の損益だけではなく、為替相場の上下も加味して利益計算をしなければいけないなど、仕組みと運用が複雑になっているので、投資初心者にはとても難しい商材になっています。

分配金が高いというだけで外国為替商品に手を出すと、毎月たくさんのお金が入ってきたとしても、結果損をすることも少なくないですし、それ相応のリスクを保持しなければいけないことになってしまいます。

教訓:海外の通貨を選択すると、円を選択した時とのリスクは比ではない!

1−9 流行り物に手を出して失敗

〜流行るのが早ければ、すたれるのも早い〜

投資信託にも流行というものが存在します。

特に、世の中で流行っているテーマに関する銘柄に投資する「テーマ型ファンド」は、流行にのったものが多く、作られては消えていく短期型の投資信託となります。

過去に流行ったのはIT・インターネット業界、環境、バイオ、クラウドやSNS、オリンピックなどなど。

流行った当時は、今後の成長を期待させるような商品や広告で大いに賑わいました。

このテーマ型ファンドには大きくわけて2つ問題があります。

1つは、流行っています、人気があります、これから急成長します、と言われ、多くの方がその関連商品を買うため、相場の人気が加熱し高値になることも。

2つ目は、その人気が早々にピークを迎え、早い段階から下落していき、一気にすたれていくケースが過去多く見られました。

こういったテーマ型の投資信託は、ブームが短い傾向にあると言えます。

長期的な目での運用を検討している方にとっては、失敗のリスクが高い商品と言えるでしょう。

教訓:長期的な運用を目的としている人にとっては、テーマ型には手を出してはいけない!

2 失敗の経験から学ぶ共通点と、失敗しない考え方

これまで様々な失敗例を見てきました。

全てにおいて共通しているのは、大きく分けて3つ。

1 他人任せ

2 商品、内容を理解していない

3 目先の利益重視

1 誰かに勧められた商品を買おうとしていませんか?その商品を買うと、誰が得をしますか?

よく考えてみると、それは自分でない可能性があります。投資信託は「信じて」「託す」と書きますが、あくまで自分のお金、責任で運用をする、という意識を持って運用することが大事になってきます。

2 購入に踏み切る前に、その商品について、内容について、よく理解しましょう。

投資全てに関して言えることですが、十分に理解していない商品に手を出してはいけません。

どこの、誰に、どのような形で投資しているかをしっかりと理解できるまで、勉強しましょう。

投資の世界は知識と情報が勝敗を分けます。

メリット・デメリット両方をよく理解し、リスクを避けられるようにしましょう。

3 投資信託というもの自体が、長期運用を目的につくられているものだということを理解しましょう。

分配金が高い、新興国銘柄、外貨を使用した商品、などは短期的に値動きが変動するため、常にリスクが潜んでいます。

できるだけリスクを避け、安心安全に資産運用を進めたいあなたが狙うべきは、あくまでも低コストでシンプルな商品、そしてそれを長期的に運用する形が望ましいのです。

3 投資信託初心者が取るべき行動、購入すべき銘柄選び

上記を踏まえて、投資信託初心者は何から始め、そして、最終的に何を信じて何を購入すれば失敗しないのでしょうか?

具体的に見ていきましょう。

3−1 ネット証券の口座を開設する

まずは証券会社の口座を開設するところから始めましょう。

しかしここで注意点!前述したとおり、銀行や証券会社で開設するのはお勧めできません。

なぜなら、口座開設にプラスして、様々なセールスをされることでしょう。

もしかしたら、勢いで何かを買わされるかもしれません。

ではどうすればよいか?ネット証券で口座を開設することをお勧めします。

ネット証券は、インターネットの環境、スマホひとつあれば簡単に申し込みができます。

そこにはセールストークの上手な銀行マンや証券会社担当者もいません。

惑わされること無く、自分のペースで口座開設を完了させられるでしょう。

また、ネット証券の口座を作るメリットとしては、売買や管理もパソコンやスマホから簡単にできるようになりますし、何より、利用コストが低いのが魅力です。

まずは口座開設をし、投資信託のスタートラインに立ちましょう

ネット証券の口座も様々ありますが、大手であれば取り扱っている投資信託商品も似ているのでどれを選んでも特に問題はありません。

口座開設の費用は無料ですし、口座開設時にキャンペーンを行っているネット証券もありますので、その時にお得なものを選ぶのも良いかと思います。

<大手ネット証券の特徴>

|

|

SBI証券 |

マネックス証券 |

楽天証券 |

|

口座開設費用 |

無料 |

無料 |

無料 |

|

低コスト商品の取扱い |

あり |

あり |

あり |

|

最低積立金額 |

500円 |

1000円 |

1000円 |

それでも、自分に合った選び方が分からない、という方は、ネット証券最大手のSBI証券を選んでおけば、まず間違いないかと思います。

始めてみて、使いにくい・分かりにくいということであれば、また別の証券会社の口座を開設すればよいので、まずは口座を開設し、スタートラインに立ちましょう。

3−2 分散投資を行うバランス型投資信託を選ぶ

さて、口座開設が完了し、次に行うことは、投資信託選びです。

失敗しがちな商品は1章で学びました。

では、実際に選ぶ際はどんな商品が初心者にお勧めなのでしょうか?

結論から言うと「バランス型投資信託」です。

バランス型投資信託とは、国内外の株と債権に分散して(日本株式◯%、先進国債券◯%など、配分を決めて)投資するパッケージのようなものをイメージすると分かりやすいかもしれません。

バランス型を購入する前に、知っておかなくてはいけないのが「分散投資」という考え方。

これは、国内外の株と債権を複数に資金を分散させて投資するというものです。

全ての資金をひとつのものに投資すると、価値が上がって利益が出る可能性もありますが、その逆もあり、価値が下がって資金が減ってしまうリスクも抱えることになります。

それを回避する方法が、分散投資なのです。

幅広く、様々なものに投資することで、リスクや利益を平均化させ、長期的に、堅実に利益を出していける、有効な手法です。

分散投資の詳しい説明や考えは以下で学ぶことができます。

一度目を通しておくことをお勧めします。

■初心者必見!長期投資を可能にする分散投資3つのポイントと具体例

この分散投資の手法を取り入れたものが「バランス型」と呼ばれる投資信託となります。

初心者のうちは、まずはバランス型を選び、実際に運用しながら、投資信託や経済を勉強していきましょう。

3−3 バランス型投資信託の注意点

バランス型といっても種類は様々です。

国内だけの株式と債権を組み合わせたもの、そこに新興国の株式や債券のようなリスクの高いものを追加したもの、海外だけの株式債券を組み合わせたもの、などなど。

更に、その資産の配分も商品によって異なります。

ここでも選び方には注意が必要です。

ではまず、初心者が手を出すと失敗しがちなバランス型投資信託を見ていきましょう。

■相場環境に応じて資産配分を機動的に変更するもの

当初決めていた配分比率が崩れた時に、元の比率に戻すように調整する「リバランス」は重要な手法ですが、相場環境に応じて資産配分を変更していき、利益の拡大を狙う手法「タクティカルアセットアロケーション」を行う投資信託にはリスクが伴います。

市場の動きや、相場の流れを読みながら資産配分を変更していき、リスクのコントロールをしながら利益を出すことは、プロでも簡単ではありません。

■新興国の株式や債券のようなハイリスクの商品だけに分散投資しているもの

「分散投資」とうたっていても、ハイリスクな商品だけに投資していたら、もちろん安全安心ではありません。

■説明を読んで理解できないもの

書いてある説明の理解ができないうちは、まだ勝負できる段階では無いということです。

もしくは、不透明な書き方がされているため、理解ができないのかもしれません。

また、バランス型は手数料が高いものも存在しています。

1−4でも説明しましたが、手数料が高いものはできるだけ避けましょう。

これらを選んでしまうと、いくらバランス型といっても失敗するリスクが上がってしまいます。

初心者が選ぶべきバランス型当信託は、国内外の株式や債券に幅広く投資している“シンプルなもの”にしましょう。

4 良くない商品を買ってしまったときの対処法

すでに投資信託を始め、失敗例でご紹介したような商品を買ってしまっていて、青ざめてしまっている方もいるのではないでしょうか?

もし、「もっと早く(上記のような商品を)知りたかった!」と感じている場合、勇気を出して『解約』を検討してください。

出てしまった損は、勉強代だと思って割り切り、改めて、低コストでシンプルな投資信託に切り替えることが重要です。

また、現在利益が出ている場合、もったいないと思ってしまうでしょう。

しかし、今後それがひっくり返らない保証はどこにもありません。

今のうちに利益確定をし、手数料が安い、分かりやすいものに変更したほうが、リスクなく、利益を出せる可能性が見えてきます。

いずれにせよ、1章で挙げたような投資信託に手を出してしまっている場合、できるだけ早く軌道修正することを強くお勧めします。

5 投資成功者の共通点

ここまで、投資信託の失敗例、リスクなどをお伝えしてきました。

投資信託のメリット・デメリットをご理解いただけたかと思います。

「投資」すべてに言えることですが、今までご紹介してきた失敗例を踏まえると、自ずと成功者の共通点が見えてきます。

1 他人任せは失敗する

>>自分のお金で、責任を持って投資をしているという意識を持つことが大事

2 商品、内容を理解していないと失敗する

>>ファンド、商品、投資のことを勉強し、十分に理解する

3 目先の利益を重視すると失敗する

>>投資は長期的かつ、コツコツ運用するものだと知る

今より更に投資成功者に近づくために、今一度「投資」というものについて、もう一歩深く学んでおきませんか?

投資を始めるにあたり、役に立つ情報が掲載されたページを以下にまとめました。

ぜひ、合わせて読んでおきましょう。

■投資とは何か?誤解されがちな投資の本質と最も重要な3つのルール

■利回りとは!国債、株式、不動産 商品ごとにわかりやすく解説

■初心者がはじめて学ぶ資産運用の種類と特徴|運用11種 全比較

どの投資を行うにしても、その世界のことをよく勉強し、購入しようと思っている商品を十分に理解し、さらに、長期で運用することを目的として開始しましょう。

まとめ

初心者のあなたが行うべき投資は、安心・安全で、しかし確実に増やしていける、が揃ったものだと思います。

そのような投資や商品を見つけるには、他人任せではいけません。

自分の頭で考え、勉強し、目で見て、そして聞き、そこから判断、決断したものが、“後悔の無い投資”になります。

そこまでして失敗したのであれば、そこからは大きな学びがあり、大きな収穫があるはずです。

それは次回成功への第一歩なのではないでしょうか?

小さな失敗と成功を積み重ねていき、堅実な投資家を目指しましょう!

コメント