資産運用は正しいやり方で行えば、着実にお金を殖やしていくことのできる、これからの時代に必要不可欠なスキルです。

ただ、株高が続き、「わたしもそろそろ資産運用でもはじめようかな?」このように、まわりの空気にあてられて安易に資産運用をはじめてしまうと、大きな損をしてしまいかねません。

地に足をつけてしっかり資産運用で利益をあげるためには、運用商品に対する正しい知識とノウハウを身に付ける必要があります。

この記事では、資産運用をはじめて取り組む初心者が、商品の違いやメリット、デメリット、税金に関する知識を身に付けらえるように、わかりやすく簡潔にまとめました。 資産運用に興味のある方、これから資産を増やしていこうと考えている方で、まだ基本的な知識が不足していると考えている方は、記事を読んでしっかり確認しておきましょう。

不動産投資体験談

1. 資産運用の利益の上げ方

資産運用で利益をあげるといっても、利益の上げ方はどれも同じではありません。 資産運用で利益を上げる方法は、2つの種類があります。どのような資産運用でも、利益の上げ方はこの2つのうちのどちらかにあてはまります。資産運用の種類について学ぶ前に、資産運用の利益の上げ方をよく理解しておきましょう。

資産運用とは

- 現金や金融資産、所有する不動産を活用することによって利益を上げる行為。元本保証型の商品からハイリスクハイリターンの商品まで運用商品の幅は広い。

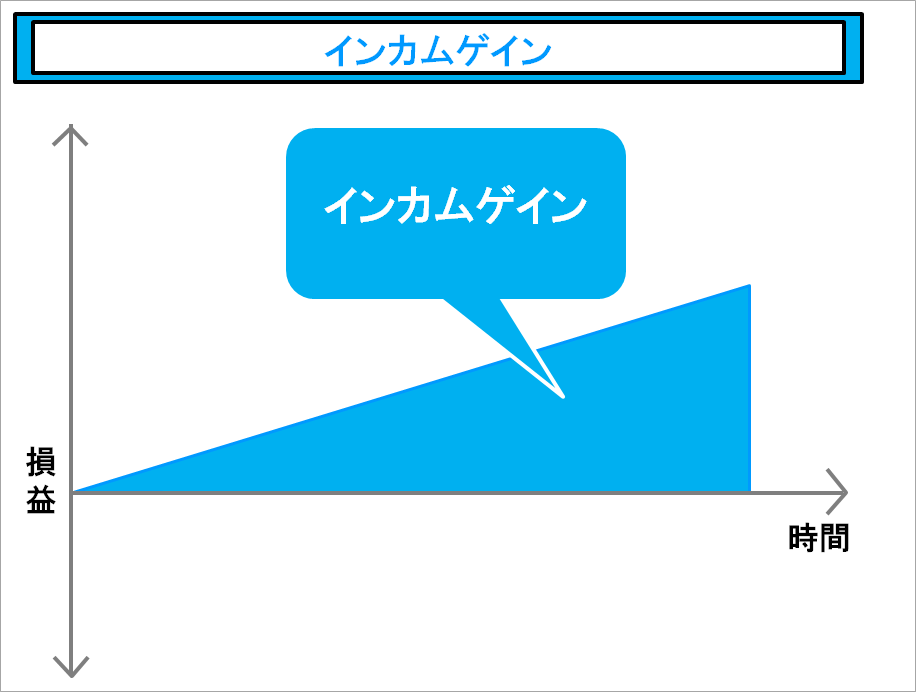

1-1 インカムゲイン

インカムゲインとは、資産を保有することで安定的に定期的に得られる利益のことです。 代表的なものは、預貯金や債券の利子や株式の配当金、家賃収入です。

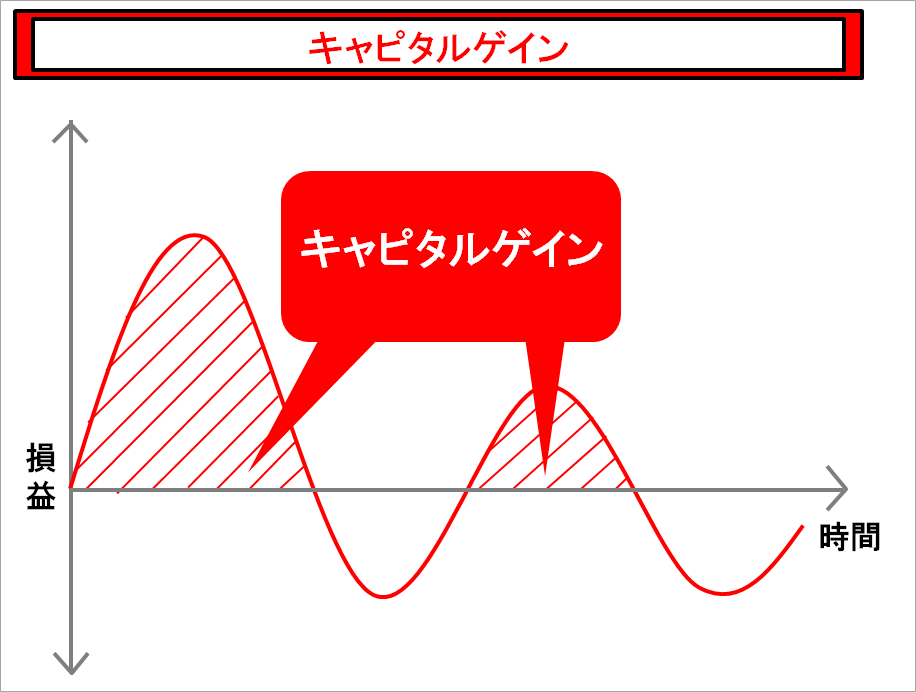

1-2 キャピタルゲイン

キャピタルゲインとは、資産を売買することによって、その売却差益を利益として受け取る方法です。キャピタルゲインの代表的なものは、株式や不動産の売却益です

1-3 インカムゲインとキャピタルゲインの違い

両社は利益の上げ方だけではなく利益の大きさや安定性、利益をあげるための難易度(実現性)も異なります。

インカムゲインは、資産を保有しているだけで利益を得られるので、安定的に利益を得ることができますし、利益も定期的に得られます。そのぶん利益の額は小さくなります。

一方で、キャピタルゲインは常に利益を得られるわけではありませんが、売買のタイミングをうまくあわせることができれば、インカムゲインでは得ることのできない大きな利益を得ることができます。

| キャピタルゲイン | インカムゲイン | |

| 利益の大きさ | 大 | 小 |

| 利益の発生 | 不確定 | 確定 |

| 利益の発生時期 | 売買時 | 所有中 |

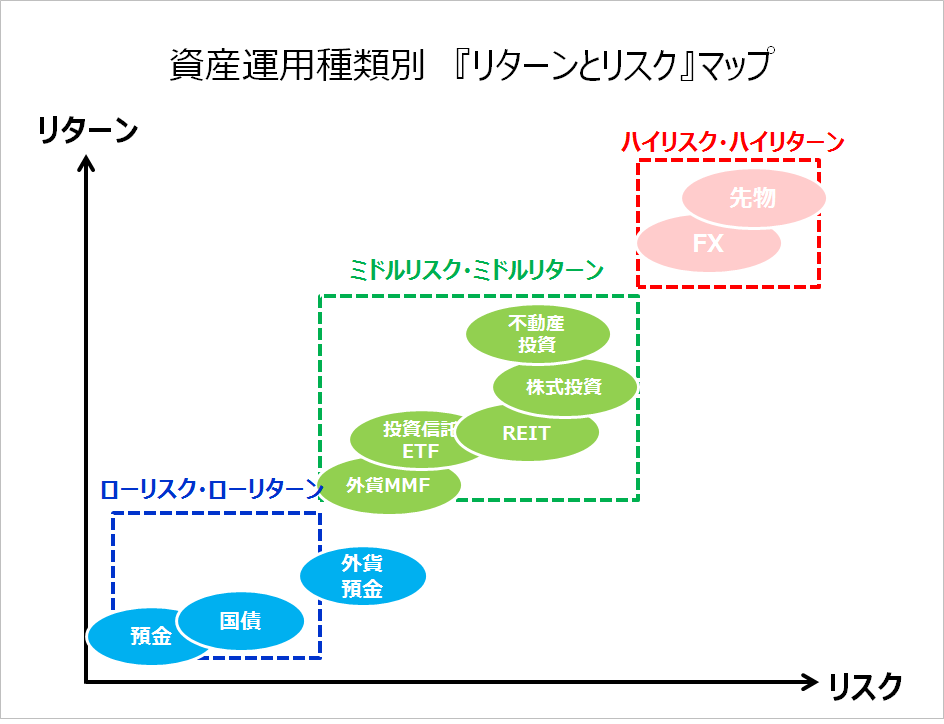

2.資産運用の種類別 『リターンとリスク』マップ

ここでは代表的な資産運用の11種類について、リターンとリスクを軸にまとめました。 資産運用の種類ごとの特徴を確認していくまえに、ここで資産運用商品の全体像をおさえておきましょう。

3.資産運用の商品別の特徴

それでは、ここからはそれぞれの資産運用商品の特徴について確認していきましょう。 初心者が取り組みやすい資産運用商品についてまとめました。

3-1 預金

銀行に対する預金も金利というリターンを得ることができるので、資産運用商品の一つです。

元本は保証されるので、リスクはほぼありませんが、リスクがないぶん金利もないも同然です。現在の金利はメガバンクで0.02%、比較的金利が高いネット銀行の定期預金(5年)でも0.2%程度です。(2015年3月現在)

銀行の最新金利状況は「yahoo ファイナンス」から確認できます

メリット

・元本が保証されている。

・銀行が預金の払い戻しができなくなっても1,000万円まで保護される。

デメリット

・金利はほぼゼロ。定期預金にしても金利はそれほど変わらず、流動性だけが低くなる。

100万を預金したときの資産運用の効果

3-2 外貨預金

同じ預金でもドルやユーロなど外貨預金であれば、国内預金ではないような高い金利を受け取ることができます。さらに、金利のほかにも為替差益を狙う高いなどことも可能です。

ただし、為替レートによっては損失が発生することもあり、金利分の利益が吹き飛んでしまうこともあります。そのほか、手数料が高いなどのデメリットもあります。 各国通貨の金利例(三井住友銀行)

| 米ドル | 0.1% |

| ユーロ | 0.1% |

| 豪ドル | 0.5% |

| NZドル | 0.5% |

メリット

・国内預金より高い金利が期待できる ・為替差益を狙うことも可能。

デメリット

・為替差損が生じて元本割れのリスクもある

・手数料が高い。円から外貨、外貨から円に両替する際に、メガバンクで1円程度が必要。

・外貨預金は預金保護の対象外となる。

3-3 個人向け国債

国が資金調達をするために発行する債券で、所有者には利息が支払われ、満期(償還日)には額面金額のお金が戻ってきます。安全性が高く、少額でもはじめられます。

また、満期(償還期間)は3年(固定金利)、5年(固定金利)、10年(変動金利)の3つがあります。

個人向け国債 (2015年3月)

| 固定3年 | 固定5年 | 変動10年 | |

| 金利 | 0.05% | 0.05% | 0.26% |

| 利息の受け取り | 半年毎 | 半年毎 | 半年毎 |

| 購入単価 | 1万円から | 1万円から | 1万円から |

| 償還金額 | 額面金額 | 額面金額 | 額面金額 |

メリット

・元本割れするリスクがない

・安定した利回りを得ることができる

・少額の資金からでもはじめられる(1万円から)

デメリット

・銀行預金とほぼ変わらないほど金利が低い

・換金が可能になるのは最短で1年後。流動性が低い。

3-4 外貨MMF

外貨MMFは証券会社が取り扱う外貨建ての投資信託です。信用性の高い外国の国債や社債を中心に運用しているので、外貨ベースでの元本の安全性は高くなっています。

一方で、外貨建ての資産運用商品になるので、為替レートによっては安全性が高いといっても、元本割れするリスクもあります。

外貨MMFの利回り(野村證券|2015年3月)

| 米ドル | 0.153% |

| 豪ドル | 1.923% |

| NZドル | 3.046% |

メリット

・外貨預金よりも金利が高い。

・為替手数料が安い。外貨預金と比べてほぼ半額。

・為替差益には税金がかからない

デメリット

・為替レート次第で損失が発生する

3-5 投資信託

株式投資が自分自身で銘柄を選択して利益をあげますが、投資信託は資産運用のプロが投資家から集めた資金をもとに、運用を行います。利益が出た場合は、投資金額に応じて利益が分配されます。

資産運用の初心者にとっては株式の銘柄を選択する必要はないので、知識がなくても手軽にはじめられます。

投資信託の種類

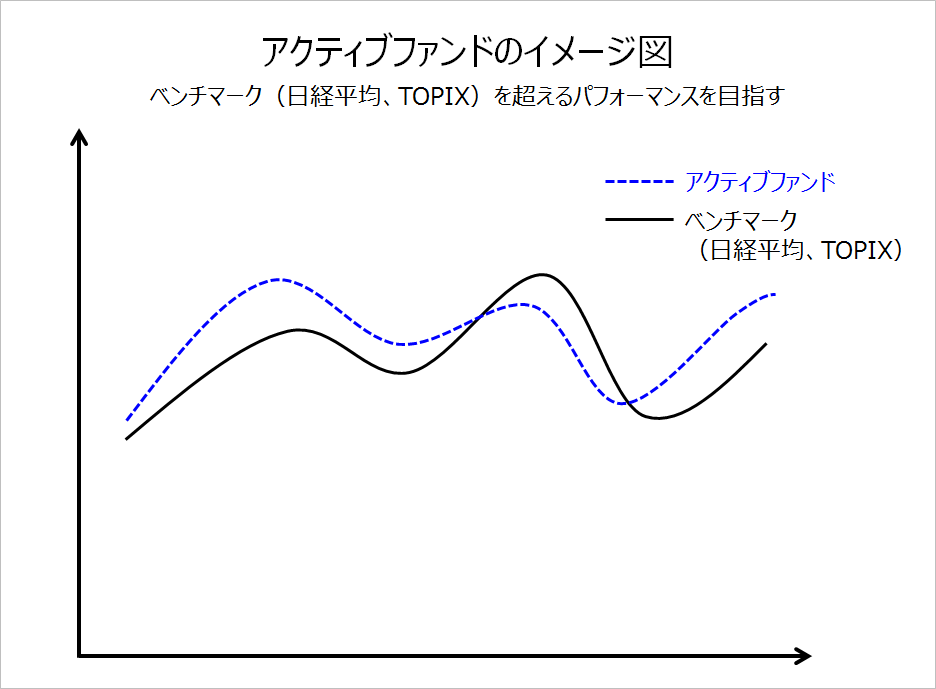

投資信託には投資スタイルによって「アクティブファンド」と「インデックスファンド」に大別されます。

アクティブファンド

日経平均株価やTOPIXなどの基準値を上回る投資成績を目指すファンドのことです。

ただし、運用担当者の能力に依存するところが大きく、必ずしも基準値を上回る成績を出せるとは限らない。さらに、手数料もインデックスファンドに比べて高額。

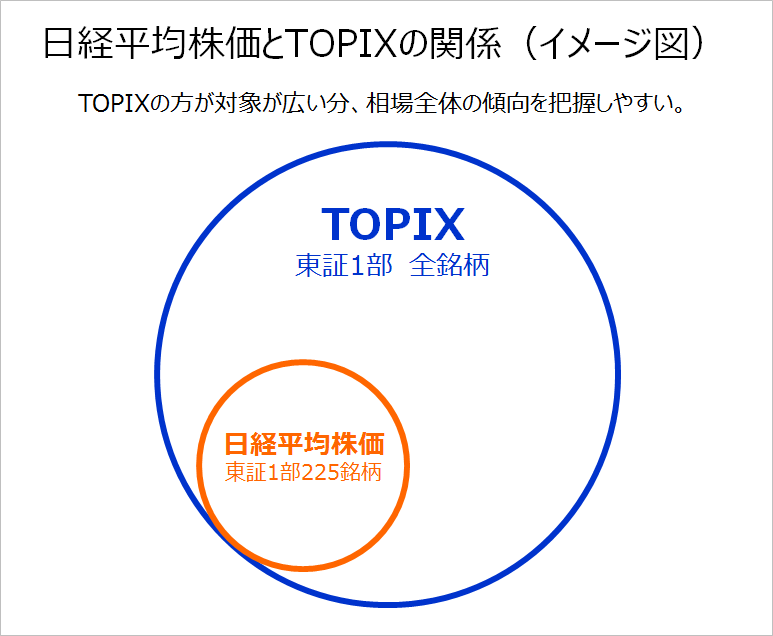

日経平均株価とは

- 東証一部に上場している大手企業のうち、代表的な225銘柄の株価の平均値。なお、225銘柄は定期的に入れ替えが行われます。

TOPIX(東証株価指数)とは

- 東証一部に上場している全銘柄の株価を指数化したもの。具体的には、東証一部に上場しているすべての銘柄の合計時価総額を、基準時点(1968年1月4日)の時価総額で割って計算する。

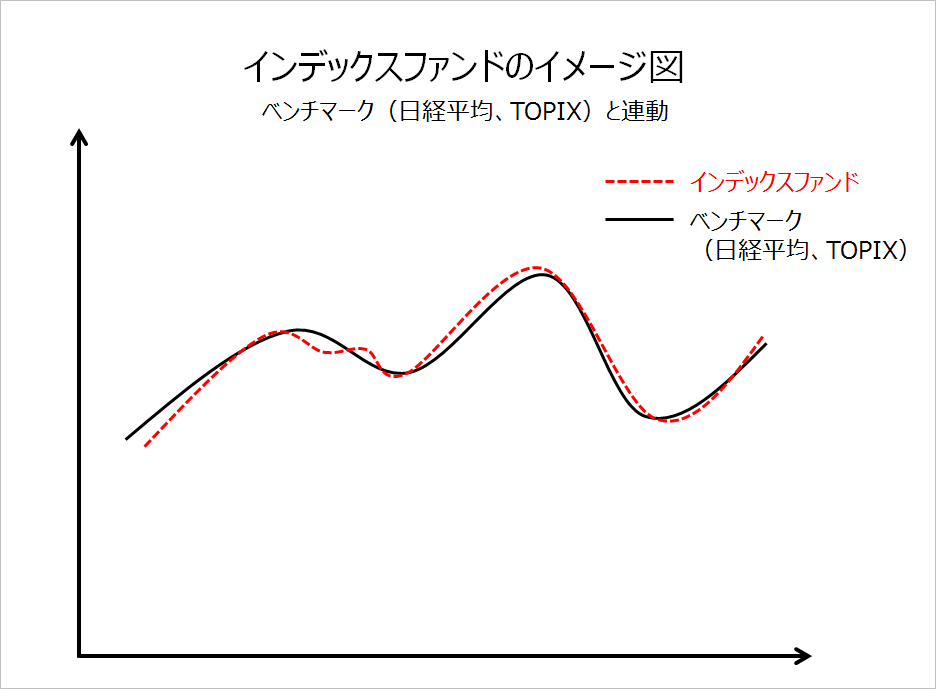

インデックスファンド

インデックスファンド

日経平均株価やTOPIXなどの基準値と連動するように運用するファンドのこと。

たとえば、日経平均株価が2%上昇するなら、おなじようにインデックス型投資信託も2%上昇することになる。

メリット

・投資信託は集めた資金を複数の投資先に分けて投資しているので、投資信託で資産運用することで分散投資ができる。

・少額の資金からスタートできます。株式投資の場合、銘柄によっては100万円程度の資金がなければ、投資できない銘柄もありあすが、投資信託は少額の資金からでもスタートできます。

デメリット

・いくら分散投資できるといっても、リーマンショックのように市場全体が落ち込むような場合には、大きな損が出てします。

・売買手数料のほかに、保有中でも資産の運用コストである信託報酬が必要となる。

3-6 ETF(上場投資信託)

証券取引所に上場して、売買が行われている投資信託のことをETF(上場投資信託)といいます。通常の投資信託は、1日1回ファンドの純資産額を計算して価格を計算しています。

一方で、ETFは市場があいてる時間帯であれば、いつでも売買でき、さらに株価とおなじようにリアルタイムで価格も変動します。

投資信託とETF(上場投資信託)の違い

| ETF | 投資信託 | |

| 購入価格 | 市場取引価格 | 基準価格価格 |

| 価格決定 | リアルタイム変動 | 1日1回 |

| 信託報酬 (運用コスト) | 低 | 高 |

メリット

・投資信託と同じように分散投資ができる。

・少額の資金からスタートできます。

・株式と同じように市場が開いている時間はリアルタイムに売買できる

・価格変動が把握しやすい

・投資信託にくらべて信託報酬(運用コスト)が割安

デメリット

・ETFの商品の種類や市場全体が影響を受けるときなど、分散投資ができていても損が出ることがある。

・売買手数料のほかに、保有中でも資産の運用コストである信託報酬が必要となる。

3-7 株式投資

企業が発行する株式を価格が安い時に購入して、価格が高い時に売却することで利益をえる資産運用方法です。

利益をあげる仕組み自体は単純ですが、売買で利益をあげることは簡単ではありません。そのため、株式投資のなかでもさまざまな投資指標や投資手法が確立されています。

なお、一定時期に株主となっている人は配当金を受け取ることもできます。

代表的な投資指標

・ROE(株主資本利益率)/当期純利益 ÷ 株主資本

企業の収益性を測る指標。ROEが高い企業ほど効率よく収益をあげている。

・PER(株価収益率)/現在の株価÷一株あたり利益

現時点で株価が割安か、割高なのかを測る指標。PERが低いほど、お買い得(利益に対して株価が低い)な株式であることがわかる。

・PBR(株価純資産倍率)/現在の株価÷一株あたり純資産

会社の純資産と株価の関係を現しており、低いほど割安株といえる。なお、低すぎるPBRは倒産危険性が高いので注意が必要。目安は1倍を下回るかどうか。

・EPS(1株あたり純利益)/当期純利益÷発行済株式総数

企業の利益を1株あたりに換算した数値。

・BPS(1株あたり純資産)/純資産÷発行済株式総数

企業の純資産を1株あたりで計算した数値。EPSが高いほど、企業の安定性も高い。

大手電機メーカーを投資指標で比較する

| 東芝 | 日立 | ソニー | パナソニック | シャープ | |

| ROE(株主資本利益率) ※2015年3月予想 | 10.02% | 9.71% | -6.44% | 11.03% | -15.70% |

| PER(株価収益率) ※2015年3月予想 | 18.69倍 | 16.18倍 | – | 20.37倍 | – |

| PBR(株価純資産倍率) | 1.57倍 | 1.41倍 | 1.23倍 | 1.83倍 | 1.76倍 |

| EPS(1株あたり純利益) ※2015年3月予想 | 28.34円 | 51.77円 | -155.05円 | 75.71円 | -17.74円 |

| BPS(1株あたり純資産) | 336.88円 | 595.08円 | 2657.77円 | 841.70円 | 140.82円 |

代表的な投資手法

グロース投資

将来の企業の成長を見越して、銘柄を選択して投資する手法。 (利用する投資指標)PER、PBRが高い企業

バリュー投資

企業本来の実力からみて現在の株価が割安なものを見つけ出して投資する手法。 (利用する投資指標)PER、PBRが低い企業

メリット

・売買のタイミングによっては高い利益を期待できる

・株式を保有することで配当金を得ることができる

・一部株式では、株主優待制度を受けられる

デメリット

・必ずしも利益を上げられるとは限らない。大きな損が生じることもある。

・万が一、株主となっている会社が倒産してしまうと、株式は紙くずになってしまう。

3-8 J-REIT

投資家から資金を集めて複数の不動産に投資をして、投資家は不動産から得られる家賃や売却益を配当金として受け取ることができます。

小口に証券化されているので、実物不動産に投資をする資金がなくても、J-REITを通じて不動産に投資をすることが可能です。

| J-REITの平均分配金利回り |

| 3.09%(2015年3月) |

メリット

・少額から実物不動産に投資をすることができる

・複数の物件に投資することになるので分散投資になる

・実物不動産に比べて売却手続きが簡単。流動性に優れている

デメリット

・実物不動産に比べると価格変動リスクが高い。

・実物の不動産に間接的に投資をしていることになるため、不動産市況全体の落ち込みには同様に影響をうけることにある。

3-9 不動産投資

不動産を第三者に貸し出して家賃収入を得たり、売買することで利益を上げる投資を不動産投資といいます。

ひとくちに不動産投資といっても、投資する不動産の種類や立地によっても価格や利回りは大きく異なります。 また、一般的に不動産の売買によって利益を得ることは、時期や物件の見極めの関係から、資産運用初心者では困難です。

メリット

・毎月安定した家賃収入を得られる。

・不動産は実物資産のためインフレ対策になる

・ローン利用できるので少額の資金からでもスタートできる

・ローンは団体信用生命保険がつくので、遺された投資用不動産は生命保険のかわりになる。

団体信用生命保険とは

- ローン契約期間中にローン契約者に万が一のことがあった場合、ローンが完済される制度。

デメリット

・人口減少エリアでは空室リスクが高く、家賃収入が安定しない ・入居者が家賃を滞納した場合、収入が入ってこない。 ・築年数の経過によって物件の価格は低下する ・投資用不動産によっては換金までに時間がかかる(地方の1棟アパートなど)

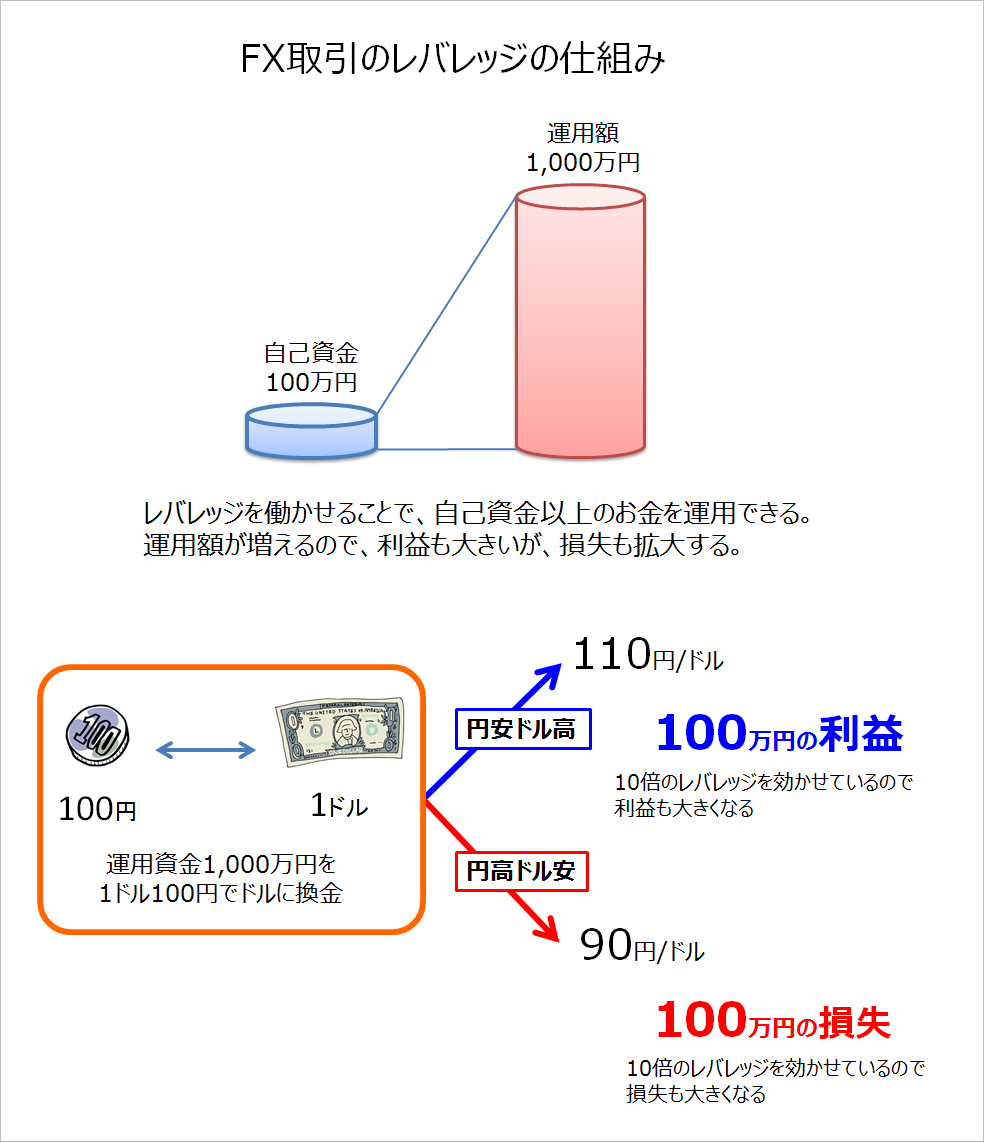

3-10 FX取引(外国為替取引)

円、ドル、ユーロなどの通貨の売買により利益を得る取引のことをFX(外国為替証拠金取引)と呼びます。 なお、FX取引の特徴としてレバレッジをかけることで、手持ち資金の何倍ものお金を運用することができます。

うまくいけばレバレッジをかけた分だけ大きな利益を手にすることができますが、反対に損をした場合はレバレッジを掛けた分だけ大きな損失をうけることもあります。

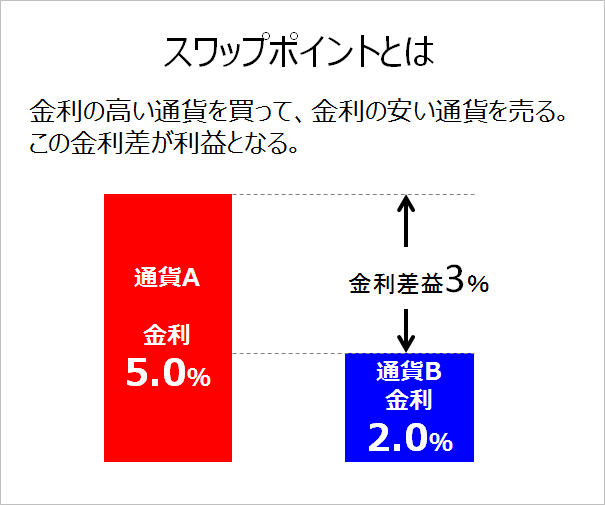

『スワップポイント』~FX取引におけるインカムゲイン~

FXでは通貨の売買によって利益を得るだけではなく、通貨間の金利差を利用して利益を上げることもできます。

いわば、外貨預金における利息に値するもので、通貨間の金利差によって生まれる利益のことをスワップポイントと呼びます。

メリット

・外貨預金に比べて為替手数料が安くおよそ100分1程度。

・レバレッジをかけることができ、大きな利益を狙える。

・スワップポイントを毎日受け取ることができる。

デメリット

・株式投資や投資信託の場合、銘柄が値下がりしたとしても、売却しなければ損失は確定しません。FX取引の場合、計算上の損失が証拠金を上回った時点で、損失が確定します。

・一定額の損失が発生した場合、ロスカットでリスクを軽減できますが、急激な為替変動の場合、ロスカットが追い付かず、取り返しのつかない損失を被ることがある。

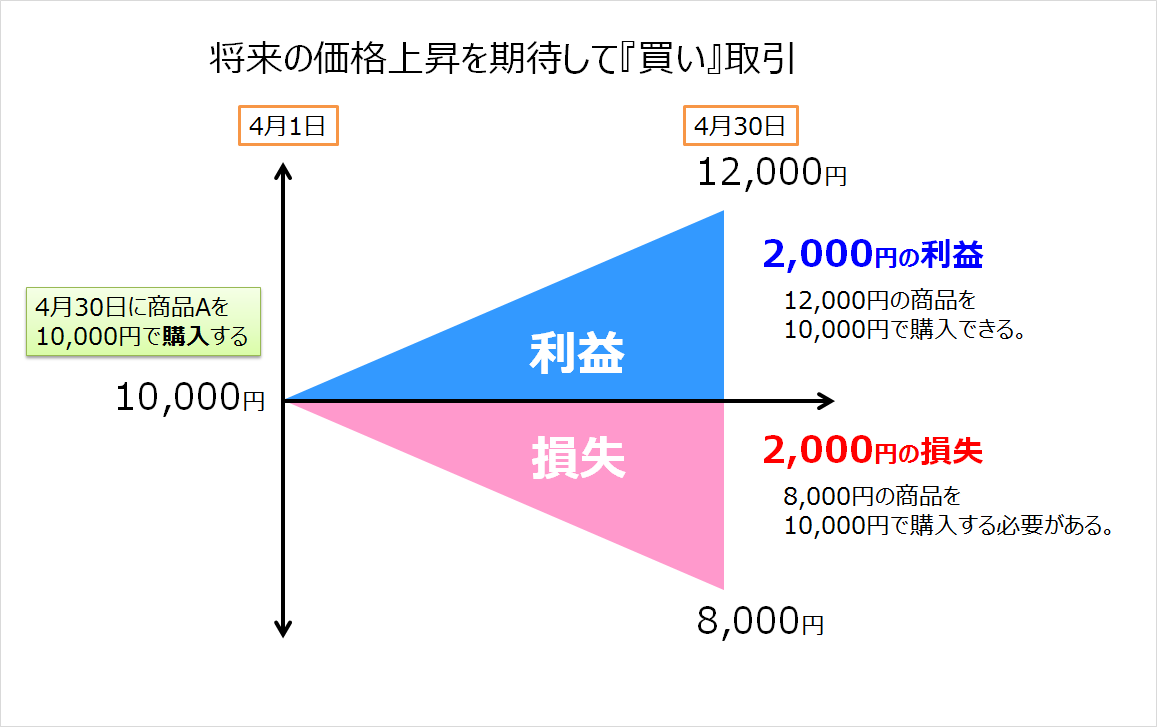

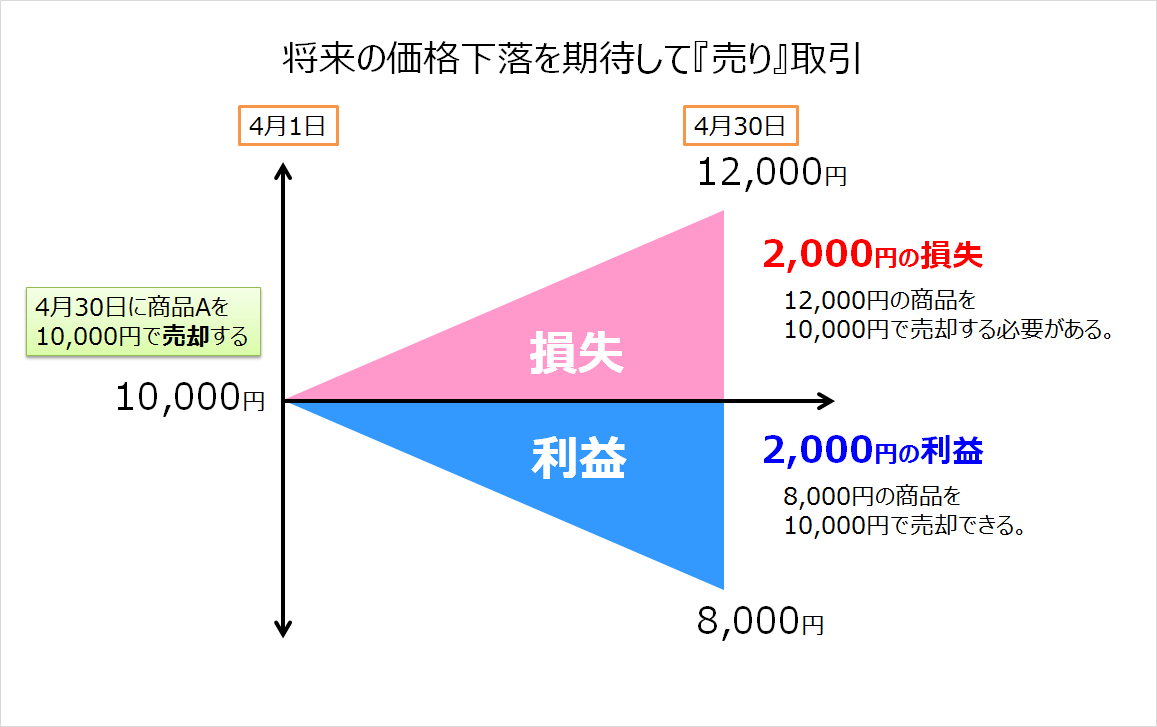

3-11 先物取引

先物取引とは、農産物や金、エネルギー資源などが、将来のある時期にいくらで売買するのか、その権利を取引するものです。

たとえば、現在よりも将来のほうが取引する商品の価格が値上がっているとすれば、「現在の価格で買う権利」に投資をし、価格が値下がりすると予想すれば「現在の価格で売る権利」に投資します。

先物取引はレバレッジを効かせることができ、少額の資金でも大きな取引をすることができますが、これは逆効果にもなります。

利益が出るときは大きいですが、損失が出た時も大きくなります。予想した相場から外れて含み損が出た場合、追加で証拠金をねん出できなければ証拠金が強制決済されて、損失が確定します。 FX取引と同じく、資産運用初心者にはレバレッジを効かせた投資はおすすめできません。

メリット

・少額の資金でもレバレッジをかけることで大きな取引ができる。

デメリット

・レバレッジは損失の拡大にも大きく働くので、取り返しのつかない損を招くことがある。

・取引の期間が決められているんで、利益・損失の発生を問わず必ず決済する必要がある。

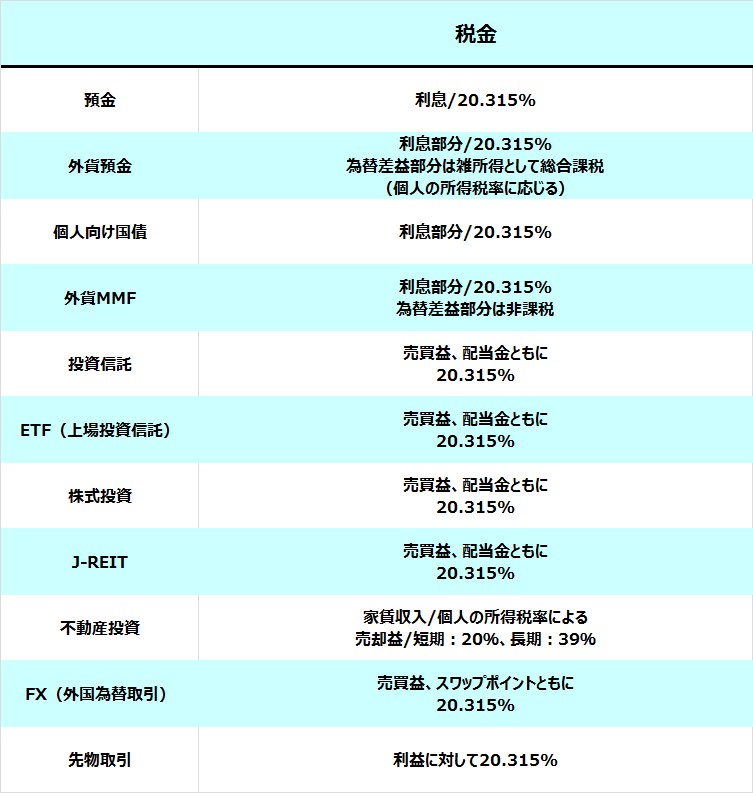

4.資産運用と税金

資産運用してあがってきた利益には税金が課税されます。ここでは、さきほど確認した資産運用商品ごとにかかってくる税金についてまとめました。

5.賢い投資家は知っている資産運用で経済的自由を実現する思考法

ただやみくもに資産運用していくだけでは、なかなか資産も増えてはいきません。資産を効率的に増やし、あなたが掲げた目標を達成するにはちょっとした考え方のコツが必要です。 ここでは資産運用を行う際に必要な考え方をお伝えします。

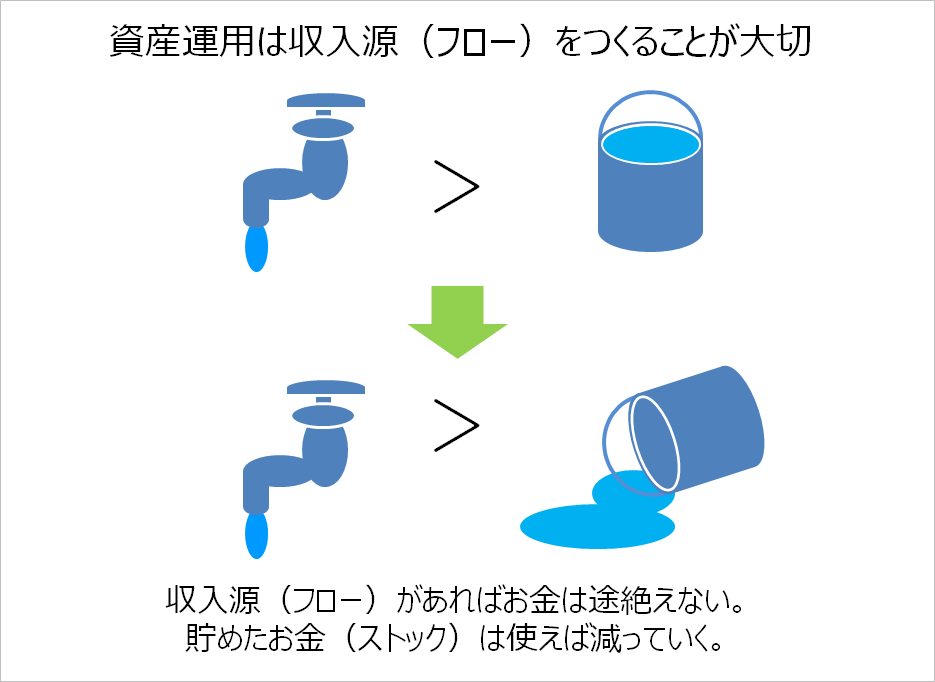

5-1 貯金額ではなく収入額を目標とする

資産運用の最終的な目的は、給料とは別の安定した収入源を作ることです。 もっと、わかりやすくいえば、貯金の額が目標なのではなく、毎月の収入額が目標として定めて運用していくのです。

この収入額は、資産から入ってくる利益だけで、生活していくことができるまで持っていくことが理想形です。この状態を経済的自由といいます。

いったん経済的自由を得ることができれば、あとはあなたが働かなくても、資産運用先からはいってくる利益だけで生活していくことができます。

5-2 収入がなければお金があっても使えない

資産運用の目的として収入額を目標とするのには理由があります。 それは、資産運用がうまくいってお金が貯まったとしても、そのお金は使ってしまえばなくなってしまうからです。

これでは、目減りしていくお金が気になって、思い切ってお金を使うことはできません。 一方で、安定した収入源があれば、お金を使ったとしても、またすぐにお金が入ってくるので気兼ねなく、お金を使うことができます。

たとえるなら、バケツに水を貯めるのではなく、水の出る蛇口をつくること。 これが資産運用の目的です。

5-3 蛇口を作るには家賃収入がおすすめ

継続的な収入をつくるためには、資産運用のなかでもキャピタルゲインではなく、インカムゲインを狙った運用を行うことです。

キャピタルゲインの場合、利益の確定は不定期で、安定的とはいえません。 そのためインカムゲインで得る収入が経済的自由を目指すための前提となります。

このインカムゲインの代表格が家賃収入です。 人口が集まるエリアの駅から近い不動産に投資をすれば、空室リスクは抑えられて安定した家賃収入を得ることができます。さらに、投資用不動産が増えれば、増えるほど家賃収入も大きくなり、その家賃を使って次の不動産に再投資することができます。 雪だるま式に資産が拡大していくわけです。

くわしくはこちらの記事「サラリーマンが不動産投資で毎月42万円の不労所得を得る具体的なノウハウ」で不動産投資で経済的自由を目指す手法を詳しく書いてあるので、確認しておきましょう。

5-4 致命的リスクは回避する

経済的自由は短期間では実現することはできません。資産運用の種類のなかでも取りあげたレバレッジを効かせた手法は大変危険です。

大きな利益が得られる一方で、取り返しのつかないほどの損失を出ることもあるのです ですから、過度なレバレッジは絶対に避けることです。資産運用から退場してしまうようなリスクは排除しましょう。

また、不動産投資でも借入金を利用することで少額の資金からでもはじめられますが、借金もレバレッジのひとつです。金利上昇リスクに備えるためにも、借金は繰り上げ返済を行いリスクを軽減しておきましょう。

まとめ

資産運用と言っても、ローリスク・ローリターンの運用先から、ハイリスク・ハイリターンの投資まで様々です。ただ、ハイリスク・ハイリターンの資産運用は投資ではなく投機です。運用先のリスクもしっかり調べて資産運用をはじめましょう。

コメント