これから投資を始めよう、そのために勉強しようとお考えのあなた。

将来のために少しでもお金を増やすには、投資という手法が有効だと分かっていながらも、難しそうでなかなか行動に移せなかったのではないでしょうか?

投資を開始するだけならとても簡単です。

しかし、なんの知識も無しにただ開始するのはギャンブルとそう変わりません。

投資で安定した収益を得るには、必要な知識と情報、そして、自分に合った商品選びが重要になってきます。

特に、初心者の方は以下の3つのルールを守って始めることをお勧めします。

- リスクを回避できるよう、長期運用を目的とする

- 生活費とは別に貯金している資産(余剰資金)で運用する

- 頭の中が“投資”でいっぱいにならないようにする

以上を踏まえた上で、投資の理解を進めていくと、自ずと選ぶ投資の種類、運用方法が見えてきます。

ここでは、そもそも投資とは?から始まり、投資の種類、概要を学んだ後、最終的にどれがあなたに合っていて、どこから始めればいいかを学んでいきましょう。

これを読めば、どの投資を始めようか迷っていたあなたも、自信を持って開始できるようになっているはずです。

不動産投資体験談

目次

1章 <<投資入門>>基礎知識編

そもそも、「投資」とはなんでしょうか?

投資(とうし、英: investment)とは、主に経済において、将来的に資本(生産能力)を増加させるために、現在の資本を投じる活動を指す。

出典:wikipedia

つまり、

「お金に働いてもらって、お金を稼ぐ」という考え方、手法となります。

ここには大きく2つの意味があります。

・金融商品等の売買を行い、売買差益を得ようとすること

・金融商品等を保有することで、配当金等の利益を得ようとすること

更に言えば、これら2つを使い、「資産を成長させる」のが投資の本質となります。

これからお話する投資の仕組みや種類、リスクやリターンを理解し、自信をもって投資の世界に挑戦してきましょう。

1−1 投資と投機、そしてギャンブルの違い

投資と聞いて、ギャンブルのようなイメージで、大きく損をしたり、大儲けしたりするものだと考えている方もいらっしゃるかと思います。

しかし実際はそうではありません。

投資…資産を生みだす資本に対して資金を投じるとこと。長期的な視点での運用。

投機…お金を生み出してくれる「機会」に資金を投じること。短期的な視点での運用。

ギャンブル…投資、投機と異なり主催側(胴元)がおり、参加するために運営料が高額。資産運用、利殖目的よりも遊行目的が大半で、短期的思考。

このようにそれぞれの意味を文字で表現すると違いがわかるかと思います。

投資を始めようと考えた方はおそらく、「今お金がほしい」ではなく、「将来を見据えて、お金が増えていったらいいな、ゆとりある暮らしがしたいな」と思っていたのではないでしょうか?

もし、短期的に「今お金がほしい」と考えてしまっていたのであれば、その考えは投機・ギャンブルに近い考え方になりますので、今のうちに「投資」の考え方に修正しておくことをお勧めします。

投資を行なう上で、初心者が陥りがちなのが、この投機です。

株式投資であっても目先の利益をだけを目的にして、短期の売買を繰り返す行為は投資ではなく、投機です。

投機で安定的に資産を形成することは困難です。

短期で運用するということは、その瞬間で取引を判断する必要があるため、知識や経験が無い初心者の段階では、利益を上げるには“運”でしかありません。

それでは安定的な資産形成は到底できません。

学び:投資と投機、ギャンブルの違いをしっかり理解し、あくまでも「投資」を安全に行いましょう!

1−2 儲かる仕組み キャピタルゲイン/インカムゲイン

投資を行い、利益を上げるために、まずは投資で儲かる仕組みを学びましょう。

投資で収入を得る方法は、「キャピタルゲイン」「インカムゲイン」の2つがあります。

性質の異なるこの2つの仕組を覚えることで、投資の運用方法が見えてくるはずです。

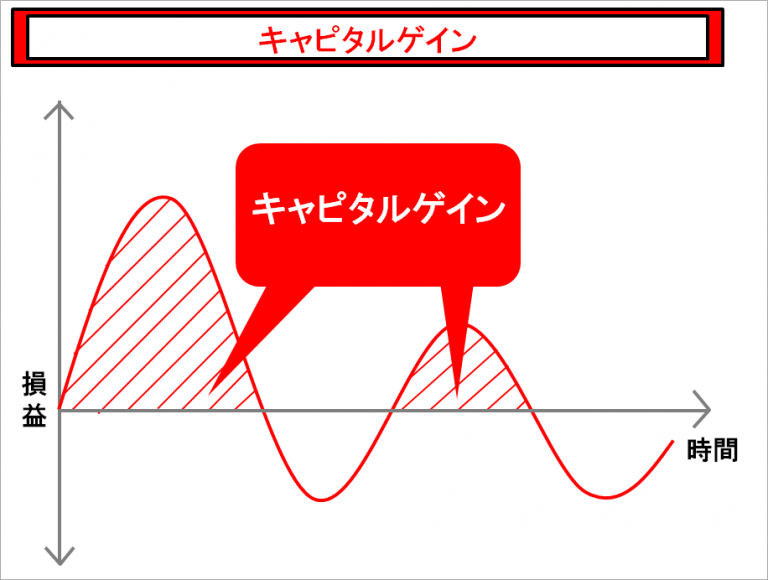

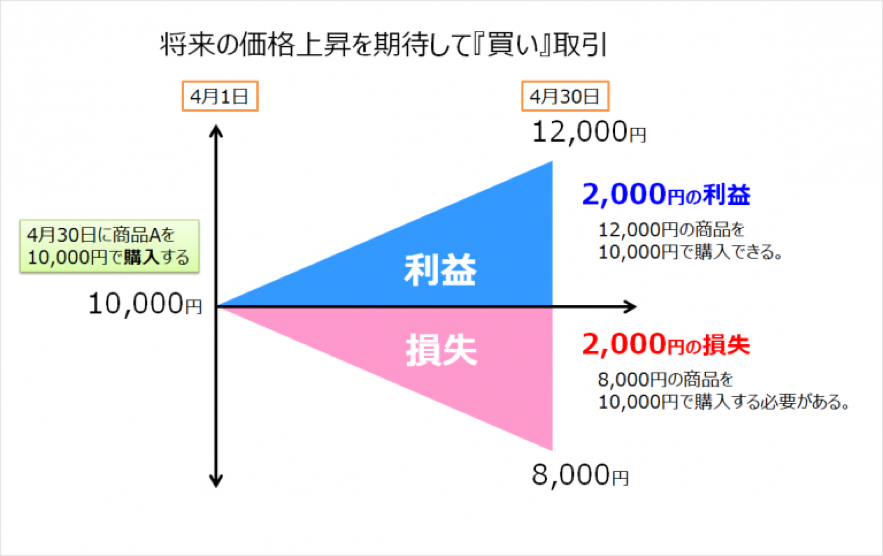

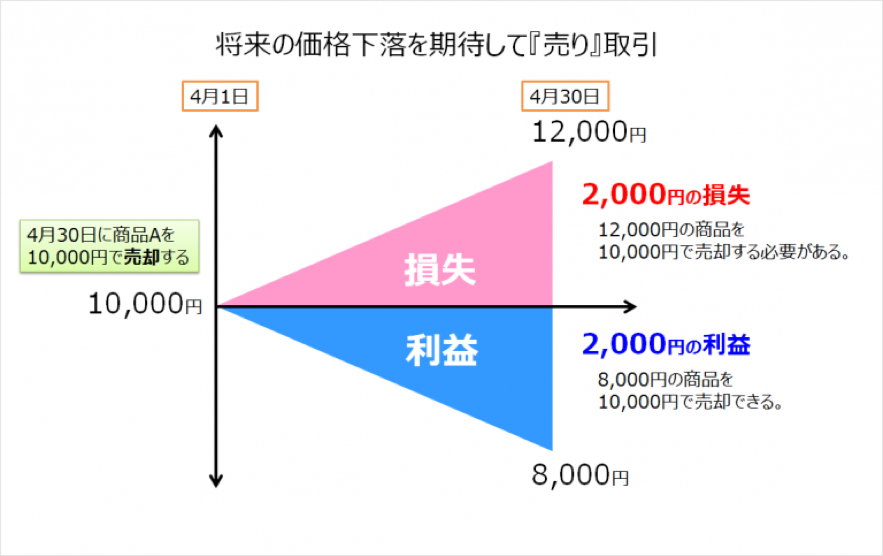

<キャピタルゲイン>

購入した資産を売買することで、その売却差益を「儲け」とする方法です。

売買時のタイミングで、大きな儲けを得られる可能性がありますが、逆に損を出してしまう可能性もあります。

代表的な投資の種類は、株式や不動産、外貨為替取引もこれに分類できます。

「投資の儲け」をイメージした時に、先に浮かぶのはこちらではないでしょうか?

<インカムゲイン>

購入した資産を保有している間、定期的に得られる「儲け」のことです。

代表的な投資の種類は、預貯金(外貨預金)、債権の利子、株式の配当金、不動産の家賃収入などです。

こちらの儲けは大きく変動することは少なく、安定したものと言えるでしょう。

両者は、上述している通り、利益の大きさや安定性が異なってきます。

学び:キャピタルゲインは、リスクはあるが、利益は大きい!インカムゲインは、利益は少ないが、安定して長期的な収入源になる!初心者はインカムゲインを狙った投資がお勧め!!

※キャピタルゲインとインカムゲインについて更に詳しく知りたい方は、以下の記事を参考ください。

⇒ ≪5分でわかる≫キャピタルゲインとインカムゲインの特徴と違い

1−3 リスクを理解する

儲かる仕組みを学んだ後は、その逆、損についても学んでいきましょう。

儲けと損は表裏一体です

投資初心者は特に、この損(リスク)十分に理解してから始めることが重要です。

投資のリスクには大きく分けて2種類あります。

■価格変動リスク

投資した金融商品の取引価格が変動し、損失が発生するリスクのこと

例:金融商品を購入した時の価格が10万円だったのに対し、売る時の価格が9万円になっていた

■為替変動リスク

円と外貨を交換する際に、交換レートである「為替相場」が変動し、円に換算した際に損失が発生するリスクのこと

例:1ドルを100円で買ったが、ドルを売って円にする際、1ドルの価値が90円になっていた【円高】

※逆に、1ドルの価格が110円になっていたら【円安】となります。

投資には、大きい小さいはあれど、必ずどちらか、もしくは両方のリスクが存在します。

このリスクを理解して、開始する投資の種類を選ばないと、初心者が進めるべき“安全な投資”にはなりません。

1−4 投資の種類

投資とひとくくりに言っても、その種類は様々。

前述したマップに記載した、投資11種類を詳しく見ていきましょう。

|

投資の種類 |

説明 |

|

預金 |

銀行などの金融機関にお金を預けることで、利子を受け取ることができる。お金の出し入れが頻繁で、お金が減るリスクを限りなく低くしたい方にお勧め。 |

|

外貨預金 |

外国の通貨で預金をすること。預けた通貨の利息率が適応される。預金と同じような感覚でコツコツ積立て、円よりも高い金利を得たい方にお勧め。 |

|

個人向け国債 |

日本国が発行する債券(借金)を個人投資家に買いやすくしたもの。投資が初めてで、リスクを追わず、小さくコツコツ資産を増やしていきたい方にお勧め。 |

|

投資信託 |

投資のプロにお金を預けて運用してもらうこと。投資や経済の勉強や運用をする時間が無いサラリーマンや、主婦にもお勧め。少額から始められるので、投資入門に◎ |

|

外貨MMF |

外貨を使って行なう投資信託のこと。「外貨建て投資信託」と呼ぶことも。投資信託に興味がある方で、かつ、為替変動のリスクをとってでも利益を上げたい方にお勧め。 |

|

ETF |

証券取引所に上場している投資信託のこと。「上場投資信託」と呼ぶことも。株のように取引を行いたい方、手数料を安く抑えたい方にお勧め。 |

|

株式投資 |

企業が活動するための資金を、株式という形で買い、企業に資金を提供すること。株主優待を受けたい方、知識と経験を積んで高い利益を出したい、資金に余裕がある方にお勧め。 |

|

不動産投資 |

アパートやマンションなどの不動産を購入し、売却したときの差益を出したり、家賃収入を得ること。安定した不労所得を得たいと考えている方にお勧め。リスクが少なく、リターンが安定しているため、投資入門に◎ |

|

J-REIT |

不動産運用のプロに資金を預け運用してもらう、不動産の投資信託のこと。不動産投資よりも少額でできるため、不動産投資を手軽に始めたい方、分散投資ができるので、様々な不動産事業に投資をしたいと考えている方にお勧め。 |

|

FX取引 |

海外の通貨を売買することで利益を上げること。「外国為替取引」と呼ぶことも。数字やデータが好きで、時間を選ばずに取引をしたい方、リスク覚悟でも少ない資金で大きな取引をしたい方にお勧め。 |

|

先物取引 |

農産物や金、エネルギー資源などを対象にして、将来の売買について、現時点でいくらで売買するかを約束する取引のこと。リスクを引き換えに、短期間で大きな利益を出したいと考えている方、数字やお金ではなく、“資源”に投資をしたい方にお勧め。 |

それぞれメリット・デメリットを見ていきましょう。

|預金

銀行にお金を預けることで、微々たるものですが金利が発生しもうけが出るので、こちらも投資というくくりに入れることができます。

<メリット>

・出し入れが自由。手数料がかかる場合もあるが、コンビニでも可能なので場所、時間を問わずにできる。

・原本保証(入れたお金が必ず返ってくる)

・たとえ、銀行が倒産し、預金の払い戻しができなくなっても、1,000万円までは必ず戻ってくる

<デメリット>

・金利が低い。年間0.001%の利息しかつかない(2017年2月末日のデータ)

※銀行の最新金利状況のご確認はこちらから → ヤフーファイナンス

<こんな方にオススメ!>

・お金の出し入れが頻繁な方

・お金が減るリスクを限りなく低くしたい方

|外貨預金

預金を、日本円ではなく、外貨で行うことです。

銀行預金よりも高い金利が発生し、更に、為替変動による価値の差(為替差益)でキャピタルゲインを狙うことも可能です。

ただ、手数料が高いことや、その時の為替レートによって損を出してしまうというデメリットも。

外貨普通預金金利例

|

米ドル |

0.020% |

|

ユーロ |

0.001% |

|

英ポンド |

0.001% |

|

豪ドル |

0.300% |

|

NZドル |

0.400% |

※2017年3月24日 現在

※参考:外貨普通預金 – 金利|住信SBIネット銀行

<メリット>

・日本円の預金に比べ、金利が高い

・為替差益でキャピタルゲインを狙える可能性がある

<デメリット>

・手数料が高い(円を外貨にするとき、外貨から円に戻すとき両方に手数料が発生する。)

・為替レートによっては損がでて、元本割れが発生する可能性がある。

<こんな方にオススメ!>

・預金と同じような感覚でコツコツ積立て、円よりも高い金利を得たい方にお勧め。

・日本の銀行の利息は低すぎると考えている方

|個人向け国債

国が発行する債権(借金)を、1万円から購入することができます。

金利は、定期預金などに比べると若干高くなっています。

また、元本の保証を日本国政府が行っているために安全性が高く、満期に全額戻ってくるのが特徴です

|

固定3年 |

固定5年 |

変動10年 |

|

|

金利 |

0.05% |

0.05% |

0.05% |

|

利息の受け取り |

半年毎(年2回) |

半年毎(年2回) |

半年毎(年2回) |

|

購入単価 |

最低1万円から |

最低1万円から |

最低1万円から |

|

償還金額 |

額面金額 |

額面金額 |

額面金額 |

※2017年3月10日現在

※参考:現在募集中の個人向け国債・新窓販国債 : 財務省

<メリット>

・少額(1万円から)でも始められる

・利息を半年ごとに受け取れる

・元本保証がされているため安全

・一般的に銀行預金より金利が高い

<デメリット>

・銀行預金よりは金利が高いとは言え、資産を増やすという面から見ると非常に低い

・発行後、1年経過しないと換金できない

<こんな方にオススメ!>

・投資は初めてだけど、銀行預金からステップアップしたいと考えている方

・リスクを負わず、小さくコツコツ資産を増やしていきたい方

|投資信託

投資家から集めたお金をひとつの大きな資金としてまとめ、専門家が株式や投資に運用するものです。

簡単に言えば、投資のプロ(投資会社)にお金を預け、運用をお任せする仕組みのこと。

プロに運用を任せるので、知識が無くても手軽に始められるのが特徴です。

また、選ぶ証券会社によっては最低500〜1000円から積立てていけるので手軽に始められるため、初心者にお勧めの投資です。

<メリット>

・プロに運用を任せるので、時間の無いサラリーマンや主婦でも挑戦しやすい

・少額の資金(最低500〜1000円)からでもスタートが可能

・長期運用をすることで、安全に資金を増やしていきやすい

<デメリット>

・手数料が高い。売買時の手数料の他に、「運用コスト(信託報酬)」がかかってくる。

・元本保証がない。景気の悪化や、為替の変動で価値が下がってしまうと、投資したお金が減ってしまう可能性がある

|

販売手数料 |

銀行の窓口で買う場合、一般的に申込み金額の2〜3%が相場 |

|

信託報酬 |

投資信託を管理・運用してもらうために、保有中ずっと支払い続ける費用。投資信託の種類によって信託報酬は異なるが、年0.5~2.0%程度が一般的。 |

|

信託財産留保額 |

投資信託を解約する際に投資家が支払う費用。投資信託の種類によって金額は異なり、差し引かれないものもある。一般的には0.3%程度。 |

<こんな方にオススメ!>

・時間が無いサラリーマンや、主婦

・自分で運用するのは怖いと思っている方

・コツコツと長期で積み立て投資ができる方

|外貨MMF(外貨建て投資信託)

外貨を使って行う投資信託のことです。

投資信託の海外バージョンと考えると分かりやすいかと思います。

通常の投資信託と異なるところは、為替レートの変動により、更に利益が出たり、その逆、損が発生する可能性もある点です。

気をつける点、見なければいけない点が通常の投資信託よりも多いため、初心者には難しいかもしれません。

|

米ドル |

0.540% |

|

豪ドル |

1.281% |

|

NZドル |

1.461% |

※2017年3月24日現在

参考:野村證券:ノムラ外貨MMF

<メリット>

・外貨預金よりも金利が高い

・円安によって、為替差益が見込める

・ペイオフ対象のため、資産の安全性がある

※ペイオフ…外貨MMFを購入している証券会社がもし破綻したとしても、投資した資産は全額保証される制度のこと

<デメリット>

・円高によって、損が出る可能性がある

・元本保証がない。景気の悪化や、為替の変動で価値が下がってしまうと、投資したお金が減ってしまう可能性がある。

<こんな方にオススメ!>

・投資信託に興味がある方で、かつ、為替変動のリスクをとってでも利益を上げたいと考えている方

|ETF(上場投資信託)

ETFとは、「証券取引所に上場している投資信託」です。「上場投資信託」とも呼ばれます。

日経平均株価や東証株価指数(TOPIX)と連動するような、“平均点”を狙うような商品です。

上場しているため、株と同じように売買できるのが特徴です。

<メリット>

・株式と同じように証券取引されているため、取引所が開いている時間はいつでも売買できる

・指値注文(いくらで買いたい/売りたい)ができる

・一般的な投資信託に比べて、販売手数料、信託報酬が安い

<デメリット>

・リアルタイムで価格が変動していくため、売買のリスクが高く、更に価格の変動が激しい

・自動積立ができないため、自分の意志で投資のタイミングを決める必要があり、運用の手間がかかる

・株価×売買単位(口数)でしかできない、最低投資額が大きい

<こんな方にオススメ!>

・株のように取引を行いたい方

・手数料を安く抑えたいと考えている方

|株式投資

投資と聞いて、多くの方が真っ先に浮かぶのが、この株式投資ではないでしょうか?

株を購入し、保持していると配当金がもらえたり、株主優待などが受けられるものもあります。

また、売買時の差益(キャピタルゲイン)で利益を出すことができます。

<メリット>

・配当金、株主優待(インカムゲイン)が得られる

・知識と経験をつめば、高い利回りを出せる可能性がある

<デメリット>

・株主になっている企業が倒産してしまうと、購入した株式の価値がなくなってしまい、多大な損が出る

・売買時のタイミングで損が出てしまう可能性がある

・長期で安定した利益を出すためには、経験、知識を積む必要がある。

・会社によっては価格変動リスクが高い

<こんな方にオススメ!>

・応援したい企業がある方

・株主優待を受けたい方

・資金に余裕がある方

・知識と経験を積んで、高い利益を出したい方

|不動産投資

アパートやマンションなどの不動産を購入し、売却したときの差益(キャピタルゲイン)を出したり、家賃収入(インカムゲイン)を得ることができます。

賃料の下落や空室、不動産価値の下落で損が出たり、また、地震や火事によって建物が倒壊する危険性も含んでいます。

<メリット>

・毎月の家賃収入が得られる

・購入する物件を担保にすることでローンを利用できるため、月々少額からでも始めることができる

・ローン利用での購入の場合、団体信用生命保険に加入することになり、生命保険の代わりになる。

また、本人に万が一のことがあった場合、残ったローンは保険から支払われ、家族はその後、

家賃収入を受け取ることができる

※団体信用生命保険

ローン契約期間中にローン契約者に万が一のことがあった場合、ローンが完済される制度。

<デメリット>

・空室が出た場合、家賃収入が入ってこない

・建物の経年劣化の修繕にコストがかかる

・自然災害(地震、火災等)によって、建物自体が無くなってしまう可能性がある

・築年数が上がれば上がるほど、価値が下がっていく

<こんな方にオススメ!>

・安定した不労所得を得たいと考えている方

当てはまる方はぜひこちらも読んでみてください。

⇒ サラリーマンが不動産投資で毎月38万円の不労所得を得る超実践的手法

|J-REIT(不動産の投資信託)

投資家から集めた資金で、オフィスビルやマンションなどの不動産投資を行う投資信託の仲間です。

そこで得た家賃や売却益を配当金として受け取ることができます。

|

J-REITの平均分配金利回り |

|

3.73%(2017年3月) |

<メリット>

・通常の不動産投資と違い、少額の投資が可能

・複数の不動産へ分散投資ができ、リスクを軽減することができる

・プロが運用してくれ、また、通常の不動産投資で発生するような物件の維持や管理の手間が不要

<デメリット>

・市場や経済情勢の影響を受け、価格や分配金が変動するリスクが高い

・実際の不動産に間接的に投資していることになるため、投資対象の不動産が地震や火災等、被災してしまった場合、影響が大きい

<こんな方にオススメ!>

・不動産投資よりも少額でできるため、不動産投資を手軽に始めたい方

・分散投資ができるので、様々な不動産事業に投資をしたいと考えている方

|FX取引(外国為替取引)

海外の通貨(円、ドル、ユーロなど)を売買することで、利益を上げる取引商品のことです。

他の投資と異なり、担保となる手元の資金に「レバレッジ」をかけて何倍もの金額の取引ができます。

※レバレッジ

取引会社に自分のお金を証拠金として預けることで、その金額の数倍〜数百倍の金額で取引できるFX特有の制度のこと。「てこ(レバーllever)の作用」を語源にして作られた言葉。

<メリット>

・レバレッジを使うことで、少ない資金で大きなお金を動かせる。

・月曜AM6:00〜土曜6:00までの間はいつでも取引が可能(使用するFX会社により多少のズレあり)

・2つの通貨の金利差(スワップポイント)を毎日受け取れる

※スワップポイント

例えば、日本円(金利0.1%)を売って、豪ドル(金利1.5%)を買うと、その金利の差額(1.5%-0.1%=1.4%)を毎日受け取ることができます。

※主要各国の金利一覧はこちらから 参考:外為どっとコム 政策金利一覧

<デメリット>

・レバレッジを使い大きなお金を動かしたことで、損が出た場合、手持ちのお金以上の損害が出る場合がある。

・計算上の損失が証拠金(実際の投資額)を上回った時点で損失が確定するため、長期運用に向かない

・海外情勢(天災、テロ、戦争)によって、予測できない為替変動が発生し、通貨が暴落する危険性がある

<こんな方にオススメ!>

・数字やデータが好きな方

・時間を選ばずに取引をしたい方

・リスク覚悟でも少ない資金で大きな取引をしたい方

|先物取引

農産物や金、エネルギー資源などを対象として、将来の売買についてあらかじめ現時点で、いくらで売買するかを約束する取引のこと。

「売買した時点の先物価格」と「決済時点での先物価格」の差額で利益が確定します。

<メリット>

・レバレッジをかけることができ、少額の資金で大きな取引ができる

・ガソリンや灯油などの銘柄は価格変動が大きく、値動きが激しいので、短期間で大きな利益が出る可能性がある。

<デメリット>

・レバレッジをかけることで、大きな損失が出る可能性がある

・値動きが激しいものもあるため、リスクが高い

・長期保有ができない。取引の期間が決められているため、利益、損益問わず、決済しなければいけない。

<こんな方にオススメ!>

・リスクを引き換えに、短期間で大きな利益を出したいと考えている方

・数字やお金ではなく、“資源”に投資をしたい方

2章 <<投資入門>>実践編

これまで、11種類の投資を学んできました。

まだどの投資を選んでいいか分からない方も多いことと思います。

そこで、投資入門に適した、初心者にお勧めの投資をご紹介したいと思います。

2−1 初心者にお勧めな投資の種類

投資の入門としては、「ミドルリスク・ミドルリターン」のものがお勧めです。

なぜなら、ハイリスク・ハイリターンのものはギャンブル要素が強いという話は既にしました。

逆に、ローリスク・ローリターンの代表格である預金や、個人国際は、年利0.1%にも満たず、資産を増やしていくという目的にはとても遠い手法になってしまうからです。

では、初心者お勧めの、ミドルリスク・ミドルリターンの投資の種類はどれになるのでしょうか?

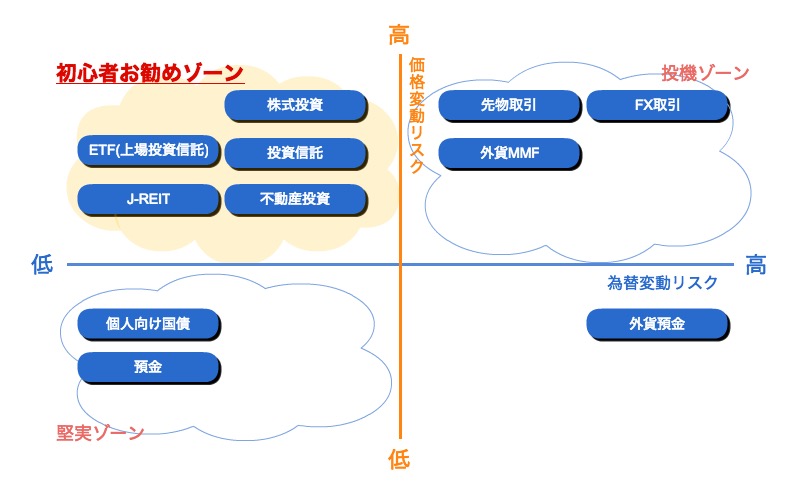

前述した投資11種類を「為替変動」と「価格変動」2つの軸から、マップにまとめました。

※上に行くほど価格変動リスクが大きく、下に行くほど小さいものになり、右に行くほど為替変動リスクが大きく、左は小さくなります。

マップの通り、右上はどちらかと言えば「投機的」な投資となり、ハイリスク・ハイリターンです。

逆に、左下はローリスク・ローリターンで堅実的な投資と言えます。

つまり、左上のゾーンがミドルリスク・ミドルリターンとなり、投資入門に適したものになります。

この中から挑戦する投資を選んで進めていくことをお勧めします。

2−2 選び方と始め方

結論から言いますと、投資の経験や知識が浅いうちは、初心者お勧めゾーンの中でも、「不動産投資」か「投資信託」を行うことをお勧めします。

さらに言えば、長期運用を行い、インカムゲインで安定した収益化を狙っていきながら、投資と経済の勉強を続けていく、という進め方を推奨します。

<お勧めの投資>

|不動産投資

不動産選びのポイントを数点抑えれば、特別な経験やスキルは不要です。

そのため、投資を始めたばかりの初心者でもリスクを抑え、利益を出せる可能性がでてきます。

※不動産投資の基礎、物件の選び方を知りたい方は以下を読んでおきましょう。注意点も記載してありますので、しっかり読むことをお勧めします。

物件選びが完了し、住宅ローンを組むことができ、入居が決まれば、その時から家賃収入が入ってきます。

ただ、初心者は、売買で利益を上げるキャピタルゲインを狙っての不動産投資だけは絶対に手を出してはいけません。

・売買時に大きな手数料が発生する

・手数料を上回る価値の上昇が無いと損が発生する

・築年数と共に価値は下落していく

上記理由から、キャピタルゲインではなく、家賃収入のインカムゲインを狙っていきましょう。

<始め方のポイント>

まずは不動産会社に行きましょう。

ただ、この不動産会社選びはとても重要です。

空室を素早く埋めてくれるところもあれば、なかなか入居募集を行ってくれない不動産会社もあります。

複数の不動産会社をまわり、親身になって相談に乗ってくれる担当者を探しましょう。

不動産投資を始めたい!と思った方は、こちらの記事も読んでおくことをお勧めします。

また、実際の失敗例から、リスクやデメリットも同時に学んでおきましょう。

|投資信託

投資の知識や経験が浅くても、投資のプロに運用を任せられるのがメリットです。

また、投資信託はリスクを分散させる「分散投資」を行います。

※分散投資…投資の対象やタイミングを分散させ、それぞれの持つリスクを分散させるという手法

分散投資に関しては、投資を行なう上で重要な考え方です。

以下の記事で詳しくご紹介しておりますので、ぜひお読みください。

更に、「バランス型投資信託」というものを選ぶことによって、プロの投資家が、最適な配分で分散投資を行ってくれます。

また、少額(1000円くらい)から投資を開始でき、更に毎月積み立て投資ができるので、定期預金の感覚で投資を行うことが可能です。

分散投資を行いながら、少しずつ積み立てていく長期運用を行なうことで、リスクを減らしながら利益を出していくことが可能です。

初心者でも安心して始められる、投資の入門商品と言えるでしょう。

<始め方のポイント>

投資信託の場合は、銀行や証券会社に足を運ぶのは避けたほうが良いでしょう。

なぜなら、銀行や証券会社は販売のプロであり、親身に相談に乗ってアドバイスしてくれることは稀だからです。

まずはネット証券で口座を開設し、そこから自分で勉強するか、信頼できるファイナンシャルプランナーに相談料を支払って相談することをお勧めします。

投資信託を始めてみたい!と思った方は、こちらの記事も読んでおくことをお勧めします。

⇒ 投資初心者必見!NISAではじめる賢い投資信託の運用方法

<お勧めできない投資>

|株式投資

債権等に比べ、株価の変動率が激しい上、様々な指標、会社経営を見る必要があり、経済に強くなくてはいけません。

また、分散投資も自分で考えなければいけないため、初心者がすぐに成功するのは難しいと考えます。

中級〜上級者向けの投資と言えるでしょう。

|ETF、J-REIT

どちらも投資信託の一種ですが、上場しているものが対象のため、自分で直接売買をする必要があります。

これも株式投資と同じで、投資・経済の知識経験が必要になってきます。

ある程度自己資金が多くあり、自分で積極的に売買したい人にはお勧めですが、初心者には難易度が高いでしょう。

上記理由から、これから何か投資を開始しようとお考えの方は、「不動産投資」か「投資信託」を検討してみてください。

3章 Q&A

ここまで進めてきて、色々と疑問質問が出てきているかと思います。

一部ですが、よくある質問をまとめました。

みなさんの疑問解決に少しでも役に立てば幸いです。

Q1 20代で投資を始めたいのですが、早すぎるでしょうか?

投資を始めるのに早すぎる、ということはありません。

投資信託は1000円程度から始めることができますので、思い立ったら吉日、まずは始めてみましょう。

投資を開始することで、お金が増えることの喜びや、減ることの恐怖、投資の難しさに気づくと思います。

その感情が、経済やお金に関する興味になり、情報収集や勉強につながっていくと思います。

そうやって、少しずつ経験を積んでいくきっかけになりますので、ぜひ若いうちから挑戦することをお勧めします。

Q2 資金はいくらぐらいあれば投資は始められますか?

投資信託であれば1000円程度から始められますし、不動産投資であれば、購入する物件によりますが、住宅ローンを利用すれば、月々数万円の投資で開始できます。

ただ、もしまとまったお金があっても、初心者のうちは、少しずつ投資に回しましょう。

少なくとも、生活に影響が出ない余剰分を資金とし、投資したお金がたとえ全て無くなっても良いと思える範囲としましょう。

Q3 短期間で大きく稼ぎたいです。可能でしょうか?

可能ですが、その分大きなリスクも覚悟してください。

FXでは一晩で大金を手にすることも可能ですが、その逆の大きな損失を抱えるリスクも同時にあります。

そうなると、ギャンブル要素の強い“投機”となり、長期で安全な“投資”とは呼べなくなります。

投資は長期で運用をすることでリスクを減らし、安定した利益を生むことが基本と理解しましょう。

Q4 NISAってなんですか?

2014年1月から始まった「NISAA(ニーサ)〔=少額投資非課税制度〕」は、株や投資信託などの運用費や配当金を、一定額非課税にする制度です。

投資金額120万円までの株式投資や投資信託にかかる値上がり益や配当金(分配金)がむこう5年間非課税となります。

これから投資信託や株式投資を検討している方は、おそらくこの制度を使うことになるかと思いますので、これを機に、以下の記事でもっとしっかり学んでおきましょう。

⇒ 投資初心者必見!NISAではじめる賢い投資信託の運用方法

まとめ

ここまで、様々な種類の投資について、メリット・デメリットを見てきました。

最初に挙げた、

- リスクを回避できるよう、長期運用を目的とする

- 生活人は別に貯金している資産(余剰資金)で運用する

- 頭の中が“投資”でいっぱいにならないようにする

をクリアできそうな投資の種類はどれでしたか?

現在の状況、その人の性格、目標などによって、選ぶ投資は人それぞれかと思います。

しかし、上記がクリアできないと感じるものは、あなたが求めている投資には遠い方法なのかもしれません。

今あなたは、投資を開始する入り口に立っています。

恐れず思い切って、投資の世界に飛び込んでみてください。

コメント