『不動産投資にちょっと興味はあるけど、周りの誰もが反対している。実際のところどうなのだろう?』

30年近く不動産投資に携わる私たちから見ても、安易に不動産投資を始めて、失敗する人の姿は珍しくありません。

成功者と呼ばれた投資家が数年後には失敗者に転落していることも、ざら。不動産投資にはそんな残酷な一面があります。

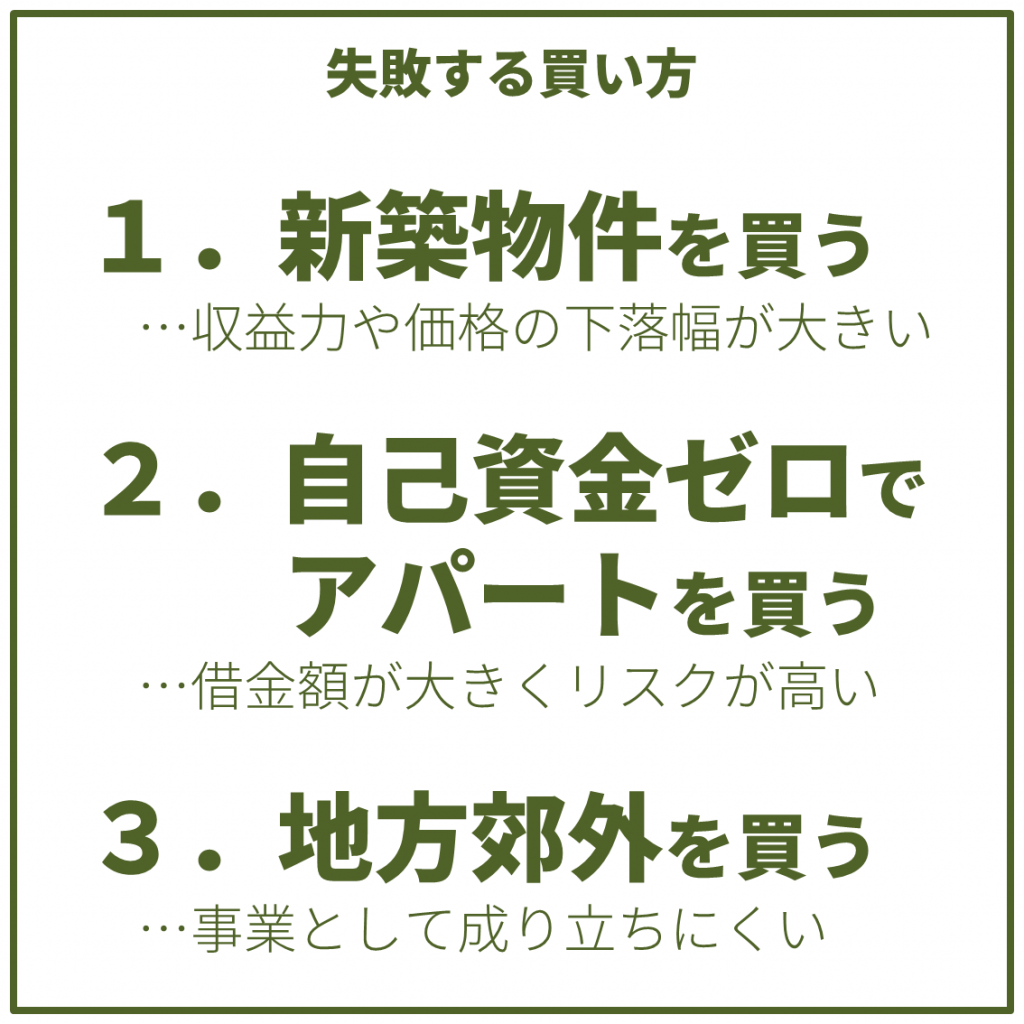

そんな失敗に至る不動産投資には共通する「買い方」があります。

私たちは、NG項目は、わずか3つに絞り込めると考えます。

1. 新築物件を買う

2. 自己資金ゼロでアパートを買う

3. 地方郊外を買う

この3つのNGさえ押さえておけば、少なくとも致命的な失敗に陥る可能性は低くなります。

加えて、失敗者の思考パターンには共通点があります。

今のあなたの考え方が、失敗者に近いのであれば要注意です。

この記事では、不動産投資を致命的な失敗に導く3つの買い方を紹介するとともに、失敗してしまう人に共通する5つの特徴を整理しました。

もう同じ過ちを繰り返して欲しくありません。不動産に投資をする前に、ぜひご一読ください。

不動産投資体験談

目次

1. 落とし穴はすぐそこに…不動産投資を致命的な失敗に導く3つの買い方

不動産投資が失敗してしまう理由は様々です。

ただ、その多くは物件選びやローンの活用法といった「始め方」にそもそもの要因があります。

不動産投資を継続できなくなるような致命的な失敗をもたらす買い方は、次の3つです。

1-1. 1つ目の落とし穴:新築物件を買う

「新築物件を買う」のは失敗に至りやすい買い方です。

理由は明確です。投資効率が悪いからです。数ある不動産投資の中でも、価格が相対的に割高で、その割に得られる利益(家賃収入)が少ないのです。そして、売却価格や家賃の下落リスクも大きくなります。

安易な新築物件の購入は『買った瞬間に負け戦』といっても過言ではありません。

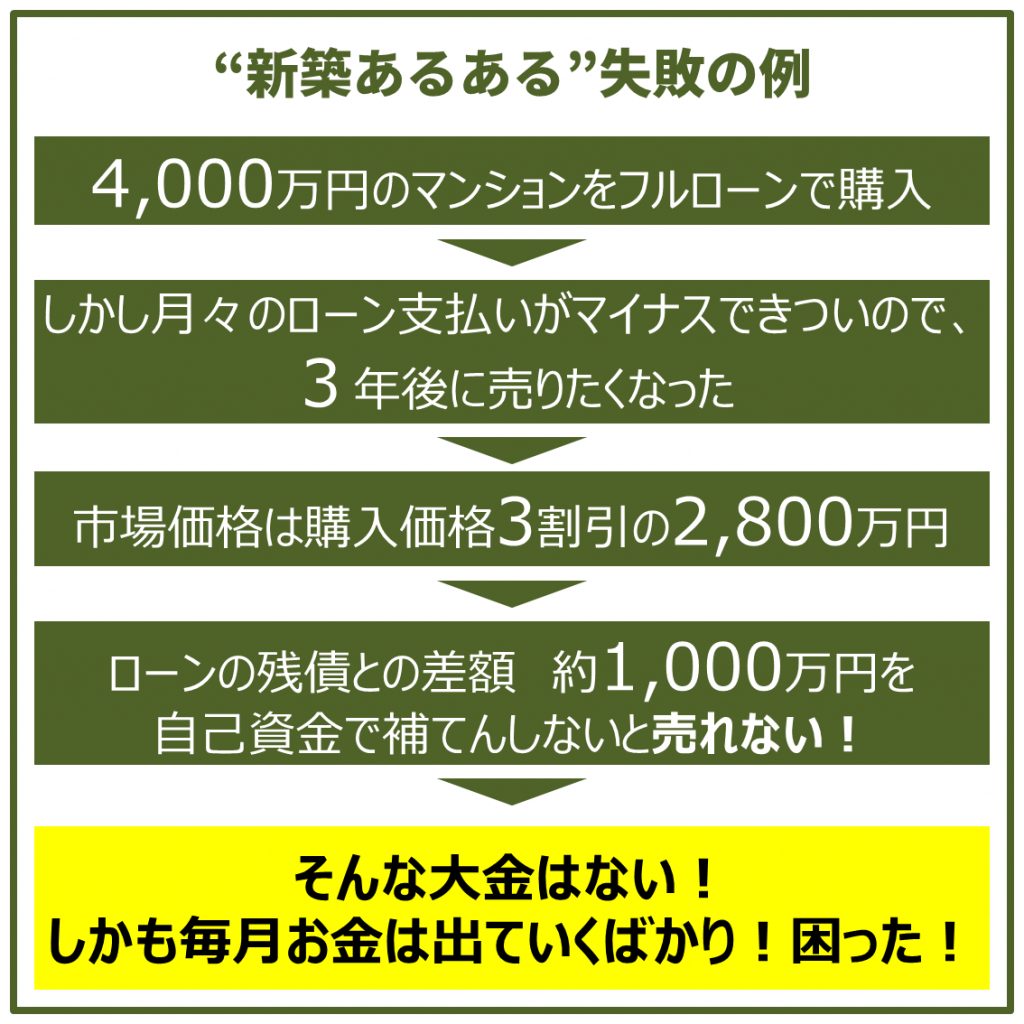

1-1-1. 買った瞬間3割安に!?「新築プレミアム」のカラクリ

新築物件は、本来の市場価値から、およそ2割~3割くらい割高であることがほとんどです。

その理由は、「新築プレミアム」にあります。

新築物件の販売価格には必ず「新築プレミアム」が上乗せされています。その内訳は、ディベロッパーや販売会社の宣伝広告費や人件費、そして利益です。

あなたが目にするフルカラーの綺麗なパンフレットやチラシ、物件専用のウェブページなどの費用は販売価格にしっかり上乗せされています。

よくある失敗の一つである「新築で買った物件が売れない!」が起こる理由でもあります。

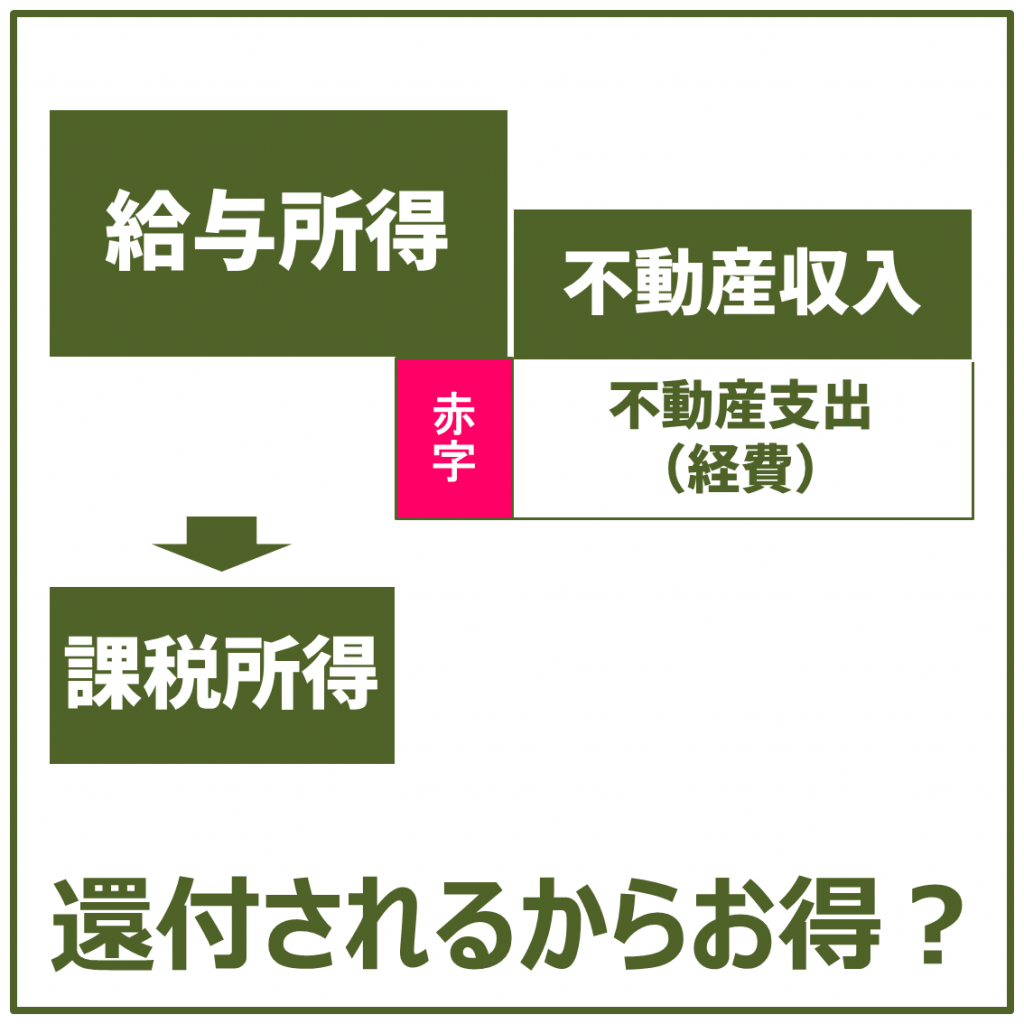

1-1-2. 節税効果の実態は赤字経営であることも

新築物件の売り文句の一つに「節税になる」があります。

不動産所得をマイナスにして、本業の給与所得との合算での所得額を下げたり、減価償却という「実際にはお金が出ていかない経費」を計上できることで、支払う税金を減らす仕組みです。

とはいえ、減価償却による節税効果は永久に続くわけではありません。

そもそも不動産投資は、不動産賃貸業という単独の事業として成立しているのがあるべき姿です。

たしかに1億円単位の収入があるなら、不動産所得を赤字にした節税効果で手元に残るお金が増えるメリットは出てくるでしょう。

しかし、「節税」という言葉が、月々の収支がマイナスになるような低収益の不動産を何とかして売るための「セールストーク」として活用されている側面があることは否めません。

1-2. 2つ目の落とし穴:自己資金ゼロでアパートを買う

「自己資金ゼロでアパートを買う」のは失敗に至りやすい買い方です。

リスクに対する耐性が低すぎるからです。リスクとは、不動産投資、特にアパート経営を行ううえでの様々なリスクを指します。借入金が大きければ大きいほど、リスクに弱い不動産投資になります。加えて、借入金自体が持つ金利上昇リスクに対していざという時に対応ができません。

身の丈以上の過剰な借金は、不動産投資に失敗をもたらす非常に大きなリスクの一つです。

1-2-1. 借金が多いほどリスクに弱くなる

ローンの頭金を入れなければ、それだけ毎月の家賃収入から経費を差し引いた手残りの額から賄う返済額は増えます。

家賃収入が減ってしまったとしても、急な出費が増えてしまったとしても、支払いは待ってはくれません。返済は給与収入の中から補てんすることになります。

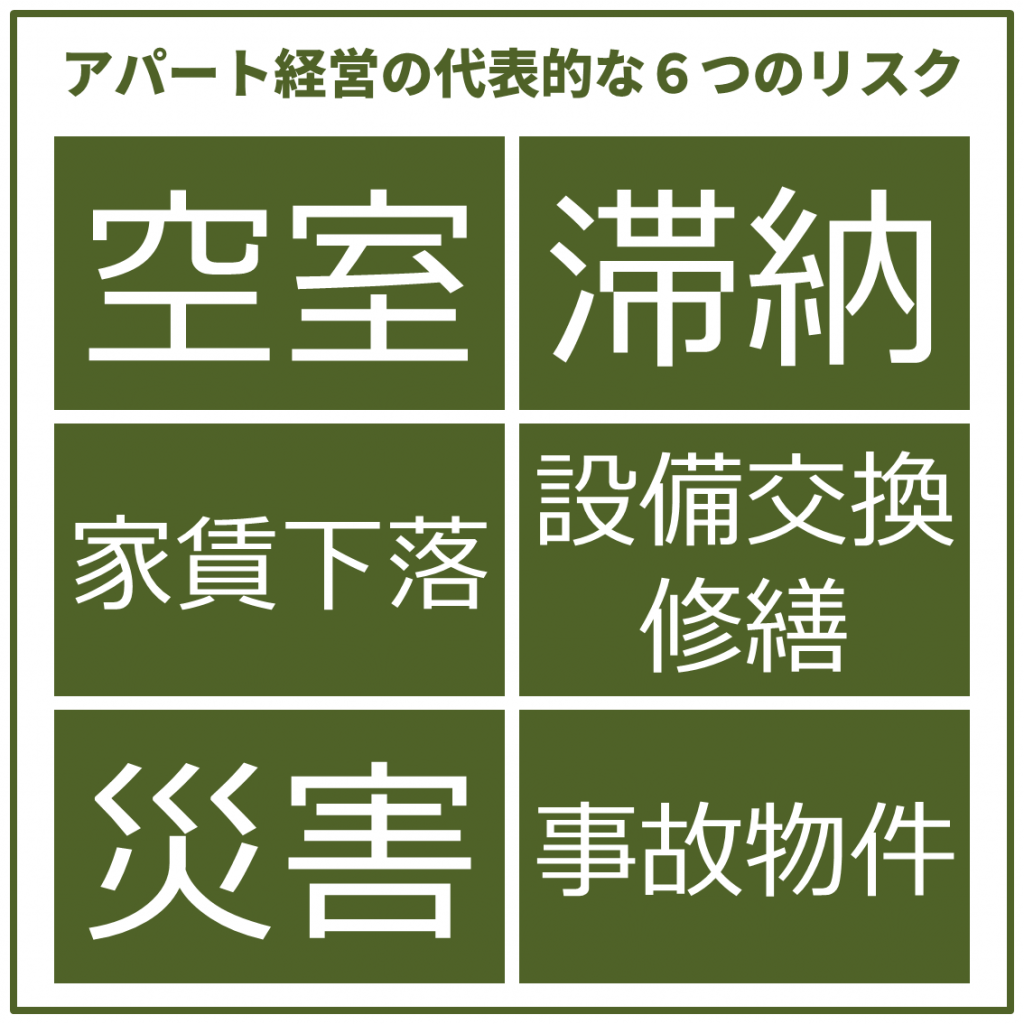

アパート経営に収入減や支出増をもたらすリスクは様々です。

空室が発生すれば、また入居者が家賃を滞納すれば、当然家賃は手元に入ってきません。

また、周辺に競合する新築アパートができたり、設備が古くなれば家賃を下げて募集しないと次の入居者が付かないこともあります。

設備交換や外壁や階段といった共用部の修繕もオーナーの負担ですが、中古物件であればたとえば買ったその日に雨漏りが発生してもおかしくはありません。

地震や火災、水害といった災害も逃れられませんし、ひとたび入居者が事件や事故に巻き込まれるようなことがあれば、新しい入居者は寄り付かなくなってしまうでしょう。

これらのリスクに対応しうる自己資金を確保しないままに、アパート経営を始めるのは危険極まりないやり方です。

1-2-2. 不動産投資でまず気をつけるべきリスクは過剰な借金!金利上昇のリスク

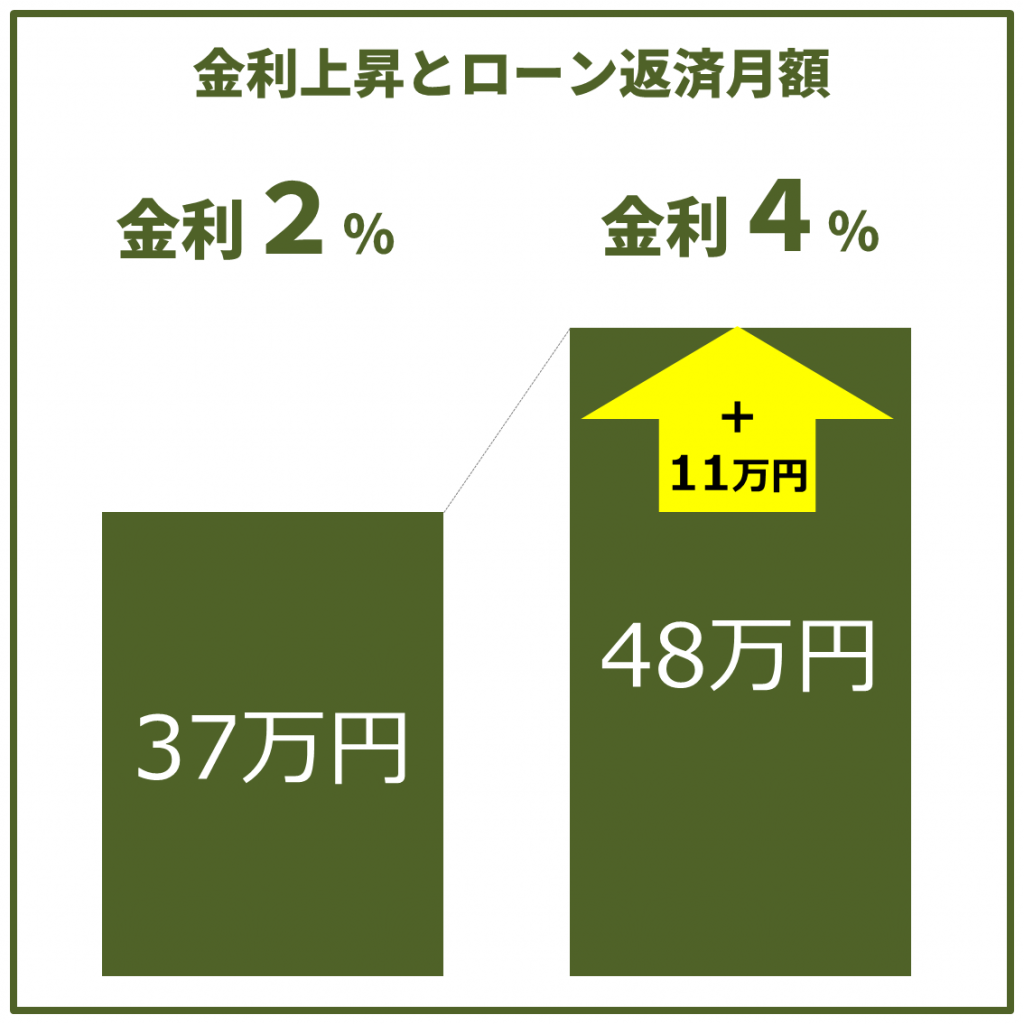

ローンの返済額が多ければ金利上昇時の返済額増加のリスクが大きくなります。

金利ばかり支払って一向に元本が減らなくなったり、収支がマイナスになる可能性が高まります。

たとえば期間30年で1億円のローンを組んだ場合、金利変動で以下のように返済額が変わります。

借金のリスクを減らす手段は、借金を返すことしかありません。

しかし、借金の絶対額が大きいとその効果は乏しくなります。

1億円の借金に対して、100万円の自己資金を投じて繰り上げ返済をしたとしても、利息支払いの軽減効果はわずかしかありません。

1-3. 3つ目の落とし穴:地方郊外を買う

「地方郊外を買う」のは失敗に至りやすい買い方です。

その理由は空室リスクが高すぎるからです。不動産投資は、人に貸して対価を得ることで始めて成立する投資です。

人が集まらない、人口が減り続けている地方郊外で不動産投資を始めるのはあまりにもリスクを省みない行為ともいえます。

いくら表面上の利回りが高くても、入居者がいなければ机上の空論です。

1-3-1. 地方郊外は需要が乏しいのでビジネスが成立しにくい

賃貸需要とは「お部屋を借りる可能性のある人の数」そのものです。

地方郊外はそもそも人口が少なく、また減っています。そして、賃貸物件に住む10代~30代の若者の割合も低くなっています。

お部屋を借りる人がいても、特定の要因に依存している地域もあります。

たとえば、大学のキャンパスや、大きな工場がある場合です。一見、需要が安定しているように見えても、これらの施設が何らかの理由で閉鎖したり、撤退してしまうと、たちまち借り手はいなくなってしまいます。

不動産投資は言い換えれば、賃貸経営ビジネスです。今は大丈夫そうでも、20年後、30年後にその地域の賃貸需要は維持されているのか、しっかり見極める必要があります。

10%、15%といったいわゆる“高利回り”の物件は、そのほとんど地方郊外に存在しますが、空室リスクの高さと表面上の利回りの数値はほぼ比例します。目先の高利回りに惑わされずに長期的な視点で捉えることが大切です。

1-3-2. サブリースによる家賃保証は続かない

地方郊外の空室リスクを防げる方法として、サブリース契約による一括借り上げを提案されることもあります。たしかに一定額の保証家賃は得られる見込みが立ちますが、本質的にリスクを抑えられているわけではないことに注意が必要です。

たとえば、家賃の値下げリスクです。契約当初の家賃がずっと保証されるわけではありません。会社によりますが契約賃料の見直しが2年〜3年ごとに行われます。見直しの結果、保証家賃が値下げされる可能性があります。

この値下げを断った場合、一方的に一括借り上げ契約を解除されるようなケースも出ています。突然の契約解除で、手元に残るのは空室だらけのアパートと多額の借金、という状況にもなりえます。

サブリース契約がはらむリスクについて詳しくは『トラブル続出!?サブリース契約を結ぶ前に確認しておくべきこと』をご覧ください。

2. 一つでも当てはまるなら要注意!不動産投資で失敗する人に共通する5つの特徴

不動産投資で失敗してしまう人の思考パターンには共通点があります。

ここでは、共通する主な5つの特徴をまとめました。

5つのうち1つでもあなたの現在の考え方に当てはまるようであれば、少なくとも今すぐに不動産投資を始めるべきではないでしょう。

2-1. 自己資金を投じずに、資産をつくろうとする人

自己資金が無かったり、十分に用意していない状態で資産を作ろうとする人は、失敗する可能性が高まります。

早く投資を始めたいという気持ちは分かりますし、金融緩和によって自己資金がいらないフルローンでの不動産投資も可能になっている市況です。

とはいえ、不動産投資には空室や設備交換、事故など、不意の出費が生じるリスクも少なからずあります。

想定しうるリスクに備えるためにも、最低でも購入物件の1割くらいの金額は手元に確保している状態で投資を始めましょう。

2-2. 身の丈を超えた多額の借金をする人

自身の年収や自己資金に対して、見合わない多額の借金をする人は、失敗する可能性が高まります。

不動産投資の魅力は、ローンを用いることでレバレッジ効果を働かせ、自己資金以上の資産を作れることですが、それは借金のリスクと背中合わせです。

一般的な収入のサラリーマンが1億円を超えるような借金をして不動産投資を始めてしまうと、家賃収入が減ったり、金利が上昇したりして、返済が滞るような事態に陥るとたちまち立ち行かなくなってしまいます。

返済負担の増大に対応できる手段は、借金の額を減らすことです。自己資金からの繰り上げ返済が効果を発揮できる規模が、あなたの身の丈のローンです。

2-3. 数字だけで判断してしまう人

表面的な数字だけで投資対象を決めてしまうような人も、失敗する可能性が高まります。

不動産投資は様々な不確定要素がある投資です。現在の価格や表面利回り、販売会社が提示する楽観的なシミュレーションだけで投資判断をしてしまうと、想定外のリスクに苦しむことになりかねません。

駅からの道のりの様子や、エリアの入居者層、仲介会社からの評判など、数字に現れない要素も考慮しながら、総合的に判断することが大切です。

2-4. 営業マンやコンサルタントの言葉を鵜呑みにする人

営業担当者の甘い言葉を鵜呑みにしてしまう人も、失敗する可能性が高まります。

どんなに親身になってくれているように感じても、営業マンやコンサルタントの仕事は「売る」ことです。そして残念なことにメリットを極端に誇張してデメリットを話さなかったり、半ば騙すようなやり方で販売を行う営業マンも少なくないのが事実です。

投資は自己責任、と割り切った上で、自分なりの判断の軸を持って投資を始めることが重要です。

2-4-1. あなたを誘う危険な「うまい話」

営業マンは、あの手この手で買いやすい条件を作り「1億円の借金をしても大丈夫です!」と勧めてくるでしょう。うまい話のように聞こえるかもしれません。しかし、セールストークの中でこんなうまい話が出てきたら、要注意です。

うまい話1:「自己資金ゼロでローンで物件を買えて、さらに100万円手元にお金が残ります!」

たしかに金融機関によっては物件購入にあたっての諸経費分も含めて、ローンを組める場合もあります。

しかし、ローンで購入額をまかなうどころか、手元の資金を増やせるようなやり方を販売会社が吹聴しているなら、それは【二重契約(ふかし)】を用いた資金調達をあっせんしている可能性が高いでしょう。

売買契約書を2種類作成し、1つは投資家との間の正規の購入金額で作成、もう一つを金融機関提出用に価格を釣り上げた形で作成します。

価格が高い契約書に沿って、金融機関から融資承認が下りれば、本来必要だった自己資金の分も含めて購入を全額ローンで賄うことができるという具合です。後から覚書を交わして減額したように見せるケースもあります。フルローンを超えた、いわゆるオーバーローンと呼ばれる状態です。

これは私文書偽造および偽造私文書行使にあたり、犯罪です。ところが販売会社の中にも、この仕組みを公然と進めてくる会社があるのです。

うまい話2: 「法人名義であれば短期間に資産規模を拡大できます!」

これは、【1法人1物件スキーム】と呼ばれる方法で、多額のローンを通す手法です。「複数法人スキーム」「1法人1銀行スキーム」とも呼ばれます。

購入する物件と新設法人を一対一で対応させる方法です。

たとえば、A社を設立して物件Aを買い、B社を設立して物件Bを買い…といったことをほぼ同時、または短期間で行います。

1個人が借り入れできる金額には年収や勤務先などの属性により、限度があります。

ところが、法人で物件購入して、その債務の連帯保証人として借入をしても、個人の信用情報には記載されない場合がほとんどです。そのため、銀行が信用照会をしても、「借り入れなし」と判定されます。

結果的に、新規で物件を買うごとに法人の新設と新規の金融機関からの融資を組み合わせていけば、個人で行うよりはるかに多くの融資を受けられるという仕組みです。

規模を拡大しやすい反面、当然身の丈以上の借金を抱えるわけですから、リスクは格段に高くなります。負債を隠して金融機関を欺く意図があったと判断されれば、一括返済を求められることもあります。

2-5. 短期的なリターンを求める人

短期的なリターンを求める人は、失敗する可能性が高まります。

不動産で運用を行う大きなメリットは、長期にわたり安定的に家賃収入という形でインカムゲインを得られることにあります。

短期的なリターンを得ようとすれば、売買差益であるキャピタルゲインを狙うしかありませんが、これはリスクの高い手法です。数年単位にのぼる相場変動は、予測が難しいのが実状です。借り入れが絡めば、プロとして不動産を取り扱う会社ですらしばしば失敗し、倒産へと追いやられることすらあります。

サラリーマンの不動産投資は、長期間で利益をコツコツ回収するという考え方を基本にすることをお勧めします。

3. 失敗しにくい始め方は「スモール・スタート」続け方は「ロング・リターン」

不動産投資を初めて行うなら、2章まででお伝えしたことを踏まえ、私たちは成功を目指すというよりも「失敗しにくい」堅実なやり方を選ぶべきだと考えています。

お勧めする始め方は「スモール・スタート」です。また、不動産投資は始めたら終わりではありません。その後の運用、管理をしっかり行い「ロング・リターン」を得ることが非常に大切なことです。

3-1. 小さく始めてコツコツ育てる不動産投資を

「スモール・スタート」のためには、価格が手ごろでリスクが低めの物件を選ぶことが何より大切です。

価格が高い新築物件や、1棟丸ごとのアパートやマンションは、借り入れの額も比例して大きくなるためお勧めできません。また、地方郊外の物件は空室リスクをはじめ、様々な面でリスクが大きくなるため不向きでしょう。

必然的に条件は下記の3つに絞られます。

不動産投資のスモール・スタートのための条件

- 価格が手ごろで投資効率が良い中古を選ぶ

- 大きな借り入れをせずとも購入できる区分マンション(ワンルーム)を選ぶ

- 賃貸需要が安定していて空室リスクが低い都心部の立地を選ぶ

中古の区分ワンルームは、数ある収益用不動産の中でも、最小単位に近い種類です。しかも、都心の駅徒歩10分圏内の立地を選べば、入居者が見つからずに家賃収入が得られない、という心配をする必要が少なくなります。

地方郊外に比べて都心部の物件は価格が高くなります。しかし、1億円以上することもある1棟アパートに対して、都心の中古ワンルーム価格は安いもので10分の1程度から購入できることから、初めて不動産投資を始める投資家には人気の不動産です。

資金に余裕があったとしても、まずは最小単位の1戸から買うというのが、失敗しない秘訣です。2戸目を買うのは、1戸目がうまく運用できていることを確認してからでも遅くはありません。

「スモール・スタート」から、ゆくゆくは資産を拡大していきたい方は、『サラリーマンが不動産投資で毎月38万円の不労所得を得る超実践的手法』をご覧ください。

3-2. 長期的な視点でインカムゲインでリターンを得る

長い期間の運用のなかで家賃収入というインカムゲインで利益を回収していくのが、不動産投資の本質です。「ロング・リターン」を得るために極めて大切なことは、購入後の管理です。

空室や滞納で家賃収入が途絶えてしまったり、設備不良や災害、事故などで不動産の価値が落ちてしまうことが無いように、入居者や建物自体の管理をしっかり行うことです。

自分自身で管理するのは時間やノウハウの面で難しいですから、管理会社に実務を任せることになります。

良いパートナーである管理会社はあなたの手足となって、毎月毎月、確実に家賃収入をあなたの手元に届けるサポートをしてくれます。そして突然のトラブルにもあなたの代わりに現場を訪れ、解決へと導いてくれるでしょう。

管理会社によって管理の質は異なります。買って終わりにしたりせず、ぜひ『賃貸管理会社ランキングだけではわからない管理力の見分け方』を参考に、より良い管理会社を選んで安定した収益を上げていきましょう。

まとめ

- 新築物件を買う

- 自己資金ゼロでアパートを買う

- 地方郊外を買う

この3つこそ、不動産投資が失敗に至りやすいNGな買い方でした。また、失敗に陥りやすい人に共通する考え方もお分かりいただけたと思います。

もし、不動産投資を始めたいのであれば、失敗しにくい条件である、

- 中古

- 区分マンション(ワンルーム)

- 都心部立地

この3つを念頭に置いて、不動産投資を検討していきましょう。

コメント