※おことわり

この記事は、2018年8月現在の税法、および税務・経理処理の解釈や通達に基づいています。必ず最新の税制度や従前との変更点について、専門家に確認の上で活用していただきますようお願いいたします。

オーナー様の中には、今後の規模拡大や支払う税金の軽減を見据えて、資産管理法人で物件を所有していたり、賃貸経営の法人化を検討されている方もいらっしゃるかと思います。

特にローンをすでに完済した、あるいはキャッシュで購入したり、相続を受けたなど借り入れのない一棟物件をお持ちであれば、節税目的での法人化を検討する方は多いでしょう。家賃収入からの手取り額が増え、その結果個人として課される所得税率が上がって、より多くの税金が課されるからです。個人に対する所得税率と比べて法人税の実効税率が低くなるのであれば、法人で所有したほうが手残り額が増えるというわけです。

賃貸経営の法人化は、この税率差を利用した節税面だけにスポットが当てられがちですが、他にも多くのメリットがあります。その一つが、法人保険の活用です。

日本財託グループでは、物件の賃貸管理や建物管理にとどまらず、保険活用のご提案も行うなど、あらゆる側面からオーナー様の資産形成をサポートしています。法人における保険活用についても多くのご相談をいただいています。

今回は、法人保険の種類や活用法について整理するとともに、賃貸経営に法人保険をうまく組み合わせることで、手元に残る資金を最大化し、物件の長期にわたる資産価値の維持向上に役立てる方法を、具体的な事例とともにご紹介します。

不動産投資体験談

目次

1. 知らないと損!?法人保険の種類と活用法

個人で加入する保険のことは何となく知っていても、法人保険と言われるとピンと来ない方も多いのではないでしょうか。個人保険と法人保険では、加入の目的が大きく異なってきます。ここでは法人保険の種類と活用法についてご紹介します。

1-1. 法人保険とは法人契約で加入する生命保険の通称

法人保険は、法人契約で加入する生命保険の通称です。「事業保険」「企業保険」などと呼ばれることもありますが、基本的には同じものです。

保険を掛けられている人(被保険者)が死亡したり、病気になった際にお金が支払われるという生命保険の基本的な保障の機能は、個人で加入する保険と全く変わりません。

ただし、法人契約を前提とした保険は、商品設計が個人向けのものと異なります。主にお金の受け取れる時期や方法について違いが出てきます。本当に様々な種類があるので、ここでは詳細については割愛します。

法人契約で生命保険を加入すると、法人から保険料を支払うことになります。この保険料を経費として計上できることがあるため、その分法人の利益額を減らし、最終的に支払う法人税の額を下げることができます。

なお、個人で生命保険に加入しても、所得控除の一つである「生命保険料控除」を使うことができますが、最大でも年間12万円となります。

1-2. 節税だけではない!法人保険の加入目的

法人保険の活用によって、保険料を経費として計上して節税効果を得ながら、目的に沿ったお金の貯蓄、運用、資金繰りが可能になります。

加入の目的は法人によっても様々ですが、賃貸経営を行う法人の場合、下記のような目的が想定されます。

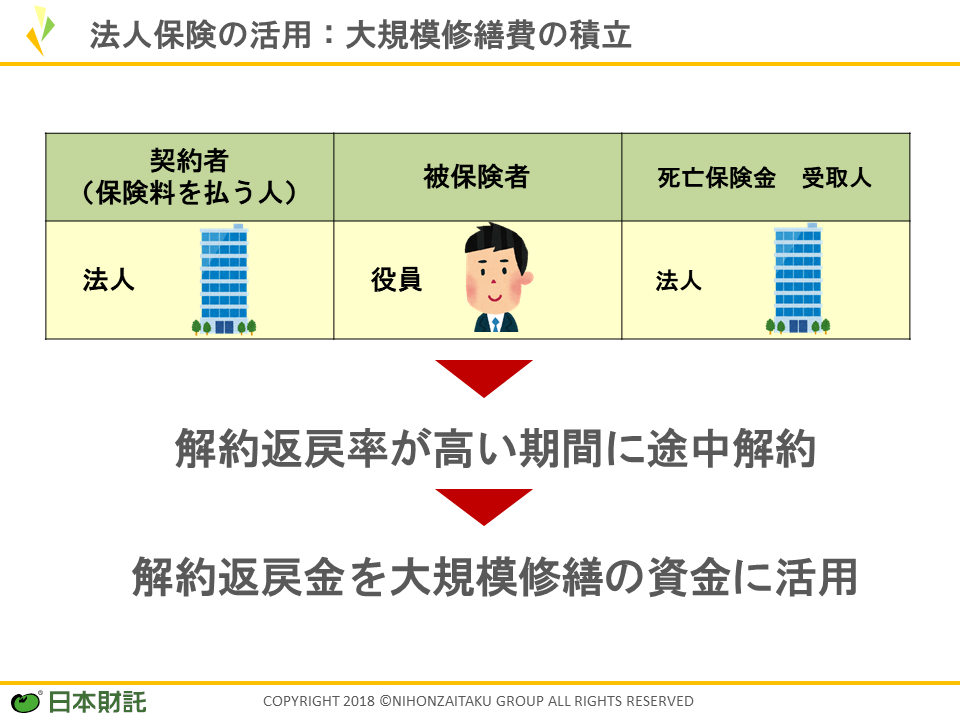

1-2-1. 大規模修繕費の積立

大規模修繕工事の原資を保険料という形で積み立てておく方法です。

たとえば、契約者を法人、被保険者を役員、保険金の受取人を法人にした逓増定期保険と呼ばれる種類の生命保険に加入します。満期を迎える前に途中解約すると、解約返戻金を受け取ることができます。ただ単に貯金をするよりも、効率的にまとまった額のお金を準備できます。

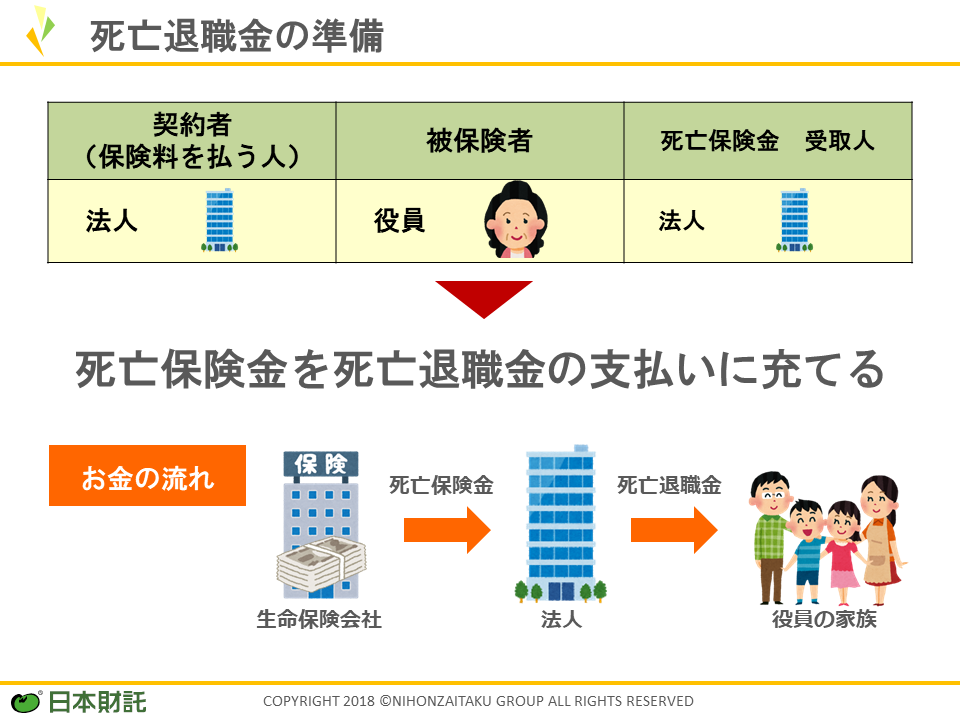

1-2-2. 死亡退職金の準備

法人として受け取る死亡保険金を、死亡退職金として支払うことにより、家族により多くのお金を遺す方法です。

たとえば、契約者を法人、被保険者を役員、保険金の受取人を法人にした長期平準定期保険と呼ばれる種類の生命保険に加入します。あらかじめ役員が死亡した際の死亡退職金についても規定しておきます。役員が死亡した場合、死亡保険金は法人が受け取ります。そのお金を規定にのっとり、死亡退職金として役員の家族に支払います。

死亡退職金については、財産を相続する人の数(法定相続人の数)×500万円までは相続税の非課税対象となります。もし生きている間に役員報酬として受け取り、現金として持っていた場合は、100%が相続税の課税対象となり相続税が課せられます。死亡退職金として活用することによって、家族に遺すお金を増やせることになるわけです。

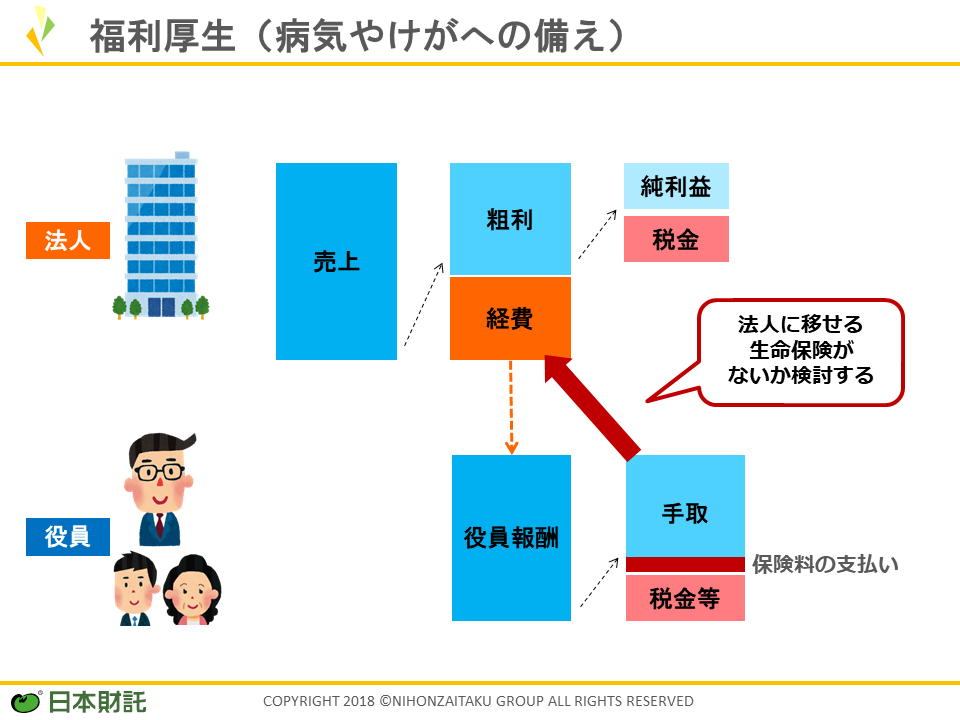

1-2-3. 福利厚生(病気やけがへの備え)

役員が個人で契約をしている医療保険などを法人契約に切り替えることによって、手元に残るお金を増やす方法です。

役員が個人契約している保険は、厳密にいえば「役員報酬として支払われた給料から、所得税などを差し引いた手残り額」から、保険料を支払います。もし法人契約に切り替えられる保険であれば、支払い主体を法人に切り替えることによって、従業員向けの福利厚生サービスの一環として経費計上ができる場合があります。法人の利益を圧縮して支払う税額を軽減しつつ、役員報酬として手元で使えるお金を増やせます。

2. 事例で知る!法人保険で大規模修繕工事用の資金を最大化する方法

実際に当社でご相談を受け、法人保険を利用して大規模修繕工事のための資金づくりを効率的に行うためのプランニングを行った事例をご紹介します。2018年春に法人保険に加入した事例です。

2-1. ご提案前の賃貸経営の状況

ご相談者は、築10年、全13戸の都内1棟マンションを法人名義でご所有のオーナー様でした。

物件に借入はなく、年間の家賃収入は800万円超になります。年にもよりますが、管理費や修繕などの経費を差し引いても、600万円以上が利益として手元に残ります。

大規模修繕工事に備えて利益をそのまま残すこともできますが、気になるのは税金の部分です。

売り上げに対して多くの額が利益として残っていますので、このままであれば毎年130万円以上を法人税として支払う計算でした。

この状況を受けて、もっと効率的に将来の修繕資金を確保する方法として、当社でご提案したのが法人保険の活用です。

2-2. 2つの生命保険契約を活用時期に応じて使い分ける

具体的には、法人を契約者、役員を被保険者、そして、保険金の受取人を法人とする生命保険に加入します。

そして、毎年払う保険料を経費として計上します。経費が増えた分、利益額が減り、結果として法人税額が下がるわけです。

いざ修繕費が必要になった時期に、保険を一部または全部解約します。解約時に受け取れる所定の額の解約返戻金を、修繕資金として活用するという仕組みです。

今回の事例では、全損型と呼ばれる全額経費で計上可能な法人保険2つを組み合わせました。

合計で300万円を年間の保険料として支払い、経費とすることができます。

年齢の違う2人の役員が1つずつ、生命保険に加入する形です。

これは支払額に対して戻ってくる金額の割合である解約返戻率のピークの時期をずらすためです。解約時に受け取れる返戻金の額は年によって変動します。

1つ目の保険は年間約200万円の保険料で、3年目~10年目くらいに解約返戻率が80%を超えます。

これは比較的近い時期に想定される修繕工事費用を見据えたものです。

たとえば3年目に解約すると、483万円の解約返戻金を受け取り、修繕の資金として活用することができます。

2つ目の保険は年間100万円の保険料で7年~15年後に解約返戻金の額がピークとなります。解約返戻率は最高で90%を超えます。

10年後以降の大きな修繕に対応するための設計です。

たとえば10年後に解約すれば、約900万円の解約返戻金を受け取り、大規模修繕工事の原資とすることが可能です。

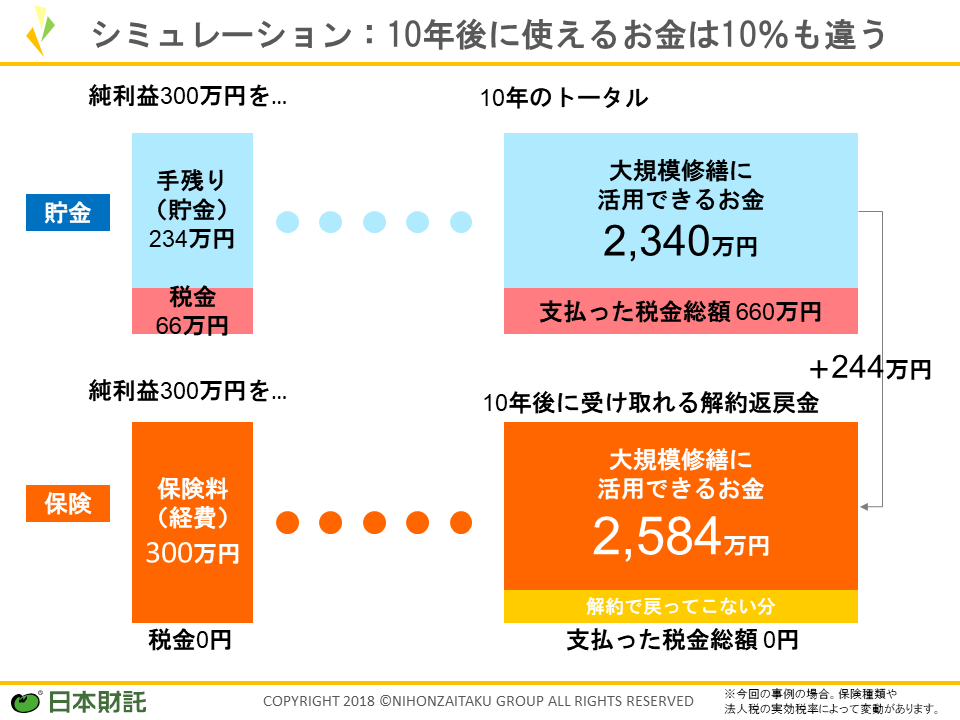

2-3. 10%も増える!10年後に残るお金の比較シミュレーション

解約返戻率が100%以下ということは、支払い額よりも受取り額のほうが少ないから損ではないのか?

そう思われた方もいらっしゃるかもしれません。

実は、節税効果もあわせて考えることで、より多くの資金を手元に残すことが可能になっています。

仮に10年間、年300万円の利益を貯金として積み立てた場合と、年300万円の保険料を支払う2つの法人保険を10年後に解約した場合で比較してみましょう。

積立額は10年で3,000万円ですが、実際は丸々利益額として毎年法人税が課されています。

この法人の場合、実効税率はおよそ22%なので税額は660万円。つまり、実質の手残り額は2,340万円です。

一方、2つの法人保険の年300万円の保険料は全額経費として計上され、課税される利益額から差し引かれます。

2つの保険から10年後に受け取れる解約返戻金は、合計で約2,584万円です。

利益をそのまま積み立てるよりも、保険に加入して経費計上したほうが最終的な手取り額が約244万円多くなっています。割合にしておよそ10%も手取り額増の効果があることになります。

ちなみに実効税率が事例の法人よりも高いケースでは、節税効果はより高まります。

2-4. 出口戦略が重要!生命保険活用の注意点

一見、良い面ばかりの法人保険ですが、注意点もあります。それは『出口』を最初から決めておくことです。

たとえば、この事例において解約返戻金を受け取った年に、大規模修繕工事や退職金の支払いなどで同額の経費を使わなければ、「雑収入」として逆に利益を計上する必要が出てきます。

受け取った額が丸々、課税対象となってしまうので、保険料の経費計上で節税してきた意味が無くなってしまいます。

また、大規模修繕工事の場合、資産価値を向上させるような工事は会計上「資産」という位置づけとなり、減価償却費として複数年にわたり分割して経費計上する必要があります。工事を行う前に、会計面からもチェックすべきでしょう。

法人保険の商品自体も、全損型、半損型などと分かれていてどれが適切かは法人の状況によって異なります。税金が絡み、複雑な要素がある話ですので、専門家の目線が不可欠です。

修繕工事や保険、税務にそれぞれ専門家はいますが、彼らは賃貸経営の専門家ではありません。それらの分野を総合的な視点で見て最適なプランを提示できるのは、日々の賃貸経営の状況を把握している賃貸管理会社です。まずは専門家とネットワークを持っていて、賃貸経営のパートナーとして信頼できる賃貸管理会社に相談するところから、法人保険の検討を始めることをお勧めします。

まとめ

法人保険の種類や活用法について整理するとともに、賃貸経営に法人保険をうまく組み合わせることで、手元に残る資金を最大化する方法をご紹介してきました。

資産管理法人ですでに賃貸経営を行っているようであれば、是非一度、賃貸管理会社に活用できるかどうか、相談してみましょう。

コメント