リートとは?投資信託とは?投資に興味を持って、特に不動産への投資をお考えのあなた。リスクを抑え、利益を上げられるようになるには、リートと投資信託の関係性、特性、そして仕組みを知ることが重要となってきます。この記事では、リートと投資信託とは?を分かりやすく解説し、その上で、その両方を始められるステップを記載しています。現在の投資業界で、いかにリートが重要な位置にあるか、を理解いただけると幸いです。

リート、そして投資信託の基礎やメリット・デメリットを理解し、成功できる投資家への第一歩を踏み出しましょう!

不動産投資体験談

目次

1章 リートと投資信託の全体像

1−1 リートとは不動産の投資信託

リートとはそもそも、投資信託の一種です。もともと、アメリカで生まれた投資商品で、「Real Estate Investment Trust」のそれぞれの頭文字を取ったもので、REITとも表記されます。日本ではこれにならい、J-REIT(ジェイリート)と呼ぶことが多いです。

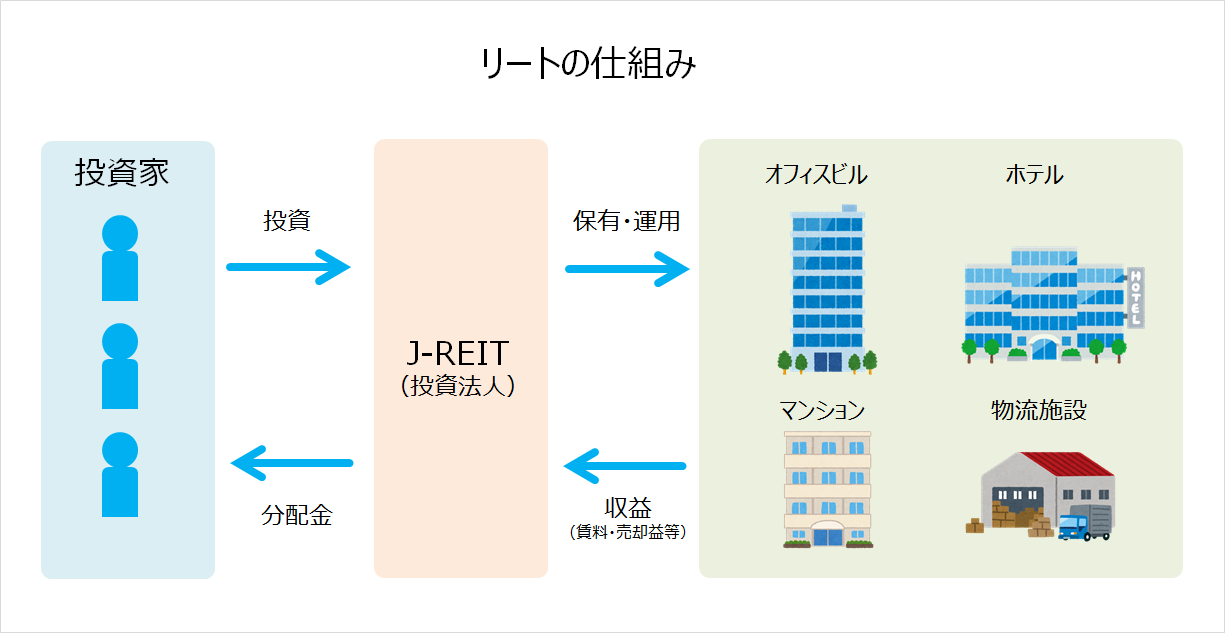

リートの仕組みは、まず投資法人であるJ−REITが、株式会社の株式にあたる「投資証券」というものを発行し、投資家に購入してもらい、資金とします。その資金を使ってオフィスや賃貸物件、ホテル、物流施設などの不動産を購入します。そして、その不動産から得られた家賃収入や売却益で利益を得ます。その利益を投資家に分配する、という仕組みを持っている投資商品がリートと呼ばれるものになります。

また、一般的な不動産投資は、不動産会社か不動産の売買を行っている会社等に足を運んで開始しますが、リートは証券取引所に上場している投資信託の商品ですので、証券会社の口座とインターネットの環境さえあれば投資を開始できます。

不動産投資を行なう場合は大きなまとまったお金が必要ですが、リートの場合は、リートの投資信託を活用すれば1万円程度から不動産投資を始めることができることも大きな魅力の一つと言えるでしょう。

1−2 投資信託とは、資産運用のプロに運用してもらう投資方法

リートは投資信託の一種だとお伝えしましたが、そもそも投資信託とは?も知っておきましょう。

投資信託とは、資産運用のプロにお金を預け、運用してもらい、その利益を分配してもらう、という投資手法となります。メインの投資対象は、国内外の株や債券となります。投資信託は、株式の銘柄を選ぶ必要がありません。プロが選び、代わりに運用してくれるので、投資の勉強をしながら始めるのに最適と言えます。

更に、投資信託は1000円〜でも開始できるものもあります。投資信託は、投資初心者でも始めやすい投資とも言えます。

その代わり、運用費として「信託手数料」というものが費用として発生しますので、利益率は、自分で銘柄を選んで運用した場合と比べて低くなることもあります。

1−3 投資信託の全体像とリートの位置づけ

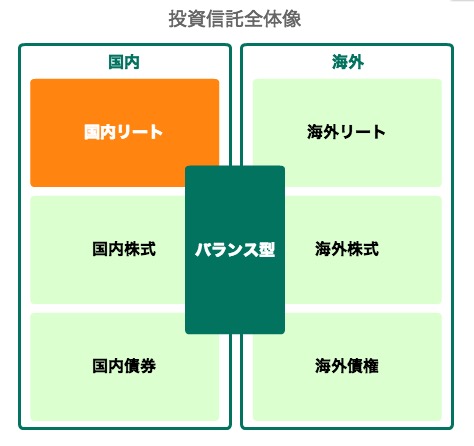

投資信託という大枠で見たときに、リートは以下のような位置づけになります。

投資信託は、大きく「国内」「海外」に分かれ、更に「リート」「株式」「債権」の3つに分かれます。投資信託の商品は、主として株式を組み合わせてつくり、時には債権と株式を組み合わせたり、また、上記6つ全てに投資する「バランス型商品」といったものをつくり、販売・運用しています。

2章 リートと投資信託の違い

ここでは、不動産投資信託としての「リート」と、株の投資信託(以降、投資信託=株で構成した投資信託として話をしていきます)の比較をしていきます。比較することで、より深くリートと投資信託のことを理解することができます。

2−1 リートのメリット・デメリット

<メリット>

・少額(1万円程度)から実物不動産に投資をすることができる

・複数の物件に投資することになるので※分散投資(詳しくは後述します)になる

・不動産の目利きが必要ない

・実物不動産に比べて売却手続きが簡単。流動性に優れている

<デメリット>

・実物不動産に比べると価格変動リスクが高い。

・実物の不動産に間接的に投資をしていることになるため、不動産市況全体の落ち込みには同様に影響をうけることになる

2−2 投資信託のメリット・デメリット

<メリット>

・投資信託は集めた資金を複数の投資先に分けて投資しているので、投資信託で資産運用することで分散投資ができる。

・少額の資金からスタートできる。株式投資の場合、銘柄によっては100万円程度の資金がなければ、投資できない銘柄もあるが、投資信託は少額の資金からでも始められる

<デメリット>

・いくら分散投資できるといっても、リーマンショックのように市場全体が落ち込むような場合には、大きな損が出る可能性がある。

・売買手数料のほかに、保有中でも資産の運用コストである信託報酬が必要となるため、利益率が低くなる

2−3 違いを比較する

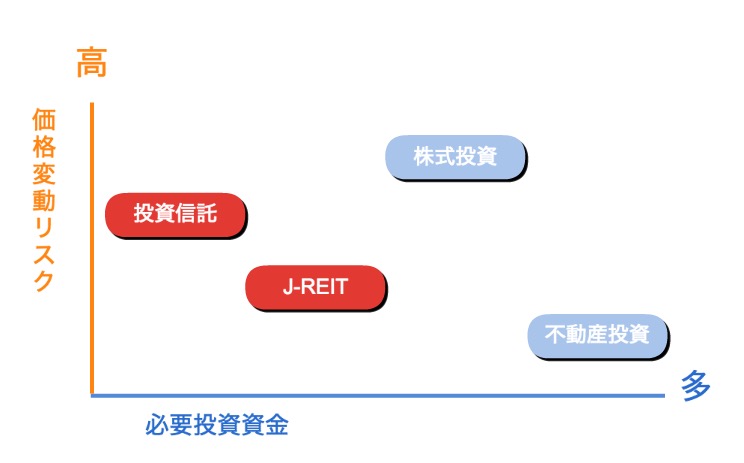

以下の図は、これまでに挙げた投資方法を価格変動のリスク(縦軸)と必要投資資金(横軸)をマッピングしたものになります。

※ここでの「リスク」は、価格・為替が上下動する可能性のことを指します。変動幅が小さいことを「リスクが低い」、変動幅が大きいことを「リスクが高い」と呼びます。

リートは、投資信託から比べると価格変動のリスクが小さく、また、株式投資や不動産投資よりも投資資金は少なくて済みます。

よって、投資信託と比べると価格の上下が激しくないため、より堅実な投資方法と言えます。ただ、リスクが低いということは、大きな儲けが期待しにくいというデメリットもあります。また、投資信託は最低1000円から始められるのに対し、リートは最低1万円からと、10倍の開きがあります。投資するお金が多くある場合、リートは安定して資産を増やしていける投資方法と言えるでしょう。

逆に、投資信託は、リートよりも価格変動リスクが高いため、購入する投資信託によっては、大きな儲けを出すことができるかもしれません。その代わり、損をする可能性も高くなります。しかし、投資信託は少額からコツコツ積立て投資をする、積立投資が簡単にできる投資方法ですので、運用方法によっては、こちらも堅実に資産を増やしていける可能性があります。

3章 理想的な分散投資を容易に実現する要「リート」

3−1 分散投資とは、リスクを分散させること

投資を行なう上で「分散投資」という考え方はとても重要です。もちろん、リートも同様です。

|

分散投資とは、投資の対象やタイミングを分散させることで、それぞれの持つリスクを分散させる投資手法のことです。 |

投資はリスクがつきもの。そのリスクを分散させることで、1つの投資がダメになったとしても、損失を分散できるからです。

3−2 理想的な分散投資の三分法「現金・株式・不動産」

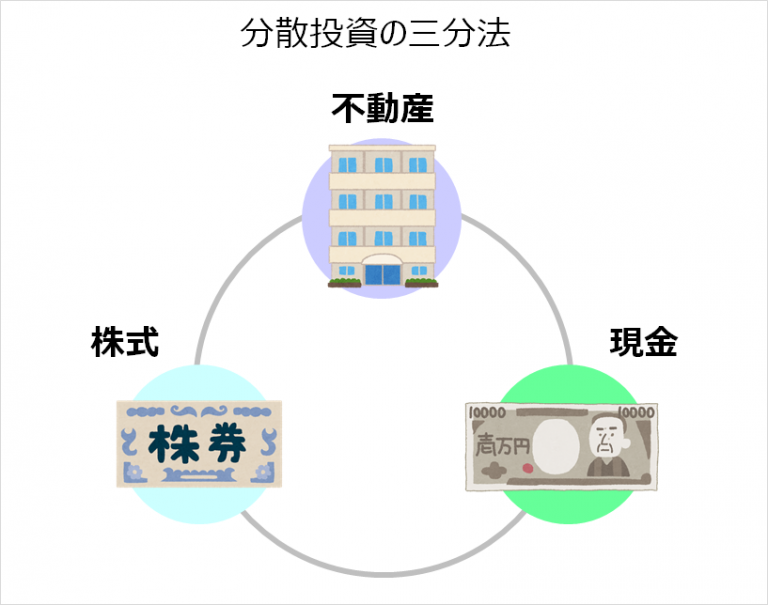

分散投資を行なうコツとして、「分散投資の三分法」というものがあります。

それが、

・現金

・株式

・不動産

これら3つの資産運用の方法には、それぞれメリット・デメリットがあります。しかし、この3つにバランス良く投資をすることで、メリット・デメリットを互いに補うことができます。その結果、リスクを最小化しつつ、安定的に資産を増やしていける可能性を大きくしてくれます。

つまり、資産を配分すべき投資対象は、以下の3つとなります。

・現金

・投資信託(株式)

・リート(不動産)

この3つを意識して資産運用を考えていきましょう。

3−3 リートの登場で容易になった三分法

お伝えしてきたとおり、リートには多くのメリットがあります。最大の魅力は、不動産への投資を少額から行えることです。不動産投資は、長期で安定した収益を得られる手堅い投資ですが、初期投資の金額が大きく、更に着手するまで時間と手間がかかってしまうのがネックでした。

しかし、リートはその不動産投資を1万円〜と少額から始めることができます。

このリートが登場したことで、この「不動産」に投資することが容易になりました。これは、資産運用の世界に大きな変化を与えました。

以前は、大きな資産を投入できる一部の人しかこの三分法を行なうことができませんでした。しかし、リートを使って少額から手軽に投資が可能になったことで、誰でも理想的な分散投資が可能になったのです。

リートも投資信託も、もちろん現金も、少額からコツコツ積み上げていけるものになります。投資資金が少ない方でも、投資初心者でもこの形で分散投資を組むことができます。

投資を始める際は、リートのメリットを最大限利用し、この3つを意識してバランス良く投資することを意識しましょう。

4章 リートを始めてみよう

4−1 証券会社の口座を開設する

リートを始める場合は、不動産投資と違い、不動産屋さんに足を運ぶわけではありません。あくまでも投資信託の一種ですので、“証券会社の口座”を開く必要があります、口座を開いたら、その証券会社で紹介しているリートの中から選び、運用を開始します。証券会社の開設は、代表的な以下の3社のどれかにしておけば問題ありません。

・楽天証券

4−2 リートの銘柄を選ぶための3つの指標

証券口座を開設したら、次に始めることはリート銘柄を選ぶことです。開設した証券会社のWEBサイトで銘柄を選んで開始するのですが、選ぶ際に注目すべき指標があります。それは以下の3つです。

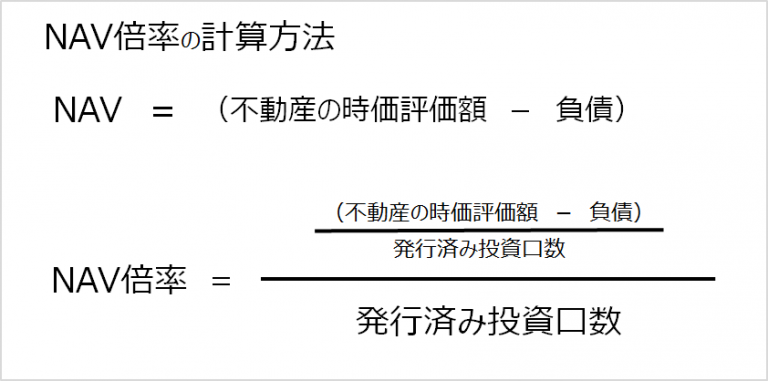

NAV (なぶ)倍率

NAV倍率はリート銘柄が適正価格なのか?を判別する際の指標として利用されます。NAV倍率が1倍を上回っているときは「割高」、1倍を下回っているときは「割安」だと判断することができます。

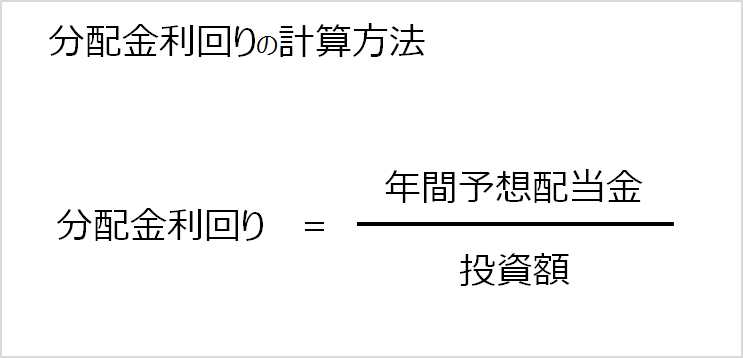

分配金利回り

投資金額に対してどれくらい効率的に利益を得られるのかがわかります。割合が高いほど、高い分配金となります。ただし、高ければ良いというわけではありません。なぜなら、銘柄の人気が低い場合、分配金を高くし、魅力的に見せて買ってもらう、という流れの場合もあるからです。過去の分配金利回りも確認し、安定した上がり方をしているかを見ることが重要となります。

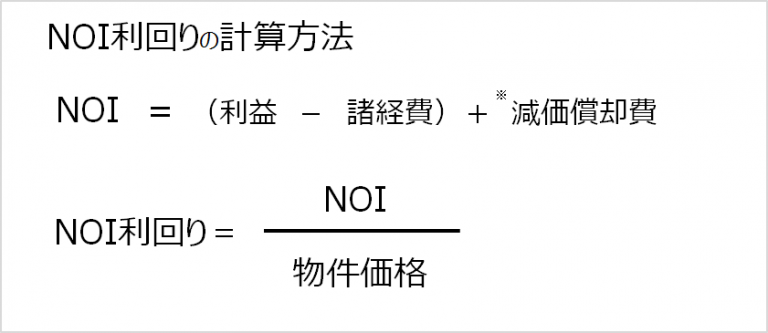

NOI(エヌオーアイ)利回り

営業純利益とも言います。家賃などの賃料から、不動産の運営費を引いた、純粋な営業利益のことを指します。この割合が高ければ高いほど、不動産の運用がうまくいっていることになります。

※減価償却費は、不動産を購入時に一括して費用計上するのではなく、利用できる各年に分割して費用として配分するもの。現金支出を伴う費用ではなく、帳簿上の経費になるので、減価償却費として計上した分だけ現金が手元にのこる。

リートの詳しい理解、始め方は以下の記事が参考になるかと思います。ぜひ一読ください。

5章 投資信託を始めてみよう

5−1 証券会社の口座を開設する

投資信託を始めるのにも、証券会社の口座開設が必要です。1つの口座があれば、リートも投資信託も始められますのでご安心ください。リートの口座開設と同様、まずは口座を用意することが第一歩です。

5−2 投資信託の失敗しない銘柄選び

投資信託の銘柄選びで大事な3要素というものがあります。初心者の方は特にこの3つを意識して銘柄を選ぶことが重要です。

これはリートにも言えることですので、しっかりと理解しておきましょう。

5−2−1 商品、内容を理解したものしか買わない

その投資信託(リート)は、どこの会社が運用していて、投資対象はどこで、どれくらいの金額を投資しているか理解していますか?分配金や利回りだけを見て銘柄を決めるのは非常に危険です。その数字がいつからなのか?いつまでその数字なのか?が表面的な数字の部分だけでは判断できないからです。

投資信託は、プロが運用するとはいえ、他人に任せることになりますから、他人任せにせず、自分がその投資を行なうつもりで情報収集を徹底してください。

5−2−2 積立投資を行なう

投資を行なう際は、一気に大きなお金を動かすのではなく、少額からコツコツ積立投資を行なうようにしましょう。投資信託はそれが可能です。

毎月一定の額を積み立てていくことで、金銭的な無理をしないことになりますし、頭の中が投資だらけになってストレスを感じてしまうことも防ぐことができます。

5−2−3 長期運用を行なう

投資の基本は長期運用です。短期的な売買を行なうのではなく、定期的にもらえる配当金でコツコツと少しずつ資産を増やしていくことを第一にかんがえましょう。また、少額から行えるメリットを利用し、出来る限り早く投資を開始することで、※福利効果を最大限利用することができます。

※福利効果:発生した利子を更に投資資金に組み込むことで、利子が利子を生む仕組みのこと

投資信託で失敗しないための注意点、成功の考え方を解説しています。こちらもぜひ一読ください。

■投資信託初心者のよくある失敗例9選から学ぶ、成功者の共通点

6章 次なるステップは不動産投資

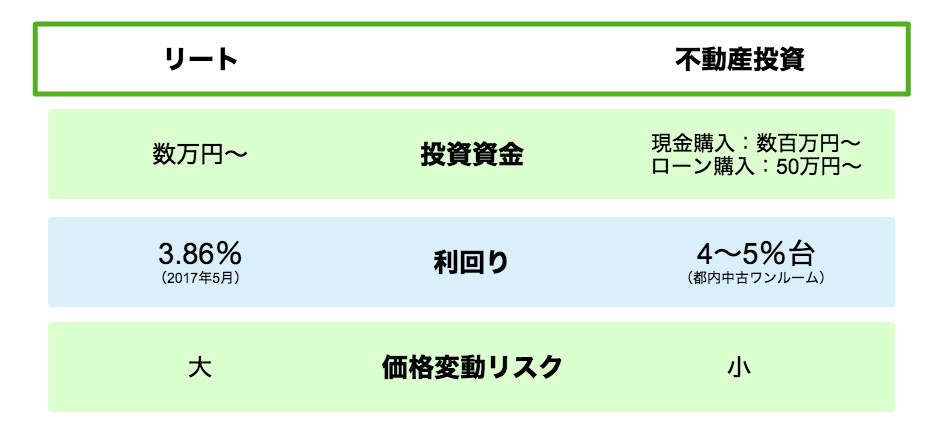

リートと投資信託の運用がうまくいき、資金が貯まってきたら、実際の不動産投資の検討をお勧めします。

なぜなら、投資資金はリートよりも大きな金額になりますが、平均利回りが高く、更に価格変動リスクが小さいからです。

分散投資三分法もより強固になり、さらに安定した資産運用となるでしょう。

堅実で安定的な資産運用を目指しているなら、不動産投資は大きな武器と資産になります。

※リート平均利回り参考:利回り一覧 – JAPAN-REIT.COM

上記の通り、不動産投資は、リスクが小さく安定して利益を上げることができる投資方法と言えます。そもそも、不動産投資はリスクが少なく利益が出せることから、リートという商品が生まれました。そのことから考えると、不動産投資は資産運用の手法の中でも価値の高いものと言えるでしょう。

もちろん、不動産投資には、それなりのリスクが存在していますが、空室リスクを徹底的に意識した不動産を選んだり、入居者募集に強い賃貸管理会社を選ぶことで、そのリスクをコントロールすることができます。

不動産投資のリスクと実践方法については以下の記事で詳しく説明しています。ぜひご覧ください。

⇒サラリーマンが不動産投資で毎月38万円の不労所得を得る超実践的手法

まとめ

リートと投資信託を理解することで、資産運用の可能性を広げられるということはご理解いただけましたでしょうか?

これらは、投資の基本となる考え方「分散投資」を押さえる上で、とても重要となります。特に、リートは安定した投資を行なう上で、とても重要なアイテムと言えるのではないでしょうか?

投資を考える上で大切なことは、1つの投資手法だけを理解することではなく、“投資全体”を深く知ることです。理解が進み、経験を積んでいけば、自分には何が向いているのか?分散投資の配分(バランス)をどうしていくのが最善か?さらに進んで、他の投資方法にも挑戦してみよう!が見えてくることでしょう。

その第一歩として、リートと投資信託を始めてみませんか?

コメント