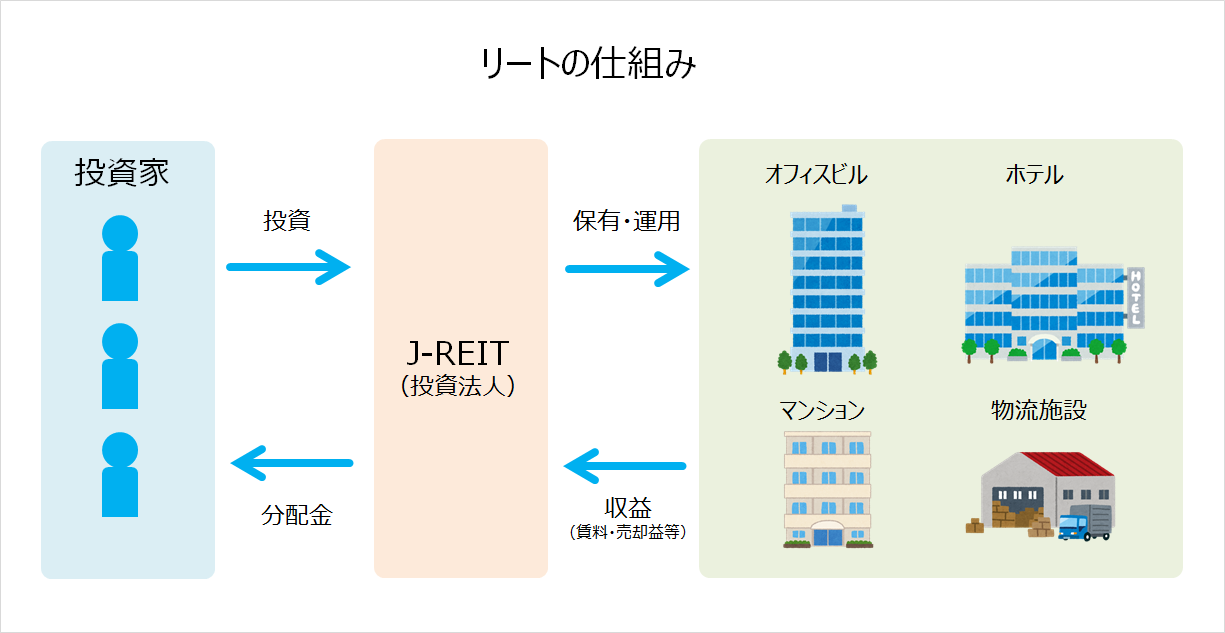

リートとは、投資家から集めた資金を使って不動産を購入し、その不動産から得られた家賃収入や売却益を利益として投資家に分配する投資商品です。

この記事ではリートの意味だけではなく、実物不動産投資と比較してどの点が優れていて、どの点が劣っているのか、リートをはじめるためにはどうすればよいのか、税金はどうなるかなど、リート初心者が言葉の意味だけでなく、投資をスタートできるように、最低限押さえておきたいポイントをわかりやすくまとめました。

この記事を読めば、リートで投資をスタートして、利益を得るためのポイントが学べるはずです。リートとはなにか詳しく知り、投資をスタートさせたい方は、この記事を始めることがスタートしましょう。

不動産投資体験談

目次

1.リートとは

リートとは、投資家からお金を集めてオフィスビルや賃貸住宅、流通施設などの不動産を購入し、不動産から得られた家賃収入や売却益を利益として分配する投資商品です。

一般的に不動産投資を行うには、多額の資金が必要になりますが、投資家はリートを通じて、不動産に間接的に投資をすることができます。

リートは株式と同じように市場で投資証券の売買をすることが可能です。

同じような仕組みで投資信託があります。リートと投資信託の大きな違いは集めたお金の投資先です。リートは集めたお金の投資先が不動産で、投資信託の投資先は株式や債券などの金融商品に投資をされます。

2. リートのメリット

リートは実物不動産投資にはない様々な特徴があります。リートの特徴をよく理解しておけば、資金をより有効に運用できるはずです。それでは一つずつ確認していきましょう。

2-1 少額の資金で不動産に投資できる

不動産に投資をする場合、地方の中古ワンルームを購入するとしても数百万円の費用が必要です。しかし、リートの場合は、リートの個別銘柄に投資する場合は数十万円、さらにリートを対象とする投資信託を活用すれば1万円程度から投資することができます。

分散投資3分法「預金、株式、不動産」が少額資金から実現できる

リスクを抑えて安定して利益を得るためには分散投資がお勧めです。代表的な分散投資は預金、株式、不動産の3つです。この3つにバランスよく投資をしていれば、大きな損を免れることができます。

リートが登場するまでは不動産は高額な投資商品であったため、不動産を交えた分散投資は一般の方は手を出しづらい状況でした。しかし、リートが登場し少額の資金からでも不動産に投資をすることができるようになりました。

分散投資先の一つとしてリートは重要な役割を果たしています。

2-2 不動産の目利きが必要ない

不動産投資で着実に利益を得るためには、安定して賃料収入が得られるのか、また物件価格は将来があがるのかなど、高度な知識とノウハウが必要になります。

リートを介して不動産に投資する場合、この不動産投資の成功のポイントである物件の目利きをプロがあなたの代わりに行ってくれます。一定の質が担保された不動産に初めから投資できるというメリットがリートにはあります。

2-3 換金しやすい

実物不動産を売却する際には、どれだけ早くても換金するまでに1週間程度の時間が必要です。需要の少ないエリアの不動産の場合、売買が成立して現金化するまで数か月以上かかることも珍しくありません。

リートの場合は、そもそも東京証券取引所に上場されているので、その都度時価で購入することが可能です。

2-4 高い配当金を期待できる

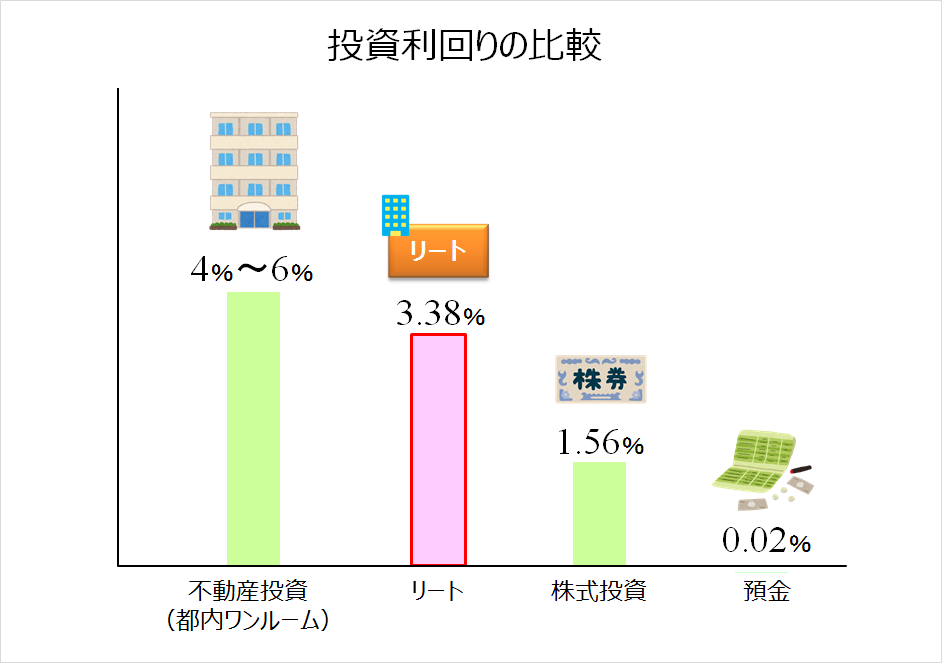

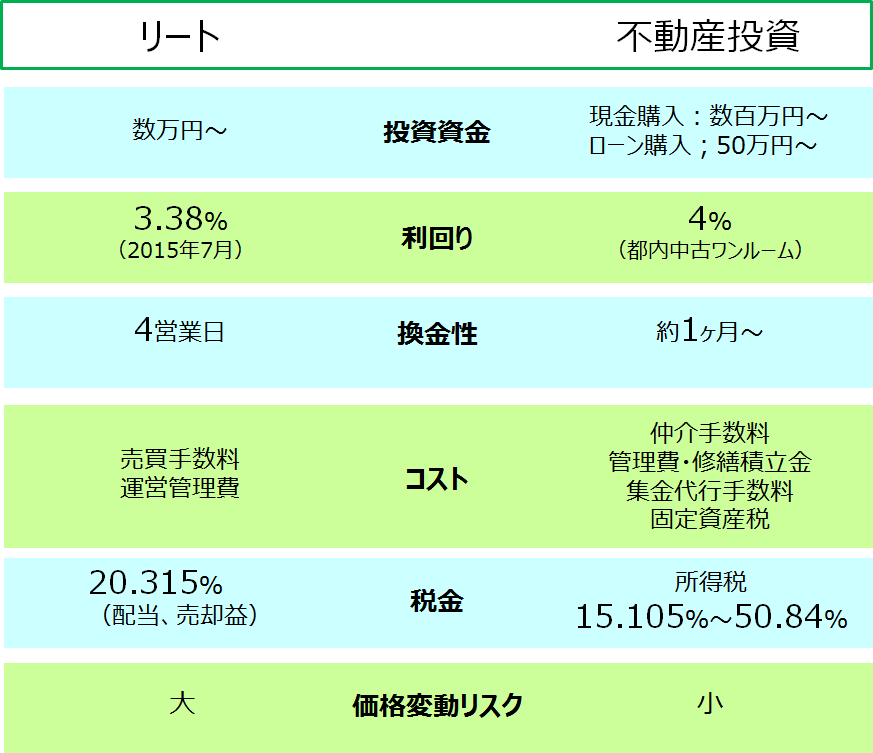

リートを所有している半年ごとに配当金が支払われます。この配当金の平均利回りは3.38%で、最も高いものになると5.2%にもなります。(2015年7月現在)

| リートの平均利回り | 3.38%(2015年7月現在) |

普通預金の金利が0.02%程度のことを考えれば、非常に高い利回りです。東証一部上場企業の平均配当利回りは1.56%(2015年7月現在)ですから、株式投資に比べても有利です。ただ、実物不動産との投資利回りは都心の好立地の中古ワンルームで最低4%以上は確保できるので、実物不動産に比べれば、利回りは見劣りします。

3. リートのデメリット

リートはメリットばかりではなく、デメリットもあります。デメリットをよく把握せずに投資をはじめてしまうと、あとで思わぬ損失が発生しかねません。メリットと同時にデメリットもよく確認しておきましょう。

3-1 倒産リスク

投資法人が破たんしてしまうと、投資していた資金もすべて無駄になってしまいます。2008年には、投資法人の1社がリーマンショックの影響で資金繰りが悪化して破たんしてしまいました。

3-2 金利上昇リスク

投資対象となる物件は投資家から集めた資金だけでなく、銀行からの借り入れも利用して投資をしています。ですから、金利が上昇した場合、利払い負担が増加し、集積を圧迫する可能性があります。

3-3 不動産特有のリスク

リートは間接的とはいえ、実物資産である不動産に投資をしています。そのため、地震や火災などの天災、物件の老朽化、家賃の滞納など、不動産投資自体が持つリスクもおなじようにかかえることになります。

4. リートの種類

ひとくちにリートといっても、投資法人ごとに保有・運用する不動産も異なります。

リートの代表的な投資物件は次の5つです。

・オフィス

・住宅

・商業施設

・物流施設

・ホテル・旅館

ここで投資をする不動産の種類ごとに代表的なリートの種類についてまとめました。

4-1 総合型

総合型は、さきにあげた各タイプのうち投資物件を限定せず、さまざまな投資物件に対して投資を行うリートです。異なるタイプの不動産を保有することでリスク分散をはかり、安定した収益をあげられるようにしています。

主な総合型リート

4-2 複合型リート

総合型は、さきにあげた各タイプのうち、2つの不動産にまたがって投資を行うリートです、「商業施設とオフィス」「住宅とオフィス」などのようなケースです。

代表的な複合型リート

日本プライムリアルティ(オフィス+商業施設)

プレミア投資法人(オフィス+住居)

4-3 特化型

特化型は、5つのタイプの不動産のうち、特定のタイプに集中して投資をするリートです。どのような不動産に投資をしたいのかという目的がはっきりしている方におすすめです。

- 投資額に対して、どれくらいの年間利益があがるの、その投資効率を表した数字です。

- 基本的な高い投資効率を期待できますが、景気が悪化するとオフィスの移転、縮小、撤退などにより、収益が悪化するリスクもはらんでいます。

主なオフィス特化型リート

- 投資額に対して、どれくらいの年間利益があがるの、その投資効率を表した数字です。

- 景気動向に左右されずに、安定して家賃収入を得ることができます。一方で、投資効率はオフィス特化型よりも低くなる傾向があります。

代表的な住宅特化型リート

アドバンス・レジデンス投資法人

日本アコモデーションファンド投資法人

- 通販市場の拡大に伴って、注目が集まっているのが物流施設に対するリートです。オフィスビルのように景気に敏感に反応することもないので、比較的安定して利益を見込むことができます。

主な物流施設型リート

日本プロロジスリート投資法人

日本ロジスティクスファンド投資法人

- 物件の種別に特化するだけでなく、特定地域に特化して物件に投資をするリートもあります。地域に特化して投資をするので、収益性は地域経済の影響に左右されます。

主な地域特化型リート

福岡リート投資法人(重点投資エリア福岡 60%~90%以上)

阪急リート投資法人(重点投資エリア関西 50%以上)

5. リートと実物不動産投資との違い

リートは間接的に不動産に投資をすることのできる投資手法です。リートも実物不動産もそれぞれ特徴があります。どちらに投資をするのかを決めるにあたって、リートと実物不動産投資の違いをよく知ることが欠かせません。

ここでは、リートと実物不動産投資を項目ごとに比較していきます。

6. リートの始め方

ここまでリートで利益をあげるために必要な知識について確認していきました。ここからはいよいよ実際にリートをはじめて利益を得るまでの手順を確認してきます。

6-1 証券口座を開く

リートを購入するためには証券会社に口座を開設する必要があります。どの証券会社でも国内で上場しているリートは購入することができますが、売買時の手数料に差があります。

ここで、代表的な証券会社をまとめました。これからリートを始める方はこの3社のいずれかを選んでおけば問題ありません。

楽天証券

SBI証券

カブドットコム証券

6-2 リート銘柄を選び

リート銘柄を選ぶ際には、株式投資と同じように投資の目安となる指標があります。代表的な投資指標についてまとめましたので、リート銘柄選びの参考にしてください。

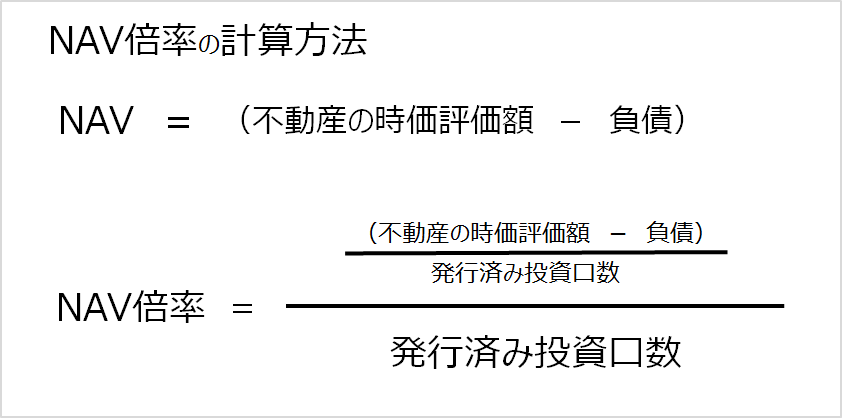

NAV倍率

NAV倍率はリート銘柄が割安なのか、割高なのかを判別する際の指標として利用します。

NAV倍率が1倍を上回っているときは、過大評価されているとみなされ、1倍を下回っているときには割安だと判断できます。

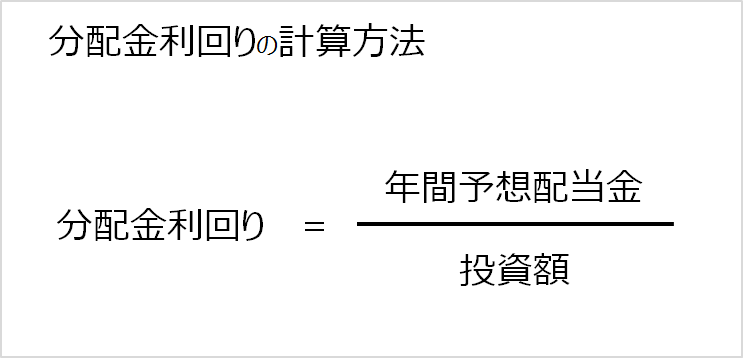

分配金利回り

投資金額に対してどれくらい効率的に利益を得られるのかがわかります。

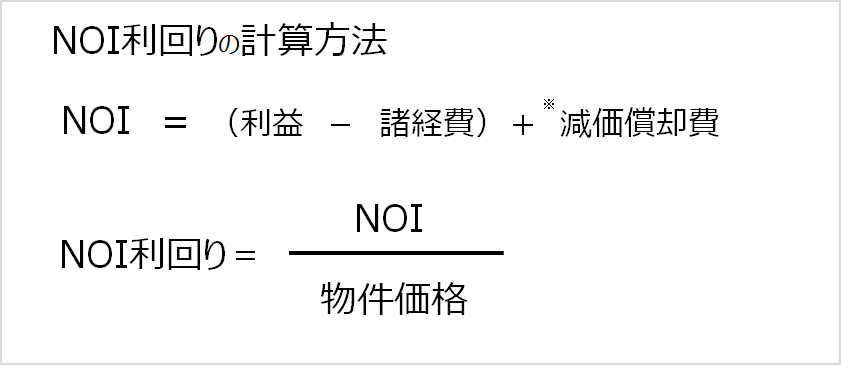

NOI利回り

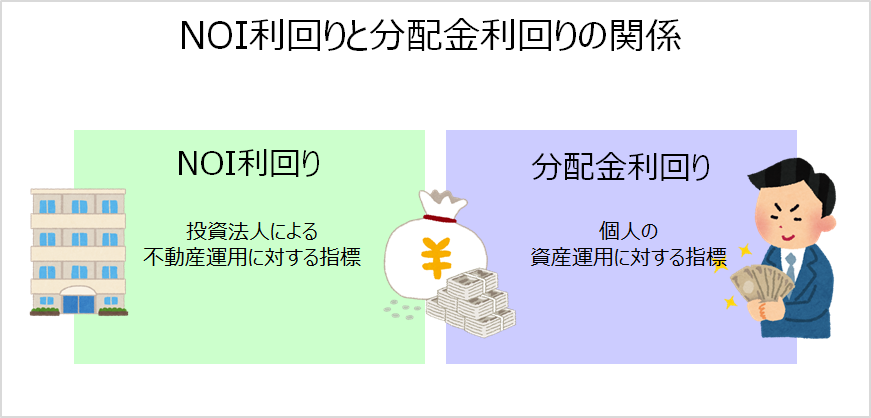

いかに効率よく不動産運用ができているかを表す指標です。分配金利回りが投資額に対するリターンを図る指標であるのに対し、NOI利回りは純粋な不動産運用のパフォーマンスを確かめることができます。

※減価償却費は、不動産を購入時に一括して費用計上するのではなく、利用できる各年に分割して費用として配分するもの。現金支出を伴う費用ではなく、帳簿上の経費になるので、減価償却費として計上した分だけ現金が手元にのこる。

NOI利回りと分配金利回りの関係

NOI利回りは投資法人がいかに効率よく不動産運用で稼いでいるかを示し、分配金利回りは稼いだ利益が投資額に対してどれだけ投資家に分配されているのかを示しています。

7. リートに関する税金

リートを投資して得られた配当金や売却益に関して、それぞれ20.315%(所得税15%、住民税5%、復興特別税0.315%)の税金がかかります。

なお、リートの売買取引に『特定口座』を用いた場合、すべての譲渡損益と配当等については証券会社が算出し源泉徴収をしてくれるので、あらためて確定申告する必要はありません。

特定口座とは

特定口座とは、株式やリートを取引するためにに用意した専用口座のことをいいます。

まとめ

リートについてはここに書いてある記事をしっかり読み込むだけで、基本的な知識は身に付けられるはずです。リートを体験したあとは、実物不動産投資にもチャレンジしてみてください。

コメント