初めて「マンション経営」という言葉を耳にする人にとって、そのイメージは様々でしょう。もしかするとあなたも「経営」と聞いて「大きく儲かるビジネスだろうか、その反面、面倒くさかったり大変なものなのではないか。」そう感じたかもしれませんね。

ご安心ください。マンション経営はやり方さえ間違えなければ、今あなたが思っているよりもずっと手間がかからず、また堅実に行える資産形成法です。あなたは「オーナー」つまりマンションの経営者として、自らが手をほとんど動かすことなく、収入を得ることも可能です。

資産家や起業家といったお金があったり、ビジネスのセンスがある人たちだけではなく、きわめて普通のサラリーマンや公務員もオーナーとなり、マンション経営を行っています。そして、マンション経営から得られる収入で、豊かに悠々自適な老後を送っている人もまた多くいるのです。

とはいえ、マンション経営はメリットばかりでもありません。リスクやデメリットもあるのは事実です。やり方を間違えたがばかりに、借金を膨らませて自己破産せざるを得なくなる人もいます。また、企業を騙してお金を巻き上げる経営コンサルタントがいるのと同様、あなたの大切なお金を悪徳な営業マンが狙っていることもあります。

私たちは、29年にわたり、7,600名以上のオーナーのマンション経営をパートナーとして支えてきた不動産の管理会社です。マンション経営に成功する方も、努力の甲斐なく失敗してしまう方も、すべて見てきました。

ここでは、マンション経営の特徴、メリットやデメリットを解説します。また、具体的な4名の投資家の投資ストーリーから、失敗しないためのポイントや実務、お金の動き方まで網羅してご紹介します。

今、マンション経営について何もイメージを掴めていなくても、この記事さえ読んでおけば大丈夫です。

不動産投資体験談

目次

1. マンション経営はサラリーマンでもできる安定収入を得る事業

マンション経営は、きわめて普通のサラリーマンや公務員が老後に向けた資産づくりを行う有効な手段の一つです。また、現在の経済状況はマンション経営を通じた資産形成にとって、実は追い風になっています。

この章では、なぜ今マンション経営が注目されているのかはもちろん、マンション経営のしくみや特長についてゼロから分かりやすく解説します。

1-1. なぜ今、マンション経営なのか!3つの理由

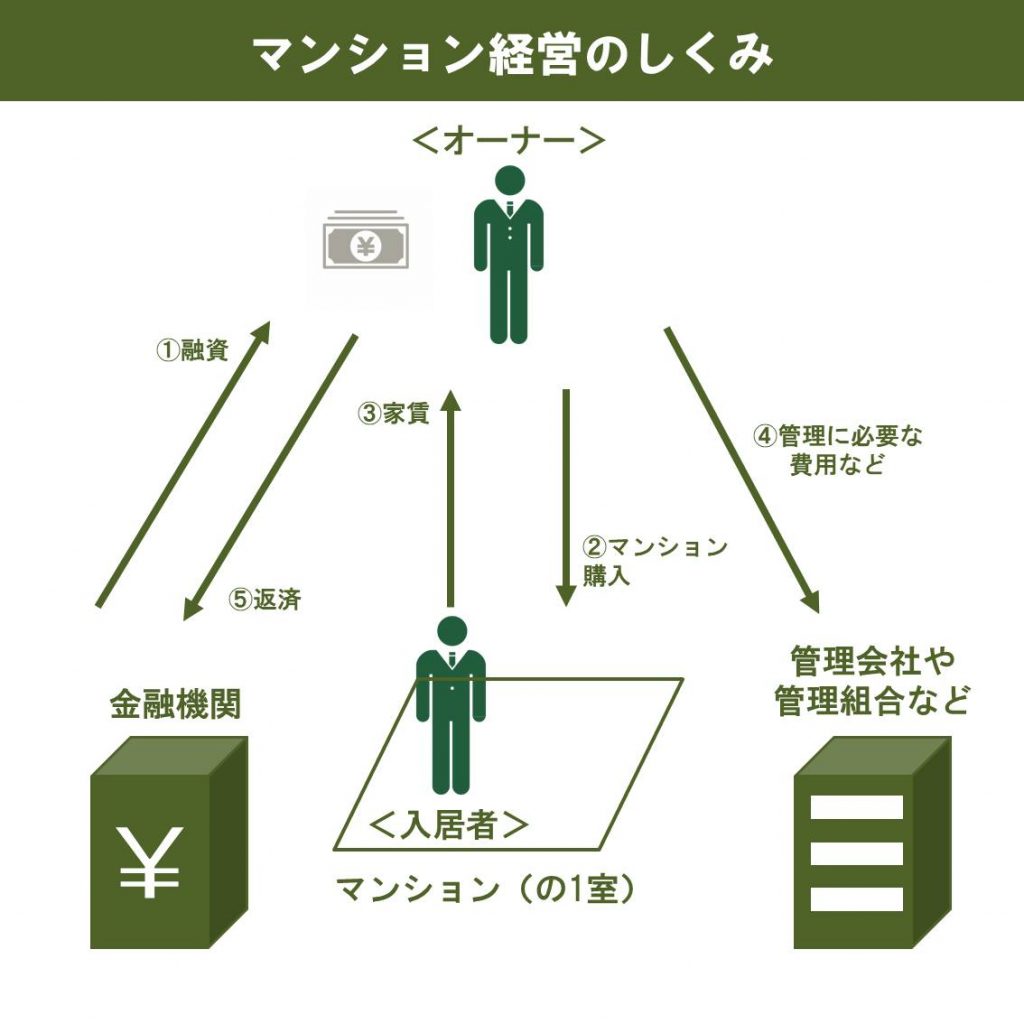

一般的に、マンション経営とは区分所有のマンション(1室)を購入し、そのお部屋を賃貸に出すことで家賃として収入を毎月受け取ることを言います。不動産投資、マンション投資、賃貸経営などとも呼ばれますが、基本的には同一の手段を指しています。

マンション経営は大きく3つの理由から、多くのサラリーマンの資産づくりの手段として注目されています。

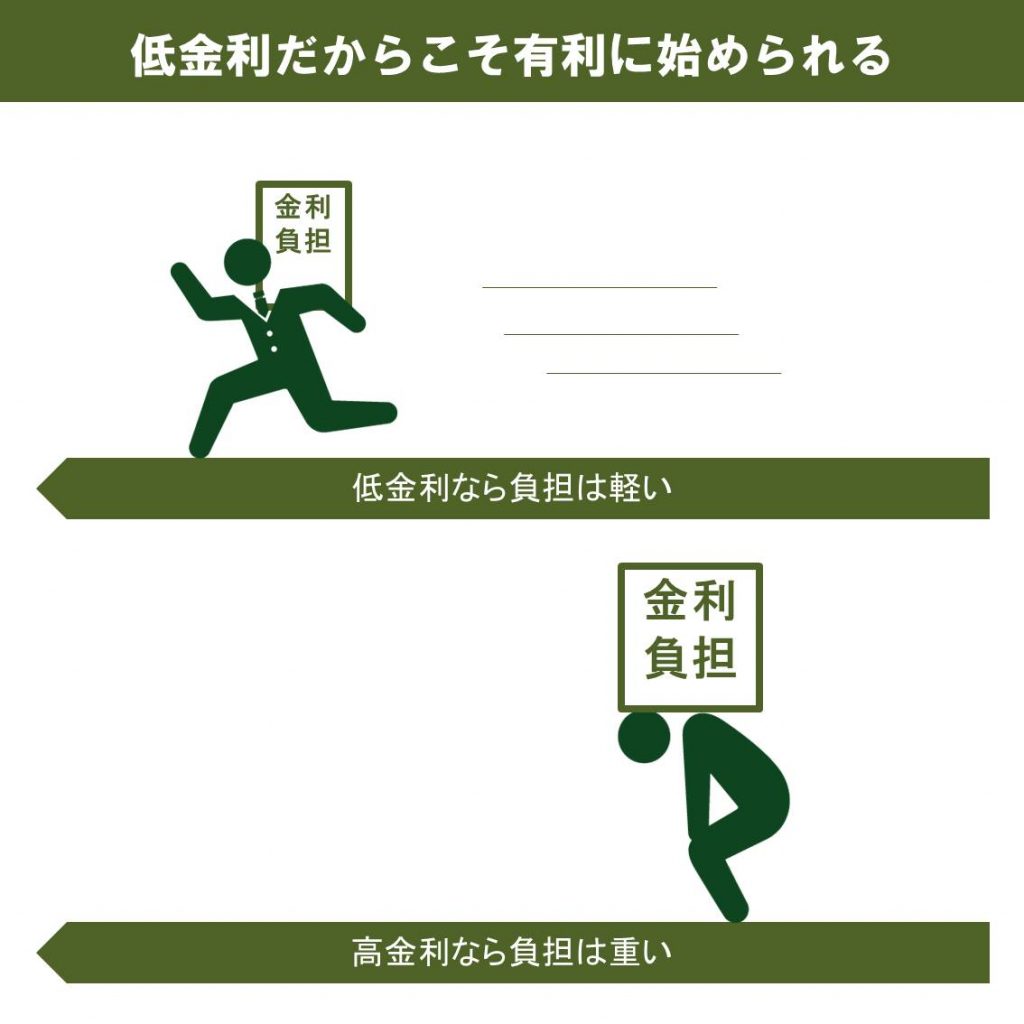

1-1-1. 低金利の今こそ、マンション経営を有利に始められる

株式投資や投資信託は、数万円から始められるものもあります。一方、マンション経営に必要な資金は最低でも数百万円、価格の高い物件では4,000万円を超えるものもあります。当然ながら、多くの人は自分の資金だけでは賄うことができませんので、ローンを組むことになります。

銀行などの金融機関は、利子(金利)を付けてお金を貸し出します。当然、この金利が低ければ低いほど、返済は楽になりますし、大きな金額を借りやすくなります。

貸し出しの基準となる金利は政府や日本銀行の金融政策によって上下します。現在の日本では、長年、低金利政策が続いています。一時期は過去類を見ないほど低下し金利が「マイナス」になる時期すらありました。過去100年間で見ても、これほど金利が低くなっている状況はありません。

1-1-2. マンション経営は運用効率の良い長期安定の不労収入

低金利政策は、金融商品の運用利回りを低下させます。たとえば、今は銀行にお金を預けていても利子はほとんど付きません。利回りでいえば年0.01%といった商品がほとんどです。個人向け国債や社債を買っても同様です。一方で、投資信託や株式といった金融商品では、価格の変動リスクが大きくなります。わずか数年で東芝、シャープといった名だたる大企業の経営状態が悪くなったように、株価や、株から得られる配当金もどのように変動するかは分かりません。

マンション経営はどうでしょうか。家賃収入は長期的には多少の変動はあるものの、安定しています。賃貸マンションやアパートに住んだ経験がある方ならお分かりと思いますが、株価や経済指標の上下に応じて、毎月の家賃額が変動するようなことは全くありません。その部屋に人が住み続けてくれる限り、20年、30年という長期間にわたり、安定した収益をもたらしてくれるのがマンション経営です。

しかも、今なら都心のマンションを1,000万円程度で購入しても毎年40万円~50万円ほどの手取り収入を得ることが可能です。利回りに換算すれば、4~5%です。実際には、購入資金はその多くを借り入れで賄うことがほとんどですから、自己資金に対する運用効率は極めて高くなります。

1-1-3. マンション経営はサラリーマンにこそ最適

マンション経営は、サラリーマンとの相性が抜群です。

なぜなら、サラリーマンとしてコツコツ働いてきた時間を、金融機関に対する信用力という形で生かすことができるからです。具体的には、ローンを組んでお金を借りて、マンション経営を始めることができます。今自分が持っている資金が少なくても、他人の力を借りて資産形成をできるのは大きなメリットです。

もちろんフルタイムで働いているサラリーマンには時間がありません。マンション経営の場合、“経営”と言っても、たとえば株のデイトレーダーのように値動きを常に追わなければいけないようなことはなく、サラリーマンと両立ができます。手間がかかる不動産の管理は、賃貸管理会社にお任せすることができます。あなたはマンションの経営者として、初めにしっかり仕組みづくりを行えば良いだけです。

1-2. 大家として毎月家賃を受け取る!|マンション経営のしくみと特長

マンション経営とは、平たくいえばあなたがマンションの一室のオーナーになって、大家業を始めるということです。

オーナーといっても、ビル一棟丸ごとを持っている人や、郊外の田畑を持ついわゆる地主さんまで様々ですが、その中でも、最小単位で始められるのがマンション経営です。

16平米~25平米のワンルームタイプのお部屋を区分所有という形で買い、オーナーとして入居を希望する人に貸し出します。その対価として受け取るのが家賃です。

受け取った家賃から、必要経費や金融機関への返済額を差し引いた分がオーナーの利益です。ローンの返済中は、金額が少なくなりますが、ローンを完済すれば返済していた毎月数万円分は丸々手取りの収入となります。

マンション経営の特長は、ここから得られる収入が「不労収入」だということです。不労収入とはそれを得るために労働する必要がない所得のことを言います。労働の対価として得る給与や報酬とは異なり、働かずとも得られる収入です。

仮に、家賃月額6万円のマンション5部屋を所有するマンション経営を行っていたとしましょう。全5部屋に人が住んでいれば、毎月30万円が手元に入ってきます。年間360万円の不労収入です。あなたが、1年中旅行していたとしても、寝ていたとしても、マンション経営という仕組みを作っておけば、自動的に入ってくるお金です。

ただし、この仕組みを作るのには時間がかかりますし、仕組みを維持するための管理には一定のコストはかかります。また、一棟をまるごと貸し出すようなアパート経営やシェアハウス経営といったビジネスと比べれば、大きな金額が動きません。その分、リスクも低く抑えられます。

大儲けは望まないけれども、地道にコツコツと不労収入を得ていきたいという堅実なサラリーマンにこそ、マンション経営はベストな方法です。

[1. マンション経営はサラリーマンでもできる安定収入を得る事業] [2. マンション経営に失敗したAさんのストーリー] [3. マンション経営のリスクを見誤ったBさんのストーリー] [4. 堅実なマンション経営で成功したCさんのストーリー] [5. 慎重すぎても機会損失!マンション経営を広げられなかったDさんのストーリー] [6. 19,000戸の賃貸管理会社が明かすマンション経営の実務]

2. マンション経営に失敗したAさんのストーリー

マンション経営のことを調べようとすると「危ない」「失敗する」といった警鐘を鳴らすような情報を見かけることも多いのではないでしょうか。事実、マンション経営にはデメリットもリスクもあります。中には、やり方を間違えて失敗してしまう人もいます。

ここでは、35歳Aさんのストーリーからマンション経営が失敗する理由を解き明かしていきます。

2-1. 都心の新築区分マンション2戸で失敗した35歳Aさん

S氏との出会い

都内に住む35歳の男性、Aさんは、インターネット広告の代理店に勤めるサラリーマンです。仕事は多忙で、将来に向けた資産運用のことなどこれまで考えるような機会がありませんでした。

Aさんに転機が訪れたのは、知人が催したバーベキューでのS氏との出会いからです。

S氏は32歳と3つ年下ですが、地元がAさんとたまたま同じだったこともあり、すっかり意気投合して、その後もやり取りを続けていました。

数週間後…

「仕事のことでちょっと…私を助けてくれませんか」

数週間後、S氏と会ったAさんは相談を受けます。S氏は「ライフプランナー」だと聞いていましたが、それまで具体的な仕事の話には触れていませんでした。

『僕でお役にたてることなら、なんでも!』

「ありがとうございます!将来に向けた運用とかって考えていますか?」

Aさんは、そこで初めて「ワンルームマンション経営」を知りました。S氏の会社は、新築マンションの開発を行っているようです。

「東京23区内にある設備の充実した新築なら、人気抜群」「年金を補う老後収入を作れる」「生命保険代わりにもなる」「今なら元手はゼロ円で始められる」「毎月1万円を貯金するよりも効率的」「30年家賃保証もあるから安心」「人気のエリアだから、やめたくなってもすぐに売れる」

次第に熱を帯びていくS氏の説明。最初は半信半疑だったAさんも、タダで始められるなら失うものもないと考え始めました。ましてや『助ける』と自ら言ったのに引くわけにもいきませんし、わずか月1万円で数千万円の資産を手に入れられるなら、本当に良い話だとも感じたのです。

2時間後…

マンションの申込書にAさんはサインをしていました。

購入した区分の新築マンションは、練馬区のとある駅から徒歩5分。1戸2,700万円の区分を2戸、合計で5,400万円を35年ローンで購入です。ローンを組むために様々な書類の手続きもありましたが、すべてS氏がおぜん立てしてくれたので判子をポンポンと押していくだけでした。

諸経費まですべてローンで支払うことができたので、初期費用として自分のお金は1円たりとも使う必要がありませんでした。ただし、保証されていた家賃収入だけでは月々のローン返済は賄えません。月2万円は給与収入からの持ち出しです。

2年後…

それから早くも2年が経ちました。AさんとS氏は、時々飲みに行ったり、一緒にスポーツを観戦したりと、学生時代からの親友のような間柄です。マンション経営も何のトラブルもなく、順調にローンも返済を続けていました。

ところが、マンションを管理する不動産会社から保証家賃を2万円引き下げるという通知が届いたのです。驚いてS氏に連絡したところ、「家賃の相場が全体的に下がっているから仕方ない」と言います。2戸の分を合わせ、月々の持ち出しの金額は6万円に膨らみました。

苦しくなる資金繰り

Aさんはマンション経営を貯金の代わりとも考えていたので、手元に余裕資金は残っていません。何とか給料で補てんしようと節制を試みましたが、生活は苦しくなりました。自分が暮らしている賃貸アパートの住居費を下げようと引越しも検討しましたが、それにもお金がかかります。

売ってチャラにしてしまおう。そう考えたAさんが不動産会社に売却の査定を依頼したところ、衝撃的な査定金額が提示されました。建築されてからわずか2年あまりのマンション2戸の売値は、合わせて3,400万円です。買った時から2,000万円も下落しています。売るには売れますが、ローンはまだまだ残ってしまいます。

半年後…

半年くらい頑張ってはみましたが、どうにもやり繰りが難しいので友人に相談してみました。友人は『不動産会社が保証料をぼったくっているに違いない!保証を外して自分で管理すれば、家賃が丸々入るじゃないか!』とアドバイスしてくれました。

S氏には悪い気がしましたが、背に腹は代えられません。さっそく保証契約を解除しました。意外にもあっさりと不動産会社は解約に応じてくれました。

ところが、Aさんの所有する2室のうち、1室は現在空室だったのです。Aさんはお金の工面を急ぐあまり、それを知らないままに保証契約を解除してしまいました。当然、入ってくる家賃は半分です。マンションの最寄り駅にある老舗の不動産屋さんに行って次の入居者の募集をお願いしましたが、まだ申し込みはありません。

月々の持ち出しは、10万円を超えています。タイミング悪く、固定資産税の支払通知書がやってきました。今は友人に頭を下げて、幾らかを借りてしのいでいますが、残り30年余りのローン返済の先行きは見通せません。

毎日のようにやり取りしていたLINEがパッタリと止まり、S氏とはもういつからか連絡がつかなくなっています。Aさんはただ途方に暮れるしかありませんでした。

2-2. 「マンション経営は危ない」の理由は過剰な借金にある

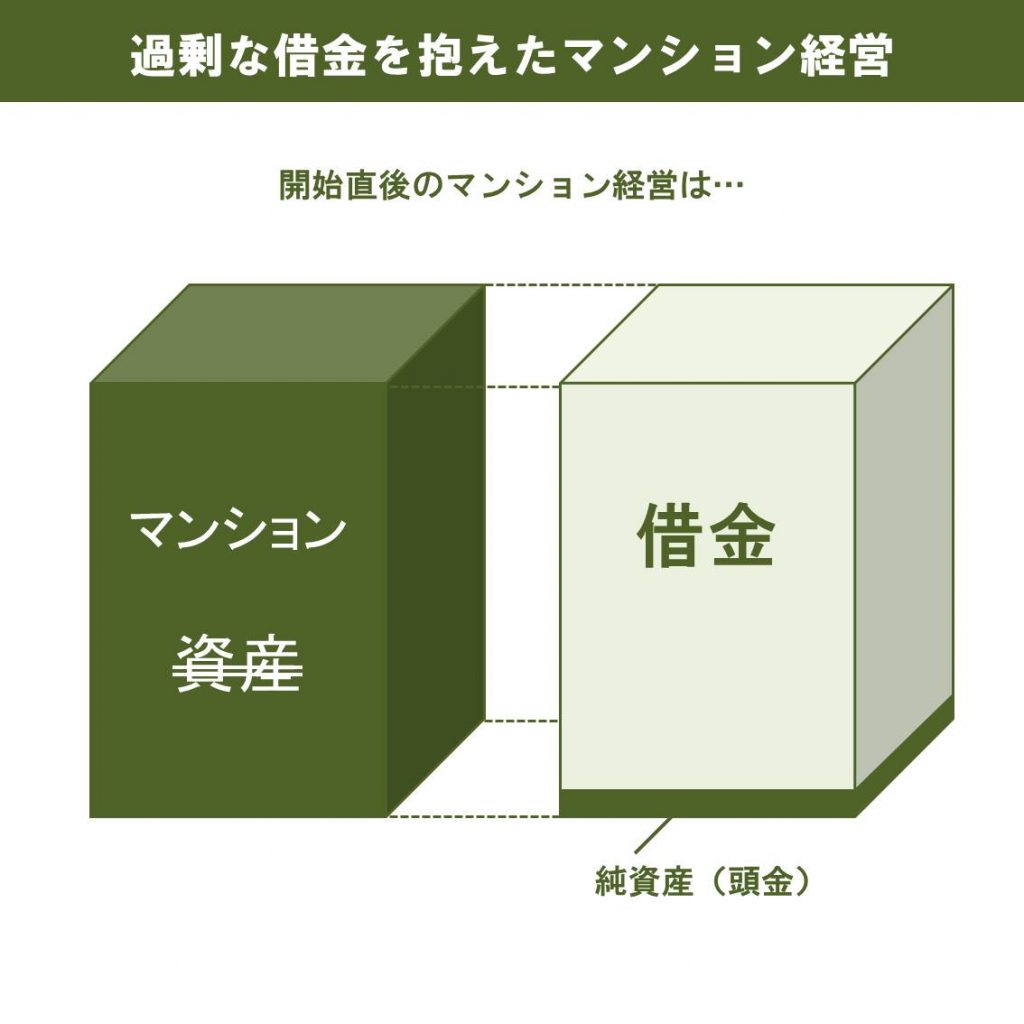

このAさんがマンション経営で失敗してしまった最大の理由は、身の丈を超えた借り入れをしてしまったことにあります。5,400万円と諸経費まで含めてローンを利用したAさん。このお金は、Aさんの年収をはるかに超える金額であったことは想像に難くありません。

しかも、毎月の収支はマイナスで、不足分は給与から補てんせざるを得ませんでした。端的にいえばこのマンション経営は「赤字経営」ですから、この状態のままでは続けていけないことは明らかです。これも当初の借り入れ金額が大きすぎるからです。

借り入れ金額を抑え、借り入れ年数と金利さえ間違えなければ、家賃収入からローン返済額の全てを賄い、月々の収支をプラスで回すことは可能です。

ただ、自分のお金だけでマンション経営を始められる人は多くはないのが現実です。1戸目を購入して総資産に占める借金の割合が大きいときが、もっともリスクが高い状態です。リスクを減らす方法はシンプルです。それは借金を返すことです。計画的に繰り上げ返済を進め、一日でも早く借金の割合を減らす努力をすることが、マンション経営を失敗に陥らせないポイントです。

2-3. 新築はすぐに中古になる

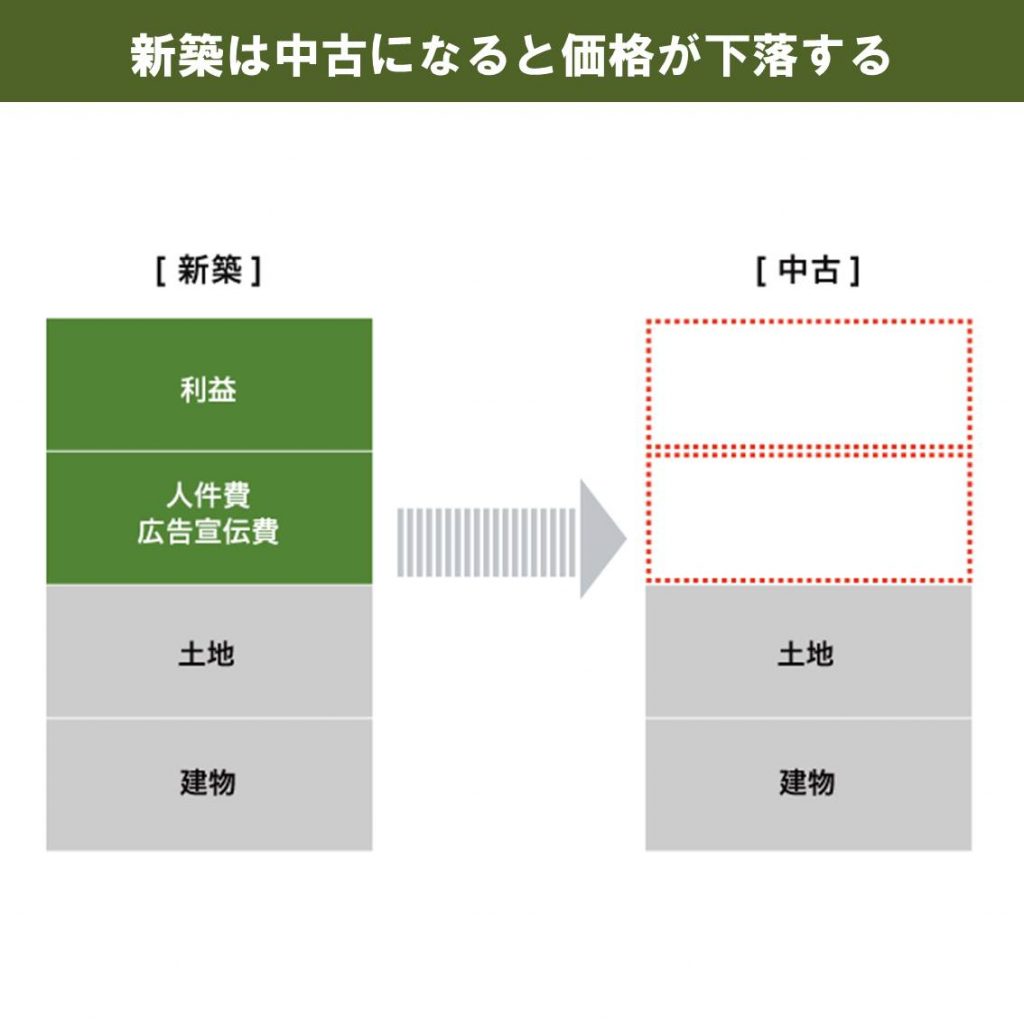

Aさんの失敗は、新築マンションを購入してしまったことにもあります。新築マンションは、購入した瞬間に中古になります。正確には、あなたの名前で登記が入った瞬間に中古になります。

新築マンションの販売価格には、開発会社の利益や広告宣伝費が載せられています。値付けも開発会社の自由ですから、より多くの利益を得ようとするのは当たり前ともいえますよね。

一方で中古のマンションは市場価格で判断されることになります。過去の取引事例を見ると、新築から5年以内の区分マンションでも販売価格のおよそ6割~7割で取引されています。いわば、購入した瞬間に3割、売ったときの価格は下落するのです。Aさんの場合も、2,700万円で購入したマンションが2年余りで1,700万円とマイナス1,000万円と査定されてしまいましたが、これは決して珍しい例ではありません。

2-4. ひとつの情報源をうのみにしない

Aさんは、S氏からの情報だけをうのみにして、マンション経営を始めてしまいました。マンション経営に限らず、こういった資産運用の手段には、ありとあらゆるものがあります。それぞれのジャンルに“自称”成功者がいて、「この投資法が良い!」と声を張り上げているのです。

インターネット、書籍、セミナー、なんでも結構ですが、必ず複数の情報源から情報を得て決断をしなければ、気が付くと失敗への道をまっしぐら、ということもありえます。

Aさんも、申込書にサインする前に「新築 マンション経営」などと検索結果を調べていれば、少なくともその場でサインするようなことは無かったでしょう。大切なお金がかかわる話でもありますから、まずは冷静に判断できる時間を作ることを心がけましょう。

[1. マンション経営はサラリーマンでもできる安定収入を得る事業] [2. マンション経営に失敗したAさんのストーリー] [3. マンション経営のリスクを見誤ったBさんのストーリー] [4. 堅実なマンション経営で成功したCさんのストーリー] [5. 慎重すぎても機会損失!マンション経営を広げられなかったDさんのストーリー] [6. 19,000戸の賃貸管理会社が明かすマンション経営の実務]

3. マンション経営のリスクを見誤ったBさんのストーリー

Aさんのストーリーの中では、新築よりも中古が良いとお伝えしました。しかし、中古マンション経営だからといって、全てが良いというわけでもありません。Bさんのストーリーから、マンション経営のリスクについてもう少し学んでいきましょう。

3-1.地方の中古区分マンション3戸から始めた43歳Bさんのマンション経営

自信家のBさんとマンション経営との出会い

43歳、愛知県在住で大手自動車メーカーに勤めるBさん。共働きの妻と、小学生の子供の3人家族です。大手ということもあってそれなりの年収も稼いでいますし、資産運用も若いころからどんどんやってきて、自信がありました。自身の知る自動車業界の株式を中心に、元手100万円から確実に売買益を重ね、貯金も含めて金融資産は2,000万円以上あります。

しかし、このところは運用がうまく行っておらず、債券投資なども利回りが低すぎると感じていたため、新たな運用先を探していました。

最少額からスタートしたマンション経営

そんな時に知人から耳にしたのが、マンション経営という資産運用法です。この低金利時代に、利回りにして10%以上をもたらすものもあるということで、ワクワクしながら話を聞いていたBさん。昔から自分でやってみないと気が済まない性分なので、さっそく投資用物件を掲載するポータルサイトを調べてみました。

自分が住んでいる地域の物件を見ると、利回り13%、15%などと書いたマンションがごろごろと出てきます。しかも価格は数百万と、投資用の余剰資金で十分に買える範囲です。

『借金はしたくないし、まずは最少の投資額で試してみよう。このマンションなら、家から車で10分もかからないし、管理も自分でできるだろう。』

Bさんは、320万円の中古区分ワンルームマンションを現金購入しました。築からは25年以上経っていますが、有名な分譲会社が建てたどっしりとしたマンションで、外観もきれいです。毎月の家賃収入は3万7千円で、表面利回りは約14%でした。

半年後…

購入から半年が経った頃、手元には経費などを差し引いてもBさんの手元には20万円ほどの現金が残っていました。

『このペースなら、計算通り、6年くらいで元手は回収できるし、特に手間もかからないし、これはいいぞ…』

味を占めたBさんは、追加で2戸の中古区分マンションを購入しました。いずれも400万円ほどで、株式の売却益を充てて現金での購入です。

埋まらない空室

ところがここからBさんのマンション経営は雲行きが怪しくなってきました。

まず、追加購入したマンションの1室は空室でした。つまり、入居者を募集しなければ家賃が入りません。ファミリータイプで70㎡の広い部屋であり、中も綺麗なので地元の不動産会社にお願いすればすぐ入居者も来るだろうと楽観視していました。

しかし、2ヶ月経っても、3か月経っても、一向に内見をする人すら現れません。毎月の管理費や修繕積立金は持ち出しになってしまいます。不動産会社の担当者に相談しても「今は夏だし、引っ越しする人も少ないから、気長に待ちましょう」と呑気な返事しか来ません。

給湯器の交換に時間もお金もかかる

やきもきしてなかなか寝付けない日々が続く中、深夜0時に、最初に購入したマンションの入居者から突然電話が入りました。

「お湯が出なくなってしまって。お風呂にも入れないので、早く直してもらえますか」

Bさんも仕事がありますし、自分で行くこともできないので翌日、水道業者を呼んで修理してもらうことになりました。給湯器が壊れて、交換が必要でした。一部の部品が取り寄せになるということで、工事は5日後になるようです。

電話口で入居者にも事情は伝えたのですが、「まだ直らないの」「スーパー銭湯に行きたいから入場料を払ってくれ」「申し訳ないと思わないの、誠意を見せてよ、大家さん」などと毎日のように要求やクレームの電話がかかってきます。

最終的には、交換費や入居者のための立替え費用なども含めて、この対応に20万円くらいかかってしまいました。

よくないニュースは続く

『半年分の家賃収入がほとんど無くなってしまった…』

と落ち込むBさんにさらに追い打ちをかけたのが、修繕積立金の値上げです。これまで月々3,000円だった分担金の額が、10,000円に値上げされるという通知が管理組合から届きました。この値上げをしないと、外壁の修繕工事がままならないというのです。3.7万円のうち、1万円も差し引かれてしまうわけですから、痛い出費です。収益性は大きく下がってしまいます。

借り入れもありませんし、資金にもまだ余裕はあります。しかし、こうなるなら株式でも買っておいたほうが良かったかもしれないと後悔するBさんでした。

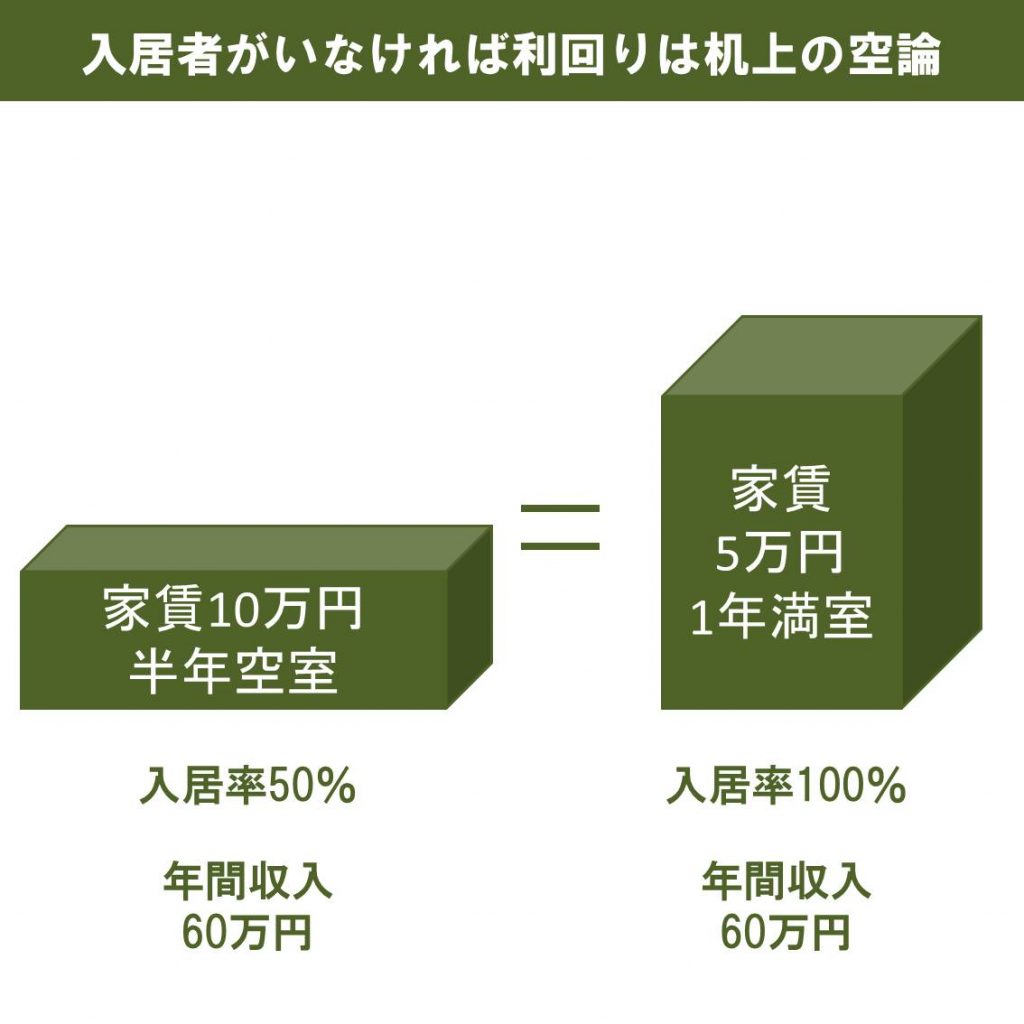

3-2. 賃貸需要がなければ利回りは机上の空論

Bさんの失敗は、賃貸需要を考慮せずに見かけの利回りだけを見て、マンション経営を始めてしまったことにあります。

利回りは、家賃収入が確実に得られる、つまりそのマンションに住む人がいてこそ、初めて成り立つ数字です。たとえ表面利回りが高いマンションであっても、長期にわたり賃貸の需要が見込めなければ、マンション経営の実質的な効率は大きく下がってしまいます。

マンション市場を概していえば、利回りが高い物件ほど、賃貸需要が乏しい立地に所在しています。価格と利回りは反比例する傾向にあるともいえます。

また、ファミリー向けのマンションはマンション経営には不向きです。ファミリーマンションには借りるだけでなく「買う」という選択肢があるからです。住宅ローンも低金利政策のおかげで、借りやすくなっています。加えて、Bさんが住んでいるような郊外の立地では、マンションに借りて住むより、戸建てを建ててそのローンを払ったほうが月々の負担が少なくなるケースがほとんどでしょう。

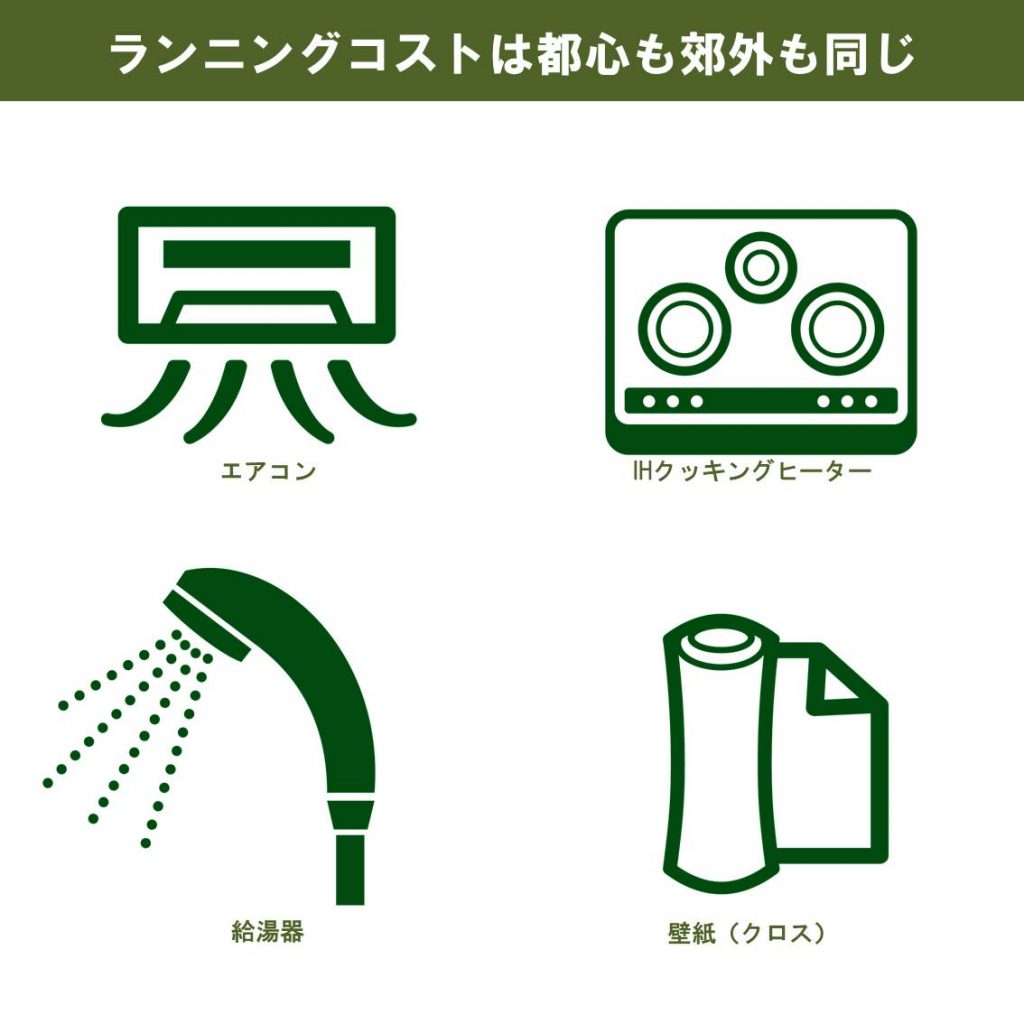

3-3. ランニングコストは都心も郊外も変わらない

また、地方や郊外に行けばいくほど、築年数の経過に応じて家賃が下がる傾向にあります。都心のマンションに比べてその速度は早く、比較的に早いタイミングで家賃を下げて入居者を募集するしかありません。場合によっては「フリーレント」として一定期間、無料で貸し出す期間を設けなければ、お部屋が埋まらない地域もあります。

一方で、マンション経営のランニングコストは、日本全国どこでも、ほぼ変わりません。必ず発生するエアコンや給湯器といった設備交換の費用や、入居者が退去した後の原状回復リフォーム費は、専有面積が同じであれば、たとえ家賃が10万円の都心の部屋でも、3万円の郊外の部屋でも、ほぼ同じです。

あるいは、マンションの総戸数が同じであれば、修繕積立金の1戸あたりの負担額の目安は、ほぼ同じです。

当然、長い目で見れば収益性は大きく変わってくるでしょう。マンション経営にかかる費用については、6章で詳しくご紹介します。

3-4. 信頼できるパートナーに管理を任せる

Bさんは、家が近いこともあり、自身で管理を行っていましたが、サラリーマンとして本業を持ちながら管理を行うのは困難を伴います。トラブルは24時間365日、いつどこからやってきてもおかしくありません。この事例では、給湯器の修繕でしたが、騒音や漏水、滞納の発生など賃貸管理にはトラブルがつきものですし、その解決には専門的なノウハウも求められます。

もちろん、マンションを含めた賃貸不動産の経営を自身で行い、生業としている人もいますが、本業が別にあるサラリーマンオーナーは、経営のかじ取り=いわゆる経営判断は自身で行うにしても、実際に手や足を動かす部分は他人に任せなければ生活が成り立ちません。

幸いなことに、サラリーマンオーナーの代わりにマンション経営の実務を代行する会社があります。それが、賃貸管理会社です。実力のある賃貸管理会社をパートナーにして、手足としてうまく働いてもらう。これこそが、マンション経営の成功のカギといっても過言ではありません。この賃貸管理会社の選び方については、6章で詳しく解説します。

[1. マンション経営はサラリーマンでもできる安定収入を得る事業] [2. マンション経営に失敗したAさんのストーリー] [3. マンション経営のリスクを見誤ったBさんのストーリー] [4. 堅実なマンション経営で成功したCさんのストーリー] [5. 慎重すぎても機会損失!マンション経営を広げられなかったDさんのストーリー] [6. 19,000戸の賃貸管理会社が明かすマンション経営の実務]

4. 堅実なマンション経営で成功したCさんのストーリー

Aさん、Bさん、2人のストーリーからマンション経営に存在するリスクや失敗を回避するポイントについては、掴んでいただけたと思います。では、成功するマンション経営とはどのような形で行えば良いのでしょうか。Cさんの事例から考えていきましょう。

4-1. 東京の中古区分マンション1戸から始めた40歳Cさんのマンション経営

慎重派のCさんとマンション経営の出会い

千葉県在住、40歳のCさんは金属系の専門商社で、部門を統括する管理職をしています。海外出張も多く、妻と2人の子供が待つ家に帰る暇すらなかなか取れない生活です。ちょうど先日、父が亡くなり、母も足が不自由になって介護が必要な状態となってきた中で、自身の老後のことが気になり始めました。貯金はコツコツしているとはいえ、投資らしきことはこれまでも手をつけたことがありません。

出張に向かう空港の待合室で、めくった雑誌の記事がマンション経営との出会いでした。新卒以来、約20年にわたり真面目一筋サラリーマンとして仕事をしてきたCさん。そのサラリーマンとして働いてきた時間を信用力として使えるという仕組みが気に入ったようです。

1戸目を恐る恐る購入

いくつかの書籍を読んだり、セミナーに出席するなどしましたが、リスクもある話なのでなかなか踏み出せません。半年近く迷いながらも、選んだのは都心の中古ワンルームマンションでした。住む人が多い東京の物件であれば、大儲けはできないにせよ、大損もしないだろうと考えたのです。ターミナル駅である池袋から歩いて10分の物件です。

最終的には3戸所有で月15万円程度の収入を目標にしようと思っていましたが、失敗も怖いので1戸ずつ買っていくことにしました。

1戸目は1,500万円の物件に、頭金500万円を入れ、1000万円分30年ローンを組み、購入しました。慎重にいこうと思い、頭金は多めに入れています。月々の収支はプラスになりますが、このお金は使わずに貯金してもしもの時に使おうと考えていました。

余剰資金があったので助かった

開始してから1年半ほどで“もしも”がやってきます。初めての入居者の退去です。この際に内装リフォームなどで10万円弱の費用がかかりましたが、貯めていた家賃収入の余剰金から充てられたので特に家族の生活に影響はありません。また、次の入居者の募集も管理会社に任せていましたが、1ヵ月かからないで入り、ローン返済の自己負担は最小限で済んだのです。

その後も2-3年に1回、入居者の入れ替わりはありましたが、おおむねずっと家賃収入は入り続け、返済も滞りなく進んでいます。これは問題ないと思ったCさんは、これまで貯めていた預金から繰り上げ返済を進め、購入から10年ほど、50歳のときにローンを完済しました。

2戸目の購入

完済後すぐに、もう1戸1,500万円の中古マンションを買いました。線路が近いのでうるさいかもしれないと不安もありましたが、駅から3分という利便性の高さを信じて購入しました。

ほぼ全額をローンで購入しましたが、すぐに繰り上げ返済する計画を立てていました。毎年のボーナスを充てて年100~200万円くらいのペースで繰り上げ返済を進め、58歳の時には2戸目のローンも終わりました。

途中で、家賃の額が少し下がったり、給湯器の交換など、幾つかお金がかかる修繕も発生しましたが、おおむね計画通りにローンが返し終わったのです。

3戸目の購入と完済後

Cさんは2戸のローンのないマンションを担保に入れて、3戸目のマンションを購入しました。金融機関も、3戸目ということで少し有利な条件で貸し出してくれます。

役職定年、そして60歳の定年後の再雇用を経て、Cさんの給与所得はそれまでに比べてガクッと減りました。とはいえ、マンションのローン返済はマンションの入居者からの家賃が代わりに行ってくれます。Cさんの繰り上げ返済を入れずとも、65歳の年金受給年齢にはローンは終わりました。

まさに老後を迎えたCさん。マンション経営者であるCさんには、年金収入に加えて、3戸のマンションから約15万円の家賃収入が毎月丸々入ってきます。貯金を取り崩すことなく、妻との余生を楽しむことはもちろん、まもなく生まれる孫にも思う存分お小遣いをあげられるでしょう。

4-2. 賃貸需要が将来にわたり安定の場所で始める

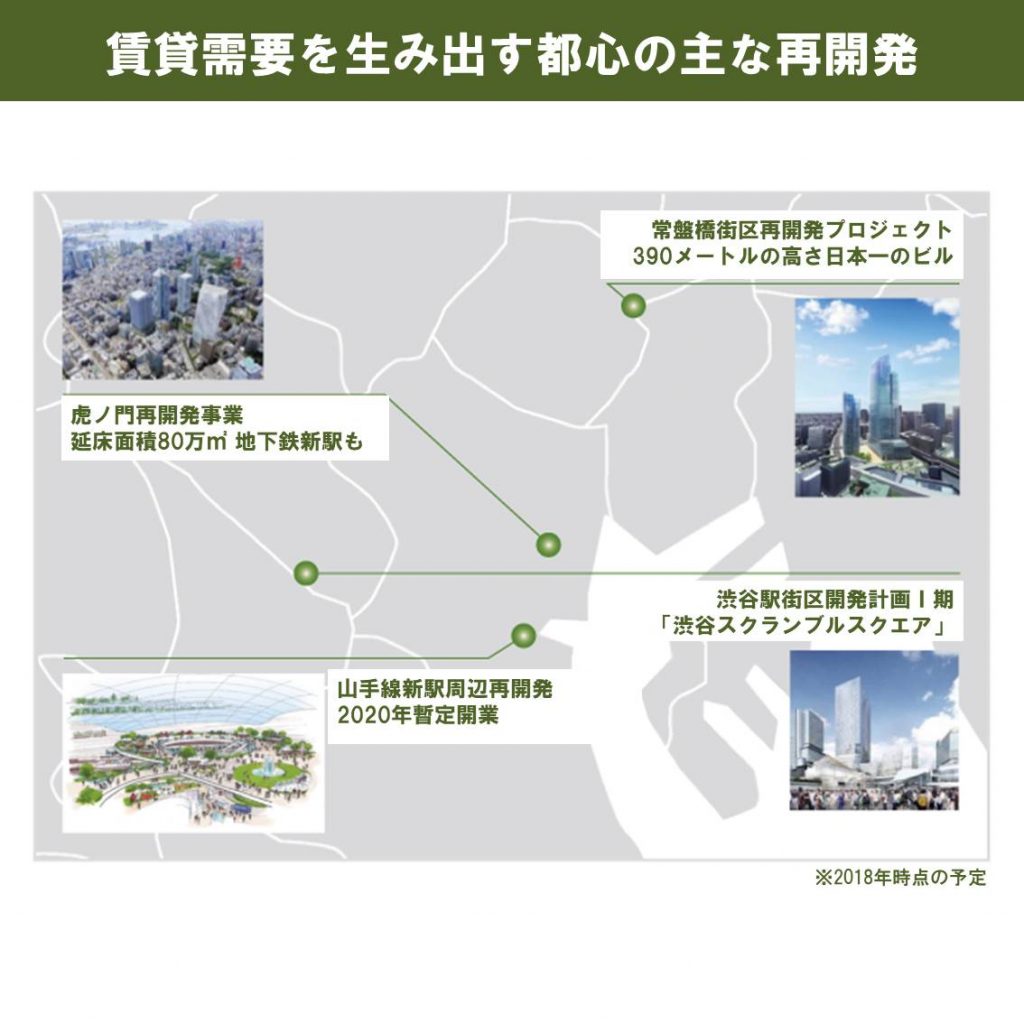

Cさんがマンション経営で老後までの資産形成に成功できた理由は、物件選びを間違えなかったことにあります。マンション経営の基本原則は、人が多いところで始めることです。日本で最も人口が集まる場所、それは東京です。その中でも、駅から徒歩10分圏内の立地が良い物件を選べば、賃貸需要は間違いないでしょう。

東京は全都道府県の中でも、転入超過数が7万人を超えて断トツの1位です。転入超過数とは、引越しで新たにやってくる人の総数から、出ていく人の総数を差し引いた数のことを指します。日本全体の人口は減少していますが、東京には10代後半から20代を中心に多くの人が流れ込んでくるので、人口が増加しているのです。

また、購入時点では満室だったとしても、空室に出た時に次の入居者が決まるまでの期間が、賃貸需要のある都心と地方郊外とでは大きく異なります。また地方の場合、入居者を募集するために、一定期間家賃が無料になるフリーレントや家賃数か月分の手数料が必要になることも珍しくありません。

4-3. 自分が住む基準で選ばない

また、購入物件を自分が住む基準で選ばないことも大切です。ついつい「こんな設備が欲しい」「こんな環境が良い」と理想が高くなりがちです。しかし、入居する人たちが求めている優先順位は異なる可能性が高いです。

マンション経営のターゲットとなる単身者の多くが求めているのは、手ごろな家賃価格帯で利便性の高い物件です。あなたが、高速道路の横や線路の横はうるさいから遠慮したいと考えているとしても、「それでも1分でも駅に近いお部屋に住みたい」という需要は確実に存在します。

4-4. 身の丈にあった借入をする

また、Cさんは元から慎重派だったこともあり、最初から大きな金額のローンは組みませんでした。これは成功への第一歩です。借入をうまく活用することはマンション経営の拡大に大切ですが、きちんとリスクをコントロールする必要もあります。一歩目が一番危険なので、まずは小さく始めるという視点も大切です。

購入にかかる諸経費分を含めて、自己資金を最低100万円は用意しておくことが理想です。手元に現在は資金がないとしても、積極的に繰り上げ返済を進めていきましょう。

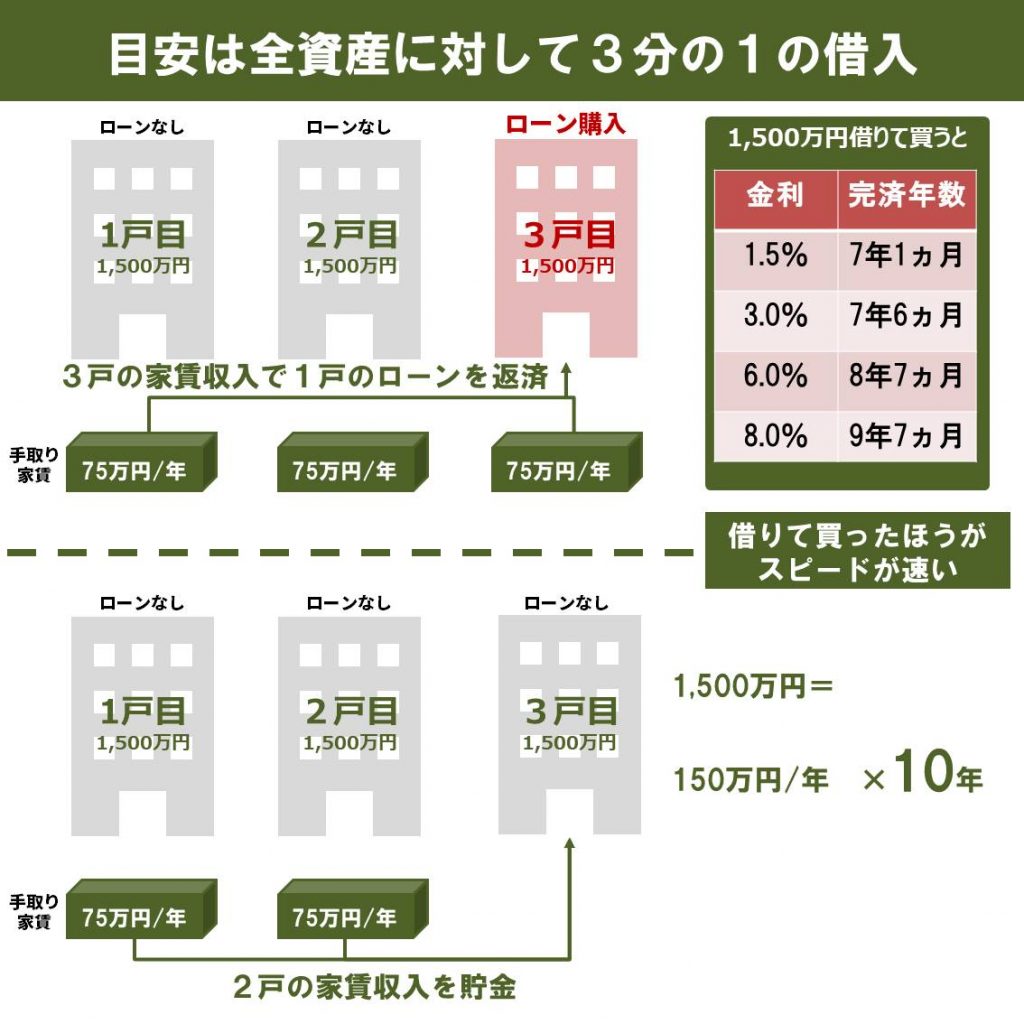

一つの目安は全資産に対して借入の割合は3分の1というラインです。これを下回ってくれば、安全領域だと考えられます。

たとえば、2戸のマンションを購入してローンを完済したケースで考えてみましょう。3戸目のマンションは1,500万円のフルローン(金利1.5%)です。手取り利回りは仮に5%としましょう。

3戸のマンションから得られる手取り家賃収入は、1戸あたり62,500円ですから合計187,500円になります。この3戸の家賃収入の合計額187,500円で1,500万円のローンを返済していきます。すると、1,500万円のローンはわずか7年1ケ月で完済できます。このときの総投資額に占める借入割合は、およそ33%です。

仮にローン金利が8%まで上がったとしても、完済までの期間はわずか9年7カ月です。一方で、2戸のマンションから得られる手取り家賃収入12万5,000円で1,500万円貯めてから購入しようとすると、10年かかります。2戸のローンのないマンションを持っていれば、貯めてから買うより、借りてから買ったほうがスピードが速くなるのです。

現在は金利が低い状態なので、40%くらいまで到達すれば安全ラインと見てもよいでしょう。

[1. マンション経営はサラリーマンでもできる安定収入を得る事業] [2. マンション経営に失敗したAさんのストーリー] [3. マンション経営のリスクを見誤ったBさんのストーリー] [4. 堅実なマンション経営で成功したCさんのストーリー] [5. 慎重すぎても機会損失!マンション経営を広げられなかったDさんのストーリー] [6. 19,000戸の賃貸管理会社が明かすマンション経営の実務]

5. 慎重すぎても機会損失!マンション経営を広げられなかったDさんのストーリー

過剰な借金を背負うのはリスクが高いやり方です。一方で、Cさんはうまく借り入れを利用して資産を拡大しました。でも、こう思われる方もいらっしゃるかもしれません。

「無借金経営なら、もっと安全なのでは?」

ここでは45歳Dさんのストーリーで、もう少しお金を借りるリスクとメリットについて考えていきましょう。

5-1. 借金大嫌い!現金購入にこだわった45歳Dさんのマンション経営

老後への備え方を教えてくれた上司

Dさんは静岡県在住のエンジニアです。妻と娘2人を抱える父として、20数年のサラリーマン人生を歩んできました。とはいっても、すべてが順調だったわけではありません。ゴルフ会員権の投資をしていた父が、バブル崩壊で多額の借金を負い、家計を助けるべく20代は給与の多くを家に入れていました。リーマンショックの際には、当時の勤め先が倒産。幸運にもすぐに再就職先を見つけることができましたが、給与は大幅に下がってしまいました。

『何が起こるかは分からない。何はともあれ、お金は貯めておこう。そして、絶対に俺は借金はしないぞ!』

そう思い、必要な生活費以外はほとんど貯蓄に回してきたDさんが、資産運用を意識し始めたのは、長年お世話になった上司が定年を前に早期退職することがきっかけでした。

自分の番になったら、どうなっているのだろう…。会社の状況からしても、これから先に大きな出世は望めず、給料の上昇もほとんど見込めません。あと15年というリミットを考えると、このままのペースで運用も何もしないでお金を貯めていっても、不安が残ります。

現金からのマンション経営

送別会で、退職する上司が教えてくれたのがマンション経営でした。これまでそんな話をしたことはありませんでしたが、彼は30代の頃からマンション経営を行っていたようです。月20万円の家賃収入は、夫婦での旅行に使ったり、いざという時には有料老人ホームの費用にも使えると語る上司は終始朗らかな表情でした。

Dさんは自分にもマンション経営ができるかどうか調べ、元本そのままに収入を得るしくみ自体は面白いと感じました。しかし、どうしても父の苦労していた姿が頭をよぎり、借金をしてまでマンション経営に乗り出すことにはためらいがありました。

とはいえ、45歳という年齢を考えるとあまり迷っている時間もありません。上司に紹介を受けたこともあり、ある不動産会社から大田区の中古ワンルーム1戸を購入しました。900万円を現金で一括購入です。

利回り5%で確実に収益を手に入れる

管理費や修繕積立金などの経費を引いた毎月の手取り家賃収入は、4万円弱です。利回りで

換算すれば年5%に相当するので、このご時世としては決して悪くない運用利回りです。

購入してから3年も経った頃には、130万円くらいが家賃振り込み口座に貯まっていました。Dさんは、同時期に投資信託など金融資産の運用も開始していましたが、その運用成績と比較しても悪くないと感じています。ただ、やはり借金をしてまでマンション経営を拡大しようとは思いませんでした。

定年間近になると不安は拡大する

マンション購入から15年。Dさんにも定年が訪れました。この15年の間に、マンションも入居者の入れ替わりが何回かありました。エアコンや給湯器、コンロといった設備も一通り交換して、それなりに費用はかかっています。マンションの家賃収入から作った貯金は600万円くらいです。

定年にあたって、あらためて今後の老後の生活を検討してみると、15年前の想定以上にお金がかかることが分かりました。医療費も介護費も、年を経るごとに自己負担の額は格段に増えています。マンションで貯めた600万円と投資信託を取り崩しても、まだまだ不安です。

さらに、Dさんは住宅ローンも組みたくないという性分でしたので、現在、持ち家ではありません。まとまった額の退職金が入りましたので、これを使えば、夫婦で暮らすマンションも購入できます。ただ、すぐに使えるお金が減ってしまうのは、やはり不安でした。

定年を迎えてもう1戸購入したが不安は消えない

色々と検討しましたが、Dさんは都内のワンルームマンションをもう1戸購入することにしました。1000万円の購入資金には、1戸目のマンションで貯めた600万円と退職金の一部を充てます。

2戸からの手取り家賃収入は8万円くらいです。この収入があれば、賃貸住宅に住み続けることもできますし、介護施設に入る際も安心でしょう。夫婦二人の生活は、贅沢さえしなければ年金収入と貯蓄から賄うことができます。

一方、勇気を振り絞って虎の子の貯金を取り崩していますので、もうさすがにこれ以上マンション経営を拡大することはできません。

『あの上司くらい、もっと若い頃から始めて、家賃収入を増やしておければもっと不安なく退職できたのかもしれない』

と、自身の送別会からの帰り道で思いを巡らすDさんでした。

5-2. 借入を上手に活用して広げる

AさんやBさんと違って、Dさんのマンション経営そのものは順調で、実害を被ったわけではありません。ただ、せっかく資産運用を始めていたにも関わらず、いざ老後というタイミングに至ってもお金の不安は解消されませんでした。

Dさん自身も気づいているように、資産運用を開始する時期が遅かったことが一つの要因です。特にマンション経営の場合、長くマンションを持てば持つほど、より多くの家賃収入を得ることができます。時間を味方に付けることは大切です。

しかし、もう一つ決定的な要因があります。借り入れをうまく利用できなかったことです。Dさんは借り入れのリスクを恐れて、最後までローンを組んでマンション経営をすることはありませんでした。

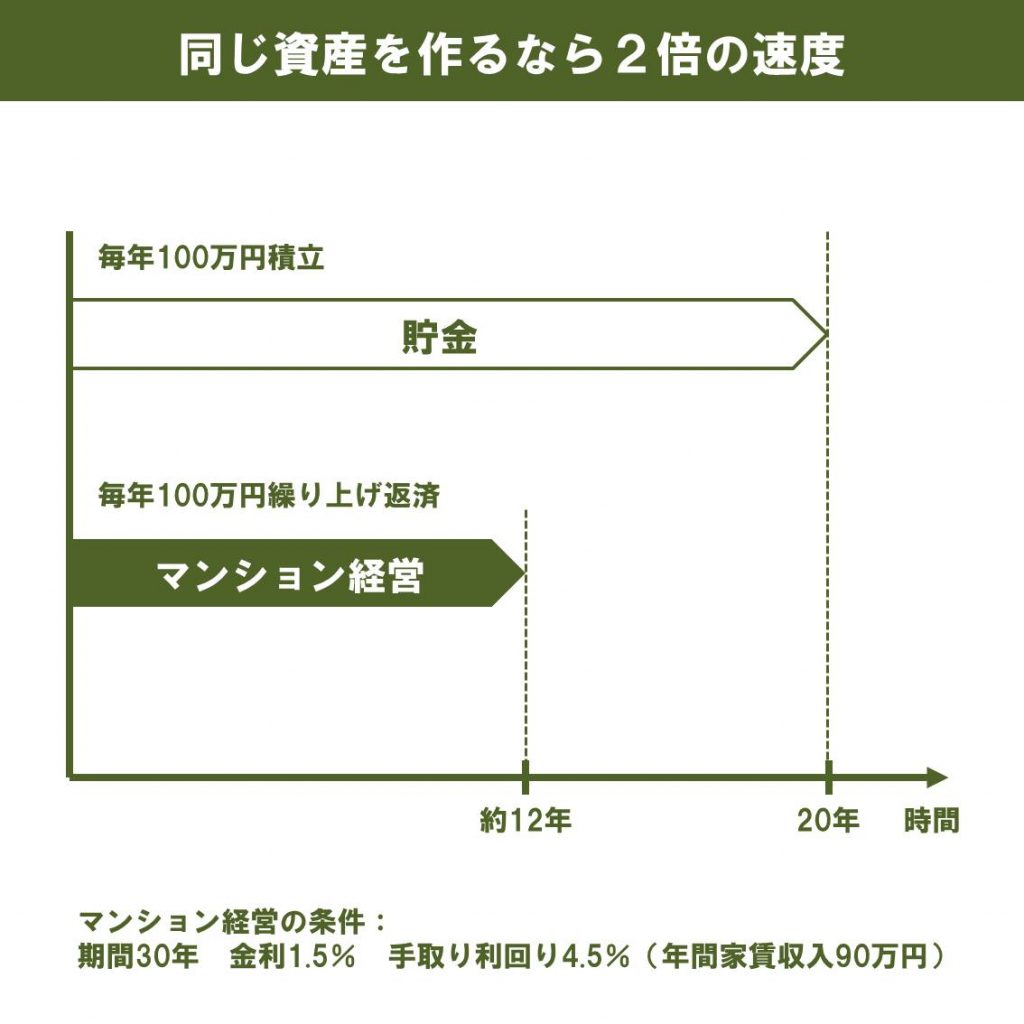

5-2-1. 同じ資産をつくるなら約2倍の速度

資産形成のスピードという観点では、借り入れを利用することが有利に働きます。少ない自己資金からでもレバレッジ(てこ)の効果を働かせることによって、効率的に資産を増やすことができるのです。

仮に2,000万円の資産を作るとしましょう。年間で資産運用に使えるお金は100万円とします。

毎年100万円ずつ貯金すれば、20年後には2,000万円になります。これは分かりやすいですよね。

一方、下記の条件で2,000万円のマンションを全額ローンで購入してマンション経営を始めてみます。

毎年100万円ずつ繰り上げ返済をしていくと、12年1ヵ月でローンは完済してしまいます。自身が投じられる金額は年100万円と変わらないのに、なぜこんなにも速度が違うのでしょうか。

それは、貯金が1人の力で資産を作っていたのに対して、マンション経営では自身の繰り上げ返済と入居者からの家賃収入という2人の力で資産を作っていたからです。

この条件でローンを組むと年間の返済額は約83万円ですから、すべてを家賃収入から支払うことができます。ここに全額が元本返済に充当される繰り上げ返済の力が加わることで、早くローンを完済できるのです。

5-2-2. ローンの目に見えない資産拡大効果は侮れない

とはいえ、子どもの進学や家族の大病・入院…、時期によっては家計に余裕がない時期もあるでしょう。ローンを組んでマンション経営を始めるメリットは、そのような自己資金が投入できない時期であっても着実に資産が拡大していくことです。

先ほどのマンションのシミュレーションで考えてみましょう。

年間家賃収入は90万円なのに対し、年間のローン返済額は約83万円です。年間でおよそ7万円が手残り金額になります。2,000万円で購入した割には、リターンが少なすぎるようにも思いますよね。

実際には、あなたの資産は7万円以上に拡大しています。

毎月のローン返済額は、利息支払い分と元本返済分に分けられます。

たとえば、第1回目のローン返済額は、6万9,024円です。内訳は、利息支払い分が2万5,000円、元本返済分が4万4,024円となります。

元本分が返済されることは、マンションという資産に占めるあなたの持ち分が増えることを意味しています。資産(マンション)から負債(ローン)を差し引いた純資産が拡大するとも言い換えられます。

第2回目はローン返済額は同じで、利息支払い分が2万4,945円、元本返済分が4万4,079円です。一般的な元利均等方式と呼ばれる支払い方法であれば、毎月の返済額は一定ですが、その中で元本の割合が徐々に増えていきます。

第3回、第4回…と続けて1年が経過するとどうでしょうか。

年間の目に見えない資産拡大額、すなわち元本返済分は53万1,935円です。

先ほどの家賃収入の手残り額7万円と合わせた約60万円が、この1年間でマンション経営によってもたらされた資産拡大額と言えます。

翌年には約61万円、翌々年には約62万円が資産拡大します。毎年60万円の利益を株式投資や投資信託、FXなどの金融商品で継続的に得ていくとしたら、なかなか大変ですよね。マンション経営であれば、一度仕組みを作ってしまえば半自動的に資産形成を続けていくことが可能です。

5-3. 家賃収入の目標を定めて逆算する

Dさんには、もう一つ欠けていた視点がありました。それは、資産運用を始める際の目標設定です。漠然と資産を増やそうとしても、そう簡単に事は進みません。会社に「経営方針」「経営目標」があるのと同様、マンション経営もきちんと目標を立てて、向かうべきゴールを明確にしておくことが大切です。

とはいっても、なにも細かく数字で目標を作る必要はありません。

- 何歳までに

- いくらの家賃収入が欲しいのか

- そのためには、ローンのないマンションを何戸所有するのか

シンプルに、この3つを決めましょう。たとえば目標とする家賃収入額が決まれば、おおよそ必要な戸数が割り出せます。たとえば月30万円の収入が欲しいなら、都心のワンルームであれば5戸~6戸くらいが目標になるでしょう。あとは、何歳までに達成するかです。

45歳のDさんの場合で考えると、スタート地点ですでに少し遅れを取っています。定年までの15年ないし20年で、自己資金のみでマンション経営を3戸、4戸と拡大するのは、元よりなかなか難しい状況でした。早い段階で目標戸数を明確化できていれば、ローンを活用するという選択を取ることもできたかもしれませんね。

[1. マンション経営はサラリーマンでもできる安定収入を得る事業] [2. マンション経営に失敗したAさんのストーリー] [3. マンション経営のリスクを見誤ったBさんのストーリー] [4. 堅実なマンション経営で成功したCさんのストーリー] [5. 慎重すぎても機会損失!マンション経営を広げられなかったDさんのストーリー] [6. 19,000戸の賃貸管理会社が明かすマンション経営の実務]

6. 19,000戸の賃貸管理会社が明かすマンション経営の実務

4人のお話から、マンション経営を成功させるためのポイントはある程度掴めたと思います。次は、ストーリーの中ではあまり触れていないマンション経営の実務、すなわち賃貸管理について理解を深めておきましょう。

6-1. 1人でやるのはムリ!こんなにあるマンション経営・管理の実務

マンション経営を開始後の管理には、大きく二つの種類があります。

お部屋や入居者に関わるソフト面の管理である「賃貸管理」、そして建物そのもの、ハード面の管理である「建物管理」です。

6-1-1. 大家さんにはマルチタスクが求められる!賃貸管理の実務

賃貸管理の実務は、いわゆるアパート大家業として想像されるものに近しいでしょう。賃貸管理の主な仕事は以下の通りです。

・家賃集金業務

お部屋に住む入居者から毎月確実に家賃を集金します。

・滞納家賃督促業務

家賃を滞納している入居者にコンタクトを取り、未納分の家賃を回収します。司法書士や弁護士といった専門家と連携を取りながら進めていく必要があります。

・入居者募集業務

退去が発生したら、新しい入居者を募集する活動を行います。賃貸仲介を行う不動産会社とのやり取りが求められます。

・内装工事手配業務

次の入居者が気持ちよく住めるよう、お部屋の壁紙やフローリングを元通りきれいにリフォームする工事を手配します。

・設備故障の修理・交換業務

お部屋に備え付けられている設備が故障したら修理したり、新品交換します

・入居者トラブル・クレーム対応

騒音、隣人トラブル、漏水などお困りごとやクレームに対応し、問題を解決して1日でも長くお部屋に住んでもらえる環境を維持します。

これらの業務を担う会社が賃貸管理会社です。家賃が入らなければ、いわば売上がゼロの経営になってしまいますから、あなたの代わりに手足となって、毎月確実に家賃を届けてくれる環境づくりをすることが賃貸管理会社の使命です。基本的に、部屋ごとに管理を行う賃貸管理会社は異なります。

6-1-2. 建築の専門知識も不可欠!建物管理の実務

建物管理の実務は、マンションが長期間にわたって資産価値を維持できるよう、物理的なメンテナンスが中心となります。

・日常清掃業務

エントランスや廊下などの共用部をきれいに保ちます。

・エレベーターや浄化水槽などの設備の保守点検

入居者の生活に欠かせないインフラ設備を定期的に保守点検し、安全に利用できる状態を維持します。

・修繕工事の実施・手配

経年によって劣化する設備の修繕を手配します。

・大規模修繕工事計画の立案

15年~20年に一度必要な外壁や屋上防水、給排水管などの修繕工事の計画を立て、実施します。

・管理組合の運営

マンション管理組合の総会や理事会運営のサポートを行います。

これらの業務を担う会社は一般的に建物管理会社と呼ばれます。マンション管理組合と二人三脚で建物の維持管理を行いますので、1棟のマンションにつき1社が担当する形となります。

6-2. 賃貸管理契約は「30年一括で安心」のサブリースか集金代行か

賃貸管理会社にマンション経営の実務を委託する形態は大きく二つあります。サブリース(一括借り上げ)契約、もしくは集金代行契約です。

サブリース契約とは、オーナーが所有するマンションを賃貸管理会社が借り上げ、その会社が一般の入居者に又貸しをするというやり方です。オーナーから見れば、毎月賃貸管理会社から保証家賃が支払われるので、空室の心配がなくなります。一方、直接入居者に貸し出す場合に比べて受け取れる収入は低くなります。賃貸管理会社はその差額を収益としています。

集金代行契約では、オーナーと入居者は直接賃貸契約を結びます。賃貸管理会社は家賃集金などの業務を代行します。月額家賃の5%程度を手数料として収益にします。オプションで家賃保証などを付けることもあります。

6-2-1. 賃貸需要が高い場所ならサブリースは不要

空室で収入がゼロになってしまう不安から、サブリース契約を選ぶ方も多くいます。特にマンション経営初心者はサブリース形式を選びがちです。しかし、サブリースで受け取る保証家賃は、契約期間中ずっと据え置かれるわけではありません。保証家賃の値下げによって、ローンの返済が家賃収入だけではまかなえなくなり、マンション経営が苦しくなる例は珍しくないのです。

そもそも賃貸需要が高い場所であれば、集金代行契約のほうがより多くの収入を得ることができます。

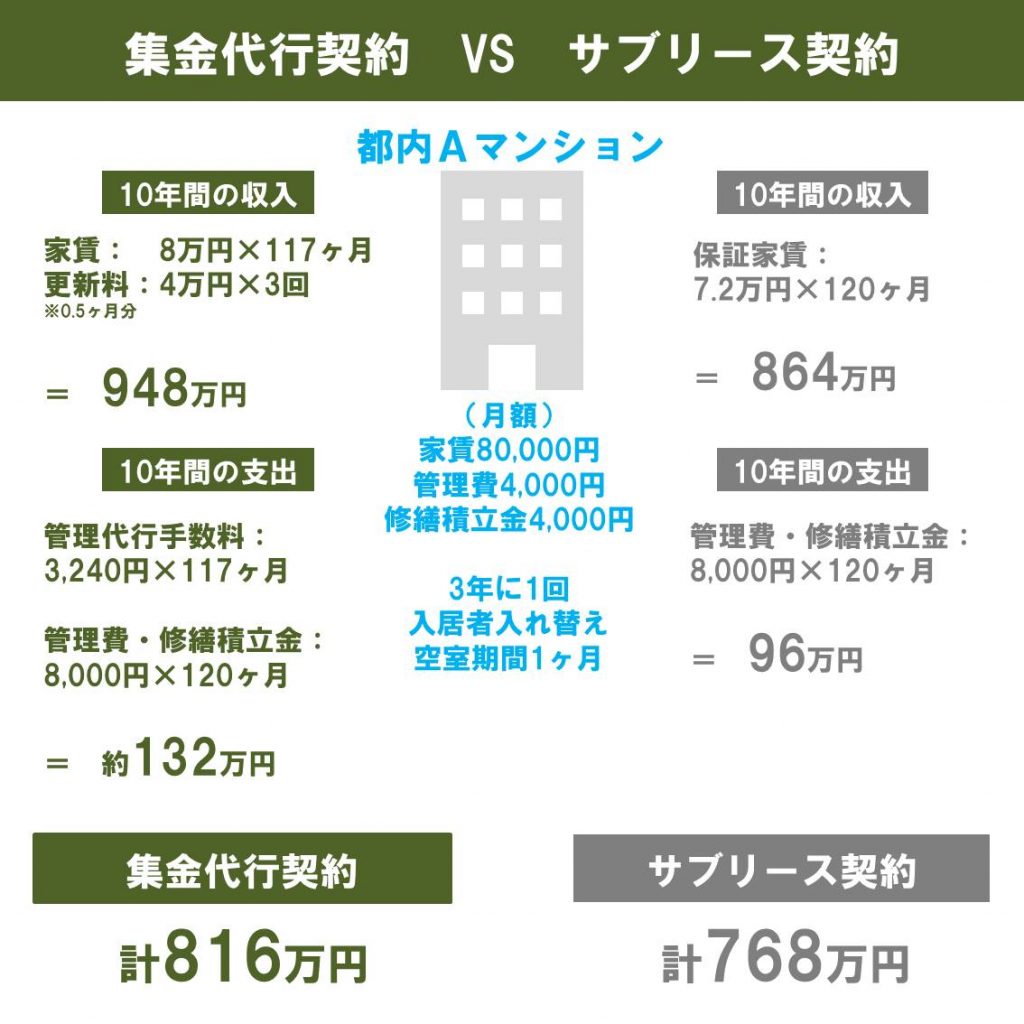

たとえば、東京23区の駅徒歩10分以内のワンルームマンションで、10年間のマンション経営を集金代行契約、そしてサブリース契約を利用した場合でシミュレーションしてみましょう。条件は下記の図の通りです。

集金代行契約では、3回の入退去でそれぞれ空室期間が1ヵ月あり、家賃収入が得られるのは10年間で117か月です。また更新料も得ることができます。10年間で約816万円の収入をもたらします。

サブリース契約では、家賃収入は120か月得られますが、保証家賃は入居者からの家賃から1割が差し引かれた額です。10年間で768万円です。およそ48万円の差が生まれる計算となります。

23区の立地が良いマンションであれば、空室期間がそこまで長くなることはありません。仮に、空室期間がそれぞれ3ヵ月だったという異常事態が起きても、10年間で約775万円ですから集金代行契約のほうが上回ります。サブリースをわざわざ選ぶ必要はありません。

6-3. 賃貸管理会社選びの指針

ではあなたのマンション経営を左右する賃貸管理会社は、どうやって選べばいいのでしょうか。賃貸管理の実力は、会社によって大きく異なります。経営者としては、より“デキる”社員を雇いたいところですよね。

賃貸管理会社選びで欠かせないポイントは、空室を解消する実力です。1日でも早く空室を解消すれば、それだけマンション経営から得られる家賃収入は増えます。会社が公表している入居率や平均空室期間を確認しましょう。ただし、算出方法が会社によって異なる場合がありますので、注意が必要です。

その他、滞納、漏水、騒音など入居者に関わる問題やトラブルを解決する力はもちろん、そもそも費用対効果が見合うサービス内容を提供しているか、という視点も重要です。

賃貸管理会社の選び方については『賃貸管理会社ランキングだけではわからない管理力の見分け方』も参考にしてください。

6-4. マンション経営にかかるお金

マンション経営はお金の力を活用して、効果的に新たなお金を生み出す仕組みです。仕組みを維持していくためのコストは当然にかかってきます。もちろんどのような物件を購入してマンション経営を行っているかによって、その額は変わります。とはいえ、必要なお金のほとんどは事前に予測することが可能です。タイミングごとに、マンション経営を行っていくうえでどのくらいのお金が動くのか、この節で把握しておきましょう。

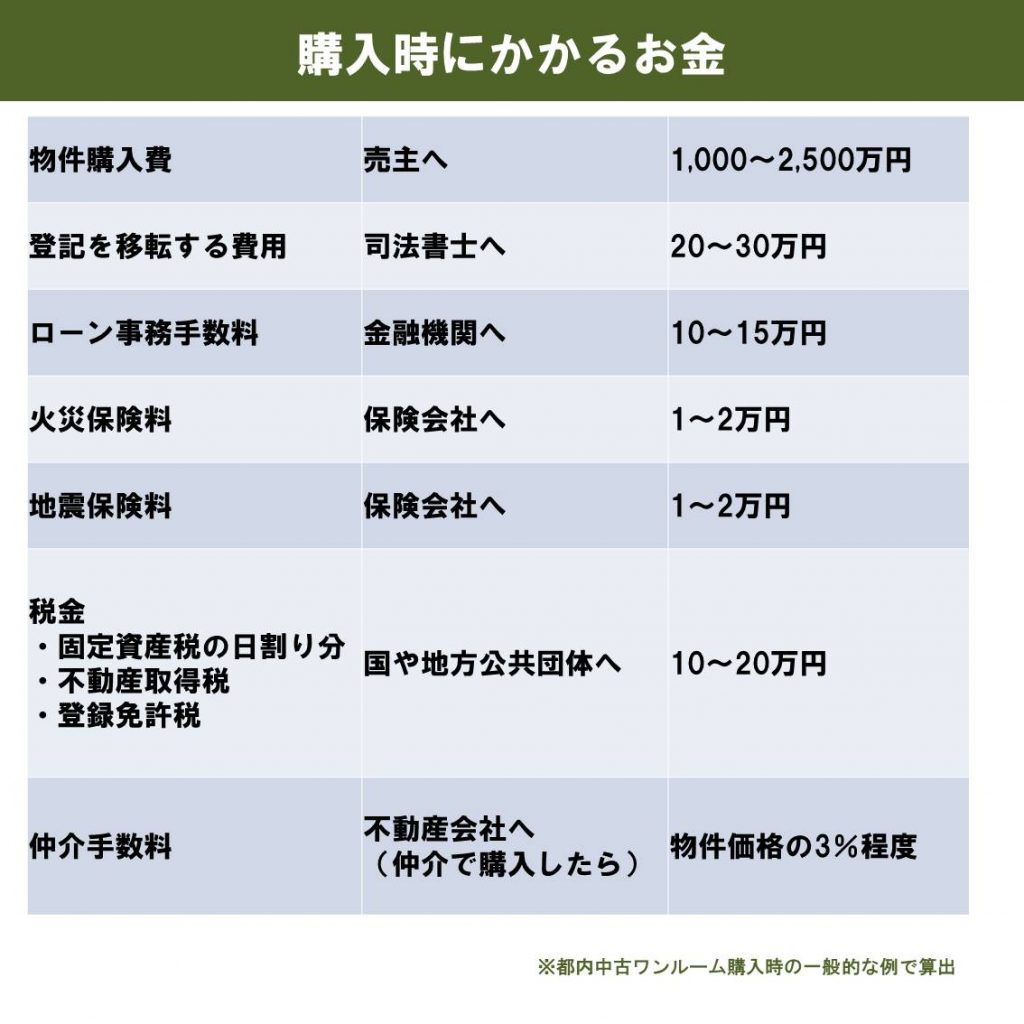

6-4-1. 購入時のお金|見落としがちな仲介手数料に注意

購入時には、もちろんマンション自体の購入費用がかかります。多くの場合は、自己資金だけでなくローンを活用することになるでしょう。

その他にもいくつかのコストと税金が発生します。区分マンション購入の場合、おおよそ50万円~70万円くらいが合計金額の目安です。

見落としがちなのは、仲介手数料です。不動産の購入の仕方は、不動産会社自体が「売主」になる場合と、売主が別にいて不動産会社に「仲介」してもらう場合があります。

見落としがちなのは、仲介手数料です。不動産の購入の仕方は、不動産会社自体が「売主」になる場合と、売主が別にいて不動産会社に「仲介」してもらう場合があります。

仲介で購入する場合は、物件価格の3%程度の手数料がかかります。3%といえども、2,000万円のマンションであれば60万円ですから馬鹿にできない金額です。

不動産会社が売主の物件であれば、この手数料はかかりません。

6-4-2. 経営時のお金|ランニングコストが成否を決める

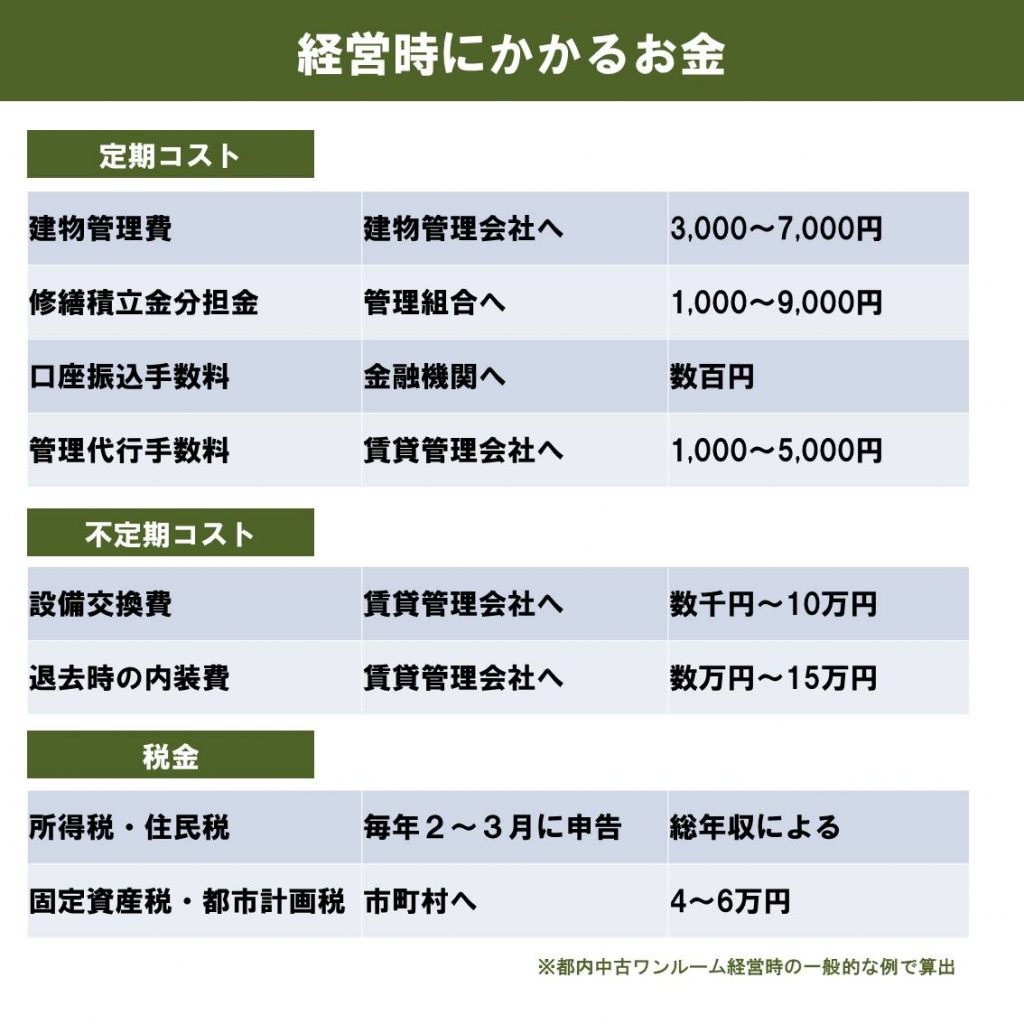

マンション経営を始めた後のコストの把握も大切です。20年、30年という長い期間でかかる経費ですから、しっかり管理していきましょう。

大きな金額となるのは、不定期なコストです。といっても、かかるタイミングは予測できますから計画的に余剰資金をプールしておくことは可能です。たとえばエアコンや給湯器といった設備は10年に一度、内装費用は3年に一度くらいが目安です。

また、マンション経営を始めると毎年の確定申告が必要になります。収入と支出をしっかりと計上し、正しく納税したり還付を受けるためにも、コストの管理は大切です。

確定申告に不安がある方は『初心者でも安心!家賃収入がある方の確定申告5ステップ』を参考にしていただければ、安心して申告書が作成できます。

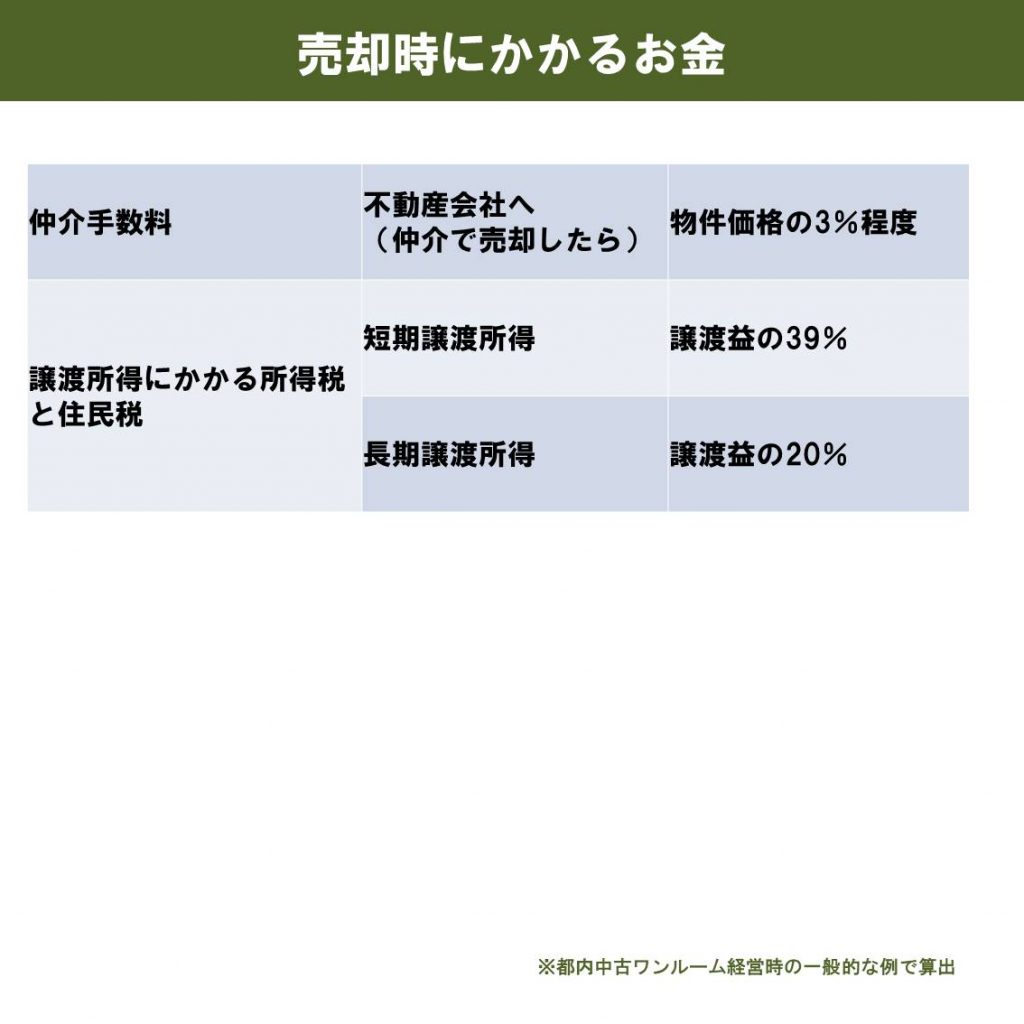

6-4-3. 売却時のお金|税金に注意

マンション経営は、長期安定的に家賃収入を得ることが目的ですが、何らかの事情で経営を終わらせる、つまりマンションを売却する必要が出ることもあるでしょう。不動産は売るときにも費用を要します。特に短期間で購入から売却をするときは、課税される税率が高くなることを押さえておきましょう。

まとめ

4名のストーリーを通じて、マンション経営とは何か、そして成功するためのポイントについてご紹介しました。自身がマンション経営を行うイメージはできたでしょうか。

始める時期が早ければ早いほど、マンション経営には有利です。まずは情報収集からでもよいので、始めましょう。

コメント