必要な頭金の額っていくら必要なの?

不動産投資ローンを組むのに必要な頭金の額ってどのくらい必要なのか、よくわからないですよね。できるならば、少額で抑えたいものです。

しかし、本当に大切なことは、頭金がいくらあれば不動産投資をはじめられるかではなく、頭金をどのように活用すれば不動産投資で成功できるかです。

実は、頭金の使い方でその後の不動産投資における資産形成で大きな差がつくことは、あまり知られていません。最初の頭金の使い方次第で、10年後、20年後には家賃収入額は大きな差となってあらわれてくるのです。

この記事では、不動産投資をはじめるために必要な頭金の額はもちろんのこと、いかに頭金を有効活用して、不動産投資の成果を最大化する方法についても、お伝えしていきます。

不動産投資は最初の用意した頭金の使い方が、その後の資産拡大額を左右するといっても過言ではありません。不動産投資をこれから始められる方は、ぜひこの記事で紹介する頭金の活用方法についておさえておきましょう。

不動産投資体験談

目次

1.マンション投資なら頭金10万円でスタートできる

不動産投資をはじめるにあたって、必要な頭金の額は投資対象となる収益不動産によって異なります。一般的に、区分マンション1室を投資対象とするマンション投資の場合、頭金は10万円でスタートすることができます。

また、投資対象となる収益不動産が1棟アパート・マンションの場合は、不動産価格の10%が頭金の目安となります。

※頭金と自己資金との違い

頭金と混同されがちなのが「自己資金」です。

その違いは、自己資金には仲介手数料やローン事務手数料、登記手数料などの諸費用を含むということです。

物件を購入する際には、頭金以外に諸経費が必要になるので準備するようにしましょう。マンション投資の場合では、頭金以外に諸経費として60万円程度が必要になります。

自己資金=頭金+諸費用

主な諸費用

・ローン事務代行手数料

・不動産登記費用

・火災保険料

・固定資産税の日割り分

・印紙税

・仲介手数料

不動産投資の初期費用の詳しい内容については「【プロが伝授】不動産投資の初期費用を極力抑える為の物件の見分け方」をご覧ください。

2.頭金を少額でも早く始めたほうが資産形成に有利

初めて物件を買う方は、少額の頭金で不動産投資を始めましょう。

なぜなら、不動産投資は早く取り組んだ方が、効率的に資産形成ができるからです。頭金を多く用意するためには、それだけお金を貯める時間が必要となるので投資を始めるのが遅くなります。結果として、非効率な資産形成となってしまいます。

本章では、このような頭金を少額にするメリットとデメリットをご紹介します。

2-1.頭金を少額にするメリット

不動産投資は、早く始めるほど効率的に資産形成をすることができます。

なぜなら、不動産投資ローンはマイホームローンの返済と異なり、入居者から得られる家賃収入を返済原資にあてることができるため、ローンを利用して早く物件を購入したほうが、お金を貯めてから購入するよりも、早くローンを完済することが可能です。

つまり、効率的に資産形成ができるということです。

そのため、頭金は最低限用意して、不動産投資を早く始めることが大きなメリットになります。

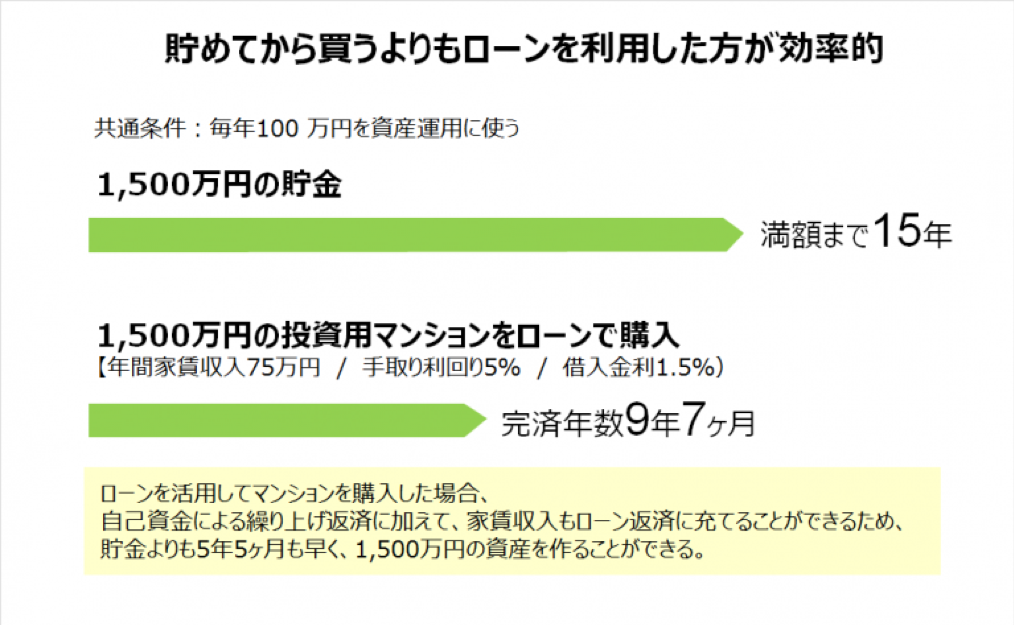

例えば、下記の事例のように、現金を貯めるのに時間をかけるよりも、銀行からのローンで早めに不動産投資を始める方が5年5ヶ月も早くローンを完済することが可能です。

このように、不動産投資は早く始めるほど効率的に資産形成ができるので、少額の頭金が用意できたら早めに不動産投資を始めましょう。

※下記の事例では、わかりやすくするために、あえてフルローンの事例を出しています。

【事例】

価格1,500万円の中古マンションを購入する場合、現金とローンの2つの方法で購入したケースで比較すると、どちらがはやくマンションを自分のものにすることができるでしょうか。

条件:年間手取り家賃収入75万円(月額手取り家賃収入62,500円)

手取り利回り5.0%

現金購入の場合:毎年100万円ずつお金を貯めてから購入する

ローン購入の場合:1,500万円のフルローン(金利1.5%)で購入して毎年100万円ずつ繰り上げ返済する場合

この場合、ローンを利用して物件を購入したほうが、お金を貯めてから購入するよりも、5年5ヶ月も早くローンを完済することが可能です。

2-2.頭金を少額にするデメリット

頭金を少額にするということは、月々のローン返済額が大きくなるということです。

もし、全ての賃貸期間、満室であることを前提に資金計画を立て、その収支がギリギリの場合は危険です。自分の意に反して、空室が続いた場合は月々の返済が困難になる事態が起きやすくなります。その危険性があるというのが頭金を少額にするデメリットです。

特に、賃貸需要の少ない地方や郊外の1棟アパートの場合、そもそもローン金額も大きくなるため、空室リスクも大きくなります。

そうならないためにも、ローンの借りすぎと空室には気をつけるようにしましょう。

まずは、空室を埋めてくれる営業力の高い不動産会社を選びましょう。

空室解消力の高い賃貸管理会社を選ぶポイントは「賃貸管理会社ランキングだけではわからない管理力の見分け方」を参考にしてください。

その上で、購入物件をしっかり返済できるか不動産会社とシミュレーションを徹底的に行ってください。

3.頭金は集中させるよりも、分散させるほうが資産形成に有利

頭金は少額でも早く始めたほうが資産形成には有利に働くことをお伝えしました。では、ある程度の頭金が用意できる場合、資産拡大させるためには、ひとつの物件に集中させてほうがよいのか、それとも複数の物件に分けて投入して同時に不動産投資をはじめたほうがよいのでしょうか。

資産拡大を追求するのであれば、頭金は集中させるのではなく、分散することをおすすめします。

3-1.実証

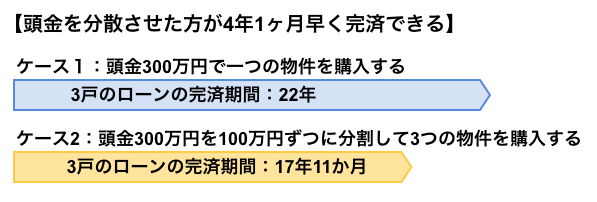

ここからは具体的な事例で考えてみます。頭金300万円を準備したうえで、3つの収益不動産の取得を行います。ケース1では、頭金300万円をひとつの物件に集中させて、ローンが完済し終わったら、2戸目、3戸目の物件を購入してきます。

ケース2では、頭金300万円を3つの収益不動産に分散して、同時購入してローン完済を目指します。

なお、それぞれのケースでは、毎年100万円ずつ繰り上げ返済を行うものとします。

諸条件

頭金300万円

物件価格 1000万円 年間手取り家賃収入50万円

借入期間30年 借り入れ金利1.6%

毎年100万円の繰り上げ返済を実施

ケース1 頭金300万円で一つの物件を購入する。

※なお2戸目、3戸目の収益不動産を購入する際は、計算の簡便化のためフルローンとする。

1戸目の完済年月:6年

2戸目の完済年月:8年

3戸目の完済年月:8年

合計3戸のローンを完済するまでの期間:22年

ケース2 頭金300万円を100万円ずつに分割して3つの物件を購入する

ローン金額2,700万円(900万円×3物件)

1戸目の完済年月:7年

2戸目の完済年月:6年

3戸目の完済年月:4年11か月

合計3戸のローンを完済するまでの期間:17年11か月

同時購入したほうが資産形成のスピードが速まるのは、一つの物件の繰り上げ返済を行っているうちに、同時購入した他の物件のローンの返済は進んでいるからです。資産形成を最大化するのであれば、頭金は一つの物件に集中させず、分散して複数の物件に投入することが最も効果的な使い方です。

3-2.借り入れリスクを勘案して、頭金を分散させる

不動産投資の成果を最大化するには、頭金を分散させて、できるだけ多くの物件を同時購入することです。ただし、デメリットして空室リスク、金利上昇リスクも高まります。

ローンを利用して収益不動産を購入した場合、空室になった時にも当然ローン返済が必要です。そのため、複数の物件で同時に空室が発生した場合には、オーナーの負担も大きなものになります。しかも、空室が長期化すると不動産経営自体が破綻しかねません。

頭金を分散して複数の収益不動産に投入する際には、最低限2か月から3か月の空室にも耐えられるだけの資金的な余裕をもつこと、さらに金利上昇リスクに備えて、毎年繰り上げ返済できるだけの資金的な余裕があることが必要です。

4.不動産投資で融資を受けるための基準

頭金を準備できたとしても、それだけで融資が受けられるわけではありません。

不動産投資をするうえで、融資を受けるためには住宅ローンとは異なる基準の融資基準をクリアする必要があります。

ここで、不動産投資ローンの融資を受けるための目安となる基準についてまとめました。

|

不動産投資ローンは住宅ローンよりも金利が高く審査基準が厳しい 不動産を取り扱うローンには、大きく分けると不動産投資ローンと住宅ローンの二種類があります。不動産投資ローンは、住宅ローンよりも金利が高く審査基準が厳しいという特徴があります。住宅ローンであれば返済が滞れば借り手は住まいから追い出されてしまうので必死に返済しますが、不動産投資ローンは家賃が入ったら返済するというイメージがつきまとうからです。同じ不動産でもローンを利用する目的によって金利も融資の審査基準も変わってきます。同じく金利についても、住宅ローンよりも不動産投資ローンの方が高く設定されます。 |

【金融機関が目を向けるポイント一覧】

□年収が400万円以上

□勤務先が上場企業かそれに準ずる規模の企業であること

□安定した雇用形態である

□勤続年数が3年以上

□健康状態に問題がない

□借入金が少ない

□消費者金融のカードを持っていない

□ローンの年間返済額が年収の35%以内

4-1.年収が400万円以上

前述のとおり、年収が多いほど多くの融資を受けることができます。一方で、どんなに融資を受けたいとしても、基準となる年収を下回っていれば、融資は下りません。

多くの金融機関で、400万円が最低ラインとなります。以前は500万円といわれていましたが、低金利政策がすすめられる中で、金融機関側も条件を緩和してきています。

個人事業を行っている場合は、売上から経費を差し引いた手残りの収入がどのくらいあるかがポイントになります。

4-2.勤務先が上場企業かそれに準ずる規模の企業であること

金融機関にとって、あなたが勤めている会社は重要な判断基準です。

不動産投資の場合、ローンの返済は家賃収入から賄うことができます。とはいえ、空室が発生するなど家賃収入が途絶えたりしたら、返済の原資となるのは会社から支払われる給与収入です。融資をした投資者の会社が倒産したり、給与額が不安定であれば、ローンを返せなくなる可能性が高まります。

一般的な審査基準は上場企業、または上場企業に準ずる規模の会社であることです。従業員数、資本金、売上高、創業年数で企業の規模を判断します。国や地方公共団体なども、上場企業に準ずると判断されます。一方で、中小企業や自営業に勤務していると、たとえ金融資産をある程度持っていたとしても、融資姿勢が厳しくなる傾向があります。

いわゆる「脱サラ」を目指す場合であっても、融資の引きやすさという観点では、できるだけ規模の大きな会社にいるうちに不動産投資を始めておくことがお勧めです。

4-3.安定した雇用形態である

融資対象者は、正社員のサラリーマンや公務員といった安定した収入のある人だけに限定されています。その他、医者や弁護士、税理士などの士業の方も融資を受けることができます。

残念ながらパートやアルバイト、契約社員などの非正規雇用社員が、不動産投資ローンを組むことは、ほとんどの金融機関で難しいのが現状です。安定した収入が見込めないと判断されてしまうからです。

4-4.勤続年数が3年以上

勤続年数も融資を受ける条件の一つとなります。勤続年数が長い方が、収入が安定していると見なされるからです。

多くの金融機関で、同じ会社で3年以上勤務していることが、安定した収入がある証しになります。また、3年未満であってもキャリアアップのための転職であれば、融資が受けられるかもしれません。ただし、同じ職種での年収がアップしていることが条件です。逆に、短期間に転職が続いているような場合は、収入が不安定とみなされます。

将来的に転職を考えている方は、大幅なキャリアアップができない限りは転職をする前に不動産投資に取り組むようにしましょう。

4-5.健康状態に問題がない

健康状態に問題がないことも融資を受ける条件になります。

不動産投資ローンは、長期にわたり返済を進めていくため、健康に問題がないことが重要となるからです。

もし、3年以内に入院や通院が必要なほど大きな病気にかかった場合、ローンが組めない可能性が高くなります。健康状態には気をつけ、できるだけ早くに融資を受けるようにしましょう。

4-6.借入金が少ない

前述の通り、融資限度額の点からも現在の借入金は少なければ少ないほうが良いでしょう。不動産投資に取り組む前に、安易に他のローンを利用しないようにするのが理想です。

借入金がすでにあるなら、残債を減らしてから不動産投資に取り組んでいきましょう。

少なくとも、不動産投資ローンの融資限度額から借入金の残債額を差し引いて、物件購入に必要な融資額を満たせるところまでは、残債を減らす必要があります。

意外かもしれませんが、クレジットカードの持ち過ぎも要注意です。クレジットカードのキャッシング枠は、たとえ利用していなくとも「借入れ」とみなされる場合があります。

4-7.消費者金融のカードを持っていない

1枚でも消費者金融のカードを持っていると融資を受けられない可能性が高くなります。なぜなら、消費者金融に頼らなければならないほど、生活資金に余裕がないと金融機関に判断され、融資を断られる可能性があるからです。

また、現在は借入れがない状態であっても、過去に消費者金融のローンを利用した履歴がある方は、その理由などを尋ねられる場合もあるでしょう。消費者金融を利用しているくらいなので、金融機関としては「お金づかいが荒いのではないか」と疑惑を持つのは当然ですよね。

4-8.ローンの年間返済額が年収の35%以内

1年間におけるローンの返済額が年収の35%以内に収まらないと、それ以上の融資を受けられない場合があります。この割合を返済負担率(返済比率)と言います。この割合を超えてローンを組んでしまうと万が一の際に、生活が破綻してしまう可能性があると金融機関は判断しています。

返済負担率(返済比率)=住宅ローン年間返済額÷年収(額面)×100

5.まとめ

・不動産投資の頭金は10万円からスタートできる。ただし、頭金に加えて諸経費が必要。

・少額の頭金でも早く始めたほうが資産形成に有利

・資産拡大を目指すなら、頭金は複数の物件に分散して活用する。ただし、リスクを低減するたえに、資金余力があることと繰り上げ返済を行うことが欠かせない。

コメント