不動産投資を始めるにあたっての最初のハードルは「初期費用」をためることではないでしょうか?事実、他の投資商品に比べて不動産投資の初期費用は高く、始めるのに数十万円〜数百万円以上必要な物件もあります。ただ、それ以上に、安定したリターンを見込めるのも不動産投資の魅力と言えます。

誰もが、少しでも安く抑えて、早く開始したいと思いますよね。しかし焦ってはいけません。確かに、初期費用の目安を算出することはできますが。それだけでは不十分です。なぜなら、開始すぐに収入が入ってくる保証はどこにもないからです。

そこで今回は、いくら貯めたら開始できるのか?を中心に、少しでも安く、初期費用を抑えて開始するコツをお伝えいたします。まずはその金額を目標に、貯め始めてみてくださいね。

不動産投資体験談

目次

1章 不動産投資の初期費用目安は、購入費用の6〜8%

不動産投資の初期費用を考えるにあたって、頭金と購入時の諸経費を区別しておく必要があります。頭金とは不動産価格の一部としてあてられる費用のことです。頭金から不動産価格を差し引いた額がローン金額になります。

一方、初期費用とは購入にあたって必要になる税金や諸手続きにかかる諸経費のことをいいます。ここでは不動産投資の初期費用として購入時の諸経費を中心に解説していきます。

頭金がいくら必要なのかについては、記事内第4章で補足しておりますので、頭金の目安を知りたい方は、こちらから先に確認してください。

1-1 不動産投資の初期費用の内訳

投資用の不動産物件を購入する際の初期費用は、その物件購入費用の6〜8%が目安です。たとえば、2,000万円の投資用マンションの場合、120万円程度が初期費用の目安になります。

主な不動産投資の初期費用は以下の通りです。

・仲介手数料

不動産を仲介取引で購入した場合に支払う費用です。

仲介手数料は購入する不動産の価格に応じて支払う金額が異なります。

<仲介手数料の金額一覧>

|

不動産の売買価格 |

仲介手数料の上限(税込) |

|

200万円以下 |

5% |

|

200万円超400万円未満 |

4%+2万円 |

|

400万円超 |

3%+6万円 |

・不動産登記費用

不動産の状況や権利関係をあらわす登記に関する費用です。

投資用不動産の所有権を前オーナーからあなたに移すための登記(所有権移転登記)、ローンを利用して投資用不動産を購入した場合、金融機関が担保として不動産を利用するための登記(抵当権設定登記)を行う必要があります。

不動産登記費用は、これらの登記手続きを行う司法書士に支払う費用です。

(目安となる金額:およそ10万円程度)

・登録免許税

登録免許税は不動産の登記を設定する際に課税される税金です。

所有権の移転登記だけでなく、抵当権の設定登記も税金を支払う必要があります。

(計算方法:土地・建物の1.5%)

・ローン事務手数料

ローン事務手数料は、ローンを利用して投資用不動産を購入する場合、その事務手数料として支払う費用です。

(目安となる金額:10万円程度。金融機関によっては融資金額の数%の事務手数料が必要なケースも。)

・火災保険料

火災や地震に備えるための保険料も購入時に支払うことになります。

(目安となる金額:ワンルームマンションの場合、契約期間が10年でおよそ1万円~2万円程度。)

・固定資産税の日割り分

固定資産税は1月1日時点の所有者に対して課税されます。そのため、年の途中で売買した場合、前オーナーに対して所有権が移転した以降の期間にかかる固定資産税額を、日割り分として支払います。

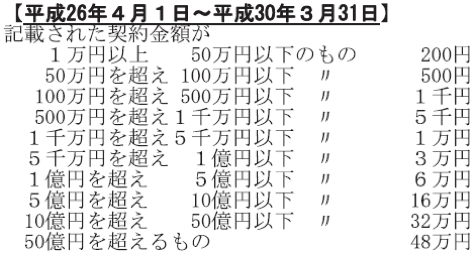

・印紙税

一定金額以上の契約書や領収書など、国が定める課税文書に対して印紙税が課税されます。不動産投資においては売買契約書やローンを利用する際の金銭消費貸借契約書などが対象となります。

(計算方法)

・不動産取得税

不動産の取得に伴って課税される税金です。購入時、すぐに支払うものではなく、不動産購入後、およそ半年から1年以内に納税通知書が手元に届きます。

※なお、不動産取得税は投資用不動産を購入時に伴い発生する費用ですが、支払時期は購入時ではなく、半年程度経過してからになります。そのため、一般的には不動産投資の初期費用に参入することはありません。

(計算方法:土地・建物の税額 = 固定資産税評価額 × 4% ※平成30年3月31日まで3%)

1-2 初期費用の具体例

それでは、具体例で見ていきましょう。

1,500万円の中古ワンルームマンションを、ローンを利用して購入した場合の初期費用は110万円程度かかります。以下、細かな計算方法と金額です。

・仲介手数料 60万円(1,800万円 × 3% + 6万円 )

・不動産登記費用 116,320円

・登録免許税 170,837円

・ローン事務手数料 129,600円

・火災保険料 17,510円

・固定資産税の日割り分 32,109円(58,600×200/365)

・印紙税 30,000円

つまり、1500万円の投資物件をフルローンで組んで購入する場合、初期費用として、購入費用の約7%となる110万円が必要ということになります。

※あくまで概算値になります。

2章 仲介手数料がかからない物件とかかる物件

不動産投資の初期費用で最も高額な費用が「仲介手数料」です。

ただすべての物件で仲介手数料がかかるわけではありません。不動産の販売方式によって、仲介手数料の有無が異なります。

2-1 仲介手数料がかかる物件とかからない物件の見分け方

不動産会社は不動産売買に伴う取引の種類を明示する必要があります。

取引形態はおもに3つの種類があります。

・売主

・販売代理

・仲介

そのうち「売主」「販売代理」は仲介手数料がかかりません。

<不動産取引の種類>

■売主

その物件の所有者のことを指します。物件の所有者のため、直接の取引となります。そのため仲介手数料は発生しません。

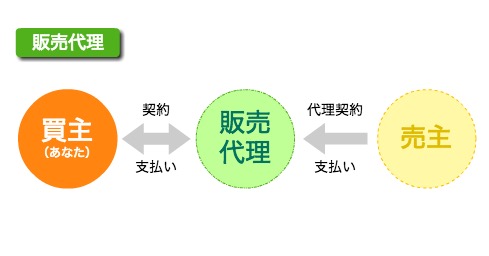

■販売代理

代理契約を結んだ不動産会社(販売代理)が、販売〜契約まで行なう形態です。あくまで代理として販売するため仲介は存在せず、仲介手数料がかかりません。

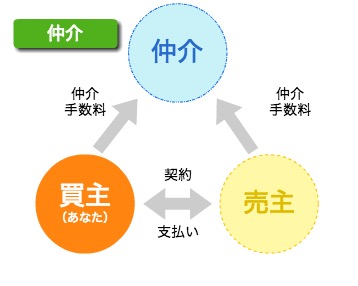

■仲介

売り手と買い手の間に仲介として不動産業者が入る形態を指します。契約が成立すると、仲介手数料が発生します。

仲介手数料を抑えるためには、「売主」「販売代理」の物件を見つけることが大きなポイントとなります。

2-2 手元資金が少ない場合は売主物件がおすすめ

手元資金が少ない場合は仲介手数料がかからない売主、販売代理の物件がおすすめです。

ローンを利用して不動産を購入する場合、一般的に中古ワンルームマンション会手数料を含めた初期費用は自分自身で用意し、不動産の購入価格相当額を借り入れで工面することになります。

そのため、仲介手数料が必要ではない売主物件や販売代理物件の場合、初期費用から仲介手数料を差し引いた分の資金を用意すればよく、その他の部分はローンで賄うことが可能です。

手元資金が少ない場合は、売主物件、販売代理物件がおすすめです。

3章 不動産の管理費・修繕積立金、空室リスクも初期費用に含める

初期費用が用意できたと言って、余裕資金を持たずに投資用不動産を購入するのは危険です。なぜなら、不動産投資を開始すると、「様々なランニングコスト」が発生するからです。また、コストだけではなく空室になった場合は家賃収入が入ってきませんから、こうしたリスクも考慮して「準備資金」と考える必要があります。

<不動産投資開始後に発生するランニングコスト>

・管理費

・修繕積立金

・賃貸管理代行費

・固定資産税・都市計画税

・所得税・住民税

・内装工事費用(入居者の退去ごと)

・設備修理交換費用(エアコン、給湯器など)

また、満室経営時には入居者の家賃収入を投資用ローンの返済にあてることができますが、空室が発生して、家賃収入が途絶えた場合は、あなた自身でローンを返済する必要があります。空室リスクに備えるためにも、手元資金は家賃収入の2ケ月から3か月分の余裕を残しておきたいところです。

4章 理想の頭金の投入額

ここでは、投資用不動産に対する頭金の投入割合について考えていきます。

限られた頭金の使い方によって不動産投資のリスクも異なってきますし、資産を増やすスピードも異なります。

4-1 資産を最速で増やすには頭金を分散して、複数物件に投資する

頭金の活用方法によって、同じ運用期間でも資産形成の額は異なってきます。より大きな資産を作るには、頭金を分散して複数の物件に投資をすることです。

以下のシミュレーションで考えてみます。

・頭金 300万円

・不動産価格1,000万円

・手取り利回り5%(年間手取り家賃収入60万円)

・投資用ローン金利 1.5%

・毎年の繰り上げ返済額 100万円

ケース1 | 頭金300万円、ローン700万円で購入するケース

この場合、毎年100万円の繰り上げ返済を行うと6年でローンを完済できます。

ケース2 | 頭金300万円を150万円ずつに分けて、2つの物件をローン850万円で同時購入する

この場合、毎年100万円の繰り上げ返済を行うと、ケース1と同様に6年で1戸目のローンを完済できます。

そして、この6年間におけるローンの返済によって、2戸目のローンは約164万円返済が進んでおり、残債は約686万円です。

このように、頭金を分けて不動産に投資をすることにより、資産形成はより効率的に進みます。投資用不動産のローン返済は、入居者からの家賃収入によって返済されるため、予め購入しておけば、時間の経過が資産形成の手助けとなってくれるのです。

4-2 頭金の投入割合が大きいほど、リスクは抑えられる

頭金を分けて複数の物件に投資をすれば、効率的に資産を作ることが可能です。しかし、一つの物件に頭金を収入した時と比べて、ローン金額も大きくなるとリスクもその分大きくなります。また、空室が2戸同時に発生することも考えられ、その間の投資用ローンの返済負担も2倍です。

2戸同時に投資用不動産を購入して、資産形成を有利に進める際には、余裕を持った資金計画と短期での繰り上げ返済を行うことでリスクを低減することが大切です。

まとめ

不動産投資の初期費用はどれくらい貯めればいいか、ご理解いただけましたでしょうか?ただ、目標額が“最低限の初期費用”としてしまうと、大きな失敗が待っているかもしれません。先々のリスクやコストを見越した上で、初期費用と考えるのが重要となります。

これから投資用マンション選びを検討している場合、以下の記事が参考になると思いますので、ぜひ読んでみてください。

コメント