「本業とは別に家賃収入を得ている」

そんな話、聞いたことはありませんか?

もし今の仕事と別に収入を得ることができるのなら、ぜひそうなりたいですよね。

「でもいまいち家賃収入が何なのかピンときていない・・・」

そんな方のために、

・家賃収入は具体的にどのような収入のことか

・家賃収入は得るべきものなのか、いくらもらえるのか

といった家賃収入の基本のきを、簡単な図式などを用いてわかりやすくお伝えします。

この記事を読み終わる頃には、家賃収入の仕組みを理解でき、近い将来、あなたも収入を増やせるようになるかもしれません!

不動産投資体験談

目次

1章 家賃収入とは?

1-1. 家賃収入の定義

家賃収入とは、賃貸物件の入居者から家賃を受け取る収入形態のことです。

つまり、あなたが所有している物件を人に貸すことで、その対価(家賃)をもらうということです。このような一連の流れを不動産投資と言います。

不動産投資で得られる家賃は定期的に毎月支払われるため、得られる収入は、働かなくても入ってくる不労所得とも言われます。不労所得なので、あなたが怪我や病気などで物理的に働けなくなったとしても、関係なく家賃は振り込まれます。

不動産投資とは、不動産の第3者への貸し出し、または不動産自体の売買を通じて利益を得るための投資のことです。

1-2. 家賃収入の仕組み

前章の通り、家賃収入は、利益を目的として物件を他者に貸し出し、その対価として得られる収入のことを言います。

例えば、月6万円の家賃の部屋を5部屋所有している場合、その全ての部屋に入居者がいれば、月6万円×5部屋=毎月30万円の家賃収入となります。

定期的に毎月30万円の家賃収入を得られれば、それだけで生活ができてしまいそうですよね。

しかし家賃収入の金額が、そのまま単純にあなたの収入として手元に残るわけではありません。賃貸物件の所有者として、不動産を維持するための経費などが別途かかります。

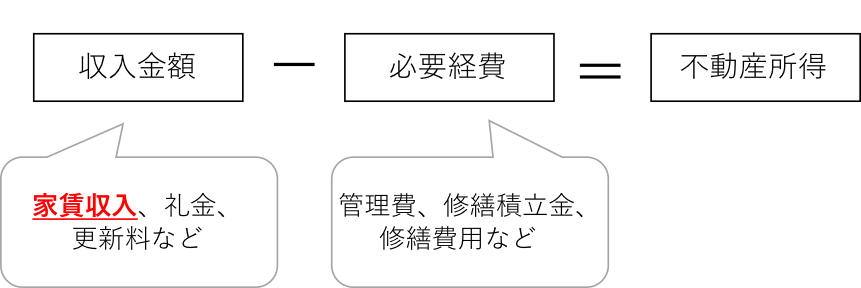

具体的にどのくらいあなたの手取りとなるかは、まず「不動産所得」について理解する必要があります。

図にまとめると以下の通りです。

金額の計算方法について、まず全体像から説明すると、不動産投資によってあなたの所得となる金額は「不動産所得」といい、収入金額から管理費などの必要経費を引いたものです。家賃収入は、不動産所得の収入金額の一部で、その他には礼金や更新料などの収入があります。

では、実際にいくらくらい手元に入るのでしょうか。

具体的な数字を用いて見てみましょう。

1-3. 家賃収入の収支内訳

前章でもお伝えしましたが、家賃収入の全てが実際の手取り金額となるわけではありません。不動産所得全体の収支の仕組みを理解する必要があります。

例を見ながら収支の内訳を確認してみましょう。

例)月7万円の家賃の部屋を5部屋所有

|

家賃 |

¥4,200,000 |

|

礼金 |

¥60,000 |

|

更新料 |

¥60,000 |

|

収入合計 |

¥4,320,000 |

|

|

|

|

管理費 |

¥360,000 |

|

修繕積立金 |

¥180,000 |

|

修繕費用 |

¥50,000 |

|

固定資産税 |

¥200,000 |

|

支払利息 |

¥782,596 |

|

減価償却費 |

¥2,280,000 |

|

支出合計 |

¥3,852,596 |

|

|

|

|

不動産所得 |

¥467,404 |

ここで家賃収入は月7万円×5部屋で35万円(年間420万円)となり、上表では「家賃」の項目に記載されています。この例であなたが実際に得られる不動産所得は、収入合計4,320,000円から支出合計3,852,596円を引いた467,404円となります。

なお、ここで注目したいのは、不動産所得はあくまでも所得税を計算するもとになる会計上の利益であって、実際の手元に残る金額とは異なるということです。

たとえば、経費として計上している『支払利息』は年間のローン返済額のうち、元本部分を含みません。また、減価償却費は購入した不動産を購入時に一括して経費計上するのではなく、利用可能な時期に分けて経費として計上するものです。つまり、減価償却費は現金支出の伴わない計算上の経費です。そのため、減価償却費相当額の現金が手元に残ることになるのです。

参考:「家賃収入に税金はどれくらいかかるのか?税金計算から確定申告まで」

2章 家賃収入を得るための代表的な3つの手法

家賃収入を得るためには、不動産投資を行うことが必要であるとわかりました。

ここで、不動産投資はどのように行えばいいのか、代表的な手法3つをご説明します。その中でも不動産投資初心者の方には、区分所有投資がオススメです。

2-1. 区分所有投資

マンションの一区画(一部屋や数部屋)を購入し、そこから家賃収入を得る手法です。まるごと一棟買う場合と違い、多額の費用必要とせず、少額資金から始めることができます。

区分所有投資のなかでも、おすすめするのは中古のワンルームマンションです。同じ区分所有投資でも、新築に比べて中古物件は価格が安く、家賃も新築と築浅中古物件とでは、ほとんど差もないので投資効率をあらわす投資利回りも高くなります。

また、ファミリータイプよりもワンルームタイプのほうが、空室期間が短く、リフォーム工事費用も抑えることができるので、投資に向いています。

2-2. 戸建投資

戸建とは、一軒家のことです。区分所有と同様に比較的少額の資金から始めることができ、さらに一軒家のオーナーなのであなたの意志で家賃や修繕計画を決めることもできます。ファミリー向けの物件とするだけでなく、シェアハウスとして経営することもできます。一軒家は、一度入居者が来ればしばらく入居し続けることが多い特徴があります。しかし逆に言うと、1月から3月までの引っ越しシーズンのピークを逃すと、半年以上も入居者が現れず家賃収入を得られないことも珍しくありません。

2-3. 一棟所有マンション・アパート投資

文字通りマンションを一棟まるごと購入し、そこから家賃収入を得る手法です。あなたが一棟のオーナーとなるので、あなたの意志でマンションの家賃などの費用を決めたり、マンションの修繕計画を立てられたりすることができます。購入のために多額のローン(数千万円〜数億円)を組む必要がありますが、一棟となると部屋数が多くスピーディーに大きな収入が見込めます。資金のハードルが高いため、初心者には不向きです。

また、他に区分投資と違う点としては、角部屋や高層階などの人気の部屋を狙って購入することができないという点です。一棟所有の場合、不人気な部屋も含め全部屋を所有することになるので、家賃収入を得るために空室をなるべく出さない工夫が必要です。

3章 初心者でも不動産投資をすべき5つの理由

今の収入とは別に家賃収入が増えれば、生活がより豊かになりますよね。将来のための資金計画も余裕を持って検討でき、家賃収入はどなたでも得るべきものだと考えます。

この章では、家賃収入を得るべき理由を様々な角度からご説明します。

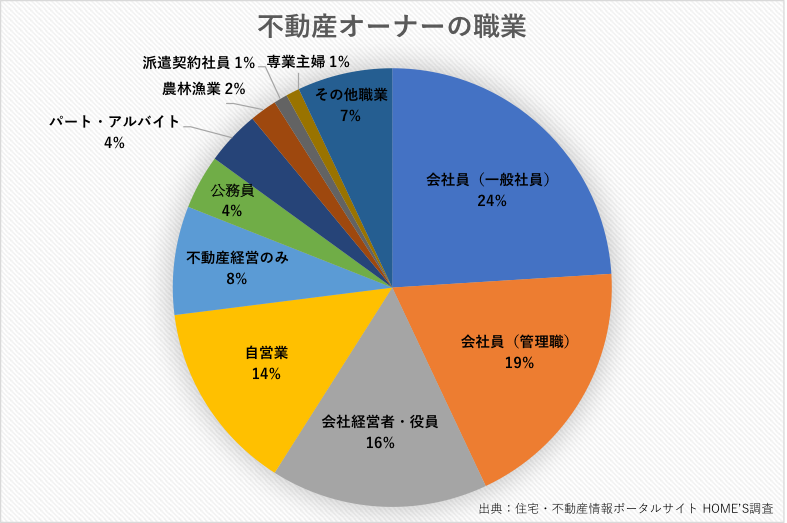

3-1. 敷居がそれほど高くない

住宅・不動産情報ポータルサイト「HOME’S」を運営する株式会社ネクストによるアンケート調査「賃貸物件オーナーの経営実態調査(2007)」によると、賃貸物件のオーナーの約半数(43%)はサラリーマンということがわかりました。会社員(一般社員)が24%と最も多く、次いで会社員(管理職)が19%となっています。

サラリーマンだけでなく、公務員や自営業など働きながらオーナーをやっている人は80%以上にもなります。

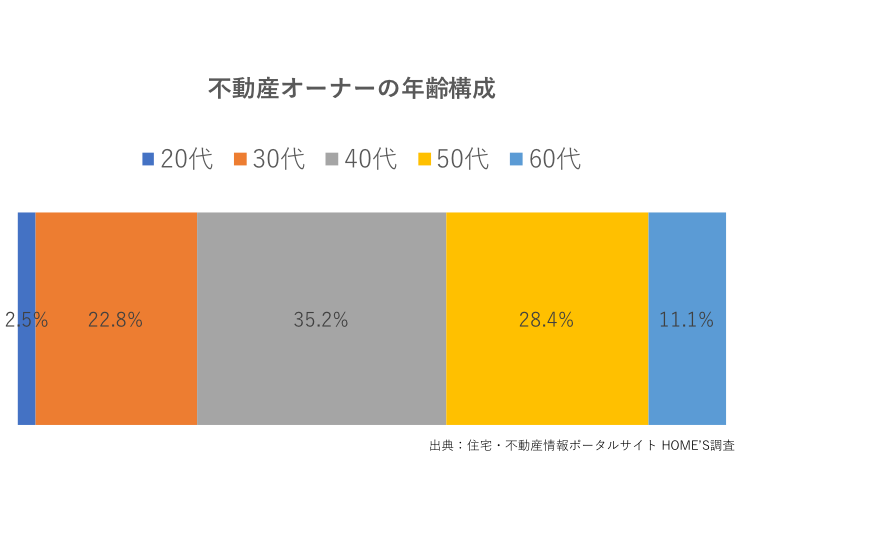

また、年代で分けると以下のようになります。

40代が35.2%と最も多く、次いで50代が28.4%、30代が22.8%と、比較的若い年代が不動産オーナーとなっていることがわかります。

不動産投資は若いうちから不動産投資はできないものだとか、サラリーマンではなくお金持ちがやるもの、といった印象で語られることがありますが、実際にはそこまで敷居が高くなく、若い年代のサラリーマンでも始められる身近なものとなってきています。

3-2. 若い世代の賃貸需要が増えている

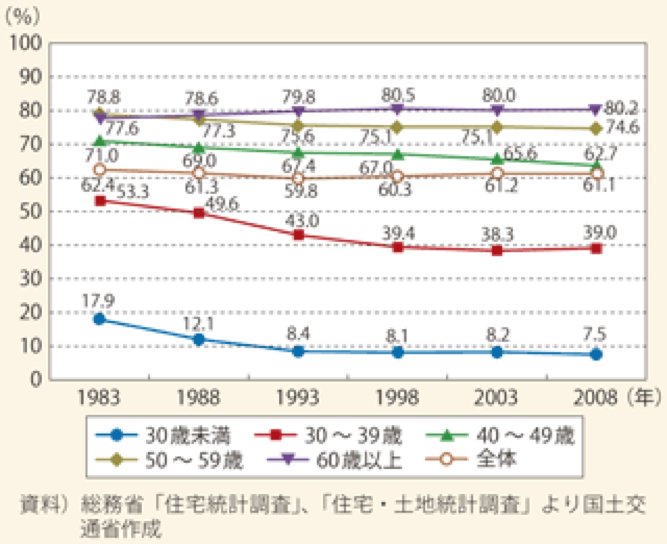

国土交通省が作成した「住居に関する動向」調査によると、40代以下の若い世代の持ち家率は減少傾向にあり、特に30代は1983年が53.3%、2008年が39.0%であり、14.3%と大きく減少しています。(図1)

図1:年齢階級別持ち家率の推移

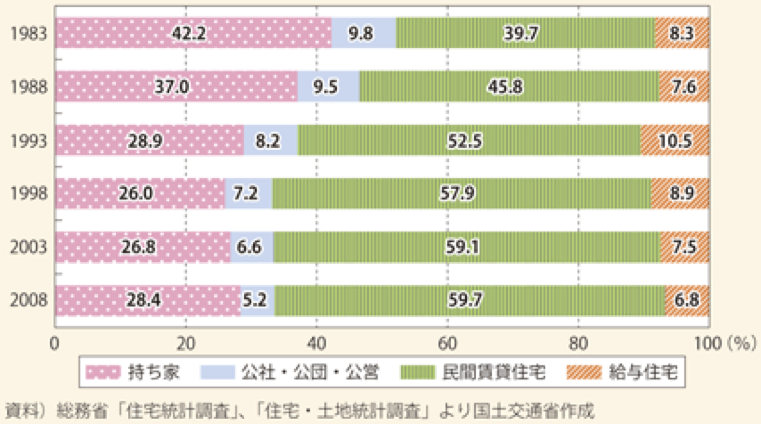

40代以下の若い世代の持ち家率が減少する中で、では賃貸はどうでしょう。図2を見てみると、民間賃貸住宅に居住する世帯の割合は、1983年の39.7%から2008年には59.7%と、20%も大きく増加しています。

図2:若者(40歳未満)の住宅の所有関係の推移

特に若い世代の持ち家率は下がり、民間賃貸住宅に居住する世帯が増えてきており、賃貸住宅へのニーズは今後も増えると予測されます。

3-3. 特別な知識ノウハウが必要ない

不動産投資で家賃収入を得ることは、そのための特別な知識やノウハウは、他の投資と比べて最小限に抑えられます。株式やFXへの投資を行うと、投資する銘柄や業界研究、売買のタイミング見極めが必要になるので、日々新聞やニュースを見るなど継続的な手間がかかります。仕事に追われる中、株価をこまめにチェックする時間を作るのは相当大変です。

一方、不動産投資の場合、投資用不動産を購入し運用がうまく回れば、あとはほぼ何もしなくても毎月入居者から家賃が支払われます。さらに、不動産を経営する業務、例えば入居者の募集や入居者からのトラブル、クレーム対応、家賃の集金などは、賃貸管理会社に依頼をすることもできるので、賃貸管理会社を正しく選べば手間を大きく抑えることもできます。忙しく運用に労力がかけられない方に不動産投資はピッタリです。

3-4. 老後の年金代わりになる

家賃収入があれば、定年退職後も安定して収入を得ることができます。

現在日本では、60歳で定年退職を迎え(希望によって再雇用も可)、65歳から国民年金が満額で66,000円/月支払われます。しかし、夫婦2人世帯の必要生活費は25万〜30万円/月と言われており、年金だけでは到底足りません。そもそも少子高齢が進み続けている中で、将来自分が年金に頼れるかも疑問です。将来の自分のために家賃収入を得る仕組みを今のうちから構築しておけば、ゆとりのある老後を実現できます。

3-5. 少額自己資金で確実に収益を上げられる

不動産投資は、投資する不動産を購入するキャッシュが足りなくても、ローンを借りて始めることができます。「借金はしたくない!お金を貯めてから不動産投資を始めたい」という方、実は資金を貯めてから物件を買うよりもローンを利用した方が効率的です。

3-5-1. 投資する物件を担保にローンを組める

これから不動産投資を行なう物件を担保にローンを組むことができますので、あなたが現時点で所有している資産(家や車など)を担保にする必要はありません。また、中古のワンルームマンションであれば、借入期間を長期に設定することで、毎月の家賃収入でローン返済を賄うことが可能です。そのうえで、繰上返済を組み合わせて行えば資産形成をさらに加速させていくことが可能です。

3-5-2. ローンを活用すれば貯蓄より効率的に資産を増やせる

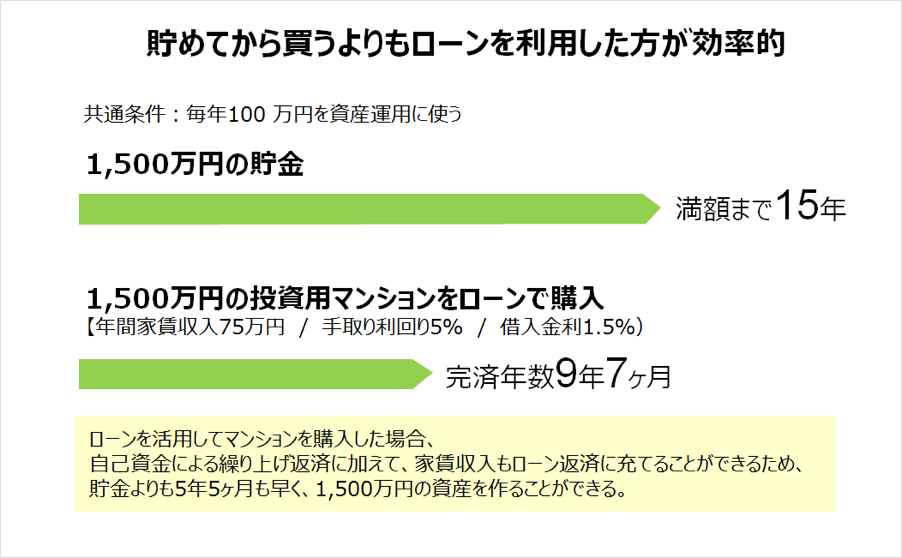

単純にお金を貯めるよりも、ローンを借りて不動産投資を行った方がより効率的に資産を増やすことができます。

たとえば、価格1,500万円のワンルームマンションを現金とローンの2つの方法で購入したケースで比較すると、どちらがはやくマンションを自分のものにすることができるでしょうか。

例:価格1,500万円 年間手取り家賃収入75万円(月額手取り家賃収入62,500円)

手取り利回り5.0%

・毎年100万円ずつお金を貯めてから購入する場合

・1,500万円のフルローン(金利1.5%)で購入して毎年100万円ずつ繰り上げ返済する場合

この場合、ローンを利用して物件を購入したほうが、お金を貯めてから購入するよりも、5年5ヶ月も早くローンを完済することが可能です。

コツコツ貯金するには15年必要ですが、ローンを活用すると、9年7か月でローンを返済し、物件を自分の資産とすることができます。

投資用ローンの返済が繰り上げ返済に加えて、入居者の家賃収入も返済に充てることができることができるため、これだけ早くローンを完済できるのです。

3-5-3. ローンを組むための条件

ローンを借りるためには、各金融機関が定める融資条件を満たしている必要がありますが、厳しすぎる条件というわけではありません。以下に主な条件を記載しますので、参考にしてください。

■融資を受ける主な条件

- 年収:400万円以上

- 勤続年数:3年以上、もしくは源泉徴収票を2期分提出可能なこと

- 勤務先:上場企業または上場に準じる規模の会社

- 残債:融資限度額(年収の6~8倍程度)に含める

- 返済比率:年収の4割程度(年収に占めるローン返済額の割合)

- 年齢:ローン完済時の年齢79歳までが目安

借りたローン金額は、振り込まれた家賃収入から返済すればいいですし、ローン返済後は、家賃収入は管理費等除きほぼ自分の収入となります。

もちろんローンを組むことにリスクがゼロという訳ではないので、きちんと対策する必要があります。以下の記事を参考にして対策をしてください。

4章 不動産投資初心者向けのオススメ記事3選

ここまでで家賃収入とは何か、家賃収入を得るための不動産投資とは何か概要がわかったかと思います。将来ゆとりのある生活を送るために不動産投資を行おうか迷ってる方にオススメの記事をご紹介します。

不動産投資を何から始めればいいのかわからない初心者向けに最初の一歩の進み方をご紹介しています。

不動産投資初心者の方にオススメした区分投資について、成功する物件選びなどの手法を伝えています。区分投資を考えている方は必読です。

・サラリーマンが不動産投資で毎月38万円の不労所得を得る超実践的手法

サラリーマンオーナーの事例を交えて投資シミュレーションを行っているので、具体的な不動産投資のやり方をイメージしやすいです。

まとめ

家賃収入とは何か?という概要をご紹介しました。

家賃収入は毎月徐々に増えていく収入のため、株やFXなど他の投資のように一時的に急激な利益が出せるわけではありません。長期的な運用で確実に利益を得られるのが不動産投資の家賃収入です。そのため、できるだけ早く始めれば始めるほど、最終的な利益が増やせる可能性が高いものです。20代、30代のうちはまだ早い、とは考えず、早くから不動産投資の情報を収集して、将来の資金計画を考えると良いでしょう。

コメント