給料に加えてあと10万円あれば、どれだけ生活が楽になり、どれだけ将来の不安が解消されるでしょうか。不動産投資はその選択肢の一つとして効果的ですが、不動産投資は危ない、リスクも大きい、とあなたは感じているかもしれません。事実として、マイナス金利で利益が上がらなくなった地銀が、サラリーマンに対して過度な借金をさせてアパート経営をさせているケースも最近では見かけます。

しかし、不動産投資はやり方しだいでリスクを少なく確実に家賃収入を作ることができる投資手法です。ごく普通のサラリーマンが不動産投資を行い、毎月30万円以上の家賃収入を得ている人は実は珍しい話ではありません。彼らはなにか特別なスキルや知識、能力があったわけではないのです。不動産投資を正しい手順でまっとうに行っただけです。

これからお伝えするのは、誰もが活用することのできる確かな不動産投資手法です。この記事で伝える不動産投資手法に従って投資を進めていけば、リスクを少なく堅実に資産を増やしていけることができるはずです。実際、これまで29年間、延べ7,900名以上のマンションオーナーが実践し、いま現在も毎月着実に家賃収入を得ている確かな不動産投資手法です。

経済的に自立した人生を歩みたいと考えているのであれば、ぜひこの記事を確認することから始めてください。

不動産投資体験談

目次

1.不動産投資で失敗したオーナーの事例

アベノミクスが発動して以来、投資マネーが不動産になだれ込んでいます。それに伴い、不動産投資熱も急激に高まり、多くのサラリーマン大家が誕生しています。ただ、よく勉強もせずに熱気にあてられて不動産投資を始めた場合、失敗してしまうケースも高まります。不動産投資で成功をおさめるためには、どのような不動産投資をすると失敗をしてしまうのか、失敗事例を学んでおくことも重要です。不動産投資の成功法を考える前に、失敗事例をまずは押さえておきましょう。

1-1.高額新築マンションをローンで購入

所得税の節税と保険代わりに新築ワンルームマンション投資をスタートしたHさん。

不動産投資にあたってはローンを利用しましたが、家賃収入からローン返済や経費を差しくと2万円程度の赤字がありました。当初、数年間はマンション投資も順調で、節税効果あり、税金還付まで考えると、毎年の収支は黒字でまわっていました。しかし、最近では所得税の節税効果がなくなり、毎月の収支は赤字が続いています。毎月の負担に耐え切れなくなり、売却価格を査定してもらいましたが、査定価格は購入価格から400万円もダウン。これでは、売却したとしてもローンを完済することはできません。Hさんは売却をあきらめて、繰り上げ返済を行い、ローン負担を軽減し、毎月の収支が黒字になるよう努めています。

ポイント

・新築マンションは中古に比べて価格が高く、利回りも低くなる

・中古になると2~3割ほど価格が安くなり、売却しても残債が完済できなことも珍しくない

・ともに相場家賃で募集をしていれば新築も中古も賃貸需要は変わらない。

1-2.賃貸需要を無視して空室が長期化

近畿エリアの地方都市でアパートを経営しているFさん。総戸数5部屋~10部屋までのアパートを3棟所有しています。所有工数のおよそ半分の15戸はもう半年以上も空室が続いています。アパートは駅から遠く、近隣にある工場の工員需要をも見込んでアパートを建築しましたが、生産ラインの縮小によって工員は一気に削減。同時に空室も大量に発生し、空室も常態化。しかも空室期間も長期化しています。いまのところ、満室になるあてはありません。

ポイント

・高い利回りであってもあくまでも満室であることが条件

・将来の賃貸需要まで見据えた立地選びが不可欠

・利回りとリスクは相関関係。利回りが高く、空室リスクの少ない投資物件はない

・アパートを購入したとたんに、多数の入居者が一斉退去するという悪質なケースも

1-3.保証家賃のつもりが、家賃の減額で収支が悪化

Aさんは不動産会社にアパートの借り上げ契約(サブリース契約)をしてもらい、長年アパート経営を続けてきました。不動産投資をスタートしてから10年ほどは安定して家賃も入ってきていました。

ただ、10年目に不動産会社から家賃の減額交渉がありました。減額を受け入れられないようなら、管理契約を打ち切ると強気の姿勢をみせています。アパートは最寄駅からも離れており、契約を打ち切られてしまうと、満室経営は簡単ではありません。空室が長期化して家賃収入も不安定になることが考えられます。結局、ローンもまだ残っていることから、減額を受け入れることにしました。これからも減額続くようであれば、ローンの支払も厳しくなると、心配しています。

ポイント

・サブリース契約の保証賃料でも家賃の下落リスクはある

・契約を解除する際には半年分の家賃相当額の違約金が請求されるケースもある

・賃貸需要が少ないエリアでは、たとえサブリース契約があったとしても、潜在的な空室リスクからは免れない

1-4.悪徳不動産会社による詐欺行為

残念ながら不動産投資で失敗するケースに、本人の投資行動に問題があるわけではなく、悪質な不動産会社の手口によるケースもがあります。トラブルに巻き込まれないためにも、詐欺行為の手口を学んでおきましょう。

「融資のために現金が必要」250万円だまし取り破産申請

収支改善のため低金利の金融機関への借り換えを提案し、銀行からの融資を円滑にするために預金通帳を要求。貯金を預けてまもなく不動産会社は破産。

退去したと偽り売却提案 900万円入金させる

実際には住んでいるにも関わらず空室になったと思わされ、家賃を横領されたケースがある。しかも、売却を持ち掛けられ、5年未満での売却で発生する「短期譲渡所得」の税率を、多額の現金を不動産会社に預けることで軽減できる、という根拠のない提案で多額をだまし取られたという。

(出典:全国賃貸住宅新聞8月29日号悪徳不動産会社の詐欺手口より)

ここまで不動産投資の失敗事例をお伝えしてきましたが、記事内でも紹介する不動産投資の知識とノウハウを身に付ければ、いずれも回避することができます。次のパートからは、知識とノウハウを駆使して不動産投資で成功した事例をご紹介します。

2.不動産投資で成功したサラリーマンオーナーの事例

わたしたちはこれまで7,900名を超える方々の不動産投資のサポートを行い、給料以上の家賃収入を得ている人、または家賃収入が給料をもうすぐ超える方々を日本一生み出してきました。

これから不動産投資の具体的な手法について説明していきますが、

はじめにサラリーマン大家の不動産投資の成功事例を確認して、投資後をイメージをつかんでおきましょう。

2-1.≪ケース1≫年間家賃収入300万円を達成 脱サラして夢を実現して独立開業

Aさんは大手カード会社に勤めるサラリーマンでした。49歳の時、人事部主催のライフプラン研修への参加をきっかけに、「会社にしがみつく人生」に疑問を持ち、不動産投資家として第一歩を踏み出しました。

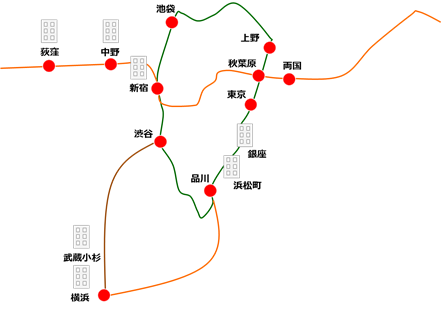

決断後の行動は早くJR中央線「荻窪」駅徒歩7分の物件をかわきりに、わずか1年の間で8戸の中古ワンルームに投資。現在11戸のマンションオーナーになりました。

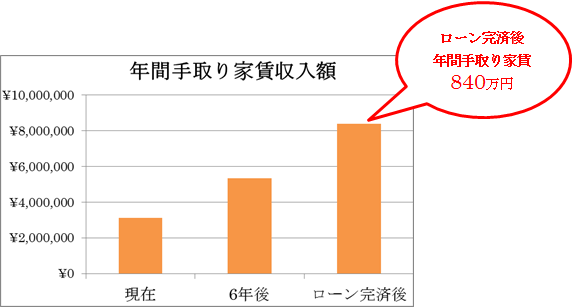

2019年現在、ローン返済額を差し引いた年間手取り家賃収入額は300万円になります。

いまでは、安定して家賃収入が入ってくることから、脱サラし念願だった不動産関連事業の会社を立ち上げ、一国一城の主として活躍中です。

Aさんの所有している物件地図

23区を中心に、武蔵小杉や横浜の物件を所有しています。そのほとんどがワンルームの区分マンションです。23区のワンルーム物件は空室リスクが少なく、1500万円〜2500万円前後の物件を中心に所有していきました。

累計家賃収入の推移

1年間で購入した8物件の累計家賃収入の推移

今後の展望 6年で年間家賃収入300万円から500万円を目指す

所有する11物件のうち、ローンが残っているのが7件、そのうち4件は60歳の時に完済するように借入期間を定めています。現在、Aさんは54歳であと6年すると月額の手取り家賃収入は45万円、年間にすると540万円家賃収入になります。

さらに、繰り上げ返済をすすめてすべてのローンを完済したあかつきには、年間家賃収入は840万円になる予定です。

2-2.≪ケース2≫慎重派のサラリーマンが5年で4戸のマンションを購入!10年後には年間家賃300万円に

奥様の猛反対に遭いながらも家族の将来のために不動産投資をはじめたBさん。

最初の物件に投資をするまでは仕事を終わってから夜遅くまでのご相談を何度もおこないました。はじめの1戸を購入する際も、始発電車で物件を下見してから会社に行く日々が続いたそうです。

いまでは奥様もすっかり応援団となり、将来に向けて二人三脚で資産形成を進めています。

「不安がなくなったわけではないが、不動産投資をはじめたおかげで、将来に備えてどうすればよいとうことはわかるようになりました。いまは、目標に向かって確実に進めています」という言葉が印象でした。

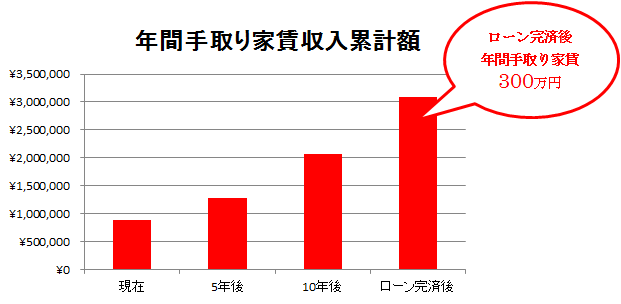

いまでは4戸のマンションを所有し、繰り上げ返済を進めています。

今後の展望 10年で年間手取り家賃300万円を達成!老後の不安を完全解消する

Bさんが所有する物件のうち、ローン完済済みの物件は2戸目に購入したマンションです。1戸目に購入したマンションは毎年の繰り上げ返済で5年後には完済の見通しです。

さらに、3戸目のマンションは繰り上げ返済が終わった1戸目と2戸目の家賃収入を活用して返済し、4戸目のマンションも同様に繰り上げ返済が終わった投資用不動産の家賃と貯金を活用して10年をめどにローンを返済します。

10年を目標にすべてのローンを完済し、ローン開催後の年間手取り家賃収入300万円を目指していきます。

3.物件の選び方|徹底的に空室リスクが少ない物件を選ぶために抑えておくべきポイント

さて、これらのサラリーマンオーナーのいずれもが不動産投資をはじめるまでは全く知識もなく、また経験もありませんでした。それでも不動産投資で成功できたのは、不動産投資で成功するためのポイントを押さえていたからです。

不動産投資で失敗するケースの多くは、ほとんどが以下のケースです。

・不動産業者の言いなりになって騙されてまい悪い物件をつかまされる

・書いてある利回りばかりに気を取られてしまい、いい物件だと思い込んで買ってしまう

詳しくはこちら「不動産投資でだまされたくない!投資の相談は実践するプロに聞こう」を確認しましょう。

一方で成功するために必要なのは、以下の二つです。

・自分でしっかりと知識をつけること

・堅実なやり方からまずは始めること

そして、初心者が堅実に成功するために最初に取り組むべきなのは、以下の3つのポイントをしっかりと抑えることです。

- 物件を選ぶときは、徹底的に空室リスクが少ない立地・物件を選ぶ

- 物件を増やしていくために、借入割合40%維持してローンを徹底活用する

- 管理が肝になるため、入居者募集に強く、トラブル解決力を持つ賃貸管理会社を選ぶ

この3つのポイントをしっかり押さえて不動産投資を行えば、知識や経験、ノウハウがなくても、成功事例にあるような不動産投資で着実に家賃収入を得ることができます。

一方で、このポイントを押さえずに堅実に成功するのは非常に難しいと考えています。

ここからはそれぞれのポイントについてご紹介していきます。まずは。物件の選び方から学んでいきましょう。

不動産投資とひと口にいっても、どのエリアの、どんな建物に投資をするか、また新築物件案なのか、中古物件なのか、それぞれの組み合わせによって種類は多彩です。ここでは、数ある不動産投資のなかから、安定的に家賃収入を得られる物件の選び方をご紹介します。

3-1.立地の選び方~賃貸需要が安定している東京を選ぶ~

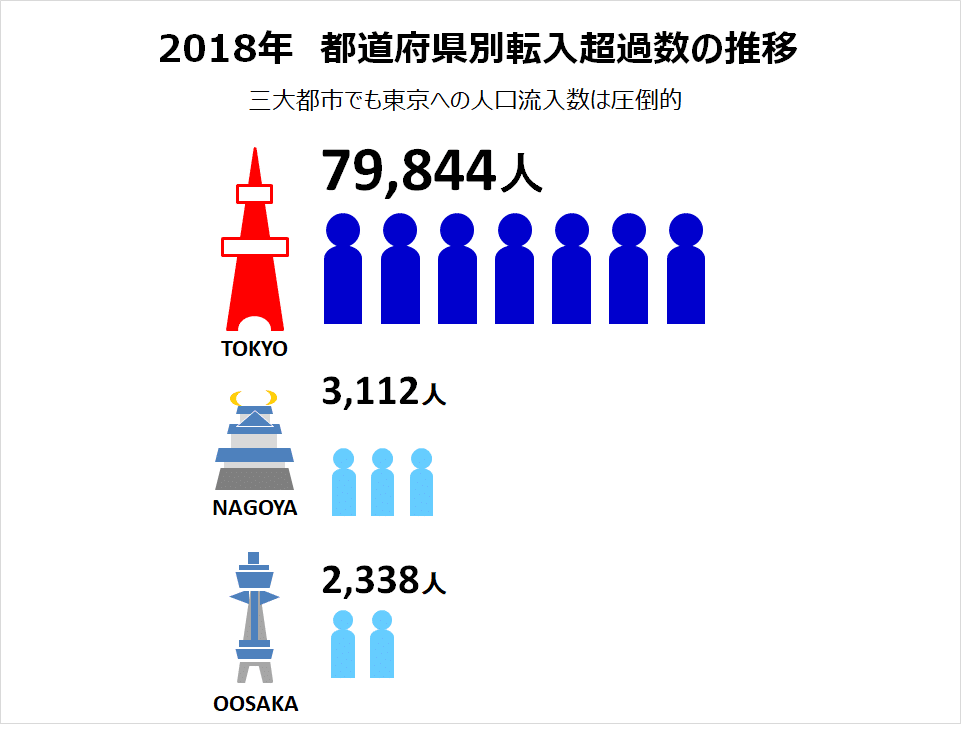

不動産投資で成功するためには、賃貸需要が旺盛なエリアで投資をすることが欠かせません。そして、3大都市圏のなかでも、最も賃貸需要が安定しているエリアが東京です。

賃貸需要の大きさは人口数に比例するので、地方都市よりは大都市のほうが賃貸需要は大きくなります。投資時点では満室だったとしても、空室に出た時に次の入居者が決まるまでの期間が、賃貸需要のある大都市と地方都市とでは大きく異なります。地方の場合、入居者を募集するために、一定期間家賃が無料にあるフリーレントや家賃数か月分の手数料が必要になることも珍しくありません。

また、物件価格は地方都市の方が大都市圏よりも安いため、そのぶん利回りも高くなるため、一見すると地方で投資をしたほうが収益性は高くみえます。しかし、パンフレットに掲載されている利回りはあくまでも満室想定の数値です。そのため、空室リスクを考慮すると、利回りはそれほど高くはなりません。安定的に家賃収入を得て、計画的に資産形成を行うのであれば、賃貸需要が安定している東京が一番です。

3-2.「1棟買いより1部屋買い」投資初心者にはアパート経営よりも区分マンションがおすすめ

不動産投資には1棟まるごと投資をする1棟アパート・マンション投資とマンションの1室に投資をする区分マンション投資の2つのやり方があります。

これからはじめて不動産投資を始める方であれば、1棟アパート・マンション投資よりも、一部屋ごとの区分マンション投資がおすすめです。

不動産投資初心者が区分マンション投資を選ぶべき理由

少額の自己資金でスタートできる

東京の区分マンションの価格は、中古であれば1,000万円から2,800万円程度です。そして、購入価格の10%ほどの自己資金があればローンを活用して不動産投資をスタートすることが可能です。これが1棟アパート・マンションへの投資になった場合、平均6,000万円以上、自己資金が1割を用意すると600万円以上が必要になり、スタートするためのハードルが高くなります。

多額のローンを組む必要がない

過度な借金が不動産投資の最大のリスクです。一般的なサラリーマンが不動産投資で1億円近く借りるような状況はおすすめできません。

いくら家賃収入だけで毎月のローンを返済できるといっても、金利が上昇したり、空室が長期化することも考えられます。

家賃が少なくなったからといっても、ローンの返済は待ってはくれません。あなた自身の給料から多額のローンを返済する必要があるのです。区分マンションであれば、一度に多額のローンを組む必要もないので、健全な不動産経営が可能です。

リスク分散になる

ひとつの場所に不動産を集中させるよりも、複数の場所に分けて不動産投資を行ったほうが様々なリスクを分散することができます。

1棟アパートの場合、近くにある大学や工場が移転してしまうと、アパート経営に大きな痛手となります。実際に、最近では郊外から都心へ大学のキャンパスの移転が進んでいます。また、所有している物件に火災があった際でも1棟アパートの場合は、全部屋に影響を及ぼしますが、区分マンションを各エリアに分散して所有している場合、火災の被害の影響は1部屋のみとなります

このように区分マンションに投資をして、エリアを分散した方が、万が一の場合でもリスクを分散することが可能です。

管理の手間がかからない

区分マンションの場合、建物自体の管理・修繕計画は管理組合が主導して作成し、日々メンテナンスが行われます。そのため、区分マンションのオーナー自身は管理費と修繕積立金を毎月支出する程度です。

1棟アパートの場合、建物のメンテナンス計画はオーナー自身が行い、将来の修繕に備えた資金も自身で準備をしておく必要があります。物件を不動産管理会社に一任していたとしても、管理会社からと連携をとりながら、自身のアパートを維持運営することが必要です

区分マンションの主な設備はエアコンや給湯器ぐらいですが、1棟アパート投資の場合、室内の設備だけでなく、共用部の照明や消防設備、高架水槽、エレベーター、駐輪場など、管理運営すべき設備、施設は多岐にわたります。

そのため、不動産投資をはじめられる方であれば、管理の手間もノウハウも必要がない区分マンションが圧倒的に有利なのです。

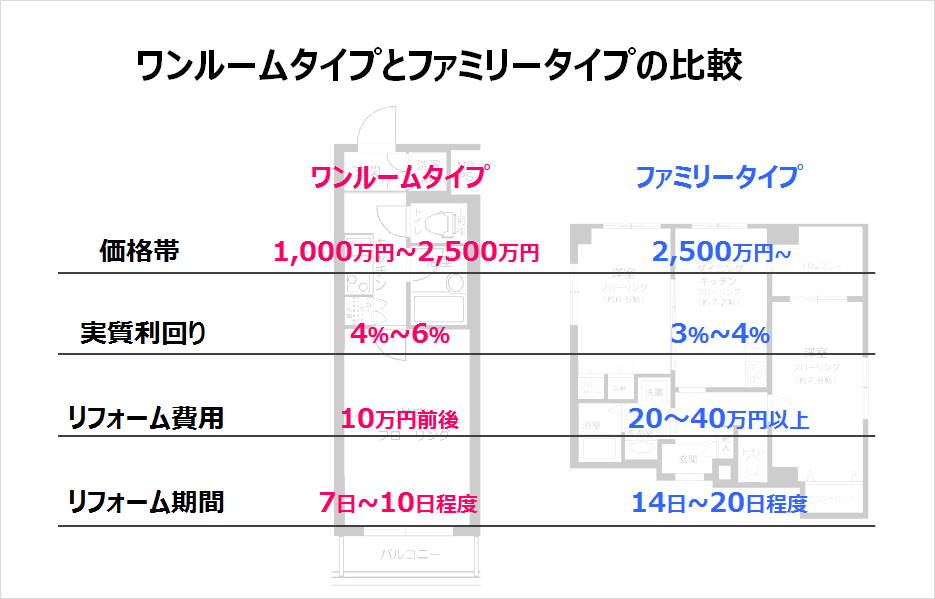

3-3.ランニングコストと空室期間で考えればファミリータイプよりもワンルーム

区分マンションには、家族世帯向けのファミリータイプと単身者向けのワンルームの2つのタイプがあります。購入後のランニングコストや入居者が退去後の空室期間を考慮するとワンルームタイプのほうが投資対象として優れています。

入居者が退去したあとのリフォーム工事の費用は、ワンルームの場合であれば10万円程度で十分ですが、ファミリータイプの部屋の場合、リフォーム費用も30万円~50万円程度かかります。また、

さらに、ワンルームの場合、空室期間は1カ月程度、室内のリフォーム費用も数万円程度で済みます。

ファミリータイプのマンションの場合は、引越しのハイシーズンを逃すと数カ月開くこともあります。

また、ファミリータイプのマンションの場合、室内が広い分価格も高くなりますが、そのぶん家賃が高く取れるわけでもありません。つまり、ファミリータイプのマンションは、結果として利回りがワンルームに比べて低くなるのです

3-4.価格が安く利回りが高い中古を選ぶ

新築物件に比べ中古物件は、価格が安く投資利回りも高くなるため投資対象として優れています。

中古物件の価格は売り手と買い手の需給関係によって決定されますが、新築物件の価格はデベロッパーによって決定されます。人件費やパンフレット、HPの作成費用などの販促費用が価格に上乗せされているので、中古に比べてどうしても価格が高くなってしまうのです。

また、新築物件の場合、たとえ一度も使用していなくても、建物の権利者を表す登記簿謄本にあなたの名前が記載された時点で中古の扱いになります。その瞬間に、不動産価格は2~3割程度安くなってしまいます。

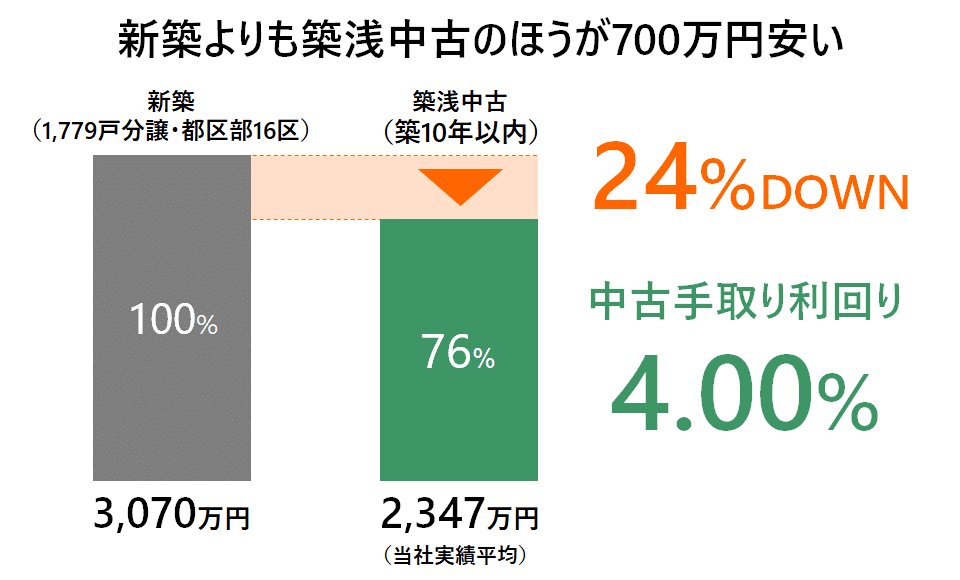

2019年1月~6月に東京23区内で販売された新築の投資用マンションのうち、1R・1Kの住戸は1,799戸。

新築の平均価格は、3,070万円でした。区によっても差があり、最高額が渋谷区の平均5,141万円、最低額は足立区の平均2,537万円です。

一方で、築10年未満の築浅中古ワンルームでは、平均価格が2,347万円でした。

平均価格の差は723万円にもなります。言い換えれば新築に比べて中古は2~3割、お手頃に購入できるということです。区によっては1,000万円以上の差額になっています。

価格は安くなりますが、築数年の中古マンションと新築マンションでは家賃の大きな差は見られません。そのため、収益性をあらわす投資利回りは中古のほうが高くなるのです。

リスクが少なく安定的に利益が上げられる東京の中古ワンルーム

空室リスクを抑え、長期に渡って安定的に収益をあげるのでれば、

「東京23区内の中古のワンルームマンション」が適しています。

ただし、都内の中古ワンルームマンションであっても、

次の2つのポイントは押さえておく必要があります。

・新耐震基準以降のマンション

地震リスクに備えるために、昭和56年に制定された新耐震基準以降に建てられたマンションを選びましょう。新耐震基準は「震度6強の地震でも建物が倒壊せず、中にいる人の安全を確保できる基準」と定められています。実際に阪神・淡路大震災や東日本大震災でも、新耐震基準の分譲タイプのワンルームマンションの倒壊は1棟もありませんでした。

新耐震基準が施行されたのが昭和56年6月ですから、建築期間を考慮すると昭和58年以降の物件であれば安心です。なお、完成年月が施行日に近い場合には、工事着工前に行われる建築確認が1981年6月以降に実施されているかどうかで判断しましょう。

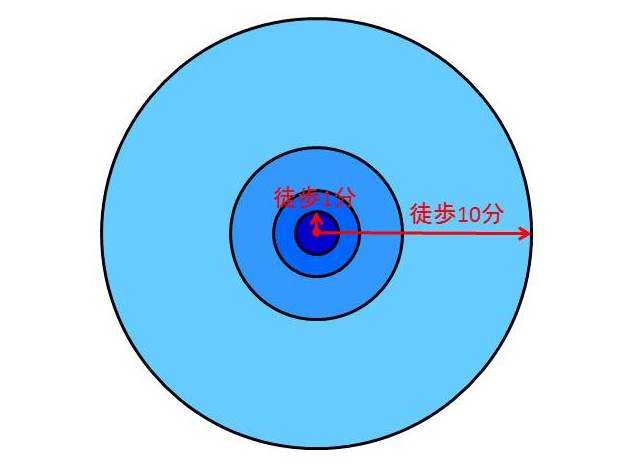

・駅徒歩10分以内

東京23区内の物件であっても駅から徒歩10分以内の物件を選びましょう。

最寄駅からの距離が近ければ近いほど、賃貸需要も高まり、空室リスクを抑えることができます。

また、最寄駅徒歩10分以内のエリアの面積は徒歩1分以内のエリアの面積の100倍も大きくなります。つまり、それだけ競争相手となる物件の数も増えるということです。最低限、最寄駅から徒歩10分以内の物件を選びましょう。

4.物件の買い進め方|借入割合40%維持してローンを徹底活用する

いくら確かな物件だったとしても、戦略もなくやみくもに買い進めていってしまうと、いつまでたっても経済的自由を獲得することはできません。ここでは、経済的自由を獲得するための効率的な物件の買い進め方について、詳しく説明していきます。

4-1.ローンを徹底的に使いこなす方法

物件を効率的に増やすためには、ローンを使いこなすことが絶対条件です。投資用ローンはマイホームローンの返済と異なり、入居者から得られる家賃収入を返済原資にあてることができます。自分自身で支払わなければいけないマイホームローンの返済と対照的です。

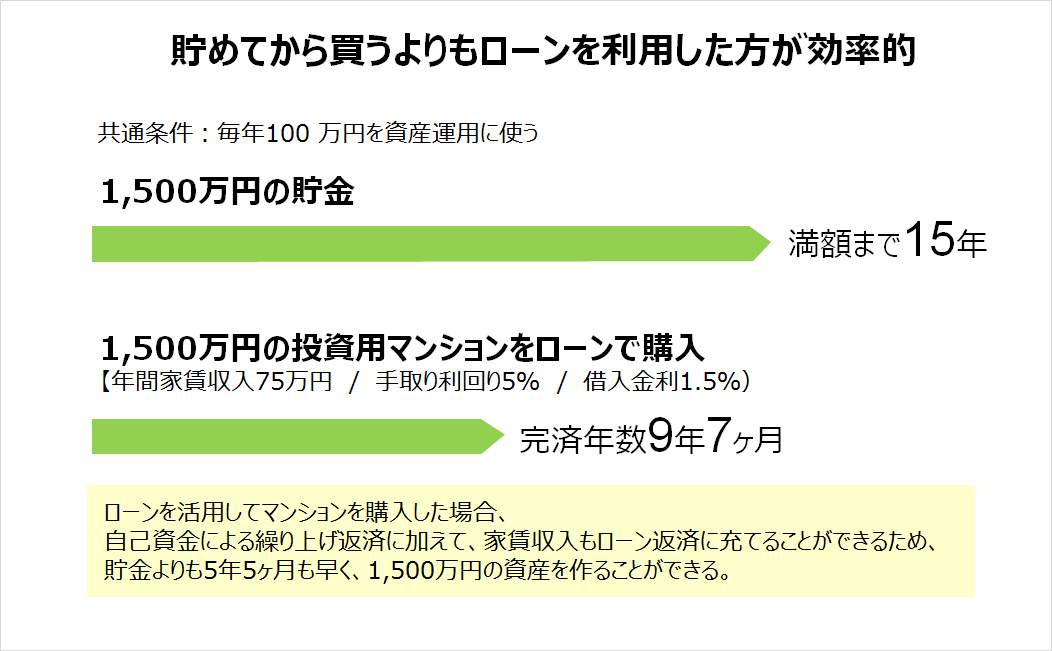

たとえば、価格1,500万円のワンルームマンションを現金とローンの2つの方法で購入したケースで比較すると、どちらがはやくマンションを自分のものにすることができるでしょうか。

価格1,500万円 年間手取り家賃収入75万円(月額手取り家賃収入62,500円) 手取り利回り5.0%

・毎年100万円ずつお金を貯めてから購入する場合

・1,500万円のフルローン(金利1.5%)で購入して毎年100万円ずつ繰り上げ返済する場合

この場合、ローンを利用して物件を購入したほうが、お金を貯めてから購入するよりも、5年5ヶ月も早くローンを完済することが可能です。

貯金:15年

ローン:9年7か月

投資用ローンの返済が繰り上げ返済に加えて、入居者の家賃収入も返済に充てることができることができるため、これだけ早くローンを完済できるのです。

4-2.投資用ローンを利用するための条件

金融機関から投資用マンションを購入するための融資を利用するためには、各金融機関が定める融資条件をクリアする必要があります。投資用ローンは住宅ローンとに比べると、貸し倒れリスクの観点から融資条件が厳しく設定されています。

住宅ローンが返済できなければ、最悪の場合自分自身が住む家を手放さなくてはいけなくなります。そのため、最優先でローンを返済していくために、貸し倒れのリスクも少なくなります。

その点、投資用ローンの場合は、自分自身が住んでいるわけではないので、ローンの支払の優先順位は住宅ローンほど高くはなく、金融機関にとってのリスクも大きくなるのです。このリスクの分だけ金利が高くなっているのです。

現在の住宅ローンの変動金利は0.5%前後ですが、投資用ローンの場合は1%後半~2%台となっています。(2017年6月現在)

投資用ローンの融資を受けるための主な条件をまとめましたので、ローン利用の参考にしてください。

- 年収:500万円以上

- 勤続年数:3年以上、もしくは源泉徴収票を2期分提出可能なこと

- 勤務先:上場企業または上場に準じる規模の会社

- 残債:融資限度額(年収の6~8倍程度)に含める

- 返済比率:年収の4割程度(年収に占めるローン返済額の割合)

- 年齢:ローン完済時の年齢79歳までが目安

なお、ここで掲げている条件を満たしていなくても融資を受けられるケースもあるので、一つの目安として考えましょう。

投資用ローンは投資用物件を購入する不動産会社から紹介を受けることが一般的ですが、会社によって利用できる金融機関が異なったり、同じ金融期間であっても適用金利が異なることがあります。

有利な条件で融資を利用するためにも、物件を紹介してもらう不動産会社には、利用できる金融機関の種類や金利はぜひ確認しておきましょう。

4-3.リスクに備えるためには借入割合を40%に保つこと

ローンの効率的な経済的自由を得るためには欠かせないとしても、ローンを借り過ぎてしまうと、金利の上昇や空室が長期化した時に、ローンの支払いに窮することになります。

では、借り入れはどのぐらいにすべきなのか。それは、資産全体に占める借入金の割合を40%以内にすることです。

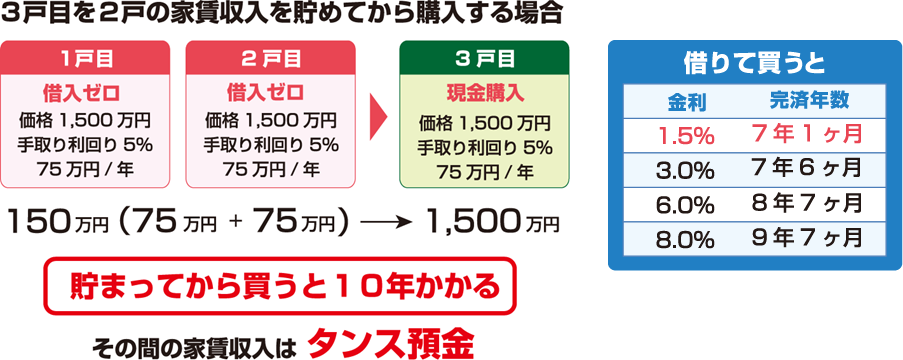

たとえば、1,500万円(1戸当たりの手取り家賃収入は62,500円/年)のマンションを3戸購入するケースで考えます。

そのうち、2戸のマンションは現金で購入して、ローンはありません。もう1戸のマンションは1,500万円のフルローン(金利1.5%)を利用して購入しました

3戸のマンションから得られる手取り家賃収入は、1戸あたり62,500円ですから合計187,500円になります。

この3戸の家賃収入の合計額187,500円で1,500万円のローンを返済していきます。

すると、1,500万円のローンはわずか7年1ケ月で完済できます。このときの総投資額に占める借入割合は、およそ33%です。

もし、3戸目のマンションを購入するときの金利が6%だったとしても、ローンは8年7か月で完済できます。金利が8%に上がったとしても、完済までの期間はわずか9年7カ月です。

一方で、2戸のマンションから得られる手取り家賃収入125,000円で1,500万円貯めてから購入しようとすると、10年かかります。

このように、借り入れ割合をおよそ40%を保てれば、たとえ金利が8%になっても、貯めて買うよりも借りて買った方が早いのです。

4-4.家賃収入だけで次から次に物件を増やす投資シミュレーション

借入割合40%は金利上昇リスクに備えるだけではありません。借入割合40%を最初の目標にして物件を購入していくことで、マンションを加速をつけて増やしていくことが可能になります。

さきほどの3戸のマンションをもとに、物件を買い進めていくシミュレーションしてみます。

3戸のうち、2戸は現金で購入し、3戸目のマンションはフルローンで購入します。

合計3戸のマンションから得られる手取り家賃収入187,500円で、3戸目のマンションのローンは7年1か月で完済することができます。

そして、同じように4戸目のマンションをフルローンで購入し、今度は合計4戸のマンションから得られる手取り家賃収入250,000万円/月でローンを返済していきます。

すると、4戸目のローンは5年3ヶ月で完済できます。おなじように買い進めていくと、5戸目のローンは4年2ヵ月、6戸目は3年6か月で完済でき、物件が増えれば増えるほどローンを完済するまでの期間はどんどん短くなっていきます。

このようにいったんローンのないマンションを2戸作ることができれば、あとはマンションから得られる家賃収入で次から次へとマンションを増やしていくことが可能です。

なにも、はじめからマンション2戸を現金で購入する必要はありません。自己資金がない場合は、ローンを活用してマンションを購入し、そして繰り上げ返済を続けて、2戸のローンのないマンションを作ります。経済的自由を得るための第一歩は「ローンのないマンションを2戸」作ることです。

この家賃収入を使って次々にマンションを増やす方法は、

「インカムラボ式不動産投資セミナー」でも詳しく解説しています。

効率よく不労所得を作るためには欠かせない投資理論になりますので、あわせて確認しておきましょう。

5.賃貸管理会社の選び方|入居者募集に強く、トラブル解決力を持つ賃貸管理会社を選ぶ

不動産投資で継続的に収益を上げ続けるためには、入居者からのトラブル・クレームへの対応や滞納家賃の回収、空室時の入居者募集などいわゆる大家業を行う必要があります。

この大家業はオーナー自身で行う必要はありません。一般的に大家代行業を行う賃貸管理会社に委託します。ただ、賃貸管理会社によって大家代行業のクオリティは異なります。ここでは、不動産投資の収益性を左右する失敗しない賃貸管理会社の選び方を確認していいます。

5-1.賃貸管理会社の選び方・見極め方

賃貸管理会社によっては、空室を埋めるまでの期間が長かったり、滞納家賃の回収率が低かったり、さらにトラブル対応力低いなど、管理力に大きな差があります。賃貸管理会社を選ぶ際に注目すべきポイントをまとめました。

入居率

管理物件の入居率は賃貸管理会社の空室解消能力をあらわす指標となります。入居率の一つの目安は95%以上です。なお、賃貸需要の旺盛な都内であれば98%以上は確保したいところです。

なお、入居率の計算・表示方法に当たっては業界内で共通ルールがあるわけではありません。入居率を表示している会社でも、その計算・表示の根拠を必ず確認しておきましょう。

(よくある入居率の計算・表示の事例)

・引っ越しシーズンのピークである3月の入居率

・特定のブランドのマンションの入居率

・空室になってから数か月経過したものを「空室」とカウントして入居率を計算している

管理戸数

賃貸管理会社の経営の安定度は管理戸数に比例します。管理戸数が少ない賃貸管理会社よりも、管理戸数が多い賃貸管理会社のほうが、経営が安定しており、倒産リスクの少なくなります。賃貸管理会社は入居者からオーナーに送金すべき家賃や敷金等が入ってきているので、いったん倒産してしまうと、こうした資金を取り戻すことは困難になります。

なお、管理戸数が多いからといって空室解消能力が高いとは限りません。より詳しくは以下の記事を確認してください。

賃貸住宅管理業登録制度への登録状況

家賃や敷金を、賃貸管理会社の運転資金とは別口座に分別管理しているかどうかは、

「賃貸住宅管理業登録制度」をみればわかります。

登録制度は、登録企業が管理業務に関して一定のルールに従って契約時の説明や書面の交付、また受け取った家賃など財産の分別管理を適切に行っていることを明らかにしています。分別管理に不備がある会社には改善勧告が行われ、改善勧告に従わなかったときには登録が抹消されます。

賃貸住宅管理業登録制度の名簿は一般に公開されているので、この名簿も賃貸管理会社選びの参考にしてみてください。

なお、登録制度は義務ではなく任意加入です。名簿上に記載がないからといって、分別管理が行われていないわけではありません。ただし、名簿上の会社では分別管理が行われているので、賃貸管理会社選びの目安として利用可能です。

創業年数

創業年数の賃貸管理会社選び指標となります。長く賃貸管理会社を経営しているということは、管理の質が認められているということの証です。そのうえで、管理戸数も年々増えているような会社ならば、なおさら望ましいでしょう。立上げたばかりの賃貸管理会社の場合、管理の質が外部からだとわかりづらいため、より安定的な賃貸管理会社を選ぶのであれば、創業年数にも着目して選びましょう。

5-2.大家業を代行する賃貸管理会社の仕事

賃貸管理会社が行う大家代行業の仕事は次の通りです。

・入居者募集業務

・家賃集金業務

・滞納家賃の督促業務

・賃貸借契約・更新契約業務

・内装リフォーム工事の手配

・エアコンや給湯器等、室内設備の修理・交換

・各種保険契約業務

・入居者からのトラブル・クレーム対応

賃貸管理会社と契約する際に気を付けたいチェックポイント

賃貸管理会社との管理代行契約を結ぶ前に、契約内容について確認すべきポイントをまとめました。

・解約時の違約金の有無

管理代行契約を解除する際に特別な条件が設けられていないか確認しておきましょう。

契約を解除する際には、一般的に3ヶ月程度に賃貸管理会社に通知するように契約書に定められています。ただし、なかには事前の解約予告だけでなく、家賃の半年分もの解約違約金が設定されているケースもあるので注意が必要です。

・サブリース契約

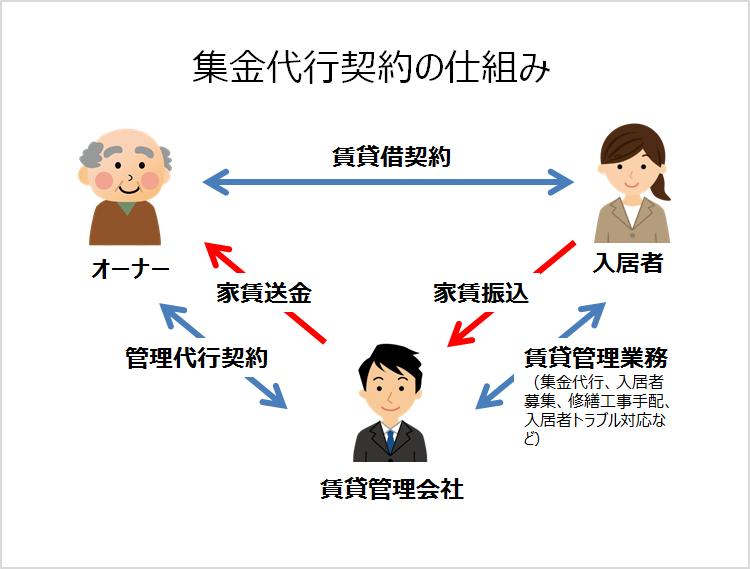

管理代行契約の種類には、集金代行契約とサブリース契約の2つがあります。

集金代行契約とは、入居者から家賃の集金、空室時の入居者募集や内装工事の手配など、一般的な大家代行業を行う管理代行契約です。

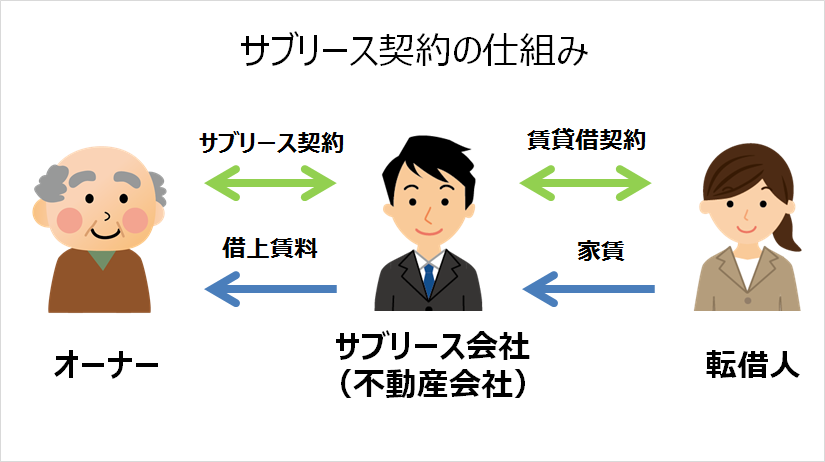

サブリース契約は、オーナーから賃貸管理会社が物件を借り上げ、賃貸管理会社がその不動産を第三者に転貸するものです。

オーナーは所有する物件を賃貸管理会社が一括して借り上げてくれるので、空室の心配はありません。

空室リスクを考慮しなくて済む分、直接入居者に物件を貸し出すよりも受け取る収入は10%程度少なくなります。

サブリース契約の借り上げ賃料は契約期間中、そのままずっと据え置かれるわけではありません。

そのため、契約当初は借り上げ賃料でもローンの返済を十分賄えていたものが、賃料の値下げによって不動産投資が苦しくなるということは珍しくありません。

こうしたサブリース契約に関するトラブルが最近頻発しています。不動産投資を行う際には、そもそも賃貸需要のある場所なのか見極めることが欠かせません。賃貸需要が見込まれる土地であれば、サブリース契約を結ぶ必要もありません。

なお、サブリース契約に結ぶ前には次の記事を必ず確認しておきましょう。

「サブリース契約を結ぶ前に必ず確認しておきたい7つのポイント」

6.≪中級編≫投資物件の収益性の見極める3つのポイント

物件の図面情報だけを見ていても、その物件の本当の収益性は分かりません。

一見すると、利回りが高い物件であっても、実はそうでもなかったり、数年もすると大きく利回りが下がってしまうケースもあるのです。

ここでは、投資物件の収益性を見極める3つのポイントをご紹介します。

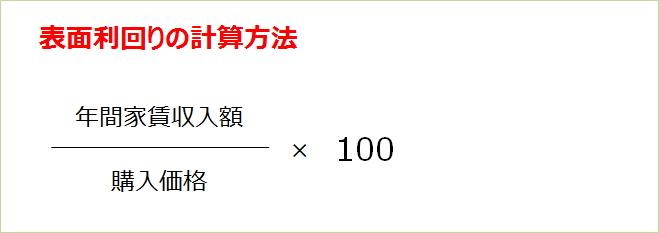

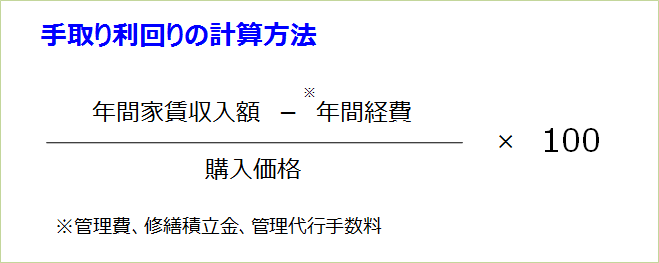

6-1.表面利回りではなく、手取り利回りだけを見る

物件の収益性を表す指標に「利回り」があります。

利回りには表面利回りと手取り利回り(実質利回り)の2つの種類があり、

物件の収益性を確認する際には、手取り利回りを用います。

表面利回りの計算においては、管理費や修繕積立金といった物件のランニングコストが考慮されておらず、投資物件の真の収益性はわかりません。

一方、手取り利回りの場合は、物件のランニングコストまで考慮して計算されるため、

投資物件の収益性がより明らかになります。

投資物件の情報によっては「利回り」とだけ表示されているケースもあるので、

その利回りが表面利回りなのか、手取り利回りなのか、必ず確認することが欠かせません。

6-2.査定家賃金額は正確か

手取り利回りは、家賃収入額からラニングコストを差し引いて計算するので、

家賃が高いほど利回りも高くなります。

利回りを見る際に気を付けなければいけないのが、「空室」と「入居期間」です。

空室の場合の利回りはあくまで想定利回り

空室の場合、手取り利回りが表示されていたとしても、そもそもの家賃収入額は実際のものではなく、あくまで想定の家賃です。

この想定された家賃が、周辺相場と一致しており、実際の家賃額と差がなければ問題はありません。

しかし、査定家賃額が相場よりも高く設定されている場合、利回りも高く表示され、投資物件の収益性がかさ上げされることになります。

投資物件が空室の場合、手取り利回りの算定基礎となる査定家賃の適正かどうかもチェックしましょう。

入居期間が長いほど、利回りは高く表示される

入居者の入居期間が長ければ長いほど、投資物件の手取り利回りは実力以上に高く表示される傾向にあります。

たとえば、新築時からもう10年も暮らしている入居者がの場合、その館に家賃が一度も改定されていなければ、

新築時の家賃のまま築10年の物件の手取り利回りが計算されることになります。

当然ですが、新築と築10年のマンションでは家賃も異なります。

肝心なのは、いま入居者を募集するとしたら、いくらの家賃で入居者が決まるのかという点です。

物件の収益性を確かめる際には、現在の募集家賃で手取り利回りを計算したら、どの程度の利回りになるかまで確認しておけば安心です。

6-3.修繕積立金は値上がりする

手取り利回りを計算する際は、家賃収入額から管理費、修繕積立金を差し引きます。

この修繕積立金は将来の大規模修繕に備えて、各オーナーが毎月積み立てる費用です。

修繕積立金の目安は平米あたり約200円になります。(国土交通省マンションの修繕積立金に関するガイドラインより)

20平米のワンルームマンションの場合、毎月4,000円が修繕積立金の目安です。

ただ、新築分譲時は修繕積立金が低く設定されることがあります。これは、家賃収入から差し引くコストを抑えることで手取り利回りを高く見せるためです。

そのため、修繕積立金が目安となる平米あたりの金額に達していない場合、将来は値上がりする可能性があります。

修繕積立金が目安の金額に達していない場合は、将来の値上がりまでも考慮して投資物件を選びましょう。

7.稼いだ家賃を守るために税金を徹底的にコントロールしよう

不動産投資で得た家賃を手元に多く残しておくためには、税金に関する知識が欠かせません。また、不動産投資を行う前に、購入時、購入後にどの様な税金が課税されるか知ならければ十分な資金計画を立てることもできません。ここでは不動産投資に関する税金について確認してきます。

購入時にかかる税金

・印紙税

不動産購入時の契約書にかかる税金。購入する不動産の金額によって税金が異なります。

・登録免許税

登記簿謄本に所有権の登記を入れる際に必要となる税金

・不動産取得税

不動産の取得時にかかる税金

購入後にかかる税金

・固定資産税・都市計画税

不動産の所有者が支払う税金

・所得税・住民税

家賃収入はサラリーマンとしての給与所得と合算したうえで、その所得額に応じて課税されます。

家賃収入額に対してどの程度の税金がかかるかどうかは「家賃収入に税金はどれくらいかかるのか?税金計算から確定申告まで」を確認しましょう。

売却時にかかる税金

・所得税・住民税

投資物件の売却時に利益が出た場合、売却益に対して税金がかかります。

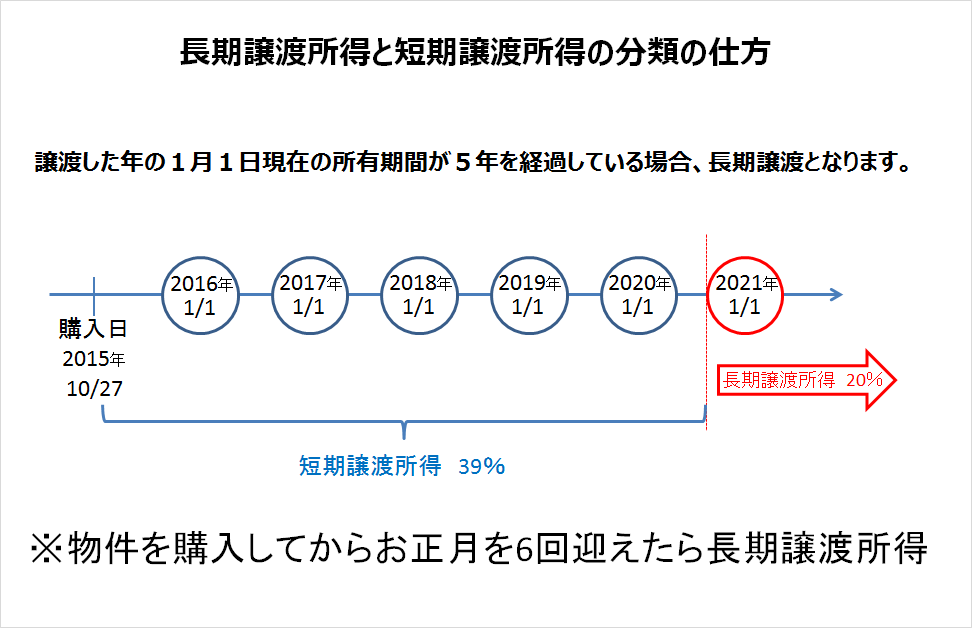

なお、物件の所有期間によって所得税・住民税率が異なります。

・短期譲渡所得 所得税30%・住民税9%

譲渡した年の1月1日時点での所有期間が5年以下の場合

・長期譲渡所得 所得税15%・住民税率 5%

譲渡した年の1月1日時点での所有期間が5年以上の場合

投資物件を所有してからお正月を5回迎えたら長期譲渡所得、それ以外は短期譲渡所得になると覚えましょう。

8.不動産投資の8大リスクをしっかり回避して、可能な限り少ないリスクで戦おう

8-1.借入リスク

不動産投資の最大のリスクが借金です。空室や滞納があったとしても、ローンがなければ毎月の返済負担はないので、不動産経営を左右するほどのことにはなりません。ローンを組んで不動産投資を行う場合は、前述の40%の借り入れ割合を目安に繰り上げ返済をすすめていきましょう。

8-2.空室リスク

空室リスクに備えるためには賃貸需要のある立地で不動産投資を行うことです。いまは不動産経営が順調に推移していたとしても、将来人口の減少していくようなエリアの場合、潜在的な空室リスクは高いといえます。一度、物件を購入してしまうと、容易には物件を組み替えることはできません。長期に渡って安定収入を得るためには不動産投資を始める段階で、賃貸需要を見極めておきましょう。

8-3.滞納リスク

滞納は初期対応が遅れれば遅れるほど、回収が困難になります。そのためいかに初動を迅速に行うかが滞納家賃の回収のポイントです。なお、一般的には管理業務を賃貸管理会社に委託するケースが多いため、管理代行契約の際に滞納保証がついているかどうか確認しておきましょう。また、保証契約については、滞納の発生月から保障されるのか、家賃の満額が保障されるのか、保証期間はいつまでなのか、契約内容について確認しておくことが欠かせません。

8-4.物件価格下落リスク

築年数の下落と共に、物件価格が下がることは避けられません。ただし、価格の下落率は全国どのエリアでも均一ではありません。人口が多く、利便性の高い大都市圏ほど価格下落はゆるやかになります。

8-5.家賃下落リスク

家賃も物件価格と同様に築年数の経過によってゆるやかに下落していきます。そして、家賃下落に備えには、これも同様に賃貸需要のある立地を選ぶこと対処することができます。

8-6.地震リスク

地震リスクに備えるためには、新耐震基準の鉄筋コンクリート造の物件を選ぶことです。

旧耐震基準の物件の場合、東日本大震災や熊本地震のような大きな地震が起きたときに甚大な損害を被ることになりかねません。

8-7.火災リスク

木造アパートの場合、一部屋の火災がアパート全体にまで被害を及ぼしてしまいますが、

鉄筋コンクリート造の物件の場合、延焼被害は1部屋だけで留まることがほとんどです。

さらに、建物の立地も住宅密集地は避け、緊急車両が通れるだけの車幅が確保できることが望ましい条件です。

8-8.賃貸管理会社倒産リスク

賃貸管理会社が倒産してしまうと、家賃や敷金を取り戻すことは大変困難です。毎月の家賃の入金日に入金がない、担当者がコロコロ変わる、連絡が取りづらいなどが続く場合、会社経営にシグナルが出ている状況です。早めの管理会社の変更を検討しましょう。

不動産投資のリスクと対策についてより詳しく確認したい方は「不動産投資の8大リスクと解決法」をチェックしてみましょう。

まとめ

不動産投資は、株式投資のようにこれまで積み上げてきた利益が吹き飛ぶようなことはありません。

不動産投資の特徴は、あなたが繰り上げ返済をするたびに着実に資産を積み上げていくことができる点です。不動産投資による資産形成に後退はありません。前進しかないのです。しかも、ローンは家賃収入で返済するので、早くはじめれば家賃38万円に近付きます。

・2戸のローンのないマンションを作ること

・東京23区内の中古ワンルームを選ぶこと

・信頼のおける管理会社を選ぶこと

この3つのルールを守り、あとはあなた自身の努力で繰り上げ返済を進めていけば、だれでも堅実に不労所得を作れるのです。ぜひ、あなたの不労所得の確立に役立ててください。

コメント