金利の差をイールドギャップといいます。ただ、一般的な言葉の意味だけを知るのでは、本当にイールドギャップを知ったことになりません。大切なことはいかにあなた自身の不動産経営に役立てることができるかということです。ここでは、イールドギャップの投資判断としての使い方と注意点まで分かりやすくご紹介していきます。

不動産投資体験談

1. イールドギャップの意味と使い方

イールドギャップの言葉の意味を知るだけでは、不動産投資に役立てることはできません。ここではイールドギャップまでお伝えしていきます。まずは、言葉の意味から見ていきましょう。

1-1 イールドギャップとは

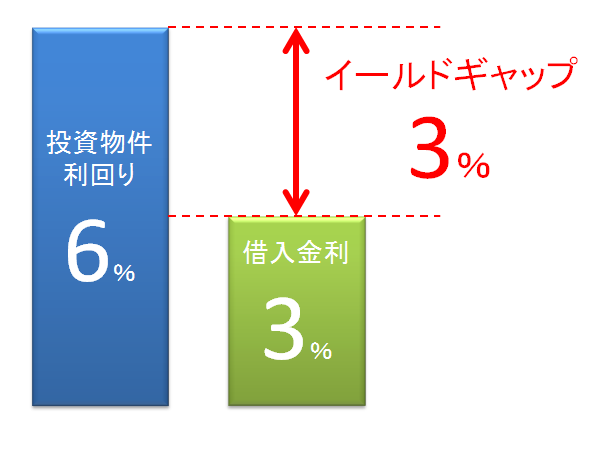

イールドギャップとは、投資利回りと長期金利の差(ギャップ)のことです。不動産投資でいうイールドギャップは、投資物件から得られる利回りと投資物件の購入のために利用したローンの金利の差になります。

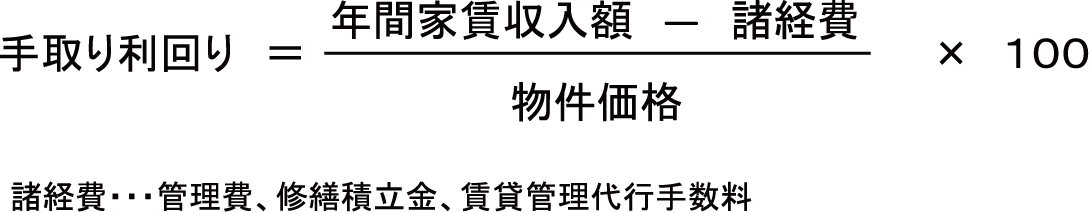

なお、投資物件の投資利回りは以下の計算式で求めます。

たとえば、投資利回りが6%の投資物件を借入金利が3%のローンで購入した場合、その差は3%です。この3%がイールドギャップになります。

1-2 イールドギャップの使い方

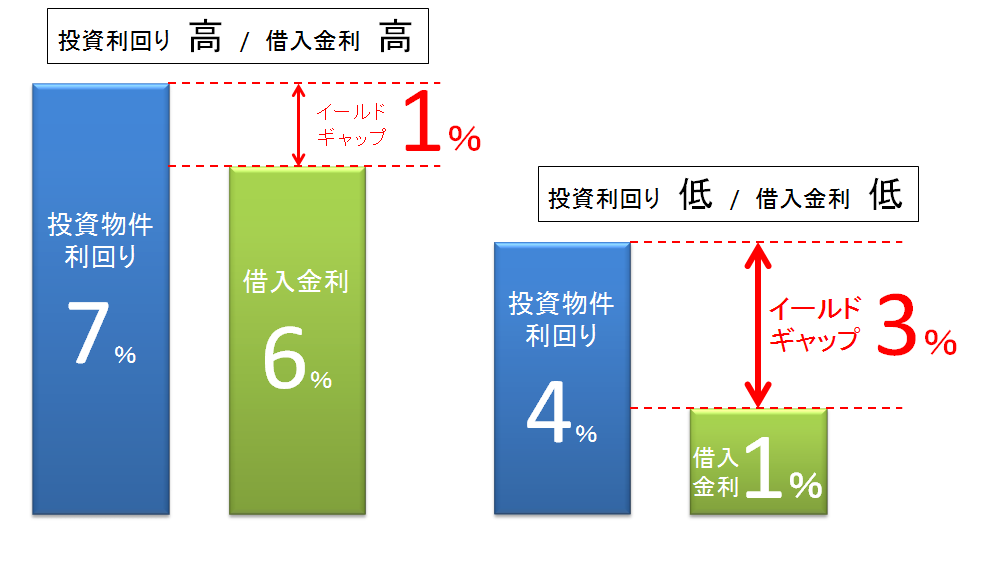

イールドギャップの言葉の意味を知っただけでは、投資に活用することはできません。イールドギャップは、投資判断の基準として用いることで、その真価を発揮します。

たとえば、投資利回りが高い物件でも、借入金利が高すぎれば投資案件としては不向きです。一方で、投資利回りが低くても、借入金利も低ければ投資案件としては十分検討に値するということです。

なお、イールドギャップが最低2%以上は取れない場合には、投資案件としては見送るべきでしょう。

2. イールドギャップの注意点

投資利回りと金利の差が取れるといっても、実際のお金もイールドギャップ相当分だけ手元に残るわけではありません。たとえば、1,500万円で投資利回りが5%の物件を、金利3%の全額ローンで購入したします。このときの、イールドギャップは2%です。1,500万円の2%の30万円/年が手元に残るわけではありません。

次のような臨時の費用や税金がかかるため、実際の手元に残るお金が少なくなります。

- 固定資産税

- 内装工事費用

- エアコンや給湯器などの設備の修理・交換費用

※管理代行手数料や管理費・修繕積立金は投資利回りの計算で考慮済みです。

イールドギャップだけで投資案件を決めるのではなく、あくまでも投資案件を見極める際のひとつの手法として利用することが大切です。

まとめ

イールドギャップの言葉の意味と使い方に解説しました。投資利回りだけでなく、借入金利とのバランスを見ながら投資案件を選んでみましょう。

コメント