今より収入を増やしたい。

家のローンを早く返済したい。

子供の学費で毎月の支出が増え、自分だけの収入でやっていけるか不安だ。

株で利益を上げて今より少しでも収入を増やし、生活を楽にしたいと思いますよね。

株だと、銀行貯金に100年以上も預けていなければ増えないような金額を、うまくいけば短時間で増やすことができます。なぜなら銀行の普通貯金の金利は大体0.02%ぐらいです。これは銀行に100万円を預けていても、年に200円ぐらいしか増えません。

この記事では、株とはなんなのか?、利益の上げ方、株のメリット・デメリット、リスクの少ない投資方法、を初心者でもわかりやすく紹介しています。

読み終えて頂ければ実際に口座を開設し、さらに正しい株の買い方ができるようになります。

是非実践してみて下さい。

不動産投資体験談

目次

1.株とは?

株とは企業が事業の資金を調達するために発行している券です。上場企業は株を発行し、投資家から資金を集め、事業の運転・拡大に使います。

株式取引は企業の株を売買・保有して利益を得る投資方法

株式取引は、株式市場と呼ばれる証券取引所に上場している企業の株を購入・売却して、値上がり益や配当金・株主優待などを得る投資方法です。証券取引所に株を上場している企業は約3500社になります。いずれも証券取引所の上場審査基準を満たした日本を代表する企業です。

株価が上がる仕組み

企業が発行する株は数に限りがあります。そのため買いたい人が多ければ株価が上がります。例えばある企業が花粉症の特効薬を開発したとします。まだ発売はしていません。花粉症の特効薬はとても売れそうですね。これは利益が出ると考えた投資家がその企業の株を買い求めます。そうすると供給に対して需要が増えるので株価が上がっていきます。

株価が下がる仕組み

投資家が儲からないと判断したら株価が下がっていきます。先ほどの例だと花粉症の特効薬が売れそうという期待から株価が上がりました。しかし、実際に発売したらあまり効果がないことがわかりました。そうすると今後この薬は売れない、利益が出ないと投資家は判断し株を売り始めます。そうすると需要が減り、供給が増えるので株価が下がります。

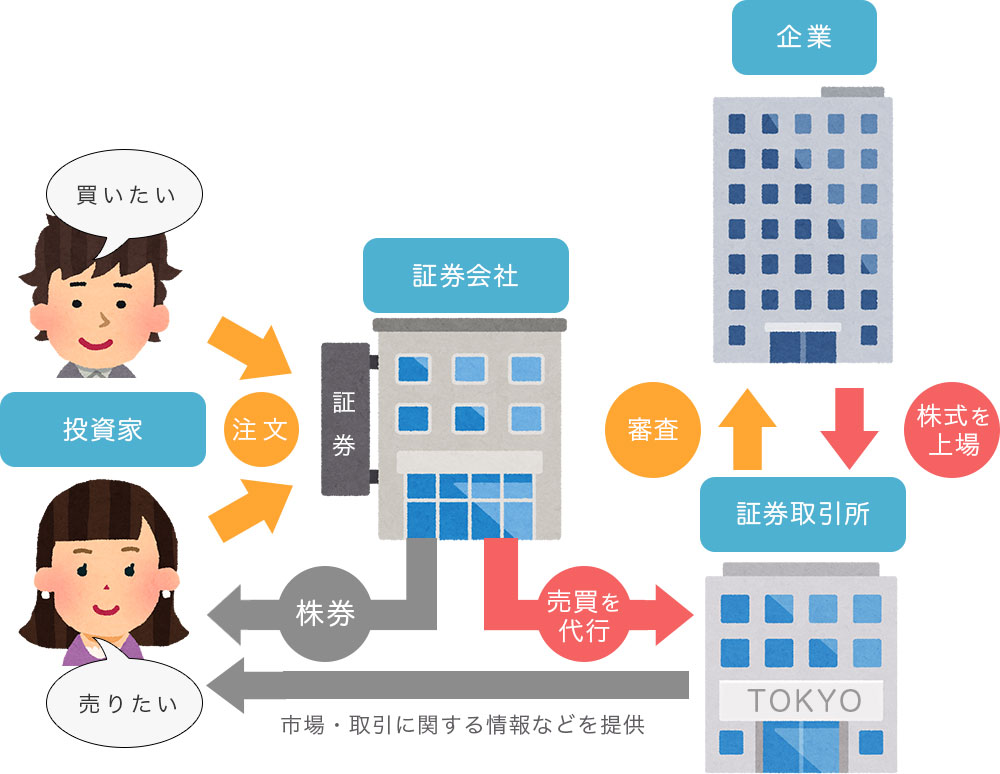

2.株式取引の流れ

それでは実際に株式取引がどういった流れで行われているのか説明します。

個人投資家の株式取引は、すべて証券会社を通じて行われます。

例えばあなたが株を買いたい(売りたい)と証券会社に注文を出すと、証券会社が証券取引所(株式や債券の売買取引を行うための施設)で売買を代行してくれます。

※補足

よく会社が上場したと聞くと思いますが、これは証券取引所でその会社の株が売買されるようになることを言います。上場することでその会社はビジネスのためのお金を集めやすくなります。ただ厳しい審査をクリアした会社でないと上場できません。

3.株式取引のメリットとデメリット

ここでは株式取引のメリットとデメリットを紹介します。どういった特徴があるのかをよく確認しましょう。

3−1.株式取引のメリット

メリット1:大きなリターンが狙える

株式取引の最大のメリットは大きなリターンを狙えることです。

銀行に預けているのは確かに安全ですが増えるお金は微々たるものです。

株式取引なら1日で数パーセントの値上がり益を得ることもあります。

メリット2:配当金がもらえる

株を保有している企業から配当金がもらえます。

企業は利益が出たら株主に分配金という形で株主に還元します。ただ利益が出たら必ず支払われるということではありません。配当金の金額も企業によって違います。また配当金を支払う時期も企業によって違い、年に1回配当金を出す企業もあれば年に2回出す企業、半年に1回出す企業など様々です。

配当金をもらえる場合は株を多く保有していれば多くの配当金がもらえます。

メリット3:株主優待がもらえる

企業の株を保有していることで様々なサービスを受けられる制度です。

お米、ホテルの宿泊券、プリペイドカードなどが貰えます。これは企業によって様々なので、どんな株主優待券が貰えるのかを確認してみるのも株の楽しみかたのひとつです。

3−2.株式取引のデメリット

デメリット1:元本割れする可能性がある

何と言っても株取引の最大のデメリットは株価の変動によって元本割れをする可能性があるということです。

元本割れとは買ったときの値段よりも低くなることです。つまり高いリターンを望むためにはリスクを背負う必要もあると言うことです。

デメリット2:企業が倒産したら株の価値がなくなる

株を保有している企業が倒産してしまったら保有している株の価値が全くなくなってしまいます。

上場している企業なので頻繁に起こることでは無いですが、そういったリスクがあることも覚えておきましょう。

4.株の利益の上げ方

株式取引では株を安く売って高く売るキャピタルゲインと配当金、株主優待で利益を得るインカムゲインがあります。それぞれどのような特徴があるのか見ていきましょう。

4−1.安く買って高く売る【キャピタルゲイン】

購入時と売却時の価格差によって生まれるキャピタルゲイン(値上がり益)でお金を増やすことです。

値動きの幅は銘柄によって大きく異なります。値動きの幅が大きく、よく動く銘柄が大きなキャピタルゲイン(値上がり益)を得られる可能性があります。

また証券会社のウェブサイトでは、各銘柄がどれくらい期間で、どれくらいの値上がり(値下がり)したかと確認することができます。

このようなデータを見ながら値動きの大きい銘柄で取引をすることがキャピタルゲイン(値上がり益)で利益を上げるポイントです。

※値動きのことを「騰落率」と言います。

騰落率は、現在の株価÷前日終値、で出すことができます。

例えば…

1000円(現在の株価) ÷ 800円(前日の終値) × 100 = 125%(騰落率)

証券会社などのウェブサイトで騰落率ランキングがあるので確認して見ましょう。

⇒ 値上がり率:株式ランキング – Yahoo!ファイナンス

4−2.配当金で利益を得る【インカムゲイン】

インカムゲインとは資産を保有することで生じる利益です。

上場銘柄の約8割は、企業が得た利益の一部を配当金として株主に還元しています。配当金は1株あたりいくらと決まっていますので、持っている株の数が多いほど多くの配当金を受け取ることができ、安く買った人ほど投資効率(配当利回り)がよくなります。

また、配当金は基本的に企業が得た利益の中から支払われますが、利益のうちどれくらいの額を株主に還元するかは企業によって異なります。この割合を配当性向といい、証券会社のウェブサイトで確認できます。効率よく配当を得るためには、株を安く買うことと、企業の配当性向にも目を向けてみることが大切です。

配当金の計算方法

1株あたりの配当金 × 保有株数

例えば…

S社(配当金:1株につき10円)

Aさん

AさんはS社の株を500株保有しています。

10円×500株 = 5000円

なのでAさんは5000円の配当金がS社からもらえます。

配当利回りの計算方法

1株あたり配当額 ÷ 購入金額 × 100

例えば…

Aさん

1株500円で購入

10円 ÷ 500円 × 100 = 2%(配当利回り)

配当性向の計算方法

1株あたり配当額 ÷ 1株あたり利益(※EPS) × 100

※EPSとは1株あたりの純利益と呼ばれています。

EPSを見れば企業の成長度が簡単にわかります。

EPSは、当期純利益÷発行済み株式数 で計算されます。

つまり売り上げが上がるほどEPSは高い数値になります。

例えば…

A社

1株あたり配当金 10円

1株あたり利益(EPS)50円

配当性向 = 10円 ÷ 50円 × 100 = 20%

4−3.株主優待で利益を得る

株主優待制度は、日本特有の株主向けのサービスです。自社の株を保有している株主にお米や特産品、割引券などをプレゼントする制度です。

株を持っているだけで、様々なサービスを受けることができます。ただ注意したいのが、何株以上自社の株を保有している株主が対象、など企業によって違いがあるので気をつけて下さい。また優待を受けられる回数も企業によって違い、年1回から年2回が標準的です。

例えば…

マクドナルドの株を保有していると下記のようなサービスが年2回受けられます。

配当基準付き:6月、12月

優待内容:食事優待券

1冊———-(100株以上)

3冊———-(300株以上)

5冊———-(500株以上)

※1冊中に「バーガー類・サイドメニュー・ドリンク」3種類の無料引換券が1枚となったシート6枚

※シートは切り離して単品でも使用可

※国内のマクドナルド全店で利用可(一部店舗除く)(ネットアイアール 2017/3/24現在)

下記サイトに株主優待でどんなサービスが受けられるか記載されているので確認してみましょう。

⇒ 結果発表 人気ランキングトップ50 |株主優待情報コンテンツ『知って得する株主優待』ネットアイアール

5.自分に合った投資スタンスを決める

実際に買う銘柄を選ぶ前にどういったスタンスで株式取引をするのかを決めることが重要になります。なぜスタンスが重要なのかと言うと自分の中でスタンスが決まっていないと株価に振り回されてしまい損をしてしまう可能性があるからです。

- 株価が上がったらすぐ売ってしまう。(もっと利益が出る可能性があるのに目先の利益に飛びついてしまう)

- 株価が下がったらまた元に戻るだろうと根拠のない理由で待ってしまい結局株価が上がらずに塩漬けになってしまう。

このようにスタンスが決まってないと株価に振り回されて精神的にもきつくなってきます。

初心者がスタンスを決めるときに参考になるポイントを順番に説明していきます。

5−1.いつまでにどれだけの利益を上げたいのか目標を決める

まず株を買うときにはどれくらいの期間でどれくらいの利益を上げるか目標を決めます。

例えば手持ちの10万円をいつまでに20万円にしたいのか。この目標金額と保有期間で取引の方法が変わってきます。

短期間で多くの利益を出そう思えばリスクは高くなります。初心者はまず年に投資額の5%ぐらいの利益を目標にするのがオススメです。

5−2.短期売買で利益を上げるのか、中長期売買で利益を上げるのかを決める

短期売買と中長期売買の特徴を理解して自分はどっちが合うか決めましょう。

【短期売買の特徴】

1日から数週間単位で株を売買する短期の取引は、細かく利益を確定します。常に現金が手元あるので欲しい銘柄に資金を有効に活用できるのがメリットです。また、相場は国内外の政治・経済に影響を受け、急変することがありますが、短期取引であれば臨機応変に対応することができます。

ただし、短期の取引はまめに株価をチェックしなくてはならないので、手間と時間が掛かります。また取引の回数が増えるほど取引手数料も多く取られるので、取引手数料が安い証券会社を選ぶことが重要です。

【メリット】

- 資金が拘束されない(現金が手元にある、またはいつでも現金化できる状態)

- 短期間で利益を出せる

【デメリット】

- 取引にテクニック、経験が必要でリスクが高く初心者には難しい

- 売買回数が増えるため手数料の負担が大きい

- 株価を確認する時間と手間が必要

- 昼間に仕事をしている人は株のチェックがまめにできない

短期売買の利益の上げ方

短期売買で値上がり益を狙う場合はある程度の値動きの幅がある銘柄を選ぶ必要があります。値上がり幅が大きい銘柄の株価をチェックし、その銘柄の値段が安いときに買い、値段が上がったら売ります。利益の上げ方としてはシンプルですが、テクニックと経験が必要なので初心者には難しい取引方法です。

その日のうちに利益を確定させるデイトレード

デイトレードとは短期で売買を積み重ね、利益を上げていく手法です。その日のうちに株の売買をして次の日に株を持ち越さない取引方法です。1日で10回以上取引をすることが多いです。デイトレードのテクニックは難しく、専用のツールを用意するなど環境も整える必要があるので初心者には難しい取引方法です。※チャートを見て売買のタイミングをつかむ※テクニカル分析の勉強が必要です。

※チャート

これまでの株価がどのように動いたかを目で見てわかるようになっている図。

※テクニカル分析

チャートを見てどのタイミングで株を売買したほうがいいのかを判断する手法。

数日から数ヶ月で利益を確定させるスイングトレード

スイングトレードとは数日間から数ヶ月で取引を行う手法です。スイングトレードはデイトレードと違いある程度の期間株を保有することになるのでパソコンに張り付いている必要はありません。デイトレードと一緒でチャートを見て売買のタイミングをつかむテクニカル分析の勉強が必要です。

短期売買はこんな人に向いています。

- 短期間で利益を上げたい人

- 常に株価をチェックできる人

- ハイリスク・ハイリターンで勝負したい人

【中長期売買の特徴】

中期だと2年以上、長期だと5年以上は株を保有して利益を上げる方法です。

中長期の売買は、手間と時間が掛からないため、こまめに株価をチェックできない人でも取引をしやすいのがメリットです。売買回数が少ないので手数料を抑えることもできますし、株価が下落しても回復まで待つことができます。将来性が期待できる銘柄、配当金収入が見込める銘柄などは中長期の投資に向いていると言えます。

しかし、短期取引と比べると短期間で大きな利益を上げるのは難しいです。また、相場全体が下落気味な時は株価が思うように上がらず「塩漬け(株価が大幅に下落し売るに売れなくなる状態)」になりやすいです。

【メリット】

- 手間と時間がかからない

- 目先の値動きを気にしないで済む

- 配当金・株主優待が受け取れる

- 将来有望な企業の株で、大きな値上がり益を狙える

- 手数料の負担が少ない

【デメリット】

- 資金が拘束されるので、近いうちに出産や入学などが控えていて、大きなお金が出る予定の人はそれを踏まえて投資する

- 相場下落時は「塩漬け」株が発生しやすい

- 短期間で大きな利益を出すのは難しい

中長期売買の利益の上げ方

配当金で利益を上げる

配当金を出している企業の株を保有して利益を出します。

中長期売買で利益を上げる場合は配当金を出している企業に投資することと、その企業の配当利回りを確認します。ただし、配当金が多くても株価が下がってしまってはトータルでマイナスになってしまいますので、株価が安定している銘柄を選ぶことがポイントです。

今後成長する企業を見極めて投資する

今後成長が見込める企業の株を買って、将来その企業の株価が上がったときに株を売って利益を出します。企業を分析して今後成長するのか検討して株を買います。成長株を見つける分析力が大事です。

中長期売買は向いている人

- まだ株に慣れていない初心者

- できるだけリスクを抑えて投資をしたい人

- 優良株で定期的に配当金をもらいたい人

- 株主優待を受け取りたい人

- 頻繁に株価をチェックできない人

- 成長株を見つける分析力をつけたい人

5−3.初心者にオススメのスタンス

初心者や日中忙しくて時間が取れない人は、中長期から始めた方がいいでしょう。なぜなら短期売買はテクニックや経験が必要なので初心者には利益を上げるのが難しいからです。まずは中長期売買で株取引に慣れてから短期売買にも挑戦してみましょう。

6.スタンスに合わせたオススメの株の選び方

投資スタンスがイメージできたらそのスタンスにあった銘柄選びをしていきます。

短期売買で注目する銘柄、中期長期売買で注目する銘柄を紹介します。

6−1.短期売買で注目する、値動きがある銘柄の特徴

投資家の注目度が高い銘柄をチェックします。

下記で値上がり率のランキングが確認できます。

⇒ 値上がり率:株式ランキング – Yahoo!ファイナンス

どういった分野が今注目されていて、活発に取引がされているのか読み取れます。

また景気に影響を受けやすい銘柄もある程度の値動きの幅がある銘柄です。

景気が反映されやすいタイプを景気敏感株と言います。

代表的な業種は、紙パルプ、科学、鉄鋼、機械、運輸などがあります。これらの業種は景気が良くなると受注数が増え、業績が上がりやすい傾向があります。

6−3.中長期売買で配当金を狙う場合の銘柄の特徴

配当金を狙う場合はその企業の配当利回りを確認しましょう。

ただし配当利回りが良くても株価が下がってしまうと、トータルでマイナスになってしまう可能性があります。そのためリスクを抑えながら配当収入で利益を上げるポイントは、ディフェンシブ株と呼ばれている銘柄をチェックします。

景気敏感株とは反対に、景気の影響を受けづらい銘柄です。

代表的な業種は食品、薬品、電力、ガス、鉄道など生活に密着した業種の銘柄です。

ディフェンシブ株で配当金が多く、株主優待が充実している、株価が安定している銘柄がオススメです。

6−4.中長期売買で値上がり益を狙う場合の銘柄の特徴

中長期で値上がり益を狙う場合は、今後成長が期待できる企業の銘柄、倒産する可能性が低い企業の銘柄を選ぶことが重要です。例えば鉄道の銘柄(陸運業)、NTTドコモのようなシェアが大きい企業が選択肢に入ってきます。企業の特徴としては、グローバル展開している、業界をリードしている企業、借金が少ない、このような条件を満たしている企業がオススメです。

7.リスクを抑えた投資方法、分散投資!初心者は絶対覚える!

初心者には絶対に覚えて欲しい投資方法が分散投資です。

株式投資をする際の基本になるのでリスク回避のためにも必ず覚えて実践してください。

分散投資とは株を購入する際にいくつかの銘柄に分けて投資するという意味です。

複数銘柄を持つことによるメリットはそれぞれの株価に多少の変動が起こってもトータルでプラス、または横ばいを保つことができることです。

ひとつの銘柄だけで投資をした場合

ひとつの銘柄に投資をすると、その銘柄の株価が大きく下がっただけで、資産を大きく減らしてしまいます。売却して他の銘柄を買うにしても、株価が下がった最悪な時期に売らないといけないので、投資として考えると、とても非効率的です。

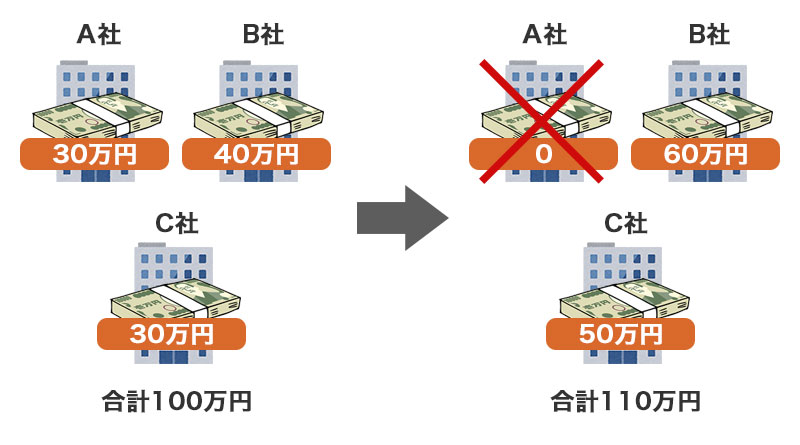

複数の銘柄に投資した場合

複数の銘柄の株を持っていれば、ひとつの銘柄が倒産して価値が0になったとしても、その他の銘柄の価格が上がっていればトータルではプラス、もしくは横ばいのままです。しかも、今後魅力的な銘柄を見つけた場合も、株への投資額を増やすのではなく、株価が下がりはじめている銘柄を売り、違う銘柄に投資することができます。

例えば…

100万円を3つの会社に投資したとします。

A社 30万 B社40万 C社30万 = 100万円

その後A社が倒産してしまいますがB社、C社は利益が上がったとします。

A社 0 B社 60万円 C社50万円 = 110万円

A社が倒産しても10万円の利益が出ています。

これがA社だけに100万円投資していたとしたらゾッとしますよね。

分散投資するときに選ぶ銘柄のポイント

複数銘柄が同じ業種にならないように銘柄を選びます。

通信業、小売業、海運業、不動産業、電気・ガス・水道業など。

同じ業種で銘柄を選んでしまうとその業界自体が不景気になってしまったときにすべての銘柄に影響が出てしまいます。

また円高に強い内需関連株と円安に強い輸出関連株と、株価が逆に動きがちな銘柄を組みわせるのもいいです。内需関連株には建設、不動産、百貨店、電力などの業種株があてはまります。外需関連株には、輸出比率の高い企業や、海外生産比率の高い企業などの株があてはまります。外需関連株は、輸出関連株とも呼びます。

分散投資についてさらに理解を深めるために下記の記事も読んでおきましょう。

8.リスク回避のために絶対知っておくべきこと

株には色々な甘い誘惑があります。そんな情報に振り回されないようにすることが大事です。また株取引のルールを知らずに気づいたら犯罪を犯していたなど取り返しがつかないことになったら最悪です。どんな情報が怪しいのか、そして株取引の最低限のルールはしっかり確認しておきましょう。

8−1.おいしい話しは疑う!

- 実はまだ誰にも言ってないのですが…

- まだ一部の人しか知らない銘柄です!

- この株は絶対に大きくなりますよ!

- 絶対に勝てる○○理論!

このような言葉はまず信用できないので疑ってください。

そもそもそんな情報があったらすでに話題になっています。

おいしい話しをされて迷いが出たら、一度冷静になってよく考えることです。

8−2.初心者は信用取引に手を出さない!

一般の株式取引では資金の範囲内で取引をします。

これを現物取引と言うのですが、それに対して実際に持っている資金以上の株を購入する取引を信用取引と言います。信用取引には信用買いと信用売りがあります。証券会社からお金を借り、手持ちの約3倍の価格の株を買うことができるのが信用買いです。

一方、証券会社から株を借りて、その株を売り、後にその株を買い戻して証券会社に返すことを信用売りと言います。空売りとも呼ばれています。

信用取引は儲けが出たときは多くの利益が得られますが、損をしたときはそれだけ大きな損失となります。かなりリスクの高い取引なので、初心者はやめておいたほうがいいです。

8−3.安い株には注意する

安い株はとてもお得な気がしますよね。

低価格なので多少の値動きでも株価上昇率は高くなります。株取引にある程度慣れている投資家に人気もあります。

ただ株が安いということはどういうことなのかを一度考えてみてください。

それなりの理由があります。

最も多いのは業績不振。倒産寸前の会社もあるので、安い株を選ぶ際には十分注意してください。

8−4.やってはいけない取引

株式取引には金融商品取引法によって禁止されている不正行為があります。違反すると刑罰の対象となることがありますので、しっかり把握しておきましょう。

風説の流布

有価証券の価格を変動させる目的で、虚偽の情報を流すこと。また、不正競争防止法においては、競争関係にある他人の営業上の信用を害する虚偽の事実を告知し、又は流布する行為が処罰の対象となりうる。

出典:wikipedia

つまり嘘や根拠のない情報を流すこと。ネットの掲示板などに書き込む場合は特に注意が必要です。

インサイダー取引

企業のまだ公表されていない情報を知っている人が、その情報を使って取引して利益を得ることです。自分の務める会社の情報、退職した会社の情報、知人・家族など親しい人から得た情報で公表される前に取引をするとインサイダー取引になります。

株価操縦

株価を動かすことを目的に売買注文を出したり、実際に売買を行ったりすることです。

売買する意思がない注文を出す、自分で売買を行う、知り合い同士で売買をする、このような行為は売買が活発に行われているように見せかけることになり、不正取引とみなされます。

9.株式取引を始めるにあたって必要な準備

ここまでで株の買い方や選び方が固まってきたと思います。それでは実際に株を買うまでの流れを紹介したいと思います。

対面取引とネット取引がありますが、今回はネット取引の口座開設の仕方を説明します。対面取引は手間が掛かるのと株を買うときの手数料が高いので初心者にはネット取引がオススメだからです。

9−1.証券会社で口座の開設

STEP1

証券会社のウェブサイトにアクセスし、口座申し込みのボタンをクリックします。

↓

STEP2

画面上で情報を入力します。

※初心者は特定口座で源泉徴収ありを選ぶ

ここで注意したほうがいいのは特定口座や※NISA口座を開くのか、源泉徴収はありにするかなどです。株を購入する際の手数料に消費税、利益には所得税と住民税がかかり、配当金にも税金がかかります。1年間の株の売買の損益を計算し、毎年、確定申告をする必要があります。

しかし、証券会社の口座を開く際に一般口座ではなく特定口座にしておけばこの面倒な計算を証券会社が代わりにやってくれます。源泉徴収ありを選ぶと、先に税金を微収されるので、納税のための確定申告は必要なくなります。

↓

STEP3

送られてきた書類に必要事項を記入・捺印し、本人確認書類を添えて返送します。↓

↓

STEP4

口座開設完了のお知らせが届いたら、指定された銀行口座に、株の購入資金を入金します。

↓

STEP5

取引スタート!

※NISA口座とは?

NISA(ニーサ)とは少額投資非課税制度のことです。個人の投資家を増やす目的で、2014年から新たに導入された制度です。投資額100万円を年間の上限とし、株や投資信託の配当金、分配金、売却益に対して税金がかからない仕組みになっています。

こちらの記事でNISAについて詳しく説明しているのでぜひ参考にしてみてください。

9−2.商品を選んで買い注文を出す

口座開設が完了し、入金をしたら実際にどの銘柄を買うか選びます。

ここまでの内容である程度自分のやってみたい投資スタンスが見えていると思います。

最初は情報が多すぎるので気になった企業や身近な企業をチェックするようにして情報の見方を徐々に覚えていきましょう。

銘柄が決まったら買い注文を出します。あなたの買いたい金額と売りたい人の金額が合えば取引成立です。

10.株の勉強方法

株取引では情報が重要になってきます。それ故に覚えることも多く、どこから手をつけていいのかわからないと思います。

色々な考え方があると思いますが、まずは気になる身近な企業を見つけ、その企業がどんな状態なのかを日々チェックするといいと思います。その企業の株を買ったつもりで利益が出ているかシミュレーションしてみるのもオススメです。日々のチェックでわからないことや気になることが出てくると思いますので、その都度一つ一つ覚えて慣れていきましょう。

やらないよりも、まずはやってみることが大事です。

お金を使わずにゲーム感覚で株取引が体験できるサイトです。

会員登録が必要ですが5分もかかりません。

まずはお金を使わずに株式取引をやってみたい人はお試しください。

出されたミッションをクリアしていくことで株の理解が深まっていく仕組みが素晴らしいです!

もし勉強をする時間がない、勉強をずっと続けていくことが難しい場合は、投資を専門家に任せられる投資信託や不動産投資を選択肢に入れてみるのもいいでしょう。

⇒ 投資初心者必見!NISAではじめる賢い投資信託の運用方法

まとめ

これから株を始める初心者がまず覚えておくことは、

- 株式取引とは何なのかを理解する

- 短期売買と中長期売買のメリット、デメリットを理解する

- 投資のスタンスを決める

- 初心者はまず中長期売買がオススメ

- 分散投資を理解する

- 口座を開設して実際に取引をしてみる(まずはシミュレーションでもOK)

上記のポイントを理解することから、知識を徐々に広げていきましょう。

ぜひ楽しい投資生活を送って下さい!

コメント