「長期投資って本当に有効なのかな」「短期投資の方が儲かるんじゃないか」

投資を行うに際に、自らの投資スタイルをどうすべきか悩まれていませんか?

長期投資は安全だけどあまり儲からないイメージ、短期投資は危ないけど儲かりそうなイメージがあるかもしれませんが、投資スタイルを考えるときはリスク・リターンを考える前に、「投資スタイル=生活スタイル」として考えることが重要です。

サラリーマンに長期投資が推奨される理由は、毎日忙しい人でも、無理なく継続して資産を運用できる点にあります。

ここでは、生活も資産も守りながら成功に近づける長期投資について、開始前に知りたいメリット・デメリット、実践する際に考えるべきポイントをご紹介します。

最終的に投資で成功したと言えるよう、安全に資産を運用しましょう。

不動産投資体験談

1 サラリーマンは長期投資で無理せず資産を増やそう

多くのサラリーマンにオススメする長期投資ですが、それは長期投資が今の生活スタイルを保ったまま、無理することなく資産を増やせるのが投資スタイルだからです。もちろん、長期投資だけが利益を上げる手段ではありません。デイトレードなどの短期投資で稼いでいる人も大勢います。しかし、普通に会社に務めている人が、日に何度も株価をチェックして売買することは難しく、落ち着いて仕事に取り組むことができません。

長期投資と短期投資どちらが有効的かという問いはありますが、どちらにおいても利益をあげている人がいる以上、投資手法の有効性に振り回されるのではなく、自分の生活に合った投資手法を選び、無理のない範囲で継続して投資をすることが重要です。その上で、サラリーマンにとっては長期投資が適切であると言えます。

2 長期投資4つのメリット

生活に合った投資手法は大前提となりますが、長期投資のメリットはそれだけではありません。ここでは短期投資にはない、長期投資の4つのメリットを紹介します。

2−1 複利の効果を得られる

長期投資の最大のメリットともいえるのが複利の効果を得られることです。

複利とは利息計算の手法のひとつで、「単利」と対になるものです。配当金や利息をそのまま投資資金に回すことで、以前よりも利息(配当金)が多くなるため、期間が長ければ長くなるほど、雪だるま式に資産が増えていくシステムです。逆に「単利」は分配金を再投資せず、そのまま受け取るため、元金は増えず、利息(配当金等)の計算も一定となります。

長期投資においては、この複利を活用できれば資産形成のスピードが圧倒的に早くなります。

例えば、元金100万円、配当金5%で投資を開始する場合の、単利、複利それぞれの経過を見ると、10年後は複利の方が単利よりも、運用益が約13万円も多くなります。

単利:元本100万に対し、毎年一定の配当金がでる

複利:配当金がそのまま元本に追加されるため、毎年元本と配当金額が上昇する

2−2 短期投資よりリスクをコントロールしやすい

投資において「継続して投資を続けること」は大切なことです。一度に大きなリターンを狙った結果、失敗して大損失を被り、投資資金が底を尽きてしまっては元も子もありません。資産を分散させるることで短期投資よりも安全に運用することができます。

①資産クラスを分散する

株式、債権、投資信託、不動産投資、など複数の分野に資産を振り分けることで、一つの市場が低迷した場合でも他の市場で補うことができます。

②銘柄を分散する

株式の場合はA社、B社、C社など、複数の会社に分散することで、A社が低迷している場合でも他社で補うことができます。

③時間を分散する

A社株を購入する際、一度に購入するのではなく、毎月一定額というように時間を分けて投資することで、高値で購入するリスクを減らす事ができます。この手法をドルコスト平均法といい、投資信託でよく見られる購入方法です。

分散投資について、詳しくは初心者必見!長期運用を可能にする分散投資3つのポイントと具体例をご覧ください。

2−3 売買手数料や税金のコストが下がる

投資を続けていく上で、軽視できないのが手数料や税金です。投資商品を購入する際は購入手数料、売却する際は売却手数料が発生します。また、売却時に利益が出たときは「譲渡所得」、分配金で得た利益には「配当所得」と、その都度税金が課せられます。

デイトレードなどの短期投資の場合は、売買を頻繁に繰り返すため、手数料や税金が発生する回数も多くなりますが、長期投資の場合は長期間に渡って成果を見るため、短期投資ほど売買を行わず、結果的に手数料や税金が発生する回数も少なくなります。

2−4 頻繁な値動きに左右されず精神的に楽

株価は毎日、毎時間、毎秒変化するものですが、長期投資の場合は、長期的に見たときに値上がりしていれば良いため、日々の値動きを気にしなくて済みます。短期的な値動きには人の心理が要因となることが多く、一例とし下記の例が挙げられます。

例1)機関投資家が、保有している株を高く売ろうとする

→機関投資家が一時的にわざと買い注文を多く入れる

→株価が上がり、多くの個人投資家が買いに走る

→更に株価が上がったところで、機関投資家は売却する

→株価が一気に下る

例2)週刊誌などで企業の悪い評判が流れた

→一時的に売り注文が多くなり、一気に株価が下がる

→誤った報道の場合や致命的な失態でない場合、株価は徐々に戻る

このように日々、投資家の心理的要因による値動きが多く、それらを都度把握することは至難の業です。しかし、その時の投資家心理による値動きは一時的なもので、しばらく経つと正しい評価がされ、標準の株価に戻ります。

長期投資はこのようなイレギュラーなノイズを排除して考えることができるため、一瞬一瞬に頭を悩ませる必要がなくなります。

3 長期投資のデメリット

ここでは長期投資の4つのデメリットを紹介します。比較的安全に運用でき、値上がりも期待できるというメリットの方が大きいところですが、デメリットもしっかりと把握した上で、投資に臨みましょう。

3−1 利益がすぐに得られない

長期に渡って株価の推移をみて売買を行うため、実際に利益が得られるのは数年先になります。長期投資では購入した株が短期的に値上がりした場合でも、極端な値上がりでなければ保有することを選びます。会社の成長を見込んでの投資であり、数週間という短期的での会社の成長は、ほとんどありえないのです。長期投資を行う際、利益を得られるのは数年先をイメージする必要があります。

3−2 投資期間が長くなればなるほど予測が難しい

長期投資は企業の動向を見て投資することになります。企業の1年後の大まかな動向なら比較的予想しやすいのですが、5年、10年後の動向となると、予想することは非常に難しくなります。もしかしたら業界が縮小していたり、投資先企業自体が倒産しているかもしれません。

3−3 運用コストが大きくなる

投資信託で長期投資を行った場合は、投資商品を保有しているだけでコストが発生します。実際の運用はファンドが行うため、「運用管理費」といった費用が毎日発生します。費用は年利0−05〜3%というようにファンドによって異なります。運用結果の良し悪しにかかわらず発生するため、運用コストも含めた運用益を期待できる商品を選定しないと、値上がり益はあっても収支がマイナスになることもあります。

3−4 銘柄選びで失敗するとお金、時間のロスが大きい

長期投資の場合、結果が分かるまでに時間がかかるため、最終的に損切りで終わると、その投資資金だけでなく、それまでの多くの時間を無駄にしてしまいます。

そのため、値下がりした株を「いつか上がるはず」と保有していても、10年経っても上がらずに終わった場合は、10年もの年月と資金を無駄にすることになります。

4 長期投資する際に考えるべき5つのこと

では実際に長期投資を行う際にどのようなことを考えればよいのか、長期投資において重要な5つのポイントを抑えましょう。

4−1 アセットアロケーションが最重要

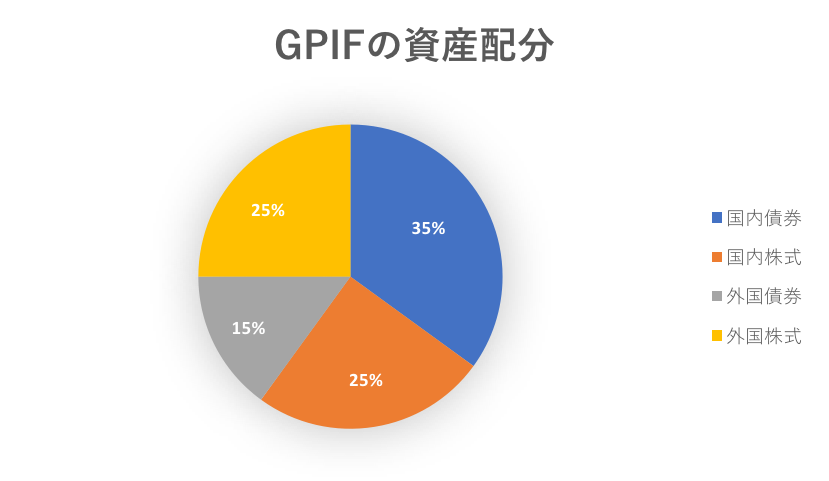

リターンの9割がアセット・アロケーション(資産配分)で決まるとの研究結果もあり、長期投資においては最も重要なポイントとなります。アセット・アロケーションとは国内株式・海外株式・国内債権・海外債権・金投資・不動産投資など、銘柄ではなく資産レベルで投資先を振り分けることです。

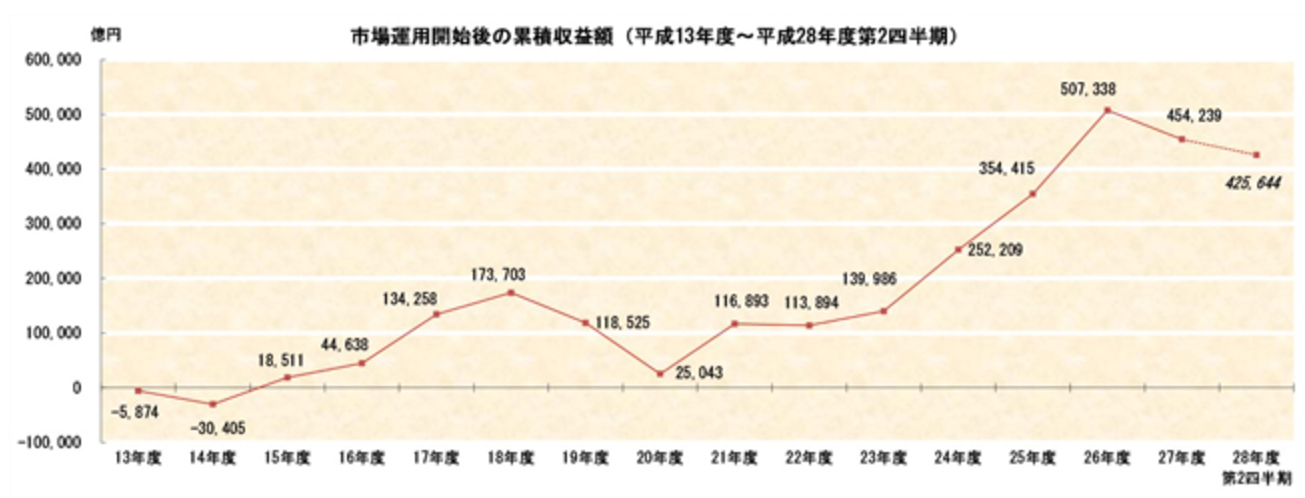

上記は世界最大の投資機関であるGPIF(年金積立金管理運用独立法人)の配分例です。日本の年金を運用するこの機関は「長期的な観点から安全かつ効率的な運用」を基本としています。長期的にな運用実績は確実に上昇しており、市場運用開始以降の累積収益額は42兆円にもなります。

上記は世界最大の投資機関であるGPIF(年金積立金管理運用独立法人)の配分例です。日本の年金を運用するこの機関は「長期的な観点から安全かつ効率的な運用」を基本としています。長期的にな運用実績は確実に上昇しており、市場運用開始以降の累積収益額は42兆円にもなります。

企業の今後の成長を判断できない場合は、資産を分散させることも有効な投資手法です。

(引用:年金積立金管理運用独立行政法人)

4−2 投資先企業を理解する

世界一の投資家であるウォーレン・バフェットも長期投資のスタイルを貫いていますが、自信の投資基準については「株に投資するのではなく、企業に投資するのだ」と述べています。

企業を判断する基準として、下記のような判断基準があります。

・人を幸せにする企業か

・シンプルな事業内容で、理解できるか

・事業実績が安定しているか

・経営者が合理的であるか

・自己資本比率を上げようとしているか

・自分が応援したくなる企業か

このような基準に乗っ取り、自分の理解できる企業に投資し、理解できない企業については割安となっている企業に対しても投資は行わないようにしましょう。

4−3 景気の流れから投資市場を検討する

投資した会社が成長すれば、市場がどんなに低迷していようと関係ありませんが、多くの人はそこまで深く企業を見極めることはできないため、大まかな市場の景気の流れを掴んでおくことは重要です。

市場を考える際の視点として、景気の循環と成長があります。日々株価は上下していますが、1年単位でみても同じように上下し、10年単位みても同じように上下を繰り返しています。このうねりを繰り返しながらも、経済全体を見るとここ数十年で成長しています。

人間の欲が経済の原動力とも言われるように、人がより良いモノ・暮らしを望む限り、そのために必要とされる業界は長期的には上昇すると言えます。

株式投資であれば、市場の展望を見てから、各市場毎に個別株を複数保有する方法があり、投資信託であれば、世界や国を投資対象とした商品があります。

4−4 損切りのタイミングを明確にする

長期投資において損切りが必要となるのは2点あります。

①社会情勢が変わり、企業のビジネスモデルが通用しなくなったとき

②企業のビジネスモデルが変わり、投資した時よりも企業自体の価値が下がったと判断できるとき

長期投資を実行する人の中には、購入したらどんなに値動きしても保有するだけという人もいますが、長期投資においても損切りは必要です。株価が極端に下がっても売却しない限りは損にならないため、損切りは不要と主張する人もいますが、これは長期投資を実践しているというよりは、考えることを放棄していると言えます。購入時よりも環境・企業が変化し、株価が下がってきた場合は、再度、投資先企業を見直し、損切りをするか判断しましょう。

4−5 いつまで投資するか期間を決めて運用する

一般的に、年齢と共に取れるリスクは小さくなっていくため、何歳まで投資をするかを決めておく必要があります。

投資においては「資産形成」の時期と「資産活用」の時期があります。若い内は収入の一部を資産形成として投資に回すことが可能ですが、老後は収入も少なくなるため、無理に資産形成を目的とした投資をすべきではありません。

老後は、若い内に形成した投資資金を引き続き運用しながら少しずつ取り崩し、老後の生活を充実させるため活用する資産活用の時期となります。

5 老後も考えた長期投資には不動産投資が有利

長期投資といえばネットで簡単にできるという手軽さから、株や投資信託を考えがちですが、実は老後も含めたビジョンを描いた場合、不動産投資が最も長期投資に向いています。

5−1 収入源(物件)が残るのでお金を自由に使える

不動産投資と他の金融商品(株式や投資信託など)との大きな違いは、利益を生み出す収入源がモノであるという点です。不動産投資は物件が収入源であるため、家賃収入で得たお金は、ローンの支払いさえ終わっていれば自由に使うことができます。

一方、金融商品(株・投資信託など)の場合は、運用資金がお金を生み出すため、運用資金を生活費に回すと、複利効果も減少してしまいます。

一般的なライフプランとして、老後はお金を貯めるよりも使う方が多くなります。お金は使わなければ意味がありませんが、運用資金を使ってしまうと今後の収入が減るというジレンマが発生します。

不動産投資であればそのようなジレンマを抱えることなく、老後も家賃収入を生活費へ回すことができます。

5−2 価格変動リスクが比較的小さい

株式などに比べて、不動産投資は比較的リスクが低いと言えます。なぜなら、株式は不動産に比べて価格の変動が激しく、株価が半分以下になることも十分あり得るからです。長期に渡って地道に成長してきた企業の株価が、不祥事などで突然大暴落する可能性もゼロではありません。それが退職前だったりすると相当なダメージとなります。

一方不動産投資であれば、入退去のタイミングによっては収入は多少減りますが、投資資金が半分になってしまうという自体はないため、老後も安心して物件を保有することができます。

5−3 面倒な作業がなく不労所得を実現できる

株式で長期投資を行う場合、デイトレードほどの作業量は不要ですが、企業のビジネスモデル・景気を読み、株価の状況によってはリバランスを行うという作業が発生します。一方、不動産投資であれば、物件購入時は株と同じく選定が必要となりますが、購入後の管理は賃貸管理会社に任せてしまえば、あとは毎年確定申告をする程度の作業となり、不労所得と言えるほどの労力で継続的に収入を得ることができます。

不動産投資についてはサラリーマンが不動産投資で毎月38万円の不労所得を得る超実践的手法をご覧ください。

6 まとめ

投資をする際には、今の生活・老後の生活を考えたときに無理のない投資手法を選ぶことが重要です。

無理をして途中で大損失を被ったり、生活のリズム的に苦しくなったりしては継続した投資は行なえません。長期に渡り、安全に利益を得る人こそが、投資で成功した人と言えます。老後も安定した収入が得られる点で、不動産投資に大きな強みがあります。目先の利益に囚われず、長期的な視点で投資を行いましょう。

コメント