景気が劇的に向上する兆しが見えない日本。今こそ世界に目を向けるべきだ!そう考えて、外貨投資を検討しているあなた。

始めてしまって大丈夫ですか?為替のリスクはきちんと理解していますか?その上で外貨投資を選んでいますか?

正直、初心者の方に外貨を使う為替投資はリスクが高くお勧めできません。

なぜなら、外貨を使っての投資を行なう場合、為替のリスク(為替変動リスク)管理が切っても切り離せないからです。

更に、円建て(日本円での取引)の投資と異なる点が他にもたくさんあるため、様々なリスクを考慮し、対策していく必要があります。

為替投資の主なリスクは以下の3つです。

・為替差異を考慮しないと損が出る可能性がある

・両替時の手数料を計算していないと利益が薄くなることがある

・海外情勢や経済状況の情報収集を怠ると、大きな損が出る可能性がある

ただ、これらのリスクを対策できる知識や経験があれば、それに見合ったリターンがあることも確かです。

この記事では、外貨投資の怖いリスクと対策を、投資初心者にも分かりやすく解説していきます。

読み終えたあとで、自分のスタイルに合った方法なのかどうかをご判断いただければ幸いです。

不動産投資体験談

目次

1章 為替投資のリスクを知る

1−1 「為替変動リスク」とは円と外貨の為替相場が変動すること

「円と外貨の為替相場が変動する」ことにより損失が発生する危険性のことを、「為替変動リスク」と言います。

為替投資を行なう上では、まず第一にこのリスクを十分に理解しておく必要があります。

このリスクの原因は大きく分けて3つあります。

・経営取引による外貨の需要と供給の変化

・資本取引による外貨の需要と供給の変化

・投機取引による外貨の直接的な需要と供給の変化

これらの原因は、海外の情勢や経済、取引状況によって為替相場が激しく変動し、思わぬ損失を発生させてしまう可能性があります。

日本から見て海外のお金の価値、海外から見て日本のお金の価値は日々流動的に変化していくため、為替投資の専門家でも為替相場の先を読むのは難しいとされています。

1−2 為替の仕組み

ではなぜ、為替相場は変動していくのでしょうか?

それは、需要(買いたい人)と供給(売りたい人)のバランスが変化していくからです。

通貨には値段がついていて、売買取引される一つの商品と捉えられています。

たとえば、円の需要(買い)が多ければ値段が上がり、供給(売り)が多ければ値段は下がります。

簡単に言えば、その国の経済状況が良好で、今後経済が発展すると予測されれば値段が上がり、逆であれば下がる、ということになります。

需要と供給が生まれる要素には大きく分けて3つあります。

①経営取引

貿易等の輸出入で商品やサービスが取引される際、外貨での取引が発生するため、それに伴い需要と供給が発生する。

例:自動車をA国に輸出し、A国から外貨で利益が発生した。その利益を現地通貨に換えた。

例:海外旅行に行くために、日本円を外貨に換え、そのお金をその国で使った。

②資本取引

海外の証券(株や債権)に投資することで、外貨の需要と供給が発生する。

例:B国の◯◯株式会社の株を購入し、お金を支払った(B国に外貨が入ってきた)

③投機取引

為替取引のこと。通貨同士の取引が行わるため、直接的に需要と供給が発生する。為替相場が動く要因の9割方がこの投機取引。

例:C国の通貨を購入した(需要)、D国の通貨を売却した(供給)

需要と供給、つまり、誰かがお金を買ったり売ったりするため、日々為替は変動していきます。

さらに、この需要と供給は、その国の情勢(戦争、紛争)、政治、経済などの様々な要因で活発になります。

「この国は将来、経済が良好になる」と思えば“買い”、逆に、「この国は将来、経済状況が悪化する」と思えば“売り”が発生します。

このように、外貨投資の値動きはあまたの投資家たちの心理が反映されているとも言われているため、先を読むのが難しく、専門家でも読みが外れることが多々あります。

素人がうまくいって儲けたとしてもそれは、ただの運なのかもしれません。

1−3 為替リスクがある商品

実際に為替投資を行なう場合、まずはその投資方法から選ばなくてはいけません。

もちろん、それぞれに為替変動リスクがついてまわります。

いずれも、購入時より円高になると損、円安になると利益になる可能性がでてきます。

主なものは以下です。

■外貨預金

その名の通り、外貨で預金を行うこと。日本円での預金金利よりも高いものが多い。

■FX(外国為替取引)

円、ドル、ユーロなどの通貨の売買により利益を得る取引のこと。 特徴としては、※レバレッジをかけることで、手持ち資金の何倍ものお金を運用することができる。

※レバレッジに関しての詳しい説明はこちらを参照ください

→ 初心者がはじめて学ぶ資産運用の種類と特徴|運用11種 全比較

■外国債権

外国の債権へ投資すること。国内債権に比べて、金利が高い場合が多い。

■外国株式

海外の企業が発行する株式に投資すること。 海外には、世界各国に展開する優良企業や、成長性の高い企業もあり、日本株よりも利回りが高い場合や、株価上昇の可能性も多くある。

■外貨建て投資信託

外国通貨建てで取引される投資信託。投資のプロに任せ、適した形で外国債券や外国株式を運用してもらう。

これらは全て、円↔外貨の取引となりますので、売買の際には為替変動の影響を受けることを理解しておきましょう。

2章 為替投資の3大リスク

あなたが為替投資を始めるにあたり、抱えてしまうリスクには、大きく分けて3つあります。

・為替変動による損失リスク

・為替コストによる損失リスク

・取引自体できなくなるリスク

これら3つは、国内の円建ての投資には無い、為替投資独特なリスクになります。

(「取引自体できなくなるリスク」には一部、国内の投資にも含まれるものもあります)

詳しく見ていきましょう。

2−1 為替変動によるリ損失リスク

為替変動リスクを理解する上で理解しておくべき言葉に「為替差損(かわせさそん)」というものがあります。

為替差損とは、外貨取引において、為替相場の変動によって発生する損失のことを指します。その逆、利益の場合は「為替差益(かわせさえき)」といいます。

円安の時に外貨を買って、円高の時に売れば為替差益となり、その逆、円高の時に外貨を買って、円安になってしまった時に売ると為替差損となります。

<為替差損例>

1ドル=100円だったものが90円になった ⇒ 「円高・ドル安」

100円の時にドルを買い、90円になった時に売ってしまった(円安の時にドルを買い、円高になった時にドルを売る)

<為替差益例>

1ドル=100円だったものが110円になった ⇒ 「円安・ドル高」

100円の時にドルを買い、110円になった時に売った(円高の時にドルを買い、円安になった時にドルを売る)

為替相場は日々、そして瞬間瞬間変動していきます。

円高で輸入品が安くなれば、その分たくさん買い物をしたり、海外旅行に行く機会が増え、経済が回ったりしますし、逆に円安になると、輸出業の多い日本企業の動きは活発になり、経済が良い方向に進むというニュースが流れたりします。

このように、円安円高、どちらがいいと一概には言えません。

常に日本円、そして外貨の価値は変動し、私達の生活や経済に影響を与えているのです。

【補足:円安、円高の覚え方】

ニュースや新聞で「円高ドル安」「円安ドル高」などと目にすることがありますが、円安、円高、どっちがどっちか分からなくなったことはありませんか?

慣れるまでは、円の後に続く外貨(ドル)を中心に、上記例で言えば「ドル高かドル安か」で考えると簡単です。

①「1ドル」買うのに100円かかる

②「1ドル」買うのに110円かかる

①と②、どちらが高級なドルでしょうか?

答えは②ですよね。

まずはドル高かドル安を判断してから、円高円安に変換すれば迷うことはありません。

2−2 為替コストによる損失リスク

為替投資をする上でのリスクは、為替相場の変動だけではありません。

取引をする際の為替コスト、つまり「両替手数料」もリスクになります。

このリスクも考慮に入れないと、結果損をしたり、利益が薄くなってしまう可能性があります。

なぜなら、円建ての投資商品も、一般的には売買時に手数料は発生しますが、為替投資の場合、円から外貨に両替をする際、また、外貨から円に両替する際に必ず「為替手数料」が発生するからです。

海外旅行に行く際に両替すると、手数料が発生するのと同じですね。

この手数料は、通貨の種類や金融機関によって異なりますが、仮に米ドルで外貨預金を行なうとした場合、円をドルに換える時、逆に、ドルを円に換えるとき、それぞれ1ドルにつき1円の手数料を課される場合が多いです。

<手数料と金利例>

|

銀行名 |

手数料 |

金利 |

|

みずほ銀行 |

1円 |

0.35% |

|

三井住友銀行 |

1円 |

0.20% |

|

三菱東京UFJ銀行 |

1円 |

0.20% |

※2017年4月3日現在

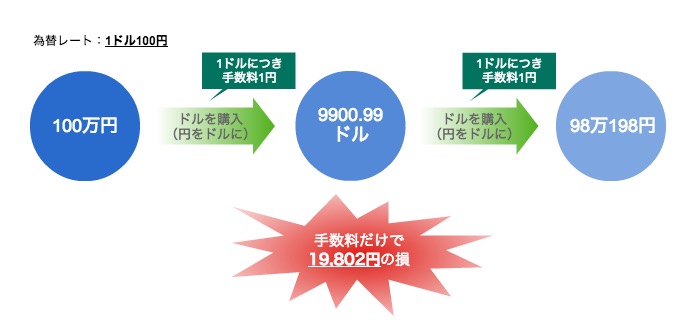

まずは、為替手数料がどのように投資資金に影響するか例を見てみましょう。

例:為替レートが1ドル100円の時に、100万円分をドルに両替、預金をし、

為替レートが1ドル100円の時に、ドルを円に両替した場合、

手元に残るお金は 約98万円

※預金金利を計算に入れない場合の計算

為替レートが変動しなかった場合、100万円をドルに換えて、ドルを円に戻しただけで、約2万円も減ってしまいます。

資産を減らすというリスクを回避するためには、手数料で減ってしまう分も考慮した上で、為替差益や金利を計算することが重要となります。

では、実際に手数料と金利を考慮し、損が出ないようなシミュレーションをしてみましょう。

このシミュレーションを行なうことで、ある程度の為替コスト対策ができます。

為替預金を扱っている各銀行等のHPには、大抵、外貨預金のシミュレーションを行えるページがあります。

ほとんどの外貨預金シミュレーションページでは、以下のような項目を打ち込むだけで、簡単に損益分岐点が分かるようになっています。

①預ける金額を設定する

②現在の為替相場からレートを選ぶ

③運用期間を設定する

④利率を選ぶ

前述した手数料込みで計算してくれます。

あくまで参考値ですが、リスク管理のために活用ができます。

<損益分岐シミュレーション>

例:購入時1ドル100円の時、購入手数料を1円とし、約100万円で9900ドル購入。1年間保有し、利率1.0%(仮)だった時の、為替差損益シミュレーション

※計算が分かりやすいよう、利率は1.0%としています。

<結果>

※増減円金額……損益額のこと

※同シミュレーションの結果は、あくまでも目安の値です。

参照元 – シミュレーション : 米ドル | 三菱東京UFJ銀行

複雑に見えますが、見方はそう難しくありません。

①でプラスになっている箇所を探します。

そこが損益分岐点となります。

②そこから左に進んでいき、※満期日TTBを確認します。

ドルを売って円にする際に、このレートになっていれば利益が出る、ということになります。

※満期日TTB:満期時(1年後)の、ドルから円に交換する時のレート(手数料込み)のこと

更に細かく言うと、満期日時点でのドルから円に交換する時のレート(満期日TTB)が 100.20よりも円高になると、受取時のお金が預けた時に支払った額よりも下回ることになり、損を生むことになります。(このことを元本割れ[がんぽんわれ]と呼びます)

上記シミュレーションを行えるページを見ると分かるのですが、このページに「手数料」という言葉は出てきません。

レート(TTB)の中にこの手数料が含まれているため、深く「手数料を意識」しない方も多いのではないでしょうか?

為替投資を行なう場合、開始時点ですでに、資産が手数料分マイナスになってしまっていることを十分に理解しておきましょう。

2−3 取引ができなくなるリスク

為替投資に限った話ではありませんが、投資に関して知らなければいけないリスクはまだたくさんあります。

以下に挙げるのは、とりわけ発生すると大きな損を出してしまう怖いものです。

最悪、預けたお金が戻ってこなかったり、取引したい時にできずに大きな損を出してしまったりと、影響が大きいものですので、しっかりと理解しておくことが重要です。

■信用リスク(デフォルトリスクとも呼ぶ)

取引の相手方が倒産するなどして、為替取引を行えなくなること。

つまり、自分が預けたお金が戻ってこなくなるリスクのこと。

■流動性リスク

市場での取引量が極端に少なくなり、取引ができなくなるリスクのこと。

つまり、売りたい時に売れなくなるリスクのこと。

■カントリーリスク

取引相手国の政治・経済・社会環境の変化などの事情により、取引ができなくなること。

為替投資独特のリスク。

これらのリスクは頻繁に発生するものではありません。

しかし、発生した時のダメージはとても大きいものになりがちです。

回避する方法としては、その投資対象や投資対象国の情報を常に収集することが大事です。

こうすることで、リスク回避できる可能性を上げることができます。

しかし、為替投資の場合、日本国内の投資に比べ、情報収集が難しいという問題があります。

ですので、通常の投資以上に、海外の政治経済などのニュースや情報に敏感になっていないと、気づいたときには手遅れ……ということになりかねません。

投資前、そして投資中は、意識して情報収集と勉強を行うようにしましょう。

3章 為替投資のリスク対策

これまで、為替のリスクを色々とお伝えしてきました。

それでも為替投資をやってみたいという方に、極力リスクを抑えて運用する方法をご紹介します。

3−1 長期保有

為替投資を行なう場合、長期保有をお勧めします。

なぜなら、外貨預金や為替債権などは金利が高い商品が多く、時間をかければかけた分、利益となっていくからです。

円に戻す際のタイミングは、利益を出すためには重要となりますが、高い金利と長期保有で得た利益は、たとえ円高で為替差損となった場合でも、結果、資産を増やしてくれる可能性を大きくしてくれます。

また、前述した為替コストは、購入・売却時に必ず発生します。

長期保有にすることで売買回数を減らすことができ、為替コスト削減にもつながります。

ただし、前述した通り、投資した国の情報を収集し続ける必要がありますし、為替差損が大きくなりすぎればもちろん、金利で得た利益も台無しになることは理解しておきましょう。

3−2 「為替ヘッジあり」の海外投資信託

海外の投資信託も「為替ヘッジあり」という商品を選べば、為替リスクを最低限にすることができます。

この「為替ヘッジ」というものは、“為替リスクをヘッジ(回避)する”という意味です。

方法として一般的なのは、“円から外貨に交換する際、一緒に、一定のレートで外貨から円へ交換できる権利を購入(予約)する”というものです。

この方法は、外国株や債券の利益は求めたいが、為替変動リスクを抑えたい場合に有効となります。

例えば、レートが1ドル100円の時に外貨に交換します。その際に、1年後に、1ドル100円で戻す権利も購入することで、1年後に1ドルが90円になっても100円で売ることができます。

ただし、この方法には注意点もあります。

・権利を購入するためのコストがかかる(ヘッジコスト)

・利益も回避してしまう

それぞれ見ていきましょう。

|注意点

■ヘッジコスト

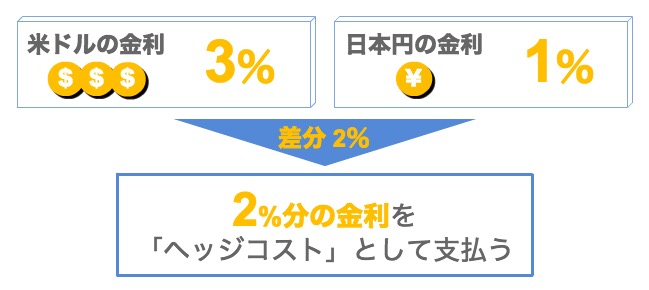

為替ヘッジを行う通貨の金利と、円の金利の差のこと。

このコストを支払うことにより、為替変動の影響をゼロに近づけることができます。

例えば、為替が1ドル100円、円金利が1%、米ドルの金利を3%とした場合のヘッジコストを考えてみましょう。

米ドルの金利3%から、日本円の金利1%を引いた差分の金利2%を「ヘッジコスト」として支払うことで、為替変動リスクを回避できるようになります。

計算方法は以下の通りです。

【前提】1米ドル100円 / 日本円金利1% / 米ドル金利3%

①日本円100万円に金利1%がつき、1年後に101万円となる。

②10,000ドル(100万円と同価値)に金利3%がつき、1年後に10,300ドルとなる。

③101万円と10,300ドルが等しくなるように為替レートを計算

101万円 ÷ 10,300ドル = 約98円

④1年後の為替レートを1ドル≒98.06円で予約する(約2%の金利差を支払う)ことで、1年後の円とドルの価値が同等になり、為替変動リスクが回避できる。

少し複雑ですが、このように費用を支払うことで、リスクをゼロに近づけることが可能になります。

■利益の可能性もヘッジ(回避)

上図は為替差損の場合ですが、円安になり為替差益となった場合も同じようにヘッジしてしまいます。

出るはずだった利益がでなくなりますので、よく考えて選ぶことが大切です。

これらを行っても、為替リスクがなくなるわけではありませんし、リスクを抑えることで利益も抑えてしまうことになります。

しかしながら、リスクと利益のバランスが取れない初心者のうちは、これらの方法を使ってリスクを抑えた為替投資を行なうことをお勧めします。

4章 為替投資は中級者以上向け

冒頭で、「正直、初心者の方に外貨を使う投資はお勧めできません。」とお伝えしました。

なぜなら、為替投資には上記のようなリスクがあるためです。

知識や経験の浅い初心者のうちは、このようなリスクを負っての投資は、お勧めできるものではありません。

<初心者にお勧めできない理由>

・為替変動を読むのはプロでも難しい

・国内の投資に比べ、為替投資は手数料が高く、利益を出すにはその分大きく儲けなくてはいけない

・海外情勢に常に気を配らなくてはいけない

・情勢、経済不安に陥った際、損失のリスクがとても大きくなる

ただ、リスクとリターンは表裏一体です。

リスクを負えば負うほどリターンも大きくなります。

上記リスクをきちんと理解し、リスク対策をしっかりと行えるようになれば、安定して利益を出していけるようになる可能性は十分にあります。

上記理由から、投資というものに慣れ、リスクとリターンのバランスがとれる経験と知識を積んだ「投資中級者以上」の方が行なうべき投資と考えます。

5章 リスクを考慮した投資とは?

投資におけるリスクとは、損失にも利益にもなる重要な要素であり、切っても切り離せないものです。

安全に、堅実に資産を増やしたいのであれば、リスクは小さくするべきですし、逆に、損を覚悟してでも大きく資産を増やしたいと考えているのであれば、リスクは大きくする必要がでてきます。

とりわけ、為替投資というジャンルは、損をする可能性が高い代わりに、利益が大きく出るもの、ということになります。

しかし、為替投資には、為替特有の手数料や、海外情勢の変化など、初心者にはハードルが高いうえ、かけるリスクに見合ったリターン(利益)が得られない可能性が多いと感じます。

やはり、初心者のうちは、

・日本円での投資を中心に行なう

・海外へ投資する場合は、円建ての投資信託を使い、為替リスクを負わないようにする

の2点を守るのが良いのではないでしょうか?

まとめ

投資という考え方は、あなたの今後の人生において、きっと有益なものになるでしょう。

投資は外貨での取引だけではありません。

いろいろな投資を学ぶことで、あなたにピッタリ合ったものが見つかると思います。

以下の記事に初心者向けの資産運用の方法が書かれておりますので、ぜひ読んでみてください。

■初心者がはじめて学ぶ資産運用の種類と特徴|運用11種 全比較

投資全般の知識や経験を積めば、為替投資はいつの日かあなたの強力な武器になるかもしれません。

それまで、投資の知識と経験、そして資金を蓄えておきましょう

コメント