ネットの情報や雑誌の広告を見て、軽い気持ちでアパート経営に興味を持ってしまっていませんか?もし、「素人の自分でも成功の可能性があるのであればチャレンジしてみたい!」と思っているのであれば、まずアパート経営の恐ろしいリスクを知るところから始めましょう。

なぜならば、リスクを見落としてしまった結果、赤字が続いているアパート経営者が世の中にはたくさん存在しているからです。もし挑戦するのであれば、リスクに対する徹底的な学びが必要不可欠です。

そこで本記事では、アパート経営を始める前に必ず知っておきたい7つのリスクを解説していきます。それぞれの対策も紹介していきますので、今後の判断に活かしてみると良いでしょう。

不動産投資体験談

目次

1.そもそもアパート経営は本当に儲かるのか?

アパート経営は間違いなく結果を出すことを期待出来る投資手法だといえます。ただし、ほったらかしで家賃収入が振り込まれるということはありません。ひとつひとつのリスク対策を徹底するからこそ、安定的な家賃収入が得られるのです。

だからこそ、アパート経営を着実に進め、より正確に家賃収入を獲得するためにも、リスクの確認と対策に力を注ぎ、アパート経営自体をコントロールできるようになることが必要なのです。

アパート経営とマンション経営のリスクの違い

基本的に、アパート経営の場合は、複数の部屋(一棟)を所有することになります。それに対してマンション経営は、マンションの1部屋を所有することになります。つまり、アパート経営の場合は、複数の部屋を所有することによってリスクを分散することができるのです。ただし、アパート1棟の購入となると投資金額が大きくなりますし、立地条件や家賃、設備が適切でないと経営が苦しくなる場合があります。だからこそ、資金面や立地などの物件情報に関わるリスク対策を入念に行う必要があるのです。

2.アパート経営の恐ろしいリスク7選

この章では、アパート経営をする前に知っておくべきリスクを7つご紹介します。

2−1.借り入れリスク

アパート経営において最大のリスクは借り入れ(ローン)と言っても過言ではないでしょう。初期投資としては最低でも500万円ほどの自己資金は用意しておきたいところですが、そうなると借り入れがほぼ必須になります。

借り入れをした先で、もし空室が埋まらなかったり、物件の修繕費などの出費がかさんでしまった場合には、ローンの返済が滞ってしまう可能性があります。延滞が長期化してしまうと、返済不能で破産の選択を余儀なくされる場合もあるので対策を打っておく必要があります。

■対策

まずは、自分の資産状況を把握し、その許容範囲を超えないような借入額を設定しましょう。借り入れリスクを被ってしまう方の共通点は、自身の資産状況を把握せずに借り入れに依存してしまうことです。借り入れをすること自体は施策として問題ありませんが、依存しないことが何より大切です。自身の収入面を把握したうえで、借り入れ返済額を照らし合わせ、購入可能な物件を選択するようにしましょう。

収入面と返済額を照らし合わせる方法として、こちらの投資物件簡易収支シミュレーションが使いやすいのでおすすめです。ただし、詳細な返済額(金利)は、金融機関によって変動するので個別の確認が必要です。

2−2.空室リスク

複数の部屋を有するアパート経営の場合は、一部屋の空室が生まれたとしても他の部屋で補完できるのでリスクを軽減できます。しかし、家賃収入が少しでも減ってしまうこと自体が大きな痛手だと言えます。もし空室が生まれてしまえば、月々のローンの返済や物件の修繕費、その他の支払いの請求により経営を圧迫してしまう可能性はあります。安定的なキャッシュを得るためにも空室リスクを考慮して対策を打ちましょう。

■対策

特に重要な3つの空室リスク対策をご紹介します。

①適切な家賃相場に設定する

適切な家賃に設定することで空室リスクを減らすことが可能です。その地域の相場に合わせた適切な家賃に設定しましょう。

適切な家賃を設定するための第一歩は、資料集めです。具体的には以下の項目情報を抽出して、購入物件と近隣物件の情報を比較しましょう。

・賃貸条件(家賃、礼金、敷金、保証金など)

・立地条件(敷地、駅からの距離、日当たりなど)

・物件条件(築年数、間取り、入居者の水準など)

②賃貸管理会社を変更する

ひとくちに賃貸管理会社と言っても、空室を解消する能力には大きな違いがあります。そこで、集客力の強い賃貸管理会社に変更することで、入居者を集めるスピードと質が向上し、空室リスクを減らすことが可能です。

③空室になりにくい物件を選ぶ

空室になりにくい物件を選択しましょう。具体的には以下のような条件が含まれる物件であれば、空室リスクを減らすことができます。

・都市部の物件である(東京、大阪、福岡など)

・最寄り駅から徒歩10分以内である

・セキュリティが万全である(オートロックや防犯カメラが付いている)

・バス、トイレが別で住み心地が良い物件である

2−3.滞納リスク

もし、空室リスク対策が万全だったとしても、入居者の滞納があればその分の家賃収入が得られません。とはいっても、入居者を追い出すことは困難ですし、そもそも連絡がつかない場合もあります。家賃収入を適切に受け取るためにも対策が必要です。

■対策

家賃の滞納は、後手に回るほど回収が困難になります。そこで、第一に考えるべき対策は、滞納家賃の回収専門家に任せることです。もちろんあなた自身の手で回収できるに越したことはありませんが、その後の余計なトラブルを考慮すると、滞納解消のノウハウを持つ専門家に一任することが一番の解決策です。

例えば、賃貸管理会社が滞納対策のサポート保証を付けているケースがほとんどなので、確認してみましょう。ただし、オプション契約であるケースや、保証金額や期間に差がある場合があるので、その辺りは確実にヒアリングしておくべきです。具体的には以下の3つのポイントを確認しながら相談を進めるとよいでしょう。

・滞納の発生月から保障されるのか

・家賃の満額が保障されるのか

・保証期間はいつまでなのか

滞納家賃の回収や具体的な流れを知りたい方は、家賃を滞納されて困ったら!家賃回収から立ち退きまでの流れについてが非常にわかりやすいのでご参考ください。

2−4.災害リスク

災害リスクは大きく分けると、「震災リスク」「火災リスク」の2つに分けられます。ここでいう災害リスクとは、単に物件の損壊だけにとどまりません。もし、入居者に万が一のことがあった場合には、多額の損害賠償責任を問われる場合があるので、事前に対策を打つことをおすすめします。

■対策

火災、震災ともにリスクを軽減させる対策を以下より4つご紹介します。

①1981年(昭和56年)以降に作られた物件を選択する

法律の改定により、1981年以降に作られた物件は『震度6強以上の地震で倒れない住宅』として新耐震基準法で定められています。この基準をもとに物件選びの時点から震災リスク対策を徹底していきましょう。

②住宅密集地を避けた物件選びをする

住宅密集地を避けるように物件選びを進めましょう。仮に災害に見舞われた場合、緊急車両が通れるだけの車幅が確保できていなければ災害リスクを最小限に抑えることはできません。また、逃げ道を確保するという意味でも歩道や空き地の確保を踏まえた物件選びができると良いでしょう。

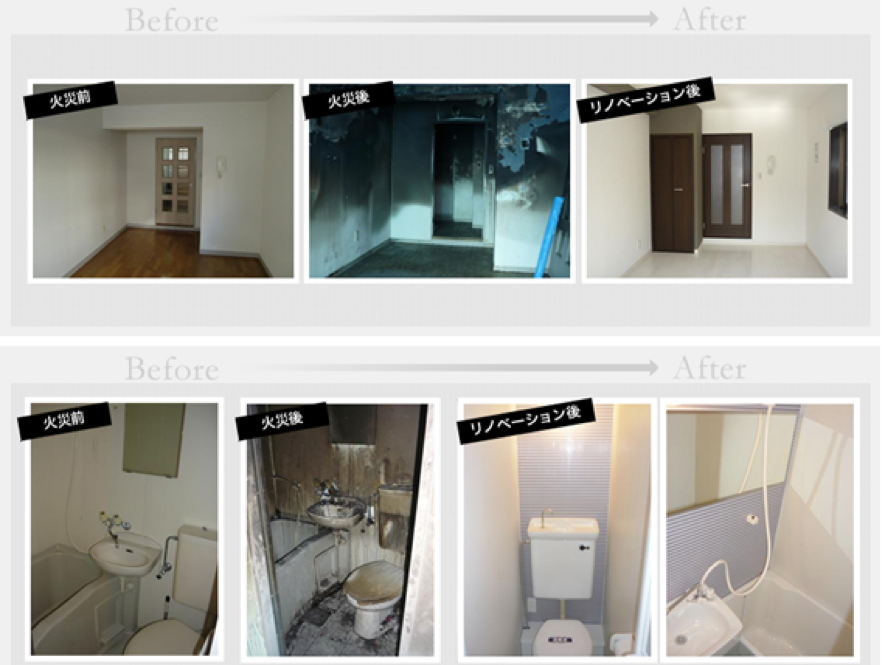

③鉄筋コンクリートの物件を選択する

木造の住宅に比べて、火災の被害が広がるリスクが軽減されます。また、全焼するほどの火災であっても2か月ほどで新築同様の部屋にリニューアルすることができます。(画像参照)

その他にも、路地や木造物件が密集しているエリアを避けることで災害リスクを軽減することができます。こちらの火災危険度ランクマップが非常に参考になるのでぜひご確認ください。

④物件や設備の点検を怠らない

日々の点検業務は怠らないようにしましょう。物件設備の不備や不調が原因で入居者が怪我や死亡に陥ってしまった場合、ほぼ間違いなく家主に責任が問われます。過去の実例で、1億円の損害賠償を請求されたケースもありますので、点検業務は徹底しましょう。

2−5.資産価値下落リスク

築年数の経過と共に、資産価値が下がることは避けられません。ただし、価格の下落率は全国どのエリアでも均一ではありません。人口が多く、利便性の高い大都市圏ほど資産価値の下落はゆるやかになります。

■対策

将来にわたって高い収益性が見込める物件を選択することによって、資産価値の下落はゆるやかになります。特に「立地」は最重要視するべきでしょう。なぜならば、その他の要素が満たされていたとしても、立地が悪ければ需要が伴わず資産価値が下落する可能性が大幅に上がってしまうからです。具体的には、以下のような要素を持っている物件を選択すると良いでしょう。

・将来にわたって賃貸需要のある立地であること(都内23区)

・最寄駅から近いこと(10分以内が目安)

・ターミナル駅まで近いこと(直通が理想)

・鉄筋コンクリート造のアパート

・オートロック完備

・バス・トイレ別

2−6.家賃下落リスク

築年数の経過に伴って建物と部屋の老朽化が進みますが、その結果、家賃が下落していくことはほぼ間違いないでしょう。おおよそ「2−5」でご紹介したような立地条件や、部屋の要素によって家賃の下落の程度が決まっていきます。

■対策

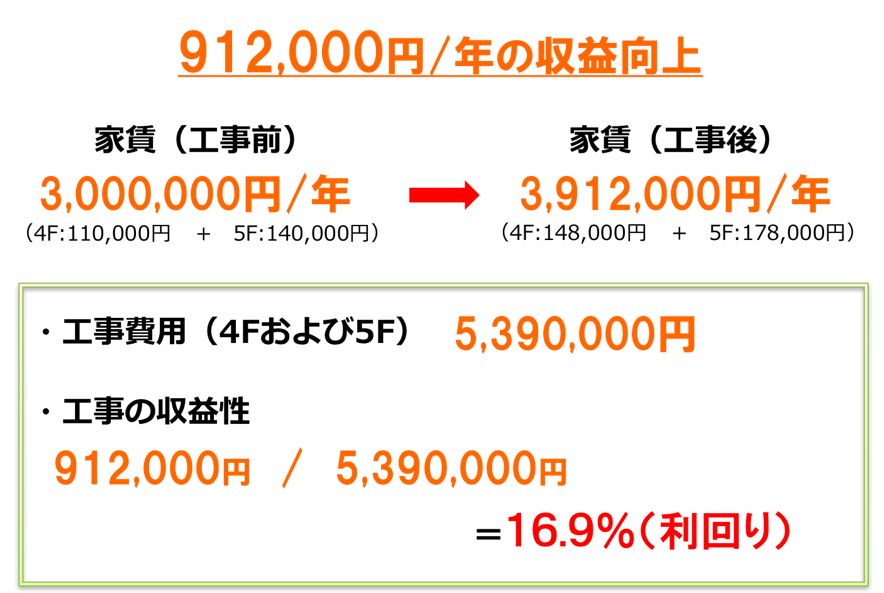

立地にこだわることは大前提ですが、それでも築年数の経過とともに、家賃が下落していことは避けられません。そうした場合、室内のリノベーション工事をすることで家賃を再び向上させることができます。特に、中古アパートを購入していた場合、水回りの設備が古くなっていたり、使いづらい間取りであるため、設備の入れ替えや間取りの変更までを含めた工事を行うことで、収益力を再び高めることが可能です。

また、入居者に人気の設備をアパートに導入することによっても、賃料アップを期待することができます。最近では、無料インターネット回線を入居者に利用させるケースもあり、賃料アップだけでなく、空室の早期解消にも役立ちます。

例えば、以下はリノベーションをしたことにより、収益力を再び高めることに成功した事例です。ぜひご参考ください。

2−7.事故物件リスク

事故物件を所有することによって考えられるリスクは多々あります。事故の履歴(自殺や事件、事故などの履歴)があることによって、入居者が離れてしまったり、そもそも入居者が集まらないために空室が続いてしまい、アパート経営自体に深刻なダメージを受けてしまうなど、たくさんのリスクが考えられます。

■対策

まずは、検討している物件に事故の履歴がないかヒアリングしてみましょう。事故物件には告知義務というものがありますが、これは、「事故が起きた物件を新たに貸したり売り出す際に報告する義務」のことです。告知義務に関して過去にいくつもの訴訟が起きているので、担当者も事実を隠そうとしないでしょう。ただし、明確な告知義務の期限などのガイドラインが存在していないので、曖昧に返答されるケースも少なくありません。

ちなみに、ご自身で事故の履歴を調べることも可能です。例えば、こちらの事故物件検索ツール(大島てる)は非常に使いやすいと好評です。今後の物件購入の判断にも活かすことができますので、ぜひご参考ください。

3.想定しておくべき2つのトラブル

アパート経営で想定しておくべきトラブルを下記より2つご紹介いたします。

3−1.入居者トラブル

例えば、「楽器の音がうるさい」「深夜なのに大声で話しているようで眠れない」「ベランダから煙草の煙が流れてくる」「ゴミが放置されているため異臭がする」など、あらゆる入居者トラブルが想定されます。

もしこういったトラブルが発生した場合には、最優先で賃貸管理会社に相談することをおすすめします。賃貸管理会社に相談することによって、エントランスの掲示板を利用してトラブルや迷惑行為の発生の旨を告知するなどの対応をしてもらえますし、問題を起こしていると思われる入居者さんの特定までスムーズに進めることができます。

3−2.賃貸管理会社トラブル

もし、賃貸管理会社が倒産してしまった場合、家賃や敷金を取り戻すことは非常に困難となります。例えば、規定の入金日に振り込みがない、頻繁に担当者が変わってしまうので話の辻褄が合わない、電話をしてもなかなか繋がらないなどのトラブルが起きている場合は、賃貸管理会社の経営自体に問題がある可能性があります。このような場合はなるべく早めに管理会社の変更を検討しましょう。

■賃貸管理会社選びの3つのポイント

下記の3つのポイントを考慮した上で、賃貸管理会社を決定することでトラブルリスクを最小限に抑えることができるでしょう。

①賃貸付けの強さを確認する

賃貸付け(いわゆる集客)の強さを確認しましょう。最低でも3社の担当者とアポイントメントを獲得し、賃貸付けの強さがどれくらいなのか、もしくは入居率がどれくらいなのかをヒアリングしましょう。あくまでも優先して確認するべきなのは入居者の獲得状況です。管理手数料の安さや、サービスの種類で比較してはいけません。

②滞納家賃の回収能力

滞納された家賃を素早く回収することも、賃貸管理会社選びの大切なポイントです。滞納が長期にわたってしまうと不動産経営自体が破たんしかねません。滞納回収に強みを持つ賃貸管理会社か確かめるには、「2か月以上の滞納件数が何件あるのか」聞くことです。

2か月連続で滞納している事実があるとすれば、今後も延滞が長期化につながる可能性があります。月末時点で2か月以上滞納している割合は全国で1.5%程度ですが、この数値を目安に滞納率を確認してみましょう。(例:管理戸数10,000戸の場合、滞納件数150戸)(日管協短観より)

③トラブル対応力

漏水や騒音トラブルの解決に時間がかかってしまうと、入居者が退去することになり、空室が発生してしまいます。そのため、入居者トラブルの解決も、賃貸管理会社選びの重要なポイントです。

この入居者トラブルの解決能力については、入居者専用コールセンターの設置の有無や管理スタッフの人員数があげられます。ちなみに当社では約17,000戸の管理物件を約100名で管理しています。管理戸数あたりの人員の目安として活用ください。

4.リスクに関するよくある質問

アパート経営を考えている方からの、よくある質問の回答をまとめましたので、ぜひご参考ください。

4−1.一括借り上げはリスクになるか?

一括借り上げをすることでリスクが伴う場合はあります。大きく分けて以下の3つのリスクが想定されます。

①家賃の値下げリスク

一括借り上げ契約を結んだとしても、契約当初の家賃で保証されるわけではありません。会社によっては契約賃料の見直しが2年〜10年程の幅で行われます。見直しの結果、家賃が値下げされるリスクがあるのです。

ちなみに、借り上げ会社からの家賃の減額については、その適法性が最高裁の判例でも認められています。だからこそ、一括借り上げによる家賃の値下げは起こりうるリスクだと思っておくべきでしょう。(最高裁平成15年10月21日判決)

サブリース契約は一見すると空室リスクを不動産会社が肩代わりしてくれる、夢のような仕組みだと思う方もいらっしゃいますが、長期的に見ると大きなリスクも伴います。サブリース契約について知りたい方はこちらの「トラブル続出!?サブリース契約を結ぶ前に確認しておきべきこと」をご確認ください。

②解約リスク

上記でお話しした家賃の値下げを断った場合、一方的に一括借り上げ契約を解除されるケースがあります。一括借り上げを信用して、不動産会社にまる投げしていた場合、突然の解除によってアパートが空室だらけになってしまう可能性があるので注意が必要です。

③倒産リスク

稀なケースですが、一括借り上げをしている会社が倒産してしまうケースもあります。借り上げ会社が倒産してしまうと、入居者が振り込んだ家賃や敷金を取り戻すことは、ほぼ不可能です。大切な資産を預けるのであれば、企業規模や財務状況を確認して確かな不動産会社を選びましょう。

4−2.一棟買いはリスクになるか?

アパート一棟買いと、区分マンションの購入を比較すると、たしかにアパート一棟買いの方が高リスクだと言えます。その主な2つの理由を下記よりご紹介します。

①一棟買いは多額の資金が必要

たとえば、首都圏のアパートを一棟購入する場合、中古でも5,000万円以上が必要となります。その中で自己資金が1割必要だとすると500万円以上の資金を用意しなければいけません。

ところが、東京の区分マンションの価格は、中古であれば1,000万円〜2,500万円程度が相場となっています。しかも、購入価格の10%ほどの自己資金(100万〜250万)さえあればローンを活用して不動産投資をスタートすることが可能なのです。

多額のローンを借りている状態で借入金利が急上昇してしまった場合、毎月のローンの支払いが途端に苦しくなります。よく1棟アパート投資を行い資産が何億円にもなったという投資家がいますが、これらのほとんどが借金です。金利の上昇や空室の長期化、家賃下落が重なると、不動産経営が破たんしかねません。

②エリアごとにリスク分散ができない

アパート経営を成功させるポイントとして立地が重要だとお話ししました。もちろん部屋を複数所有できるアパート経営(一棟買い)であれば、部屋ごとのリスク分散は可能です。しかし、エリアごとのリスク分散が困難になります。

たとえば、1つのエリアに6000万円のアパート一棟を所有するよりも、3つのエリアに2000万円の区分マンションを所有していた方がエリアごとのリスク分散ができるということです。いくら条件が整った立地にアパートを所有したからといって、将来的に需要が継続するとは限りません。以上の理由から単一のエリアでアパートを所有する一棟買いはハイリスクだといえます。

5.リスク対策万全!?おすすめ記事2選

「もっとリスクについて勉強して万全な対策を打ちたい!」と思われている方はこちらの「不動産会社が語りたがらない不動産投資のデメリットとリスク」を参考にすると良いでしょう。

また、不動産投資をするのであれば、ぜひ区分マンション投資に挑戦することをおすすめします。なぜならば、一棟買いのアパート経営よりも、投資金額の少ない区分マンション経営の方がリスクを最小限に抑えて挑戦できるからです。区分マンションの投資を進めていく上で必要なノウハウについてはこちらの「サラリーマンが不動産投資で毎月38万円の不労所得を得る超実践的手法」に書かれていますので是非ご覧いただくことをおすすめします。

6.まとめ

アパート経営は大きなリスクが伴うことがお分かりいただけたかと思います。

特に多額の借り入れを行い、地方や郊外でアパート経営に乗り出すことは大変リスクの高い投資手法です。こうした投資手法で成功を収めている方の多くが、もともと土地代のかからない地主であったり、専業大家のセミプロです。サラリーマンが片手間に投資をして成功するのは困難です。

サラリーマンを本業として、副収入を得るために不動産投資をするのであれば、区分のマンション投資の方がおすすめです。よくリスクを把握したうえで、不動産投資をはじめてみましょう。

コメント