実際は経費として認められるものを計上していなかったとしたら勿体無いですよね。

税務署は、わざわざ計上していない経費について指摘はしてくれません。

つまり、適切に経費を計上するためには、自分で計上できる経費内容を把握しておくことが必要です。そして、必要以上に税金を支払わないためにも「経費」を最大化し「利益」を圧縮するようにしましょう。

例えば、100万円の家賃収入を得て、経費が20万円かかったとします。この場合、正しく経費を計上して80万円の利益で確定申告を行うと、経費を計上しなかった場合に比べて、税金を安く抑えることができます。

経費を計上した場合の所得税:80万円 × 20% =16万円

経費を計上しなかった場合の所得税:100万円 × 20% =20万円

※所得税を20%で計算した場合

本記事では、マンション経営で計上すべき経費一覧と経費とならないものについて知ることができます。その上で、節税するための正しい確定申告の方法をご紹介します。

ぜひ、正しく経費計上して、しっかり節税していきましょう。

不動産投資体験談

1.マンション経営で計上すべき経費

マンション経営で発生する必要経費は、全て適切に経費計上しましょう。そうすることで、余分な税金を払う必要がなくなります。

節税するためには、不動産所得を圧縮することが必要です。不動産所得を圧縮することで不動産所得にかけられる税金を抑えることができるからです。不動産所得を圧縮するために適切に経費を計上していきましょう。

|

不動産所得の計算方法 不動産所得 = 総収入金額 - 必要経費 |

※経費を最大化する際の注意点

経費の最大化と聞くと、やたら交際費を使ったり、高い車を買うなどイメージしがちですが、あくまでも「売上を生み出すために必要なお金」を最大化することが重要です。

マンション経営に関係ない経費はただの無駄遣いであり、その計上が税務署に見つかるとペナルティを受けます。正しく経費を計上して、正しく節税しましょう。

1−1.計上すべき経費一覧

①税金(租税公課)

マンション購入の際にかかる不動産所得税や印紙税・登録免許税を経費として計上することができます。また、マンションを保有することで毎年課税される固定資産税も経費の対象です。他方、所得税や住民税は経費計上ができないので気をつけましょう。

(経費に計上できる税金)

・不動産取得税

・印紙税

・登録免許税

・固定資産税

・都市計画税

・事業税(不動産投資が事業的規模に相当する場合)

※事業的規模に関しては「≪不動産所得の事業的規模≫をフル活用して最もお金を残す方法」をご覧ください。

(経費に計上できない税金)

・所得税

・住民税

ただし、固定資産税や不動産取得税、自動車税などのうち、納期が分割して定められているものについては、それぞれの納期の税額をそれぞれの納期の開始日が属する年分(または実際に納付した日の属する年分)の必要経費とすることになります。

②管理費

マンションの管理をしている建物管理会社に対して毎月支払う管理費は必要経費として計上することができます。なお、建物管理会社が行う管理業務は主に以下の通りです。

・エレベーターや給排水設備、電気設備など建物設備の保守管理業務

・エントランス、廊下など共有部の清掃

・各種消防設備の法定点検業務

・管理組合の運営サポート

③修繕積立金

建物管理会社に対して毎月支払う修繕積立金も必要経費になります。積立金という名称がついていますが、将来の建物全体の修繕にあてられることが目的のため必要経費として気計上することができます。

なお、マンションによっては不動産売却時に修繕積立金をオーナーに返却することもあります。この場合の修繕積立金は必要経費として計上することはできません。この規定の有無については、管理組合の規約に記載があるので確認しておきましょう。

④賃貸管理代行手数料

賃貸管理会社に支払う仲介手数料や委託管理費も経費として計上できます。賃貸管理会社が行う仲介・管理業務は主に以下の通りです。

・家賃の集金代行

・空室時の入居者募集

・入居中のトラブル対応

・退去時の内装工事の手配

・賃貸借契約、更新契約など各種契約業務

・エアコンや給湯器の設備交換業務など

⑤損害保険料

マンション経営でかけた損害保険は必要経費として計上することができます。

ただし、加入期間中の保険料を全額前払いしたとしても、必要経費として計上できるのは1年につき1年分のみです。全期間にかかる保険料を加入した年に必要経費として計上することはできません。

計上できる損害保険料は以下の通りです。

・火災保険

・地震保険

・賃貸住宅費用補償保険

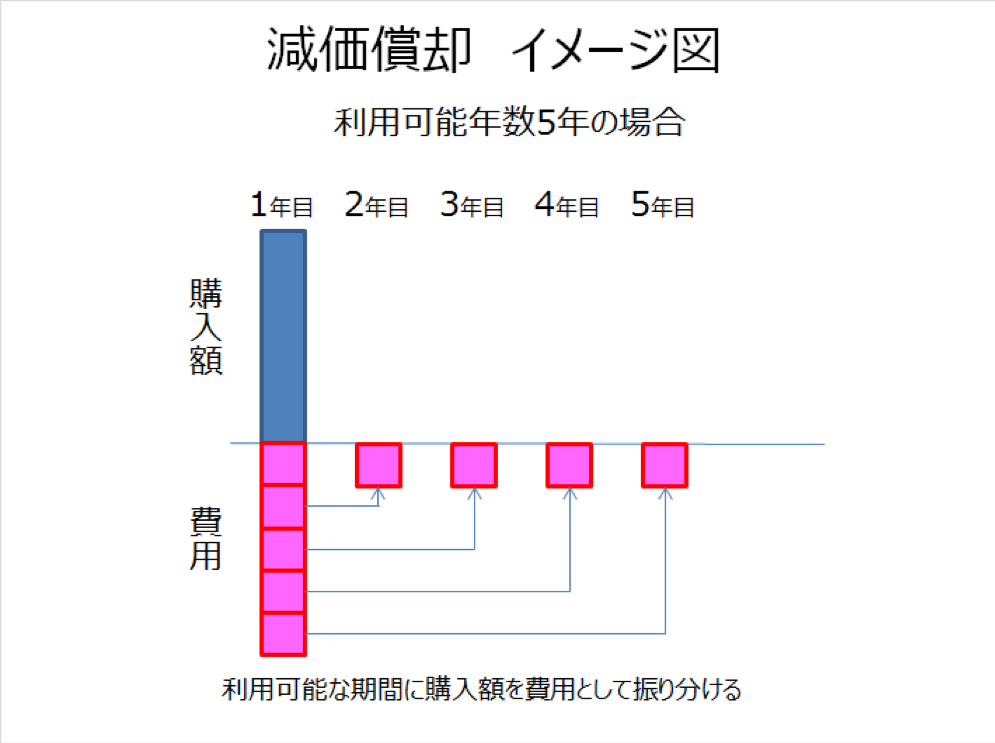

⑥減価償却費

減価償却費とは、不動産の取得費用をその年の経費として一括して計上するのではなく、定められた期間で取得費を分割し、毎年経費として計上するものです。

一番の特徴は、実際のお金の支出がないにも関わらず経費として計上できることです。

減価償却に関する詳しい内容は「とても簡単|マンション減価償却の具体的な計算方法と理論」で確認してください。

⑦修繕費

建物、設備等の修理代金など、主に入居者が退去した後の内装工事費やエアコンや給湯器などの設備交換費用も必要経費として計上することができます。

なお、修繕費が、原状回復するための支出ではなく、不動産の価値を増加させるために使用された場合、その年の経費として全額を計上するのではなく、定められた期間で分割して経費として計上します。この場合の支出を資本的支出と言います。

⑧ローン返済額のうち利息部分

マンションの購入のためにローンを組んだ場合、返済額のうち利息相当部分のみが経費として計上することができます。実際のお金の支出は元本返済部分も含めた金額になりますが、元本部分は経費として計上できないので注意が必要です。

⑨ローン保証料

ローンを支払えなくなった際に、信用保証会に支払いを保証してもらうための費用です。通常、マンションを購入する際に契約します。金融機関によってローン保証料を利息に含めていることがあるので、確認してみましょう。

⑩外注費

確定申告において作業を依頼した税理士、トラブル解消のために依頼した弁護士、司法書士への報酬も計上できます。

⑪旅費交通費

マンションの運営管理、入居者募集時など、管理会社や入居者とのやり取りに際して発生した移動時の電車・タクシー代などの費用です。自己保有の車で移動した場合もガソリン代や駐車場代高速道路料金なども計上できます。ただし自家用車はプライベートで使用することもあるため、全体の40%程度に抑えるのが良いでしょう。

⑫通信費

マンションの運営管理、入居者募集時など、管理会社や入居者とのやり取りに際して発生した電話代、インターネット通信費、郵便代などの費用です。携帯電話やパソコンを使用されていることが多いと思いますが、マンション経営専用としていなければ、全体の40%程度に抑えるのが良いでしょう。

⑬新聞図書費

不動産市場や経済動向など、経営において必要な情報収集のために購入した新聞や書籍の費用も計上できます。

⑭接待交際費

マンション経営において必要な管理会社や不動産会社、税理士との打合せをするための飲食費や手土産代も計上できます。

⑮消耗品費

ご自身で物件情報のチラシを作成するために購入したカメラやプリンタ、印刷用紙なども計上できます。

⑯広告宣伝費

入居者募集広告に要した費用も経費として計上することができます。

⑰青色事業専従者給与

青色事業専従者給与は、青色申告者が事業に携わっている家族に対する報酬を控除できるものです。この詳細は2章で説明します。

1−2.経費として計上できないもの

下記は不動産所得で必要経費として計上できないものです。ここで上げた項目は、税務署から不動産所得に関する申告状況を確かめる書面でも紹介されているので、間違わないようにおさえておきましょう。

【必要経費にならないもの】

1.修繕費や、地震保険料などで自宅に関するもの

2.不動産を売却した場合の譲渡損

※なお、売却伴って発生する次の支出は譲渡所得を計算する際に経費として計上することができます。

・不動産を売却した際の仲介手数料

・測量費など土地や建物を売るために直接要した費用

・売却に際して支払った 立退料

・建物を取壊して土地を売ったときの取壊し費用

3.毎月のローンの返済のうち、元本の返済に該当するもの

4.私生活に関する費用(食費や光熱費、電話代など)

1−3.経費計上の注意点

経費の計上は行き過ぎないようにしましょう。

税務署から行き過ぎた節税対策と取られると、税務調査や税務署からのお尋ねなどのトラブルを招く可能性があります。常識的におかしくない経費計上を正しく行いましょう。

もし、不明な点がある場合は専門家に相談するようにしましょう。

税理士を活用した場合の費用も経費計上できますので、経費として内容が不明な場合は専門家に相談することが望ましいと言えます。経費として計上したものの税務署から否認されてしまったら、過少申告による加算税を支払うことになってしまいます。必要以上に経費とすることで不自然な申告になってしまわないことに注意しましょう。

2.節税するなら青色申告を選ぶ

確定申告には、青色申告と白色申告の2つのやり方があります。確定申告をする際は、税務上のメリットが大きい青色申告の青色申告を行いましょう。なお、青色申告も白色申告も、確定申告書を作成する手間はほとんどかわりません。

|

青色申告とは 原則として複式簿記方式により毎日の取引を帳簿へ記録し、それに基づいて所得を申告する制度です。事前に税務署に届出も必要です。手間がかかる分、節税面で特典があります。 |

|

白色申告とは 青色申告の申請を行っていない人が白色申告になります。節税面での特典がない代わりに手間がかからない点が魅力です。しかし、2014年1月から白色申告も記帳が義務化され、帳簿作成に限って言えば青色申告とさほど手間は変わりません。 |

青色申告のメリット

・利益から一定額を差し引いて不動産所得を圧縮できる(不動産投資の規模により10万円または65万円のいずれかになる)

・家族に給料を支払える

・赤字を3年間繰り越せる

・赤字を翌年度以降に繰り越すことで、翌年発生する黒字を圧縮でき、その分節税につながります。

青色申告の注意点

青色申告をするにあたっては、取引の帳簿付けと領収書などの書類を保管する必要があります。ただし、投資の規模が戸建5棟またはマンション・アパート10室に満たない場合には、現金の出入りを記録する帳簿(簡易帳簿)でも問題ありません。

※白色申告の場合でも、平成26年1月からこの帳簿記帳と資料の保管が必要になりました。同じ手間をかけても白色申告の場合、各種特典がないので青色申告を選びましょう。

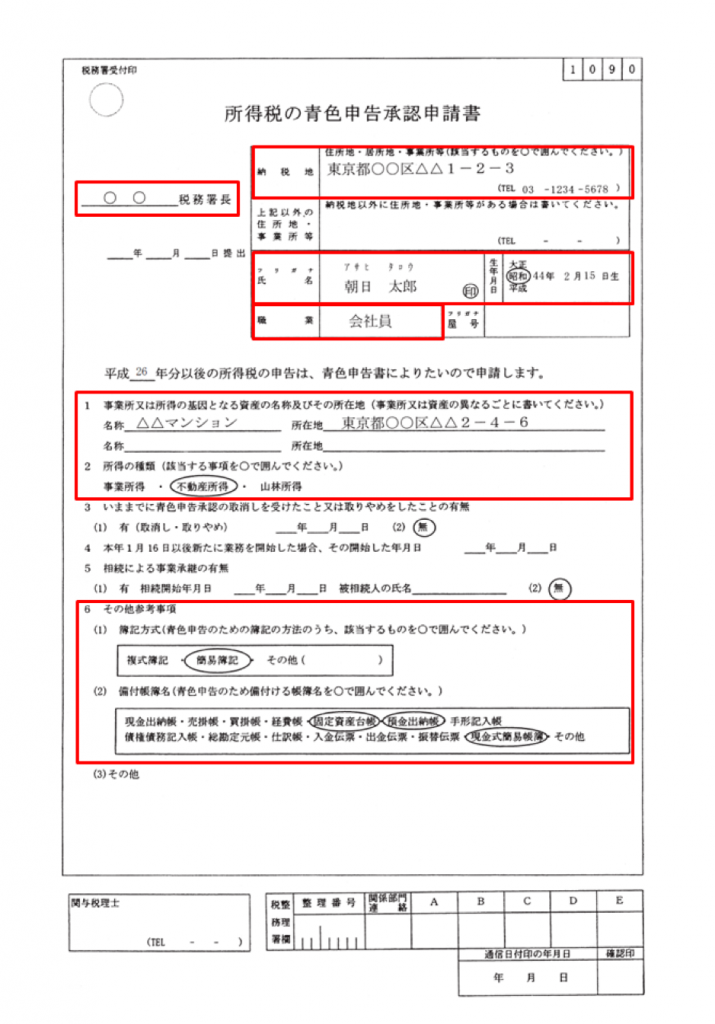

青色申告の申請方法

青色申告を行うには指定の税務署に対して、必要な手続きを行う必要があります。ここで、青色申告を行うために必要な書類の書き方と手続きをまとめました。

【申請書の記入】

所得税の青色申告承認申請書:申請書のダウンロードはこちらから

【提出期限】

青色申告を申請するには、原則として青色申告する年の3月15日迄が期限です。

なお、1月16日以後に不動産投資を始めた場合には、投資用不動産を購入時から2カ月以内に提出しましょう。

(例)

投資用不動産の購入:1月10日 → 提出期限:3月15日迄

投資用不動産の購入:4月1日→提出期限:5月31日迄(事業開始から2カ月以内)

【提出先】

記入した申請書はお住いの地域の税務署に提出します。

申請書を提出する税務署は国税局のホームページから確認できます。

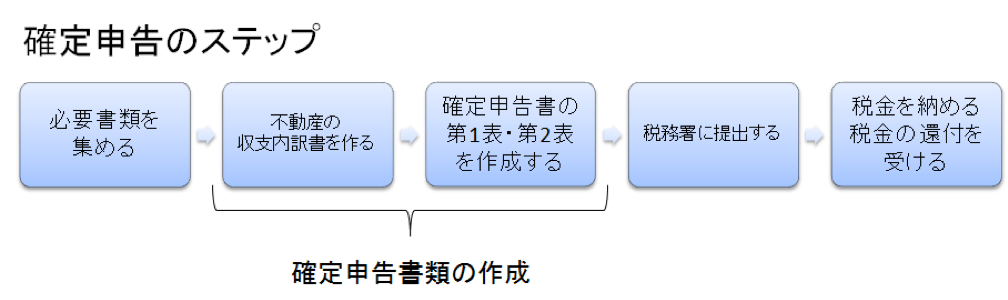

3.節税するための確定申告5ステップ

青色申告の申請が済んだら、いよいよ確定申告書の作成です。マンション経営で家賃収入を得ている人は、その金額に応じた税額をみずから計算して、毎年確定申告をする必要があります。

確定申告には必要書類の収集から申告書の提出、納税まで5つのステップがあります。ここでは5つのステップの流れについて確認していきます。

それぞれの詳しいステップについてはこちら「初心者でも安心!家賃収入がある方の確定申告の5ステップ」をご確認ください。

STEP1 必要書類を集める

【税務署への提出書類】

確定申告書B

所得税青色申告決算書(不動産所得用)

【確定申告書を作成するために必要な書類】

・源泉徴収票・・・取得先:勤務先

・不動産売買契約書・・・取得先:不動産会社

・売渡精算書(不動産売買時の費用明細書)・・・取得先:不動産会社

・譲渡対価証明書(マンションの土地と建物の按分割合を示す書類)・・・取得先:不動産会社

・管理費・修繕積立金が分かる書面(通帳等)

・家賃送金明細書・・・取得先:不動産会社

・賃貸借契約書・・・取得先:不動産会社

・投資用ローンの明細書・・・取得先:ローン会社

・不動産取得税の納付書・・・取得先:各都道府県の自治体

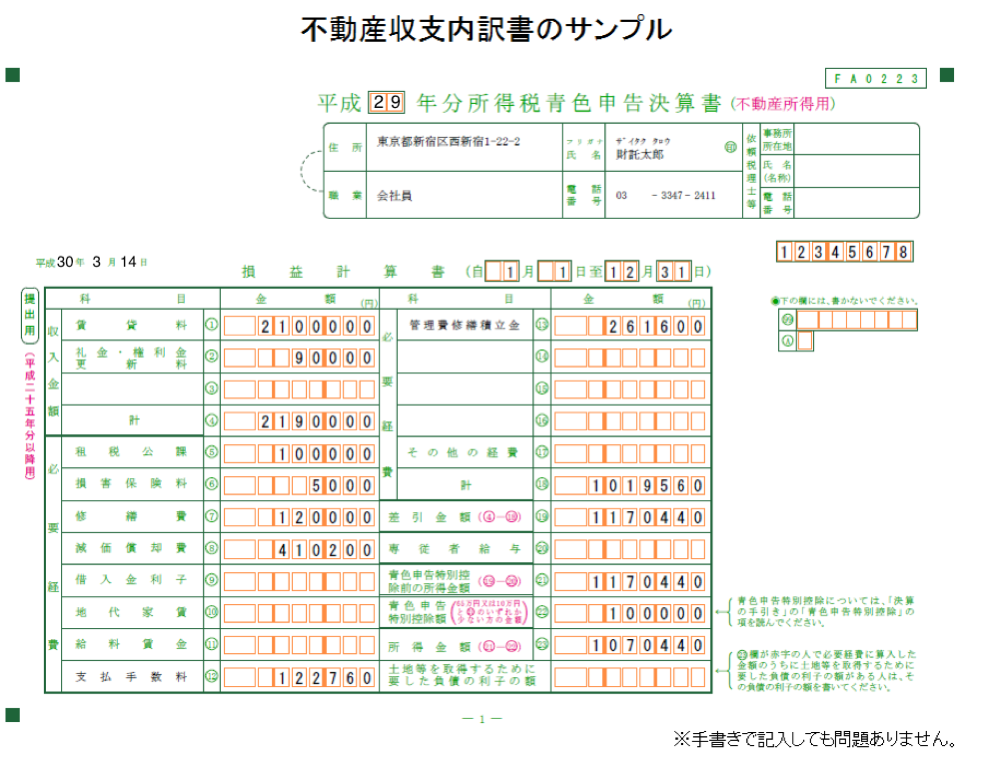

STEP2 不動産の収支内訳書を作成する

不動産の収支を計算する(所得税青色申告決算書(不動産所得用)の記入)。

不動産に投資をして家賃収入を得ている場合、1年間の収入と費用を不動産収支内訳書に記載して、利益(所得)を計算します。

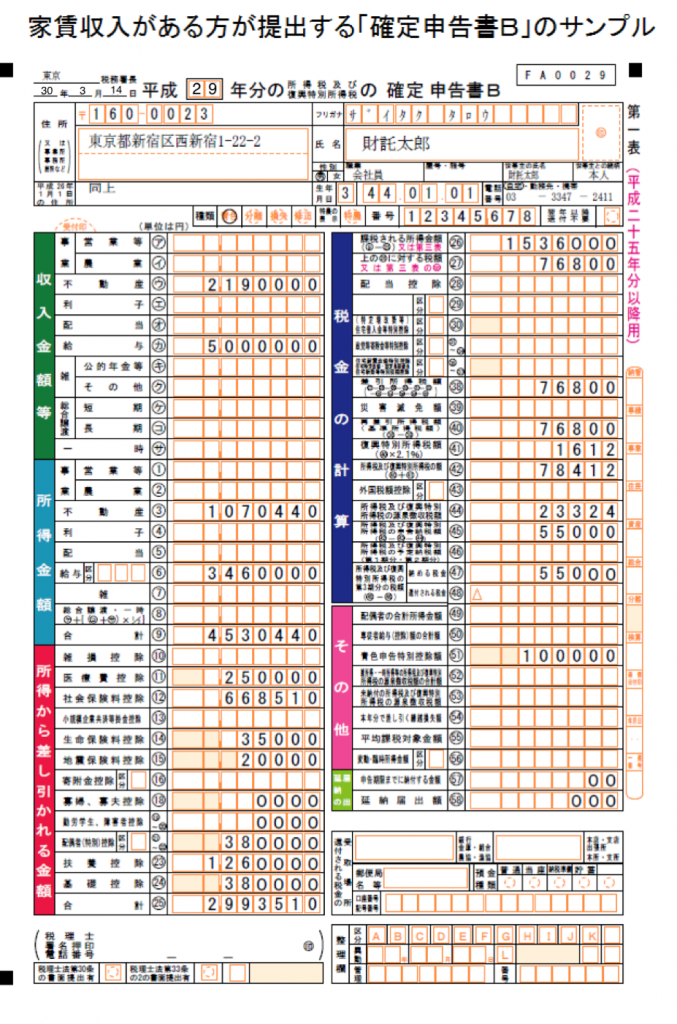

STEP3 B(第1表、第2表を作成する) 確定申告書Bの詳しい作成方法はこちら

確定申告書Bの詳しい作成方法はこちら

STEP4 確定申告書を税務署に提出する

作成した確定申告書類と源泉徴収票の原本を最寄りの税務署に提出します。

なお、申告書の提出に関しては郵送でも受け付けています。

STEP5 納税または税金の還付を受ける

確定申告で計算した税額は銀行や郵便局から納付する。

〜注意点〜

確定申告書を提出期限内に提出しても、税金が納付されていない場合、延滞税がかされます。申告書の提出とあわせて期限内に納税も済ませましょう。

4.まとめ

マンション経営の経費の基本的な一覧は、下記の17個です。

それぞれ、しっかり分けて管理するようにしましょう。

①租税公課

②管理費

③修繕積立金

④賃貸管理代行手数料

⑤損害保険料

⑥減価償却費

⑦修繕費

⑧ローン返済額のうち利息部分

⑨ローン保証料

⑩外注費

⑪旅費交通費

⑫通信費

⑬新聞図書費

⑭接待交際費

⑮消耗品費

⑯広告宣伝費

⑰青色事業専従者給与

これらの経費を自分で把握し、しっかり計上していきましょう。

そうすることで、適切に不動産所得を圧縮し、正しく節税をすることができます。

税務署は指摘してくれないことを忘れずに、経費計上を怠らないようにしましょう。

コメント