「マンション投資に興味があるけど、どんなものかよくわからないし、なんとなく不安」「サラリーマンに投資ができるのか?」と思っていませんか?

しかし、安心してください。マンション投資はサラリーマンでも十分にできる投資であり、その仕組みは誰でもかんたんに理解できるほどシンプルなものです。

実際、すでにマンション投資を始めているサラリーマンの方はたくさんいて、マンション投資をしている人のうち59.3%が会社員と言われているくらいです。

つまり、サラリーマンでも実践可能であり、それほどシンプルな仕組みで成り立っている投資手法ということです。

そこでこの記事では、誰でも簡単に理解できるようにマンション投資の仕組みを解説していきます。

マンション投資のメリットやリスク、失敗しないために事前に知っておきたいポイントまでまとめて解説しますのでぜひ参考にしてみてください。

不動産投資体験談

1.マンション投資とは

マンション投資とは、マンションを購入しそれを他人に貸すことで利益を得る投資です。

ただ、一口にマンション投資と言ってもいくつかの方法があります。そのため、あなたの年齢や収入、将来設計に合わせた方法を選ぶ必要があります。まずはこの章をしっかりと読んでいただき、マンション投資の全体像を理解してください。

1-1.マンション投資はマンションを活用して利益を得る投資方法

マンション投資とは、マンションを購入しそれを他人に貸したり売却することで利益を得る方法です。他人に貸して利益を得る場合は、「大家さんになる」と考えるとイメージしやすいでしょう。一方で、他人に売却することで利益を得る場合は、株の売買に近いイメージを持っておくとよいです。

他人に貸すことで家賃収入を得る場合の利益を「インカムゲイン」と言い、他人に売却することで得る利益を「キャピタルゲイン」と言います。

インカムゲイン:他人に貸すことで得る利益

キャピタルゲイン:他人に売却することで得る利益

キャピタルゲインを狙う場合、大きな資金が必要になりますし、かなり専門的な知識がないと収益を生むことは難しいです。一方で、家賃収入であるインカムゲインを狙う場合は比較的投資金額が小さく、専門家ほどの知識がなくても正しいやり方さえ知っていれば収益を生むことができます。

そのため「これからマンション投資を始めよう」という人は、家賃収入であるインカムゲインを目指すようにしましょう。

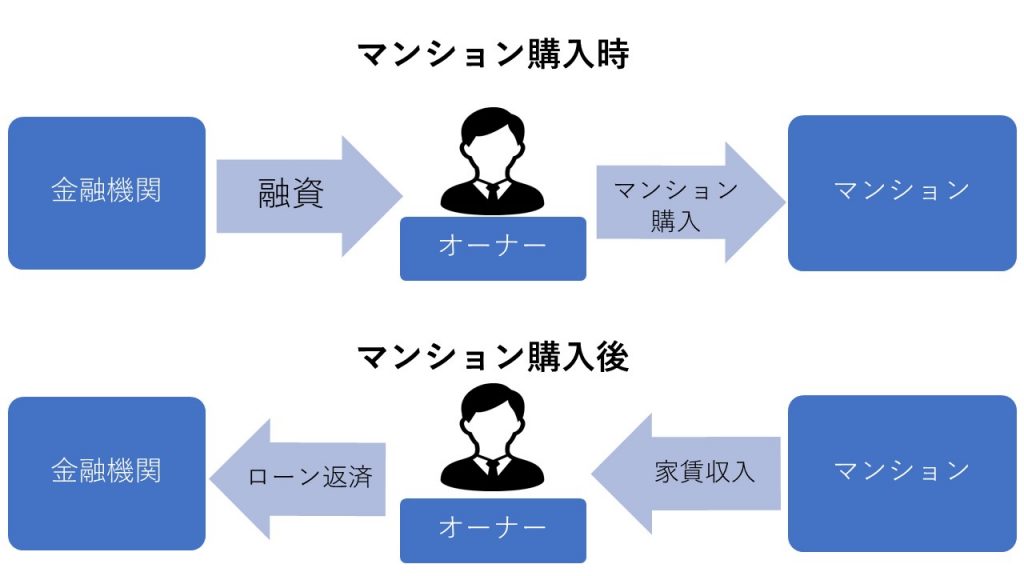

1-2.マンション投資で収益が得られるまでの仕組み

マンション投資で収益が得られるまでの流れは以下の6つです。

①銀行などの金融機関から融資を受ける

②不動産業者からマンションを購入する

③入居者を募集する

④入居者に家賃を支払ってもらう

⑤銀行への返済を行う

⑥残ったお金が収益となる

まず最初に、銀行などの金融機関から融資を受けます。

マンションを購入する場合は「全額融資」「融資と自己資金の併用」「全額自己資金」の3つのパターンが考えられますが、全額自己資金は現実的ではありません。

そのため、今回は銀行から融資を受けることを前提にお伝えします。そして、その融資をもとにマンションを購入します。

マンションを購入した後に入居者を募集し、無事に賃貸契約が完了したら入居者に家賃を支払ってもらいます。そして、受け取った家賃の一部を銀行への返済に充て、残ったお金があなたの収益(家賃収入)となります。

ただ、一般的には入居者の募集や物件の管理などは管理会社に委託することが多いです。その場合は、入居者の募集を管理会社が行ってくれる代わりに、あなたは管理会社に手数料などを支払うことになります。

以上がマンション投資で家賃収入を得るまで仕組みです。

1-3.マンション投資の種類

マンション投資の対象となるマンションには、大きくわけて以下の4つの種類があります。

1.区分マンション投資(新築)

2.区分マンション投資(中古)

3.一棟マンション投資(新築)

4.一棟マンション投資(中古)

区分マンション投資とは、マンションのうちの一部屋を購入して行うマンション投資のことを指しています。

特にサラリーマンのように副業としてマンション投資を行うのであれば、区分マンション投資を行うのが一般的です。

なぜなら、区分マンション投資であれば、資金が少なくても始めることができるからです。

実際に2018年4月以降の購入では、区分マンションの購入が一棟マンションの購入の3倍ほどの数になっています。

また、「きれいな部屋の方が借りてもらえるのでは?」と思って新築のマンションを選んでしまいがちですが、特に初心者にとってそれは危険です。なぜなら、新築の場合は中古に比べて価格が高く、結果として収益性が低くなってしまうからです。

そのため、「これからマンション投資を始める」のであれば、中古の区分マンション投資がもっとも無難な選択と言えるでしょう。

1-4.マンション投資で収益を上げるために大事な利回り

マンション投資で収益を上げるために大事なのは利回りです。

利回りとは、「投資した金額に対してどれだけの収益が得られるか?」を表した比率です。この利率が高ければ高いほどあなたのもとに残る収益が大きくなるため、マンション投資を考える上では欠かすことができない数字です。

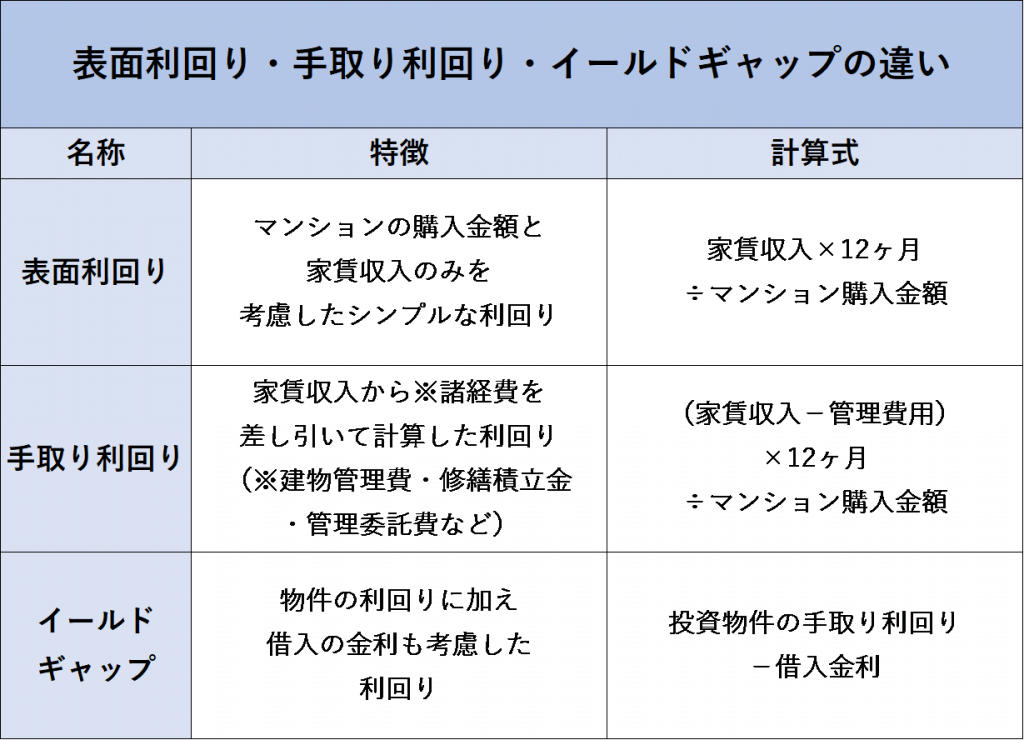

そして、マンション投資の利回りは、一般的には「表面利回り」と「手取り利回り」の2つがありますが、「イールドギャップ」という指標も知っておくと良いでしょう。この3つの違いを理解することで、収益を生む物件を見つけることができます。

表面利回り

表面利回りとは、管理会社への手数料などを考慮せず、単純にマンションの購入金額と家賃収入を計算したものです。

たとえば、2000万円で家賃8万円のマンションを一室購入したとします。

この場合、1年間で96万円(8万円×12ヶ月)の家賃収入が得られます。

そして、得られる96万円を投資金額の2000万円で割った4.8%が表面利回りとなります。

つまり、2000万円の投資に対して毎年4.8%を回収することができるということです。

なお、マンション投資をする場合の表面利回りの指標は以下の通りです。

都内の区分マンション:5%~6%

地方の区分マンション:7%~8%

これらの数値を表面利回りの最低ライン(指標)として検討することをお勧めします

詳細はこちらの『都内区分の不動産投資|表面利回りの最低ラインは5%が目安!』をご参考ください。

手取り利回り

手取り利回りとは、家賃収入からマンションを管理するのに必要な諸経費を差し引いて計算した利回りのことです。

マンションを管理するためには、マンションの共有部分などにかかる建物管理費や将来の修繕のために備える修繕積立金、マンションの管理を委託する際に発生する管理委託費などが必要となります。ちなみに、業者に依頼する場合の管理委託費は、家賃の5%程度が相場と言われています。

たとえば先ほどの例で、マンションの管理に必要な経費が毎月1万5千円かかるとしましょう。

この場合、「(家賃収入8万円-管理費用1万5千円)×12ヶ月÷2000万円」という式で、手取り利回りを計算することができます。

これを計算すると3.9%となるため、この物件の手取り利回りは3.9%ということができます。

当然ながら、管理費用などの諸経費を差し引いている分、表面利回りよりも手取り利回りの方が小さくなります。

そして、手取り利回りの方が経費を引いている分、より正確な数字を表していると言えるでしょう。

そのため、「どのマンションに投資するか?」を考える際には、表面利回りだけでなく手取り利回りをみて考えるようにしましょう。

イールドギャップ

もう1つ大切なのは『イールドギャップ』です。イールドギャップとは、物件の利回りだけでなく、借入の金利も考慮したものです。

実際にマンション投資をするために借り入れをした場合、元本だけでなくその利子の支払いも考慮しなければ、

あなたのマンション投資が黒字になるかが見えづらいからです。

具体的には、「投資物件の手取り利回り-借入金利」が2%以上になるのがおすすめです。

イールドギャップがこれくらいあれば、よほど高額な物件を購入していない限りは黒字になるはずです。また、長期間にわたってマンション投資をしていれば、いずれ収益性は下がってきてしまいます。そのことを考えると、購入の段階では最低限2%以上のイールドギャップが必要と言えるでしょう。

2.マンション投資がサラリーマンにこそおすすめな理由

マンション投資はサラリーマンにこそおすすめだと言えます。その具体的な理由を解説していきます。

2-1.融資が受けやすい

マンション投資がサラリーマンにおすすめな理由の1つ目は、融資が受けやすいことです。その理由は、「会社に属しているから」です。

マンション投資をする場合、銀行などの金融機関から融資を受けるのが一般的です。

そして、このときに大事なのが「融資を受ける人の支払い能力」です。この支払能力が高ければ高いほど、融資が通りやすかったり、融資してもらえる金額が高くなります。特に勤務先が大きな企業であればあるほど、信用が大きく、支払い能力が高いとみなされます。その結果、比較的融資が受けやすくなるのです。だからこそ、サラリーマンは融資が受けやすく、マンション投資に向いていると言えるのです。

2-2.低金利である

マンション投資がサラリーマンにおすすめな2つ目の理由は、低金利時代であることです。低金利であるということは、資金がそれほど豊富とは言えないサラリーマンにとっても、借り入れのハードルが低くなっているからです。

マンション購入のように大きな金額の投資であれば、資金力によって投資ができる人が限られるのが一般的です。

しかし今は金利の低く、借り入れの負担が比較的小さいため、一般的にあまり余剰資金が多いとは言えないサラリーマンであっても、融資を受けやすい状況です。また、マイナス金利ということを考慮すれば、銀行も自分たちが資金を保有するよりも、誰かにお金を貸したいと考えています。

銀行からの融資が受けやすい今の時代だからこそ、マンション投資はサラリーマンにおすすめな投資法と言えるでしょう。

2-3.労力がかからない

マンション投資がサラリーマンにおすすめな3つ目の理由は、労力がかからないということです。なぜなら、あなたが購入したマンションの管理は委託することができるからです。

マンション投資では、物件を運営するうえで必要な業務を、管理会社に委託することができます。具体的に委託する内容は、入居者管理や建物のメンテナンス、周辺環境の整備などです。

もし、これらをすべて自主管理で行おうと思うと、かなりの時間がかかることになります。

ですが、これらを管理会社に委託することで、あなたはほとんど活動する必要がありません。そのため、サラリーマンのように本業が別にある人であってもマンション投資をすることができるのです。

なお、一般的な管理委託費は、「家賃の5%程度」と言われています。管理会社に委託することを考える際は、ぜひこの数字を検討の基準にしてみてください

2-4.時間に縛られないので副業に向いている

マンション投資がサラリーマンにおすすめな理由の4つ目は、時間に縛られないので副業に向いているということです。マンション投資は相場の変動が限定的であるため、活動時間を比較的自由に設定することができます。

たとえば、副業としてイメージされやすい株やFXであれば、市場が開いている時間内であれば、常に相場が変動します。また、FXであれば、やり方によっては24時間、相場が動いているということもあります。

その結果、数分単位で相場は動き、それに合わせて数分から数時間で相場を分析し、取引をする必要があります。つまり、常に相場を見ていなければいけないということです。

一方で、マンション投資であれば、そのような相場の動きはありません。マンション投資に関係あるのは、マンション相場の変動と、家賃相場の変動、金利相場などです。

そのように、マンション投資で重要な相場は比較的安定しているため、本業に時間がとられてしまうサラリーマンでも、取り組むことができるのです。

3.マンション投資のメリット

ここではマンション投資のメリットを5つご紹介します。

3-1.ローリスク・ロングリターン

マンション投資は、「ローリスク・ロングリターン」の投資手法と言えます。マンション投資の場合、預貯金のように元本が保証されているわけではないものの、株やFXなどのように大きく損失を生む危険性は小さいです。そのため、ローリスクということができます。

一方で、一度マンションを購入してしまえば、管理費やメンテンナンス費用などは掛かりますが、その後は相場の変動によって売買をしたり大きな追加投資をする必要はありません。

そのため、長い期間にわたってリターンを生み出してくれます。特に、融資の返済が終わった後であれば、家賃収入のほとんどが手元に残るお金になるでしょう。

3-2.不労所得

マンション投資の2つ目のメリットは、不労所得であるということです。これは、きっとあなたもイメージしやすいのではないでしょうか?マンション投資は一度購入してしまえば、管理会社に委託をすることで、あなたが物件に関して働く必要はなくなります。

そして、入居者がいる限りは何もしなくても家賃収入が入り続けます。そのため、文字通りの不労所得を手に入れることができる投資手法なのです。

3-3.安定収入

マンション投資は、安定収入をもたらしてくれる投資手法だといえます。なぜなら、家賃というのは、一般的にそれほど大きく変動するものではないからです。

入居者を確保することができさえすれば、あなたがマンションを手放さない限り安定的に収入が入ってくることになります。ただし、空き室が発生しないことが前提になっていますので、その点は注意が必要です。

※空き室を発生させない方法はこちらの記事を参考にしてください「埋まらない空室対策を値下げせずに解消する6つの施策徹底解説」

融資の返済が終わるまでは毎月の返済が発生しますが、完済後は維持費をのぞく家賃のほとんどがあなたの収入に直結します。

そのため、「私的年金」のような役割を果たし、安定的にあなたの生活の支えになってくれるはずです。

さらに、投資用にマンションを購入する場合、団体信用生命保険に加入することが一般的です。この保険に加入していれば、あなたに万一のことがあった場合は生命保険金でローンが完済されます。その結果、遺族にはローンのないマンションが残るため、安心してマンション投資を行うことができます。

3-4.相続税対策

マンション投資には、相続税対策という側面もあります。現金で資産を保有するよりも不動産で資産を保有する方が、相続税が安くなる傾向にあるからです。

そもそも相続税というのは、相続される資産の評価額が「3000万円+600万円×法定相続人の数」を越えるときに発生する税金です。

つまり、法定相続人が2人の場合、相続される資産の評価額が4200万円(3000万円+600万円×2)を越えると相続税の申告が必要になります。逆に言えば、この金額を越えない場合、相続税は発生しないことになります。

ただ、相続される資産の評価額は、収益不動産の方が現金よりも低く見積もられる傾向があります。

たとえば、相続される財産が現金の場合、そのままの金額が「相続される財産」として計上されます。

しかし、収益不動産の場合には土地は時価のおよそ8割の「路線価」×「借地権割合」で計算され、建物は「固定資産税評価額×(1-借家権割合×借地権割合)」で計算されます。

このように現金を投資用動産に組み替えることによって、相続税の計算の基準となる財産の評価額を約3分の1にまで圧縮することができます。

ただ、相続に際しての評価額に対しては、トラブルが起きやすいのも事実です。場合によっては、評価をした税理士が訴えられるなんてケースもあります。そのため、税理士だけではなく不動産鑑定士などにも相談するとよいでしょう。

3-5.分散投資

マンション投資のメリットとして、分散投資ができるということも挙げられます。株やFXなどの金融商品だけに投資するよりも、マンション投資に代表される不動産投資も行うことでリスクを分散できます。そのためあなたの大事な資産を守りやすくなるのです。

最近では国がさまざまな制度を用意しているため、少額から金融商品への投資ができ、金融商品の中でリスクを分散することも可能です。

しかし、金融の世界はすべてが連動しています。そのため、株式市場で起きた相場の変動がFX市場にも影響を与えるのです。その結果、リーマンショックのような世界規模での不況が起こった場合、分散はあまり効果を発揮しません。

一方で、マンション投資に代表される不動産投資を活用することで、金融商品だけに投資するよりも確実にリスクを分散することができます。

もちろん、不動産投資が経済の影響を全く受けないというわけではありません。しかし、資産としての価値が下がったとしても、入居者がいる限り家賃収入は入り続けます。

そのため、マンション投資により、分散投資によるリスクの低減という恩恵を受けることができるのです。

4.マンション投資の失敗例

マンション投資を始める人が増えている一方で、知識を持たずに始めてしまい失敗する例もあります。

投資手法としては失敗するリスクは小さいですが、投資金額も大きいため失敗したときの損失も大きくなりがちです。そのため、この章でお伝えするマンション投資の失敗例を覚えておき、あなたが実際にマンション投資をする際に同じ失敗をしないようにしましょう。

4-1.新築・地方の物件を買う

マンション投資の失敗例として挙げられるのは、「新築の物件」もしくは「地方の物件」を買うことです。一般的に新築の方が利回りが低く、地方の物件では入居者が集まりにくいです。

①新築物件に比べ中古物件の方が2~3%利回りが高い

新築マンションよりも中古マンションの方が利回りが高く、表面利回りで2~3%の差があると言われています。なぜなら、新築の場合は物件を販売するための宣伝広告費などがかかっているからです。

マンション投資をする際には、「少しでも入居を検討する人にとって魅力的な物件を」という思いが働き、新築の物件に魅力を感じてしまいがちです。

しかし、新築のように利回りが低いということは、家賃収入に対して購入価格が大きいということを意味しています。

その結果、「せっかく投資マンションを購入したのに、なかなか利益にならない」ということになってしまうのです。

②地方物件に比べ都市部物件の方が入居者を確保しやすい

地方と都市部の物件を比べた場合、都市部の物件の方がマンション投資に向いていると言えます。理由はシンプルで、都市部の方が入居者を確保しやすいからです。

たしかに、地方の物件の方が、物件自体の価格が安くなるため、利回りが大きくなる傾向にあります。

実際、東京城南区(港区、品川区など)の期待利回りは4.4%、東京城東区(中央区、台東区など)の期待利回りは4.5%である一方、札幌や仙台で5.5%、広島では5.8%と地方の方が利回りが高い傾向がありました。

参考:『不動産投資家調査』

しかし、利回りが高いとしても入居率が悪ければ意味がありません。

そのため、入居者が集まりづらい地方では、収益をあげるのが大変になってしまうのです。

以上の失敗例から、特にマンション投資初心者の方は新築や地方の物件を避け、都心の中古物件を購入すると収益をあげやすいと言えるでしょう。

4-2.利回りだけを考える

マンション投資の失敗例としては、「利回りだけを考える」ということも挙げられます。たしかに、マンション投資をする上で利回りはとても重要です。

ですが、マンション投資に関して言えば、利回りはあくまで入居者がいることが前提です。つまり、「どんなに利回りが高くても、入居者がいなければ意味がない」ということです。これは、先ほど例に挙げた地方の物件を買う場合と同じです。

そのため、目先の利回りが高いからといって安易に地方の物件を購入してしまうと、空室が長期化して、図面上の利回りを達成できないということになりかねません。

入居者がいなければ利回りは計算だけの架空の話で終わってしまいます。

4-3.営業マンの言うことを鵜呑みにする

「営業マンの言うことを鵜呑みにする」というのも、マンション投資の失敗例でよくあることです。

最近では、いろいろなところで「マンション投資の勧誘をされた」という話を聞くようになってきました。たしかに、マンション投資はローリスク・ロングリターンの安定性の高い投資方法ですが、リスクがないわけではありません。

たとえば、よくあるのが「節税対策になります」というものです。

不動産投資の目的は長期安定収入を得ることです。決して節税や値上がり益を目的にしたものではありません。

節税効果を得るためだけに不動産投資をするようになると、物件選びもおのずと本筋から離れてきてしまいます。そもそも、節税効果があるといっても、未来永劫、節税効果が続くわけではありません。節税効果が尽きるときは必ず来るのです。

不動産投資でしっかりと利益が出て、黒字になるということはそれだけ投資がうまくいっているということです。

税金が気になるのであれば事前の資金計画のなかにもしっかりと所得税の項目を入れておきましょう。不動産から家賃収入まで得られて、さらに税金まで安くなる。そんなうまい話はありません。

以上のことを考えると、営業マンの言うことを鵜呑みにするのではなく、あなた自身がしっかりと知識をつけあなたの状況に合わせたメリットを見つけることが重要です。あるいは、信頼できるパートナーに相談することが重要と言えるでしょう。

5.リスクを軽減し失敗を避けるためにやるべきこと

この章でお伝えしている内容をしっかりと理解し、リスクを極力小さくしながら、マンション投資を始めるために動き出してみてください。

5-1.知識と余裕を持って取り組むこと

マンション投資を成功させるためにまず重要なのは、知識と余裕を持って取り組むことです。

なぜなら、知識がなければ営業マンの話をそのまま受け入れたり、世の中にある根拠の曖昧な話を信じるしかありません。また、余裕がなければ選ぶことができる選択肢が限られてしまったり、正常な判断ができなくなってします。

そんな状況を避けるためには、マンション投資に関する知識を持つことに加え、その知識をもとに精神的・時間的・資金的な余裕を持っておくことが大事です。

本を読んだりセミナーに参加することで、マンション投資の知識を身に着けることができます。また、マンション投資家が集まるコミュニティに参加するのも良い方法です。

マンション投資は、長期間にわたって安定的に収益を生み出してくれることがメリットですので、長期的に考えられるような状況を作りましょう。

知識を得るためには書籍およびセミナーでの学習がおすすめです。以下の2記事を参考にしてみてください。

《5冊厳選》不動産投資を始めるあなたが絶対読んでおくべき本

不動産投資セミナー|参加しなくてよいセミナーとすべきセミナーの違い

5-2.信頼できるパートナーを見つけること

マンション投資を成功させるためには、信頼できるパートナーを見つけることも重要です。信頼できるパートナーがいれば知識の足りない部分を補ってもらうことができますし、余裕を持ったやり方を教えてくれます。

パートナーの候補としては、不動産会社はもちろん、ファイナンシャルプランナーや最近では不動産投資コンサルタントという方もいます。

そのような投資の専門家たちは、投資家を対象にしたセミナーを開催しているため、インターネットで調べるなどしてセミナーに参加することをおすすめします。

ぜひ、いろいろな方と触れ合う中で、あなたが求めている情報を提供しあなたのマンション投資をサポートしてくれる、そして何よりも信頼できるパートナーを探してください。

そのようなパートナーと出会うことができれば、あなたのマンション投資はぐっと成功に近づくはずです。

まとめ

この記事では、マンション投資の仕組みやマンション投資のメリット、さらにはリスクやマンション投資で失敗しないポイントについてお伝えしてきました。

マンション投資のメリットとしては、以下の5つがありました。

①ローリスク・ロングリターン

②不労所得

③安定収入

④相続税対策

⑤分散投資

そして、マンション投資の失敗例としては以下の3つがありました。

①新築・地方の物件を買う

②利回りだけを考える

③営業マンの言うことを鵜呑みにする

これらの点に注意しながら、ぜひあなたもマンション投資に取り組んでみてください。この記事が、あなたの投資ライフの助けになれば幸いです。

コメント