投資物件を選んでいるが、いろいろ見すぎて、どれが良いのか、どういうポイントを見ればよいのか、分からなくなってきた。

インターネット検索しているうちに、”物件買いたい病”になったかもしれない。

「色々考えてもしょうがないから価格や利回りを見て、エイッ!と決めてしまおう。」

もし、あなたが今少しでもそう思っているのであれば、その不動産投資は失敗する可能性が高いです。

なぜなら29年間、のべ7,600人以上の不動産投資を始めた方とお付き合いしてきましたが、価格や利回りだけで物件を選んで失敗した人たちがたくさんいたからです。

不動産投資は、長期にわたる投資です。

あなたが手にするべき物件は、今この瞬間に高い利回りが取れる物件ではなく、将来にわたり、しかも20年後、30年後といった遠い未来まで、安定して家賃収入を得られる物件です。

「ああ、あの時、こんな物件買わなきゃよかった」と後悔することなく、確実に収益をもたらしてくれる物件でなければなりません。

そこで今回は、目先の数字に騙されることなく、20年後、30年後にも確実に収益を上げる物件の選び方を、ご紹介します。

わたしたち日本財託では29年間、自社で目利きをした投資用物件をご紹介し続けてきました。

私たちは業界トップのポジションにいますが、私たちの目利きが確かでなければ、これだけの支持は絶対に得られないはずです。

ここに書いてある物件の選び方をぜひ参考にしてください。

不動産投資体験談

目次

1.20年後にも確実に収益が上がる投資物件とは

管理戸数20,000戸以上の賃貸管理会社の視点から、20年後を見据えた不動産投資を行いたい投資家のあなたが選ぶべき物件をご紹介します。

1-1. 原則:20年経っても変わらない要素を優先する

物件の選び方には原則がありますので、確認しましょう。それは「変わらないもの」を優先するということです。

物件選びに当たっては、さまざまな面から物件を検討する必要があります。その中でも20年経っても変わらない要素を見て、条件のより良い物件を選んでいくことが、収益を確実に上げていく大前提となります。

たとえば、建物の構造や立地は20年経っても変わることがありません。一方で、交通や近隣商業施設といった利便性は、再開発などによって変貌することもありますし、価格や表面的な利回りは経済情勢に影響を受けて大きく変わる可能性があるでしょう。

1-2. 3つの条件を満たす不動産投資を

20,000戸を管理する賃貸管理会社の目線で、20年後にも確実に収益が上がる投資物件は、以下の3つの条件を満たす物件です。

1-1-1. 立地が都心

1つ目の条件は、物件の所在地が都心に存在していることです。

東京をはじめ、人口が集積している大都市圏を選びましょう。

なぜ都心でなければいけないのか。その理由は、2章で詳しく説明していきます。

1-1-2. タイプが区分ワンルーム

2つ目の条件は、タイプが区分ワンルームであることです。

投資物件には、一棟丸ごとという選択肢もありますが、区分所有を選びましょう。また、ファミリータイプではなくワンルームを選ぶのが重要です。

なぜ区分ワンルームでなければいけないのか。その理由は、3章で詳しく説明していきます。

1-1-3. 築年・構造が中古築浅のRC造マンション

3つ目の条件は、築年・構造が中古築浅のRC(鉄筋コンクリート)造であることです。

一口に中古物件と言っても様々な種類がありますが、なるべく築年数の浅いものを選ぶのがポイントです。また、耐震性の高いRC造のマンションを選びましょう。

なぜ、築浅・RCでなければいけないのか。その理由は、4章で詳しく説明していきます。

2.なぜ都心でなければいけないのか

ここでは、なぜ都心の物件を選ぶべきなのか、その理由をご紹介していきます。

2-1. 投資物件には安定した賃貸需要が生命線

不動産投資は、言い換えれば賃貸ビジネスです。賃貸需要が伴わなければ、不動産はただの箱。入居者が入り、家賃を払い続けるからこそ、はじめて投資が成立すると言えます。

都心には、賃貸需要を生み出す要素が一つだけでなく、幾つも存在し、重なりあっています。たとえ、そのうち一つが失われたとしても、賃貸需要が極端に少なくなることはありません。

たしかに表面的な利回りだけで比較すると、地方・郊外の物件のほうが、都心に立地した物件より圧倒的に高くなる傾向にあります。

しかし、賃貸需要を生み出す大学や工場が撤退してしまったら、周囲のアパートに入居する人口は激減し、賃貸経営は成り立たなくなってしまうのです。

複数の賃貸需要があり、将来にわたり安定している都心だからこそ、20年後の確実な収益を見据えた投資が可能になります。

2-2. 人口が増えているか

端的に、人口が多ければ多いほど、賃貸物件に入居する人は増えます。ただ、20年、30年という先を考える際には、現在の人口だけでなく、将来の人口がどう推移しているかを考える必要があります。

総務省統計局が発表している住民基本台帳人口移動報告(リンク)を見ると、地域別の直近の人口増減が分かります。また、国立社会保障・人口問題研究所では市区町村別に2040年までの将来推計人口のデータ(リンク)を出していますので、参照してみましょう。

2015年の都道府県別の転入超過数でみれば、日本の中で人口が増加しているのはわずか8都府県。4大都市圏に限られるといっても過言ではありません。

2-3. 企業が集まっているか

働く人が多いほど、その職場の近隣地域に住む人も多くなります。経済産業省が行っている経済センサスで、地域別の事業所数や従業人口を見ることができます。

企業の集積率では、全国でも東京都が飛び抜けています。資本金10億円以上の大企業の約半数、上場企業の約半数、また外資系企業の4分の3が本社を東京に置いています。

2-4. 学生が集まっているか

進学をきっかけに賃貸物件に住む人も多いですので、大学や専門学校といった教育機関が集まっているほど、賃貸需要が生み出されます。

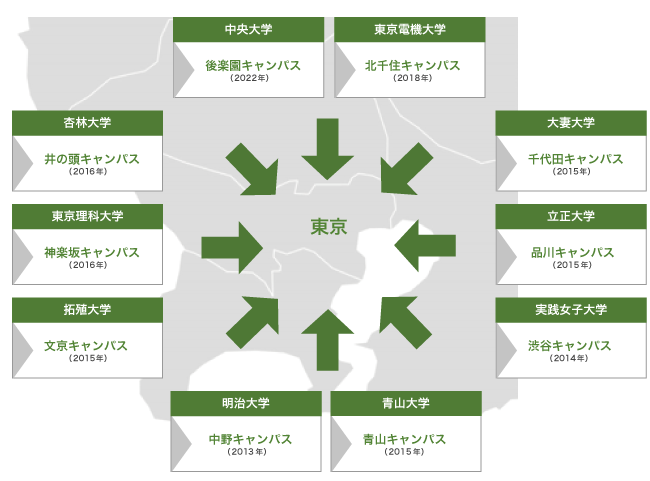

大都市圏には大学も集中しています。都道府県別の大学数でみると、3大都市圏にあたる1位東京、2位大阪、3位愛知という順になっています。

近年は激化する学生獲得競争や拠点集約のメリットを考慮し、大学の都心回帰が進んでいます。都心に学生がより集まる流れは今後も変わることはないでしょう。

2-5. 利便性が高いか(交通・商業)

入居者の生活を支える利便性も重要です。コンビニやスーパー、飲食店やクリーニング店といった生活を送っていく上で必要な商業施設や、駅やバス停までのアクセス、学校や職場への通勤通学時間といった要素を考えていくほど、都心は郊外地域に比べて有利になります。

特に東京23区は、世界一といわれる地下鉄・鉄道網が整備されており、電車に飛び乗ればどこにでもたどり着ける便利な都市です。

2-6. 再開発があるか

20年、30年という長い月日を経ると、街の活気が失われる例は多々あります。ロードサイドに総合スーパーが進出したことにより、郊外地域の商店街が衰退しているという話はたびたび耳にしますよね。街の活気を維持していくには、オフィスや商業施設、エンターテインメント施設を伴う再開発の存在も欠かせません。

郊外地域に比べ、都心には幾つもの再開発計画が存在しています。将来の再開発計画は全国市街地再開発協会から調べることができます。

3. なぜワンルームでなければいけないのか

ここでは、なぜ区分ワンルームの物件を選ぶべきなのか、その理由をご紹介していきます。

3-1. 卵を一つの籠に盛るな

『卵を一つの籠に盛るな』投資の格言として一度はお聞きになったことがあるでしょう。もし籠を落としてしまったら、卵は全て割れてしまう。別々の容器に入れておけば、全てが割れて食べられなくなってしまうことはありません。

リスク分散の重要性を謳うこの格言は、不動産投資においても当てはまります。具体的には、

- 購入時期

- 築年数

- エリア

- 賃貸需要

- 災害リスク

といった観点で分散を行うことが必要になってきます。そのためには、一棟丸ごとを購入するのではなく、区分所有の物件を選ぶべきです。たとえばアパートを所有していたとしても、その地域にひとたび大地震が起これば全てが倒壊してしまう恐れもあります。

後に触れる価格面を考慮すると、一番リスク分散が可能な不動産投資は、ワンルーム投資です。

写真:平成28年熊本地震で倒壊した木造アパート

3-2. ランニングコストの違い

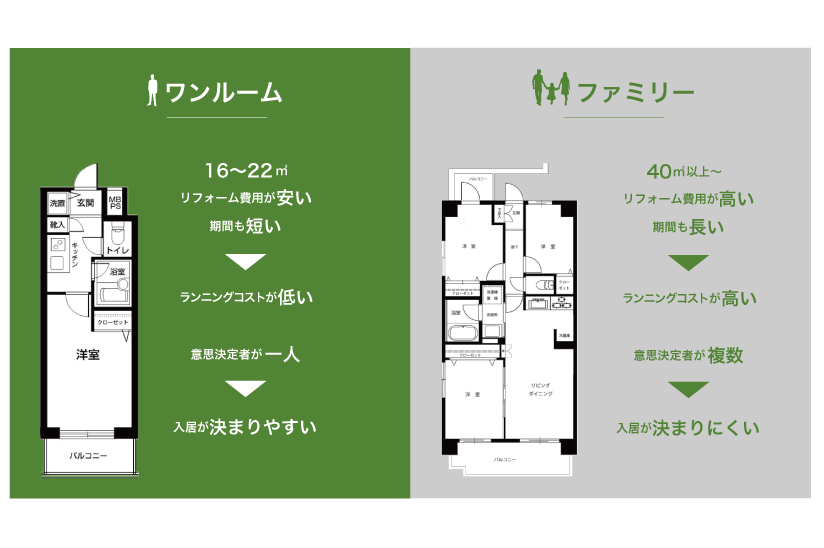

長期的な視点で物件選びをするのであれば、将来のランニングコストについてもしっかりと捉えておく必要があります。ランニングコストで大きな金額となるのは、退去時の内装リフォームです。

リフォーム費用は、ほぼ部屋の面積に比例して増加します。ワンルームタイプとファミリータイプの部屋で比較すると、ワンルームは10~15万円程度、ファミリータイプは30万円以上となり、長い目で見れば歴然たる違いとなってきます。

ランニングコストの分散も鑑みる必要があります。一棟アパート新築時には同じ設備を入れますので、故障するタイミングも近くなる可能性が高くなります。たとえば、給湯器1台の交換には約10万円かかりますから、それに部屋数を掛けた資金を用意しておかなければならないのです。

3-3. 空室期間と入居率

不動産では必ず入居者の退去があります。入居者がいない期間=空室期間には、家賃が入ってきませんから、この期間をいかに短くできるかが確実に収益を得る上で大切なポイントです。

ワンルームの場合、入居にあたっての意思決定者はほとんどの場合、一人です。ところが、ファミリータイプの場合は、複数名の意思決定者がいるため、決断に時間がかかり、その分空室期間が長くなる傾向にあります。また前述のリフォームも、ファミリータイプは、より時間を要します。20年間、30年間の入居率を鑑みれば、ワンルームを選ぶべきです。

3-4. 物件価格・家賃の違い

物件価格は同じ立地であれば当然面積に比例しますので、一棟よりも区分、ファミリータイプよりワンルームのほうが割安になります。3,000万円のファミリータイプマンションを2戸購入するより、1,500万円のマンションを4戸購入したほうが、前項で触れた分散投資の観点ではより良いことになります。

アパートを建設できる良い立地は都心では非常に限られています。中古であっても1億円以上の価格になることもあります。巨額のローンを抱えるほど、借入金利の上昇次第でローンの支払いができなくなるリスクが高くなります。

家賃相場の面でも、ワンルームのほうがより多くの賃貸需要があります。シンプルに考えても、「ワンルーム:月6万円の家賃を払える層」と「ファミリー:月12万円の家賃を払える層」どちらのほうが多いかは明らかです。

4. なぜ中古築浅のRC造マンションでなければいけないのか

ここでは、なぜ中古築浅のRC造マンションの物件を選ぶべきなのか、その理由をご紹介していきます。

4-1. 物件価格と家賃の差

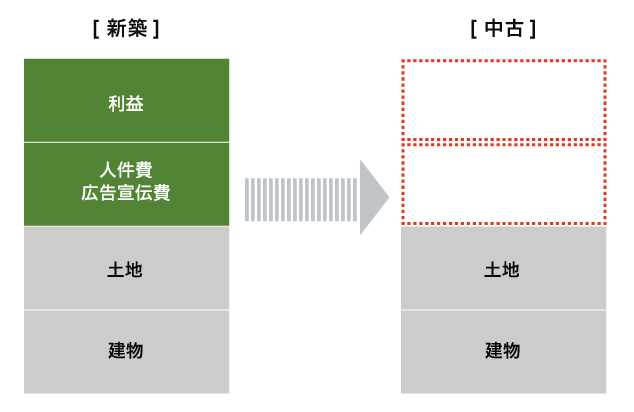

投資用の新築物件と中古物件では、同じような立地、スペックであっても価格に大きな差があります。一般的には、中古物件はどんなに築年が浅くても、新築の6~7割程度の市場価格になっています。この価格差は、新築物件の売主(ディベロッパー)が広告宣伝費や利益を上乗せした価格で販売していることで生じるものです。

一方で、家賃の額は、新築と築年数が浅いマンションでほとんど差異はありません。得られる家賃収入が変わらない一方で、価格が3割も違うわけですから、表面利回りで換算した際は、断然、中古に軍配が上がります。不動産投資の利回りは購入当初に決まってしまいます。収益性で考えるなら、中古を選ぶのがベストです。

それならば中古の一棟アパートのほうが、より利回りが高いと考える人もいるかもしれません。しかし、表面的な利回りに惑わされず、収益性を判断することが重要です。アパート経営の正確な利回り計算方法については、下記の記事をご覧ください。

広告を信じてはならない!アパート経営の利回りの正しい見方

4-2. 管理状況が分かる

一時期大きく報道され話題となった横浜の“傾斜マンション”を覚えていらっしゃるでしょうか。このマンションは極端な例ですが、マンションの良し悪しは、建築からしばらく経ってから表れることも多くあります。

また、建物の寿命はその後の管理が左右します。築年数がそこまで経っていなくても、適切に管理されていないマンションは外壁が剥がれたり、設備が壊れたままになったりと、資産価値が下がっていってしまいます。

新築物件はその後の管理状況を判断する指標が乏しいですが、中古物件であれば物件の管理状況をまとめたカルテと言える「重要事項調査報告書」があります。現在の修繕積立金の総額や過去の工事履歴、今後の修繕計画や金融機関からの借入状況などを事前にチェックすることで、購入後のリスクを未然に防いだり、将来の出費を予測して備えることが可能になるのです。

4-3. 朽ち果てないRC、寿命の短い木造

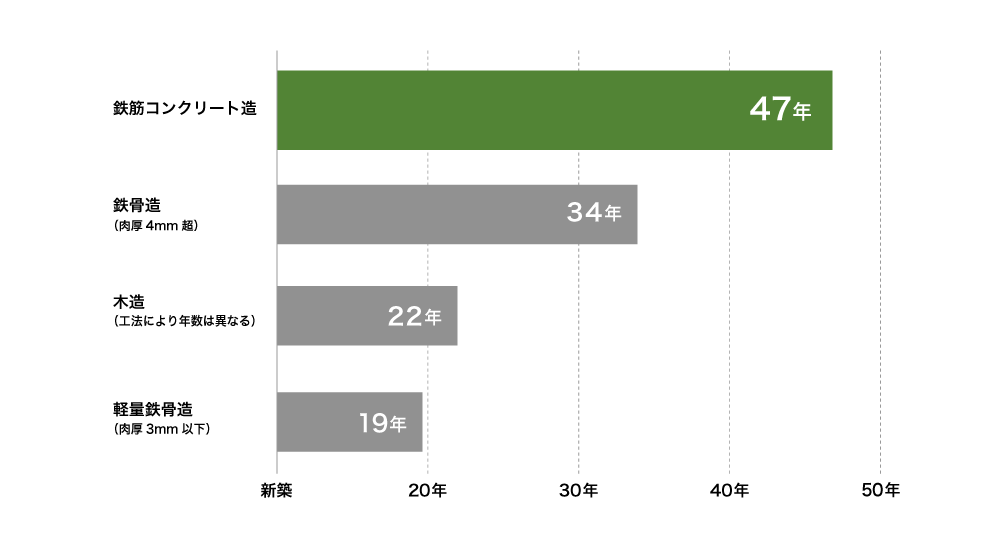

投資用賃貸物件の構造は大きく分けると、木造、鉄骨造、鉄筋コンクリート造(RC造)の3種類です。20年、30年という長い期間に建物は老朽化していくことは避けられませんが、耐久性ではRC造が一番優れています。法律で定められた耐用年数も、RC造が最長です。

アパートはそのほとんどが木造または鉄骨造です。一方、マンションは大規模な分譲マンションのほぼ全てがRC造または鉄骨鉄筋コンクリート造(SRC造)であり、耐震性の面でも秀でています。

いつマンションが建築されたかで、地震に対する強度が異なります。絶対に選んでほしいのは、1981年(昭和56年)以降に作られた新耐震基準の物件です。

新耐震基準法は、1978年(昭和53年)に宮城県沖で発生した地震による被害を教訓にして、新たに定められた基準です。『震度6強以上の地震で倒れない住宅』とされています。

実際に、阪神淡路大震災、東日本大震災、平成28年熊本地震でも、新耐震基準で建てられたマンションの倒壊は1棟もありませんでした。

いくら中古が良いといっても、築年数が1981年以前の旧耐震の投資物件は選んではいけません。地震に強い新耐震基準のRC造マンションを選ぶのが、長期的に確実な収益を得るための必須条件です。

4-4. 20年後を見据えるなら築浅

前述の通り、中古のRC造マンションが良いといっても、古くて安ければそれで良いというわけではありません。20年後、30年後を考えるならば、お勧めするのはなるべく築年数の浅い物件(築浅物件)への投資です。

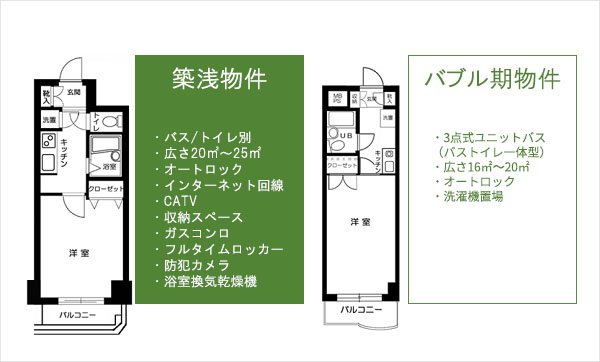

マンションの間取りは分譲年によって異なっています。2000年以降に建築された比較的築浅のワンルームマンションはバスとトイレが分かれており、室内の広さも20平米から25平米と広めの設計です。また、設備面でも給湯設備やコンロの型式が新しく、インターネット回線やケーブルテレビが付いてくる物件もあります。

一方、1990年前後のバブル期に分譲されたワンルームマンションは、バスとトイレが一体型いわゆる「ユニットバス」の物件が多くなっています。室内の広さも16平米から20平米で築年数の浅い物件に比べて、やや狭くなります。これまでに設備が改修されている可能性はありますが、建物の構造上、古い設備を残さざるを得ないケースもあります。

どちらの物件も入居者が付かないわけではありませんが、やはり賃貸市場では、バス・トイレが分かれているほう、部屋の広さが大きいほう、また設備が充実しているほうの物件が選ばれる傾向にあります。20年後、30年後にも安定して入居者が入り、すなわち家賃収入を得るために、なるべく築年数の浅いRC造のマンションを選ぶのが確実です。

4-5. なぜ新築をおすすめしないのか

「自分だったら、古い部屋には住みたくない。新しければ新しいほうが良いなら、新築が良いのでは。」そう感じる人もいるのではないでしょうか。しかし、あくまで投資という視点では新築より中古がおすすめです。

投資物件にはあなたが住むわけではありません。多少設備が古くても、駅から近い物件に住みたい。周囲にコンビニがある便利な立地に住みたい。そういった賃貸需要が確実に存在する以上、利回りで劣る新築を選ぶメリットはありません。なるべく新しい中古を選ぶのが、収益を最大化しつつ、長期間にわたり安定した家賃収入を得るコツです。

また、新築物件をローン購入する場合、毎月の収支シミュレーションはほとんどの場合、マイナスとなります。家賃収入より、ローンの支払い金額のほうが大きくなってしまうのです。一方、中古物件であればプラスで収支を回すことは十分に可能です。

新築投資をおすすめする会社の売り文句として「節税」というキーワードが挙がる場合が多くあります。しかし、節税だけを目的にした不動産投資は間違いです。不動産投資の目的をはき違えてはいけません。

あなたが探しているのは、あくまでも20年後、30年後までずっと確実に収益をもたらしてくれる物件です。節税効果を得るために投資を行えば、物件選びもおのずと本筋から離れてきてしまいます。そもそも、節税効果があるといっても、未来永劫、節税効果が続きません。減価償却費の仕組み上、節税効果が尽きるときは必ずやってきます。

5. 投資物件はどこで探すのが良いのか

ここまでは探すべき投資物件の条件について述べてきました。この章では、どこからそういった物件を探すのが良いのかをご紹介します。

5-1. おすすめ:賃貸管理会社で探す

最もおすすすめする方法は、物件の管理を行っている賃貸管理会社で物件を紹介してもらうことです。この場合、自社で目利きした上で仕入れた物件を直接販売しているので、後に触れる仲介会社を通じて購入する際のような手数料は発生しませんし、変な物件を掴まされる心配も不要です。

また、実際に購入後の賃貸管理、すなわち入居者の募集や入居者対応を行っていれば、その地域ごとの賃貸需要にも精通している可能性が高くなります。

たとえば東京23区エリアであれば、年間1,200戸以上の投資用中古ワンルーム物件を仕入れて販売・管理までしている賃貸管理会社は、当社日本財託以外にはありません。16,000戸を超える管理戸数は、ワンルームマンションと販売から管理までを一括で行う会社の中で、業界No.1の実績です。

5-2. 仲介会社で探す

街でよく見る不動産会社の多くは仲介会社です。仲介とは文字通り、間をつなぐ役目。仲介会社は、物件を売りたい人と買いたい人をつなぐ役割を持ち、そのコーディネートの費用として、購入価格の3%程度の手数料を得て事業を行っています。利回りなどを計算する際には、購入価格に上乗せして費用がかかってくる点に注意が必要です。

また、多くの担当者が賃貸物件の仲介を日常的に行っており、投資用物件の仲介に不慣れな場合もある点も留意するべきでしょう。

5-3. 自分で探す

物件情報はインターネット上に広く掲載されています。特に収益不動産を専門とした検索サイトでは、立地や価格、表面利回りといった条件を絞り、探していくことが可能です。

一方で、サイトに掲載されていない問題点などについても、自身で直接確認をしていく必要があります。

主な収益不動産検索サイトをご紹介します。

- 楽待 …収益物件数No.1 国内最大規模の収益物件情報サイト。

- 健美家 …投資用物件をはじめ、不動産投資家によるコラムやセミナー情報も掲載

- Gate. …4,000万件超のビッグデータから人工知能で算出した収益価値を見ながら物件を探せるサイト

また、裁判所を通じた競売によって物件を手に入れる手段もありますが、リスクも高く初心者にはおすすめはできません。

6. 投資物件はいつ探すのが良いのか

今が買い時なのかという議論は、不動産投資における永遠の問いです。ただ、結論からいえば、あなたが今まさに物件を探そうとしているならば、今こそがベストタイミングです。

なぜなら、不動産投資は時間を味方につける投資だからです。不動産投資は売却時の値上がり益を目的とした投資ではありません。あくまでも、20年、30年という長い期間に毎月毎月、家賃という形で、確実に収入を得ていくことが投資の目的です。

不動産投資は早く始めれば始めるほど、その家賃収入を得ることができます。早くローンを返済することができます。タイミングを待っていてあなたが失うもの。それは得られるはずだった家賃です。

たとえば、物件価格2,000万円・利回り5%の物件があったとします。年間で得られる家賃は100万円、5年間の累積では500万円です。機会損失を考慮しつつ、5年後に同じだけの家賃収入をもたらす物件を探すとしたら、物件価格1,500万円・利回り6.7%の物件を探さなければいけないことになります。加えて、年間100万円の家賃を生み出してくれ、賃貸需要が高い都心に立地する物件の価格が、果たして5年間で25%も下落するでしょうか。

早ければ早い方が良い、という言葉の意味が、少し実感できたでしょうか。

7. 騙されたくない!物件選びの最低限の注意点

具体的に物件を選ぶ上で検討すべきことは多くありますが、ここでは物件選びの注意点について4つにまとめました。最低限、これさえ押さえておけば、あなたの物件選びのお役に立つはずです。

7-1. 図面に騙されない

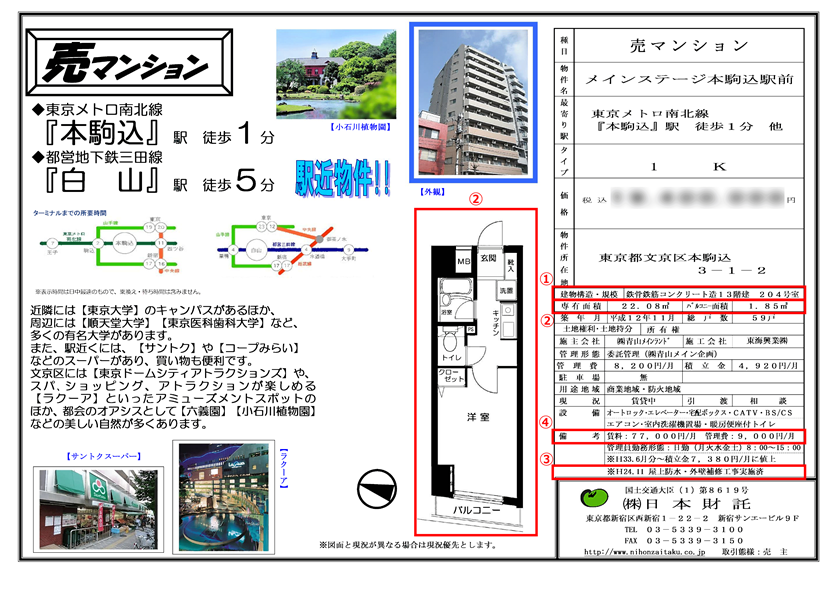

見慣れていない人にとっては、物件図面はどこに何が書いてあるのか分かりにくい資料です。実際の図面を見ながら、物件選びにおける要チェックポイントを確認していきましょう。

(1)建物構造

鉄筋コンクリート(RC)または、鉄骨鉄筋コンクリート(SRC)のものか、確認しましょう。見た目は同じようでも、鉄骨造のマンションもあります。また、ALC、PCなどと呼ばれる軽量気泡コンクリートを使ったマンションは、一見コンクリート造のように思えますが、建物の躯体(建築構造を支える骨組み)はほとんどの物件で鉄骨であり、実質的には鉄骨造です。

(2)間取りと専有面積

入居者が使いやすい間取りかどうかをチェックしましょう。特殊な形の場合、入居者が付きにくくなります。たとえば、洗濯機置き場がバルコニーにあったり、そもそも置き場がない物件はNGです。

また、専有面積に含まれるのは、バルコニーを除いた間取り図に描いてある範囲全てです。柱やPS(パイプスペース)がある場合、実際の居住スペースはそれよりも狭くなることに注意してください。

物件図面やパンフレットに記載されている床面積には、一般的に壁芯面積が用いられます。壁芯面積とは、建物の設計図上で、部屋を囲む壁の中心線で囲まれた部分の面積のことです。

一方、登記簿上の床面積には内法面積が用いられます。内法面積とは壁や柱の内側、つまり実際に使えるお部屋の広さを示す面積のことです。区分所有法により規定されています。

またそれとは別に、固定資産税の課税額を算出する基準となる床面積を現況床面積と言います。現況床面積は、専有面積より大きくなることが一般的です。これはマンション全体の総面積を、各区分所有者の占有部分の面積比率に応じて分けた共用部分の面積も含まれているからです。すなわち、専有部分+共有部分の持ち分=現況床面積 です。

(3)大規模修繕の履歴

図面に併せて大規模修繕を行った時期や、その内容が書かれている場合があります。後述の修繕積立金の額にも関わる話ですので、欠かさずチェックしておきましょう。もし、記載がない場合は、重要事項調査報告書から確認できるはずです。

(4)家賃と共益費

家賃は収益性を見る上でもちろん重要ですが、小さな文字で書いてある項目にも着目してください。共益費または管理費といった名称で、家賃以外に入居者から徴収をしている場合があります。これらも含めて「家賃収入」と捉えることが必要です。

7-2. 利回りに騙されない

利回りとは、投資した金額に対して、どの程度の利益が見込めるのかを指します。物件資料には必ずと言っていいほど利回りが記載されていますが、その見方については注意が必要です。

利回りの計算法、正しい見方については次の記事をご参照ください。

不動産投資で成功するために知っておくべき利回り計算法

7-3. 修繕積立金に騙されない

修繕積立金は、現在の額のまま一定とは限りません。10年~15年ごとに行われる大規模修繕に必要な金額に満たない場合、あるいはテナントからの滞納がある場合などに、管理組合の決議で月々の支払い額が上昇する可能性があります。一般的には、築年数を経るごとに修繕積立金の支払額は上がる傾向にあります。

修繕積立金の観点では、なるべく戸数の多いマンションを選ぶのがリスク減らす一つの手立てとなります。戸数が多ければ、それだけ1棟の修繕にかかる費用を多くの人数で負担しますので、一戸あたり(1オーナーあたり)の支払額は低くなります。仮に支払い額が上昇しても、影響は最小限に抑えられます。

まとめ

20年後にも確実に収益が上がる物件。それは、都心に立地する築浅RC造のワンルームマンションです。今こそ、あなたにとっての買い時です。信頼できる管理実績のある賃貸管理会社を訪ねて、物件を紹介してもらいましょう。全ての要件を満たす物件を探していたら、いつになっても購入することはできません。20年経っても変わらない要素を重視しながら、条件のより良い物件を選定していきましょう。

コメント