あなたは、今、戸惑っていないでしょうか。

ワンルームマンション投資に興味を持って、検索をかけたにも関わらず、「失敗した」「危ない」「リスク」「詐欺」と、飛び交っているのはネガティブな言葉ばかりです。

対照的に、いかにもな販売会社のきれいなページには、投資初心者にも向いていると書いてありますよね。

いったい何を信じればいいのか、投資先として本当に考えて良いのかどうか、分からなくなっていると思います。

ワンルームマンション投資を行っている人は多くいますが、家族以外の他人に対して、実践していることを表明する人は少ないのが現状です。中には、聞きかじった知識だけで、投資に反対している人もいるかもしれません。かといって、営業マンに尋ねても、良いことしか言わなそうな気もしますよね。

実践している人でなければ、リアルな実態は分かりません。

そこで、この記事ではワンルームマンションのプロの目線から、疑うべきセールストークやワンルームマンション投資の実態を赤裸々にお伝えします。

私たちは、賃貸管理会社として日本でもトップクラスの数のワンルームマンションを取り扱っています。年間に1,400戸以上のワンルームマンションを市場から購入し、お客様へご紹介しています。同時に、会社としても300戸近くのワンルームマンションを所有して、家賃収入を得ています。

リアルな売買の現場や、運用の実態を知っているからこそ、分かることも多くあります。

また、ワンルームマンション投資についてゼロから学ぶセミナーを10年以上にわたり開催しています。これまで21,000名以上の方が学んだ基礎知識を、ギュッと詰め込みました。

ワンルームマンション投資にはメリットもデメリットもあります。この記事さえじっくり読んでおけば、その要点をつかむことができます。しっかり基礎の部分を抑えれば、今後投資対象として検討するべきかどうかの判断にきっと役立つはずです。

不動産投資体験談

目次

1. ワンルームマンション投資は小さな大家業

ひとくちにワンルームマンション投資といっても、どのような投資なのでしょうか。種類はあるのでしょうか。この章では、ワンルームマンション投資の大枠を掴んでいただけるよう、分かりやすくご紹介します。

1-1. ワンルームマンション投資は不動産投資の一種

ワンルームマンション投資は不動産投資の一種です。

不動産投資とは、不動産を購入してオーナーとなり、自分で住むのではなく他人にそれを貸し出すことで、その対価である家賃収入を毎月毎月得ていく投資です。別の言い方をすれば、あなた自身が大家さんになって、使いたいと思っている人に不動産を貸し出すということです。

不動産といっても一棟の商業ビルから田舎の畑まで、さまざまな種類がありますが、個人の投資家が行う不動産投資での所有対象となるのは、住居用の不動産がほとんどです。価格は数百万円~数億円と大きな幅があります。

その中でも、最小単位で始められるのがワンルームマンション投資です。マンションまるごと1棟を買うには億単位のお金が必要ですが、ここでは分譲タイプのマンションを「区分所有」という形で購入します。16平米~25平米のワンルームタイプのお部屋を戸単位で買うことができます。不動産の中では最小に近い出資額で購入できるので、個人でも始めやすいのです。

たとえば、都心のワンルームマンションであれば1,000万円から4,000万円くらいが相場(※2018年1月現在)です。郊外に出ると、数百万円で購入できる区分ワンルームもあります。

1-2. ワンルームマンション投資の分類

ワンルームマンション投資にもいくつかの種類があります。おおまかには、建物の築年数と立地によって分類できます。

2. 落とし穴に気づかないと危ないワンルームマンション投資

検索関連キーワードに出てくる「失敗した」「危ない」「リスク」「詐欺」といったネガティブな言葉たち。

正直なところ、ワンルームマンション投資もやり方を間違えてしまうと、大きな失敗をしたり、リスクが高くなってしまいます。また、同じ業界に携わるものとしては残念ではありますが、投資家の無知を狙って、詐欺まがいの売り方をする悪質な不動産会社もあるのが事実です。

この章では、ワンルームマンション投資を行うにあたって、どこに落とし穴があるのかを解説します。

2-1. 一番の落とし穴は新築ワンルーム

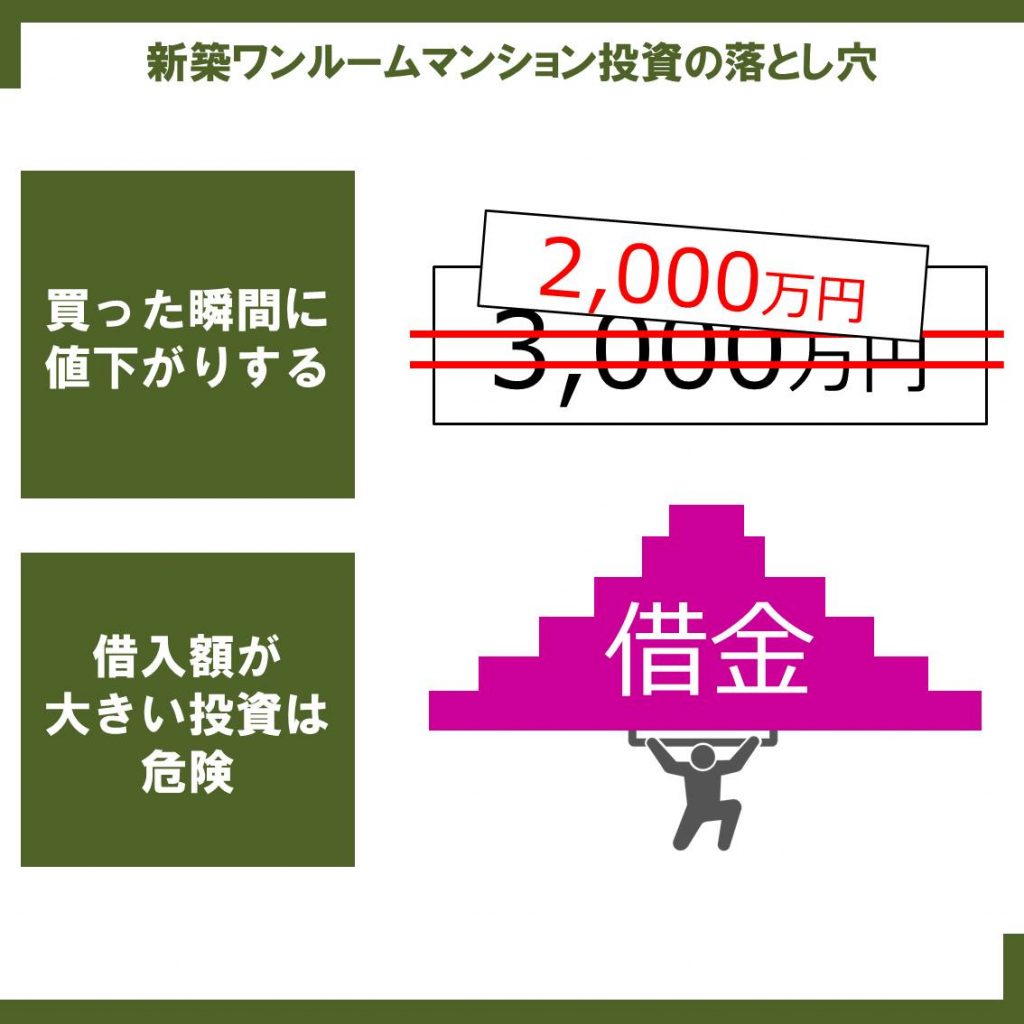

ワンルームマンション投資における一番の落とし穴は、よく調べもせずに、よく知らない土地の、新築ワンルームマンションを、年収をはるかに超える規模の全額ローンで購入してしまうこと です。自分で住むなら新しいほうが良いな、と考えるのは当然のことだと思います。ただ、投資という観点でみれば、新築ワンルームマンション投資には幾つも落とし穴があります。

2-1-1. 買った瞬間に値下がりする新築

あなたが新築のマンションを購入し、ワンルームマンション投資を始めたとします。しかし、何らかの事情ですぐに辞めたい、マンションを売りたいと考えました。さて、新築マンションの販売会社であるディベロッパーは、マンションを買戻してくれるでしょうか?

場合によっては買い戻してくれるかもしれません。ただ残念ながら、あなたが買ったその価格では、買い戻してはくれないでしょう。なぜなら、そのマンションはもう「新築」では無くなってしまったからです。

マンションを購入したら、あなたが所有権を持ったことを公的に示す登記情報を法務局に登録します。登記が入った時点で、マンションは新築から中古になります。あなたが一歩たりともお部屋に足を踏み入れてなくとも、市場では中古という扱いです。

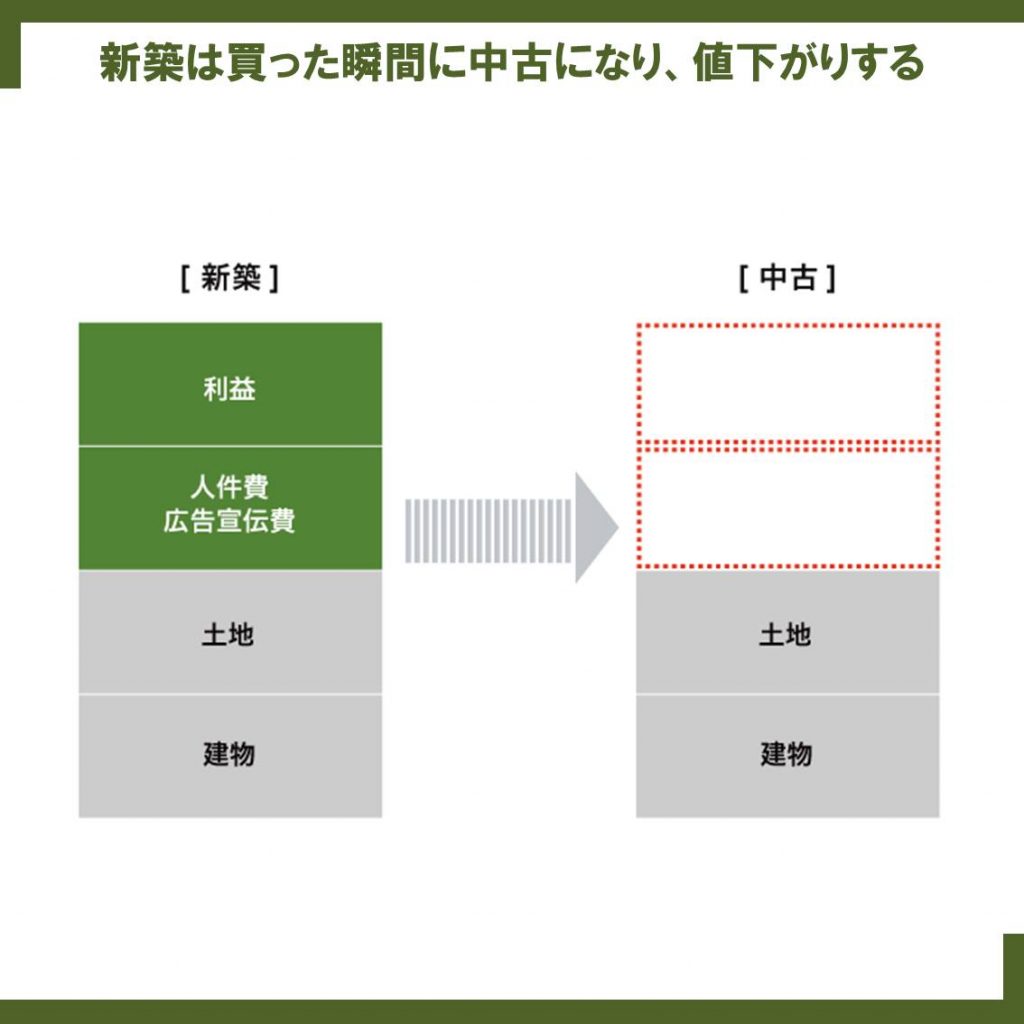

では、どのくらい値下がりしてしまうのでしょうか。新築ワンルームマンションの価格には、建築にかかる原価に加えてディベロッパーの利益はもちろん、モデルルームを作ったり、綺麗な広告やホームページを作るといった広告宣伝費が載っています。その分、中古マンションの市場取引価格より、割高といえます。一概にはいえませんが、当社の過去取り扱ってきた物件でみれば、同じエリアの築年数が浅い中古物件は、新築価格のだいたい7割くらいから取引されています。

一方で、家賃の額は築年の浅い物件と新築物件では、ほとんど変わりません。投下資金に対して得られる利益の額には大きな差が出てきます。投資効率を考えれば、新築よりも築年の浅い中古物件のほうが有利です。

2-1-2. 借入額が大きい投資は危険

今現在の資産に対して、借入の額が大きければ大きいほど、リスクも高くなります。ワンルームマンション投資の場合、変動金利のローンを利用して購入する人がほとんどです。この記事の執筆時点(2018年1月)では、低金利政策の後押しを受け、ローンの金利も史上かつてないほどの低水準です。当社の提携金融機関では1.8%前後でローンを組むことができます。

ただ、変動金利ローンの場合、将来の金利上昇リスクを考慮する必要があります。金利が上がれば、支払い利息が増えます。月々の支払い額も変動します。今は収支がプラスであっても、マイナスになってしまうかもしれません。また、元本の返済が進むスピードが遅くなってしまいます。

金利上昇のリスクに立ち向かう方法は、一つしかありません。借金を返すことです。繰り上げ返済という形で、後からでも自己資金を元本に充当することができます。

とはいえ、同じ100万円を繰り上げ返済するにしても、1,000万円に対しての100万円と、8,000万円に対しての100万円では大きく異なりますよね。借金が多ければ、いくら繰り上げ返済しても焼け石に水の状態となってしまいます。借金の返済に耐え切れずに売り払ったとしても、それで残りの借金がまかなえるかは分かりません。過剰な借金こそが、最大のリスクであると覚えておきましょう。

2-2. ワンルームマンション投資のリスク

では、中古なら全ての良いのかといえば、そうでもありません。中古ワンルームマンション投資にも落とし穴があります。

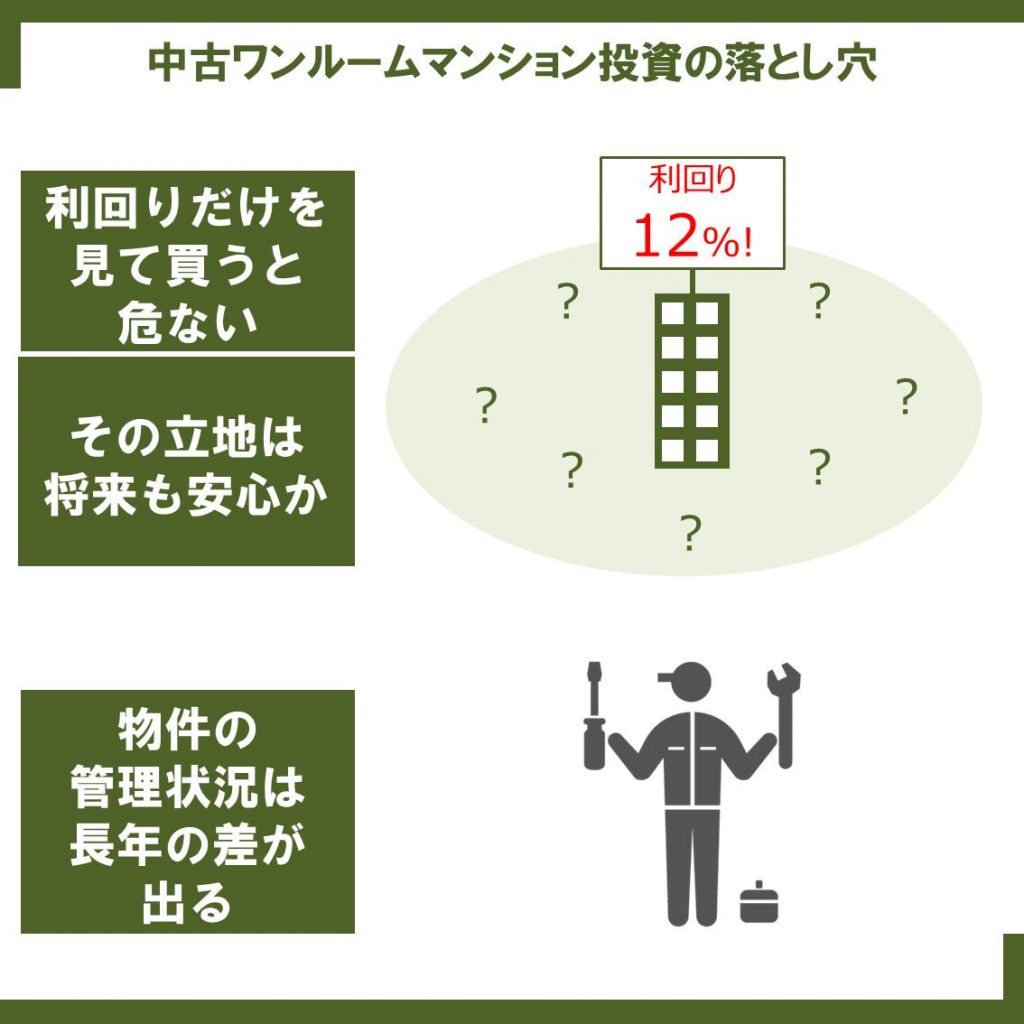

2-2-1. 利回りだけを見て買うと危ない

中古ワンルームマンション投資の魅力は、比較的利回りが高いことです。手取り利回りで1%台ということもある新築ワンルームマンション投資に比べ、中古の物件情報を見ていくと、8%、9%といったものすらあります。価格も数百万円台からとお手頃です。

一見すると悪くないように見えますが、ここに落とし穴があります。利回りが高い物件ほど、概して賃貸需要が乏しい立地に所在しているのです。

2-2-2. その立地は将来も安心か

利回りは、家賃収入が確実に得られてこそ意味のある数字です。つまり入居者がその物件に住んで初めて成り立ちます。たとえ高い利回りの物件であっても、長期にわたり賃貸需要が見込める物件でなければ、実質的な利回りは下がってしまいます。

また、地方に行けばいくほど、築年が経過していくと家賃相場が下がる傾向にあります。そのスピードは都心に比べて早くなっています。需要が少ないため、家賃を下げて入居者を募集するしかないのです。一方で、ワンルームマンション投資のランニングコストとして必ず発生するエアコンや給湯器といった設備交換や修繕の費用は、都心であっても地方郊外であっても、ほぼ変わりません。長い目で見れば、収益性の差は大きく開きます。

2-2-3. 管理状況によって資産価値が左右される

中古と新築の大きな違いは、これまでの状況を見ることができることです。物件によって、その管理の状況は大きく異なります。管理組合が機能しておらず、修繕もままならず、スラム化する一方のマンションは地方郊外に出ればごろごろとあります。いくら安いから、利回りが高いからといって、そんな物件を買ってしまったとしたらどうでしょうか。まともな入居者は入らず、売るにも売れず、ただ値上がりしていくだけの管理費を払い続ける。そんな未来もありえるのです。

新築のマンションの未来の姿は、誰にも分かりません。しかし、中古のマンションのこれまでの状況から、これからやってくる未来を予測することは可能です。

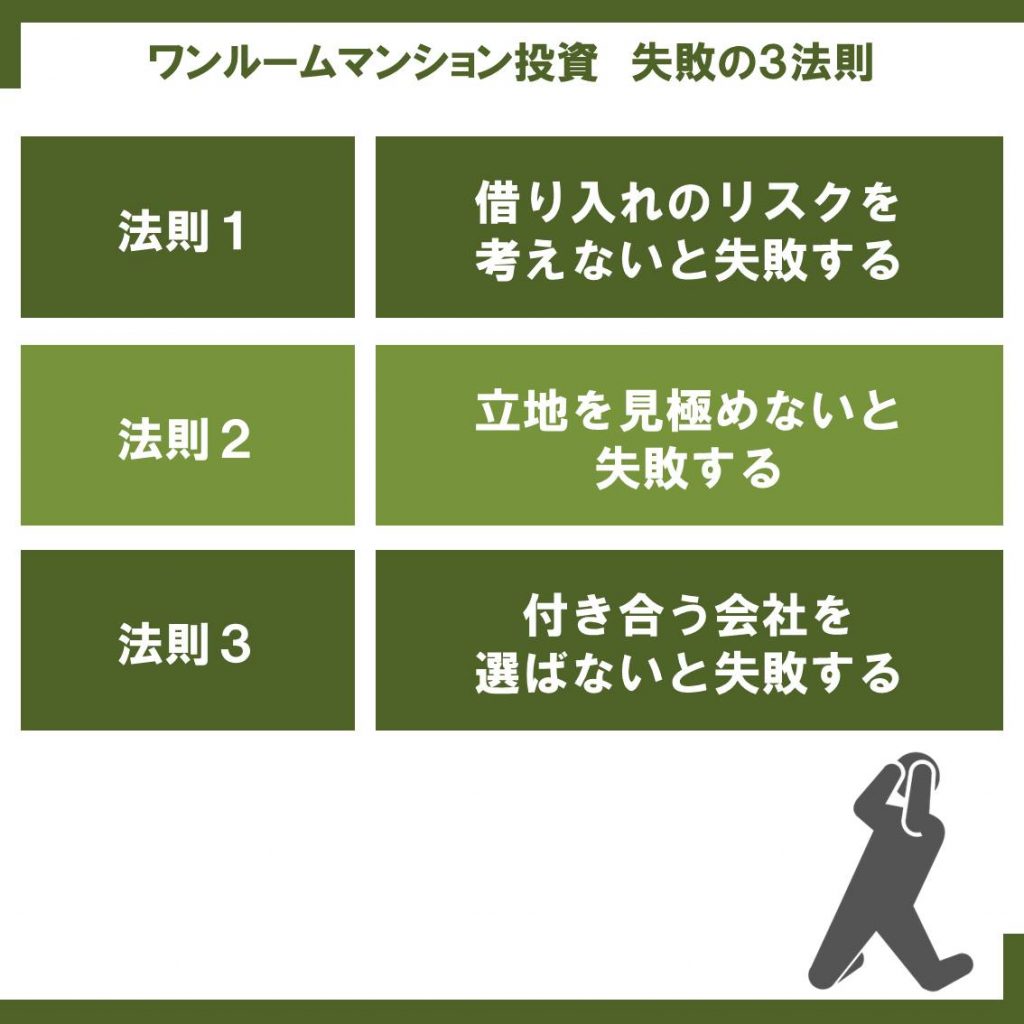

2-3. 新築にも中古にも言える失敗の3法則

ワンルームマンション投資で失敗してしまう要素はさまざまですが、新築であろうと中古であろうと共通でいえる3つのパターンがあります。

2-3-1. 法則1:借り入れのリスクを考えないと失敗する

2-1でも触れましたが、ワンルームマンション投資の最大のリスクは過剰な借金です。家庭の資産状況や投資に使える自己資金を十分に考慮して始めないと、後から不意の出費やマイナスの月々収支に困ることになります。「借りられるだけ借りたい」は、サラリーマンにとってリスクが大きすぎます。

ただ現実には、現金購入でワンルームマンション投資を始められるサラリーマン世代は多くありません。1戸目を購入してワンルームマンション投資を始める際、総資産に占める借り入れの割合が大きくなるのは致し方ない部分もあります。ただ、その場合も計画的に繰り上げ返済を進め、一日でも早く借金の割合を減らす努力が大切です。

2-3-2. 法則2:立地を見極めないと失敗する

これから先、20年、30年といった長期的な目で考えれば、何よりも重視すべきは立地です。立地が良ければ入居者に困ることはありません。入居者に困らなければ、毎月毎月、安定的に家賃収入が手に入り、その中からローンの返済額を全て賄うことも不可能ではありません。

一方で、賃貸需要が乏しい立地で、入居者がなかなか見つからず、空室期間が延びてしまえば、たちまちローンの返済に行き詰まることになります。ローンの返済が終わったとしても、入居者がいなければ不動産は固定資産税の支払いを続けるだけの「ただの箱」になってしまいます。

2-3-3. 法則3:付き合う会社を選ばないと失敗する

世の中にはたくさんの不動産会社があります。ワンルームマンション投資を始めるにあたっては、この物件の購入をサポートしてくれる販売会社や、その後の管理を任せられる賃貸管理会社と、やり取りをすることになります。

しかし、その質は千差万別です。同じことをお願いするにしても、費用や投資家にとっての手間は大きく異なってきます。また、不動産は取引額が大きいので、中には投資家を騙して大きな利益を得ようとする悪質な不動産会社もあるのが事実です。

開始時点で躓いてしまったら、リカバリーするのは至難の業です。必ず、物件を購入するに信頼たる会社か、また、その後の長年にわたる管理を任せるにあたり信頼できる実力がある会社かを見極めて、パートナーを選びましょう。

3. 電話口で新築ワンルーム営業マンが語る“セールストーク”のウソ・ホント

中には、職場にワンルームマンション投資の営業電話がかかってきたことがある、という方もいらっしゃるかもしれません。特に、新築ワンルームマンションの販売会社は、電話によるセールスを中心として営業活動を行うことが多いため、巡り合う機会も多いことでしょう。

「話の限りだと悪くなさそうだけど実際のところどうなんだろう・・・」

電話口でそう感じた方の疑問にお答えするのが、この章になります。セールストークをうのみにすると、思わぬ落とし穴がある可能性があります。

3-1. 「資産価値が高い物件をわずかの出費で持てる」は疑え

「月々わずか1万円の出費で、資産価値の高い都心の新築物件を所有できます。お買い得ですよ!」

こういった売り文句は疑いましょう。

2018年現在、東京23区で新築分譲される投資用マンションは、3,000万円以上することもざらです。たしかに長期のローンを組んで始めれば、月々の家賃から管理費や修繕積立金、そしてローンの返済額を差し引くと、数千円~数万円のマイナスになることも多くあります。

マイナスとはいえ少額の出資で不動産を持てるならいいじゃないか。一見すると、うまい話のようにも思えますが、同じような立地の築年数の浅い中古物件と比較すると、その価格には1,000万円近く差があります。一方で家賃はそこまで大きな差はありません。借入の額が少なくて済むので、月々の収支はプラスで回ります。月々数千円から数万円の手取り収入を受け取りながら、運用することが可能です。

新築マンション価格は2章で述べたように、新築ディベロッパーの利益や広告費が載せられているため、割高になります。一方で、中古マンションは市場で取引されますから、需給に応じた現実的な価格が付いています。

また、不動産の価値を決める最も重要な要素は、立地です。いくら新築マンションとはいえ、地方都市、しかも駅から歩いて20分もかかるような物件では、価格は下落していく一方です。逆に、都心の駅から10分以内など立地が良いマンションであれば、中古としての取引価格は安定的に推移します。

3-2. 「自己資金ゼロで始められる」は疑え

「今なら経費も含めて自己資金を使わずに始められますよ!」

こういった売り文句は疑いましょう。

たしかに可能ではありますがワンルームマンション投資としてリスクが高いやり方ですので、行うべきではありません。

ワンルームマンション投資をローンを組んで始める場合、物件の購入そのものとは別に、登記を移すための費用や、その事務を行う司法書士への報酬、また金融機関のローン事務手数料などで50万円~70万円程度の費用がかかります。

この費用すら用意できない状態でワンルームマンション投資を始めるのは、リスクに対する許容度が低く、万が一の際に生活に影響を与えかねません。

ワンルームとはいえ賃貸経営には、不意の出費はつきものです。もし、2か月の空室が発生したら?家賃5,000円が下落したら?給湯器の交換が必要で10万円がかかるとしたら?しかも、ローンの返済は待ってくれません。

急な出費はいつやってくるか分かりません。少なくとも余剰資金が100万円程度はある状態で、始めるのが望ましいでしょう。

3-3. 「サブリースの家賃保証だから安心」は疑え

「当社がサブリースして、家賃を保証します。空室の心配はありませんから安心ですよ」

こういった売り文句は疑いましょう。

サブリースとは不動産会社が部屋を借り上げて転貸をする手法です。結局のところ、その物件に住む人がいなければ、家賃収入は入ってきません。また、いつまでも一定額の家賃を保証してくれるわけではありません。相場に合わせ、保証家賃は減額される可能性があります。

そもそもサブリースがなければ家賃収入が安定しないような場所で、ワンルームマンション投資を始めるべきではありません。また、賃貸需要が底堅い立地で投資を始めるのであれば、収益性を押し下げてしまうサブリースを付ける必要はないでしょう。

3-4. 「売りたくなったらすぐ売れる」は疑え

「売りたくなったら、すぐに売れますよ。当社が買い戻すこともできます」

こういった売り文句は疑いましょう。

「すぐ売れる」のは立地が良く、賃貸需要が高い物件であることが大前提です。需要が乏しい立地の不動産は、売るにも売れない“負動産”になってしまいます。

負動産の事例として、新潟県越後湯沢のリゾートマンションの事例が挙げられるでしょう。スキーブームに乗じ、1990年前後のバブル期に別荘用として建てられ、1戸数千万円の価格で販売されたリゾートマンション群。ところが今では、販売価格で10万円、20万円はざらで、中には競売で1室1万円という激安物件まであります。

なぜなら、スキーブームは去り、自分で住む需要も賃貸需要もない上に、ランニングコストばかりがかかるからです。オーナーは滞納分の管理費や修繕積立金という、負の遺産まで引き継がなければなりません。まさに負動産です。

また、買い戻すといっても、あなたが買ったその価格では、ディベロッパーは買い戻してはくれないでしょう。中古になった時点で市場流通価格を基準に評価されるため、物件価格は2~3割近く下落します。

3-5. 「生命保険代わりになる」はホント。だが…

「万が一の際は、ローンがなくなるので生命保険代わりとして家族に遺すことができます」

これはホントです。ローンでマンションを購入すると、一般的には同時に団体信用生命保険に加入することになります。もしローン返済中に万が一のことがあれば、ローンは完済され、家族にはローンのないマンションを遺すことができます。

この保険料は毎月のローン返済額に含まれていますので、家賃収入から払うことができます。つまり入居者が代わりに保険料を払ってくれるというわけです。金融機関によって、団体信用生命保険の内容や支払い条件は異なりますので、ローンを組む前に確認をしておきましょう。

ただし、不動産が生命保険代わりになるのは、遺された不動産が相応の価格で売却できたり、家族の生活を支える収入を生み出すことができる場合だけです。たとえば遺されたのが、地方郊外の空室だらけのアパートだったらどうでしょうか。売るにも売れず、管理や修繕のコストもかかり、ただ赤字を垂れ流すだけの不動産は、保険どころか家族の生活を脅かす負の遺産となってしまいます。

「生命保険代わり」はローンを組んだことによる、あくまでも副次的な効果に過ぎません。それを第一の目的としてワンルームマンション投資を検討しているとしたら、投資の目的を見誤っていると言わざるをえないでしょう。

3-6. 「老後の自分年金として備えられる」はホント。だが…

「老後を豊かに過ごすための自分年金として家賃収入を使えますよ」

これはホントです。ゆとりある老後生活を送るためには、毎月約35万円の生活費が必要とされています。その一方で国からもらえる公的年金給付額は月額20万円程度です。その差額は、自分たちで準備する必要があります。

老後にローンのない都心のワンルームマンション3戸(家賃収入月5万円を想定)を所有していれば、毎月15万円の収入を安定して得ることができます。同じ15万円でも、たとえば貯金を15万円ずつ切り崩していくことは、不安でとても難しいでしょう。また、株や投資信託の運用で安定して、毎月毎月15万円の利益を出していくのは至難の業です。

時間はかかりますが、毎月確実に手元に使えるお金を生み出す収入の柱を着実に作れること。これがワンルームマンション投資のメリットです。

ただし、ワンルームマンション投資が自分年金になるのは、ローンを完済することが条件です。たとえば40歳の時、35年ローンを組んでそのままにしていたら、完済時には75歳です。その間は家賃収入から必要経費やローン返済額を差し引いた金額しか手元に残りません。早期にローンを完済できるよう、計画的な繰り上げ返済も併せて考えるのが望ましいでしょう。

また、そもそもローン完済後に収益を生み出さないような物件では意味がありません。長期的、安定的に賃貸需要の高いエリアで投資することが大切です。

4. 失敗しないワンルームマンション投資の考え方

いろいろとリスクや失敗が語られることも多いワンルームマンション投資を、失敗しないように行うにはどうすればいいのでしょうか。この章では、普通のサラリーマンでも今日から実践できる、失敗しないワンルームマンション投資の考え方をご紹介します。

4-1. ワンルームマンション投資の目的はシンプル

何よりも先に、投資の目的をはき違えないことは大切です。ワンルームマンション投資の目的は、安定的そして長期的に家賃収入を得ることにあります。短期的な売却益や、節税といったことを目的にしてしまうと、やり方を間違え、失敗へとつながります。

ワンルームマンション投資は、大儲けするための投資法ではありません。一見地味ではありますが、堅実に資産形成して、長きにわたって家賃収入という果実を受け取る投資です。目的はシンプルに言えば「家賃収入を受け取り続けること」です。

4-2. 賃貸需要が安定した都心の物件を選ぶ

20年、30年といった長い期間にわたり、安定的に家賃収入を得られる場所はどこか。それは東京です。

東京には、ヒト・モノ・カネ・情報が集まる構図ができています。たとえば、日本には上場企業が約3,600社ありますが、そのうちの約半数の1,800社が東京に本社を置いています。また、この10年ほどで大学の都心回帰も進みました。もう地方にキャンパスを置いていては、学生を集めることができないのです。

日本中の若者が進学や就職を機に、東京へと集まってきます。外国からの人材も東京へとやってきます。新たな人の流入は、新たな賃貸需要を生み出します。

この流れは今後も大きく変わることはないでしょう。

4-3. 割安だが優良な中古物件を選ぶ

中古ワンルームマンションは新築ワンルームマンションに比べて、価格が割安です。当社の販売事例では、同じエリアで分譲されている新築ワンルームマンションの価格に比べ、築10年以内の比較的新しい物件であっても平均価格はその7割程度です。では家賃はどうかというと、新築物件と築年数が浅い中古物件では大きな差異はありません。必然的に投資効率の指標である利回りも比較的高くなります。

とはいえ、中古だからすべて良いというわけではありません。立地が良いことはもちろん、耐震性も考慮する必要があるでしょう。長く持つという意味では、昭和56年に制定された新耐震基準にもとづいた建てられたマンションがおすすめです。

4-4. 賢くローンを組んでから早く返済する

ワンルームマンション投資を失敗へと陥らせる主犯は、過剰な借金です。たしかに普通のサラリーマンにとって、ローンを組まなければワンルームマンション投資を始めることは難しいでしょう。大切なことは、たとえ借入をしたとしても、資産から借金を差し引いた純資産が今どれだけあるのかを意識し続けるということです。

ローンの返済がある状況で、空室や滞納が長期化したり、家賃が下落したりすると、マンション投資は途端に苦しくなります。逆にいえば、ローンの返済さえなければ、多少の空室や滞納など不慮の事態が発生したとしても、そこまで怖くはありません。

成功する人は、ローンのリスクを正しく認識し、自己資金を考慮して身の丈にあったローンを組み、コツコツと繰り上げ返済を進めていく人です。計画的に繰り上げ返済を進められれば、退職までに3戸以上のワンルームマンションを所有することは夢ではありません。

4-5. 信頼できる賃貸管理会社をパートナーにする

どんな物件を、どんな会社から購入するのかは、ワンルームマンション投資で大切な要素です。しかし、それ以上に大切なのは、購入した後の話です。常に入居者が住んでいなければ、安定的に家賃収入は得ることができません。つまり、賃貸管理が重要になります。その実務を担うのが、賃貸管理会社です。

賃貸管理会社と一口にいっても、その実力は大きく異なります。業歴が浅い会社もあれば、長い会社もあります。購入時の会社にそのまま任せていてよいのか、確認が必要です。

少なくとも20年以上、収益物件の賃貸管理に携わっている会社であれば安心でしょう。公表している入居率やサービス内容をよく比較して、長年のパートナーとなる会社を選びましょう。

4-6. 情報収集を十分にしてから始める

過去、ワンルームマンション投資で失敗した人の多くに共通することがあります。それは、事前によく調べていなかったり、営業マンのトークを鵜呑みにして、始めてしまっているということです。

いくら営業マンが口先で良いことを言っても、投資である以上、将来、どんなことが起きても決断をしたオーナーが責任を持たなければなりません。お金も時間も損をして苦労するのは、他の誰でもない、あなた自身なのです。だからこそ、始める前にしっかり情報収集をして、自分なりの判断軸を持っておくことが大切です。

情報収集には2つのポイントがあります。1つは、複数の情報源から集めること。もう1つは、自分に置き換えられる事例を探すことです。

4-6-1. 複数の情報元から情報を集める方法

ワンルームマンション投資に限らず、不動産投資にはたくさんの種類があります。たくさんの“自称”成功者がいて、それぞれが「この投資法が良い!」とそれぞれの立場で主張しています。

だからこそ、一人の営業マンのトークや、一冊の本に書かれた考え方を鵜呑みにすることなく、様々な種類の情報を集めた中で、決断をしなければ大きく道を外してしまう恐れがあります。

効率的に情報を集めていくには、以下のような情報源を探ってみると良いでしょう。

・書籍

様々な書籍がありますが、初心者の方には「《5冊厳選》不動産投資を始めるあなたが絶対読んでおくべき本」がおすすめです。

・セミナー

ワンルームマンションを販売する多くの会社がセミナーを開催しています。ただ、失敗しないためにも、足を運ぶセミナーの選び方は大切です。「知らぬばかりに自己破産!?不動産投資セミナーで失敗しないための5つのポイント」を参考にしてみてください。

・ポータルサイト

投資用の不動産を専門としたポータルサイトも情報収集に役立てられます。具体的な物件情報を直接見ることができる一方で、いざ購入するとなればサイトに掲載されていない問題点などについても、自身で直接確認をしていく必要があります。

主なポータルサイトをご紹介します。

- 楽待 …収益物件数No.1 国内最大規模の収益物件情報サイト。楽待新聞で時事ニュースも分かる

- 健美家 …投資用物件をはじめ、不動産投資家によるコラムやセミナー情報も掲載

- LIFULL HOME’S …全国の投資用マンションを探せたり、投資の基礎知識やノウハウなどの読み物も充実。

4-6-2. 自身に近い先輩投資家の体験談を読む

また、あなた自身に近い先輩投資家の話を聞いてみるのも、有効な情報収集です。多くの人が始めているワンルームマンション投資ですが、年収や職業、家族の状況なども千差万別です。たとえば20代の独身の方と、40代でお子さんもいらっしゃるご家庭では、投資を始める動機も、目指すところも違ってきます。

とはいえ、自分の周囲に聞ける人がいないという方もほとんどだと思いますから、便りはインターネットになります。中にはブログを書いているような投資家もいます。

また、当サイトでも何名かの先輩投資家の体験談をご紹介していますので、宜しければご覧ください。

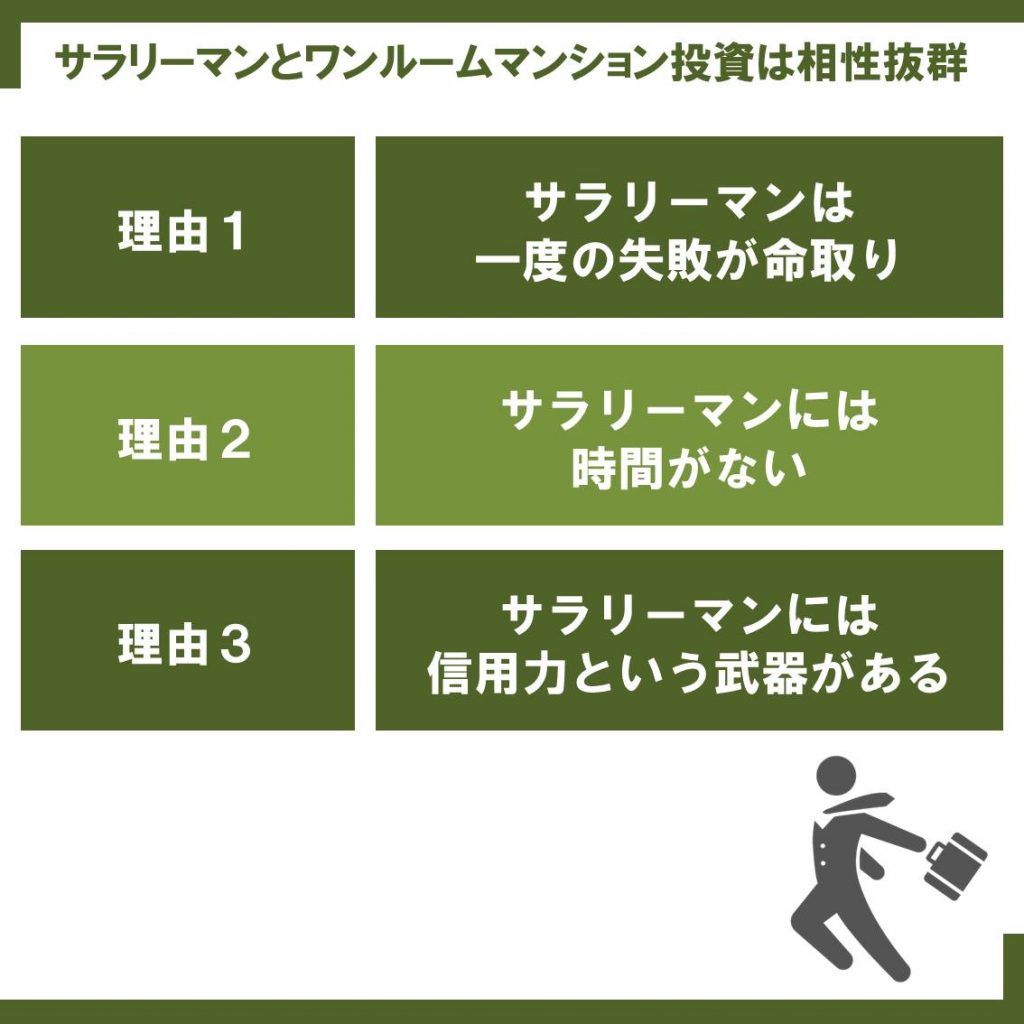

5. ワンルームマンション投資は堅実に資産形成したいサラリーマンに最適

前述のとおり、不動産投資の中でもワンルームマンション投資は一番入りやすい投資のひとつです。

不動産投資というとお金持ちの富裕層が行っているイメージがある方もいるとは思いますが、実際には多くのサラリーマンがワンルームマンション投資を始めて、資産形成しています。

その理由は、ワンルームマンション投資とサラリーマンの相性が、抜群だからです。

5-1. サラリーマンは一度の失敗が命取り

サラリーマンの資産形成は後戻りしている余裕はありません。一度の失敗が命取りになりえます。老後を見据えて着実に資産形成をする上では、リスクはできる限り抑えることが望ましいと言えます。

リスクは低く、しかし、ただ単に貯金しているよりもスピードを付けて資産を作れる手段が、ワンルームマンション投資です。

5-2. サラリーマンには時間がない

もちろんフルタイムで働いているサラリーマンには時間がありません。もちろん休日は家族と過ごす時間も大切です。投資に対して、あまり手間や時間をかけたくないのは誰しもそうでしょう。

株やFXといった日々の値動きを追わなければいけない投資に対し、ワンルームマンション投資はそこから得られる収入の変動はほとんどなく、あっても緩やかに推移します。手間がかかる不動産の管理は、賃貸管理会社にお任せすることができます。半自動的に資産形成をする仕組みを作ることができるのです。

5-3. サラリーマンには信用力という武器がある

サラリーマンとしてコツコツ働いてきた時間を、金融機関に対する信用力という形で生かすことができます。具体的には、ローンを組んでお金を借りて、ワンルームマンション投資を始めることができます。今自分が持っている資金が少なくても、他人の力を借りて資産形成をできるのは大きなメリットです。

ワンルームマンション投資は一棟のアパートにまるごと投資するような不動産投資と比べれば、大きな金額が動きません。その分、利益額も少ないですがリスクも低く抑えられます。大儲けはしなくて良いけれども、地道にコツコツ資産形成して老後に備えたいという堅実なサラリーマンにこそ、ワンルームマンション投資は最適です。

まとめ

ワンルームマンションのプロの目線から、ワンルームマンション投資の実態を赤裸々にお伝えしてきました。

ご紹介したメリットやデメリットをしっかり押さえ、情報収集をしながら、まずは自分なりの投資の判断軸を作っていってください。

コメント