この記事では、すでに不動産投資を行っているオーナーも利用している不動産投資シミュレーションツールから、3つをご紹介します。

このようなシミュレーションツールを「より詳細なデータを出せる」として有料で提供している会社や団体もありますが、正直なところ、無料のツールで十分です。

常日頃から投資用不動産の販売に携わる私たちの目から見ても、投資判断に役立てられると考える無料のツールを、厳選しました。

さらに、不動産会社から提示されたシミュレーションのヌケ・モレを見抜くポイントをお伝えします。

不動産投資体験談

1. 無料で十分!不動産投資シミュレーションツールおすすめ3選

不動産投資のシミュレーションには、無料ツールを活用することで、投資判断に役立てることができます。

おすすめするのは以下のツールです。

| サービス名 | 種別 | 特長 | 対象 |

| 収益物件.com | アプリ | スマホから片手でできる操作性 | 初心者 |

| Gate. | オンライン | ビッグデータからの将来予測を見れる | 初心者~中級者 |

| 楽待不動産投資シミュレーション | Excelファイル | 細かい数字まで入れていじり倒せる | 中級者以上 |

1-1. スマホ片手に簡単収支計算!アプリ「収益物件.com」

収益物件.comはスマートフォン(iPhone)アプリを提供している不動産投資物件探しのポータルサービスです。このアプリをダウンロードしておくことで、掲載中の販売物件について簡単に収支シミュレーションを行うことができます。

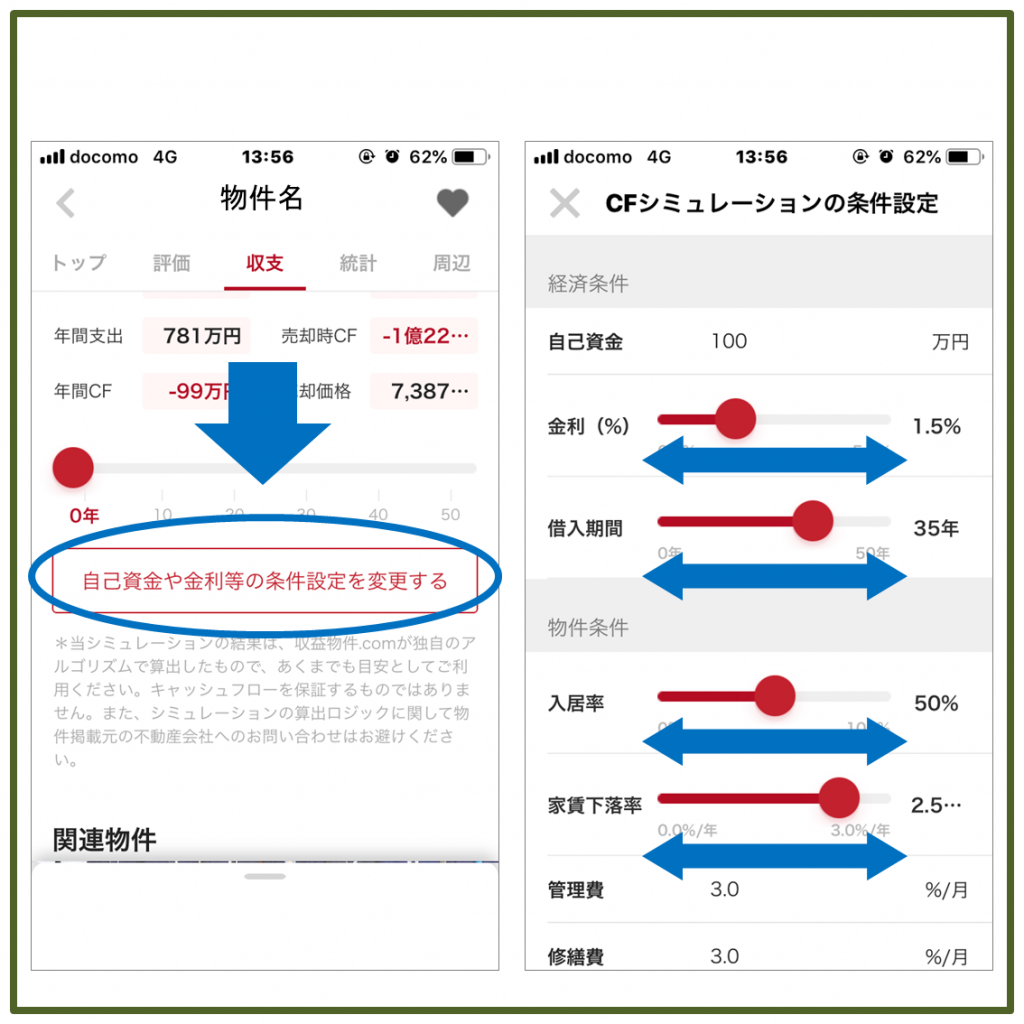

1-1-2. バーを左右に動かすだけですぐに計算!収益物件.comの使い方

無料の会員登録を済ませたうえで、検索条件を設定して物件を探します。気になる物件について、詳細画面に飛び、上部メニューバーの「収支」をタップすると、シミュレーションを見ることができます。

少しスクロールして、「自己資金や金利等の条件設定を変更する」をタップすると、カスタマイズ画面に飛びます。

ここでは赤いバーを左右に動かすだけで、金利、借入期間、想定入居率や家賃下落率といった数値を変動させて、収支がどのように変わるかをすぐに見ることができます。

一通り設定が終わった段階で、×を押して元の画面に戻ると、すでにシミュレーションとして反映されているはずです。

1-1-3. アプリの機能や登録物件数は発展途上

こちらのシミュレーション機能は、収益物件.comに掲載中の収益物件を対象として利用が可能です。2018年9月に正式リリースされたばかりなので、細かいところを見ていくとアプリの機能として実装されていないものがあったり、登録されている物件の数も含めてまだまだ発展途上といえます。

また、スマホ対応といってもiPhone以外の端末からはアプリが使えないことは欠点です。2019年4月現在、提供されているのはiPhoneアプリのみで、Androidからはウェブサイトへアクセスして使用する形式となっています。

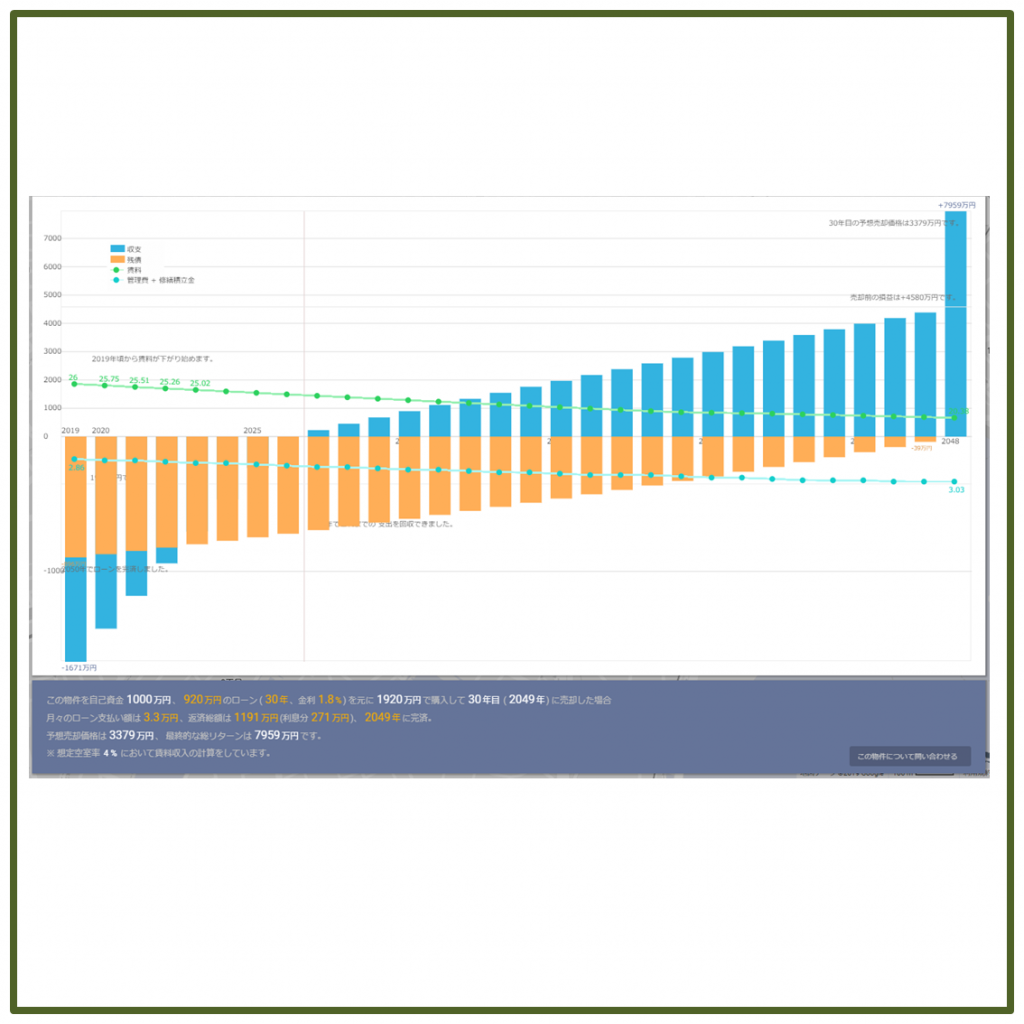

1-2. AIが4000万件のデータから予測する「Gate.」

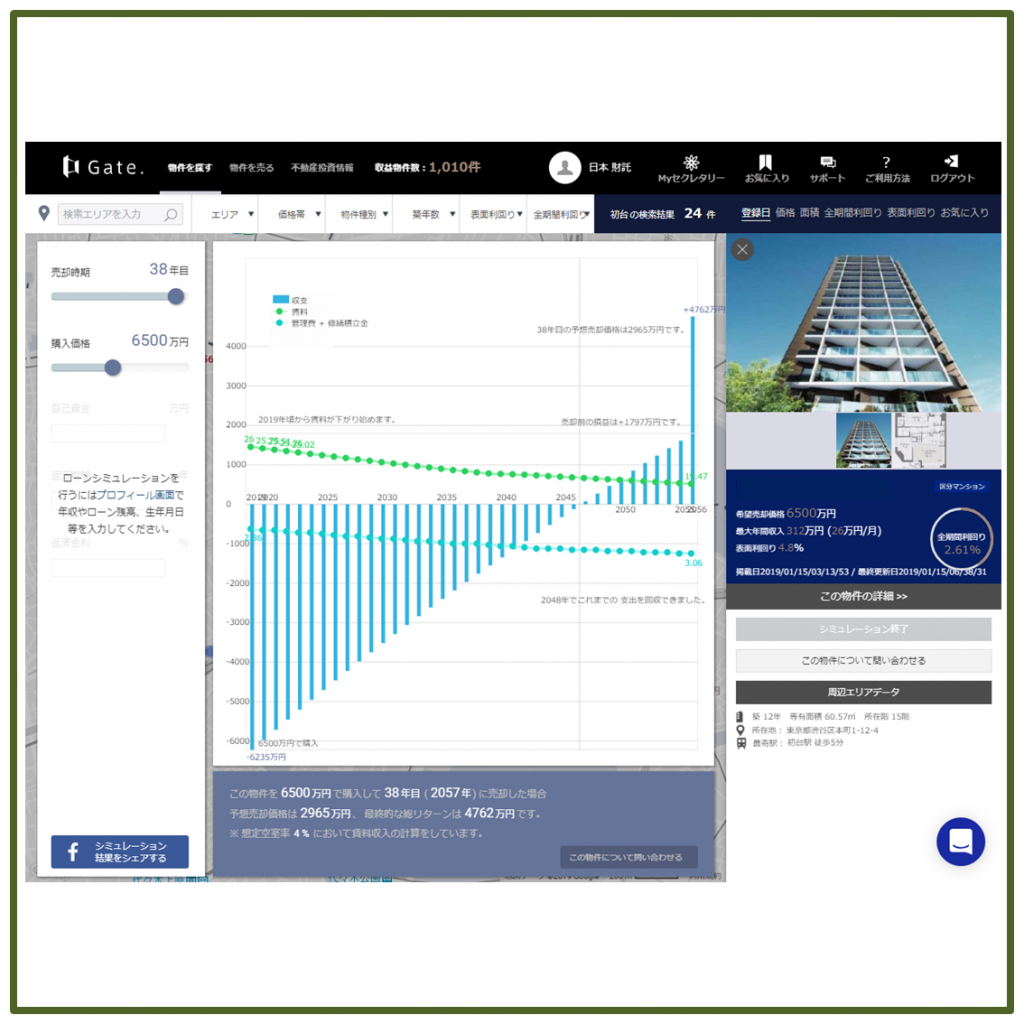

Gate.(ゲート)は約4000万件の物件データを元に、資産価値の下落や空室率などのリスクも考慮して利回りを最大化したキャッシュフロー予測ができる不動産投資シミュレーションツールです。

1-2-1. 相場観が無くてもビックデータに任せて!Gate.の使い方

詳細なシミュレーションができるツールは、あくまでも未来の不確実な予測の数字を自身で入れる必要があります。逆にいえば、費用の感覚や相場観がまったく無い方にとっては使いにくい部分もあります。

Gate.は4000万件のデータから未来を予測するため、項目の入力をほとんどせずとも、シミュレーションを把握することが可能です。

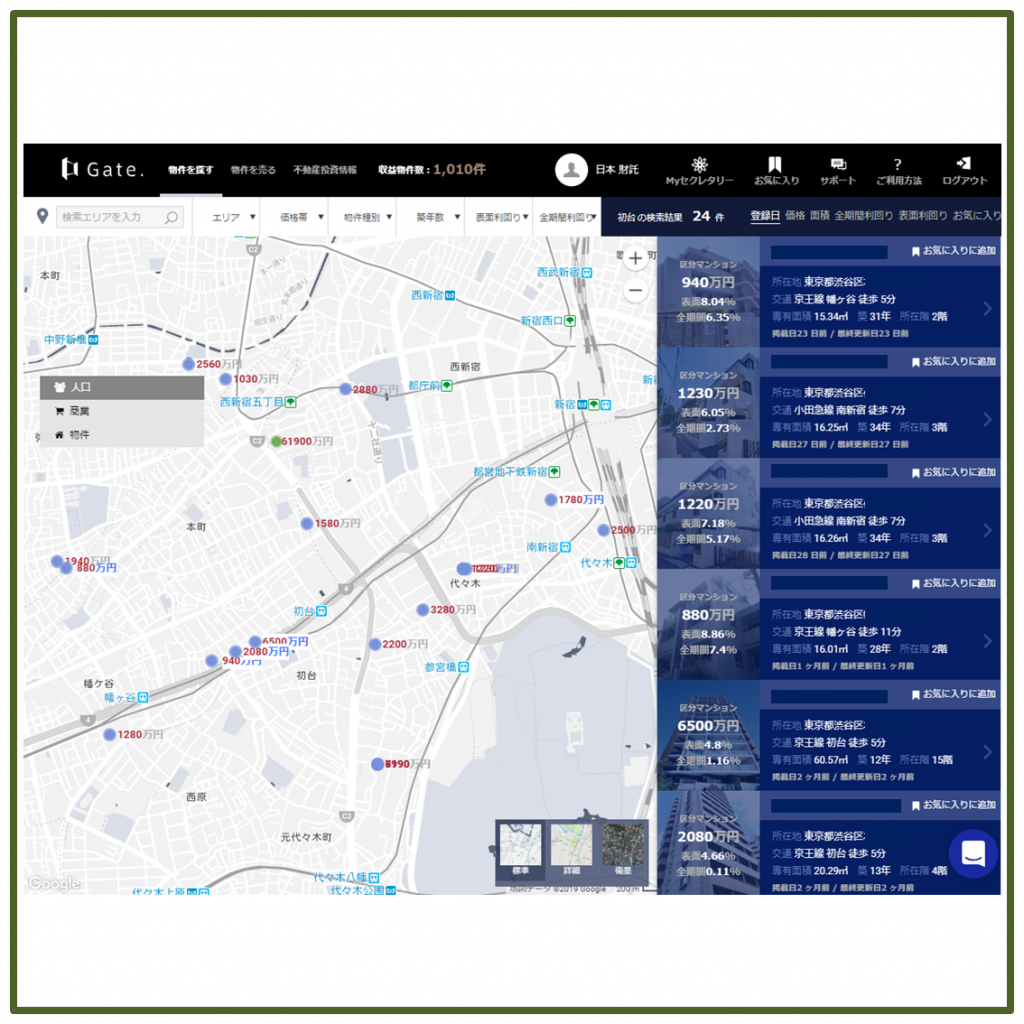

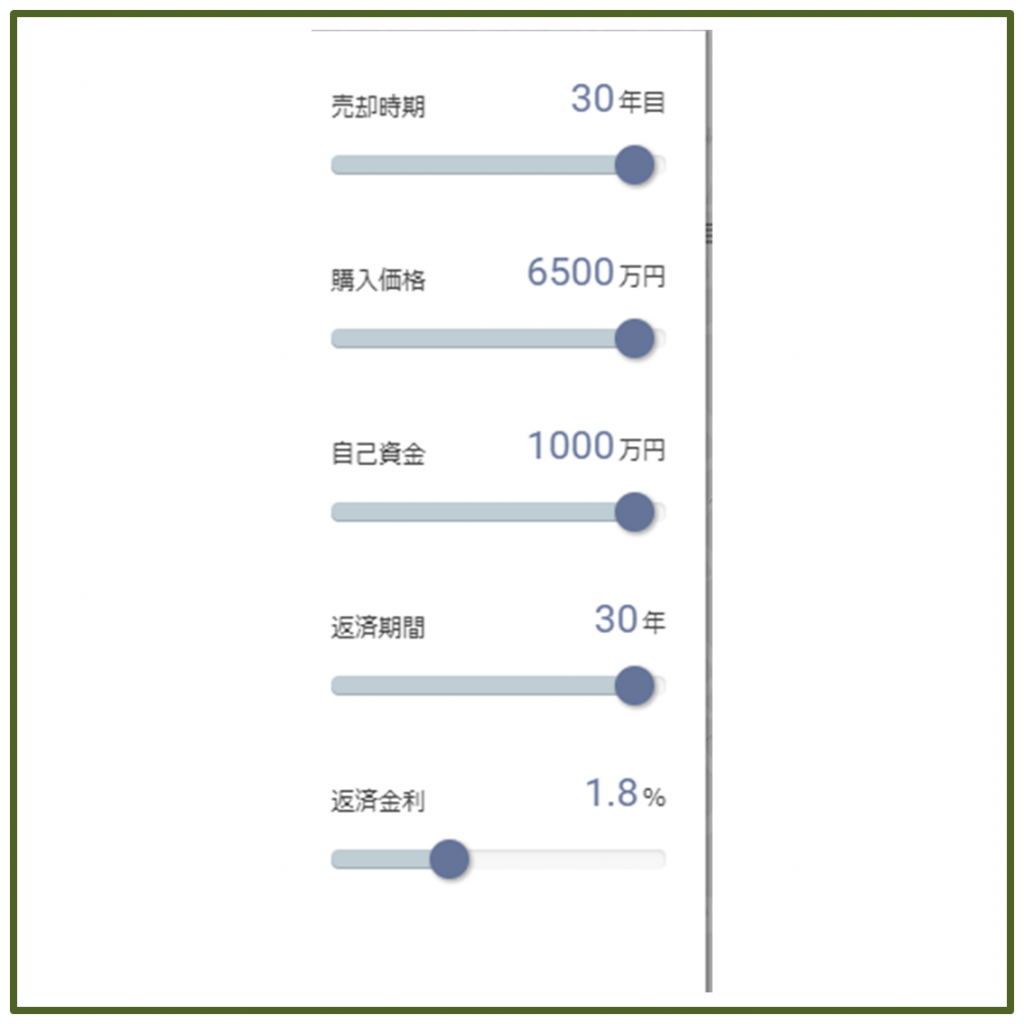

Gate.にアクセスし、エリアや物件種類、価格などを選びます。

販売中の物件であれば、地図から登録されている物件のデータとシミュレーションを即座に確認することができます。

ここに借入条件のシミュレーションを加えることで、リアルタイムで収支計算とAIによる将来予測が行われ、投資を始めてから売却を済ますまでの全期間から得られる収益が算出されます。この収益率を、全期間利回りと呼んで表示しています。

エリアの相場や特性などは、すでにデータベースに登録されていますから、それを織り込んだ形で算出されます。見た目にも大変分かりやすいビジュアルで分析結果を見ることができ、楽しくシミュレーションができそうです。

1-2-2. 過去の数値が無ければ予測できないことに注意

ただし、欠点もあります。過去のデータ量に依存することです。

データが乏しければ、予測精度は落ちてしまいます。公称では、Gate.の賃料予測の誤差率5.8%、つまり94.2%は正しく予測できるとうたっています。

実際のところ、この4000万件にのぼる物件データの多くは首都圏、しかも東京23区の区分マンションが中心です。

地方郊外の物件はそもそも流通事例が少ないことから、データ自体がありません。ゆえに、精度にばらつきが出る可能性は高くなります。

Gate.のAIとデータベースは、他社で提供されているシミュレーションサービスでも使われています。たとえば下記のサービスを用いれば、Gate.とほぼ同様のシミュレーションを利用することができます。

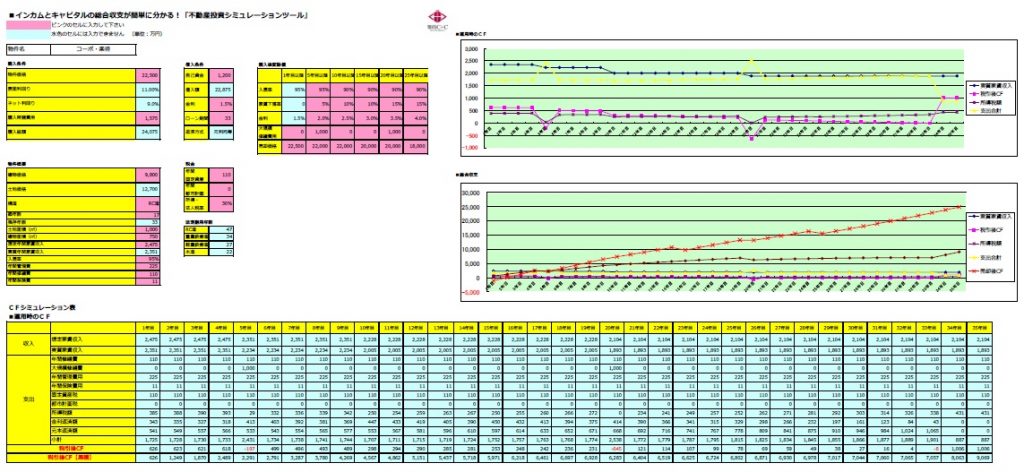

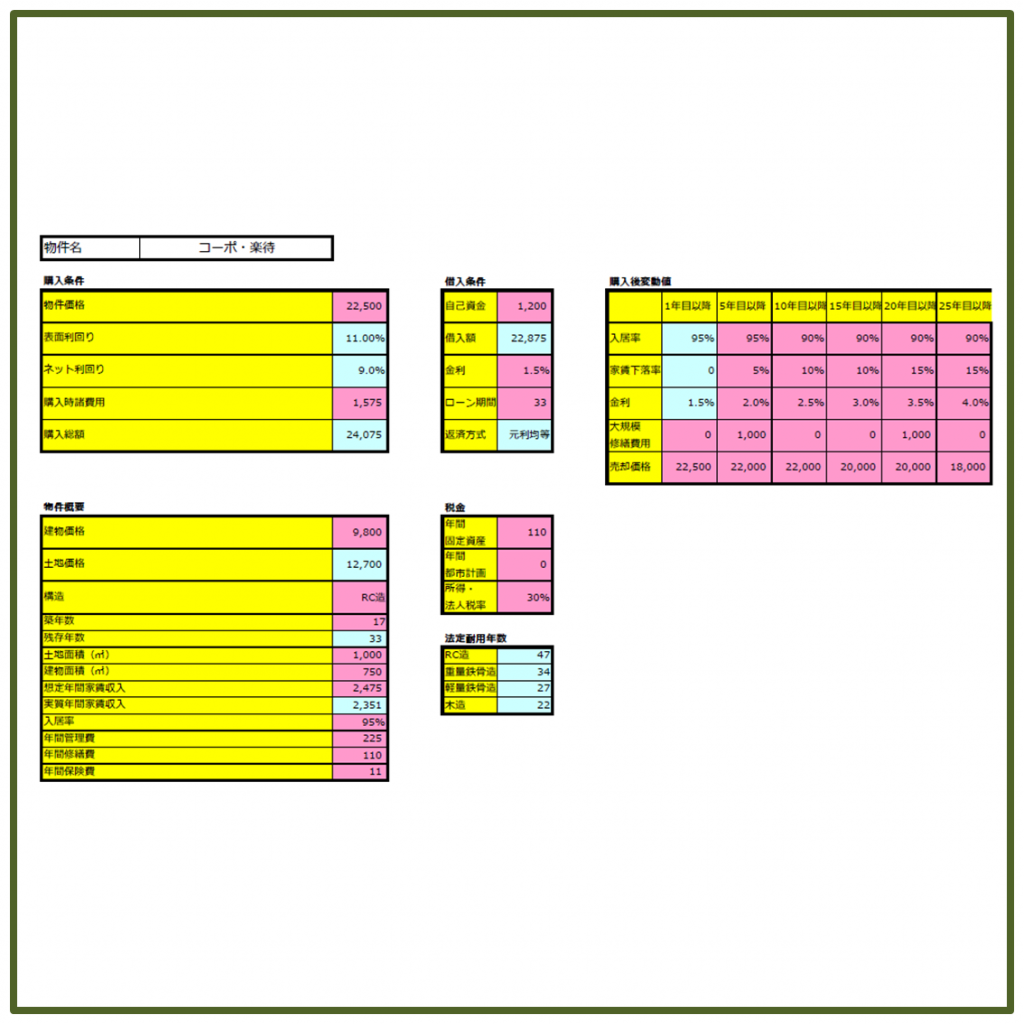

1-3. 使い慣れたExcelでできる!「楽待 不動産投資シミュレーションツール」

楽待新聞メルマガ登録でもらえるExcel形式のシミュレーターです。

数値入力でシミュレーション表とグラフを自動生成し、購入後35年目までの税引後キャッシュフローや投資開始後の累積キャッシュフロー、売却時の最終利益を分析、年間修繕費の予測や入居率の変化、賃料収入と売却益の総合収支も一目でわかるツールです。

1-3-1. セルに入れるだけ!楽待シミュレーションツールの使い方

基本的にExcelのセル内に必要な数字を入力していくだけです。

仕事でオフィスソフトを使い慣れた人にとっては、操作しやすいでしょう。

入力に必要な数字は次の通りです。

・物件価格

・購入時諸費用

・自己資金

・借入金利

・ローン期間

・建物価格

・構造

・築年数

・土地面積

・建物面積

・想定年間家賃収入

・入居率

・年間管理費

・年間修繕費

・年間保険費

・年間固定資産税

・年間都市計画税

・所得・法人税率

・購入後の予想入居率、家賃下落率、金利

・購入後の大規模修繕費用

・購入後の売却価格

項目多い!と思いますよね。

その通りです。不動産投資には様々な変動要素があります。

ただ、ここまで入力し終われば、あとは全てExcelが計算を済ませて、自動的にグラフと表でこの先始まる不動産投資の収支が明らかになります。

1-3-2. 楽待シミュレーションツールを使いこなすポイントは「購入後の変動値」の入れ方

いずれの項目も大切ですが、シミュレーションで将来もしっかり稼げる物件なのか知るために、ポイントとなるのは「購入後の変動値」の表です。

5年目以降、10年目以降、・・・と年を経るにつれて変化していく物件の状態を予測しなければなりません。これを楽観的に行うか、厳しく行うかで、収支は大きく変わってしまいます。かといって、あまりに現実的でない数字を入れてしまえば、どの物件も「買えない」ことになってしまいます。

たとえば、入居率や家賃下落率は、築年数がより古い周辺で募集中の物件相場を見れば、ある程度推定することはできるでしょう。

大規模修繕の費用は、少なくとも15年ごとに建物面積に応じた数字を計上しておくことです。

一番難しいのが売却価格です。こればかりは、その時になってみないと分からない面があります。よって「幾らで売ればトントンで終われるのか」というラインを測る形で活用すると良いでしょう。

1-4. 番外編|こんなシミュレーションツールは使ってはいけない!

有料・無料にかかわらず、シミュレーションツールは使い方を間違えると、誤った投資判断を引き起こしかねません。「カンタン」「10秒でワカル」といった入力項目が極端に少ないツールは、あくまでも簡易的な参考値だと心得ておきましょう。

こんなシミュレーションツールは使ってはいけません。

・空室率や経費率が入力できないか固定値

・消費税や固定資産税など、税金関係が含まれているのかいないのか明らかでない

・架空の節税効果などが見込まれている

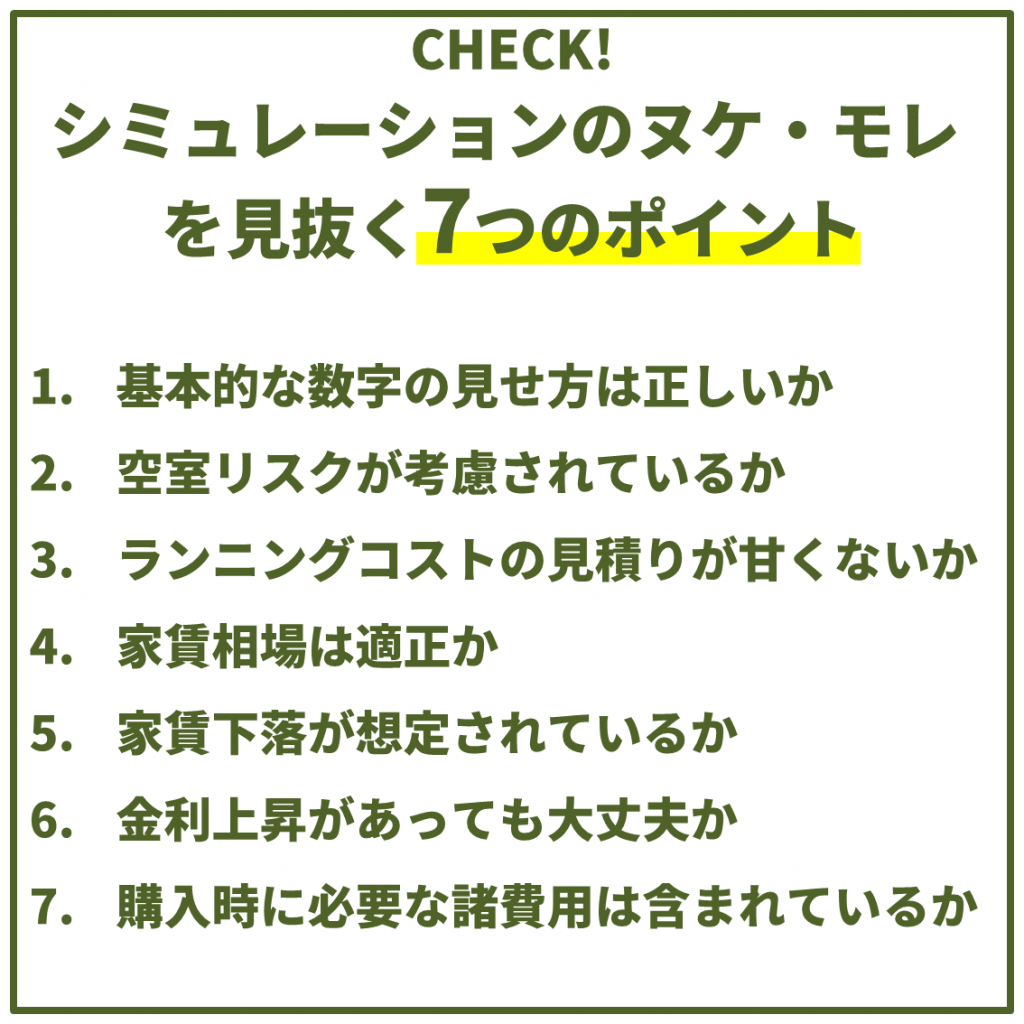

2. 販売会社のシミュレーションにありがち!ヌケ・モレ数字を見抜く7つのポイント

物件の販売会社や仲介会社の担当者に『収支のシミュレーションを出してもらえますか?』とお願いする機会は多いかもしれません。ただ、そこで見せられたシミュレーションは、投資家目線でよく見極める必要があります。

私たちも物件をご紹介する立場ですから、正直なところ、気持ちはよく分かります。「都合が悪いことは隠したい」わけです。

ここでは、販売担当者から提示されたシミュレーションにありがちなヌケ・モレ数字を見抜く7つのポイントをご紹介します。

ポイント1. 基本的な数字の見せ方は正しいか

不動産投資の文脈で極めて常識的にやり取りされる数字であっても、よくよく見ると算出の前提となる数字の取り方に、違和感があることがあります。

実際に不動産投資を始めた人が後から気づいた事例です。

あるアパート販売会社から提示されたシミュレーションをよく見ると、表面利回りを算出する分母の数字が「税抜」金額の物件価格だったというのです。

不動産の場合、土地には消費税はかかりませんが、建物には消費税がかかります。一方で、土地建物を一体的に取り扱う不動産取引の場面では、土地建物は消費税分を含む一括の商品として売買されます。

分母が小さくなれば、それだけ見かけ上の利回りは高まります。販売会社には、少しでも利回りを高く見せたいという狙いがあったのでしょう。

基礎的な数値として用いられる利回りについては、基本的にはこのような算出の仕方をしています。

表面利回り:年間家賃収入総額/物件価格(税込)×100

手取り利回り:(年間家賃収入総額―年間のランニングコスト総額)/物件価格(税込)×100

自分でもシミュレーションをしてみることで、これらのリスクの多くは回避することができるはずです。

この他にも、

・建物管理費と管理代行手数料が混同されている

・関係ない数字同士を割り算・掛け算してしまっている

など、凡ミスともいえる杜撰な数字が記された販売図面には要注意です。

ポイント2. 空室リスクが考慮されているか

空室率(入居率)が永続的に100%である形でシミュレーションが行われているのだとしたら、注意が必要です。実際にはどんなに賃貸需要が高い物件であっても、入居者の退去は発生します。必ず空室期間は出るので、100%入居が続くという想定は現実的ではありません。

ポイント3. ランニングコスト(税金含む)の見積もりが甘くないか

ランニングコストの想定にどこまでが含まれているかを注意する必要があります。よくありがちなのは、固定資産税・都市計画税の支払いを計算に入れていないことです。

金額は、固定資産評価証明書を取れていれば算出できます。取引の都合でまだ取得できていない場合は、概算でもいいので数字を入れてから、収支を見極めることが大切です。

また、特に一棟アパートやマンション、戸建ての場合は一定期間を経ると、建物自体の修繕でまとまった費用がかかります。平準化するにしろ、何年かおきに数字を計上するにしろ、想定しうる費用はなるべく予め入れた状態でシミュレーションしましょう。

ポイント4. 家賃相場は適正か

そもそも設定されている家賃が高すぎるという可能性があります。

たとえば2018年に話題となった「かぼちゃの馬車」。問題点にはさまざまな要素がありますが、その一つは家賃の設定でした。

共用リビングもない、わずか8平方メートル程度の居室しかないシェアハウスに対して、到底需要がないような高い家賃が設定され、しかも「35年間の家賃保証」をうたっていたのです。

しかし、蓋を開けると、入居率は4割程度。その後どうなったかは皆さんもご存知の通りです。

現在入居者が居住中でオーナーチェンジの物件を購入する場合でも、注意が必要です。はるか昔の高い家賃設定のまま、現在の入居者が長期間にわたって住んでいる可能性があるからです。当然、退去が発生して再募集をかける時には、家賃は現在の相場に合わせて下げて募集せざるを得ません。

ポイント5. 家賃下落が想定されているか

家賃が下がらない前提でシミュレーションされているとしたら、リスクが考慮されていません。

エリアやお部屋の広さによっても異なりますが、概していえば1年に1%程度、家賃価格帯は下がるといわれています。安全を期すなら、たとえば3年に一度の退去で3%は家賃が下がるといった見込みを立てておくべきです。

ポイント6. 金利上昇があっても大丈夫か

現在は空前の低金利時代が続いていますが、逆にいえばこれ以上下げることができない水準まで来ています。どのくらいのスピードで、どの程度金利が上昇するのかは、分かりません。

しかし、どこまで上がり、月々の返済金額が増えたら、収支が危険ラインに突入するかはしっかり見極めておかなければいけません。併せて、繰り上げ返済をどの程度まで進めれば安全領域に入れるかを確認しましょう。

ポイント7. 購入時に必要な諸費用は含まれているか

不動産投資は、取引のたびに諸費用と呼ばれるこまごまとした経費がかかる部分もあります。不動産の額からしたら微々たるお金かもしれませんが、積み重なると意外と数10万円単位で出費が増え、収益を圧迫する可能性があります。

特に計算から忘れがちなのは、仲介手数料です。一般的には物件価格の3%+6万円となります。2000万円の物件であれば、66万円がかかります。利回りの計算上でも、小数第一位を動かす可能性は十分にあります。

なお、買主として物件を販売する会社であれば仲介手数料はかかりません。

まとめ

初心者の投資判断にも役立てられる3つの無料ツールを、ご紹介しました。

また、不動産会社から提示されたシミュレーションのヌケ・モレを見抜く7つのポイントをご紹介しました。

いずれしても、知るだけでは始まりません。まずは自分で使ってみて、不動産投資を進める一助としてみてください。

コメント