不動産投資は個人でやるほうが儲かるのか、それとも法人で所有したほうが儲かるのか?

気になりますよね。

ズバリ、あなたが不動産投資をこれから始めるのであれば、法人化など考えなくてよいです。つまり個人で始めましょう。

不動産投資を法人で行うメリットはある反面、デメリットもあります。

それらを総じて考慮すると、不動産投資を始めた段階では法人化をするデメリットのほうが大きくなるか、メリットを享受できたとしてもごくわずかです。

例外は、すでに不動産投資を行い、家賃収入からの収益が大きくプラスで得られている方です。具体的には、給与収入と家賃収入を合算した金額が1,500万円を超え、家賃収入単独でも年600万円以上黒字になっているような方が該当します。

法人化するから儲かる、のではありません。儲かってから法人化の順番がベストです。

※もちろん、短期のうちにこれだけの規模の家賃収入に達する見込みがある方は別です。該当するようであれば是非3章からご覧ください。

私たちは約8,000名のオーナーの物件を管理する不動産会社ですが、法人所有のオーナーはごくわずかです。このことからも、多くの不動産オーナーにとって、法人化は不動産投資からの儲けを最大化する上で、最適な手段やタイミングではないことがうかがえます。

この記事では、不動産投資を法人化して行う必要がない理由や、法人化のメリットやデメリットを整理して解説します。

不動産投資体験談

目次

1. 10人中9人の投資家が不動産投資を法人化しなくてよい理由

「今、法人化しても儲からないばかりか、手間とコストばかりかかって割に合わない」

ほとんどの不動産投資家にとって、法人化しなくてよい理由はこれに尽きます。

メリットを享受できず、デメリットの面のみが浮き彫りになってしまうのです。

1-1. 法人化最大のメリットである節税による手取り増を享受できない

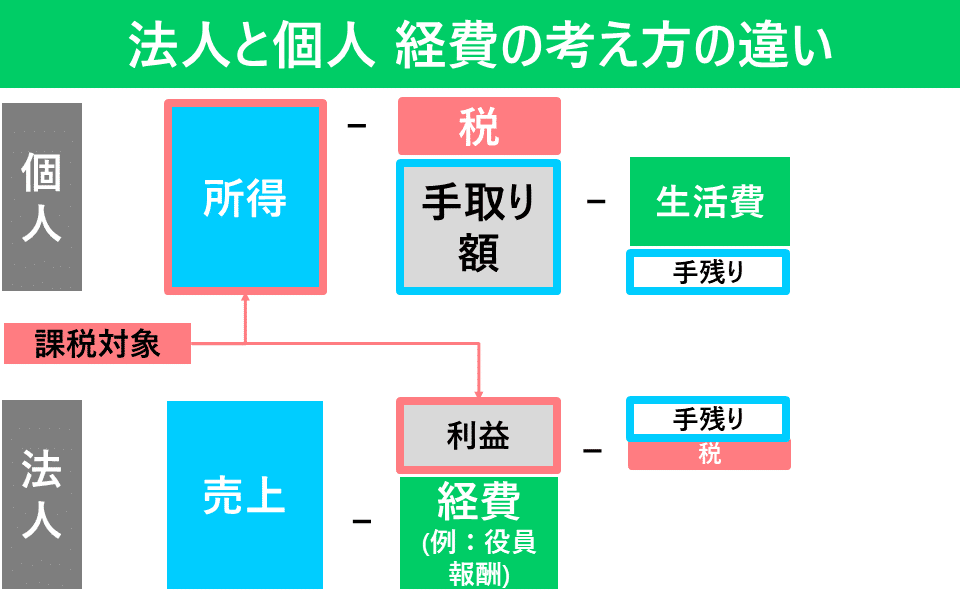

法人を設立する最大のメリットは、個人と法人の実効税率の差を活用した節税です。

個人の所得税と住民税をあわせた最高税率は55%です。

一方、年間の所得が800万円以下の中小法人の場合、法人税の実効税率は約24%となります。

この税率差を利用することで、支払う税金額を抑え、手元に残るお金を増やすことができるわけです。

つまり、個人の所得税率を法人の実効税率を上回らない限り、メリットは少ないといえます。

収入と所得の違いは?

所得税は、給与所得と不動産所得などを合算した額に対して課税されます。

ポイントは、額面上の給与収入そして家賃収入が丸々“所得”ではないことです。

たとえば給与収入が額面で1000万円の人でも、各種控除があることで、所得税の課税対象となる課税所得はおよそ600万円です。

また、不動産所得=家賃収入-経費 です。

具体的には、経費として管理費や修繕積立金、管理代行手数料、固定資産税や都市計画税、減価償却費、さらにローン返済額に含まれる金利分などを差し引いて計算することとなります。

少なくとも、ローン返済中は金利支払い分が経費として計上されるため、実際に課税される所得額は、不動産に住む入居者が支払っている家賃総額より、かなり少ない金額になるはずです。

1-2. 月50万円の家賃収入を丸々受け取れるようになってから考えよ

では、法人化をいつから考えるべきか。

目安となるラインは年収1,500万円です。

具体的には、給与収入と家賃収入を合算した年収が1,500万円を超え、家賃収入単独でも年600万円以上黒字になっているような方が該当します。

収入の合計額がこの領域に入ると、課税される所得合計額がおおよそ900万円~1000万円になると見込まれます。課税所得900万円からは、累進課税方式によって所得税率が33%に上がるため、法人化によるメリットを得やすくなるのです。

ただし、不動産に大きな借入が残っているなど、経費計上の金額が大きい場合はメリットが失われます。

減価償却費など、借入の返済後も計上できる経費項目も考慮すると、不動産所得で600万円以上を残せていることが、手間やコストをかけて法人化すべき目安になります。これは、言い換えれば手取り額で月50万円です。

実際、様々な支出を差し引いても、50万円が手元に残る形で不動産投資を行えている投資家は、当社に管理を任せる約8,000名のオーナーの中でもごく一握りです。

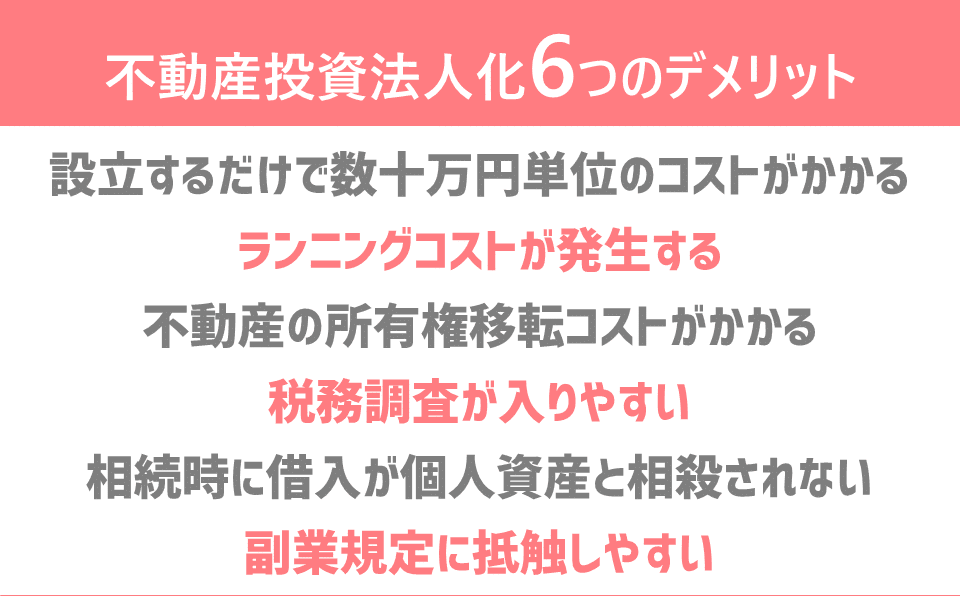

2. 不動産投資の法人化6つのデメリット

不動産投資を法人化し、それを維持するには、労力とお金をそれなりにかけなければなりません。

得られるメリットと比較して、デメリットのほうが大きいのであれば無理に法人で不動産投資を行う必要もありません。

デメリット1. 設立するだけで数十万円単位のコストがかかる

幾つかの書類を揃えて登記をするだけで会社は作ることができます。しかし、それらの煩雑な手続きは司法書士や税理士など専門家に依頼するのが一般的です。

株式会社であれば登記関連費用で25~30万円程度、比較的安価に設立できる合同会社でもやはり15万円~20万円は専門家への報酬額として見ておく必要があります。

デメリット2. ランニングコストが発生する

たとえ決算が赤字であっても、法人住民税の均等割額(東京23区に所在する場合7万円)は最低でも納めなければなりません。もちろん個人の所得と合算して相殺するようなことはできません。

また、会計帳簿を適切に付け、年に一度は決算を行って、法人としての確定申告を行う必要があります。

個人の確定申告に比べて複雑なこれらの会計・決算業務は通常、税理士や会計士に委託して行います。当然、税理士や会計士に支払う報酬が年間20~30万円のランニングコストとしてかかります。

デメリット3. 不動産の所有権移転コストがかかる

「不動産投資を法人化する」ことをより具体的にすれば「個人の資産を法人に移転する」ことです。

財産の移転に伴って、不動産の登記を個人から法人の名義に変更する必要があり、これには登録免許税や不動産取得税がかかります。区分所有のワンルームマンションであれば1物件あたり約30万円です。

デメリット4. 税務調査が入りやすい

個人と法人では、法人のほうが約3倍、税務調査が入りやすくなります。

国税庁の公表データによれば、2016年の税務調査の実調率(申告を受け付けた数に対して実地調査を行った割合)は法人で3.2%、個人で1.1%です。

ここで申告内容と経営実態のチェックが行われ、納付すべき額より払っていた税金が少なかった場合、過少申告加算税が課されます。最大で15%分が加算されます。また、期限後に納付を行うため、そのペナルティとしての延滞税が課されます。税率は滞納していた扱いを受ける期間によって異なり、本来の期限を超えて2カ月以上が経つと8.9%(2018年)が日割り計算で加算されます。

このような重い追徴課税を思いがけず受けるようなことにならないためにも、税務は専門家に任せるべきでしょう

デメリット5. 相続時に借入が個人資産と相殺されない

借入をして不動産を購入しており、相続発生時にまだ借入が残っているとします。個人で不動産を所有していれば、相続財産の計算上、プラスの財産(資産)とマイナスの財産(債務)は相殺されます。その分、支払わなければならない相続税が減るわけです。

法人で所有する不動産の借入を法人で借入している場合、このような相殺は行うことができません。

デメリット6. 副業規定に抵触しやすい

まだまだ世の中には「副業禁止」の会社が多いものです。兼業規定が設けられている多くの会社において、いわゆる投資との線引きは、客観的に見てそれを業(なりわい)としているかどうか、です。

個人として不動産投資を行うのは資産運用の一環としてOKの環境であっても、所属する会社以外に法人の役員に就任したり、役員報酬を受け取るといった行為は、副業禁止に該当する可能性があります。

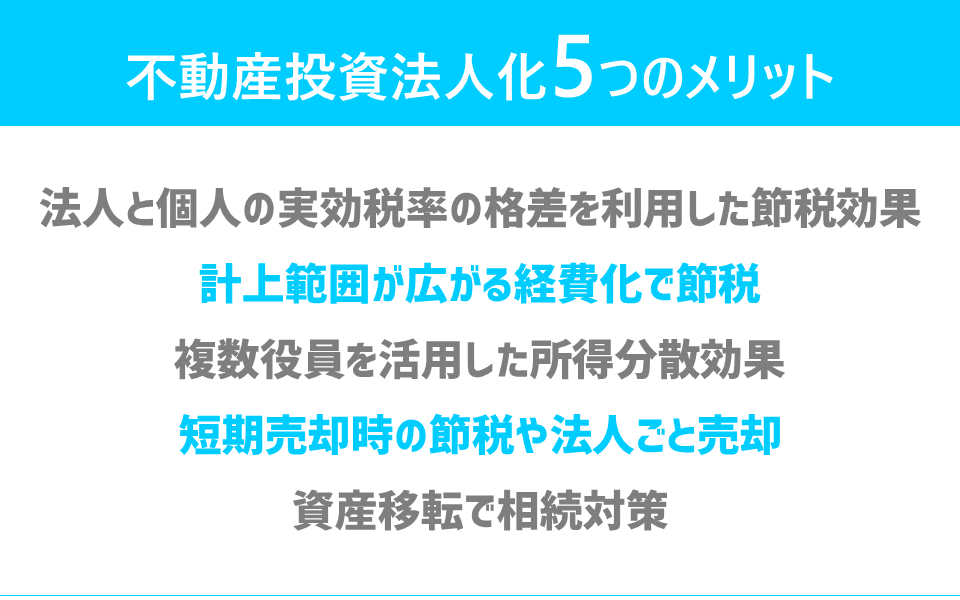

3. 不動産投資の法人化5つのメリット

基本的にはメリットとデメリットの双方を天秤にかけるべきとはいえ、給与収入と家賃収入を合算した金額が1,500万円を超えてきたり、家賃収入単独で年600万円以上黒字になっている方なら、不動産投資を法人化するメリットを得られる可能性があります。

メリット1. 法人と個人の実効税率の格差を利用した節税効果

前述のように、累進課税である個人所得に比べ、法人に課せられる実効税率はそれほど高くありません。同じ額の収入があるとすると、原理原則的には支払う税金の差額分だけ、手元に多くのお金を残すことができます。

実際のところは、2つ目以降のメリットも組み合わせて使うことで、よりメリットを活用することができます。

メリット2. 計上範囲が広がる経費化で節税

法人にすることで「出張手当」「社員旅行」「借り上げ社宅」といった個人事業としては経費化しづらい経費を計上することができます。

もちろん不動産投資の物件調査などに使う実態があるのであれば、車や携帯電話代、保険料なども経費になりえます。

役員報酬という形で自分自身に給与を払うことも可能ですし、役員退職金を設定して退職金を受け取ることもできます。

同じお金が出ていくことでも、順番が異なることで節税につながり、手取り額の増加につながります。

メリット3. 複数役員を活用した所得分散効果

何も高給取りの方に役員報酬を追加で支払うこともありません。

家計を同一にしている家族を役員にして、彼らに役員報酬を支払うことで、法人側、個人側両方で所得税額を抑えることができます。

たとえば専業主婦(収入ゼロ)の妻を役員にして、100万円の役員報酬を支払うとします。

個人としては、夫の扶養控除が使える範囲は103万円までですから、家庭全体として支払う所得税額は変わりません。

法人としては、100万円の役員報酬が経費として計上できますので、その分利益として残る額に課税される税金を少なくすることができるわけです。

メリット4. 短期売却時の節税や法人ごと売却

個人が不動産を売却すると譲渡所得税が課税されます。購入から5年以内に売却すると、売却額から購入費や売却に伴う経費を差し引いた利益の額に対して、住民税も含め39.63%が課されます。減価償却なども考慮する必要はありますが、単純に考えると売却益の6割程度しか手元に残せないことになります。

法人で所有している不動産の売買は、それ単体には税金がかかりません。あくまでもその期の事業全体を通じた決算に対して課税されます。仮にAマンションの売買益が1,000万円出たとしても、同じ期にBマンションの購入で1,000万円かかったとしたら、プラスとマイナスで相殺となるわけです。

また、不動産を所有している法人ごと売却してしまう手法もあります。

不動産を売るのではなく、法人の株式を売ってしまうのです。株式の譲渡に伴う利益は、分離課税で一律20%となり、不動産の登記移転関連費用も不要です。

不動産を売却することで大幅に黒字で決算期を迎え、法人税率が高くなってしまうケースなどで用いることができます。ただし、その法人が抱えている債務などもそのまま引き継ぐことになりますので、注意が必要です。

メリット5. 資産移転で相続対策

代表者が亡くなったからといって、法人で所有している資産には相続税が発生しません。相続対策として、相続人を株主とした法人を作り、そこに個人名義の不動産を移転することができます。

メリット3で解説した所得分散効果を利用して、家賃収入から実質的な生前贈与をすることも可能です。

4. グレーゾーンを突く?うかつに手を出すと危険な「消費税還付スキーム」

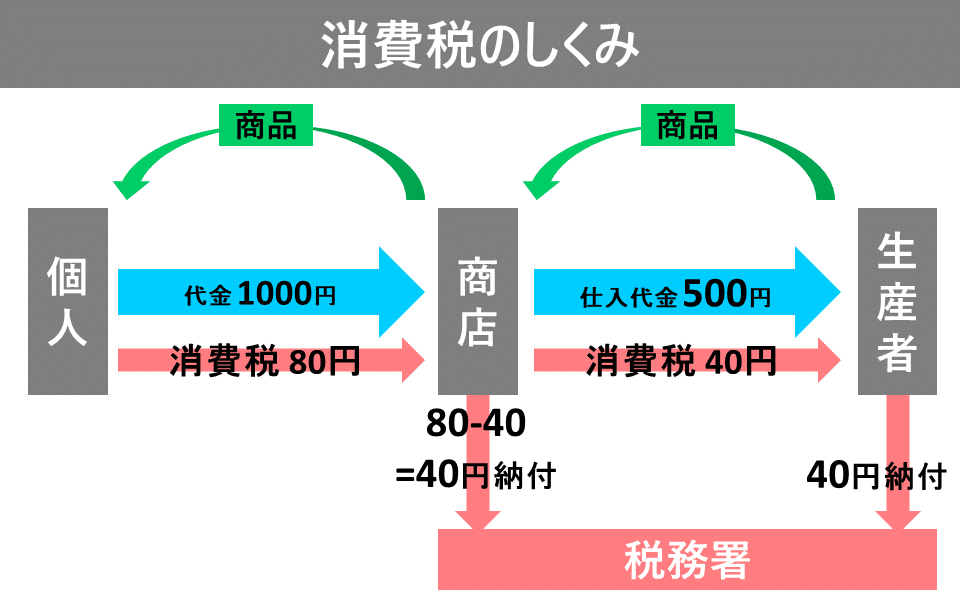

法人化をしてできることの一つに、「消費税還付スキーム」があります。

あえて課税事業者になることによって、不動産価格のうち、建物部分に含まれる消費税の多くを後から還付として受け取るという手法です。

これは消費税徴収のしくみを利用した、手残りを増やす施策です。

売上として預かった消費税よりも、仕入れで支払った消費税の方が大きければ、消費税が還付されるところがポイントです。

ただ、賃貸不動産は事業用を除き、家賃が非課税売上に該当するため、そのままではこの仕組みは使えません。

そこで、多額の金地金の取引を行うなどして、会計上の課税売上高を膨らませることで、課税売上割合を一定以上にします。

すると、非課税売上に対応する課税仕入れ(ここでは建物部分の購入費)も控除できるようになり、消費税の還付を受けられるのです。

このメリットを生かすために、初めから法人での不動産投資を勧めるような会社もありますが、私たちはこのやり方は推奨しません。

たしかに仕組みとしては成立する話です。ただ、やり方によっては法の網をかいくぐる租税回避行為とみなされる可能性もあり、数年間にわたりそのためだけに売上を「整える」必要があるなど、テクニカルな手法であることは間違いありません。

国税庁も目を光らせているやり方であり、以前より対象となる要件も厳格になっています。

なにも、初めての不動産投資で無用なリスクや脱税疑惑を負う必要はありません。

まとめ

これから不動産投資を検討している方にとって、法人化は今のところ考える必要がないことがお分かりいただけたかと思います。

また、大きく家賃収入をすでに得ている方は、メリットとデメリットをしっかり考慮しながら、財産をより多く手元に残す手段として法人化を検討してみてください。

コメント