「老後破産」「下流老人」「老後難民」「老後ミゼラブル」など。2015年は高齢者の老後リスクを表した言葉が次々と誕生しました。

きっかけとなったのはNHKスペシャル「老人漂流社会“老後破産”の現実」が放送されたことです。

年金だけでは暮らしていけず、貧窮する高齢者の姿が大きな話題を呼び、テレビや雑誌がこぞって特集しました。あなたも1度は見かけたことがあるかもれませんね。

もっとも興味深かったのが、老後破産に陥ってしまう人のほとんどが、ごく普通の暮らしていた人たちだということです。

てっきり私は、何か事業を起こして失敗したり、ずいぶん早く脱サラした人たちだと思い込んでいました。つまり、普通に定年まで働くだけでは、誰もが老後破産になってもおかしくないということです。

この記事では、老後破産の現状と原因を分析しがら、どのような対策を行っていけば良いのか。誰でも取り組める方法についても紹介しています。

老後破産は、あなたにとっても決して他人ごとではありません。ぜひ参考にしてください。

不動産投資体験談

目次

1.老後破産の定義と現状

老後破産の現状を分析する前に、まずは老後破産という言葉の定義について、正しく理解しておきましょう。

老後破産とは‟老後の生活に困窮し、破産状態に追い込まれている高齢者”を表した言葉です。さらに具体的な状態を表すと‟誰かに助けてもらわなければ、生活することができない”ということになります。つまり、破産状態という訳です。

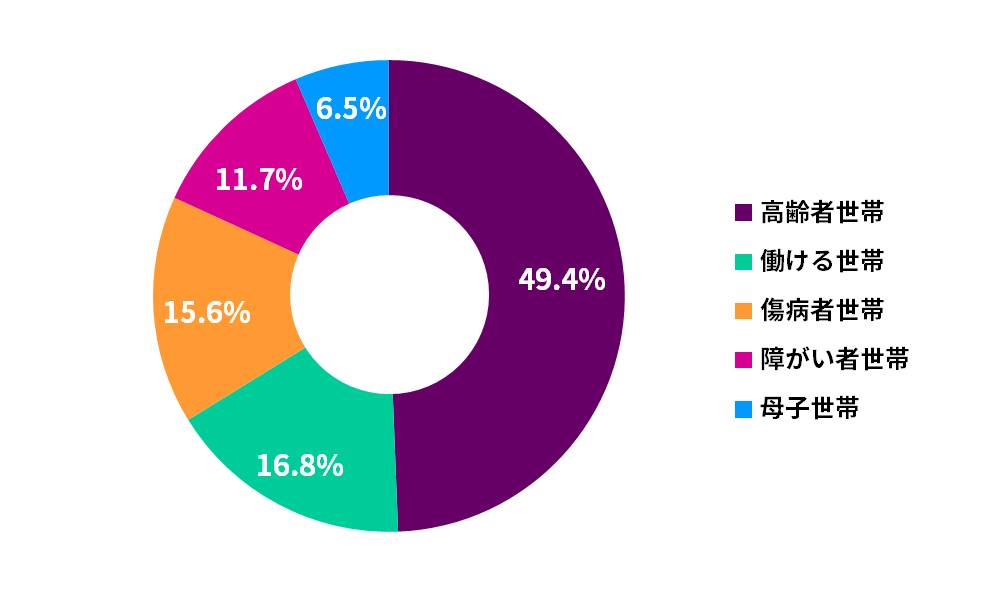

実際、生活保護受給世帯のうち、45.4%が高齢者世帯となっています。(平成27年8月:厚生労働省調査)

ところが現実はさらに厳しい状況で生活保護基準以下で暮らしている高齢者はたくさんいます。

2.老後破産を迎える高齢者の割合

老後破産と同じように、老後の生活に困窮する高齢者を表した言葉で「下流老人」があります。こちらは2015年の流行語大賞にもノミネートされました。

下流老人の定義は「国が定める最低生活費である生活保護基準相当で暮らす高齢者と同じか、それを下回る水準で生活する高齢者」のことです。

生活保護水準を基準として見ると、高齢者のうち3人に1人が老後破産を迎えるという、厳しい現実が浮き彫りになってきました。

2011年に東京都の港区が行った年収調査によれば、65歳以上の1人暮らしの高齢者のうち、生活保護水準に近い年収150万円未満で暮らす高齢者は37%を占めました。

お金持ちが住んでいる地域といえば‟港区”と言われるほど、港区には比較的生活水準が高い世帯が集まっています。全国的に見れば、老後破産の割合はさらに高まるといえます。

なぜ、老後破産へと転落する高齢者が増えているのか。次はその原因について見てきましょう。

3.老後破産に陥る原因

なぜ、これほど老後破産が増えたのか。その原因の一つは20年間の環境の変化です。

この20年間、失われた20年とも呼ばれ、長引く不況の影響が続きました。その過程で高齢者を取り巻く環境も大きく変わっていったのです。

定年まで働くことで、後は退職金と年金だけで安心して老後を過ごすことができたのは、もう昔しの話しです。

現在は、給料も賞与もなかなか上がらず、生活費の支払いで精一杯。満足に貯金もできないまま、定年を迎える高齢者が続出しました。

思ったほどの退職金を受け取ることもできず、住宅ローンは残ったまま。それでは、老後の生活は苦しいはずですよね。

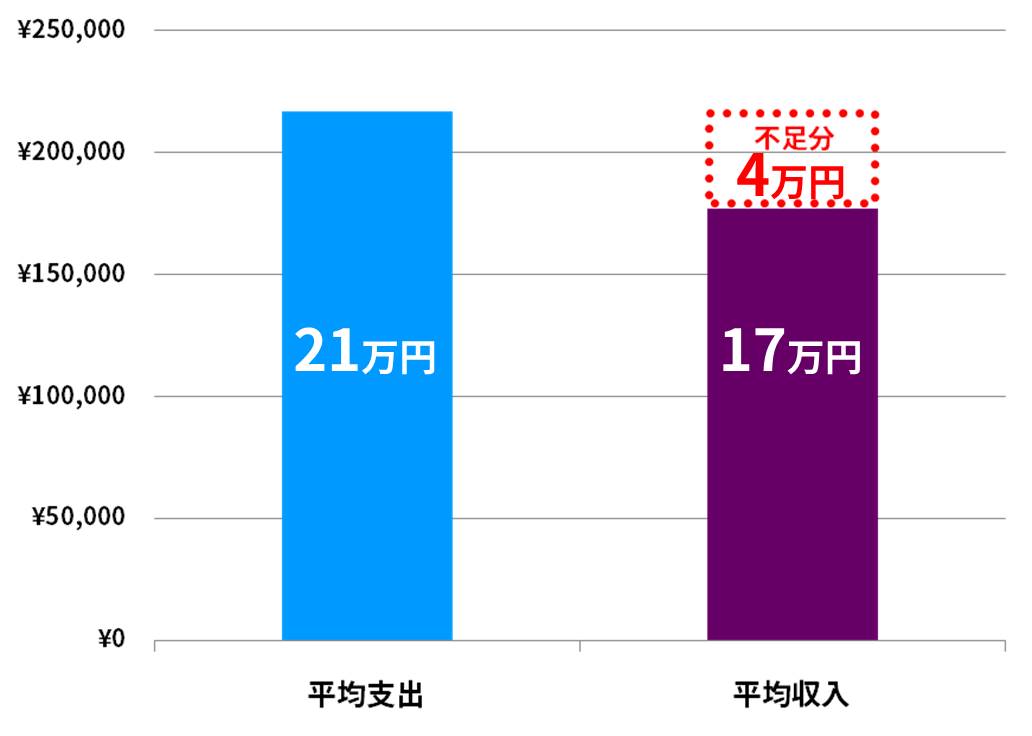

総務省の家計調査(2013年)によれば、高齢者世帯の1ヵ月の平均支出は、約21万7,000円です。一方、1世帯あたりの収入は約17万7,000円しかありません。(厚生労働省の国民生活基礎調査2013年より)

つまり、年金を頼りに生活していると毎月約4万円の赤字となってしまうのです。60歳の夫婦が90歳まで生きた場合、1,440万円の赤字です。

年金だけで生活するのはいっぱい一杯な状況です。それにも関わらず、病気やケガをして治療や介護が必要となれば、一気に老後破産に足を踏み入れることになるのです。

4.老後破産予備軍の判別方法

老後破産に転落する人が多いのは分かったけど、自分はどうなのか。誰もが気になるはずです。

あなたがこのまま老後を迎えた場合、老後破産に陥る可能性が高いのかどうか、簡単に判別する方法があります。それが『キャッシュフローの予測』です。

キャッシュフローとは、お金の流れのことです。キャッシュフロー表の左側には入ってくるお金「収入」右側には出ていくお金「支出」を記載します。そして、収入から支出を差し引いた差額が「収支」です。

ここで注意してもらいたのが期間です。定年後のキャッシュフローを把握が目的ですから、その期間は20年、もしくは30年で計算しましょう。

その間の収支がプラスとなれば、このまま老後を迎えても問題がないということになります。一方、マイナスであれば老後破産に陥る可能性が高いということで、何かしらの見直しが必要となります。

いかがでしょうか。もしプラスとなったのなら、もうここから先は読む必要はありません。おめでとうございます。

仮にマイナスとなったのなら、あなたは老後破産予備軍です。でも落ち込むことはありません。むしろ改善が必要だとに気付いただけ、良かったといえるかもしれませんね。

次の章からは、見直しのポイントを紹介しています。ぜひ実践してみてください。

5.今すぐできる資産防衛術

老後破産予備軍から脱却するには、どのような対策が必要なのか。まずは見直しのポイントについて、1つずつ見ていきましょう。

5-1.生活費の見直し

キャッシュフローを改善させるには、3つのポイントがあります。

- 「収入」を増やすこと

- 「収入」が途切れなくすること

- 「支出」を減らすこと

このなかでもすぐに取り組めることが「支出」を減らすこと。つまり生活費の見直しです。

定年後、収入が減少する訳ですから、食費や交際費を合わせて減らしていきましょう。「なんだ、そんなこと当り前じゃないか。」と思われるかもしれませんが、これがなかなか難しいのです。

特に定年まで大手企業で働いていた人、役職についていた人など、社会的地位が高い人ほど、生活レベルを落とすことに抵抗があります。

独立した子どもたちと食事に行けば、おごってしまったり、冠婚葬祭に呼ばれれば高いご祝儀を支払ったり、ついつい見栄を張ってお金をしまいます。

まだ住宅ローンが残っているにもかかわらず、現役時代と同じようにお金を使っていれば、アッと言う間に老後破産に近付いてしまいます。

まずは、見栄を張ってお金を使うことは控えることから始めていきましょう。

5-2.生命保険の見直し

老後を迎えて、保険の必要保証額が減っているにも関わらず、保険の見直しを行わないままでいる人はたくさんいます。

生命保険文化センターの調査によれば、1世帯あたりの生命保険料(個人年金保険も含む)は、年間で平均41万6,000円も支払っています。大きな負担ですよね。

保険の見直しによって、無駄な支出を抑えることもできますし、解約返礼金を老後の生活費に充てることもできます。結婚したり、子供が生まれたり。その都度、保険に入ってきたという人は、ぜひ保険を見直してみてください。

たとえば、住宅ローンを組んで自宅を購入していたとします。こうした住宅ローンには、団体信用生命保険が含まれています。あなたに万が一のことがあった際には、残りのローンは全て完済され、自宅を家族に残すことができます。生活費の3分の1を占めると言われる住宅費がなくなく訳ですから、残された家族の生活費にも余裕が生まれるはずです。保険の必要保証額はぐっと下がるはずです。

同じように、子どもが社会人になって独立すれば、もう面倒は見る必要はありませんよね。老後を迎えるまで、ライフステージの変化に合わせて、適切な保険のカタチがあります。その都度、見直しをしていきましょう。

生命保険を見直したとしても、医療保険は必要だと思うかもしれませんね。そこで次は、医療保険の見直しのポイントについて紹介します。

5-3.医療保険の見直し

高齢者向けの医療保険は、とにかく保険料が割高です。逆に考えれば、医療保険の負担を抑えることができれば、キャッシュフローは大幅に改善することができます。

そもそも日本では、医療費の自己負担に上限が定められています。1ヵ月の医療費が100万円を超えたとしても、もっとも重い負担でも15万円前後で済みます。この制度を高額医療制度といいます。

高額療養費制度によってある程度は医療費リスクを抑えることが可能です。ただし、入院した際のベット代や先進医療などの費用は、高額医療制度の対象外となります、負担しなければなりません。

5-4.年金受給開始年齢の見直し

老後の収入の柱といえば『年金』です。実際、高齢者のうち、ほとんどが年金を頼りにしています。

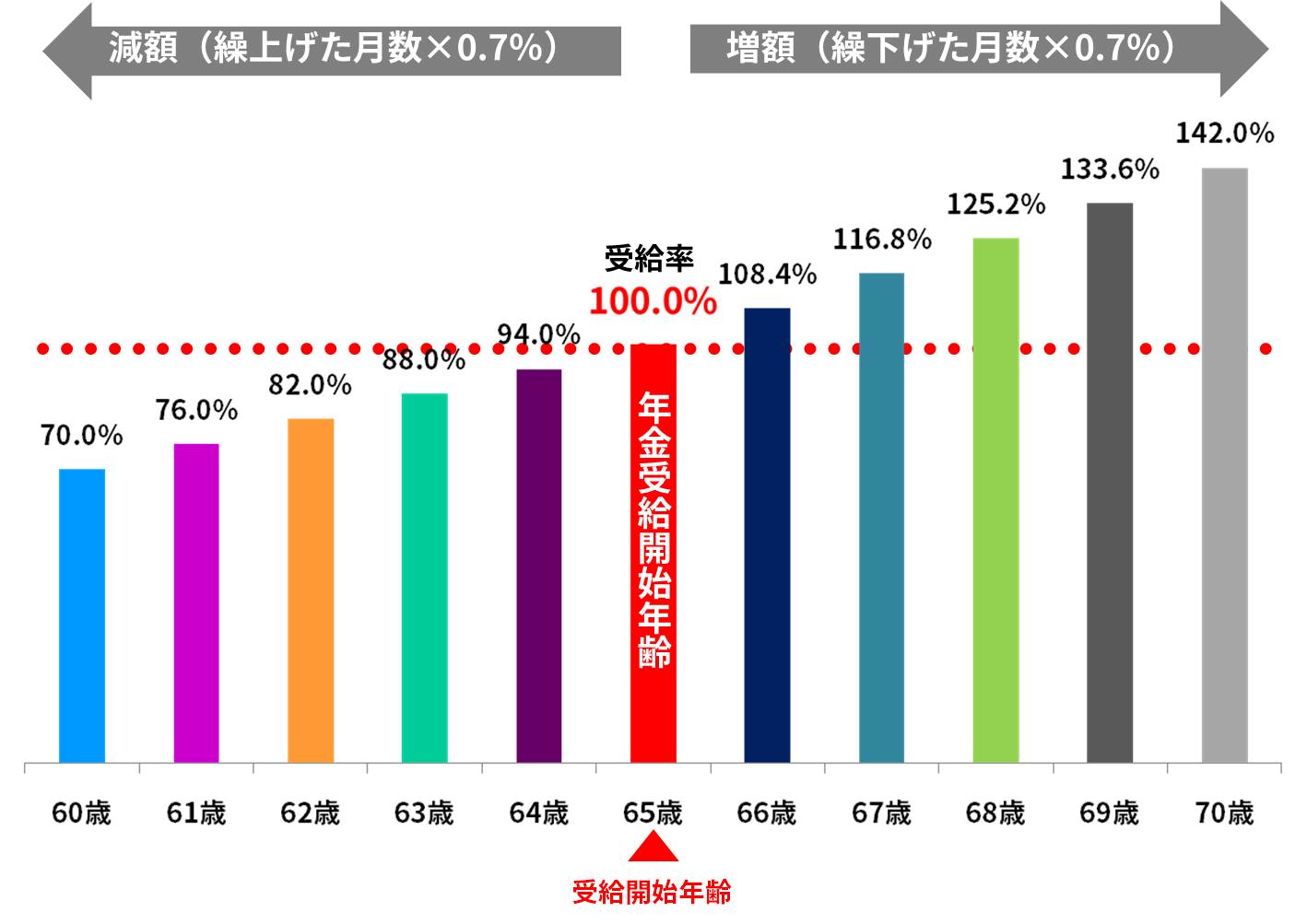

ただ急速に進む少子高齢化によって、今後、年金の受給額が目減りしていくことが考えられます。一方、年金の受給額を増やせる方法があることはあまり知られていません。それが『基礎年金の繰下げ受給』です。

本来、基礎年金の受給開始年齢は65歳からが原則です。ただ、希望すれば70歳まで遅らせることが可能です。これを「繰下げ」受給といいます。一方、60歳から年金を早く受け取ることを「繰上げ」受給といいます。

繰下げは「繰下げた月数×0.7%」毎月の年金額が増額され、繰上げは「繰上げた月数×0.5%」減額となります。

繰下げ受給を選んだ場合、81歳10ヵ月より長生きすると総受給額で得することになります。また、繰上げ受給を選んだ場合は、76歳8ヵ月より長生きすると、総受給額で通常受給より損することになります。

今は男女ともに平均寿命は80歳以上と長寿ですから、健康に問題がない限り、繰下げ受給を選んだほうが得することになります。ただ、一度申請すると、取り消しや変更が効かないので、くれぐれも注意してください。

ここまで紹介した方法試みたとしても、老後の不足する生活費を補えないのなら、投資によって収入を増やすしかありません。その投資先としては、不動産投資が最適です。次は、なぜ不動産投資が老後の収入として最適なのかを見ていきましょう。

5-5.老後の生活費を補うなら不動産投資が最適

老後の収入の柱となるには‟安定した収入源であること”が欠かせない条件になります。

お金が増えたり、減ったりするのではなく、一定の時期に決まった金額が入ってくること言うことです。お金って収入があるから使えるんです。

収入がなければ、いくらお金があってもいつか底をついてしまいますよね。お金が目減りしていく一方では、怖くてお金を使うことができないのです。

また、安定した金額を見込むことができなれば、あらかじめお金を使うことにためらいが生まれてしまいますよね。

どんな経済環境にも負けない安定性、そして亡くなることがない収入源といえば、不動産になります。

ローンを利用することができますので、早いうちに始めれば、余裕を持って老後に備えることができます。家賃は毎月安定した現金収入ですから、不足する生活費を補うにはピッタリの収入の柱となります。

もし定年を迎えるまで、ローンが完済されたマンションを手に入れることができたのなら、もう老後破産の心配はいらないと言っても過言ではありません。

まとめ

フランスの経済学者ピケティが、世界20ヵ国、過去200年の膨大なデータを分析して「r(資本収益率)>g(経済成長率)」」という数式を導き出して大きな話題を呼びました。これも賃金上昇率より、不動産や株式の上昇率のほうが高いということ表しています。

実際、バブル崩壊後、経済が低迷するなか、積極的に投資を進めてきた人とと投資を行った人の間で、大きな世代内格差が生まれているのです。

つまり、老後破産に陥らないためには、現実を直視して環境の変化を受け入れる『柔軟性』を持つこと大切です。あなたはどうでしょうか。

以上、老後破産を防ぐポイントについてご紹介しました。ぜひ、参考にして見てください。

コメント