「コンマ1%でも利回りは高く、そして価格は少しでも安いものを。」

不動産投資に興味を持ち始めた方であれば、一度は投資物件を検索したことがあるはずです。しかし、もしあなたがネット上の投資物件を利回りだけで選んでいるとしたら、危険信号です。

利回りだけを目安に投資物件を選んでしまうと、空室ばかりで家賃が入らない、修繕費用ばかりがかかるなど、大きな失敗を招きかねません。

そこで、この記事ではあなたが不動産投資で確実に利益をあげられるよう、失敗をしない投資物件の見極め方をまとめました。

あなたがこれから投資物件を探しをするのであれば、ここで紹介した記事は不動産投資で失敗しないための基本的な必須知識です。知っておくだけで、損失を回避することができるので、投資物件を探す前に必ず確認してみましょう。

不動産投資体験談

1 優れた投資物件の見分け方

優れた投資物件を選ぶには、まず優れた投資物件とはなんなのか、自分の投資基準を明確にすることが大切です。基準を明確にせずに投資物件をやみくもに探しても、いつまでたっても投資ははじめられません。

まずは、自分だけの投資物件選びの基準をつくることが必要です。

1-1 投資物件選びの基準

基準作りのコツは『広さ』と『深さ』の2つの視点を持つことです。それでは、それぞれについて詳しくみていきましょう。

広さ ~条件数~

広さというのは、投資物件を選ぶ際の条件となる要素の数です。

たとえば価格、立地、駅までの距離、利回り、総戸数、管理費・修繕積立金の額、などなど基準にする項目数をどこまで増やすのかということです。極端にいえば、価格だけを条件にすればそれこそ話は簡単です。価格以外の条件は一切無視してしまえばいいのです。

深さ ~条件の厳しさ~

『深さ』は基準に定めた項目をどこまで厳しく条件を設定するかということです。

たとえば、『駅までの距離』を条件に決めたのであれば、10分以内とするのか、5分以内とするのか、それとも3分以内とするのか、条件を深くすればするほど、当然ですが対象となる物件数は少なくなります。

よくいう『お宝物件』は、投資物件選びの基準を、広く、そして深く取りすぎているからみつからないのです。

1-2 絶対にはずせない条件『立地と価格』

投資物件選びの基準のなかで『立地と価格』は絶対に欠かせません。

不動産投資で失敗するもっとも典型的なケースが、『立地の悪い物件を、高く買うこと』です。

なぜなら、立地と価格の2条件は購入後もずっとついてまわる、変えることのできない要素だからです。

賃貸需要のすくないエリア、駅までの距離が遠い投資物件だと、後々空室で苦労することになります。

また、投資物件の収益性は利回りで決まります。利回りは、投資額に対するリターンですから、初期投資額が大きければ大きいほど、投資効率も悪くなります。さらに、初期投資額が多ければ、投資額を回収するまでの期間も長期化してしまいます。

なお、価格に関しては景気動向にも左右されますので、不動産市況が過熱して、価格が高くなりすぎたと感じるのであれば、不動産投資を休むことも必要です。

1-3 必要のない条件を見極める

絶対にはずせないものが『立地と価格』であれば、投資物件選びでは捨てる要素を選ぶことも大切です。投資物件選びの基準で、『広さ』『深さ』を大きくしすぎると、条件が厳しくなっていつまでたっても適合した物件を出てきません。

だからこそ、必要のない基準を思い切って捨てることで、今度は対象となる物件が広げるのです。

1-4 自分が住む基準で投資物件を選ばない

捨てる基準を明確にするためには、自分が住む目線で物件を選ばないことです。その部屋に住む人の目線で物件を選び、入居者が必要としない条件を捨ててしまいましょう。

たとえば、単身者が住むワンルームマンションを投資物件として選ぶ場合、『日当たり』『角部屋』『公園が近い』などは二の次です。単身者が部屋に希望する条件は、勤務地と駅から近いこと、手ごろな家賃で住めることです。日当たりが悪くても、日中は部屋いないので、この条件の優先順位は低いのです。

一方で、ファミリー向けの投資物件の場合は、多少駅から離れていても、静かな環境であることや日当たり、またお子さんが通う学校の学区なども条件にあがってきます。

このように、どんな層を入居者としてターゲットするかによって、どの基準を重視するかも変わってきます。

2 投資物件情報はココだけ見ればOK

投資物件を探すといっても、価格や利回りや駅までの距離、築年数など、物件の情報は様々です。ただ、すべての情報が同じように重要なわけではありません。

ここでは、数ある情報のなかから特に重要な部分をピックアップしました。

2-1 利回り

投資物件がどれだけ効率的に収益をあげてくれるのかを判断する指標が『利回り』です。

この利回りには「表面利回り」と「手取り(実質)利回り」の2つがあります。

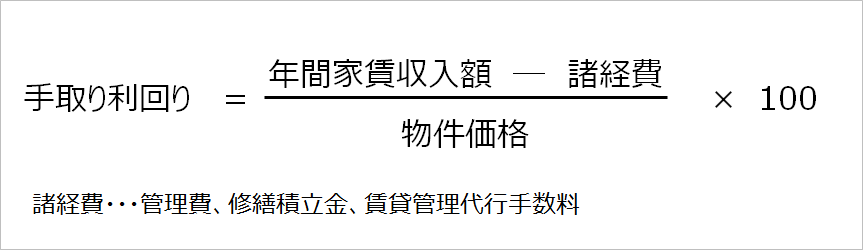

表面利回りとは、年間家賃収入を購入価格で割って計算します。

手取り(実質)利回りは、年間家賃収入から管理費や修繕積立金、賃貸管理代行手数料などの経費を差し引いた金額を購入価格で割って計算します。手取り利回りは収益から費用を差し引いたうえで計算しているので、より正しく物件の収益性を表すことができます。

物件を探すときに重視しなければいけないのは、ランニングコストまで考慮した

「手取り利回り」です。

なぜなら、表面利回りでは、ランニングコストを考慮しないので、物件の正確な収益性を判断することはできません。正確な収益性を判断できなければ、誤った不動産を選んでしまうことになります。

物件図面のなかには、単に「利回り」としか表記していないものもあるので、そのときは表示されている利回りが表面なのか手取りなのか、見極める必要があります。

詳しい利回りについてはこちらの記事『だまされない不動産投資の利回り|一般には知られていない読み解き方』で確認しておきましょう。

2-2 築年数

いつマンションが建築されたかで、地震に対する強度が異なります。地震に強い物件を選ぶには、1981年(昭和56年)以降に作られた新耐震基準の物件を選ぶことです。

新耐震基準法は、1978年(昭和53年)に宮城県沖で発生した地震による被害を教訓に、新たに定められた基準で『震度6強以上の地震で倒れない住宅』とされています。

実際に、阪神淡路大震災や東日本大震災でも、新耐震基準で建てられたマンションの倒壊は1棟もありませんでした。

だからこそ、築年数が1981年以前の旧耐震の投資物件は選ばず、地震に強い新耐震基準の物件を選びましょう。

2-3 徒歩分数

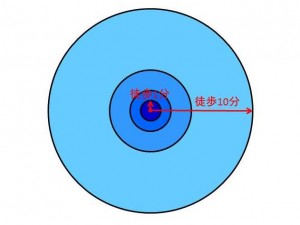

駅からの距離が10分以内の投資物件を選びましょう。

こうした投資物件は希少性が高く、競争相手が少ないというメリットがあります。

たとえば、駅から徒歩1分の物件で考えてみましょう。物件図面上では徒歩1分は80メートルと換算されます。つまり、駅から徒歩1分の物件は、半径80メートル以内の円内に物件がある必要があります。これが徒歩2分になると、半径160メートル内に物件があることになります。

たとえば、駅から徒歩1分の物件で考えてみましょう。物件図面上では徒歩1分は80メートルと換算されます。つまり、駅から徒歩1分の物件は、半径80メートル以内の円内に物件がある必要があります。これが徒歩2分になると、半径160メートル内に物件があることになります。

徒歩分数が倍にはなりましたが、徒歩1分と徒歩2分の面積の大きさは、実は4倍にもなります。

当然ですが、エリアが広がれば広がるほど、競争物件も増えることになります。これが徒歩1分と徒歩10分で比べると、実に面積は100倍も違います。だからこそ、徒歩分数はできるだけ近い方いいのです。目安は徒歩10分以内です。

2-4 管理費・修繕積立金

修繕積立金額が戸当たり1,000円前後など、極端に少ない場合、将来の値上がりは避けられません。国土交通省は、修繕積立金の目安を平米当たり約200円/月だとしています。

20平米のワンルームマンションの場合であれば、4,000円程度、そして70平米のファミリーマンションであれば14,000円程度です。分譲時に投資物件の修繕積立金や管理費が低く抑えられているのは、ランニングコストを抑えることで、投資利回りを高くみせるためです。

修繕積立金が低く抑えられている場合、大規模修繕工事にそなえるために、いずれは大幅な値上げが検討されるはずです。値上がりを見込んでしっかりと資金計画を立てておきましょう。

2-5 総戸数

総戸数20戸未満の物件は、将来の修繕積立金の負担が大きくなる可能性があります。

総戸数20戸以上のマンションを目安に選びましょう。

修繕積立金は毎月各マンションオーナーが積み立て、外壁の塗装工事や屋上の防水工事、給排水管工事や大規模修繕といったマンションのメンテナンスにあてられます。

総戸数20戸のマンションと総戸数が100戸のマンションを比べた時に、工事金額が同じだとすると、当然総戸数が少ないマンションのほうが1戸あたりの負担は大きくなります。また、総戸数が5倍違うからと言って、大規模修繕工事の金額は5倍になるわけではありません、せいぜい2倍から3倍程度です。

購入当初は修繕積立金の金額が同じだったとしても、管理戸数が少ないマンションの修繕積立金の値上がり幅が大きくなることは必至です。積立金額が増えれば、マンションの収益性の悪化にもつながります。

3 投資物件の探しかた

不動産投資をはじめるには、まず投資物件探しからです。投資物件の探し方には大きく分けて2つのやり方があります。

ひとつは自分で投資物件を探すこと、もうひとつが不動産会社に希望の投資物件を探してもらう方法です。

3-1 自分で投資物件を探す

ネット上から投資物件を探す

投資物件を探すには、物件検索サイトが便利です。賃貸サイトと同じように、立地や価格、利回りなど、希望する条件を入力すれば、該当物件を閲覧できます。国内の投資用不動産の検索サイトであれば、次の3つが国内最大規模のメディアになります。

1. 楽待

・掲載物件数 35,907件(2015年4月現在)

(特徴)

利用者数、物件数NO.1をうたう国内最大規模の投資物件検索サイト。

希望する投資物件が出たら教えてくれるマッチングサービスやオンラインセミナーなど、サービスも◎。

2. 不動産投資★連合隊

・掲載物件数 8,188件(2015年4月現在)

(特徴)

トップページからイチオシ物件情報が掲載されている『チラシ』を意識したサイト構成。

見て楽しく、もちろん検索機能も充実。

3. HOME’S不動産投資

・掲載物件数 6,949件(2015年4月現在)

(特徴)

物件の掲載数だけでなく、有名投資家のコラムや不動産投資のフェアやセミナーなども積極的に開催し、投資ノウハウを提供。1,000名規模の不動産投資フェアは業界最大規模。

競売で投資物件を購入する

競売とは、銀行等の債権者が、その債権回収のために、裁判所を通じて不動産を入札方式で売却する手続きです。一般の方でも競売に参加して、物件を購入することができます。

ただ、最近では落札価格が高騰していることから、競売での物件取得はおすすめできません。

アベノミクスによる金融緩和、そして東京オリンピックの誘致決定から競売価格も高騰しており、『競売=格安物件』という形ではなくなっています。不動産会社の営業力があれば高額で落札したとしても、さらに利益を乗せて不動産を販売することができますが、個人の場合はそうはいきません。

競売で物件を探すのであれば、ネット上に掲載してある仲介物件を探したり、不動産会社から紹介してもらった方がよいでしょう。

競売に関するくわしい内容はこちら『競売物件の買い方と初心者が手を出してはいけない3つの理由』

3-2 不動産会社から投資物件を紹介してもらう

不動産会社から投資物件を紹介してもらう場合、紹介方法には「仲介」と「売主」の2つの方式があります。それぞれを詳しくみていきましょう。

仲介

仲介の場合、不動産会社はあくまでも、買主と売主の間に立って契約成立の仲立ちをするだけです。

仲介会社が自分の代わりに物件を探してくれるので、時間がなく 手間を掛けたくない人には便利です。 しかし、物件を探し、契約の仲立ちをした見返りとして、 仲介会社には手数料を支払う必要があります。

例えば、1,000万円の物件を購入した場合、378,000円の仲介手数料がかかります。

・仲介手数料の計算式

400万円超の物件 不動産価格×3%+6万円

200万円超から400万円以下の物件 不動産価格×4%+2万円

200万円以下の物件 不動産価格×5%

売主

一方、直接不動産会社から物件を購入する場合の契約相手は 不動産会社自身です。不

動産会社自身が売主ですので、仲介手数料は一切かかりません。

万が一の保証の違い

両者は仲介手数料の有無だけではなく、物件の欠陥、瑕疵(かし)担保責任の範囲に関しても違いがあります。

瑕疵(かし)とは、 物件の欠陥のことです。購入から数ヶ月経って雨漏りが生じてきたとか、柱がシロアリに 食い荒らされていたなど、隠れたキズがあった場合、その欠陥に対して責任を負うのが瑕疵担保責任です。

売主が個人の場合、瑕疵担保の責任期間を引渡しから数ヶ月、場合によっては瑕疵担保責任自体を負わないという特約をつけることもできるのです。

一方、売主が不動産会社である場合、 責任をとらなければならない最低限の期間は2年と定めています。 責任期間から単純に比較すると、 不動産会社から購入するほうが買主にとっては有利であるといえます。

3―3 あなたにあった投資物件の探し方

これから初めて投資物件を購入する方、投資物件探しで失敗をしたくない方

物件購入後の管理まで行ってくれる、不動産会社から投資物件を紹介してもらうことがお勧めです。

不動産投資で安定的に収入を得るには、購入後の管理が重要です。空室が発生したらすぐに次の入居者を見つけてくれること、家賃を毎月しっかりと回収してくれること、入居者の生活トラブルにもすぐに対応してくれることなど、購入後のメンテナンスによって将来得られる収入も大きく変わってきます。

物件を売りっぱなしの会社ではなく、責任を持ってその後の管理まで行ってくれる不動産会社を選ぶことが大切です。

不動産投資経験者、投資物件を探す時間のある方

希望する物件条件もしっかりと決まっている方が多いので、インターネットサイトで物件を探したり、不動産会社に希望する物件情報を伝えて物件を探してもらってもよいでしょう。

ただし、この場合でも購入した物件をその後も管理してくれる不動産会社を選ぶことが大切です。

4 投資物件の種類を知る

投資物件といっても、その種類はたくさんあります。ここでは、代表的な投資物件の特徴をまとめました。

4-1 ワンルームマンション

最も賃貸需要の多い単身者が入居者。空室期間は短く、リフォーム費用も低額で済み、投資効率が高い。

新築と中古

新築ワンルームと中古ワンルームを比較すると、価格、利回り、いずれの面でも中古ワンルームマンションの投資物件としてほうが優れています。

4-2 ファミリーマンション

ワンルームに比べて価格は高く、利回りも低い。一方、ファミリー層が住むことになるので、単身用のワンルームに比べて入居期間は長くなる。

ただ、ファミリータイプの物件の場合は、低利回りが続いていることから持ち家志向が強くあり、この層の賃貸需要はワンルームに比べて少ない。

4-3 1棟アパート

東京23区内のような賃貸需要のあるエリアでのアパート経営は安定しますが、賃貸需要の少ない郊外・地方都市の駅から離れた場所のアパート経営は将来の空室リスクが非常に高くなります。

土地があるからアパート経営をするという考え方だと、不動産投資で失敗する可能性が大。

家賃保証(サブリース契約)はあてにならない

不動産会社がアパートの家賃を保証するといっても契約期間中、ずっと家賃が変わらないわけではありません。社会情勢にあわせて、保証家賃は見直されます。

そもそも、30年後にその不動産会社が存在している保証もありません。不動産会社が家賃を保証するから不動産に投資するというのではなく、あくまでも賃貸需要の有無をしっかりと確かめてから投資を行いましょう。

5 投資物件の買い方 ローン活用法

目当ての投資物件が決まれば、いよいよ購入手続きに入ります。ただ、投資物件は価格が手ごろな都内の中古ワンルームでも1,000万円程度の価格です。

そのため、購入にあたっては投資用ローンを利用することが一般的です。

ここでは、投資用ローンの金利や融資条件、利用できる金融機関を確認していきます。

5-1 投資用ローンとマイホームローンの違い

投資用ローンはマイホームローンと異なり、借り入れを利用するための条件が厳しく、金利も高くなっています。これは、投資用ローンがあくまでも事業目的であるのに対して、マイホームが自己居住が目的のため、投資用ローンのほうが、銀行側にとっての貸し倒れリスクが高いという理由からです。

5-2 投資用ローンの金利

投資用ローンの金利はおおむね2%~7%と幅が広くなっています。

マイホームローンの場合、変動金利で借りれば1%を切ることが当たり前になっていますが、これは自分が住んでいるため、返済が滞る可能性が低いためです。

つまり、銀行にとってリスクの少ない貸付だからこそ、低金利が実現しています。一方、投資用ローンの場合、自分が住むわけではないので、返済が滞る可能性はマイホームローンよりも高いので、その分銀行は投資用ローンの金利を高く設定しています。

5-3 投資用ローンの融資条件

投資用ローンの利用条件はマイホーム用のローンよりも若干厳しく設定されています。細かい融資条件は金融機関によって様々ですが、ここで代表的な融資条件をまとました。

- 年収500万円以上

- 勤続年数3年以上

- 原則として上場企業またはそれに準じる規模の企業

- 借入金は年収の5倍~8倍まで

以上の融資条件にあてはまらなくても、融資を受けられるかどうかは個別交渉によるところが大きいので、不動産会社に相談してみましょう。

5-4 投資用ローンが利用できる金融機関

不動産投資ローンについて融資の審査基準は金融機関各社によって違ってきます。ここでは、それぞれの金融機関が不動産投資ローンについて、どのように取り組んでいるのかご紹介していきます。

都市銀行

三菱東京UFJ、みずほ銀行、三井住友銀行の3メガバンクは残念ながら不動産投資ローンには消極的です。

唯一、融資が受けられる可能性がある都市銀行がりそな銀行です。それでも審査が厳しく以前からの取引実績が重要視されます。はじめて不動産投資する人には、なかなかお金を貸してくれないかもしれません。

現在、変動金利で3%前後、自己資金を物件価格の30%を入れることが条件です。

地方銀行

地方銀行は不動産投資ローンに積極的ですが、地域が限定されるという条件があります。ここでいう地域とは、購入者の居住や物件の住所が地方銀行の活動エリア内であるということです。どの地域の物件に対しても融資してくれる訳ではありません。

ノンバンク

不動産投資ローンを最も積極的に融資しているのかノンバンクです。

ノンバンクとは、融資のみを行う金融機関のことです。銀行と違い貯金する仕組みがありません。審査も早く比較的容易に借入れすることができます。金利も2%から6%と幅広いのも、それだけ融資を行うノンバンクが多いためです。

日本政策金融公庫

金利は1%後半、しかも固定金利で利用できます。

これまでご紹介した金融機関のなかで、最も金利条件が良いと思われるのが政府系金融機関です。ただし、低金利でも返済期間は最大でも20年と短いため、余裕を持った資金計画を立てることが欠かせません。詳しくは次の項で説明していきます。

5-5 固定の低金利が魅力 日本政策金融公庫を徹底活用する

日本政策金融公庫は、中小企業支援という主旨のもと、運営される政府系金融機関です。

一般的な企業の運営資金だけではなく、不動産投資にも融資を行っています。日本政策金融公庫は、固定の低金利で融資を受けることができるので、積極的に活用を検討してみましょう。まず、日本政策金融公庫の特徴を確認していきましょう。

借入期間

最長借入期間は20年、そして79歳までに完済という前提条件があるので、年齢から逆算して期間を選びましょう。さらに、借入期間は誰でも選べるわけではなく、年齢・性別によって違います。

金利

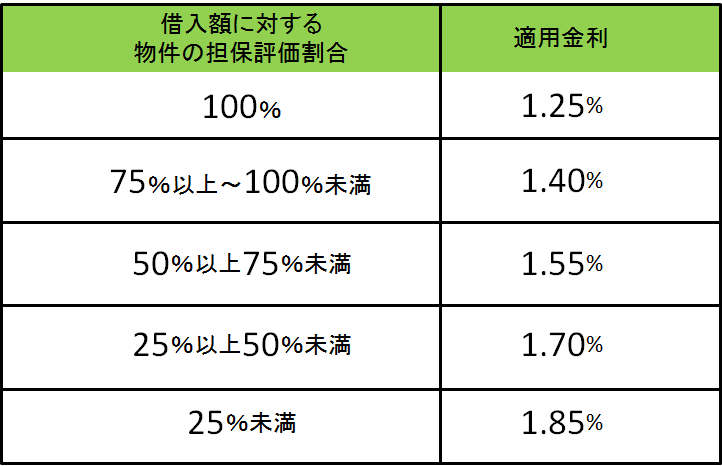

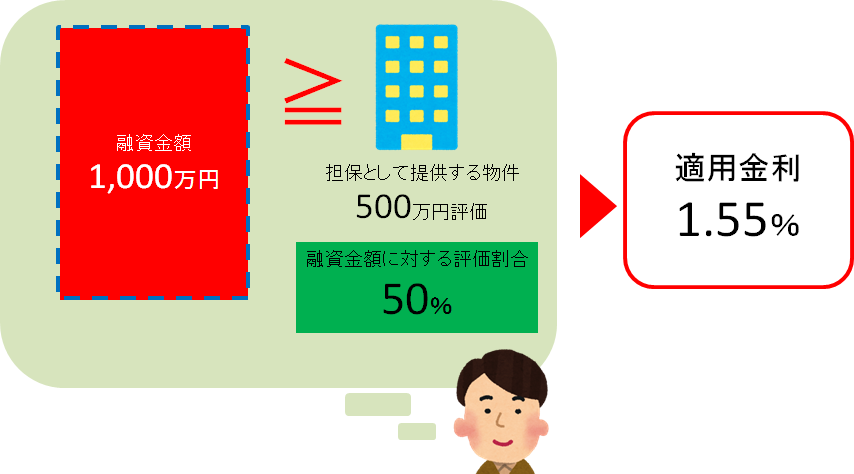

日本政策金融公庫は固定金利(固定期間は全期間)のみで変動金利はありません。 借入期間や担保の有無、頭金などによって適用される利率が異なります。不動産投資を目的に融資を受ける場合は、担保となる物件は必須です。2017年1月現在、国民生活事業の利率一覧をまとめましたので、参考までに確認してみましょう。

金利優遇

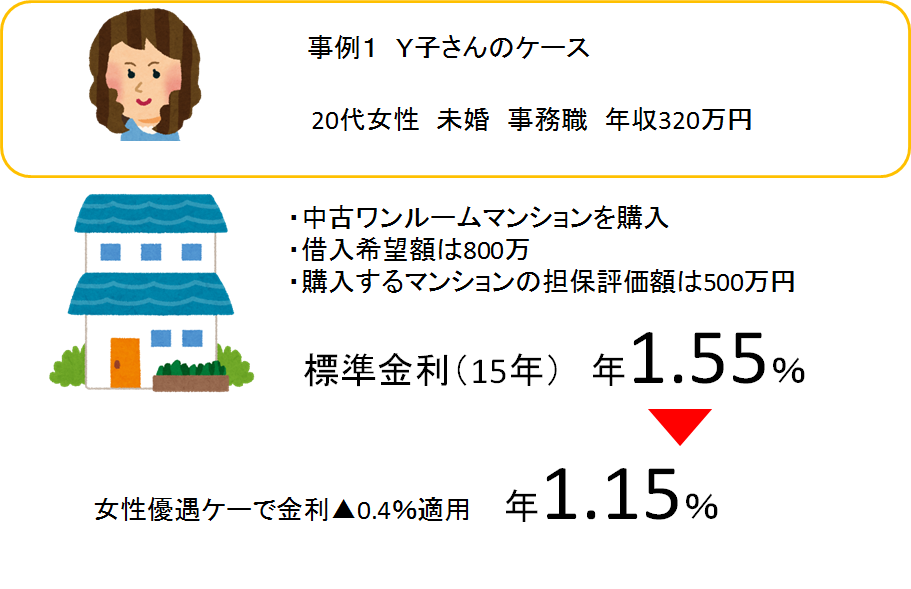

日本政策金融公庫は、女性に対する融資や担保となる物件の評価額によって金利の優遇施策を実施しています。

たとえば、女性が融資を受ける場合には、女性というだけで金利が0.4%優遇されます。そのほか、担保物件の評価額が借入金額に収まる場合にも、通常の金利よりも低い金利で借入することが可能です。

日本政策金融公庫の具体的な融資手続きの方法はこちら『不動産投資にも融資する日本政策金融公庫の完全マニュアル』を確認してください。

まとめ

いかがでしたでしょうか?ひとつひとつ丁寧に確認して、利益の出る投資物件を探してみてくださいね!今回のおさらいです。

不動産投資で成功するための投資物件の選びの手順

- 投資物件選びの基準を作る

- 物件情報の見極め方を知る

- 投資物件の買い方を知る

- 投資物件の種類を選ぶ

- 投資物件のローン活用法を知る

コメント