投資用マンションを価格、利回りだけで選んでいませんか。

もし、価格と利回りだけで投資用マンションを選んでいるのであれば、不動産投資で失敗してしまう可能性が高まります。

不動産投資で失敗を回避し、安定して収入をあげるためには、物件の目利き力を身に着けることが欠かせません。

この記事では、年間1,500戸以上の投資用マンションを仕入れる私たちがどのような視点で、物件を目利きしているのか?プロが実践する投資用マンションの見極め方をお伝えしていきます。

投資用マンションの目利き力を身に着けることができれば、不動産投資で失敗する可能性は、限りなく抑えることが可能です。

投資用マンションを選ぶ前にぜひ目利きのポイントを押さえておきましょう。

不動産投資体験談

1. プロが教える失敗しない投資用マンションの見分け方

物件の見分け方のポイントは「中古」の投資用マンションを前提として話を進めていきます。

新築の投資用マンションの場合、中古に比べて価格が高く、その結果利回りも低くなります。収益性を第一に考えるのであれば、中古の投資用マンションを選ぶことが大切です。

投資用マンションの選ぶ際のポイント

・立地 都内・駅近 徒歩10分以内 特殊繁華街を除く

・築年数 新耐震基準である(建築確認が昭和56年6月1日以降になされた物件)

・居室 16㎡以上

・総戸数 20戸以上

・半地下の物件ではない 1階は問題ないが、半地下物件は要注意 道路より下

・間取り ファミリーよりもワンルーム。かつ特殊な間取りでない 長方形が無難

・エレベーターの有無 3F以上では必須

・バルコニーの有無

・外壁 タイル張り、吹き付け物件は建物劣化の恐れあり

1-1 立地:都内・駅近が必須条件

投資用マンションで長期安定収入を得るためには、東京23区内の駅徒歩10分以内の物件を選ぶことです。

賃貸需要の大きさは、人口数と比例しますから大都市圏のなかでも、さらに人口が密集している東京23区内で物件を選ぶことです。同じ大都市圏でも、東京に比べて大阪、愛知、福岡は将来の人口下落が顕著です。

「長期」で収益を得ていくためには、都内23区で最寄駅から徒歩10分以内の物件を選ぶことが欠かせません。

1-2 築年数:地震リスクを考慮して昭和56年6月以降のマンションを選ぶ

地震リスクに備えるためには、昭和56年6月以降に建築確認申請を受理された新耐震基準のマンションを選びましょう。

新耐震基準とは、震度6強~7の地震でも倒壊しないことを前提にした建築基準です。

阪神・淡路大震や東日本大震災でも、新耐震基準の分譲タイプのワンルームマンションの倒壊はありませんでした。

なお、旧耐震基準の投資用マンションは価格も安く、高い利回りを期待することができますが、万が一の地震リスクを考えるのであれば、新耐震基準の投資用マンションを選ぶことが大切です。

1-3広さ:部屋の広さは16㎡以上がマスト 狭小物件は苦戦が必至

投資用マンションは部屋の広さが最低16平米マンションを選びましょう。

投資用マンションのなかには、16平米未満の狭小物件もありますが、こうした物件は居住空間が十分でなく、洗濯機置き場もないケースが多く、入居者募集で苦戦することになります。

特に、最近分譲されるワンルームマンションは部屋の広さも25平米前後であったり、独立洗面台もついて、快適に暮らせるように工夫されています。こうした物件が続々と増えてきていることを考えれば、狭小物件はますます苦戦することが考えられます。

1-4 総戸数:修繕負担を考えて総戸数は20戸以上

マンションの修繕費用は各マンションオーナーが分担して負担します。そのため、戸数が多ければ多いほど、修繕費用を負担する頭数が増えることになるため、一人当たりの負担は少なく済みます。

概ねマンションの総戸数は20戸が目安です。

なお、戸数が多ければ、当然マンション自体も大きくなり、工事不要も高額化します。ただし、規模が2倍になったからと言って単純に工事費用が2倍になるわけでもありませんので、20戸以上のマンションを目安に選びましょう。

1-5 間取り:投資効率を考えればワンルーム。どこにでもある間取りがベスト

投資用マンションの間取りは「ワンルーム」かつ「どこにでもあるような長方形の間取り」が最も投資効率が高まります。

2LDK、3LDKの間取りのファミリーマンションを投資用とすることもできますが、以下の理由から投資用には向きません。

・賃貸需要の高い都心部では、賃貸より購入したほうが安く住むことができる。

・退去後のリフォーム費用が高額かつ工事期間も長い。

・繁忙期(1月~3月)を逃すと、空室が長期化しやすい

一方、ワンルームマンションの場合、次のようなメリットがあります。

・部屋がひとつのため低額かつ短期間でのリフォームが可能

・都内の単身者は増加傾向。ワンルームを購入する人はおらず、賃貸マーケットが潤沢。

・間取りはどのワンルームもほぼ変わりがないため、室内見学せずに賃貸が決まることもある。そのため、空室期間が短い。

なお、ワンルームマンションの中には、長方形、正方形ではなく間取りが特殊なマンションもあります。こうした特殊な間取りの場合、一般的に入居者募集に苦戦することになるので、どこにでもあるような長方形のワンルームを選ぶことが大切です。

1-6 階数:1階でもよいが半地下物件は選ばない

1階の部屋でも入居者が決まらないことはありませんが、道路よりも下に部屋が位置しているいわゆる「半地下」の部屋は避けましょう。

同一のマンションで1階の部屋と2階以上の部屋の賃料を比較すると、同じ広さであっても、数千円程度は家賃が安くなります。その分、価格も2階以上のマンションと比べて、割安になりますので、結果的に投資利回りの差はほぼありません。

「半地下」も1階の部屋に比べて家賃はさらに安く、価格も同様ですが、空室リスクが高まります。1階によりもさらに防犯面や日当たりの面では見劣りし、入居者募集で大変苦労することになります。いくら価格が安く利回りも充分に取れるからといっても、入居者がいなければ机上の空論に過ぎません。

さらに、最近ではゲリラ豪雨のような局所的な大雨も頻発するようになっており、漏水被害を受けやすいというデメリットもあります。

1-7 外壁:タイル張りを選ぶ

投資用マンションの外壁はメンテナンスコスト、老朽化リスクを考慮して「タイル貼り」の物件を選びましょう。

タイル貼りはマンションの外壁にタイルを張り付けて仕上げる工法です。

築年数が古いマンションでは外壁に吹き付け塗装を行っている物件があります。

吹き付け塗装は、外壁の表面にモルタルや合成樹脂を吹き付けて仕上げる工法です。

一般的に、タイル貼りのほうが、吹付タイルよりもコンクリートを守る耐久性が高く、資産価値を長期にわたって守ってくれます。また、吹き付け塗装の場合は、表面に発生したひび割れから水が浸入してコンクリートの劣化を早めるリスクもあります。

投資用ローンの利用にあたって、外壁が「タイル貼り」であることが指定されているケースもあり、資産価値を維持していくためにも外壁はタイル貼りのマンションを選びましょう。

2. 図面やネット上には掲載されない投資用マンションの注意点

ここでは、物件図面やインターネットの物件情報には掲載されていないが、本当に注意をしてもらいたいポイントをお伝えします。表に出ている情報ではありませんが、あなたのマンション投資の成否に直結する重要なポイントになりますので、必ずおさえておきましょう。

2-1 現入居者の家賃と相場家賃の差額を確認する

現在の入居者の家賃と現在の相場家賃の差が大きい物件の場合、マンションを高値掴みしてしまう可能性があるので要注意です。

たとえば、10年前から住み続けている入居者の家賃が80,000万円の場合、同マンションを新たに貸し出した場合の家賃が70,000円に下がっていることがあります。仮に、この状況で入居者が退去した場合、毎月の家賃収入は1万円、年間12万円も下がることになり、投資利回りも下がってしまうのです。

また、不動産価格は収益還元法によって決まります。収益還元法とは、将来得られる利益に基づいて不動産の価格を決定するものです。

本来であれば、現在の相場家賃をもとに不動産価格が決定されるべきです。しかし、一部では現在の家賃、先ほどの事例でいえば、10年前の家賃収入をもとに価格が決定されているケースがあります。

こうなると、不動産価格は高くなってしまい、結果として高値掴みしてしまうことになるのです。

投資用マンションを購入する際には、現在の入居者の家賃と相場家賃との差額を確認しておきましょう。差額を確認しておかなければ、高値掴みしているかどうかも判断できませんし、退去に伴う収益力の低下で投資計画も狂いかねません。

2-2 修繕積立金は値上げされる

新築分譲時には修繕積立金は1,000円程度に低く抑えられている傾向にあります。

物件の収益性を見極める投資利回りの計算は、収入額からランニングコストを差し引いて行います。このため、ランニングコストである修繕積立金を低く抑えることで、投資利回りを高くみせ、物件の収益性をかさ上げすることが目的です。

国土交通省のガイドラインによれば、修繕積立金の目安は平米当たり約200円。

25平米のワンルームマンションであれば5,000円が目安です。

現在、修繕積立金がこの水準にない場合、将来的に値上がりする可能性があるので、資金計画は余裕をもっておきましょう。

2-3 特定の分譲会社が建てたマンションは投資用ローンが使えないこともあるので注意

一部の金融機関では、特定の分譲会社が建てたマンションで投資用ローンが利用できないことがあります。

こうした投資用マンションを現金で購入した場合、いざマンションを売却する際には、ローンが使えないため購入者が限られ、売却が難しくなることがあります。

金融機関によっても、利用できないケースが異なりますので、物件購入前に物件を取り扱う不動産会社を通じて確認しておきましょう。

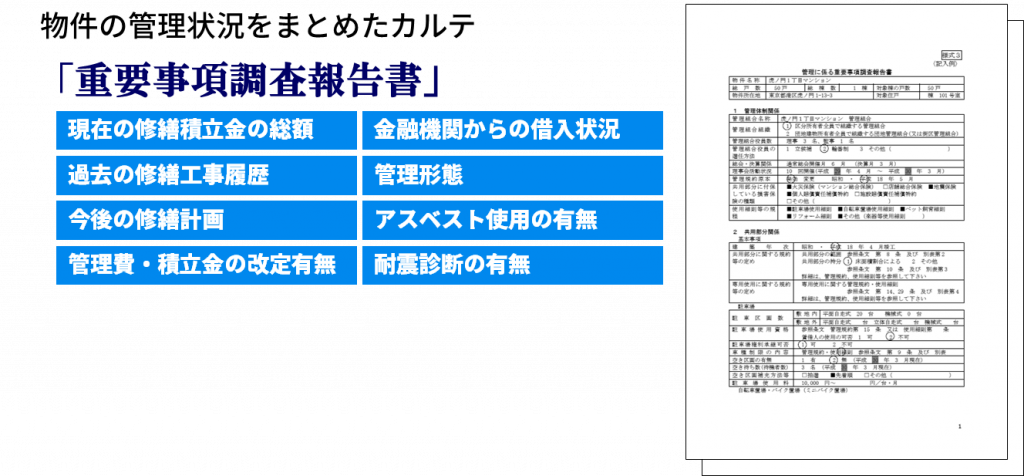

2-3 重要事項調査報告書で管理状況を確かめる

中古の投資用マンションの管理が適切に行われているかどうかは、重要事項調査報告書で確認することができます。

重要事項調査報告書は、建物管理会社が発行する報告書でこれまでの修繕工事の履歴や管理の滞納状況を確認することができます。

築年数が15年以上であるにもかかわらず大規模修繕工事が行われていなかったり、管理費の滞納が目立つようであれば、管理が十分ではないシグナルです。購入前に重要事項調査報告書で管理が適正に行われているか確認することです。

なお、調査報告書は建物管理会社から取り寄せることができるので、物件を紹介する不動産会社を介して報告書を取り寄せましょう

3. 投資用マンションの探し方

投資用マンションを探す際には2つの方法があります。

・収益物件ポータルサイトで探す

・不動産会社から紹介してもらう

それぞれの特徴と使い方をご紹介していきます。

3-1 ポータルサイトを利用して物件を探す

ポータルサイトで投資用マンションを探すメリットは2つあります。

相場観を知る

ポータルサイトには数千件を超える投資用マンション情報が掲載されているため、数多くの物件情報に触れることで物件に相場観を養うことが可能です。

第2章で取り上げたポイントを参考にしながら、数多くのマンション情報を見て相場観を養うことができれば、紹介されたマンションの価格が適正なのかどうかを自身で判断することができます。

代表的な収益物件ポータルサイト

・楽街

・健美家

・不動産投資★連合隊

多数の物件からお気に入りの1件を探す

購入する投資用マンションの条件がきっちりと固まっているのであれば、多数の物件が掲載されているポータルサイトは適しています。

ただ、物件の数は多いですが、流通しているすべてのマンション情報が掲載されているわけではありません自社で買い手を見つけられる不動産会社であれば、なにも手数料を支払ってポータルサイトに貴重なマンション情報を掲載することはないのです。

直接お問い合わせのあった顧客やすでにお客様になっているオーナーに優先して『非公開物件情報』として紹介しています。実際、投資用マンションを扱う当社もポータルサイトに情報を掲載することはありません。

そのため、非公開物件情報を手に入れたい方は、ポータルサイトだけではなく直接不動産会社に問い合わせてみましょう。

代表的なポータルサイト

4-2 不動産会社に紹介してもらう

投資用マンションを不動産会社に紹介してもらうメリットは2つあります。それぞれ確認していきましょう。

未公開物件を紹介してもらえる

不動産会社にマンションを紹介してもらうメリットは、非公開情報をいち早く手に入れられる点です。お伝えしたようにポータルサイトで掲載されている投資用マンションの情報はすべてではありません。一般的に優良な投資マンションほど、広く情報を発信しなくても買い手は見つかります。

不動産投資は最初にどのような物件に投資をするかで、運用の成否のほとんどが決まってしまいます。だからこそ、未公開物件情報に触れらえる不動産会社ともぜひつながっておくことをお勧めします。

提携ローンを紹介してもらえる

不動産会社から投資用マンションを紹介してもらう場合、提携金融機関もあわせて紹介してもらえます。手続きも不動産会社が行ってくれるので、手間もほとんどかかりません。

なお、不動産会社によって提携金融機関の数や融資条件も異なります。一般的に、より多くの投資用マンションを扱っている実績のある会社ほど、金融機関の数も多く融資条件も恵まれている傾向にあります。

4. 物件の現地調査時の注意点

物件を購入する前には、実際に現地まで足を運んで物件の状況を確認しましょう。現地確認に抑えておきたいポイントをご紹介します。

4-1 最寄り駅までの時間を確かめる

物件情報に記載のある最寄り駅までの徒歩分数は80メートル1分と決められています。時間は駅から物件までの直線距離ではなく、道のりで計算されます。

ただし、信号や踏切待ちの時間は考慮しません。また道のりで徒歩分数を計算しますが、途中で坂がある場合には、時間がかかるだけではなく、物件自体も敬遠されがちです。

最寄り駅から物件まで実際の所有時間が、物件情報と差がないのか気を付けて確認してみましょう。

4-2 騒音、鳩糞被害、周辺建物など周辺環境を確かめる

快適な住環境が確保されているかマンションの周辺環境を確認します。騒音や日当たり、周辺商業施設(コンビニ、クリーニング店、飲食店)などの確認ほか、以下に挙げた項目も見落としがちなので、注意しましょう。

・スーツケースを持った外国人が頻繁に出入りしている。

※民泊物件の場合、不特定多数の人間が出入りすることになるため、入居者が敬遠するケースがあります。

・幹線道路に面していなくても、抜け道で大型車両が頻繁に通行していないのか

・ベランダに鳩除け防護ネットが張られていないか

・反社組織の入るマンション、ラブホテル等の特殊建物が周辺にないか

4 -3 エントランスとごみ置き場で管理状況を確かめる

エントランスやごみ置き場の状況をチェックすることで、マンションの管理状態を確かめることができます。

エントランスにゴミが目立つ、空室の郵便ポストに何通ものDMが差し込まれたまま、ごみ置き場が乱雑、そのほか植栽の手入れが不十分、共用部の電球が切れたままなど、管理がおろそかになっていなかしっかりとチェックしておきましょう。

まとめ

投資用マンションの見極め方を身に着けることができれば、不動産投資で失敗する確率をグンと下げることができ、結果として安定した収益を上げることにつながります。

記事であげた条件を活用しながら、ぜひマンション投資の第一歩を踏み出してみてはいかがでしょうか。

|収益物件数No1-国内最大の不動産投資サイト_-1024x827.png)

コメント