ドル・コスト平均法とは、一定額で定期的に投資していく購入法です。株式や投資信託などの価格変動のリスクを減らすことができるというものです。

投資にはリスクがつきものですが、「ドル・コスト平均法」を使うとどのくらいのリスクを減らすことができるのか、その効果が気になりますよね。

また、場合によってはそこまで大きな効果があがらないこともあるため、株、投資信託、金やFXなどの全ての投資に適しているわけではありません。投資の種類ごとに、あてはめて考えていく必要があります。

あなたの資産を増やしていくために、まず「ドル・コスト平均法」について学んでいきましょう。

ここでは、ドル・コスト平均法について、そのメリットとデメリットをお伝えします。さらに、この「ドル・コスト平均法」を使って成功できる投資はどれなのかを分析してみました。

この記事を読んで、「ドル・コスト平均法」について知識を深めていきましょう。

不動産投資体験談

目次

1 ドル・コスト平均法とは

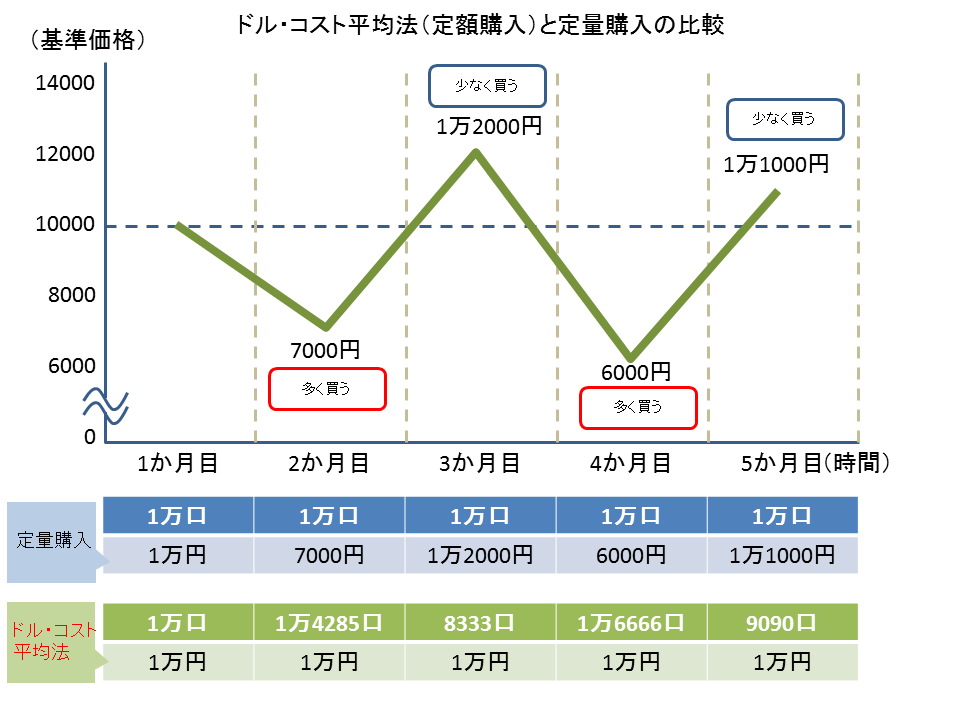

「ドル・コスト平均法」とは、一定額で定期的に購入していく投資法のひとつです。一定量を購入する場合と比較すると、平均取得単価を引き下げる効果があります。

例えば、「毎月1万円ずつ購入」というように、積立のように投資商品を購入する方法です。

常に価格が変動している株などの投資商品は、資金を一度に投入してしまうと、タイミングの悪い時期に高値で購入してしまうリスクがあります。

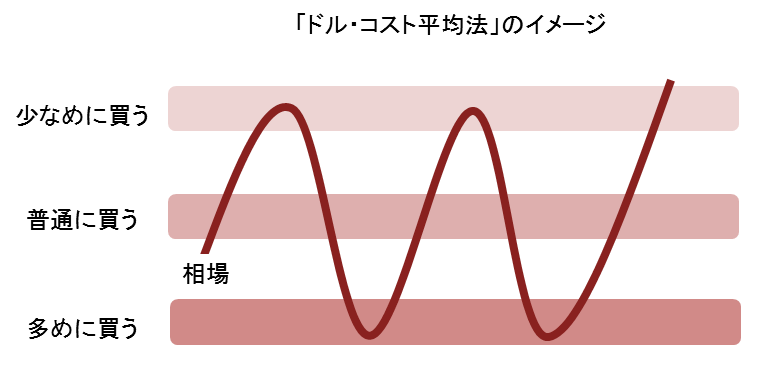

そこで、資金を分散して少しずつ時期を分けて買う「ドル・コスト平均法」で毎回定額を投資することで、安いときは多く買い、高いときは少しだけ購入することができます。

つまり結果的に平均取得価格が引き下がり、全体で価格変動のリスクを小さくできるというカラクリです。

1-1 メリット

平均取得コストを抑えることができる

価格が高いときはより少なく、価格が安い時は多く買うことで、平均取得コストを下げる効果が期待できます。

判断ミスを回避できる

運用に不慣れなうちは、自動的に買い続ける「ドル・コスト平均法」なら、そうした価格の変動に影響を受けずに投資を続けることができます。

1-2 デメリット

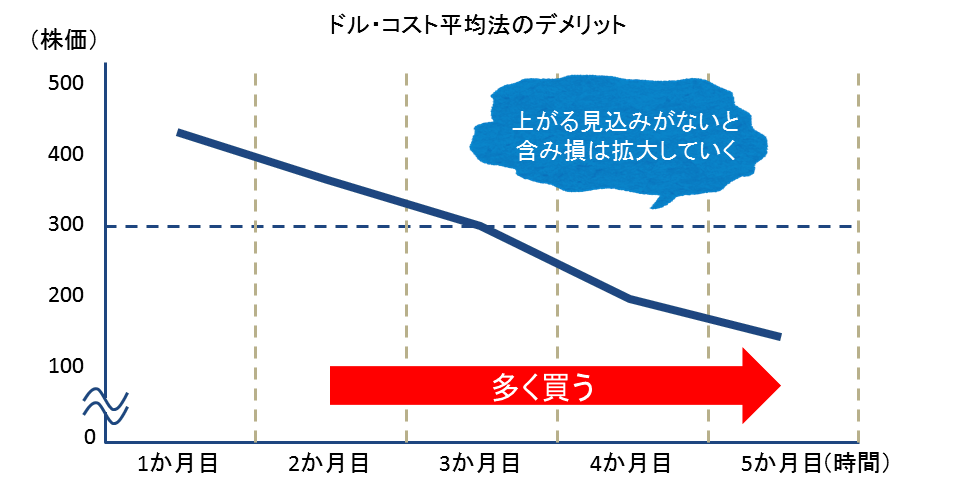

ドル・コスト平均法は、値動きが右肩上がりで上がる見込みがない場合は、含み損を拡大させてしまう恐れがあります。

値動きが右肩下がりで、上がる見込みがない場合は、含み損を拡大させてしまう恐れがあるため、「ドル・コスト平均法」は使ってはいけません。

2 「ドル・コスト平均法」を使った成功の条件

投資の種類によっては有効なのか、実際にあてはめてみる前に、まず「ドル・コスト平均法」の成功の条件を知っておく必要があります。

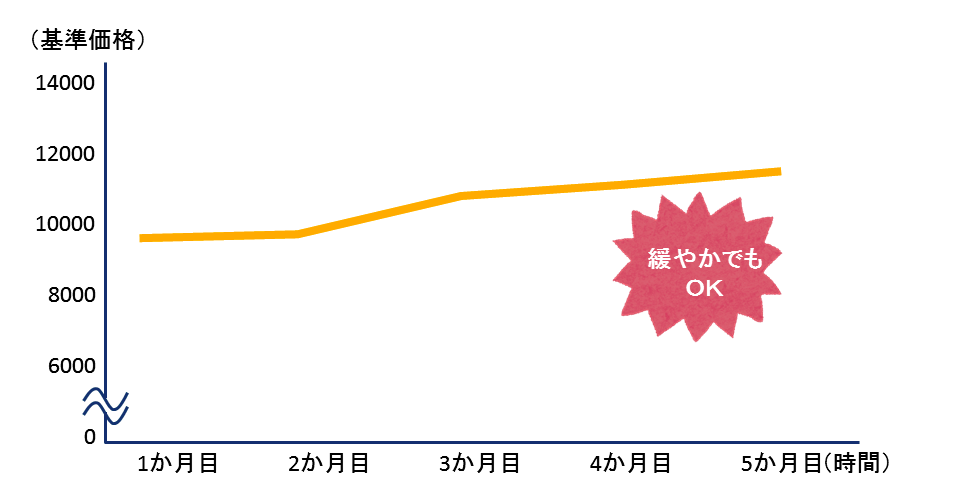

その条件とは、『企業の業績または市場が、右肩上がりである』ことです。

既にお伝えした通り、右肩上がりの成長が見込めない場合は、そもそもこの投資法を使ってはいけません。含み損を発生させ、失敗して痛い目を見るでしょう。

こういった目線で、「ドル・コスト平均法」が適しているのはどんな投資なのでしょうか。まとめてみました。

「ドル・コスト平均法」を活用できる投資先は、右肩上がりの市場で行う投資です。それでは、具体的に見ていきましょう。

3 「ドル・コスト平均法」を有効に使える投資先

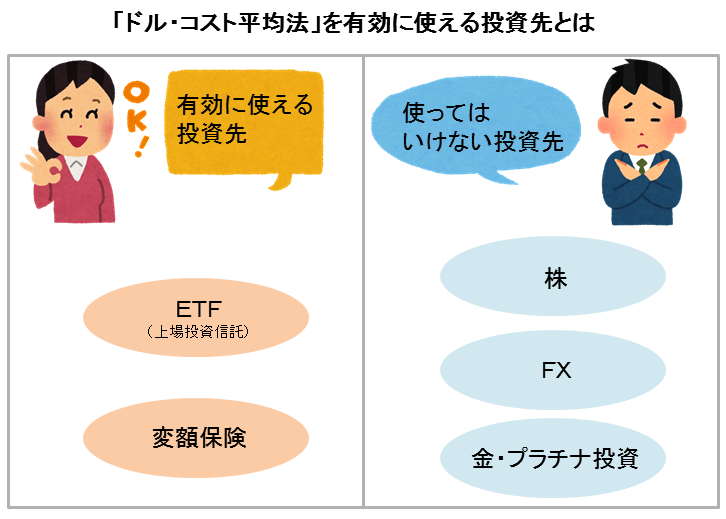

次の2つの投資であれば市場が右肩上がりであることを見据えているため、有効に「ドル・コスト平均法」を使えるでしょう。

- ETF(上場投資信託)

- 変額保険

ETF(上場投資信託)

ETFとは、Exchange-Traded Fundの略で、つまり「上場投資信託」のことを指します。投資信託に分類されていますが、証券取引所(市場)に上場されていて、株と同じように取引されます。

日経平均株価やTOPIXなどの「指数」と連動するのが特徴です。指数を構成する銘柄を比重通りに束ねて、機械的に運用しています。

基本的には、指数が算出できるものなら、ETFで扱われています。例えば「業種別株価連動型」「海外株価指数連動型」「テーマ別株価連動型」「コモディティ価格指数」などのETFが上場されています。

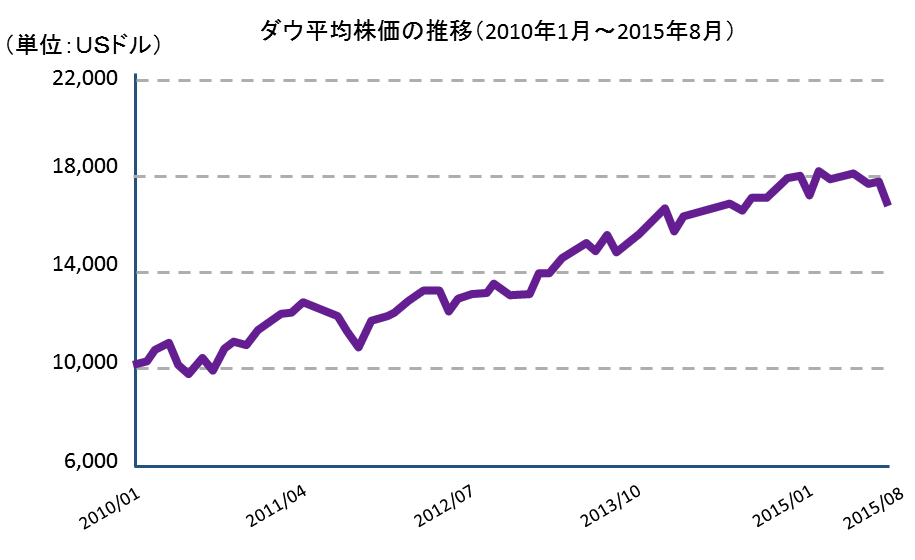

成長が見込める業種の「業種別株価指数」や、ダウ平均が右肩上がりのアメリカなどの「海外株価指数」であれば、長期的に右肩あがりを見込める市場と言えるでしょう。

このようにポイントをおさえた市場でETF投資を行うのであれば、「ドル・コスト平均法」は有効な購入方法です。

変額保険

変額保険は、保険料の一部が特別勘定とよばれるファンドにおいて、株や債券などで運用されます。運用実績によって、将来受取れる保険金や解約返戻金の金額が変わるのが特徴です。変額保険は、死亡保障が付いている投資信託といったイメージです。

長期運用で成果を出すためにも「ドル・コスト平均法」が適用されたプランを選びましょう。

4 「ドル・コスト平均法」を使うべきではない投資先

一方、以下で紹介するのは「ドル・コスト平均法」を使うには相性が悪い投資先です。含み損を発生させてしまうため「ドル・コスト平均法」を使ってはいけません。

- 株

- FX

- 金・プラチナ投資

株・FX

「ドル・コスト平均法」は株式投資やFXで使ってはいけません。

確かに、平均単価を引き下げる効果はあるのですが、銘柄の業績もしくは為替が必ずしも右肩上がりになるとは言えないからです。

日本国内の株の場合、個別の銘柄が右肩上がりで推移する保証はほぼありません。個別の銘柄で株式投資を行うには「ドル・コスト平均法」は向かないので注意しましょう。

価格が短期的には暴落や暴騰をすることもありますが、長期的な期間で見ると、実は平均的な価格で推移しています。そこで「ドル・コスト平均法」を駆使して、平均取得価格を平均的にしても、大きな利益とはなりません。

正直、右肩上がりが続いている銘柄がわかるのであれば、今まさに低い価格で大量に購入するべきですから、「ドル・コスト平均法」を使って購入価格を平均にならす必要はありませんね。

FXの場合、為替差益は狙いにくいため、まず効果は小さいでしょう。

ドル・コスト平均法で相場が上がっているときも下がっているときもあえて買っていくため、取得価格が平均的にならされます。為替レートが高いときに解約できても、平均レート以上に利益がでることがないためです。

「ドル・コスト平均法」は、残念ながら万能な投資法ではないのです。

金・プラチナ投資

金は、そのもの自体に価値がある実物資産で、価値がゼロにならず、利子がつかないという特徴を持っています。実物資産ですので、インフレ(物価上昇)に強いと言えます。

しかし、「ドル・コスト平均法」を使っても、期待する効果は得られないでしょう。

テロや戦争など通貨不安などの有事が起きると、金の値段は上がる傾向があります。他にもドルで取引されるため、円安ドル高になると上昇、円高ドル安になれば下落します。このように、世界の様々な事情で、需要とともに価格は大きく変化する市場です。

右肩上がりの市場ではないため、「ドル・コスト平均法」をつかった購入は避けましょう。

まとめ

いかがでしょうか。「ドル・コスト平均法」は、投資のリスクを減らすために有効だとよく言われていますが、それは、定量で購入する場合と単純に比較しているためです。

あくまで初心者が、投資のタイミングを見失わないという意味では有効ですが、万能な投資法ではありません。

購入するタイミングを分けること以外にも、リスクを下げることはできます。例えば、業種や地域や通貨を分けることも有効なリスクヘッジです。上手く取り入れて、効率的にあなたの資産を増やしていきましょう。

コメント