子育てには何かとお金が必要ですが、中でも大きな出費となるのが教育費です。教育費について考える際、単に授業料だけを見るのではなく、学校生活や私生活で必要となる教育に関する用費用もまとめて見る必要があります。

ここでは、幼稚園から大学を卒業するまでにかかる公私の教育費の総額と、資金の貯め方までお伝えします。子供の行きたい学校に通わせてあげられるように、教育に関する費用はまとめて抑え、しっかりと備えましょう。

不動産投資体験談

目次

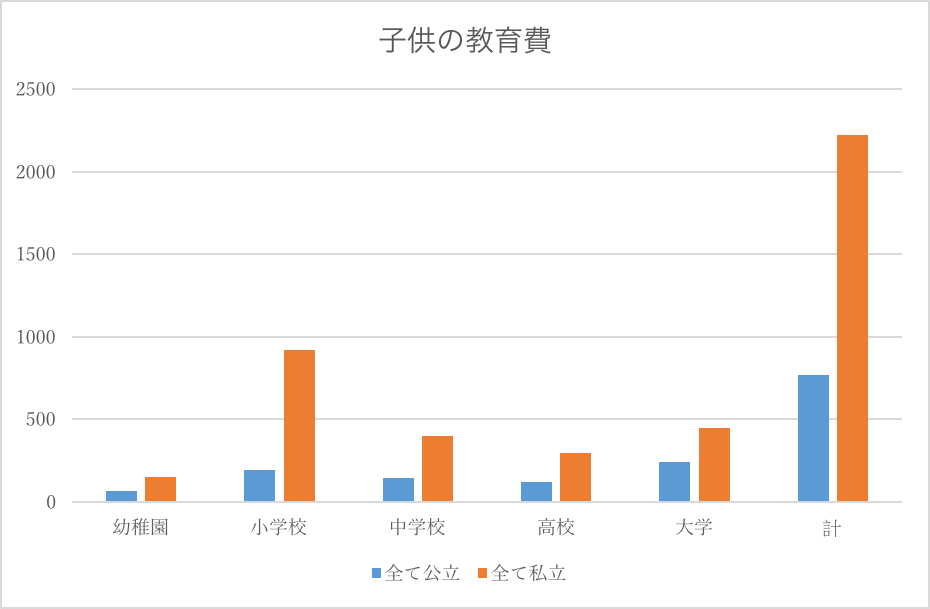

1 子供の教育費の総額は770万〜2200万

幼稚園から大学卒業までにかかる費用を概算で見てみると、すべて公立(大学は国立)に進学した場合で合計770万円。すべて私立に進学した場合で、最大2219万円の教育費がかかります。

なお、ここで示す教育費は授業料のことではなく、授業料、PTA会費、学習塾費、部活動費なども含めた、トータルコストを示します。公立、私立共に教育費の詳しい科目内訳は以下になります。※数値はすべて文部科学省の調査を参考にしています。(国立大学等の授業料その他の費用に関する省令、私立大学等の平成26年度入学者に係る学生納付金等調査結果について)

1−1 幼稚園の教育費 公立64万、私立150万

公立の教育費の年平均が約21万2千円(月約1万7千円)、私立が年約49万7千円(月約4万1千円)となっています。公立と私立の総額を比較すると私立が倍以上高い状況です。

合計額に占める授業料の割合は公立が50%なのに対し、私立では65%を占めています。その授業料の高さから、私立幼稚園に通う人は、公立幼稚園との格差を埋めるための「就園奨励費補助金」が受けられる場合もあります。

1−2 小学校の教育費 公立194万、私立922万

公立の教育費の平均が年約32万2千円(月約2万6千円)、私立が年約153万6千円(月約12万8千円)となっています。公立の小学校〜高校までは授業料無償化されているのに対し、私立では授業料が発生するため、合計額に大きな差が生まれています。支出科目の特徴としては、幼稚園の頃よりも通学関係費、図書費等が増えています。

1−3 中学校の教育費 公立145万、私立402万

公立の教育費の平均が年約48万1千円(月約4万円)、私立が年約134万円(月11万1千円)となっています。中学校になると通学関係費、図書費等全体的に増加しますが、中でも部活動等の教科外活動費、修学旅行等費が増加しています。

1−4 高校の教育費 公立123万、私立298万

公立の教育費の平均が年約40万8千円(月約3万4千円)、私立が年約99万1千円(月約8万2千円)となっています。中学校同様、通学関係費、図書費、教科外活動費、修学旅行等費が主要な支出となっています。

1−5 大学の教育費 公立243万、私立447万

大学生になると、生活費はアルバイトや奨学金で賄う人もいるため、ここでの教育費は一般的に親が負担する入学金と授業料のみで計算されています。

2 高校卒業までに300万円貯めよう

大学へ進学する場合、4年間で最低でも240万円近くかかります。300万円あれば、国公立の大学に通うための授業料等を差し引いたとしても50万円は余りますので、一人暮らしを始める際の賃貸の初期費用、家具等や生活用品の費用を賄うことが出来ます。

一般的に高校までを公立で過ごした場合は、大学進学によって支出が大幅に増加するため、大学進学以降に資金を貯めるのは厳しくなります(下記図参照)。そのため、高校までの教育費の安い期間は、毎月教育費の支払いをしながら、大学の資金を確保するようにしましょう。

2−1 児童手当だけで210万円貯まる

子供が生まれたら児童手当が支給されるようになります。一般的には給付されたらそのまま子育ての費用に充ててしまいがちですが、これを貯めることで目標額300万円の7割を確保することが出来ます。

<児童手当支給要件>

①一般世帯

②所得制限世帯(高所得者世帯)

(例:共働きで子が1人なら世帯年収875万円超え、2人なら917万円超え)

一般世帯の第1子を例に見てみると、総支給額は下記のとおりになります。

0〜3歳未満 : 1万5千円 ✕ 12ヶ月 ✕ 3年 = 54万円

3〜15歳 : 1万円 ✕ 12ヶ月 ✕ 13年 = 156万円

合計210万円

残りの90万は毎月5000円を15年間上乗せ貯金することで確保できます。

5000円 ✕12か月 ✕15年 = 90万円

子供が生まれたら、児童手当を別口座に移し、その口座に毎月5000円の自動積立をすることで、300万円を確保することができます。

ただし、児童手当は制度内容の変更によって支給額が変わる可能性があるため、児童手当を頼りに学資保険に加入するということはやめましょう。

2−2 学資保険・積立貯金で教育費を貯める

教育資金を貯めるといえば、学資保険が思いつくものですが、昔ほど高くないため無理に学資保険にこだわる必要はありません。銀行の定期預金よりは利回りが良いと言えますが、メリット・デメリットがあるため、しっかり理解して選択しましょう。

<学資保険のメリット>

①銀行に預けるより利回りが良い

積立定期預金よりは良いと言えます。積立定期預金の利回りが高くても0.2%程度なのに対し、学資保険は110%の返戻率のもので利回りに直すと約1.3%になります。

② 親の死亡保障がある

契約期間中に契約者である親が死亡した場合は、それ以降の保険料の支払いが免除になり、満期になったら当初の予定通りの金額を受け取ることが出来ます。

③ 控除対象である

学資保険として支払った保険料は生命保険料控除として所得税・住民税の控除額として適用されます。所得税においては年間の支払い保険料が8万円を超える場合、4万円を上限として控除されます。住民税は保険料が5万6千円を超える場合、2万8千円を上限として控除されますので生命保険料控除を使い切っていない方にはメリットと言えます。

④ 受取額に税金がかからない

学資保険が満期に達した時に受け取る収入は一時所得として所得税がかかります。しかし受取額全額に税金がかかるわけではありません。50万円以上の利益がある場合、50万円を超えた額が一時所得と見なされ所得税がかかります。300万円を目標額とする学資保険であれば、利回りで50万円も増える(利益が発生する)ことはないので、税金はかからないと言えます。

<学資保険のデメリット>

① 途中解約すると元割れする可能性あり

契約時の保険料は途中解約を行うと元割れするリスクがあります。そのため、生活資金が不足した時などに、すぐに引き出せないのが難点です。生活に支障のない額で継続するようにしましょう。

② インフレリスクがある

子供の誕生と同時に学資保険に入ると、当初の利回りが18年間固定されることになります。今後物価が上昇すると、利回りで獲得した利益が無意味になることもあります。仮に利回り以上に物価が上昇した場合は、18年間貯めた金額の価値が下がっていることになります。

2−3 資産運用でも教育費を貯められる

大学の資金だからといって何も学資保険や児童手当で貯めることにこだわる必要はありません。高校卒業までに目標とする金額を確保しておけばいいので、それを達成できる投資商品で運用することも一つの手段です。勉強せずに取り組むと元本割れに繋がるリスクがある資産運用ですが、早いから資産運用に慣れておくことで、教育費を貯めるだけでなく、老後の資金に向けて資産を増やす手段も確立できます。ここでは初心者でも取り組みやすい資産運用を紹介します。

① 投資信託

個人投資家から集めた資金を投資のプロ集団(ファンド)が運用するのが投資信託です。一口に投資信託と言っても、その中身は株式や債権、外貨、不動産とローリスク・ローリターンからハイリスク・ハイリターンまで様々な商品があります。ファンドが運用した結果、運用益が出た場合、個人投資家は分配金を受け取ったり、売却して値上がり益を得ることもできます。投資信託の運用方法には、大きく分けて市場の平均(日経平均、TOPIXなど)を目指して運用するインデックス型と、市場平均を上回る成果を目指すアクティブ型があり、インデックス型の方がリスクと運用手数料が少ないため、初心者向けといえます。また、分配金をそのまま再投資に回すことで、元本が増えて資産形成を加速させることもできます。

<メリット>

・少額から投資できる(1万円程度から可能)

・プロが運用してくれるため、投資に詳しくない人も気軽に始められる

・運用先を分散することでリスクが軽減される

・個人では投資しにくい、世界中の国、不動産に投資できる

・複利効果で効率良く資産を増やせる

<デメリット>

・運用コストがかかる

② 外貨MMF

外貨MMFは、外貨投資の基本的な商品です。日本円を外国のお金に両替し、海外の投資信託運用会社によって、安全性の高い公社債で運用されます。海外版の投資信託というイメージで、信用リスクは低く安全と言えますが、外貨建ての資産運用商品になるので、為替レートによっては元本割れするリスク(為替リスク)があります。

<メリット>

・外貨預金よりも金利が高い。

・為替手数料が安い。外貨預金と比べてほぼ半額。

・為替差益には税金がかからない

<デメリット>

・日本円に換金する際の為替レート次第で損失が発生する

③ 株式投資

企業が発行する株式を価格が安い時に購入して、価格が高い時に売却することで利益をえる資産運用方法です。

利益をあげる仕組み自体は単純ですが、売買で利益をあげることは簡単ではありません。そのため、株式投資のなかでもさまざまな投資指標や投資手法が確立されています。なお、一定時期に株主となっている人は配当金を受け取ることもできます。

<メリット>

・購入金額以上の支出がないため長期保有しやすい

・値上がり益、配当金、株主優待、株式分割の4つの収益を得られる可能性がある

<デメリット>

・債権等に比べ株価の変動率が激しい

・様々な指標、会社経営を見る必要があり、初心者が判断するのは難しい

④ 不動産投資

不動産を第三者に貸し出して家賃収入を得たり、売買することで利益を上げる投資を不動産投資といいます。

ひとくちに不動産投資といっても、投資する不動産の種類や立地によっても価格や利回りは大きく異なります。 また、一般的に不動産の転売によって利益を得ることは、時期や物件の見極めの関係から、資産運用初心者では困難なため、賃貸業を行いましょう。

<メリット>

・毎月安定した家賃収入を得られる。

・不動産は実物資産のためインフレ対策になる

・ローン利用できるので少額の資金からでもスタートできる

・ローンは団体信用生命保険がつくので、遺された投資用不動産は生命保険のかわりになる。

<デメリット>

・経過年数によって資産価値が下がる

・地震・火災によって損害を受ける可能性がある

・換金しづらい(流動性が低い)

不動産投資について詳しくはサラリーマンが不動産投資で毎月38万円の不労所得を得る超実践的手法を御覧ください。

3 まとめ

子育てにかかる教育費とは、授業料だけではなく学校生活に関する費用をまとめて考えなければいけません。子育てには多額の費用がかかりますが、子供の行きたい学校に行かせてあげられるように、学資保険、定期預金、資産運用を活用し、資金を確保しましょう。

コメント