あなたはきっと、手元の100万円をどうやって増やそうか。そう思いを巡らしていると思います。

真っ先に思いつく運用先といえば、株式投資や投資信託でしょうか。なんとなく有名な投資先だから安心のといったイメージがありますよね。

しかし、100万円を運用するにあたり、最適な投資先かと言えば、そうではありません。それぞれの投資商品ごとにリターンやリスクの大きさは異なり、100万円に100万円なりの運用法があります。

そういうことを知らずに投資を始めてしまうと、アッと言う間に手元の100万円はパーになってしまうでしょう。

この記事では、リスクを抑えながら、安全に100万円を運用するためのポイントと投資手法をお伝えしています。ぜひ、参考にしてください。

不動産投資体験談

目次

1.投資商品別リターンとリスク

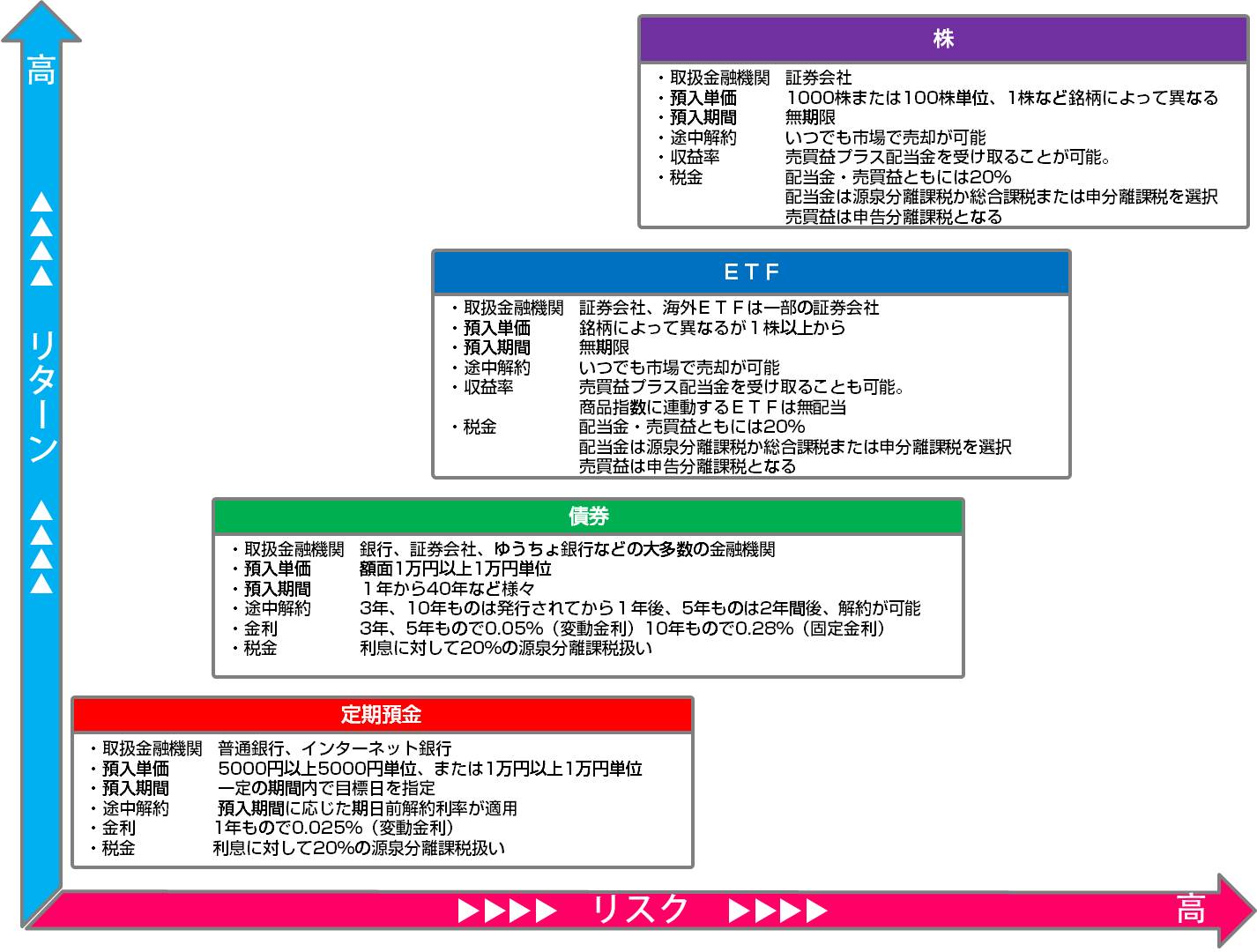

下の図は、投資商品別にリスクとリターンの関係を表したものです。縦軸がリターン、横軸がリスクです。

リスクが大きくなれば収益も増えますが、リスクが小さければわずかな収益しか得られません。つまり、リスクとリターンは相関関係にあり、必ず比例しています。ローリスク・ハイリターンといった夢のような投資先は存在しないのです。

ローリスクの投資商品から、それぞれの特徴を見ていきましょう。

1-1.安全性は高くてもお金を増やすことができない定期預金

リスクは「危険」という意味ですが、何が危険なのでしょうか。それは「値動きの大きさ」です。株価は経済状況によって、倍に増えることもあえば、半減してしまうこともあります。もっとも安全な投資先を選ぶなら定期預金です。

定期預金は預け入れ期間の満期日を決めて、固定低金利で運用することができます。

預け入れ期間は1ヵ月から10年まで、自由に選択できます。途中で解約したからといって、元本割れのリスクはありません。ただ、運用と呼べるほどお金を増やすことはできません。

三菱東京UFJ銀行の普通預金の金利は0.02%、定期預金1年ものの金利は0.025%です。

100万円を定期預金に預けていたら、1年後は100万250円、10年後には100万2,502円となります。10年間で、わずか2,500円の利息しかつきません。それぽっちの利息では、何度か引き出したりしているうちに無くなってしまいます。

同じ定期預金でも、ネット銀行なら金利は少し高めです。

ネット銀行は店舗を持たずインターネットで取引を行います。店舗を持たないため、店舗の維持費や人件費かからない分、金利を高く設定できます。

ソニー銀王で定期預金1年ものの金利は0.12%です。三菱東京UFJ銀行と比べて4.8倍にお金が増える訳です。100万円をネット銀行の定期預金に預けたとしても、10年後101万2000円なるだけです。

定期預金に預けるお金が10億円、20億円といった規模なら話は別ですが、100万円でお金を増やすにはリスクを取って投資することが必要になります。

1-2.リスクが高い投資先

預金より、少しでも利息を期待したいなら国債です。

国債は満期を迎えると、国から額面の金額を受け取ることができます。相手先が国ですから、財政破たんに陥って「デフォルト」にならない限り心配もありません。今のところ日本国債なら元利金の支払いが滞る可能性は、ほとんどないと見て良いでしょう。

預入期間は3年、5年、10年から選べます。3年、5年ものは固定金利で0.05%。10年ものなら変動金利で0.28%です。低金利が続いている今なら、半年ごとに利率が変わる変動金利の10年ものを選びましょう。

もう少しリスクが取れるというなら、外国債券も選択肢に入ってきます。外国債券は、どの国の債券を購入するのかによって信用度が変わってきます。さらに為替損益によって増減する可能性もあります。

株の値動きは銘柄次第です。企業の動向や業績によって大きくブレるため、リスクは高めです。なかには、ETF(上場投資信託)という、市場全体の値動きに連動するよう計算して、全銘柄が組み入れられた商品もあります。

投資商品ごとの特徴を紹介してきましたが、100万円を増やすにあたり、もっとも最適な投資先が不動産投資です。なぜ不動産投資なのか、その理由について見ていきます。

2.100万円を増やすには不動産投資が最適

100万円で不動産投資を始めるといっても、価格が100万円の物件を購入する訳ではありません。頭金としてローンを組むために活用します。

ローンを組まなくて物件を購入できたとしても、100万円で買えるような物件は地方や郊外の駅から遠く離れた場所にあったり、修繕積立金がぜんぜんたまっていないといった訳あり物件の可能性があります。

こうした格安物件を購入して値上がりを待つのでなく、家賃収入で稼いでいくのが100万円を増やすための最適な不動産投資法です。そのため、物件は賃貸需要の高い東京の物件を購入しましょう。

そのうえで100万円を増やすためにポイントとなる2つの効果「レバレッジ」「複利」について、1つずつ紹介してきます。

2-1.レバレッジの効果

100万円で不動産投資が始めるには、金融機関から融資を受けなければなりません。

不動産自体が価値がある実物資産のため、不動産を担保に金融機関からお金を借りることができ、自己資金は100万円しかなくても、1,000万円を超える物件を購入することができます。

いわゆるレバレッジの効果を働かせることができるのです。

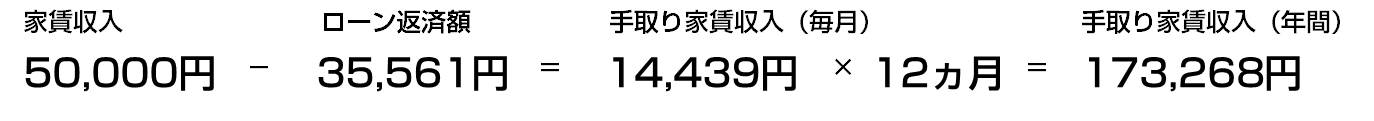

仮に、1,000万円の物件を購入するにあたり、100万円を頭金として、残り900万円は金利2.5%で30年ローンを組んだとします。

毎月50,000円の家賃からローン返済額35,561円を差し引くと、手元に14,439円が残ります。つまり入居者の家賃収入でローン返済額をまかなえるため、家計を節約したり、経済的な負担はありません。

家賃からローン返済額を差し引いても年間で173,268円が入ってきます。この差額を年に1度繰り上げ返済に充てていけば、30年後には、ローン完済された1,000万円の物件を手に入れることができます。

そのために投資した自己資金は100万円です。100万円にレバレッジを効かすことで、10倍の価格のマンションが手に入れられたのです。ローンがなくなった後、家賃はまるまる利益です。年間60万円を生み続けてくれます。

2-2.複利の効果

運用資金が100万円と限られているなかで、複利の効果を活かさない手はありません。

最初は小さな雪だるまでも、転がせば転がすほど、雪だるまがどんどん大きくなりますよね。同じように、運用によって得た利息を元本に繰り入れ再投資し続けることで、資産が雪だるま式に増えていきます。

これが複利の効果です。

例えば、100万円を年利10%で運用した場合、1年後10万円の利息が付いて110万円になります。

ここまでは単利です。当初預けた元本に対してのみ利息がついています。

複利の効果が生まれるのは2年目からです。

2年目、110万円と100万円を加えて、運用すると231万円になります。1年目の運用より、わずかですが1万円が違いますよね。これが複利です。

初めはわずかな違いしかみられませんが、複利の効果は資産が増えれば増えるほど、加速していきます。

100万円で運用して1,500万円に増えるまでは9年がかかります。ただ、1,500万円から3,000万円に増えるまで、わずか5年しかかかりません。20年目には6,400万円、30年目には1億8,000万円となります。何もしなければ30年後も3,000万円のままですから、その差は歴然です。

複利を活かすには、とにかく時間がかかりますが、時間をかければかけるほど、大きな効果を発揮します。

家賃収入を使って、コツコツを資産形成していく不動産投資は、複利の効果を一番活かせる投資先です。

まとめ

100万円の運用にあたり、「レバレッジ」と「複利」の効果を活かせる不動産投資が最適であることをお伝えいたしました。ぜひ、参考にしてください。

コメント