これから株をはじめようと思うが失敗したくない・・・

株を始めてみたが想像以上の損失をだしてしまった・・・

などあなたは、株で絶対に失敗をしたくないと考えていませんか?

結論から言うと、株で1回も失敗しないというのは不可能です。

株に精通したプロでも100戦100勝とはいきません。重要なのは1度も損失を出さない事ではなく1度の損失をいかにして最小限に抑え、利益を最大化するかにあります。

この記事ではまず株の具体的な失敗事例をいくつか紹介していきます。

それら失敗事例を踏まえた上で、失敗しない為のコツをお教えします。

不動産投資体験談

目次

1章 様々な株の失敗例11選

一口に株で失敗といっても実に様々な失敗ケースが存在します。

特に多くの人々が失敗しているケースを集めましたので1つずつ見ていきましょう。

1-1 株価の推移のみに注目し失敗するケース

〜業績だけでなく、多角的に企業を調べて銘柄を決定する事が大切〜

株の投資を始めたばかりの初心者は、チャートをみて株価の値動きのみを判断材料に投資を行い失敗するケースがよく見受けられます。

株価とは企業の業績はもちろん、口コミや会社の評判、投資家の心理など様々な要因が絡み合い株価に反映されます。

株を購入する際は株価のみを参考にするのではなく、必ず会社の財務状況や今後のビジネスモデルなども念入りに調べ上げ総合的に分析して、現在の株価は割安か割高かの判断を下しましょう。

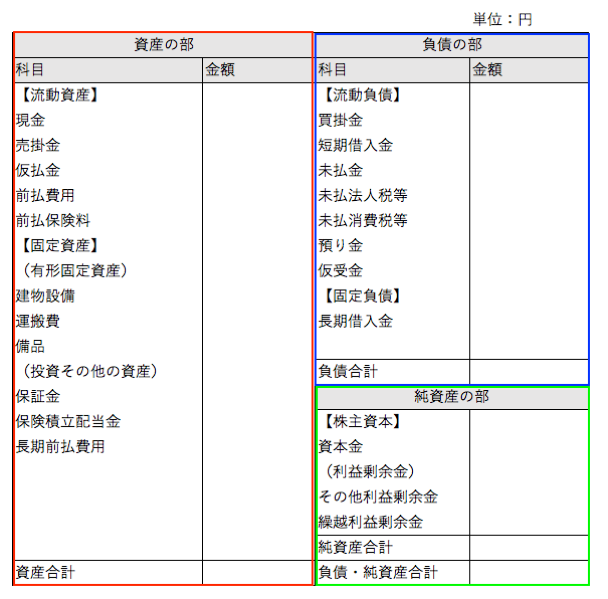

1-2 貸借対照表を軽視し、失敗するケース

〜貸借対照表は企業の不安材料を見つけるのに欠かせない重要な指標〜

株の投資を始めたばかりの初心者は貸借対照表を読む事ができず、投資する会社が今後軌道にのって経営していけそうなのかを数値で理解しないまま投資を行い、損失を出してしまう失敗ケースがあります。

貸借対照表とは一言で言うと企業が集めた資金をどのように活用しているのかをみる表の事です。

貸借対照表を読めない状態で株を投資するということは、相手の中身も知らないのに、プロポーズする事と同義となります。

候補となる銘柄の貸借対照表をしっかりと検証し、投資する株の銘柄を決定していきましょう。

貸借対照表を見る際は最低でも以下の3つのポイントを抑えておくと投資の判断を下しやすくなります。

1自己資本比率

資本÷総資産×100=自己資本比率

自己資本比率は高いほど、自社で資金が調達できているといことであり50%あれば優良という判断を下す事ができます。

2 流動比率

固定資産÷資本×100=固定比率

流動比率は100%を超えていれば問題ありません。しかし100%を下回っている場合、借金の方が多いという判断ができ不安材料となります。

3 固定比率

固定資産÷資本×100=固定比率

100%を切っていれば優良という判断を下す事ができます。

1−3 会社の成長要因を見誤って失敗するケース

〜企業のどの要因に対して投資を行ったのかを常に把握し、その要因に気を配り続ける事が重要〜

メディアでも多く取り上げられるカリスマ経営者のいる会社を安心して選び、株で失敗してしまうパターンがあります。

経営者に期待をして投資したものの、急な退任を機に会社の株価が急落したというケースがよく見受けられます。

代表的な事例に米アップル社のスティーブジョブズCEOの休職事例が挙げられます。

健康面を考慮してのジョブズ氏の休職が発表されると、アップル社の株価は時間外取引で急落しその日の終値から7%以上も株価は下落してしまいました。

結果、多くの投資家は急な値下がりに対応できずに損切りのタイミングを逃し大損をしてしまったのです。

重要なのはあなたがその会社のどんな要素に対して投資したのかを理解し、その要素の変化に対して徹底的に調査・確認を続けることです。

経営者に期待して投資するのであれば、その経営者の動向を徹底して追いかける事が重要です。

1−4 市場や分野を主軸に株を購入し、失敗するケース

〜業界や市場が好調だからといって、投資する企業も好調とは限らない〜

「これからはスマホの時代だよ!需要もあるしスマホアプリの制作をしている会社に投資しよう」

よく聞くセリフですがアプリ産業の業績が総体的に発展しているからといって、必ずしも投資した会社の成功保証にはなりません。

むしろ、多くの人がアプリ産業を成長市場として見込んでいる可能性も高く、トレードが活発化するため株価が激しく変動するリスクもあります。

「成長市場だからといってすぐに投資するのではなく、「市場規模の縮小や景気の変化の中でも伸び代があり、安定を保てる企業なのか」という目線をもち、あくまで「企業」に投資をするということを忘れない様にしましょう。

1-5 ランキングを見て株を購入し失敗するケース

〜ランキングにこれからランクインしそうな銘柄を選ぶ事が大切〜

ネットの値上がり率ランキングサイトを見て、より値上がり率の大きいランクインしている株を購入するケースは非常に失敗の多いケースです。

特に株の知識に乏しい初心者は今後上昇しそうな銘柄がよくわからず、一目でどんな銘柄が現在上昇しているのかがわかるランキングを参考にしがちです。

しかしランキングに載っている銘柄は既に上昇しているからランクインしているのであり、多くの場合購入した時には既に銘柄の価値は落ちていくのみです。

株の銘柄選びでランキングを参考にする場合、「既にランクインしている銘柄だからと選ぶのではなく、今後も上昇しそうな銘柄を見つけ投資する方法をとりましょう。

1-6 主婦が陥りがちな失敗ケース

〜口コミや評判・企業名で銘柄を選ぶのは絶対にNG〜

比較的時間に余裕がある為、主婦でも株で投資を行っている人は多数います。

そんな主婦が株を始め、1番失敗するパターンが粗末な銘柄選びです。

多くの主婦たちは銘柄をネットの口コミサイトレビューや掲示板を参考に選んでいます。

また「みんな知ってる有名企業だから大丈夫だろう」という安易な選び方も主婦はしがちです。業績がどんなに長年安定していても買い・売りの見極めができなければ逆に危険なのです。

1-7 利益を決定する事ができず、失敗するケース

〜利益確定はルールとなる確定ラインを設定する事が重要〜

利益がでている状況で「あと50円」や「この調子ならあと150円はいけるかも・・・」の様に値上がりを待つうちに株価はどんどん下がっていったというのは最も多い失敗パターンのひとつです。

株で失敗する人と失敗しない人の大きな差は「利益確定の決断力」です。

明確な利益確定のルールとなるボーダーラインをあらかじめ決めておきましょう。

1-8 損切りができずに失敗するケース

〜損切りもルールとなる確定ラインを設定しそれを必ず守る事〜

これは利益確定できない人の逆ですね。例えば、4000円で買った株が3900円に値下がったと仮定します。

「100円下がっただけだし、もう少ししたら持ち直すだろう」という心理から利益がでるまで値上がりを待ち続ける人は山ほどいます。

しかし損切りのタイミングを逃す事で、株価はどんどん下がり続け損失はすぐに膨らんでいきます。

その結果がとんでもない損失額になっていたというのが非常に多いケースです。

また多くの専門家やアドバイザーの「投資は長期目線で行っていくもの」という言葉を鵜呑みにして何の策もなく塩漬け株状態に陥り、気づけば損切りするには手遅れになっていたというケースもみられます。

この失敗を回避するには銘柄を選んで株の取引に移る前に、利益確定と損切りのボーダーラインとなるルールを明確に設定しておきましょう。

1-9 分散投資ばかりして失敗するケース

〜分散投資を徐々に縮小して、コストと時間を節約する事が重要〜

分散投資のメリットはリスクの低減にあります。しかしリスクを恐れて分散投資に傾向していると大きく成果をあげることも逆に難しくなりそれが続けば失敗にも結びついていきます。

例えば合計で40の銘柄に対して分散投資しており、利益がわずかしか出なければ手数料と合わせると赤字になる可能性もあります。また時間の損失にも繋がります。

ここで理解していただきたいのが、分散投資自体は決して悪い投資方法ではないとう点です。

分散投資をする際は手数料や管理する時間などを十分に考慮し、手を広げ過ぎずに利益を獲得していきましょう。

1-10 アンカリングによって失敗するケース

〜株価に振り回されるのはダメな投資家の特徴〜

アンカリングとはバイアス(先入観や傾向的な見方)の1種です。

例えばあなたはネットやテレビでこんな広告を見かけたことはありませんか?

「9万円の高級羽毛布団が期間限定の大特価!6万円ポッキリでお届け可能です!」

1度「9万円」という基準数値を見ている為、多くの人は1/3も値下がってお得だという認識を抱きます。しかし、「9万円」という数字を一切見ずに、6万円の羽毛布団を見てもお得だとは思いませんよね。

このように人は1度基準となる数値を意識すると、その後にみる数値を無意識に比較してしまう特性があります。

株の世界ではこのアンカリングが原因で失敗する人がたくさん存在します。

ある会社の600円という株価を見慣れている投資家は、株価が1000円になると空売りに走るでしょう。

しかし1000円という株価を見慣れている投資家からすれば600円という値はナンピンして1株あたりの買値を下げに行く対象になります。

このように株で失敗する人は常に株価に引っ張られて取引を行っています。

大切なのは株価ではなく、投資する会社がどの様に変わったかということです。

株初心者の投資家はアンカリングしていないか自分に問い続けていくことが重要です。

1-11 余剰資金で投資していないため失敗するケース

〜超えてはいけない一線を引けるかどうかが、失敗しない為の重要な鍵〜

株で失敗する人の中には生活費に手をつけて投資を行ってしまい大損をしてしまうといったケースがよく見受けられます。

一見すると「投資の出資源と株の失敗にどんな関係かあるんだ?」と思われるかもしれません。

しかし生活費を使用して投資を行うと、どうしても「何が何でも勝たなければ・・・」や「失敗すれば後がない・・・」など精神状態に大きな悪影響を及ぼします。

その結果として株価の推移を読み違えたり、1発逆転を狙うギャンブル要素の強い銘柄選定に走ってしまうといった事を引き起こしてしまいます。

株の投資をする際は必要経費などには決して手をつけてはいけません。

あくまで余剰資金から投資を行うことが、焦りを招かない落ち着いた投資と読みを可能にします。

2章 株で失敗しない為のコツ

ここまでの失敗ケースから分かるように株で失敗する人には幾つかの特徴や共通点が存在します。

これらの特徴を大きな枠で分類すると以下の4つに絞る事ができます。

1 少ない判断材料や1面的な視点で銘柄を選び、投資家としてあるべき多角的・俯瞰的視点が大きく欠落している

2 ランキングや口コミなどを鵜呑みに投資している

3 利益確定・損切りのルールを設定していない

4 アンカリングに起因する心理的な要因

1 狭い視野での投資を防ぐには何より知識がものをいいます。株に対する確かな知識がある程度身についていれば勝ちパターンや負けパターンもある程度はすぐに判断できる様になりその結果、急な値動きにも動じない「余裕」が生まれるのです。知識面でまだまだ自信がないという方は、ぜひ次の章で紹介していく書籍を手に取り読んでみてください。

2 決してランキングや口コミを全面的に信頼するなという事ではありません。

大切なのはランキングや口コミを参考にして、「これから上がる可能性のある銘柄選び行う」という1ステップ先の手間が重要なのです。

3 利益確定と損切りはとにかく「このラインに達したら確定する」という明確なルール設定し、重要なのがそれを必ず守る事です。

場数をこなして相場に慣れてくると、チャートの動きを推測して損切りや利益確定を出来るようになります。

まずは大失敗を防ぐ意味でもルール設定を徹底しましょう。

4 アンカリングは「情報を選別する力」を鍛える事が一番有効的です。

参考にする情報については常に疑いの目をもち、根拠のある仮説を立てられるようになればアンカリングには決して左右されません。

そうなるためには徹底的に市場や会社の動きを把握し、実際の取引を通じて「知識」と「感覚」両面からアンカリングを克服しましょう。

最後により具体的なコツとして、買うにふさわしい株を決める際の8つのポイントをご紹介します。銘柄選びをする際はこの8つに当てはまるかを軸に選定していきましょう。

3章 株を学ぶのにオススメの書籍4選

株や投資を勉強する為の書籍は数多く存在しますが、私がお勧めする書籍は以下の4冊です。

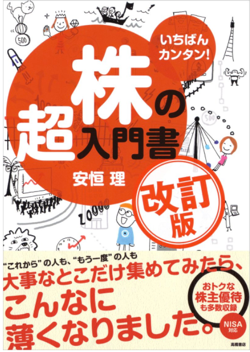

いちばんカンタン!株の入門書

そもそも株とは何なのかという所から始まり取引の仕組みや売買の方法・儲けの重要なポイントまでしっかりとカバーできる初心者にはかなりお勧めできる株の勉強書籍の1つです。

投資で一番大切な20の教え―賢い投資家になるための隠れた常識

株の投資マインドのあり方を勉強する上でおすすめしたいのがこの本です。

株式投資のノウハウを学ぶ前に、投資家としての意識の持ち方・リスクの捉え方など根幹を固めるには非常に役に立つ名著です。

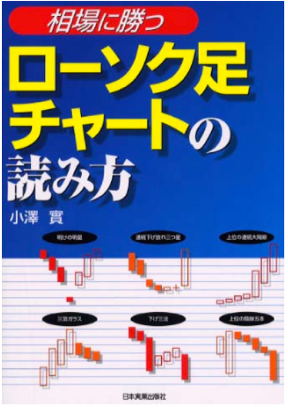

相場に勝つローソク足チャートの読み方

株式投資をする上でチャートを読めることは必須です。この本は様々な場面に応じて50種以上のパターンを用いてチャートを見た投資家の考えや心理状態はどのようなものなのかなどを丁寧に解説してある1冊になっています。

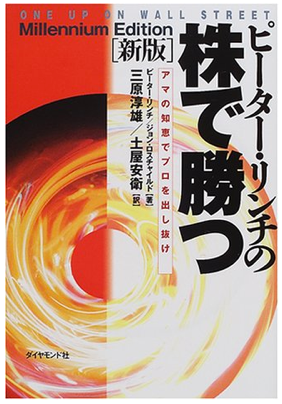

ピーター・リンチの株で勝つ―アマの知恵でプロを出し抜け

情報収集のポイントや売買のタイミング、投資の基礎知識などが丁寧に書かれており、プロが買う株や市場の噂に惑わされず、アマチュアの優位性を発揮した投資法について説いてある1冊です。

まとめ

株で失敗しない為に抑えておくべきポイントは決して多くはありません。

取引をこなしていく中で投資家としてマインドを鍛えつつもまずは本記事で紹介した様な書籍で、基礎となる足場を固め、手堅い投資で経験を積みながら、決して大損をださない投資家を目指しましょう。

コメント